本文由半导体产业纵横(ID:ICVIEWS)综合顶级OEM芯片支出均下降,PC、智能手机市况如何?

大多数前10大半导体客户都是主要的PC和智能手机OEM。Gartner高级总监分析师Masatsune Yamaji表示:“由于消费者对PC和智能手机的需求急剧下降,导致顶级OEM无法提高单位产量和出货量。”

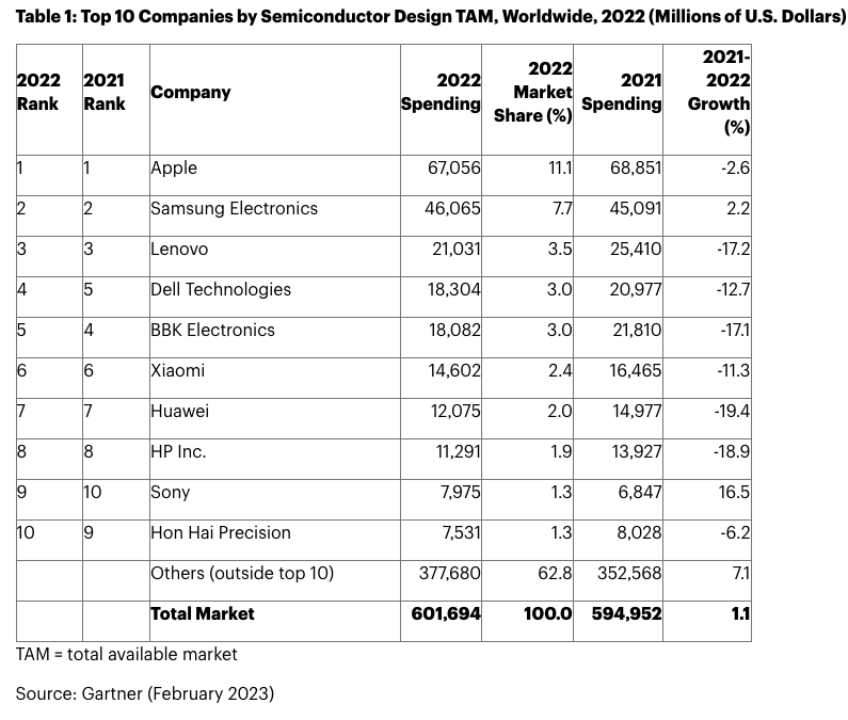

根据Gartner的初步结果,全球前10大原始设备制造商(OEM)的芯片支出在2022年减少了7.6%,占整个市场的37.2%。全球通胀和经济衰退压力严重削弱了对PC和智能手机的需求2022年,影响全球原始设备制造商的生产。

“中国的疫情政策也导致严重的材料短缺和电子供应链的短期中断。汽车、网络和工业电子市场的半导体短缺持续存在,提高了芯片平均售价(ASP)并加速了这些市场的半导体收入增长。因此,这些因素导致顶级原始设备制造商在2022年的半导体总支出中所占份额较2021年有所下降。”

2021年的所有前十名公司都在2022年保持不变,苹果和三星电子保持前两名。只有三星电子和索尼在2022年增加了芯片支出(见表1)。

苹果连续第四年位居半导体消费客户榜首。由于不断转向拥有自己内部设计的应用处理器,该公司将计算微处理单元(MPU)的支出减少了11.7%。然而,苹果将非内存芯片的支出增加了2.8%。

三星电子将芯片支出增加了2.2%,并保持第二的位置。由于其在可折叠手机领域的领先地位,以及受益于中国的疫情政策影响了其竞争对手,该公司在智能手机市场获得了更多的市场份额,导致2022年半导体支出增加。

由于全球消费者对PlayStation 5视频游戏机的持续兴趣,索尼在2022年的芯片支出增长最快。然而,由于全年持续严重的芯片短缺和物流网络中断,产量无法提高以满足需求水平。

在下降的十大OEM中,华为芯片采购跌幅最大。

内存约占2022年半导体销售额的25%,是表现最差的设备类别,由于需求不温不火,2022年下半年价格暴跌,导致收入下降10%。“前10大OEM占内存支出的49.2%,因此内存支出显着下降,”Yamaji表示。

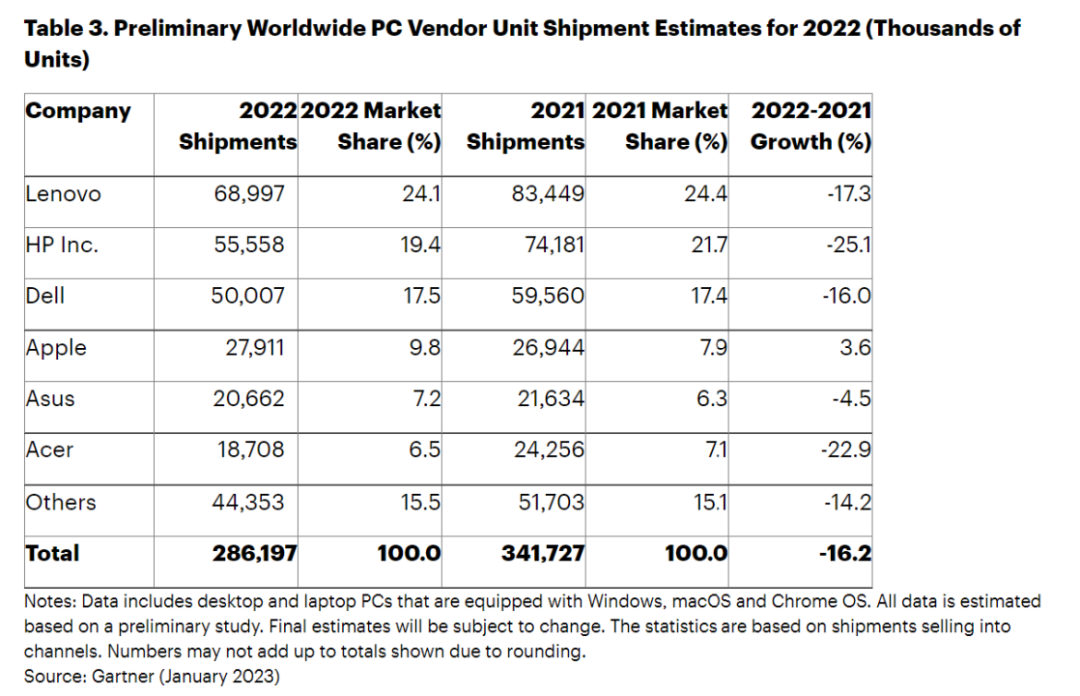

从全球PC出货量表现来看,2022年全球PC出货量达到2.862亿台,同比下降16.2%,这是Gartner开始追踪PC市场以来最严重的年度出货量下滑。

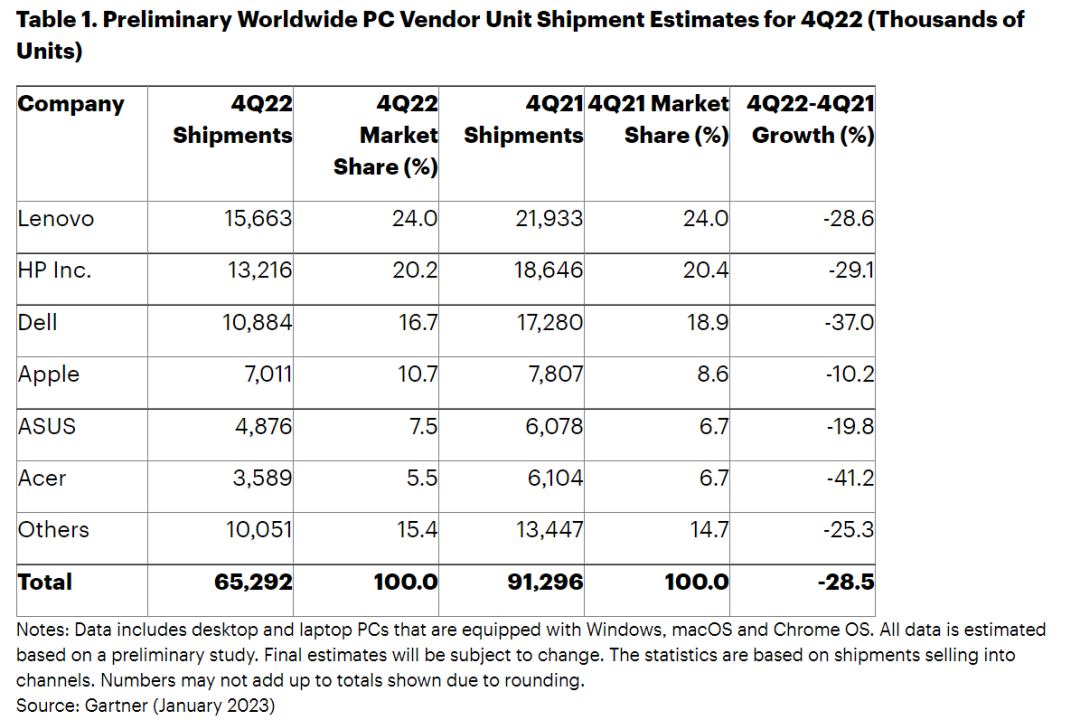

从季度来看,2022年第四季度全球PC出货量总计6530万台,比2021年第四季度下降28.5%,同样也是自Gartner开始追踪PC市场以来出货量降幅最大的季度。

具体来说,2022年第四季度全球PC市场厂商前三名保持不变,联想保持出货量第一。虽然联想保持24%的市场份额,但该公司经历了最大跌幅。联想的出货量在除日本以外的所有地区均出现下滑,在EMEA和拉丁美洲的降幅超过30%。

惠普和戴尔也经历了历史性的急剧下滑。惠普在EMEA市场受到的打击最为严重,出货量同比下降44%。对于戴尔而言,大型企业市场需求疲软影响了2022年下半年的出货量。

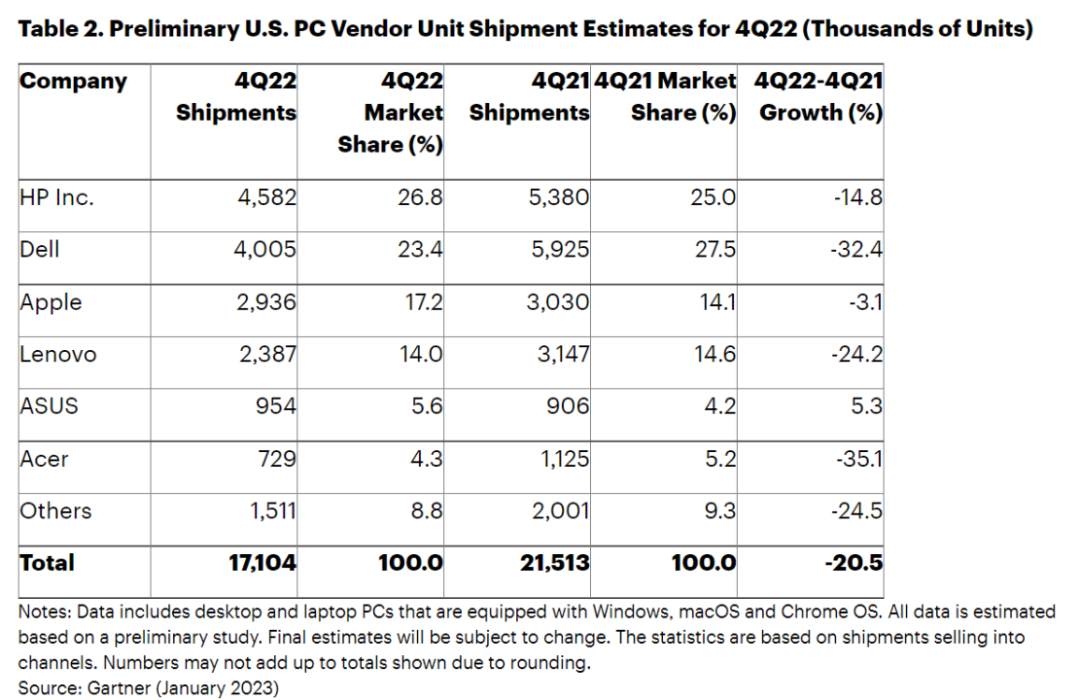

地域方面,美国PC市场在2022年第四季度下降了20.5%,出货量连续第六个季度下降。与全球PC市场的趋势相呼应,消费者和企业PC支出都因经济状况而放缓。惠普以26.8%的市场份额,排名美国PC市场第一;戴尔以23.4%的市场份额紧随其后。

由于政治动荡、通胀压力、利率上升和即将到来的经济衰退的交织,欧洲、中东和非洲PC市场同比下降了37.2%。

虽然第四季度传统上是中国商用PC市场的旺季,但中国政府削减预算以及改变新冠政策的不确定性导致整体PC需求大幅下降。主要受中国市场影响,除日本外的亚太市场同比下降29.4%。

IDC:2023年中国PC市场十大洞察

2022 年中国 PC 市场经历了大盘、行业、渠道、产品、价格等多方面的波动,在变化中不断调整前行。

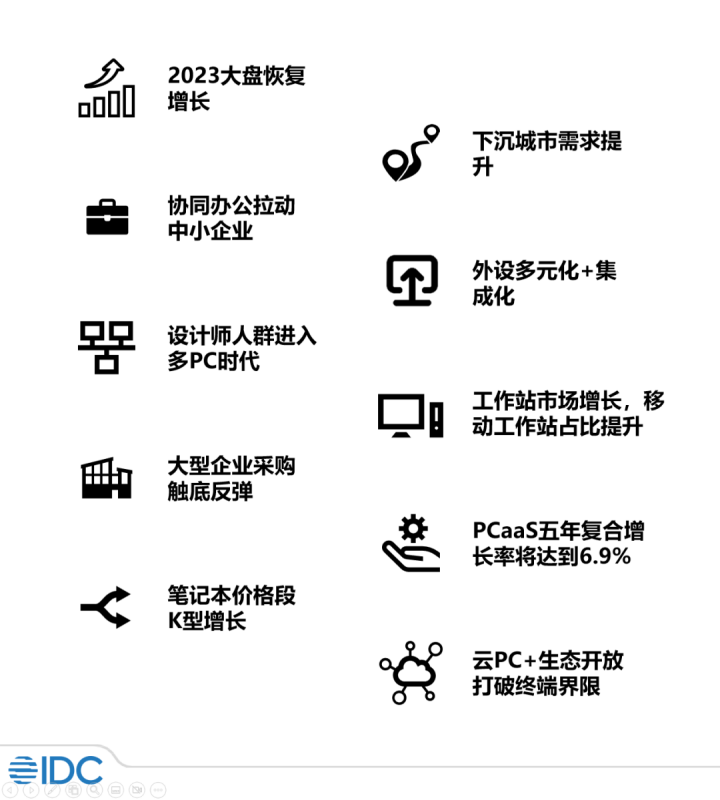

对于未来的 PC 使用人群、行业和业态变化等方面,IDC 总结并给出了 2023 年中国 PC 市场的十大洞察,具体内容如下:

洞察一:2023 年中国 PC 市场大盘将恢复增长

2023 年整体市场仍充满变数,受经济、疫情等不稳定因素的影响,我们预期整体 2023 年 PC 市场出货量同比 2022 年持平略降 0.1%。其中,2023 年上半年受波动影响较大,预计出货量同比下降 4.4%。但随着疫情,政策和经济的逐步稳定,我们预期 2023 年后半年整体向好,2023 年下半年 PC 市场同比增长率将为 3.7%。

洞察二:下沉城市对 PC 需求量和性能需求均在提升

下沉市场对于 PC 的渗透率目前属于较低水平,家庭保有率不足 40%;但随着消费者收入的增加以及消费意识逐渐增强,下沉市场对于高性能 PC 的需求与一、二线城市逐渐缩短,高性能 PC 占比增加带动下沉市场的价格段提升。

洞察三:多场景协同办公拉动中小企业长期采购需求

在线会议、远程办公、设备互联、数据上云等需求在中小企业市场快速发展,多场景的协同办公将刺激中小企业对包括 PC、显示器、打印机、相关外设和协同软件的多方面需求。作为协同办公中的关键中枢,PC 采购需求将持续增长。虽然短期内由于疫情、经济等原因,2023 年中小企业仍将是负增长,但长期看,未来五年中小企业的复合增长将为 0.6%。

洞察四:PC 外设多元化并趋向集成化

随着中国 PC 渗透率增长,PC 使用场景逐步增加,不同场景对外设的需求也在不断提升,未来外设生态将会兼顾游戏办公等多种应用场景,从传统的显示器,键鼠,到游戏及会议场景需要的耳机,音箱,麦克,未来甚至 ARVR 等设备,整体外设生态呈现多元化。于此同时,随着外设增多,采买,摆放和连接的复杂度增高,外设生态将在多样化的基础上向集成方向发展,解决外设摆放及采购的麻烦,并随着消费者对健康问题的关注度增高,逐步向人体工学设计发展。

洞察五:设计师人群进入多 PC 时代

随着中国整体设计师人群比例增加,整体设计师 PC 需求持续增长。同时他们对 PC 的使用场景较为丰富,不仅有更高的设计使用需求,其他便携、办公、娱乐需求及工作游戏体验的提升,也使得设计师将针对多场景的体验提升购买多台 PC 满足不同场景需要,同时带动商用和消费市场整体 PC 需求提升。

洞察六:工作站市场将增长,移动工作站比重将快速提升

相比全球市场而言,中国市场工作站占比仍处于较低水平;随着高端化使用需求提升,中国工作站市场需求也将快速提升,预计 2023 年工作站市场将同比增长 8.2%,其中移动工作站将同比增长 13.1%,占比快速提升。

洞察七:大型企业采购触底反弹

随着政策逐步调整和经济逐渐恢复,2023 年大型企业市场将开启正增长,预计 2023 年全年同比增长 3.7%。专业服务、离散制造等行业在 2023 年随着复工复产,PC 采购开始上涨,教育行业中高职教受到贴息贷款政策影响预计也将出现明显增长。在 2022 年受疫情反复影响较大的物流和零售行业也将在 2023 年开始逐步回暖。

洞察八:PCaaS 未来五年复合增长率将达到 6.9%

PCaaS 模式可以辅助降低企业 IT 成本,提升企业运营效率,将长期处于增长态势。预计 2023 年 PCaaS 坐席数将同比增长 7.0%,未来五年复合增长率将达到 6.9%。从 PC 机采购的角度,目前 PCaaS 市场采购 PC 较大比例为二手 PC 产品,未来将逐步向新机拓展。

洞察九:笔记本价格段将呈现 K 型增长

笔记本市场中,轻薄本在低价位段需求保持的同时,逐步向高价位段拓展;而游戏本在 HiFi 级别保有需求的同时,入门级游戏需求也有所提升。笔记本市场价格短期将呈现 K 型增长。

洞察十:云 PC + 生态开放将打破终端界限

短期内 PC 市场仍将向终端算力提升发展,但长期看,云 PC 的多种解决方案将打破消费者对固有设备的依赖,同时从 Win11,IOS 以及 Intel 等都在向开放生态,移动端融合发展,他们将逐渐打破 PC 使用以及与其他产品互联互通的界限,形成以人为入口,云为算力的新格局。

-

智能手机

+关注

关注

66文章

18506浏览量

180473 -

OEM

+关注

关注

4文章

402浏览量

50394 -

PC

+关注

关注

9文章

2093浏览量

154349

原文标题:联想出货量历史最大跌幅,PC该怎么走?

文章出处:【微信号:ICViews,微信公众号:半导体产业纵横】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

AI芯片在智能手机中具体怎么用?

MediaTek 发布天玑 8400 移动芯片,开启高阶智能手机全大核计算时代

MediaTek 发布天玑 8400 移动芯片,开启高阶智能手机全大核计算时代

芯片在智能手机中扮演什么角色?

探索智能手机上的生成式AI

2024年第3季度美国智能手机销量同比下降4%

SOC芯片在智能手机中的应用

防爆智能手机如何助力电气行业保驾护航?

OEM芯片支出下降 PC和智能手机市况如何

OEM芯片支出下降 PC和智能手机市况如何

评论