电子发烧友网报道(文/吴子鹏)日前,不具名的IC渠道商透露,目前库存去化状况不如预期。其举例称,按照原本的设想,渠道商进出货的比例应该是1:2,也就是进0.5个月的货,出1个月的货。不过,现实的情况是,需要进0.6-0.7个月的货,才能够出0.8-0.9个月的货。

IC渠道商认为,由于去库存速度不达预期,通货膨胀、美联储加息、俄乌冲突等因素的干扰作用将加强,市场急单很可能是昙花一现。

去库存的2023年

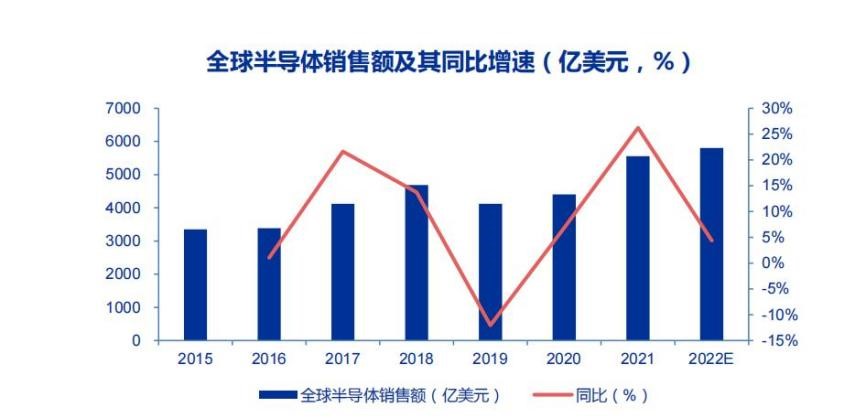

2022年,全球半导体产业增速放缓。根据WSTS的统计数据,相较于2021年实现的26%的同比增长,2022年预计全球半导体市场的增速仅为4.4%。在市场分布上,亚太市场除了日本以外,整体市场出现了2%的下滑,然而这一市场却是全球最大的半导体市场。

图源:申万宏源证券

尤其是中国大陆市场,根据美国半导体行业协会(SIA) 此前公布的数据,中国大陆仍然是全球最大的半导体单一市场,2022年总销售金额达到1803亿美元,较2021年减少了6.3%,但占比仍接近32.5%。

在这一背景下,自2022年第三季度开始,去库存已经成为全球半导体市场的主旋律。根据国金证券的统计数据,在去库存方面,国内半导体设计厂商的情况更为严重。截止到2022年第三季度,全球半导体库存水位是4.16个月,国内半导体设计厂商的库存水位已经高达8.62个月。而按照惯例,4个月已经是半导体库存的警戒线。此后的第四季度,全球半导体市场库存并没有下降,而是持续攀升。

从具体器件来看,MCU是现货库存最为严重的器件之一,尤其是通用MCU,这也是国产半导体设计公司的主战场之一。对于渠道商而言,2022年在意法半导体、瑞萨和微芯等厂商涨价函的带动下,MCU价格飙升,虽然通用MCU涨幅没有车规级MCU那么高,但是一些热门型号也是达到了数倍。2022年上半年,基本有库存的渠道商都赚到了钱。不过情况在2022年7月开始急转直下,由于主要的智能手机和PC厂商砍单,加之2022年晶圆厂MCU订单不撤销,行业库存一路飙升。一位有十数年电子元器件渠道市场经验的人士表示,目前无论是国产MCU还是国际厂商的MCU,没人敢囤货,需求都是直接对接给上游渠道,此前价格170元的通用MCU,现在价格只有十几元。根据部分业内人士预计,如果以2022年7月份的9个月库存来推演,当下通用MCU的库存超过了12个月,甚至是更久。

除了MCU芯片以外,PA芯片、CIS芯片和被动芯片目前基本都处于去库存的状态。有数据显示,目前安卓品牌智能手机用的CIS芯片,头部厂商的库存数量大概在5亿颗的级别,预计全年的整体走势都是降价促销。在被动元件方面,全球市场规模预计是400亿美元左右,而库存价值大概在100亿美元的规模,去库存的时间大概是6个月。

当然市场面也不全然都是坏消息。比如显示驱动芯片方面,2022年第三季度的时候,由于全球面板产能的利用率仅为62%,导致显示驱动芯片的市场供需比达到了11.6%,远高于2021年的-0.6%。不过,由于显示面板行业中的LCD将于2023开启新的周期,并且MLED大幅提升了显示驱动的用量。因此,全球显示驱动芯片市场将于2023年第一季度完成去库存,重新进入量价齐升的新阶段。比如联咏供应链人士就表示,从2022年第四季度开始,联咏芯片将一直延续季季高态势,到2023年第三季度都是可预见的景气周期。

此外,存储和计算芯片也有望提前结束去库存,开始进去旺周期。和显示行业不同的是,存储和计算芯片主要受益于这一波以ChatGPT为代表的人工智能新趋势。从基本构成来看,AIGC和存储是相辅相成的,虽然现阶段主要还是HBM这种高端存储受益,不过随着更多公司部署和使用AIGC相关产品,普通DRAM和Flash存储也将跟着受益,并推动存储产品的技术迭代。

总体而言,确实如WSTS预期的一样,第一季度全球半导体市场会有比较大的降幅,不过从全年的走势来看,这种同比降幅是不断收窄的,整体行业有望在年内完成调整。

急单真是昙花一现?

和大部分厂商和渠道商在致力于去库存不同,近日中国台湾地区厂商瑞昱、盛群、联咏等都获得了客户方面的急单。虽然厂商并没有吐露订单的细节,但是从几个厂商的产品定位来看,这波急单大概率来自消费电子领域。在这些厂商里,瑞昱的产品类型是蓝牙、音视频和多媒体芯片等;盛群的主要产品是控制器IC;联咏则正如我们刚刚提到的,主要是在显示驱动IC等。

有业内人士认为,急单需求确实为产业注入一丝暖意,但急单毕竟是急单,并不代表长期订单承诺,现在还不到迎来全面复苏的时刻。不过,这些信号至少告诉产业,终端并非是在消极等待,依然在寻求新的市场突破口。

并且,随着年初时段国内疫情的放开,市场将被注入一大股新活力。在疫情期间,大陆市场被过分抑制,尤其是在需求端,大部分市场都丧失了活力。我们都知道,芯片需求主要集中在手机、PC、服务器、AI、物联网、电子汽车、5G 等领域,其中又以手机、PC、可穿戴设备等需求最为庞大。而在这些市场中,中国大陆都是排名世界前二的市场。如今疫情政策放开,这些终端市场有望在国内迎来全面复苏。短期内,预计将在部分领域出现订单加急的情况,长期来看将随着全球半导体新一轮旺周期一起全面恢复。

此外,我们也需要注意到的是,目前全球半导体产业正在经历结构化升级,满足车用芯片需求将是下一个半导体产业周期的重点。根据海思半导体此前的预测数据,预计2023年智能汽车里芯片的成本占比将突破50%,预计将达到55%。另有数据显示,随着车载智能化功能越来越多,2023年单车芯片用量将突破1000颗,预计全年汽车芯片的出货量将达到63000百万个以上。

按照此前的预计,全球半导体市场的库存调节将在2022年第二季度结束,如今去库存速度不及预期的情况下,预计第三季度也会被拉入到去库存的时间节点里。那么,正如IDC最新的数据预测一样,全球半导体市场将在2023年第四季度开启新的旺周期。

虽然在这波半导体周期中,叠加有全球经济放缓、新冠肺炎疫情、通货膨胀、地缘政治冲突等负责因素,不过从时间上来看,半导体作为全球高科技领域的代表,自身的周期属性并没有受到太大的影响,目前依然保持着大约“4+1”的周期。在过去10年的两个周期里,智能手机和PC是终端市场的主力,预计在新的10年里AR/VR设备、智能汽车和数据中心可能扮演这一角色。根据爆料消息,苹果公司将于今年6月份正式推出第一款AR/VR头显——Reality Pro。

写在最后

很多人可能依然会习惯性地以智能手机和PC市场的景气度来看全球半导体的需求量。不过,产业变迁是在所难免的,就像已经展现潜力的智能汽车,以及潜力巨大的AR/VR设备,都有机会接棒。

短期内,虽然芯片去库存的速度不达预期,不过产业界都有信心今年内结束产业调整。现在是产业蛰伏期,也是厂商布局未来的关键时刻。

-

IC

+关注

关注

36文章

5950浏览量

175592

发布评论请先 登录

相关推荐

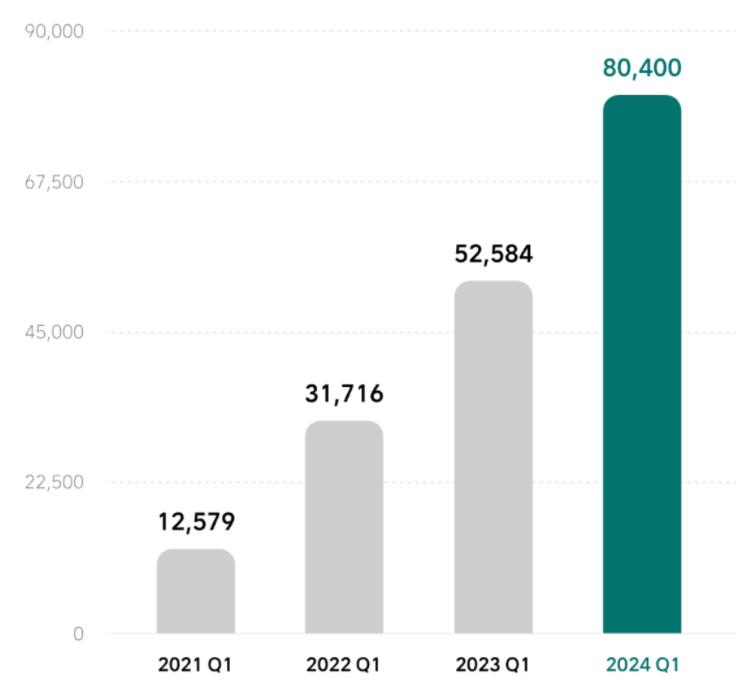

2024年第一季度NAND Flash产业营收增长28.1%

小米集团第一季度营收755亿元

理想汽车公布一季度财报 理想汽车一季度营收256亿 但净利润下跌

零跑汽车一季度营收34.86亿同比增长141.7% 合计交付33410辆

Onto上一季度营收2.29亿美元,AI高性能计算为封装系统创造需求

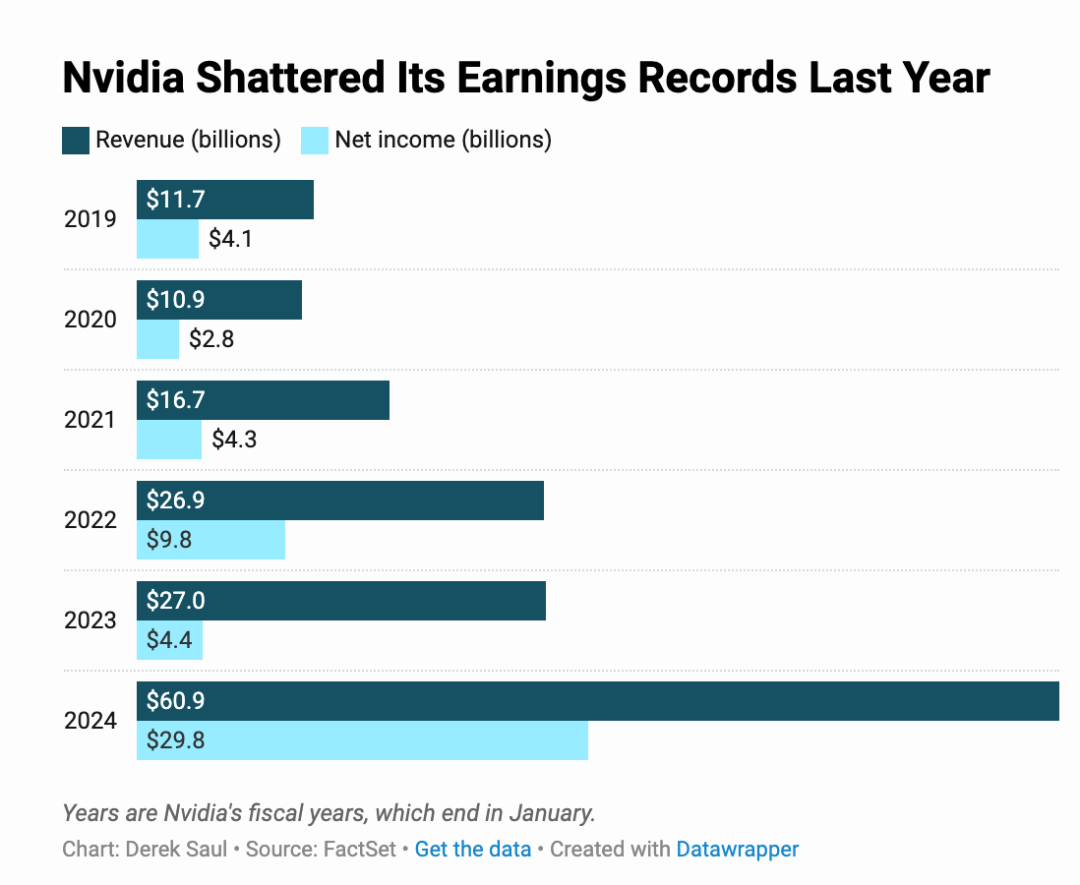

全球十大IC设计巨头营收增长12%,英伟达引领产业繁荣

环旭电子4月营收增加1.77% 营收达46.08亿

AMD在2024年第一季度出货量和营收增长强劲

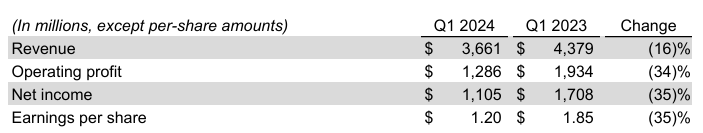

TI一季度营收略超预期,模拟收入超200亿元,工业客户库存去化接近尾声

IC渠道商:去库存速度不达预期,估一季度全球营收同比大降

IC渠道商:去库存速度不达预期,估一季度全球营收同比大降

评论