电子发烧友网报道(文/刘静)近日,电源管理芯片赛道上的企业陆续发布《2022年年度业绩快报公告》,向大众提交最新的成绩单。

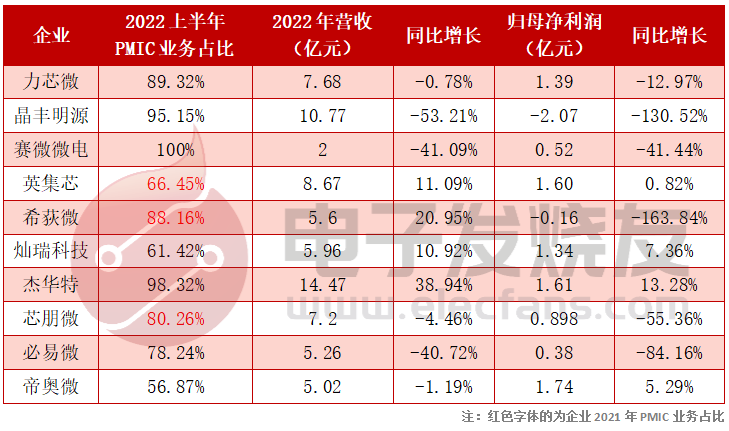

据电子发烧友统计,目前发布2022年业绩快报的电源管理芯片企业共有16家,它们分别是明微电子、力芯微、晶丰明源、赛微微电、臻镭科技、英集芯、希荻微、灿瑞科技、杰华特、芯朋微、必易微、帝奥微、天德钰、全志科技、思瑞浦、艾为电子。此次,我们主要针对电源管理芯片业务占比超过50%的企业进行重点分析。

在消费电子需求持续波动下,以电源管理芯片为核心业务的企业,2022年营业收入、净利润呈现怎样的变化?浮现出哪些经营问题?业务布局又有哪些新变化?

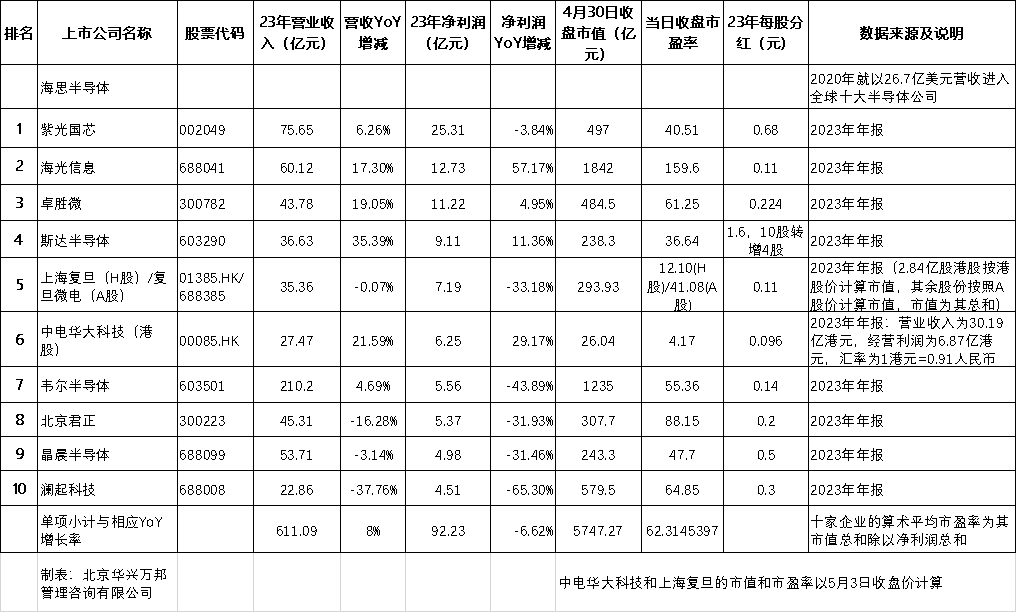

在16家披露2022年业绩快报的电源管理芯片企业中,PMIC业务占比超过50%的,只有10家,如上图所示。

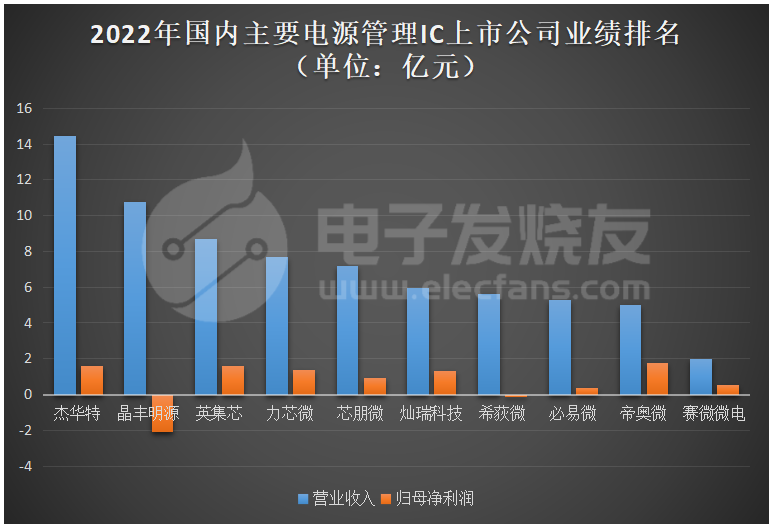

在营收方面,上述10家以电源管理芯片为核心业务的企业,2022年总营收达72.63亿元。细分来看,营收超过10亿的企业仅有晶丰明源、杰华特。其中杰华特以14.47亿元领跑营收榜,晶丰明源以10.77亿元位居第二,英集芯排名第三,距离10亿元俱乐部仅相差1.33亿元。

此外,要提及的是韦尔股份和圣邦股份,虽然这两大企业目前尚未披露2022年业绩快报,但从它们的半年报来看,韦尔股份和圣邦股份的电源管理芯片业务早在2022年上半年便已实现10亿元营收,具体分别为18.08亿元、11亿元。

在净利方面,营收规模排名第二的晶丰明源净利陷入亏损状态,全年预计亏损2.07亿元。晶丰明源8成以上的营收来源于LED照明驱动芯片,去年其前三季度LED照明驱动产品销量下降明显、渠道库存积压、上游原材料成本高,影响了晶丰明源的利润。这也是晶丰明源近8年来,首次出现净利亏损,但这种亏损不太可能持续到2023年。

今年是疫情放开后的第一年,终端消费类需求将会逐步回升,目前晶丰明源LED照明驱动产品的库存水位已回到合理水平,终端客户提货意愿明显,而且其产品正逐步进入到比较高端的商业照明领域,新拓展的AC/DC、DC/DC电源管理芯片也取得了一定的突破,陆续有产品推向市场,后续这两大新产品线对企业收入的贡献也将加大。今年1月,晶丰明源还率先推出新品双路16相数字控制器BPD93036,该产品满足了大电流、多协议、多路输出的应用需求。未来,晶丰明源表示DC/DC产品线将推出包含多相控制器、DrMos、eFuse和POL产品在内的整体产品方案。

杰华特和晶丰明源的净利规模基本一样,此外值得一提的是帝奥微。虽然帝奥微营收排名靠后,但是其净利润1.74亿元,为上述10家电源管理芯片企业中最高的。虽然需求端持续波动,但帝奥微表示公司DC/DC、开关、运放等特色产品毛利还较为稳定。2021年帝奥微毛利率较2020年大幅提升16.3个百分点,2022年其毛利率为55.02%,较上年同期增加1.38个百分点,盈利能力快速提升,高风险环境下毛利率稳定,这是帝奥微实现较高净利润的重要原因。

整体业绩较2021年下滑,近一半的企业盈利“腰斩”

在2021年,10家电源管理芯片业务占比超50%的企业均实现营收和净利双增长,并且全部企业营收都实现了翻倍增长,其中必易微净利润更是翻涨5倍多、晶丰明源翻涨8倍多。

但到了2022年,营收和净利润双重增长的企业数量显著减少至3家,并且没有出现业绩翻倍增长的企业,近一半的企业盈利“腰斩。总体来看,2022年电源管理IC企业的业绩较2021年整体下滑较为严重。

细分来看,营收下滑最严重的是去年刚上市的赛微微电。2022年赛微微电实现约2亿元的营收,较上年同期减少41.09%。赛微微电表示,营业收入下降主要系全球局势波动、疫情反复等因素影响,公司所处的下游行业尤其是消费电子需求持续不振,导致公司业务增长速度放缓,产品出货量减少。

赛微微电主营产品以电池管理芯片为核心,产品涵盖电池安全芯片、电池计量芯片、充电管理芯片、电池采样及均衡芯片,产品最主要应用于智能手机、平板电脑、TWS耳机、电动工具、轻型电动车辆、吸尘器领域。去年应用终端需求不足,或许是赛微微电营收下滑的原因,但这并不是唯一的原因,因为在需求最旺盛的2021年,赛微微电也没有交出十分亮眼的成绩单。

产品线丰富度不足,或许也是影响其业绩下滑、业绩增长缓慢的原因之一。成立于2009年的赛微微电,虽然进入电池管理芯片领域的时间较早,但其产品型号种类目前仅有170余种。而同行企业中,国外TI拥有80000余款产品,国内上市公司圣邦股份和思瑞浦也拥有1600余款和1200余款产品。赛微微电产品的丰富程度较明显地落后于同行企业,未来可能需要更进一步加快新产品研发的速度。

净利润下滑最严重是希荻微。2021年希荻微刚扭亏为盈,但好景不长,到2022年便再度由盈利转亏损,全年净亏损达1637.17万元人民币。虽然希荻微在积极拓展车规产品,但目前其营收仍主要依赖以手机端为主的消费电子领域。希荻微在手机端主要有DC/DC、充电管理、端口保护及信号切换这三条产品线。第四大手机产品线是其先前宣布并入的韩国动运AF/OIS产品线。

而2022年以智能手机为代表的消费电子市场持续低迷,消费电子产品需求持续下滑,产品销售价格回落,这是导致希荻微净利亏损的主要原因。此外,希荻微近年积极拓展汽车、工业、通讯应用领域,在车规、工规项目研发支出过大,也是影响其净利亏损的原因之一。目前,希荻微针对汽车市场,主要推出的产品是给GPU供电的DC/DC,此外希荻微对外表示,2023年会逐步有新品释放。2023年,希荻微的车规DC/DC产品、电荷泵和锂电池快充的充电管理产品线预计增长最为快速,这也是其实现扭亏为盈的重要希望。

3家PMIC企业营收和净利双增长!

对于电源管理芯片企业来说,2022年是极具挑战的一年。在业绩集体下滑中,独树一帜的是那些实现营收和净利双增长的少数企业。在上述10家电源管理芯片企业中,2022年仅有三家实现双增长,它们分别是英集芯、灿瑞科技、杰华特。

其中英集芯,2022年实现营收8.67亿元,较上年同期增长11.09%;取得归母净利润为1.60亿元,较上年同期增长1.60%。在终端市场需求疲软下,英集芯加大60%的研发投入,2022年盈利仍保持正向增长,是较为难得的。

英集芯表示,公司始终以市场为导向,以创新为驱动,持续保持现有市场份额领先,并不断拓展新兴市场,致使公司销售额持续提升,营业收入稳步增长。据了解,英集芯正逐步拓展物联网芯片、智能音频处理芯片、信号链芯片等产品,持续发力智能音频处理、家用电器、物联网、汽车电子等领域,致力打造公司新的业绩增长点,增强抗风险能力。

灿瑞科技,2022年实现营业收入5.96亿元,较上年同期上升10.92%;归母净利润为1.34亿元,较上年同期上升7.36%。以电源管理芯片和智能传感器芯片为主营产品的灿瑞科技,虽然其消费电子领域需求疲软,但受益汽车及工业板块的高景气度,2023年灿瑞科技汽车及工业类业务收入增长迅速。

杰华特,2022年实现营业收入14.47亿元,同比增长38.94%;并实现1.61亿元净利润,同比增长13.28%。杰华特主要是通过销售DC-DC芯片、AC-DC芯片获取收益,对于2022年业绩实现较大增长的原因,杰华特表示,公司持续推出有市场竞争力的新产品,并在汽车电子、通讯电子、计算和存储、工业应用等下游应用领域不断拓展新客户,使得公司收入取得稳健增长。在汽车电子领域,杰华特的主要品类包括DC-DC、大灯的控制器和驱动、高低边开关、BMS AFE等。

小结:

受消费电子需求疲软的影响,2022年电源管理芯片企业深陷经营寒流,营业收入、净利润难以实现正向增长,业绩出现集体下滑的趋势。过去这一年,也带给企业不少思考,对于市场需求波动带来的挑战,企业该如何采取灵活的市场策略应对,以减少业绩下滑的风险。

今年是疫情放开后的第一年,电源管理芯片在消费电子领域需求有望回升,加上新能源汽车、电动两轮车、电动工具领域强劲的需求增长,2023年国内电源管理芯片企业有望重回正向增长。

-

IC

+关注

关注

36文章

5990浏览量

176379 -

电源管理

+关注

关注

115文章

6194浏览量

145002

发布评论请先 登录

相关推荐

IPO撤单潮!10月至今5家半导体企业终止上市,涉及射频、AI等企业

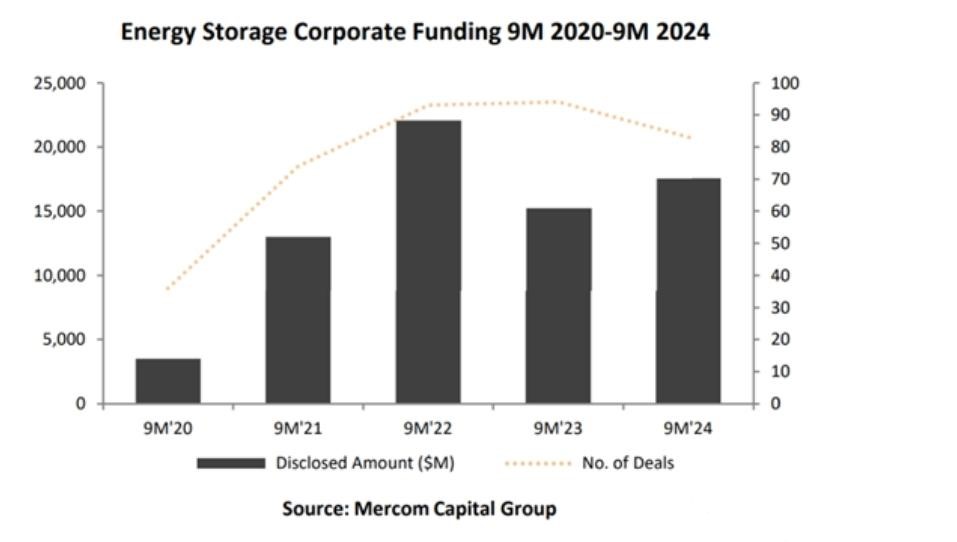

储能企业三季度财报披露,三大赛道火热,需求超预期

多家科技巨头即将发布财报,英伟达第三财季预期营收再创新高

台积电三季度财报10月17日发布,预计营收双增长

营收首降,斯达半导能否找到下一个风口?

如何将输出电压降低一半?

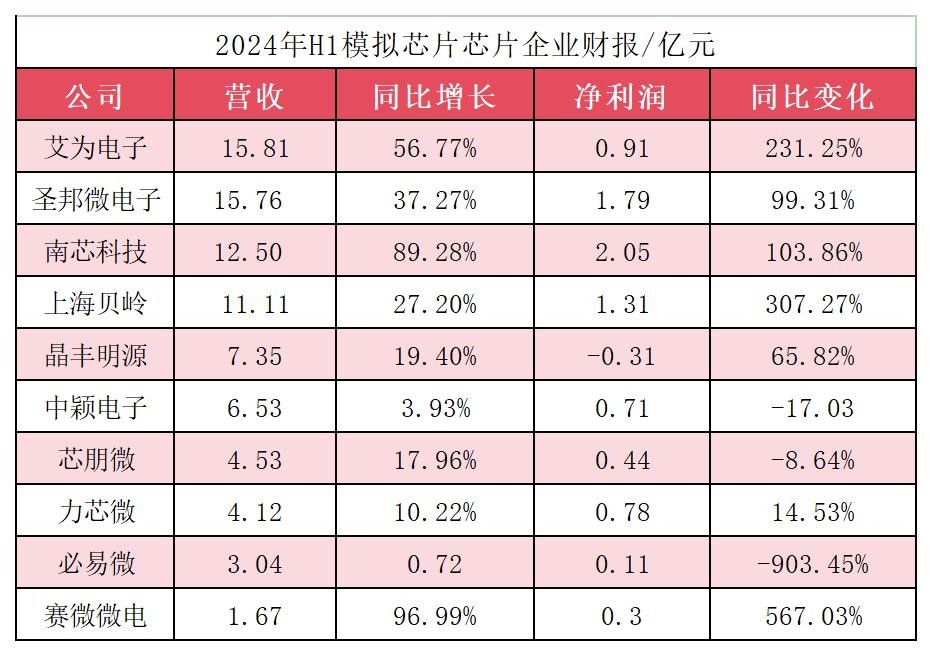

模拟芯片企业H1走出市场低谷!电源管理芯片技术迭代加速,汽车、消费领域潜力巨大

首日暴涨752%!“果链”又添一家上市企业

6家磁材企业2023年报速递!

2024开年6家半导体企业开启上市辅导,半导体显示面板巨头“卷土重来”

深扒10家国内电源管理IC上市企业2022财报,近一半的企业盈利“腰斩”

深扒10家国内电源管理IC上市企业2022财报,近一半的企业盈利“腰斩”

评论