引言:

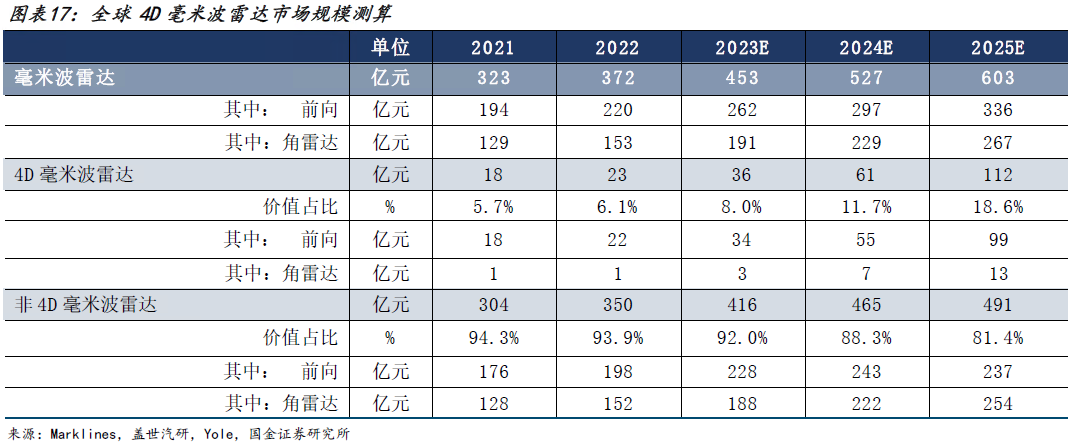

除 Tesla 外,国内外车企宝马、通用、长安等均对 4D 毫米波雷达有所布局,部分车型已实现交付,部分在 2023年有交付规划。未来 4D 毫米波雷达将受益工艺集成化趋势,成本持续下降,在各类车型中持续渗透。具有必备性的 4D 毫米波雷达在 ADAS 中将从以往的“助攻”逐渐变成“主力”。 我们预估全球 4D 毫米波雷达市场 23~25 年复合增长为 70.69%,至 2025 年全球市场规模将达到 112 亿人民币,在毫米波雷达市场价值占比将达到 18.6%,快速增长可期。4D 毫米波雷达助力高频高速 PCB/CCL 扩容。4D 毫米波雷达从硬件形态来看主要通过 PCB 板来承载信号收发和处理,毫米波雷达从传统升级为 4D 成像雷达也将带来作为基础承载的 PCB/CCL 价值量提升。

01

毫米波必备属性再确认,“助攻”有望变“主力”

作为自动驾驶重要推动者,美国特斯拉汽车公司(后简称“特斯拉”)基于自研硬件平台Hardware(后缩写为 HW)形成的 Autopilot 自动辅助驾驶方案成为全球自动驾驶方案的风向标。经过多次迭代,目前特斯拉正处于由 HW3.0 向 HW4.0 过渡更新的阶段,从各类官方申报文件可以看到(如 FCC 等),新一代 HW4.0 硬件中将支持更多传感器与摄像头接入,其中可能会增加 1 颗高分辨率的 4D 毫米波雷达(76-77GHz)成为了最出乎意料的变化之一。

1.1、毫米波雷达的必备性得到确认,4D 弥补短板有望地位上升

特斯拉曾在 2021 年放弃毫米波雷达转而提出仅依靠摄像头的“100%视觉方案”,而此次特斯拉重新启动 4D 毫米波雷达证明了毫米波雷达是高级别 ADAS 必备的感知层组件。毫米波不可或缺的原因主要来自 4 个方面:

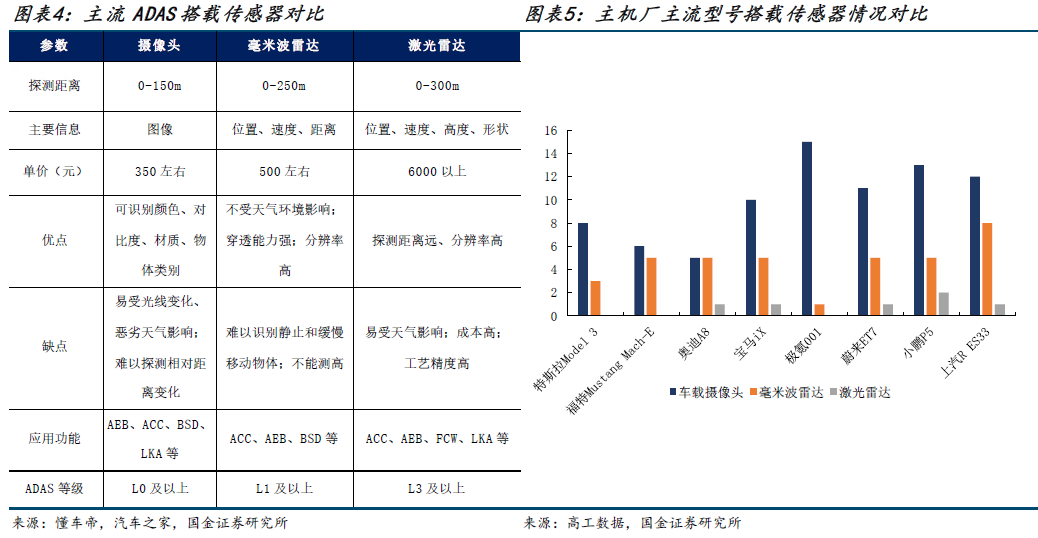

1) 提供的信息更多。毫米波雷达是基于电磁波传播原理的传感器,这相对基于光学的摄像头和激光雷达的传感器方案能够提供更多元的信息,例如在测速方面毫米波雷达具有显著的优势,这一优势能够弥补摄像头在深度值测算方面的缺陷,也能够避免激光雷达因吸收效应导致的测速失真的问题。

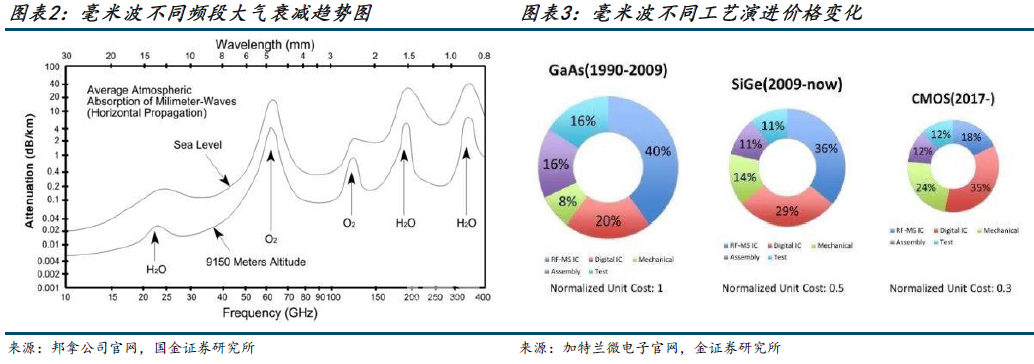

2) 抗干扰能力强,可全天候工作。电磁波在空气中传播时会被固体反弹但极少被大气中的水蒸气、氧气、二氧化碳等吸收衰减,毫米波雷达利用电磁波这一特性能够保证较高的功能性(利用反弹收集信息)和抗干扰性(雨雾等环境下仍能正常工作),从而能够全天时工作。这一特性是基于光学原理的摄像头和激光雷达不具备的,这使得 ADAS方案中毫米波雷达必备的关键原因。

3) 测距较远,穿透车能力强。摄像头的工作距离一般在 150m 左右,激光雷达的工作距离能够达到 300m,77Ghz 的毫米波雷达的工作距离能达到 250m 左右,由此可以看出毫米波雷达具有较远的工作距离,并且相对同样具有较长工作距离的激光雷达而言,毫米波雷达具有穿透塑料的能力优势,可以被安装在保险杠正中间以使得电磁波能够穿过前车底盘下部探测到前前车的行驶情况,从而保证更远的探测距离。

4) 价格适中。毫米波雷达已经经历 GaAs(砷化镓)、SiGe(锗硅)、CMOS 工艺演进,目前CMOS 的工艺让价格下降至初代的 30%,2023 年的毫米波前向雷达单价约为 500 元,角雷达单价约为 250 元,即使 4D 毫米波成像雷达单价也就约为 1500 元(尚未批量化的价格),相比激光雷达的单价 3000 元来说仍具有较高性价比。

毫米波雷达的必要性让大多数 L1 级及以上车型都会选择搭载,但传统的毫米波雷达在ADAS 传感器中的地位偏向“助攻”而非“主力”,原因在于以往的毫米波雷达在性能上存在较大缺陷:

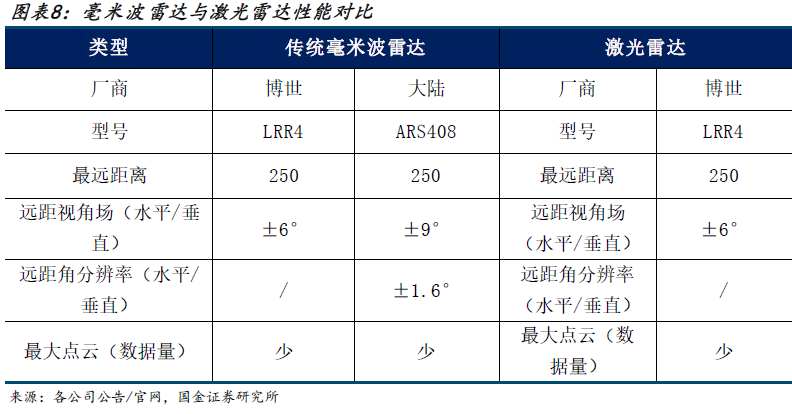

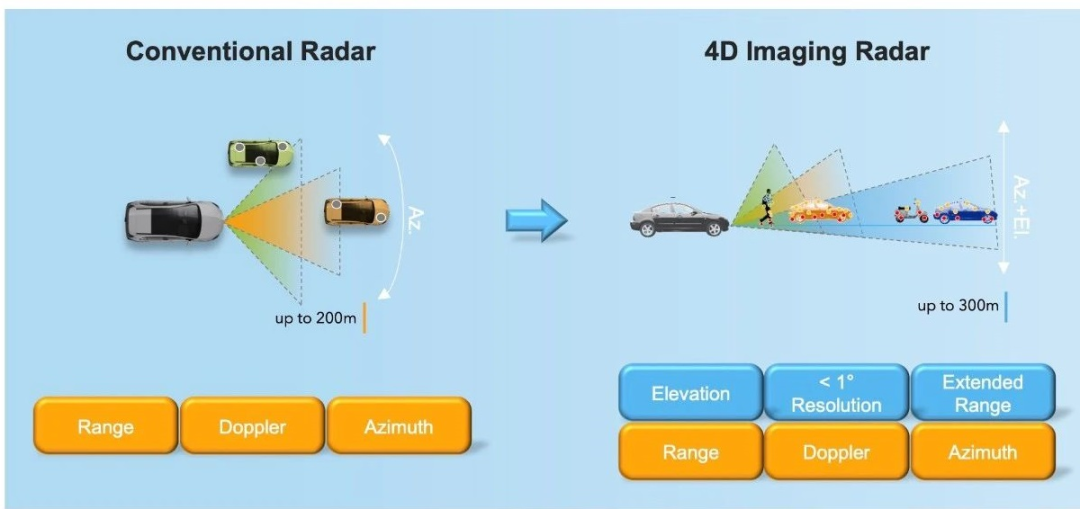

1) 缺乏高度信息。传统毫米波雷达缺乏纵向天线形成天线阵列,无法测量物体的高度,这曾导致大量的“幽灵刹车”事件,而主机厂为了安全和保证驾驶体验往往选择对毫米波雷达进行静态过滤,导致其功能无法完全利用。

2) 角度分辨率低。角度分辨率决定了在特定距离中将两个物体区别开的能力,该值越小证明能够在越长的距离下将两个距离越近的物体识别开来。传统毫米波雷达的天线数量有限导致角度分辨率较低,如大陆 ARS408 远距角分辨率仅为 1.6°,而激光雷达镭神 CH128X1 角度分辨率可以达到 0.4°,同时获取的数据量也相对有限、无法形成足够的点云数量达到成像的效果。

3) 点云数据量不足难以成像。由于天线数量有限,毫米波雷达获取到的点云数量相对较少、难以成像,收集的信息太过模糊以至于单靠毫米波雷达进行环境识别存在较大误差。

4D 毫米波成像雷达的出现开始扭转毫米波雷达的“地位”,其在一定程度上解决了传统毫米波雷达的缺陷:

1) 增加高度信息。4D 毫米波雷达新增纵向天线,纵向天线能提供垂直分辨率的数据维度,毫米波收到的返回信号不再是简单地排列在二维平面上,而是呈现在立体的三维空间里,从而 4D 毫米波雷达拥有测高功能。这有助于区分识别各种高度的静态障碍物,解决“幽灵刹车”问题。

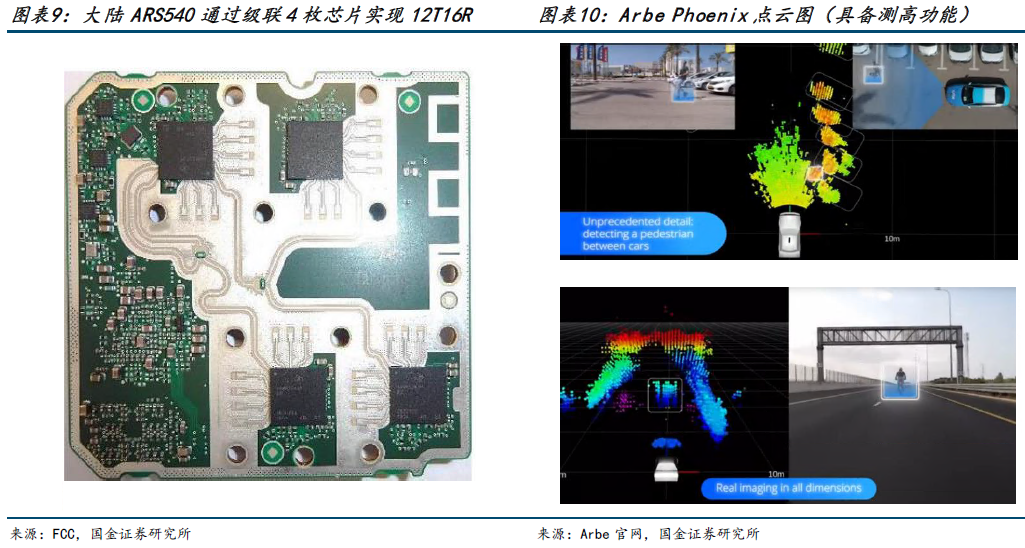

2) 角分辨率提高。4D 毫米波雷达的天线数量大幅提升从而使得角分辨率提高,天线数量大幅提升的方式包括通过级联+MIMO、专用芯片、软件算法的方式,例如 ARS540 利用四级联方案形成12T16R共192个虚拟通道,Arbe通过专用芯片设计的方式推出48T48R共 2304 个虚拟通道,傲酷利用虚拟孔径成像技术在硬件的基础上再虚拟出 10-100 倍虚拟通道。

3) 数据量提升,点云成像效果大幅改善。4D 毫米波雷达通过增加天线数量而大幅增加获取信息量,从而使得点云更致密,成像效果大幅改善,如 Arbe 48T48R 的 4D 毫米波雷达 Phoenix 已经有一定成像效果,ARS548 的点云量最高可达 800 每帧。

综上,我们认为毫米波雷达是 ADAS 必备的传感器,以往受制于产品性能而作为辅助功能居多,限制了毫米波雷达的终局空间,但随着 4D 毫米波雷达在硬件和软件算法上的精进,我们认为 4D 毫米波雷达将成为助力 ADAS 中必不可少的主力产品,终局空间将进一步打开。

02

市场测算:全球4D 毫米波 2025年超过百亿

虽然当前 4D 毫米波成像雷达的应用尚处于初期阶段,但从主机厂近期的布局来看,特别是从特斯拉即将搭载 4D 毫米波雷达的举动来看,4D 毫米波成像雷达上车趋势已现。

我们根据下列关键假设对毫米波雷达市场规模进行预测:

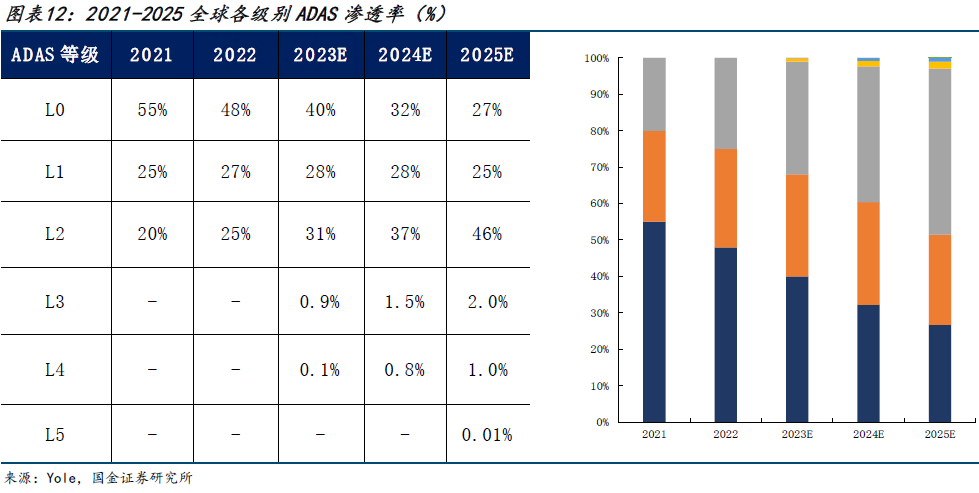

1) 假设 1:ADAS 渗透率假设。从全球乘用车的角度来看,40~50%的乘用车自动驾驶级别仍然停留在 L0,剩下的市场由 L1 和 L2 级别占领。展望未来,我们认为 23~25 年L0级别将显著下降,L1 级别维持稳定但 L2 级别将显著上升,同时 L3~L5 级别车型将陆续推出,即我们假设23~25年L0级别占比为40%/32%/27%,L1级别占比28%/28%/25%, L2 级别占比 31%/37%/46%,L3 级别占比 0.9%/1.5%/2.0%,L4 级别 0.1%/0.8%/1.0%, L5 级别在 25 年才出现。

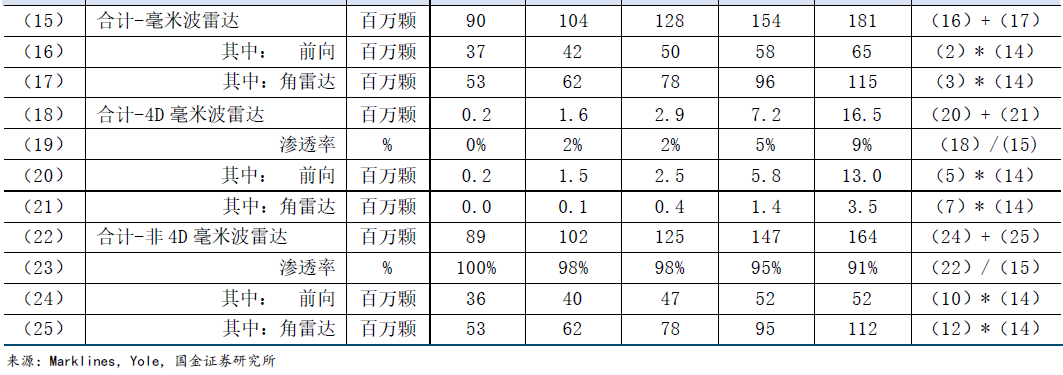

2) 假设 2:各级别 ADAS 搭载毫米波雷达数量假设。结合当前主流车型毫米波雷达前向和角雷达的搭载量,我们假设 L0~L5 的毫米波前向雷达搭载量分别为 0/1/1/1/1/2颗,角雷达搭载量分别为 0/1/2/4/6/6 颗。结合假设 1,我们测算可得 23~25 年全球乘用车单车毫米波搭载量为 1.54/1.80/2.05 颗/车,其中前向为 0.60/0.67/0.74 颗 /车,角雷达为 0.94/1.13/1.31 颗/车。

3) 假设 3:单车-4D 毫米波雷达-前向渗透率假设。我们认为,4D 毫米波雷达会先在高级别 ADAS 和豪华车型使用,经过市场检验后会向低级别车型加速渗透,因此替代传统毫米波雷达速度呈先缓慢后加速的态势,我们假设 23~25 年 4D 毫米波前向雷达渗透率为 5%/10%/20%。

4) 假设 4:单车-4D 毫米波雷达-角雷达渗透率假设。由于功能较弱、探测距离较短的角雷达在 ADAS 中主要起到辅助作用,4D 相对非 4D 毫米波雷达的优势不大,因为我们预计 4D 毫米波角雷达会在前向雷达初步渗透后才开始替代传统角雷达。基于此我们假设 23~25 年 4D 毫米波角雷达渗透率为 0.5%/1.5%/3.0%。

5) 假设 5:全球汽车销量假设。根据 Marklines,21~22 年全球乘用车销量为 8144 万辆和 8063 万辆,在经历了宏观经济波动后,我们预计 23~25 年全球汽车销量有望恢复缓慢增长,假设全球汽车销量复合增速为 3%。

基于上述假设,最终我们预测计算得到 23~25 年全球乘用车毫米波雷达数量将达到1.28/1.54/1.81 亿颗,其中 4D 毫米波雷达有望达到 288/720/1651 万颗,渗透率达到 2%、5%、9%。

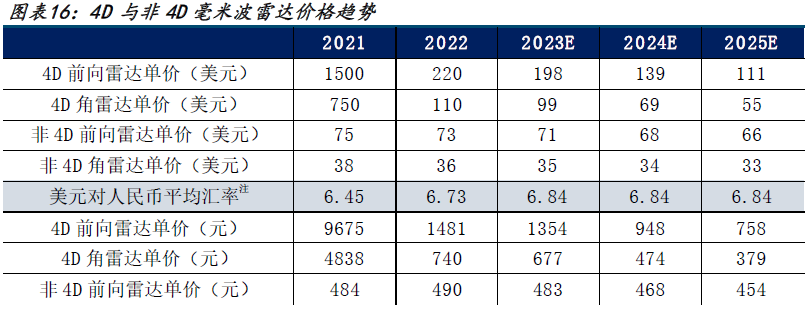

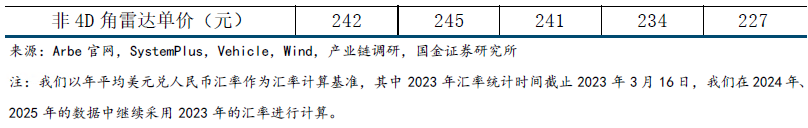

6) 假设 6:价格趋势假设。根据 Arbe 招股说明书,2021 年 4D 毫米波前向雷达单价为1500 美元/颗,但到 2022 年单价下降至 220 美元/颗,并且 Arbe 宣称 2023年底开始转向大规模量产、预计单价会继续显著下降,基于此,我们预计 4D 毫米波前向雷达自 2023 年价格缓慢下滑而 2024 年开始价格会显著下行,假设年同比降幅为 10%、 30%、20%,对应单价为 198/139/111 美元;非 4D 毫米波雷达在 21~22 年约 75/73美元,考虑到传统毫米波雷达市场竞争较为充分,预计价格每年年下降 3%,对应 23~25年价格为 71/68/66 美元。根据产业链调研,角雷达价格约为前向雷达的 50%,因此我们按照假设的前向雷达价格估测角雷达价格。

结合上述假设,我们预估全球 4D 毫米波雷达市场 23~25 年复合增长为 70.69%,至 2025年全球市场规模将达到 112 亿人民币,在毫米波雷达市场价值占比将达到 18.6%,快速增长可期。

03

4D 毫米波雷达助力高频高速 PCB/CCL 扩容

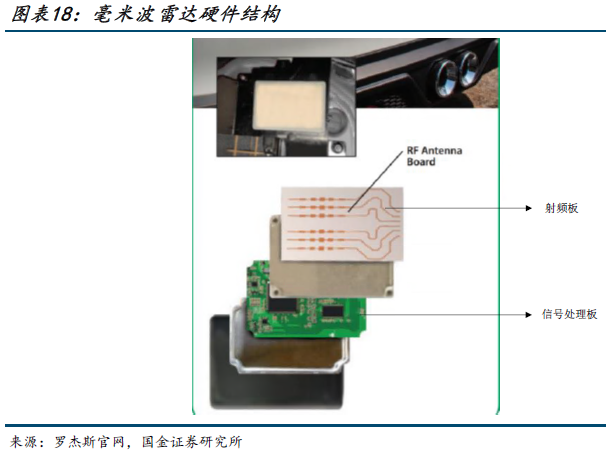

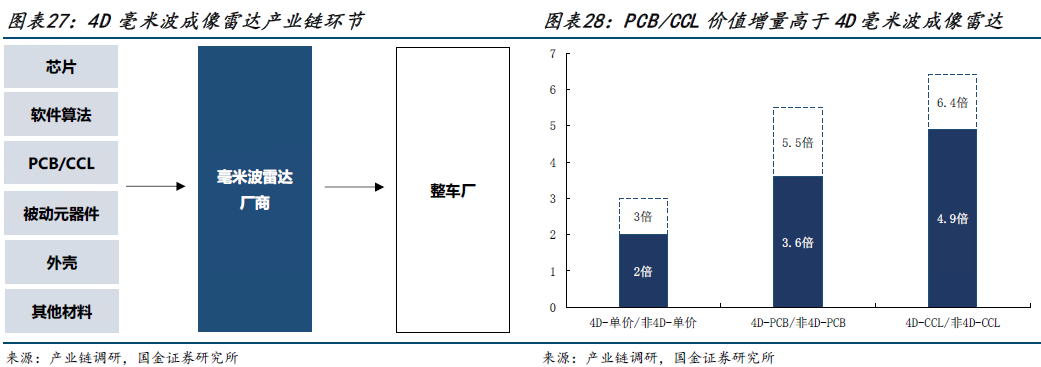

4D 毫米波雷达从结构来看主要可以分为发射模块、接收模块、处理模块和外壳,其中发射模块包括天线和合成器(振荡器),接收模块包括低噪声放大器(LNA)、混频器、数模转换器(ADC)等,处理模块主要承载处理芯片(MCU/DSP/FPGA),从硬件形态来看发射模块、接收模块和处理模块基本上都是通过 PCB 板来实现相应功能,毫米波雷达从传统升级为4D 成像雷达也将带来作为基础承载的 PCB/CCL 价值量提升。

2.1、射频前端集成化加剧,PCB 价值量增加5~8 倍

无论 4D 毫米波成像雷达采用“级联+MIMO”、专用芯片还是软件赋能的方案,其结果本质是使得雷达收发信息的数量和质量显著提升(从而达到点云成像的结果),这也就使得承担信号收发的射频前端(发射模块和接收模块)集成化程度得到提升,那么作为信号承载的 PCB 板也将发生变化。我们认为 4D 毫米波成像雷达相比传统雷达在 PCB/CCL 方面将有显著升级:

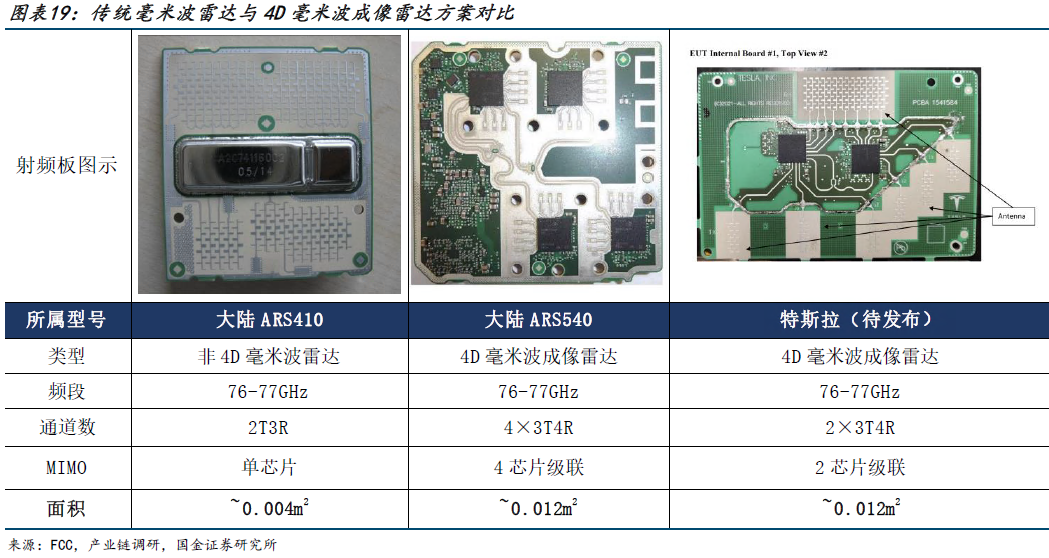

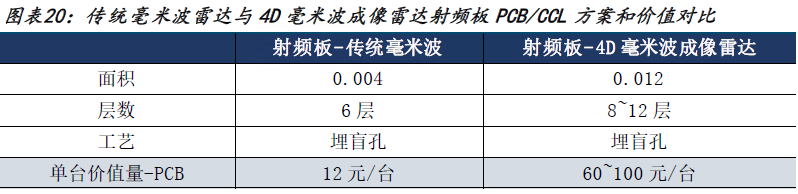

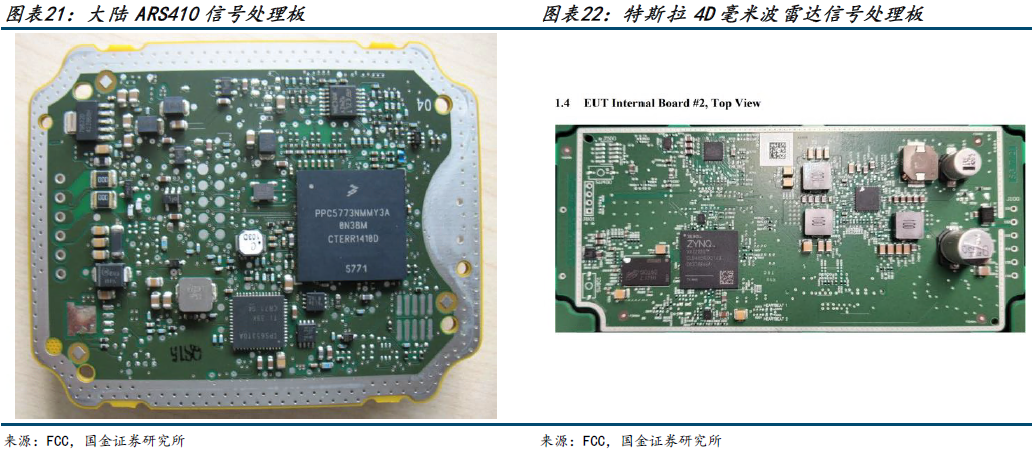

1)面积增大至 3 倍。我们通过对比全球知名 Tier1 德国大陆公司的传统毫米波雷达ARS410(特斯拉曾用)、4D 毫米波成像雷达 ARS540、特斯拉在 FCC 上披露的最新 4D毫米波成像雷达的方案进行对比,我们发现 4D 毫米波雷达采取芯片级联的方式使得射频板面积有所增大,估算出传统毫米波雷达的射频板面积约为 0.006 平方米,而以ARS540 和特斯拉方案为代表的 4D 毫米波成像雷达的射频板面积约为 0.012 平方米,面积增幅达到 2 倍。

2) PCB 层数增加。由于 4D 毫米波成像雷达的数据量增加,PCB 板需要处理的信号也随之大幅增加,需要通过层数增加来提供足够的线路。根据产业链调研,传统毫米波雷达射频板层数将从以往的 6 层提升至 8~10 层,层数提升使得 PCB 价格也将有所提升。

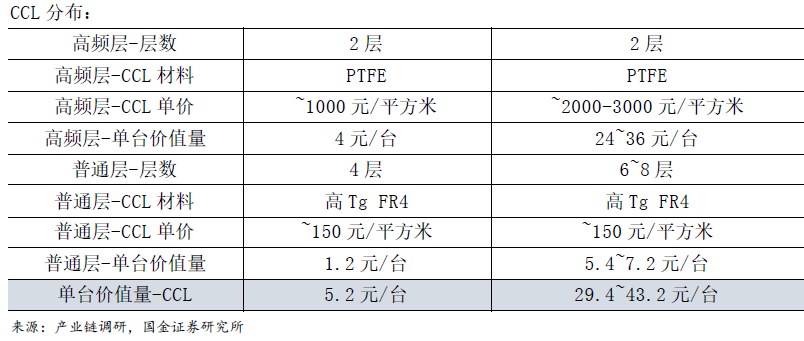

3) CCL 材料升级。毫米波雷达需要接受和发射高频信号,因此需要高频 CCL 材料作为信息接受和发射的最前沿承载,根据产业链调研,无论是传统毫米波雷达还是 4D 毫米波成像雷达,77GHz 主流方案中均会设置 2 层高频层,所用材料为 PTFE(24GHz 方案或用 PPO 材料方案),但不同的是传统毫米波雷达所采用的高频 PTFE 材料较初级(例如RO4850/RO4350),4D毫米波成像雷达所用高频PTFE较高级(例如RO3003/RO3006),后者材料单价为前者的 3 倍,材料价值升级打开空间。

在射频板面积增加、层数提高、CCL 材料升级的趋势下,我们计算得到 4D 毫米波成像雷达射频板 PCB 价值量提升至传统毫米波雷达的 5~8 倍,CCL 价值量提升至传统方案的 5~8倍,可见 4D 毫米波成像雷达为 PCB/CCL 带来了显著的价值增量。

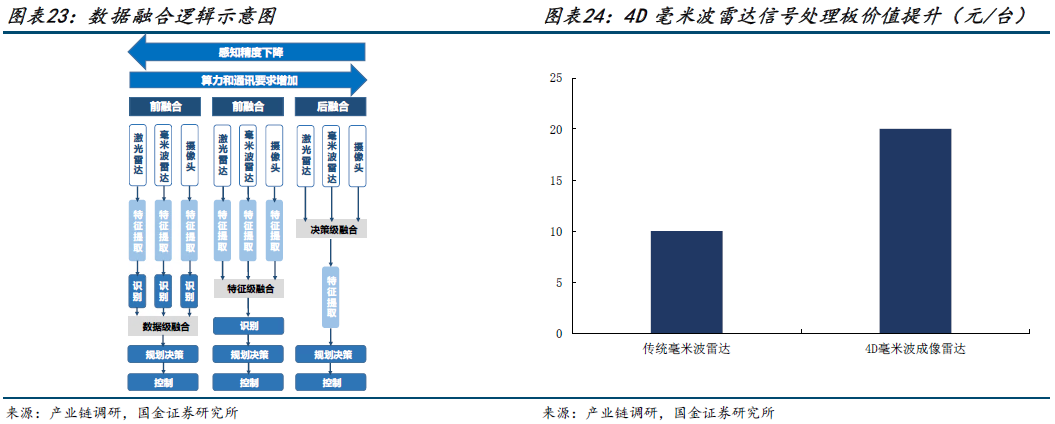

2.2、信号处理板略有升级,数据融合或使硬件功能简化

信号经过射频板完成基本转换之后,会进入信号处理板以计算物体的距离、速度、角度等信息,一般情况下信号处理板有高速处理要求,因此 PCB 多用高速覆铜板作为信号走线的材料。由于 4D 毫米波成像雷达信息量有所提升,因此 PCB 的规格也会相应升级,但值得注意的是,由于 AI 算法的介入,数据融合程度提升将简化毫米波雷达上的信号处理功能,从而使得信号处理板上的设计和工艺复杂度降低。

根据产业链调研,目前已经推出的 4D毫米波成像雷达的信号处理板相对传统毫米波雷达的价值量仍然会提升,大约从 10 元/台提升至 20 元/台,其中高速 CCL 价值量从 4 元/台提升至 10 元/台,价值量提升主要体现在 PCB 层数有所增加(4 层到 4~6 层)和 CCL 材料等级有所升级(从 Very Low Loss 和Ultra Low Loss 掺杂到全部用 Ultra Low Loss)。

综合来看,传统毫米波雷达单台 PCB/CCL 价值量合计约为 22 元/9 元,4D 毫米波成像雷达单台 PCB/CCL 价值量合计约为 80~120 元/44~58 元,单台价值量达到 3.6~5.5 倍/4.9~6.4倍,可见 4D 毫米波成像雷达为 PCB/CCL 带来显著增量。

2.3、高频高速 PCB 空间扩展

根据前述对毫米波雷达市场的测算,我们再针对 PCB 和 CCL 市场进行测算,如前,我们将通过分解为 4D 毫米波-前向市场、4D 毫米波-角雷达市场、非 4D 毫米波市场进行分别测算。

2.3.1、未来毫米波雷达用PCB 市场空间超过 50 亿元

根据前述内容,我们基于以下假设对毫米波雷达用 PCB 板市场进行预测:

1) 假设 1:4D 毫米波雷达-前向-射频板单台价值量。根据前述内容,4D 毫米波雷达中射频板单台价值量为 60~100 元,考虑到前向雷达要求更高,因此我们假设 2023 年 4D毫米波前向雷达射频板单台价值量为 100 元,考虑到 PCB 是核心承载元件,2024~2025年按照 5%的降幅估测单台价值量;

2) 假设 2:4D 毫米波雷达-前向-信号处理板单台价值量。根据前述内容,4D 毫米波雷达中信号处理板大概是 20 元/台,我们假设 2023 年前雷达信号处理板单台价值量为 20元/台,考虑到 PCB 是核心承载元件,2024~2025 年按照 5%的降幅估测单台价值量;

3) 假设 3:4D 毫米波雷达-角雷达-射频板单台价值量。根据前述内容,4D 毫米波雷达中射频板单台价值量为 60~100 元,考虑到角雷达要求更低,因此我们假设 2023 年 4D毫米波角雷达射频板单台价值量为 60 元,考虑到 PCB 是核心承载元件,2024~2025 年按照 5%的降幅估测单台价值量;

4) 假设 4:4D 毫米波雷达-角雷达-信号处理板单台价值量。根据前述内容,4D 毫米波雷达中信号处理板大概是 20 元/台,并且角雷达和前雷达在信号处理板上的差别不大,因此我们假设 2023 年角雷达信号处理板单台价值量为 20 元/台,考虑到 PCB 是核心承载元件,2024~2025 年按照 5%的降幅估测单台价值量;

5) 假设 5:非 4D 毫米波雷达-射频板单台价值量。根据前述内容,传统毫米波雷达射频板单台价值量为 12 元/台,考虑到传统毫米波雷达竞争相对充分、价格稳定,我们预计 2023~2025 年传统毫米波雷达射频板单台价值量保持为 12 元/台;

6) 假设 6:非 4D 毫米波雷达-信号处理板单台价值量。根据前述内容,传统毫米波雷达信号处理板单台价值量约为 10 元/台,考虑到传统毫米波雷达竞争相对充分、价格稳定,我们预计 2023~2025 年传统毫米波雷达信号处理板单台价值量保持为 10 元/台;

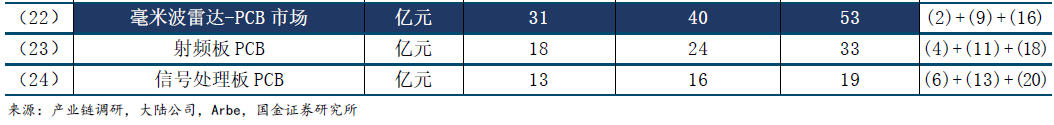

根据上述假设,我们预估 2023~2025 年全球毫米波雷达 PCB 市场空间为 31 亿元、40亿元和 53 亿元,其中射频板 PCB 市场空间为 18 亿元、24 亿元和 33亿元,信号处理板 PCB市场空间为 13 亿元、16 亿元和 19 亿元。

2.3.2、未来毫米波雷达用CCL 市场空间超过 20 亿元

根据前述内容,我们基于以下假设对毫米波雷达用 CCL 板市场进行预测:

1) 假设 1:4D 毫米波雷达-前向-高频材料单台价值量。根据前述内容,4D 毫米波雷达中高频 CCL 单台价值量为 24~36 元,考虑到前向雷达要求更高,因此我们假设 2023 年4D 毫米波前向雷达高频 CCL 单台价值量为 36 元,考虑到 CCL 的供应格局较为稳定、竞争壁垒较高,因此假设 2024~2025 年单台价值量不变;

2) 假设 2:4D 毫米波雷达-前向-高速材料单台价值量。根据前述内容,4D 毫米波雷达中高速 CCL 大概是 10 元/台,我们假设 2023 年前向雷达高速 CCL 单台价值量为 10 元/台,考虑到 CCL 的供应格局较为稳定、竞争壁垒较高,因此假设 2024~2025 年单台价值量不变;

3) 假设 3:4D 毫米波雷达-前向-FR4 单台价值量。根据前述内容,4D 毫米波雷达中普通FR4 类材料单台价值量为 5.4~7.2 元,考虑到前向雷达要求更高,因此我们假设 2023年 4D 毫米波前向雷达 FR4 材料单台价值量为 7.2 元,考考虑到 CCL 的供应格局较为稳定、竞争壁垒较高,因此假设 2024~2025 年单台价值量不变;

4) 假设 4:4D 毫米波雷达-角雷达-高频材料单台价值量。根据前述内容,4D 毫米波雷达中高频 CCL 单台价值量为 24~36 元,考虑到角雷达要求更低,因此我们假设 2023 年4D 毫米波前向雷达高频 CCL 单台价值量为 24 元,考虑到 CCL 的供应格局较为稳定、竞争壁垒较高,因此假设 2024~2025 年单台价值量不变;

5) 假设 5:4D 毫米波雷达-角雷达-高速材料单台价值量。根据前述内容,4D 毫米波雷达中高速 CCL 大概是 10 元/台,我们假设 2023 年前向雷达高速 CCL 单台价值量为10元 /台,考虑到 CCL 的供应格局较为稳定、竞争壁垒较高,因此假设 2024~2025 年单台价值量不变;

6) 假设 6:4D 毫米波雷达-角雷达-FR4 单台价值量。根据前述内容,4D 毫米波雷达中普通 FR4 类材料单台价值量为 5.4~7.2 元,考虑到前向雷达要求更高,因此我们假设2023 年 4D 毫米波前向雷达 FR4 材料单台价值量为 5.4 元,考考虑到 CCL 的供应格局较为稳定、竞争壁垒较高,因此假设 2024~2025 年单台价值量不变;

7) 假设 7:非 4D 毫米波雷达-高频材料单台价值量。根据前述内容,非 4D 毫米波雷达中高频 CCL 单台价值量为 4 元,考虑到传统毫米波雷达竞争相对充分,因此假设2023~2025 年非 4D 毫米波雷达高频 CCL 单台价值量保持为 4 元;

8) 假设 8:非 4D 毫米波雷达-高速材料单台价值量。根据前述内容,非 4D 毫米波雷达中高速 CCL 大概是 4 元/台,考虑到传统毫米波雷达竞争相对充分,因此假设 2023~2025年非 4D 毫米波雷达高速 CCL 单台价值量保持为 4 元;

9) 假设 9:非 4D 毫米波雷达-FR4 单台价值量。根据前述内容,非 4D 毫米波雷达中普通FR4 类材料单台价值量为 1.2 元,考虑到传统毫米波雷达竞争相对充分,因此假设2023~2025 年非 4D 毫米波雷达普通 FR4 材料单台价值量保持为 1.2 元;根据上述假设,我们预估 2023~2025 年全球毫米波雷达 CCL 市场空间为 13 亿元、17亿元和 23 亿元,其中高频 CCL 市场空间为 6 亿元、8 亿元、12 亿元,高速 CCL 市场空间为 5亿元、7 亿元、8 亿元。

03

PCB/CCL 是 4D 毫米波雷达值得关注的环节

3.1、PCB/CCL是值得关注的环节

4D 毫米波雷达在汽车自动驾驶中扮演着不可或缺的角色,我们认为在全球知名主机厂特斯拉即将推出搭载 4D 毫米波成像雷达的车型的今年,有望成为 4D 毫米波成像雷达开始快速渗透趋势的元年。在这样的背景下,我们认为虽然 PCB/CCL 环节市场空间有限,但值得高度关注,原因在于:

1) PCB/CCL 价值增量显著高于毫米波雷达增量。从产业链关系角度,4D 毫米波成像雷达由上游材料(芯片、软件算法、PCB/CCL、外壳等)、中游品牌厂、下游整车厂三大环节组成,在传统到 4D 毫米波成像雷达升级过程中,芯片、软件算法、PCB/CCL 都是价值增值幅度较大的环节,其中 PCB/CCL 单台价值量达到 3.6~5.5 倍/4.9~6.4 倍,远高于毫米波雷达本身价值增幅(50~70 美元升级为 100~200 美元,增幅 2~3 倍),成长性更好、价值增值更多的环节。

2) 国内 PCB/CCL 厂商已站好格局。由于 4D 毫米波成像雷达仍然处于渗透初期,国内无论是毫米波雷达厂商还是芯片厂商都尚处于追赶海外厂商的阶段,并且大陆厂商布局者相对较多、竞争较激烈,格局尚未明确;而 PCB/CCL 厂商实际上在毫米波雷达布局已久,并且已配合海外厂商在高端产品研发多年,一旦 4D 毫米波成像雷达放量,大陆多家 PCB/CCL 将直接获得价值增量,因此虽然市场空间相对有限,但快速增长的增量将会为产业链公司带来增长贡献。

审核编辑 :李倩

-

pcb

+关注

关注

4335文章

23229浏览量

401951 -

毫米波雷达

+关注

关注

107文章

1063浏览量

64749 -

4d雷达

+关注

关注

0文章

9浏览量

366

原文标题:4D 雷达市场规模测算,助力高频高速 PCB/CCL 材料扩容

文章出处:【微信号:中科聚智,微信公众号:中科聚智】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

4D雷达市场规模测算,助力高频高速PCB/CCL材料扩容

4D雷达市场规模测算,助力高频高速PCB/CCL材料扩容

评论