前言:【核芯观察】是电子发烧友编辑部出品的深度系列专栏,目的是用最直观的方式令读者尽快理解电子产业架构,理清上、中、下游的各个环节,同时迅速了解各大细分环节中的行业现状。本期【核芯观察】的主题是卫星通信产业,对上下游企业、技术、市场等方面进行梳理,分析当前卫星通信产业中芯片的需求趋势。

卫星通信产业链

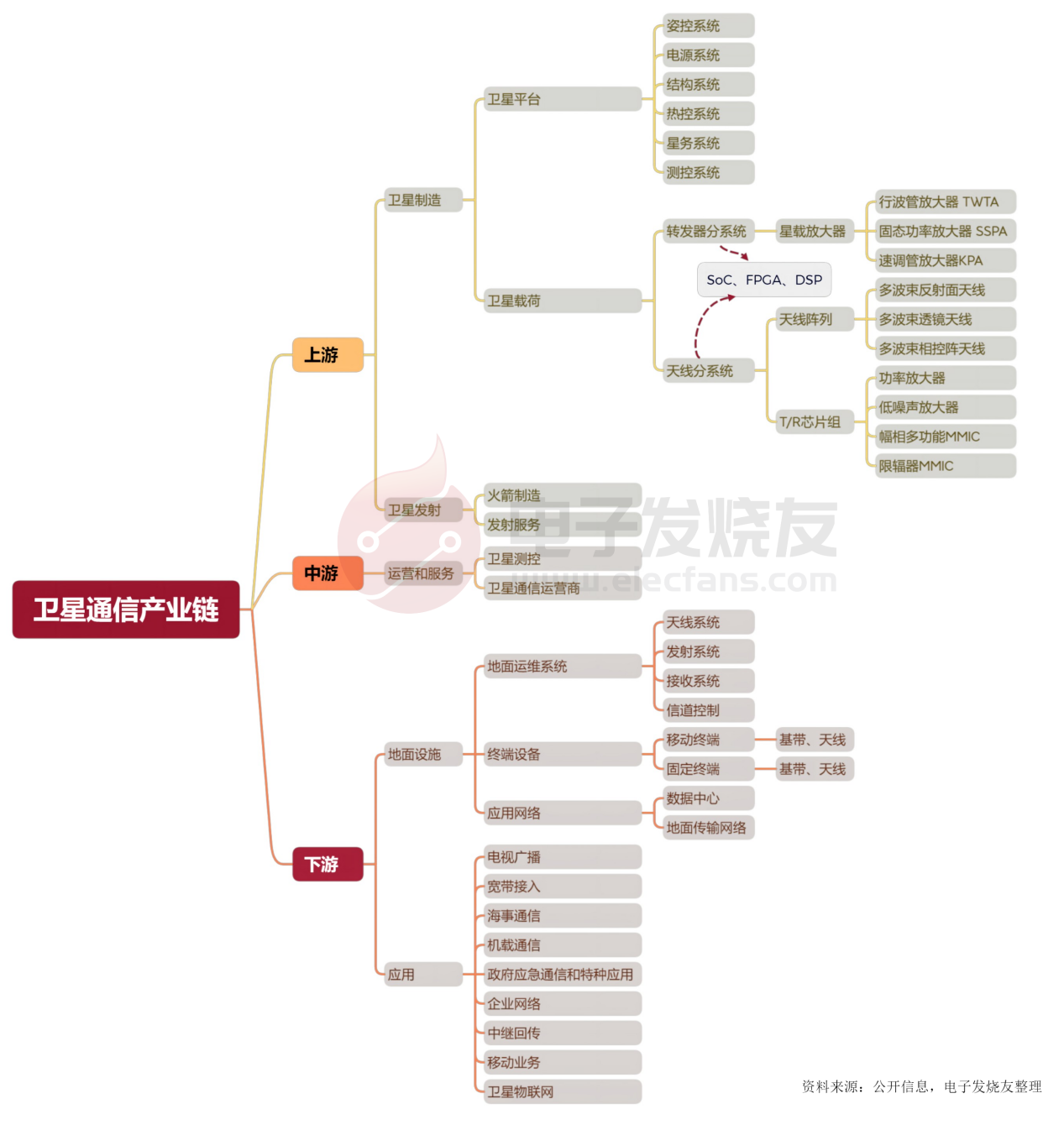

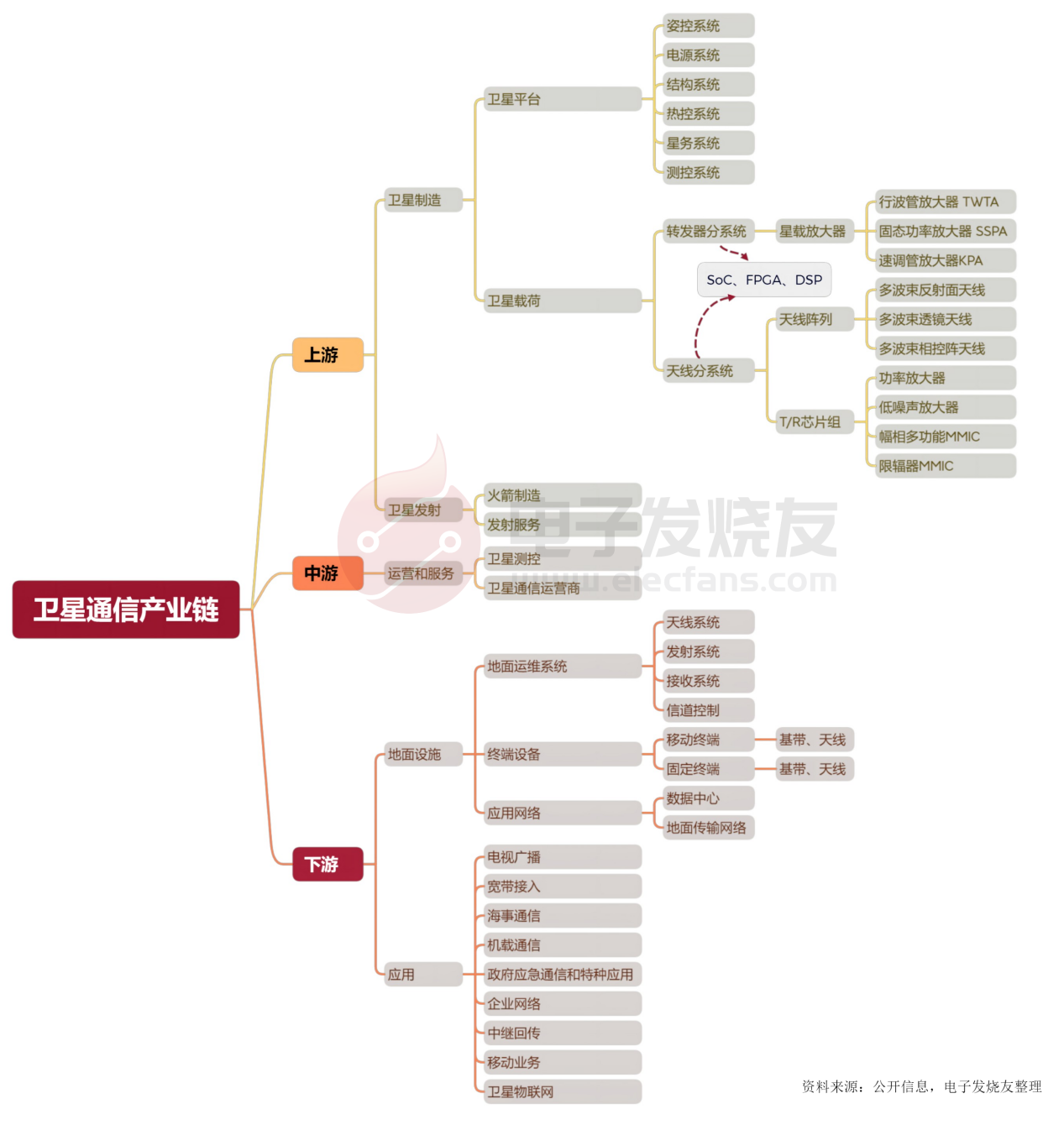

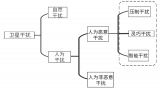

卫星通信产业链冗长,从卫星制造到发射,从地面设施和终端再到卫星通信运营和服务,每个部分都是一个完整的产业链。我们将卫星制造、发射的部分归纳到卫星通信产业的上游部分,中游则是卫星通信运营和服务,下游是卫星通信地面终端与应用,分析产业链的重要组成部分以及相关主要企业。

上游

卫星制造

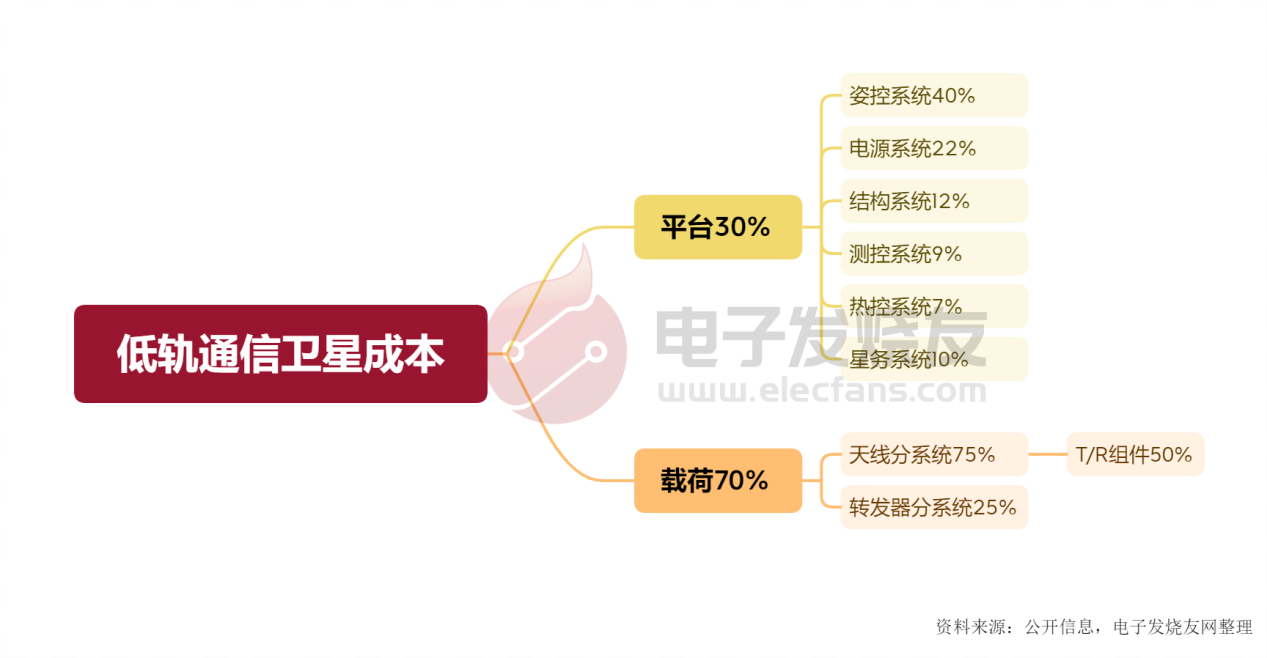

通信卫星一般由卫星平台和通信载荷两个部分组成,其中卫星平台是由卫星的主体和保障系统组成,其中包括多个系统,比如姿控系统、电源系统、结构系统、热控系统、星务系统、测控系统等。国内具备卫星平台的企业有中国卫星、天仪研究院、微纳星空、九天微星、长光卫星、银河航天、时空道宇等。

卫星载荷是指在卫星平台的基础上,安装一些设备而满足特定任务或功能的需求。对于通信卫星而言,其载荷就主要包括转发器和天线系统,满足对通信信号中继转发的功能需求。

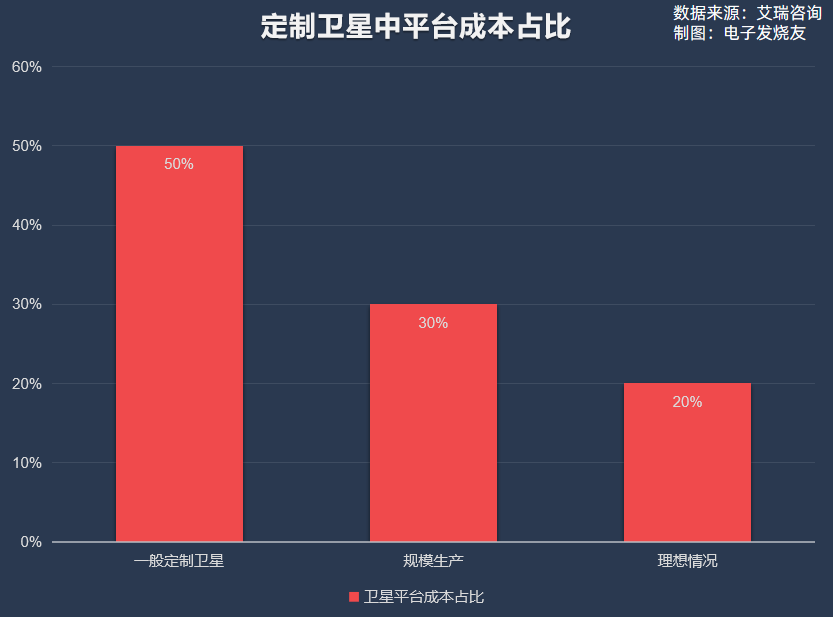

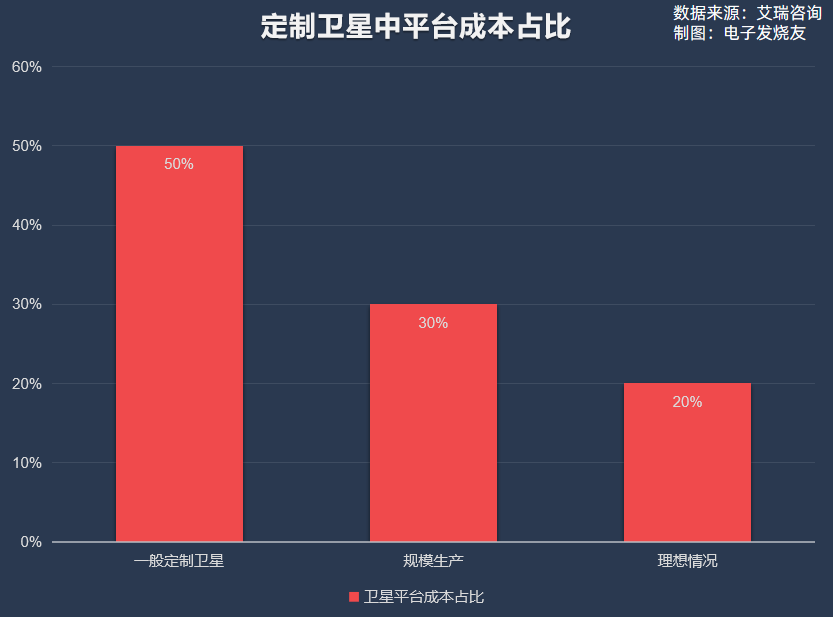

根据艾瑞咨询的数据,一般情况下定制卫星的成本结构中,平台以及载荷两个部分各占50%;在定制卫星形成一定规模的批量生产时,平台成本被分摊,在单个卫星中的成本占比可以下降到30%;而对于商业卫星公司而言,理想情况下平台占卫星总成本的比例低至20%左右。

目前通信卫星的研发制造成本主要受到生产规模的限制居高不下,但随着近年海外卫星网络公司包括OneWeb、星链等卫星星座组建需求下,低轨通信卫星大批量生产的实现让但卫星的制造成本持续降低。

根据公开信息,去年OneWeb卫星的生产能力可以达到每天1-3颗,单颗卫星成本大约在60万美元,约合人民币408万元(按汇率1:6.8)。星链的卫星产能则高达每日6—7颗,有消息称其单颗卫星制造成本已经降至30万美元左右(约合人民币204万元),当然这与星链的供应链成熟、生产规模大有关。今年3月的最新数据显示,星链在轨卫星已经达到3803颗,累计发射数量更是高达4105颗,如此大批量制造能够有效分摊研发成本,同时也能够持续完善供应链,从多方面压缩成本。

不过高轨通信卫星的造价就要高得多了,由于这种卫星需要的通信容量巨大,整体重量、体积相比低轨通信卫星要大得多,且其卫星平台、载荷都更加复杂,整体数量需求较小、研发成本目前仍居高不下。比如ViaSat的通信卫星位于GEO地球同步轨道,公开信息显示其单卫星造价约为3.6亿美元,约合24.5亿人民币。

国内方面,关于低轨通信卫星的公开信息并不多,电子发烧友网根据银河航天的公开信息估算,去年该公司的第二代低轨宽带通信卫星单颗研制成本在1000万元-1500万元之间,卫星重量与星链一代相近,但通信容量方面要高出一倍以上,性能方面有一定优势。

但显然,成本控制上海外企业要更加成熟。比如OneWeb采用了飞机制造的工业化、自动化、标准化产线,用流水线的方式来提高生产效率以降低成本。星链则通过高比例的自研零部件,包括卫星间激光通信设备、霍尔推进器、专用的芯片、FPGA等,同时在一些部分舍弃了高昂的“宇航级”芯片,采用更加低价的工业级或消费级芯片,以进一步大幅压缩成本。

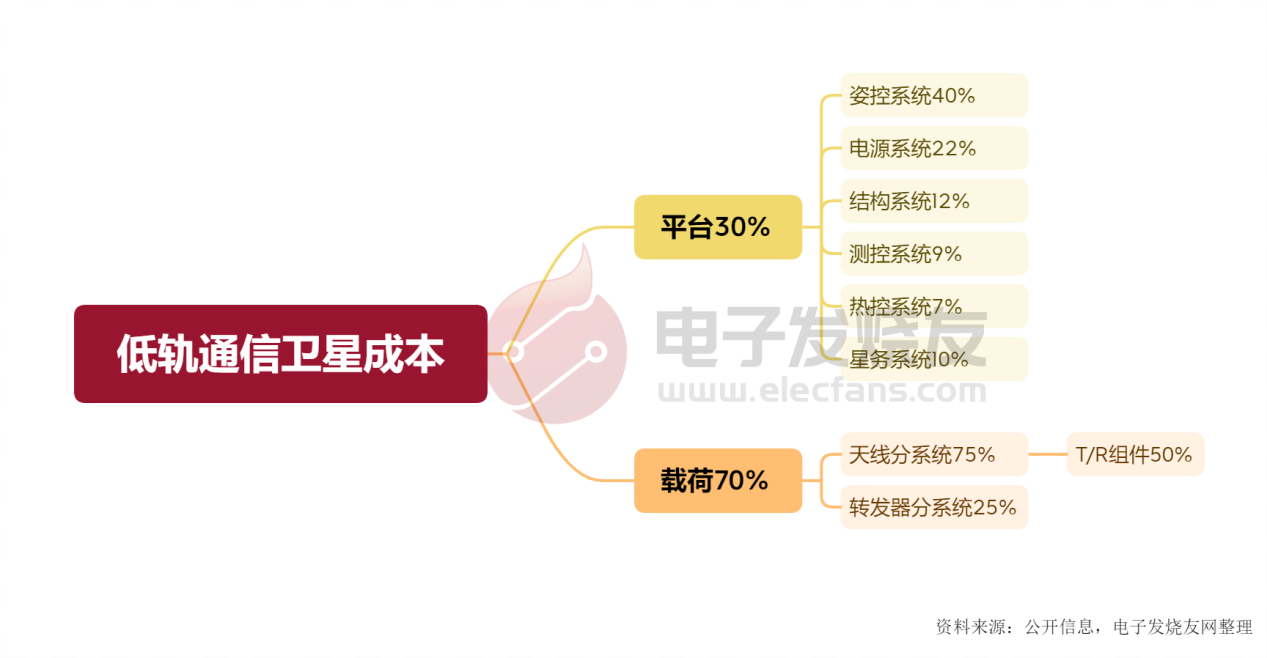

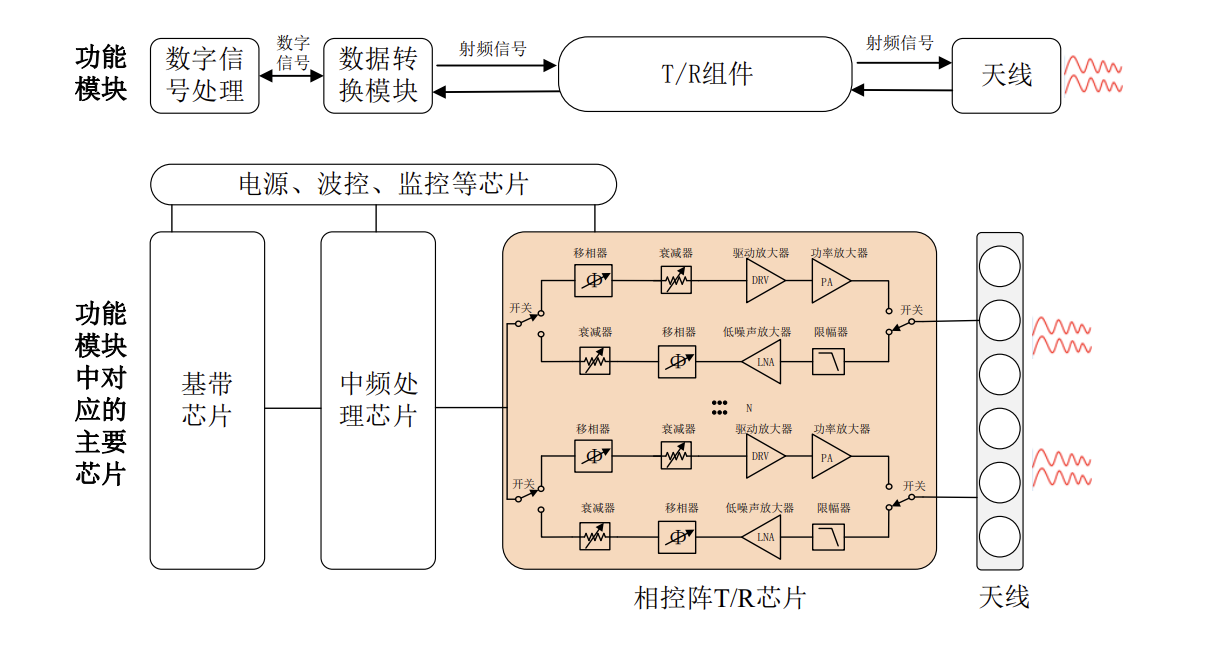

根据公开信息测算,如果以通信卫星中平台成本占30%、载荷成本占70%计算,卫星载荷成本中天线分系统占到大头的75%。即天线分系统在卫星总成本中占比要超过50%。而其中T/R组件的成本又在天线分系统中占到50%左右,因此如果要谈到通信卫星的部件,必然离不开T/R组件。

T/R组件一般由数控移相器、数控衰减器、功率放大器、低噪声放大器、限幅器、环形器以及相应的控制电路、电源调制电路等组成,在通信卫星中是相控阵天线的核心部件。同时在通信卫星载荷中的相控阵天线上,对T/R组件的要求是体积小、重量轻、同时需要更高效率降低发热量。

因此,目前T/R组件的趋势是将多个器件集成到单片的MMIC上,另一方面,T/R组件也正在从GaAs材料转向GaN。作为第三代半导体,GaN具备宽禁带的优势,并在射频应用中相比GaAs有更大优势,同等体积下GaN MMIC峰值功率更大、成本更低、效率更高。

由于本身行业壁垒较高,且商业卫星产业仍处于初期阶段,国内星载T/R芯片和T/R组件的玩家较少,主要有铖昌科技、中电科13所/55所、雷电微力科技、国博电子等。

另一方面,FPGA作为处理高速数字信号的重要器件,在通信卫星中也起到重要作用。不过由于卫星所处空间环境存在大量高能粒子以及宇宙射线,有可能导致元器件受损或出现“单粒子反转”等现象,导致数据处理出错,因此在通信卫星中用到的FPGA需要具备抗辐照等特性,也就是所谓“宇航级”芯片。

目前公开信息中,海外的赛灵思、Actel、Microchip(收购Atmel)等都有不少被广泛应用的宇航级FPGA产品,中科院论文还曾经透露,我国的嫦娥四号月球着陆器上就使用了Atmel的CPU和FPGA。国内方面,航天771所(西安微电子技术研究所)、航天772所(北京微电子技术研究所)、珠海欧比特等目前在宇航级FPGA方面较为领先,比如航天772所部分产品在北斗三号卫星、神州14号上已经被应用。

随着在轨卫星数量持续增加,空间频段资源也逐渐稀缺,在卫星宽带的通信频段中,C频段(5GHz)、Ku频段(12-18GHz)、Ka频段(20-30GHz)都逐渐饱和。因此,Q/V频段(39-46GHz/46-75GHz)由于带宽大、容量高等特性,是目前通信卫星领域主要布局的方向。去年9月鹏城实验室搭建的Q/V频段星地通信试验系统成功运行,这套系统由实践二十号卫星的Q/V频段载荷、Q/V频段地面站等组成。

为了应对未来更高速率的卫星通信需求,太赫兹频段(0.1-10THz)也受到了关注,产业链厂商不少也在布局该频段的产品。

卫星总装方面,国内已经有多家公司具备卫星平台方案以及批量化制造能力。包括航天科技集团、航天科工集团、银河航天、时空道宇、微纳星空、九天微星、长光卫星、零重空间等,特别是民营商业卫星公司的发展速度很快,包括银河航天、时空道宇等已经有批量制造的卫星成功入轨。

卫星发射

在卫星发射环节中,包括火箭和发射服务两个部分,其中火箭显然在卫星发射成本中占绝大多数,因此,当前商业通信卫星行业的关注重点,其实是在于火箭的成本。火箭作为一个系统工程,基本可以分为设计、生产和测试三大阶段。

根据艾瑞咨询《2021年中国商业航天产业发展报告》数据,设计阶段的研发费用占一发火箭首型科研经费的70%,生产和测试占比为 30%。

其中,在火箭设计阶段,为了不同的发射任务,所有新型火箭都需要重新设计,其通过设计削减成本的动机较弱,是最需要优化的业务阶段。而生产和设计阶段一般结合在一起,在火箭量产之后,这两个阶段的工作也能够降低一定的成本。但如果在生产工艺和测试方面进行改动,就必须在设计端进行配合,所以在设计端会是降低火箭成本的关键。

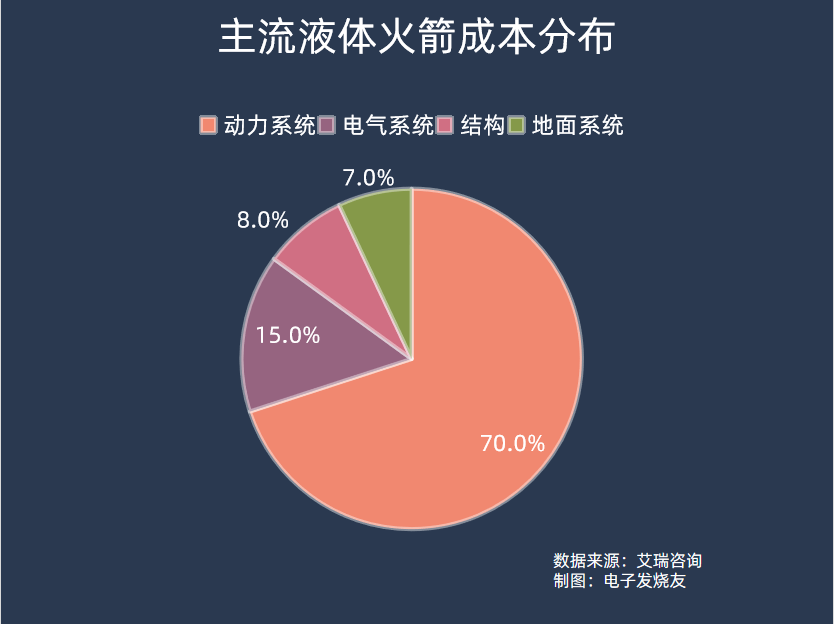

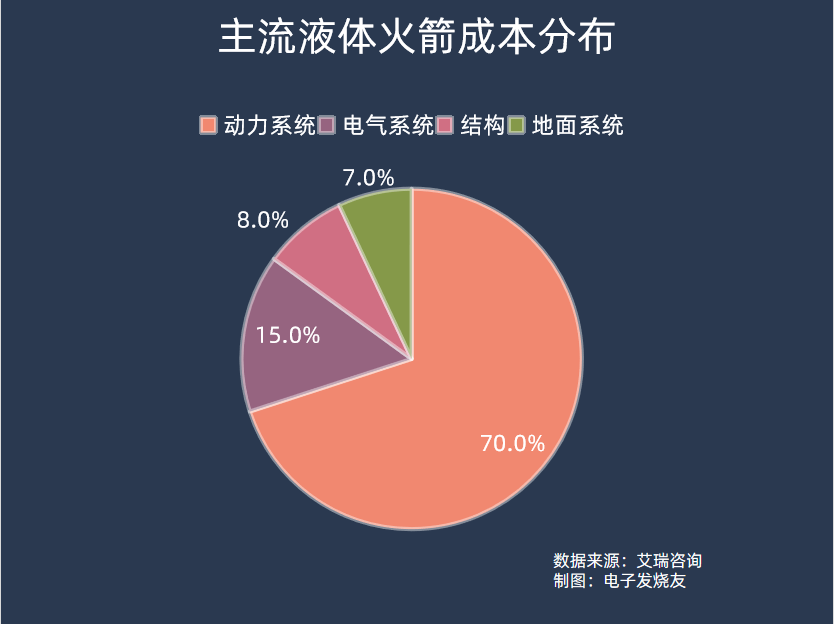

对于目前主流的液体火箭来说,在结构上的成本主要分为动力系统、电气系统、结构、地面系统这四个部分。其中动力系统占火箭整体成本的70%,其次电气系统占15%、结构约占8%、地面系统约占7%。

根据艾瑞咨询的数据,SpaceX猎鹰9号火箭发动机成本占比为68%,而中国运载火箭技术研究院的长征五号火箭中发动机成本占比高达80%。

显然,降成本的主要方向必然是动力系统。而以往动力系统都是一次性消耗品,于是可回收火箭一级就是目前的一个发展方向。但从成本的角度来看,火箭的价值基本取决于运载能力,如果要保证垂直回收,那么火箭需要预留额外的30%燃料,再加上一些额外的模块,相同的燃料火箭要损失40%运载能力。因此一些运载能力较弱的火箭其实不适合垂直回收,当然一切都是运载能力与成本的平衡。

目前来看,全球范围内可回收的SpaceX猎鹰系列在发射价格方面有独一档的优势。猎鹰9重型理论最低的LEO轨道运载费用仅1万元人民币左右。当然这个最低的成本计算方式是以单发火箭费用除理论最大LEO运力,但实际应用中不太可能达到最大运力,所以实际每公斤发射费用可能会有较大的浮动。

而国内目前发射成本最低的是长征3B,LEO轨道运载费用最低4.22万元人民币。但值得注意的是,根据需求的不同,以及火箭资源的稀缺性,目前来看整个市场的发射成本不会是评价一款火箭的核心。毕竟LEO轨道每公斤费用高达15.71万元人民币的电子号火箭,近年也是订单不断。商业卫星公司往往不需要用到运力较大的中型火箭,比如猎鹰9类型的火箭一般都是采用“拼单”的形式发射,价格较低的同时,但也受到发射排期等因素影响。因此一些运力较低、相对每公斤发射费用更贵的小型火箭,也受到不少商业卫星公司的青睐。

中游

运营与服务

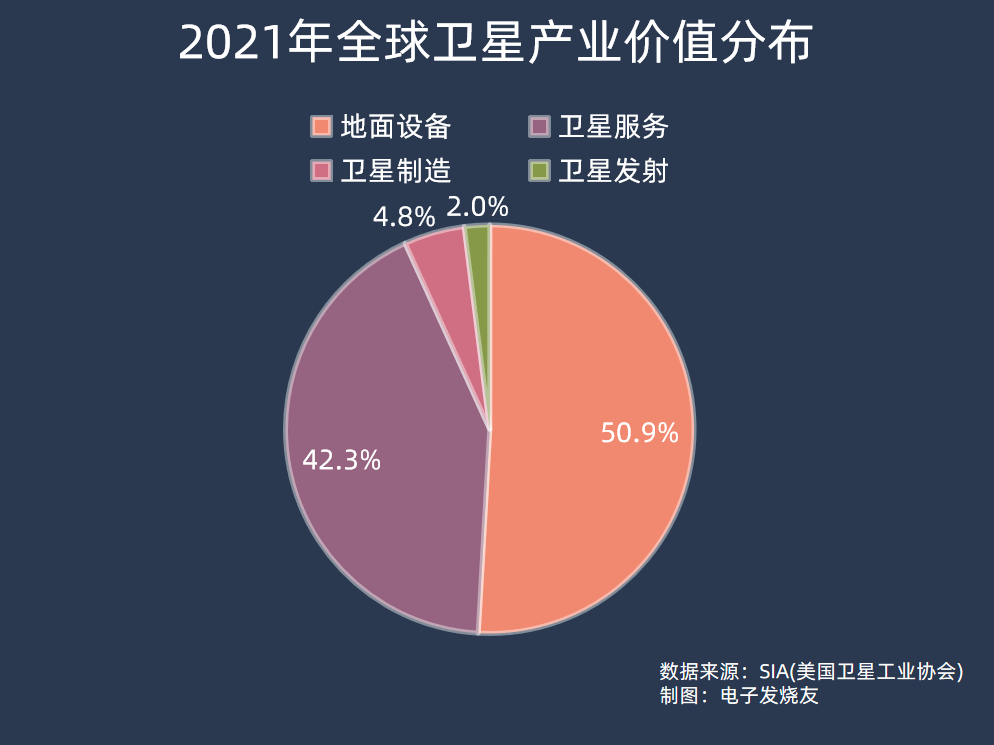

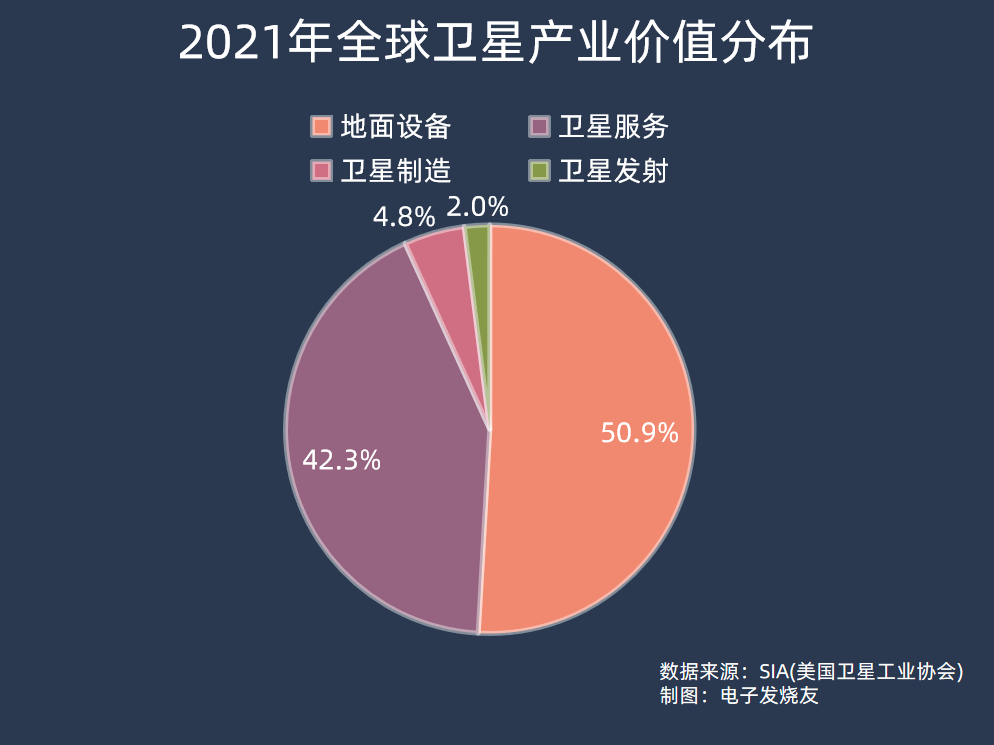

在卫星产业逐步成熟的阶段,运营和服务将会在产业链中占有巨大的价值。我们在卫星通信的第一期中也提到,2021年全球卫星产业价值中,卫星制造和卫星发射仅分别占5%和2%,而卫星服务的价值占比仅次于地面设备,占到产业价值的42%。

作为运营的重要一部分,卫星测控将会首先 受益。对于运行寿命有限的低轨通信卫星,通过地面测控站以及可靠的测控管理,是保障卫星在轨正常运行的关键。低轨通信卫星的在轨数量越来越多,而很多规模较小的商业卫星公司无力建设测控站,因此卫星测控需求初期需要依赖第三方商业测控公司。目前国内第三方的商业测控公司主要有:中科星图、航天驭星、天链测控、寰宇卫星、中科天塔、宇航智科、屹信航天等。

与此同时,通信卫星星座目前还在加速建设中,未来随着卫星星座陆续完成组建,卫星通信产业链中运营和服务端、设备端等的占比还将会小幅提高,同时整体运营和服务市场的规模也将会持续大幅上升。

按照运营模式区分,卫星通信运营商可以主要分为自有卫星和代理(租用卫星)运营两种。自有卫星星座的卫星通信运营商,国内目前主要是中国卫通(中星系列和亚太系列星座)、银河航天、国电高科等,2021年星网公司成立,将负责整合并统筹我国的低轨卫星星座计划,预计将组件卫星数量高达1.3万颗的星座,构建本土卫星互联网系统。海外方面主要有Intelsat、Eutelsat(与OneWeb合并)、Inmarsat、SES Global、Viasat、铱星公司、SpaceX、亚马逊等。

与此同时,从Viasat以及SpaceX开始,卫星通信公司自研自制卫星成为一个大趋势。Viasat最早在高轨高通量卫星上实现载荷自研;SpaceX利用自研自产的优势,在大批量生产的背景下通过改进生产模式,大幅降低卫星制造成本;OneWeb则在此前与空客合作,成立合资公司OneWeb Satellites负责卫星生产。

而国内的中国电信、海卫通、中信卫星等通过与其他拥有卫星星座资源的公司合作,以代理或租用的方式为本土市场提供服务。

下游

地面运维系统

地面运维系统主要是信关站,信关站是连接卫星和地面网络的中转站,即卫星通信的网络需要用信关站将其数据连接到地面的公共网络中。信关站容量较大,一般配置大口径天线,负责卫星通信业务数据的分发和收集,同时具备网络管理和运行控制等功能,可以完成资源调度、系统设备管理和用户服务管理。

主要由射频分系统、基带分系统组成,其中射频分系统包括天线、射频部件和中频部件等。不过信关站的需求量并不大,据鹏鹄物宇介绍,最少只需要三个地面站就可以实现全国范围覆盖,同时卫星间的激光链路技术发展也进一步降低对地面信关站的需求量。

固定终端

在卫星通信固定终端上,根据卫星的类型不同也有一些差异。比如高轨道的GEO卫星,地面终端可以较为简单,技术成熟;但LEO卫星的固定终端则需要配备伺服跟踪系统,或是相控阵天线,以保证稳定的数据传输。

因为受到功率限制,目前低轨卫星宽带应用上还需要固定天线终端来接入。在星链的地面固定终端StarLink Dish中,就配备了相控阵天线,天线单元阵元数量高达1264个,射频电路包括79颗多通道beamformer芯片和632颗射频前端芯片,即1个射频通道对应2个天线辐射单元。

类似的还有亚马逊Kuiper的Ka波段相控阵天线,OneWeb用于社区公共场所和航空客运等场景的天线等。随着卫星互联网用户量的增长,相关固定终端也将会持续迎来爆发式增长,需求带动相关的相控阵天线组件以及T/R芯片的厂商。

T/R芯片厂商比如铖昌科技、中电科13所/55所、雷电微力科技、国博电子等。相控阵天线的核心厂商,包括海外的StarLink、波音、Kymeta、洛克希德·马丁、雷神公司、Intellian,国内的成都天锐星通、成都瑞迪威科技、天箭科技等。

移动终端

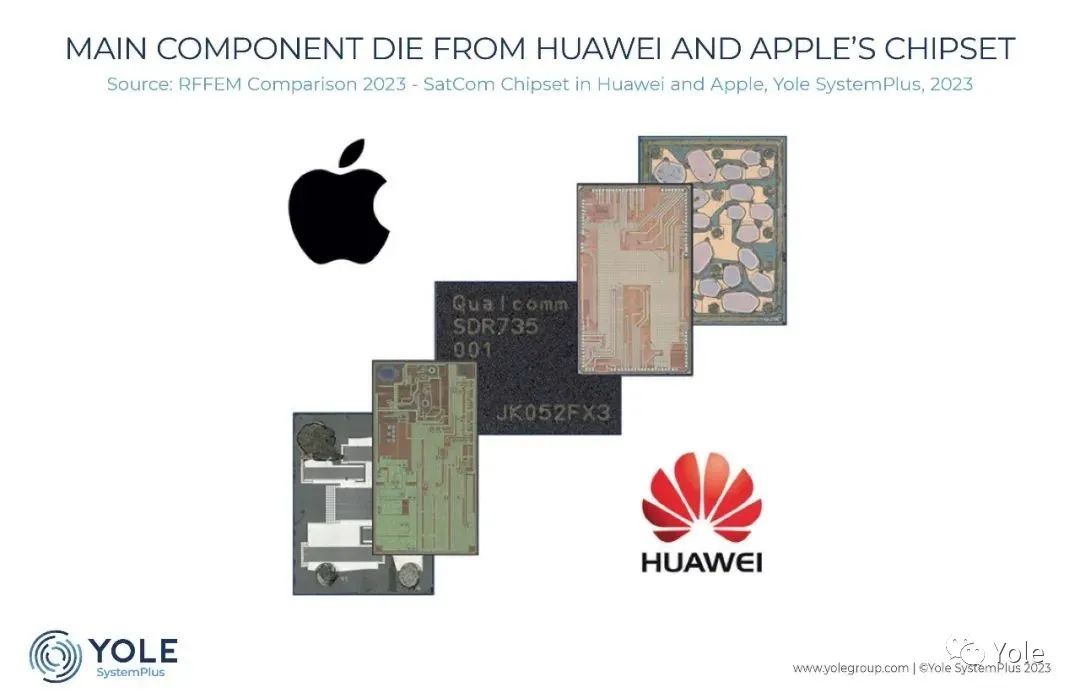

自去年9月华为和苹果陆续推出了支持卫星紧急通信的手机后,卫星通信移动终端热度迅速爆发。当然,前面也提到由于受到功率和天线体积的限制,手机等移动终端还难以实现卫星宽带连接,目前主要以紧急通信应用为主。比如华为今年3月推出的P60系列智能手机以及Watch Ultimate智能手表均支持双向北斗短报文,可以在无信号的情况下发送和接收到信息。

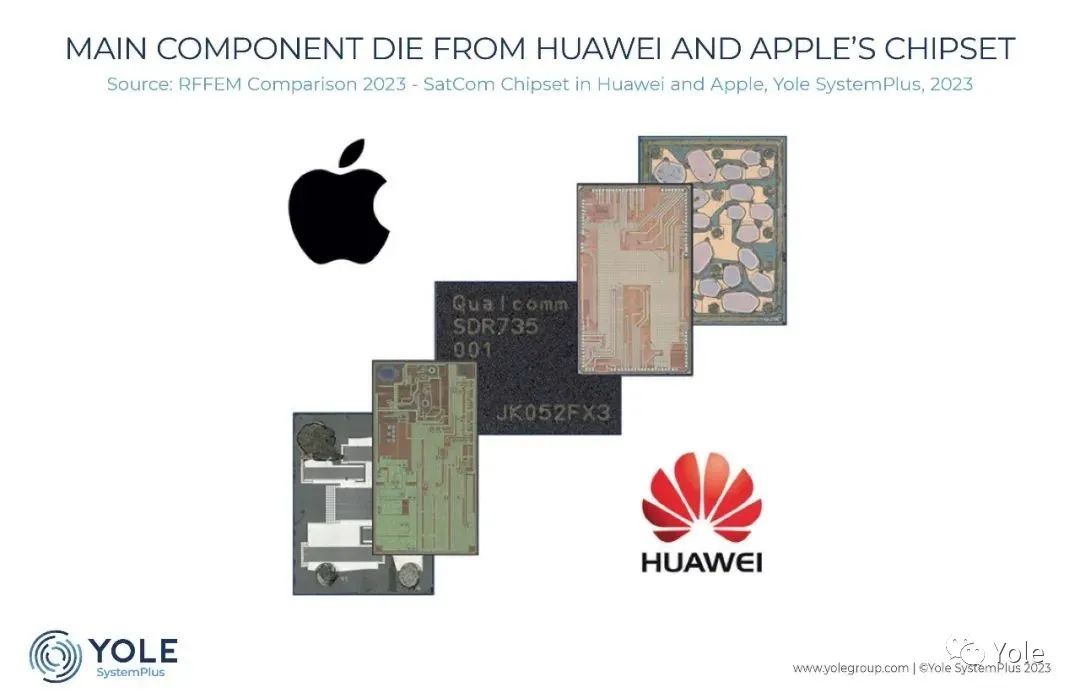

图源:Yole

根据yole的拆解,华为和苹果分别在Mate 50系列以及iPhone 14系列智能手机上配备了一个专门用来与卫星连接的芯片组,并配以GPS坐标。为了让这个应用有效运行,它必须与卫星完美同步,并且所建立的连接必须保持足够长的时间,才能与智能手机进行交换。为此,每款智能手机都集成了一流的GPS接收器来补偿多普勒效应,计算卫星的未来位置,并且通过蜂窝收发器和特定的前端芯片组协调通信,以在 S/L 频带上接收和发送信号。

另一方面,更成熟的卫星移动通信系统也早已普及,市场上的便携式卫星电话产品已经非常成熟。比如国内的天通卫星移动通信系统,覆盖军用和民用需求,可以提供海洋、边远地区等的通信服务,支持手持终端、宽带便携通信终端、移动车载通信终端等。

卫星通信终端方面,国内也有不少终端设备厂商。金信诺2020年推出的Ku频段的便携式卫星通信终端,设备主机重量控制在12kg以内,针对亚太6D卫星定制研发。相对于传统的固定站,通过减少设备重量和体积,并保持通信信号的高质量,便携式卫星通信终端可以为卫星通信扩宽更多使用场景。除此之外,金信诺还推出了一维相控阵车载动中通电线、天通移动卫星手机等终端产品。

盟升电子的卫星通信终端集中在“动中通”方面,也就是卫星移动业务,一般这种终端包括卫星自动跟踪系统和卫星通信系统,产品主要应用于机载、车载、船载等交通运输领域。

华力创通则针对“天通一号”通信卫星而推出一系列的终端产品,包括便携式天通宽带终端、手持卫星电话、窄带数据传输终端、船载卫星终端等。

另外,国内的卫星通信终端供应商还有海格通信、盛洋科技等。

去年4月,3GPP完成了5G R17标准的冻结,引入了卫星通信的新特性,对面向非地面网络(NTN)的5G NR提供支持,包括智能手机、支持eMTC和NB-IoT的物联网设备等都可以实现低速率的卫星通信。目前联发科、高通、紫光展锐等基带芯片厂商都已经完成了相关测试,相信未来卫星紧急通信很快会在智能手机上实现普及。

未来6G“空天地海一体化网络”的概念下,移动通信终端与卫星通信的结合必然会是技术大趋势之一。在这个部分中,首先射频部分天线的小型化是卫星通信在移动终端中进一步发展的关键,相关天线供应商包括海外的村田、Amphenol、Laird、Pulse、Molex、Skycross、Galtronics,国内的立讯精密、信维通信、硕贝德等。

同时基带芯片部分,需要通信算法和协议栈的积累,现有具备通信基带芯片设计能力的厂商将有机会延续优势,比如联发科、高通、海思、紫光展锐、华力创通、海格通信等。

总结:

1、卫星通信随着越来越多的低轨卫星星座组建,以及低轨卫星宽带通信的成熟,卫星互联网接入的规模将会迎来红利期。加上卫星制造水平的提升以及火箭发射成本的下降,使得通信卫星运营商建设星座投入成本降低,能够提供的通信容量不断增大,单位服务成本不断降低,用户的使用成本持续下降,卫星应用范围将大幅拓展,整个卫星通信的产业规模也将进一步扩大。

2、在通信频段方面,由于空间频率资源有限,目前主要使用的 C、Ku和Ka频段预计未来将无法满足不断增加的卫星通信需求,因此Q/V频段预计将成为下一代通信卫星的技术方向。同时,为了应对未来更高速率的卫星通信需求,太赫兹频段(0.1-10THz)也受到了关注。在太赫兹频段上,卫星通信可提供更大容量以及 10Gbps以上的高速传输,产业链厂商不少已经在布局该频段的产品,但距离大规模应用预计还有很长一段时间。

3、“空天地海一体化网络”作为未来6G无线网络最有可能的核心概念,移动通信终端与卫星通信的结合必然会是技术大趋势之一。

4、随着华为和苹果的入局,相关芯片产业链走向成熟,智能手机以及智能手表等设备上的卫星紧急通信功能会逐步下放至更多机型中。

卫星通信产业链

卫星通信产业链冗长,从卫星制造到发射,从地面设施和终端再到卫星通信运营和服务,每个部分都是一个完整的产业链。我们将卫星制造、发射的部分归纳到卫星通信产业的上游部分,中游则是卫星通信运营和服务,下游是卫星通信地面终端与应用,分析产业链的重要组成部分以及相关主要企业。

上游

卫星制造

通信卫星一般由卫星平台和通信载荷两个部分组成,其中卫星平台是由卫星的主体和保障系统组成,其中包括多个系统,比如姿控系统、电源系统、结构系统、热控系统、星务系统、测控系统等。国内具备卫星平台的企业有中国卫星、天仪研究院、微纳星空、九天微星、长光卫星、银河航天、时空道宇等。

卫星载荷是指在卫星平台的基础上,安装一些设备而满足特定任务或功能的需求。对于通信卫星而言,其载荷就主要包括转发器和天线系统,满足对通信信号中继转发的功能需求。

根据艾瑞咨询的数据,一般情况下定制卫星的成本结构中,平台以及载荷两个部分各占50%;在定制卫星形成一定规模的批量生产时,平台成本被分摊,在单个卫星中的成本占比可以下降到30%;而对于商业卫星公司而言,理想情况下平台占卫星总成本的比例低至20%左右。

目前通信卫星的研发制造成本主要受到生产规模的限制居高不下,但随着近年海外卫星网络公司包括OneWeb、星链等卫星星座组建需求下,低轨通信卫星大批量生产的实现让但卫星的制造成本持续降低。

根据公开信息,去年OneWeb卫星的生产能力可以达到每天1-3颗,单颗卫星成本大约在60万美元,约合人民币408万元(按汇率1:6.8)。星链的卫星产能则高达每日6—7颗,有消息称其单颗卫星制造成本已经降至30万美元左右(约合人民币204万元),当然这与星链的供应链成熟、生产规模大有关。今年3月的最新数据显示,星链在轨卫星已经达到3803颗,累计发射数量更是高达4105颗,如此大批量制造能够有效分摊研发成本,同时也能够持续完善供应链,从多方面压缩成本。

不过高轨通信卫星的造价就要高得多了,由于这种卫星需要的通信容量巨大,整体重量、体积相比低轨通信卫星要大得多,且其卫星平台、载荷都更加复杂,整体数量需求较小、研发成本目前仍居高不下。比如ViaSat的通信卫星位于GEO地球同步轨道,公开信息显示其单卫星造价约为3.6亿美元,约合24.5亿人民币。

国内方面,关于低轨通信卫星的公开信息并不多,电子发烧友网根据银河航天的公开信息估算,去年该公司的第二代低轨宽带通信卫星单颗研制成本在1000万元-1500万元之间,卫星重量与星链一代相近,但通信容量方面要高出一倍以上,性能方面有一定优势。

但显然,成本控制上海外企业要更加成熟。比如OneWeb采用了飞机制造的工业化、自动化、标准化产线,用流水线的方式来提高生产效率以降低成本。星链则通过高比例的自研零部件,包括卫星间激光通信设备、霍尔推进器、专用的芯片、FPGA等,同时在一些部分舍弃了高昂的“宇航级”芯片,采用更加低价的工业级或消费级芯片,以进一步大幅压缩成本。

根据公开信息测算,如果以通信卫星中平台成本占30%、载荷成本占70%计算,卫星载荷成本中天线分系统占到大头的75%。即天线分系统在卫星总成本中占比要超过50%。而其中T/R组件的成本又在天线分系统中占到50%左右,因此如果要谈到通信卫星的部件,必然离不开T/R组件。

T/R组件一般由数控移相器、数控衰减器、功率放大器、低噪声放大器、限幅器、环形器以及相应的控制电路、电源调制电路等组成,在通信卫星中是相控阵天线的核心部件。同时在通信卫星载荷中的相控阵天线上,对T/R组件的要求是体积小、重量轻、同时需要更高效率降低发热量。

因此,目前T/R组件的趋势是将多个器件集成到单片的MMIC上,另一方面,T/R组件也正在从GaAs材料转向GaN。作为第三代半导体,GaN具备宽禁带的优势,并在射频应用中相比GaAs有更大优势,同等体积下GaN MMIC峰值功率更大、成本更低、效率更高。

由于本身行业壁垒较高,且商业卫星产业仍处于初期阶段,国内星载T/R芯片和T/R组件的玩家较少,主要有铖昌科技、中电科13所/55所、雷电微力科技、国博电子等。

另一方面,FPGA作为处理高速数字信号的重要器件,在通信卫星中也起到重要作用。不过由于卫星所处空间环境存在大量高能粒子以及宇宙射线,有可能导致元器件受损或出现“单粒子反转”等现象,导致数据处理出错,因此在通信卫星中用到的FPGA需要具备抗辐照等特性,也就是所谓“宇航级”芯片。

目前公开信息中,海外的赛灵思、Actel、Microchip(收购Atmel)等都有不少被广泛应用的宇航级FPGA产品,中科院论文还曾经透露,我国的嫦娥四号月球着陆器上就使用了Atmel的CPU和FPGA。国内方面,航天771所(西安微电子技术研究所)、航天772所(北京微电子技术研究所)、珠海欧比特等目前在宇航级FPGA方面较为领先,比如航天772所部分产品在北斗三号卫星、神州14号上已经被应用。

随着在轨卫星数量持续增加,空间频段资源也逐渐稀缺,在卫星宽带的通信频段中,C频段(5GHz)、Ku频段(12-18GHz)、Ka频段(20-30GHz)都逐渐饱和。因此,Q/V频段(39-46GHz/46-75GHz)由于带宽大、容量高等特性,是目前通信卫星领域主要布局的方向。去年9月鹏城实验室搭建的Q/V频段星地通信试验系统成功运行,这套系统由实践二十号卫星的Q/V频段载荷、Q/V频段地面站等组成。

为了应对未来更高速率的卫星通信需求,太赫兹频段(0.1-10THz)也受到了关注,产业链厂商不少也在布局该频段的产品。

卫星总装方面,国内已经有多家公司具备卫星平台方案以及批量化制造能力。包括航天科技集团、航天科工集团、银河航天、时空道宇、微纳星空、九天微星、长光卫星、零重空间等,特别是民营商业卫星公司的发展速度很快,包括银河航天、时空道宇等已经有批量制造的卫星成功入轨。

卫星发射

在卫星发射环节中,包括火箭和发射服务两个部分,其中火箭显然在卫星发射成本中占绝大多数,因此,当前商业通信卫星行业的关注重点,其实是在于火箭的成本。火箭作为一个系统工程,基本可以分为设计、生产和测试三大阶段。

根据艾瑞咨询《2021年中国商业航天产业发展报告》数据,设计阶段的研发费用占一发火箭首型科研经费的70%,生产和测试占比为 30%。

其中,在火箭设计阶段,为了不同的发射任务,所有新型火箭都需要重新设计,其通过设计削减成本的动机较弱,是最需要优化的业务阶段。而生产和设计阶段一般结合在一起,在火箭量产之后,这两个阶段的工作也能够降低一定的成本。但如果在生产工艺和测试方面进行改动,就必须在设计端进行配合,所以在设计端会是降低火箭成本的关键。

对于目前主流的液体火箭来说,在结构上的成本主要分为动力系统、电气系统、结构、地面系统这四个部分。其中动力系统占火箭整体成本的70%,其次电气系统占15%、结构约占8%、地面系统约占7%。

根据艾瑞咨询的数据,SpaceX猎鹰9号火箭发动机成本占比为68%,而中国运载火箭技术研究院的长征五号火箭中发动机成本占比高达80%。

显然,降成本的主要方向必然是动力系统。而以往动力系统都是一次性消耗品,于是可回收火箭一级就是目前的一个发展方向。但从成本的角度来看,火箭的价值基本取决于运载能力,如果要保证垂直回收,那么火箭需要预留额外的30%燃料,再加上一些额外的模块,相同的燃料火箭要损失40%运载能力。因此一些运载能力较弱的火箭其实不适合垂直回收,当然一切都是运载能力与成本的平衡。

目前来看,全球范围内可回收的SpaceX猎鹰系列在发射价格方面有独一档的优势。猎鹰9重型理论最低的LEO轨道运载费用仅1万元人民币左右。当然这个最低的成本计算方式是以单发火箭费用除理论最大LEO运力,但实际应用中不太可能达到最大运力,所以实际每公斤发射费用可能会有较大的浮动。

而国内目前发射成本最低的是长征3B,LEO轨道运载费用最低4.22万元人民币。但值得注意的是,根据需求的不同,以及火箭资源的稀缺性,目前来看整个市场的发射成本不会是评价一款火箭的核心。毕竟LEO轨道每公斤费用高达15.71万元人民币的电子号火箭,近年也是订单不断。商业卫星公司往往不需要用到运力较大的中型火箭,比如猎鹰9类型的火箭一般都是采用“拼单”的形式发射,价格较低的同时,但也受到发射排期等因素影响。因此一些运力较低、相对每公斤发射费用更贵的小型火箭,也受到不少商业卫星公司的青睐。

中游

运营与服务

在卫星产业逐步成熟的阶段,运营和服务将会在产业链中占有巨大的价值。我们在卫星通信的第一期中也提到,2021年全球卫星产业价值中,卫星制造和卫星发射仅分别占5%和2%,而卫星服务的价值占比仅次于地面设备,占到产业价值的42%。

作为运营的重要一部分,卫星测控将会首先 受益。对于运行寿命有限的低轨通信卫星,通过地面测控站以及可靠的测控管理,是保障卫星在轨正常运行的关键。低轨通信卫星的在轨数量越来越多,而很多规模较小的商业卫星公司无力建设测控站,因此卫星测控需求初期需要依赖第三方商业测控公司。目前国内第三方的商业测控公司主要有:中科星图、航天驭星、天链测控、寰宇卫星、中科天塔、宇航智科、屹信航天等。

与此同时,通信卫星星座目前还在加速建设中,未来随着卫星星座陆续完成组建,卫星通信产业链中运营和服务端、设备端等的占比还将会小幅提高,同时整体运营和服务市场的规模也将会持续大幅上升。

按照运营模式区分,卫星通信运营商可以主要分为自有卫星和代理(租用卫星)运营两种。自有卫星星座的卫星通信运营商,国内目前主要是中国卫通(中星系列和亚太系列星座)、银河航天、国电高科等,2021年星网公司成立,将负责整合并统筹我国的低轨卫星星座计划,预计将组件卫星数量高达1.3万颗的星座,构建本土卫星互联网系统。海外方面主要有Intelsat、Eutelsat(与OneWeb合并)、Inmarsat、SES Global、Viasat、铱星公司、SpaceX、亚马逊等。

与此同时,从Viasat以及SpaceX开始,卫星通信公司自研自制卫星成为一个大趋势。Viasat最早在高轨高通量卫星上实现载荷自研;SpaceX利用自研自产的优势,在大批量生产的背景下通过改进生产模式,大幅降低卫星制造成本;OneWeb则在此前与空客合作,成立合资公司OneWeb Satellites负责卫星生产。

而国内的中国电信、海卫通、中信卫星等通过与其他拥有卫星星座资源的公司合作,以代理或租用的方式为本土市场提供服务。

下游

地面运维系统

地面运维系统主要是信关站,信关站是连接卫星和地面网络的中转站,即卫星通信的网络需要用信关站将其数据连接到地面的公共网络中。信关站容量较大,一般配置大口径天线,负责卫星通信业务数据的分发和收集,同时具备网络管理和运行控制等功能,可以完成资源调度、系统设备管理和用户服务管理。

主要由射频分系统、基带分系统组成,其中射频分系统包括天线、射频部件和中频部件等。不过信关站的需求量并不大,据鹏鹄物宇介绍,最少只需要三个地面站就可以实现全国范围覆盖,同时卫星间的激光链路技术发展也进一步降低对地面信关站的需求量。

固定终端

在卫星通信固定终端上,根据卫星的类型不同也有一些差异。比如高轨道的GEO卫星,地面终端可以较为简单,技术成熟;但LEO卫星的固定终端则需要配备伺服跟踪系统,或是相控阵天线,以保证稳定的数据传输。

因为受到功率限制,目前低轨卫星宽带应用上还需要固定天线终端来接入。在星链的地面固定终端StarLink Dish中,就配备了相控阵天线,天线单元阵元数量高达1264个,射频电路包括79颗多通道beamformer芯片和632颗射频前端芯片,即1个射频通道对应2个天线辐射单元。

类似的还有亚马逊Kuiper的Ka波段相控阵天线,OneWeb用于社区公共场所和航空客运等场景的天线等。随着卫星互联网用户量的增长,相关固定终端也将会持续迎来爆发式增长,需求带动相关的相控阵天线组件以及T/R芯片的厂商。

T/R芯片厂商比如铖昌科技、中电科13所/55所、雷电微力科技、国博电子等。相控阵天线的核心厂商,包括海外的StarLink、波音、Kymeta、洛克希德·马丁、雷神公司、Intellian,国内的成都天锐星通、成都瑞迪威科技、天箭科技等。

移动终端

自去年9月华为和苹果陆续推出了支持卫星紧急通信的手机后,卫星通信移动终端热度迅速爆发。当然,前面也提到由于受到功率和天线体积的限制,手机等移动终端还难以实现卫星宽带连接,目前主要以紧急通信应用为主。比如华为今年3月推出的P60系列智能手机以及Watch Ultimate智能手表均支持双向北斗短报文,可以在无信号的情况下发送和接收到信息。

图源:Yole

根据yole的拆解,华为和苹果分别在Mate 50系列以及iPhone 14系列智能手机上配备了一个专门用来与卫星连接的芯片组,并配以GPS坐标。为了让这个应用有效运行,它必须与卫星完美同步,并且所建立的连接必须保持足够长的时间,才能与智能手机进行交换。为此,每款智能手机都集成了一流的GPS接收器来补偿多普勒效应,计算卫星的未来位置,并且通过蜂窝收发器和特定的前端芯片组协调通信,以在 S/L 频带上接收和发送信号。

另一方面,更成熟的卫星移动通信系统也早已普及,市场上的便携式卫星电话产品已经非常成熟。比如国内的天通卫星移动通信系统,覆盖军用和民用需求,可以提供海洋、边远地区等的通信服务,支持手持终端、宽带便携通信终端、移动车载通信终端等。

卫星通信终端方面,国内也有不少终端设备厂商。金信诺2020年推出的Ku频段的便携式卫星通信终端,设备主机重量控制在12kg以内,针对亚太6D卫星定制研发。相对于传统的固定站,通过减少设备重量和体积,并保持通信信号的高质量,便携式卫星通信终端可以为卫星通信扩宽更多使用场景。除此之外,金信诺还推出了一维相控阵车载动中通电线、天通移动卫星手机等终端产品。

盟升电子的卫星通信终端集中在“动中通”方面,也就是卫星移动业务,一般这种终端包括卫星自动跟踪系统和卫星通信系统,产品主要应用于机载、车载、船载等交通运输领域。

华力创通则针对“天通一号”通信卫星而推出一系列的终端产品,包括便携式天通宽带终端、手持卫星电话、窄带数据传输终端、船载卫星终端等。

另外,国内的卫星通信终端供应商还有海格通信、盛洋科技等。

去年4月,3GPP完成了5G R17标准的冻结,引入了卫星通信的新特性,对面向非地面网络(NTN)的5G NR提供支持,包括智能手机、支持eMTC和NB-IoT的物联网设备等都可以实现低速率的卫星通信。目前联发科、高通、紫光展锐等基带芯片厂商都已经完成了相关测试,相信未来卫星紧急通信很快会在智能手机上实现普及。

未来6G“空天地海一体化网络”的概念下,移动通信终端与卫星通信的结合必然会是技术大趋势之一。在这个部分中,首先射频部分天线的小型化是卫星通信在移动终端中进一步发展的关键,相关天线供应商包括海外的村田、Amphenol、Laird、Pulse、Molex、Skycross、Galtronics,国内的立讯精密、信维通信、硕贝德等。

同时基带芯片部分,需要通信算法和协议栈的积累,现有具备通信基带芯片设计能力的厂商将有机会延续优势,比如联发科、高通、海思、紫光展锐、华力创通、海格通信等。

总结:

1、卫星通信随着越来越多的低轨卫星星座组建,以及低轨卫星宽带通信的成熟,卫星互联网接入的规模将会迎来红利期。加上卫星制造水平的提升以及火箭发射成本的下降,使得通信卫星运营商建设星座投入成本降低,能够提供的通信容量不断增大,单位服务成本不断降低,用户的使用成本持续下降,卫星应用范围将大幅拓展,整个卫星通信的产业规模也将进一步扩大。

2、在通信频段方面,由于空间频率资源有限,目前主要使用的 C、Ku和Ka频段预计未来将无法满足不断增加的卫星通信需求,因此Q/V频段预计将成为下一代通信卫星的技术方向。同时,为了应对未来更高速率的卫星通信需求,太赫兹频段(0.1-10THz)也受到了关注。在太赫兹频段上,卫星通信可提供更大容量以及 10Gbps以上的高速传输,产业链厂商不少已经在布局该频段的产品,但距离大规模应用预计还有很长一段时间。

3、“空天地海一体化网络”作为未来6G无线网络最有可能的核心概念,移动通信终端与卫星通信的结合必然会是技术大趋势之一。

4、随着华为和苹果的入局,相关芯片产业链走向成熟,智能手机以及智能手表等设备上的卫星紧急通信功能会逐步下放至更多机型中。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

卫星通信

+关注

关注

12文章

727浏览量

38809

发布评论请先 登录

相关推荐

卫星通信产业爆发前夕:IoT-NTN率先商业化、国产芯片厂商出招解决成本挑战

基于运营商网络IoT-NTN IMS(卫星物联网IP多媒体子系统)语音通话实验室验证。这标志着突破了 3GPP IoT-NTN技术标准原生不支持IMS语音的挑战,是高轨卫星通信技术在实时语音通信领域的重要成绩。 需要关注的是

调制在卫星通信中的作用

在现代通信技术中,卫星通信扮演着不可或缺的角色。它不仅连接了全球各地,还为偏远地区提供了通信服务。调制是卫星通信中的关键技术之一,它直接影响到信号的传输效率和质量。 调制的基本原理 调

是德频谱分析仪在卫星通信测试中的重要性

卫星通信测试的挑战与需求 卫星通信系统是一个复杂且高成本的系统,其测试验证过程也同样复杂且严苛。为了确保卫星通信系统的可靠性和稳定性,测试需要覆盖各个方面,包括: 信号质量测试:评估信号的幅度、频率

卫星通信使用到的频段有哪些

卫星通信定义为以卫星作为中继站进行无线电波发射或转发的一种通信方式,能够实现两个或多个地面站/手持终端以及航天器和地面站之间的通信。相较于传统地面通

【9月3日|线上讲堂】从卫星通信技术到测试方案全景解析

2024年9月3日周二19:00-20:30中星联华科技将举办《从卫星通信技术到测试方案全景解析》“星”“星”之火系列线上讲堂。本期会议我们将为大家介绍卫星通信的基本概念,并深入解读当前卫星

卫星通信普及前 我们用什么在弱网环境下进行稳定通信?

2016年8月6日,中国在西昌卫星发射中心使用长征三号乙运载火箭成功发射天通一号01星,这是我国卫星移动通信系统首发星。也预示着未来我国卫星通信的市场将会一片大好。自华为发布我国首个民

小米卫星通信软件著作权获批

近日,北京小米移动软件有限公司成功获批“小米卫星通信APP”的软件著作权,标志着该公司在卫星通信技术领域迈出了重要一步。该APP当前版本号为V1.0,预示着其初步功能的完善与推出。

【核芯观察】IMU惯性传感器上下游产业梳理(二)

前言:【核芯观察】是电子发烧友编辑部出品的深度系列专栏,目的是用最直观的方式令读者尽快理解电子产业架构,理清上、中、下游的各个环节,同时迅速了解各大细分环节中的行业现状。本期【

【核芯观察】IMU惯性传感器上下游产业梳理(一)

前言:【核芯观察】是电子发烧友编辑部出品的深度系列专栏,目的是用最直观的方式令读者尽快理解电子产业架构,理清上、中、下游的各个环节,同时迅速了解各大细分环节中的行业现状。本期【

2024年小米汽车产业链分析及新品上市全景洞察报告

2024年小米汽车产业链分析及新品上市全景洞察报告

*附件:小米汽车全面洞察报告.pdf

本文主要介绍了小米汽车在市场中的布局和优势,以及其面临的劣势与挑战。小米汽车凭借品牌、技术和成本三大核心优势

发表于 03-29 13:46

【核芯观察】充电桩上下游产业梳理(二)

【核芯观察】是电子发烧友编辑部出品的深度系列专栏,目的是用最直观的方式令读者尽快理解电子产业架构,理清上、中、下游的各个环节,同时迅速了解各大细分环节中的行业现状。上一期【

【核芯观察】充电桩上下游产业梳理(一)

前言:【核芯观察】是电子发烧友编辑部出品的深度系列专栏,目的是用最直观的方式令读者尽快理解电子产业架构,理清上、中、下游的各个环节,同时迅速了解各大细分环节中的行业现状。本期【

【核芯观察】卫星通信产业链分析(二)

【核芯观察】卫星通信产业链分析(二)

评论