电子发烧友网报道(文/黄晶晶)受存储市场大环境需求不振、高库存的影响,近期国内外存储产业链企业的营收和净利表现普遍处于下滑态势。随着2022年年报和2023年第一季度财报的陆续发布,电子发烧友网梳理了10家A股存储上市企业的信息,看看存储企业和行业的现状和发展情况。

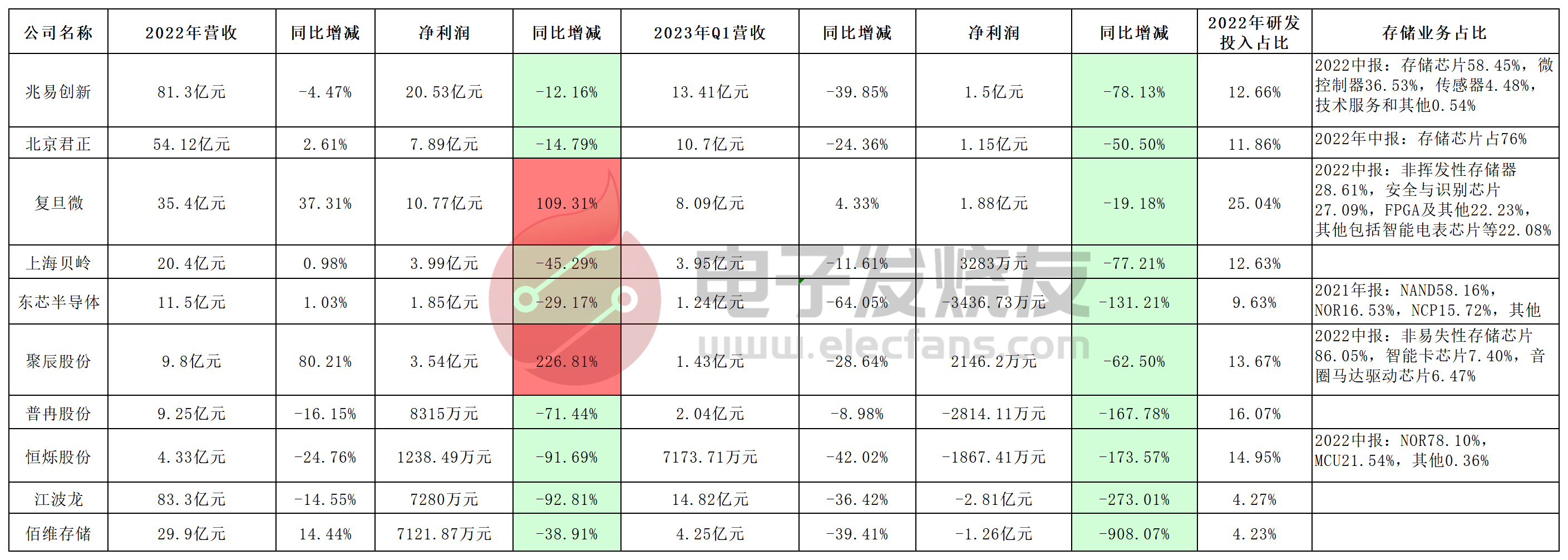

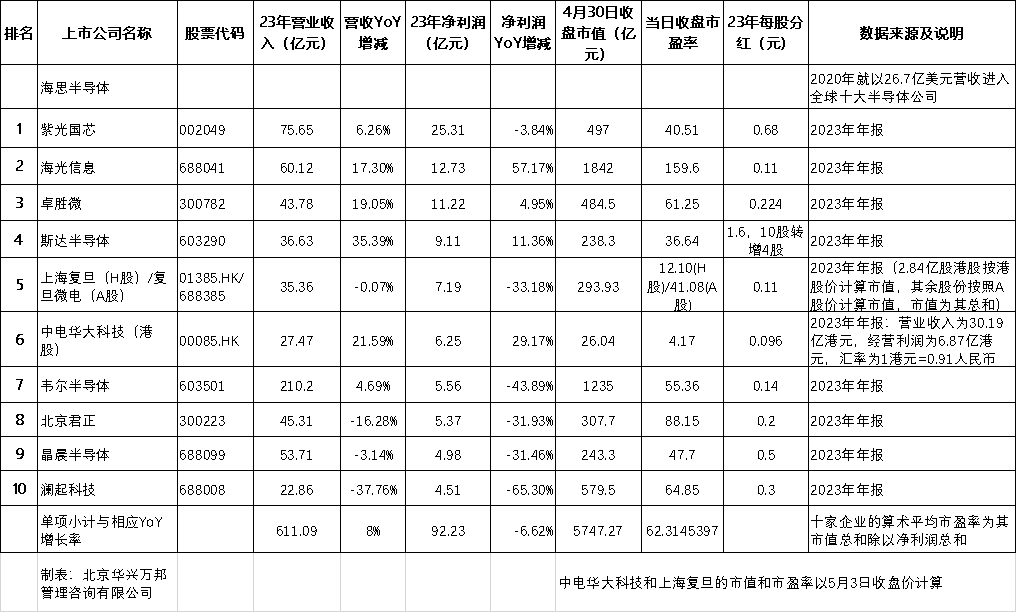

在统计的10家存储上市企业中,基于2022年财报信息,可以看到仅聚辰股份、复旦微的净利润同比成正增长,分别是226.81%和109.31%。其他企业均为同比下滑。

多因素致下滑不可避免

2022年这些存储上市企业的业绩大多出现下滑,其原因还得结合内外部的因素来看。

2022年由于受到地缘政治冲突、通货膨胀、美国及一些欧洲国家银行业危机等影响,经济疲软持续冲击消费信心。消费低迷又直接反映出需求下滑,出货量下降。根据IDC数据,2022年全年智能手机出货量同比下降11.3%至12.1亿台,IDC同时预估2023 年全球智能手机出货量为 11.9 亿部, 同比下跌1.1%,预计2024年智能手机市场将迎来复苏。可以说,全球经济增长放缓、消费低迷拖累半导体行业持续向上。

最直接的影响便是半导体出货量下降。2022年全球半导体的数据并不乐观。根据世界半导体贸易统计组织(WSTS)的数据,2022年全球半导体市场规模为 5,735 亿美元,比 2021 年增长3.2%,与2021年的26.2%增幅相比显著放缓,而2023年全球半导体市场销售额约为 5,566 亿美元,同比2022年将下滑4.1%。

就国内看来,根据国家统计局数据,截止2022年12月,全国集成电路产量累计3,241.9 亿块,同比减少11.6%;手机产量同比减少6.2%、电子计算机产品累计同比减少8.1%。

海关数据也指出了下滑的情况。根据国家统计局及海关总署发布数据,2022年我国全年集成电路产量3,241.9亿块,比上 年下降9.8%;进口数量总额5,384亿块,同比下降15.3%;出口数量总额 2,734亿块,同比下降12%。

在此背景下,存储行业自然不能独善其身。回看2021年的存储行业,各类存储产品的市场规模大幅增长,行情蒸蒸日上。据CFM中国闪存市场数据显示,2021年全球存储市场规模达 1,620 亿美元,其中DRAM为945 亿美元,同比增长 40%,NAND Flash为 675 亿美元,同比增长 20%。

但到了2022 年下半年,存储市场行情陡转直下,供需关系恶化。消费电子市场需求下滑,使得存储需求不振。而此前芯片原厂在高预期下推动扩产计划,使得库存高企。据 CFM 中国闪存市场数据显示,2022 年全球半导体存储市场规模 1,391.87亿美元,同比下跌 15%;其中 NAND Flash 市场规模为 601.26 亿美元,同比下跌 11%,DRAM 市场规模为 790.61 亿美元,同比下跌 17%。需求低、库存高、价格下滑、销售额下降笼罩着整个存储产业。

此前,电子发烧友网也多次报道过,全球存储芯片大厂业绩下滑、纷纷减产以缓解库存压力,促进供需回归的举措。最近,三星、美光已表示不再进行降价销售,这或许将是存储行情低迷即将结束的前奏了。

提前布局、踏准节奏,低迷中现增长

即便2022年整个存储行情低迷,我们也看到一些增长的情况。而正如许多公司的产品方向一样,这一增长大概率与汽车市场有关。

以聚辰股份为例,它在2022年的营收和净利润都实现了大幅增长。聚辰股份2022年营收为9.8亿元元,同比增长80.21%,归母净利润为3.54亿元,同比增长226.81%。

谈及增长的原因,聚辰股份表示,公司及时把握DDR内存模组换代升级以及汽车级EEPROM

芯片供应短缺带来的市场发展机遇,积极顺应下游客户需求并快速地作出响应,形成了稳定的产品供货能力和优异的品牌认可度。公司应用于 DDR5 内存模组、汽车电子及工业控制等高附加值市场的产品于 2021 年第四季度起大批量供货,带动公司收入规模和资产规模持续扩张。

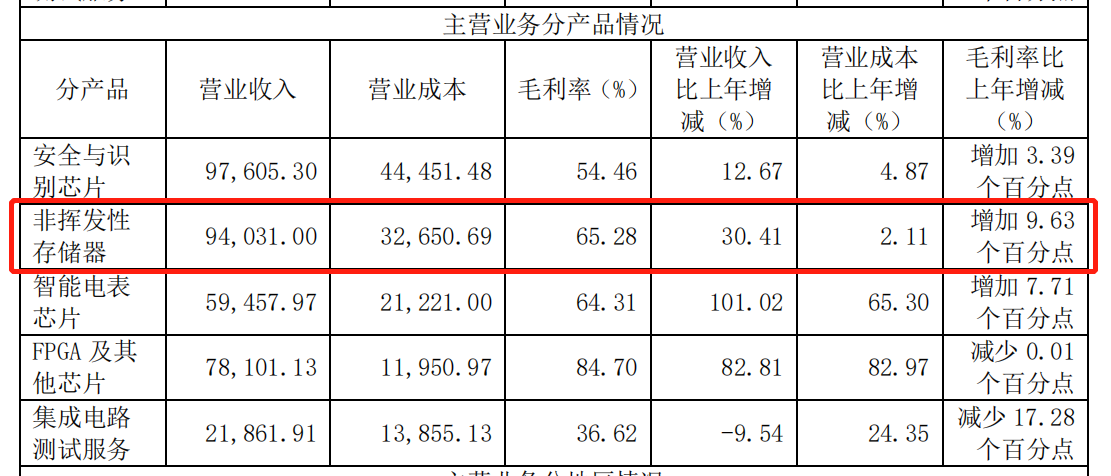

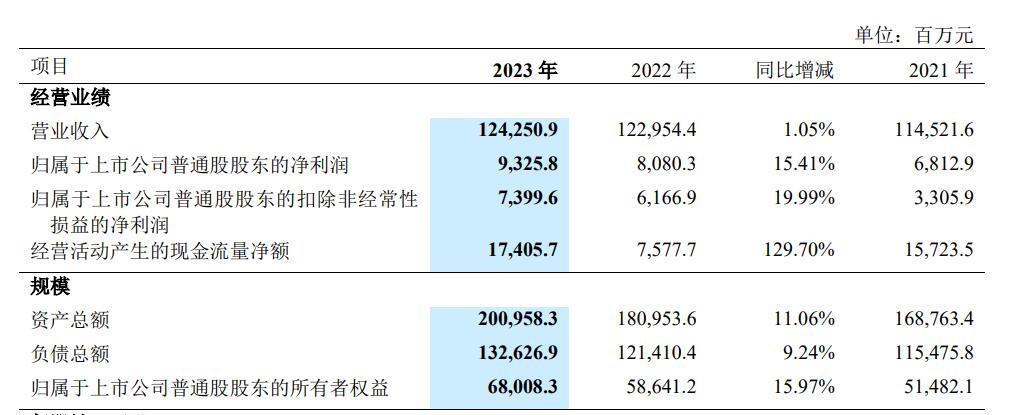

再来看复旦微,2022年公司营收达35.4亿元,同比增长37.31%,归母净利润为10.77亿元,同比增长109.31%。其中,非挥发存储器产品线2022 年实现销售收入约 9.40 亿元。包括EEPROM、NOR Flash和 SLC NAND等各类存储器产品。

复旦微表示,存储行业经过两年的高速成长,2022 年下半年进入低谷周期。公司存储产品在家电、电脑周边、网通设备等消费类电子领域面临市场压力。

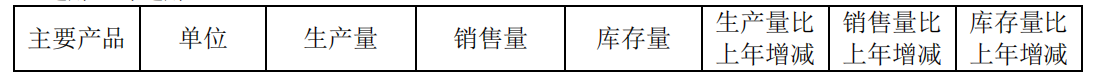

从以下图表可以看到,复旦微的库存情况方面,非挥发存储器产品线销售量和生产量下降。

究其原因是非挥发存储器销量中以用于消费电子等行业的存储器芯片为主,因受消费电子产品等市场需求不振影响,存储器销量下降。

在此情况下,公司存储产品线一方面通过加强服务、价格调整 以应对消费市场的波动,另一方面加强在工业市场、高可靠市场、汽车电子等领域市场拓展,保证了整体产品线的平稳。FM24C512DA1(EEPROM)已通过 AEC-Q100 Grade 1 车规级认证,并陆续上车使用,该产品适用于 T-BOX、智能座舱、域控制器、娱乐系统、传动系统、安全与地盘 等场景;公司的 NOR Flash\Nand Flash 系列也有相应产品在认证推广过程中。

复旦微表示,未来存储产品线面向网通、工业、可穿戴、车规等市场的需求,向大容量、高规格、高可靠性发展。EEPROM 推动新产品量产交付;NOR Flash 在新一代制程上铺齐各容量产品,同时提升高可靠工规、车规需求的封测水平;NAND Flash 推进新一代制程产品全面量产。

一季度净利润全线下滑

从一季度来看,统计到的大多数存储企业仍处于同比下滑的态势,其中佰维存储的净利润同比下滑908.07%,幅度比较大。其次是江波龙的净利润同比下滑273.01%。佰维存储表示,一季度业绩下滑,主要受行业整体环境以及一季度行业供需关系失衡所致。全球消费电子行业需求疲软,对半导体存储产品的需求剧烈下降,存储产品价格下滑,行业整体市场表现短期内剧烈波动。

我们来看2023年的第一季度,国内手机、微型计算机和集成电路产量都出现了两位数的下滑。工信部最新数据显示,一季度规模以上电子信息制造业增加值同比下降1.1%,降幅较1-2月份收窄1.5个百分点,增速分别比同期工业、高技术制造业低4.1个和2个百分点。3月份,规模以上电子信息制造业增加值同比增长1.2%。一季度,主要产品中,手机产量3.31亿台,同比下降7%,其中智能手机产量2.39亿台,同比下降13.8%;微型计算机设备产量0.79亿台,同比下降22.5%;集成电路产量722.0亿块,同比下降14.8%。

显然,在2022年全球半导体市场规模下滑的情况下,一季度仍然没有太大的改观。这或许就映衬了一季度的存储市场仍然低迷的现状。

国际货币基金组织(IMF)于今年1月份发布的《世界经济展望报告》显示,预计2023年全球经济增长为2.9%,预计2024年将升至3.1%,而2022年的数值为3.4。但IMF今年4月发布的最新预测是,2023年全球经济将增长2.8%。这个数据似乎在1月份的预测基础上进行了细微的下调。

从近三年的数据来看,2023年的全球经济增长预期也是相对最低的。看起来全球经济在2023年还不太能恢复到强劲增长的势头,这对于半导体行业也将是一个考验。

刺激下游升温,带动存储触底回暖

电子发烧友网走访存储供应链厂商了解到,业界普遍预估存储行情的谷底在上半年将结束,转而苏复。但是消费电子的需求回暖似乎并不如预期,那么届时将影响存储行情的反弹进度。毕竟消费电子的手机市场是目前存储芯片DRAM和NAND Flash最大的应用市场。至于服务器市场能否超越手机市场成为最大应用,至少要在2025年或以后了。

根据闪存市场CFM数据,2023年全球半导体存储的单价有望终结下跌趋势,并可能实现小幅回升。

值得一提的是,拉动存储回暖的引擎不仅是消费电子,更有数据中心和汽车电子应用。而这些方面的发展都离不开中国从政策、市场到制造的引领作用。无论是拉动内需、还是东数西算建设,以及新能源汽车的快速发展,足以显现中国的积极举措。就连国际货币基金组织(IMF)也预计2023年亚太地区经济增速为4.6%,高于2022年3.8%的增幅。其中,中国经济有望增长5.2%,将成为拉动亚太地区增长的关键因素。根据IMF的最新预测,中国对今年全球经济增长的贡献率将达34.9%。

-

存储

+关注

关注

13文章

4332浏览量

85954

发布评论请先 登录

相关推荐

净利润飙涨!13家AIoT公司H1业绩PK,谁家AIoT芯片布局最具潜力?

比亚迪Q1净利润45.7亿 同比增加10.62%

歌尔股份Q1营收193.12亿 净利润3.8亿同比增长257.47%

蓝思科技Q1净利润增长379% 净利润达3.09亿

营收大涨3成,净利润扭亏为盈!汇顶科技解读2023年三大增长动力

华为2023年财报出炉:净利润大增144%至870亿,终端业务营收增长17.3%

分红超90亿!比亚迪2023年净利润超300亿,创历史新高

10家存储上市企业,2022年仅两家净利润增长,2023Q1水深火热

10家存储上市企业,2022年仅两家净利润增长,2023Q1水深火热

评论