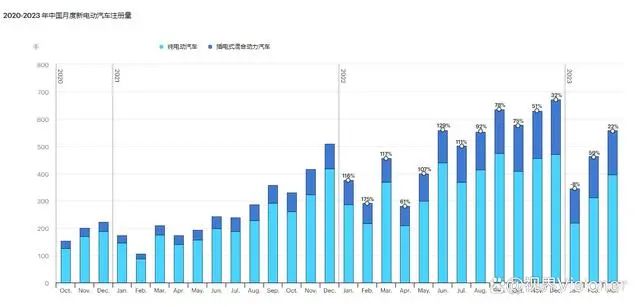

2023年全球电动汽车展望报告解读,第一部分:轻型乘用电动汽车发展趋势。销量展望:中国是销量增长引擎,欧洲稳定,美国反弹。

电动车销售尽管因为供应链中断、宏观经济和地缘政治不确定性以及大宗商品和能源价格高企,但 2022 年又创纪录:2022 年的汽车总销量比 2021 年下降了 3%。纯电动汽车 (BEV) 和插电式混合动力汽车 (PHEV) )去年超过 1000 万,比 2021 年增长了 55%。

销量的增长推动全球道路上的电动汽车总数达到 2600 万辆,比 2021 年增长了 60%,与往年一样,BEV 占年度增长总量的 70% 以上。因此,到 2022 年,全球约 70% 的电动汽车存量是 BEV。

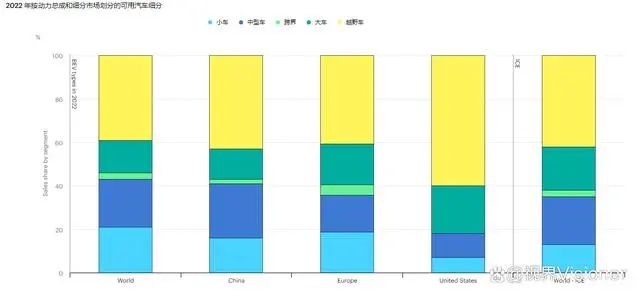

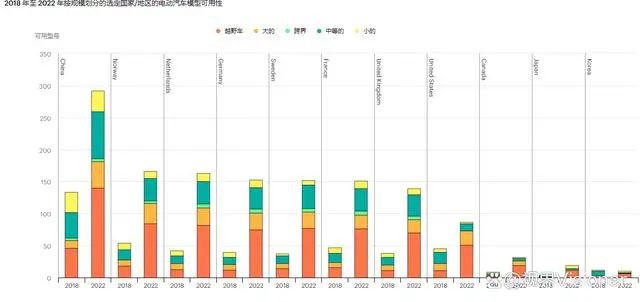

大型和SUV电动汽车车型的数量增

电气化竞赛正在增加市场上可用的电动汽车型号的数量。到 2022 年,可用选项的数量从 2021 年的不足 450 个增加到 500 个,相对于 2018-2019 年翻了一番多。与往年一样,中国拥有最广泛的产品组合,有近 300 种可用型号,是 Covid-19 大流行之前 2018-2019 年可用数量的两倍。这仍然是挪威、荷兰、德国、瑞典、法国和英国的近两倍,这些国家都有大约 150 种型号可用,是大流行前的三倍多。在美国,2022 年可用的型号不到 100 种,但数量是疫情前的两倍;加拿大、日本和韩国只有 30 个或更少。

2022 年的趋势反映了电动汽车市场的日益成熟,并表明汽车制造商正在响应消费者对电动汽车日益增长的需求。然而,可用的电动汽车车型数量仍然远低于传统的内燃机汽车,后者自 2010 年以来一直保持在 1 250 辆以上,并在过去十年中期达到 1 500 辆的峰值。近年来,ICE车型的销量一直在稳步下降,在 2016-2022 年期间的复合年增长率为负 2%,到 2022 年达到约 1300 款车型。这种下降在主要汽车市场各不相同,在中国最为明显,可用的 ICE 选项数量为 8% 2022 年低于 2016 年,而美国和欧洲同期下降 3-4%。这可能是由于汽车市场萎缩以及主要汽车制造商逐渐转向电动汽车所致。展望未来,如果汽车制造商专注于电气化并继续销售现有的 ICE 选项而不是增加开发新车型的预算,则可用的 ICE 车型总数可能会保持稳定,而新车型的数量会减少。

与 ICE 模型相比,EV 模型的可用性一直在快速增长,在 2016-2022 年期间的复合年增长率为 30%。这种增长在新兴市场中是意料之中的,因为大量新进入者将创新产品推向市场,同时现有企业也在多元化其产品组合。近年来增长略有放缓:2021年年增长率约为25%,2022年为15%左右。未来,随着主要汽车制造商扩大其电动汽车产品组合,预计车型数量将继续快速增长新进入者巩固了他们的地位,特别是在新兴市场和发展中经济体 (EMDE)。市场上可用的内燃机车型的历史数量表明,目前的电动汽车选择数量可能至少翻一番,然后才会稳定下来。

电动商用车销量持续增长,赶超电动车销量

与 2021 年相比,2022 年全球轻型商用车 (LCV) 销量几乎翻了一番,达到 31 万多辆,尽管 LCV 整体销量下降了 10% 以上。在全球范围内,电动轻型商用车的销量份额为 3.6%,约为乘用车的四分之一。目前的趋势表明,电动 LCV 市场正在赶上电动汽车市场,这表明未来电动汽车销售份额方面的差距可能会缩小。

2022 年,电动 LCV 份额的增长首次超过电动乘用车(尽管基数较低)。这表明,一旦达到总拥有成本 (TCO) 的有利临界点,商用车购买者可能会更快做出反应对经济基本面的影响高于私人消费者。商用车车主通常更频繁地使用他们的车辆,并且由于他们迫切需要最大化利润,因此电动汽车提供了大幅降低运营成本的机会。商业业主的经验也可以为私人消费者群体提供经验教训:更好的车队和充电管理可以帮助解决对续航里程限制的担忧。

PHEV 在 LCV 中的份额仍然很低;到 2022 年,大约 98% 的电动 LCV 销量和库存都是 BEV。这很可能反映了电池电动动力系统(与插电式混合动力车相反)在以密集使用、规律性和可预测性(在行驶里程、地理范围和返回基地方面)为特征的商业运营中的经济优势用于夜间充电),以及电池电动 LCV 的较低维护和服务成本。低排放和零排放区域的持续扩张也可能会刺激电池电动轻型商用车的采用。

中国电动两轮车销量下降, 印度电动三轮车销量领先

2022 年全球电动两轮车销量总计约 920 万辆,较 2021 年下降近 18%。这一下降几乎完全归因于中国电动助力车和摩托车销量的下滑,从 2021 年的 1020 万辆下降到不到到 2022 年将达到 770 万。尽管销量下滑,但中国在规模上继续主导电动两轮车市场,占全球销量的近 85%。

2022 年,印度注册的三轮车中有一半以上是电动车,这表明由于政府的激励措施和与传统车型相比更低的生命周期成本以及更高的燃油价格,它们越来越受欢迎,电动三轮车的销量飙升至 425,000 辆。 中国和印度合计占全球电动三轮车销量的近 99%。

韩国引领燃料电池电动汽车的增长,日本乏力。到 2022 年,燃料电池电动汽车 (FCEV) 的存量比 2021 年增加了 40%,全球达到 72,000 多辆。大约 80% 的 FCEV 是汽车,10% 是卡车,几乎 10% 是公共汽车。2022 年,燃料电池卡车细分市场的增长速度超过了轿车和公共汽车,增长了 60%。

韩国现在拥有全球一半以上的燃料电池汽车。在 2022 年上路的新增 15000 辆燃料电池汽车中,有三分之二在韩国。这可以部分归因于支持 FCEV 生产和销售的政策环境,这也导致现代成为最大的燃料电池汽车制造商。

美国拥有第二大 FCEV 存量,拥有超过 15,000 辆 FCEV。其中大部分是燃料电池汽车,还有200多辆燃料电池公交车。2022年美国燃料电池汽车保有量增幅超过20%,远低于燃料电池汽车保有量排名第三的中国60%的增幅。

从历史上看,中国一直主导着重型燃料电池汽车领域(卡车和公共汽车)。到 2022 年情况仍然如此,中国拥有全球 95% 以上的燃料电池卡车车队和近 85% 的全球燃料电池巴士车队。然而,在多年仅部署公共汽车和卡车之后,中国在 2022 年为其 FCEV 车队增加了 200 多辆燃料电池汽车。

审核编辑 :李倩

-

电动汽车

+关注

关注

156文章

12087浏览量

231273 -

燃料电池

+关注

关注

26文章

960浏览量

95194 -

电气化

+关注

关注

1文章

204浏览量

16022

原文标题:2023年全球电动汽车展望之轻型乘用电动汽车发展趋势

文章出处:【微信号:e700_org,微信公众号:汽车工程师】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

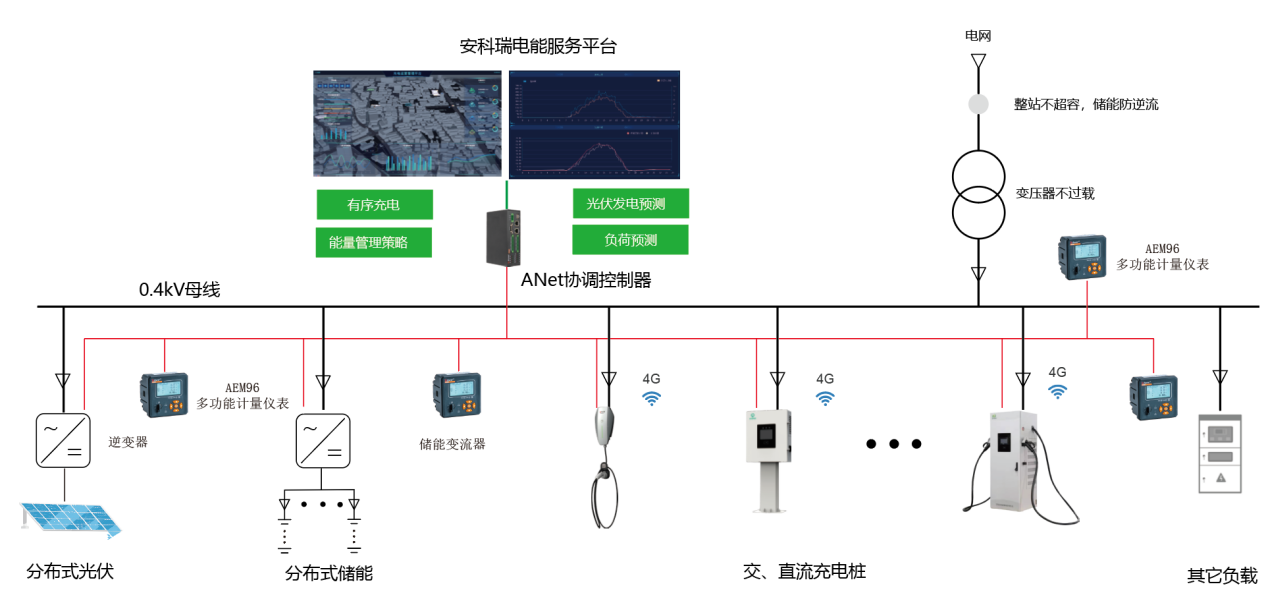

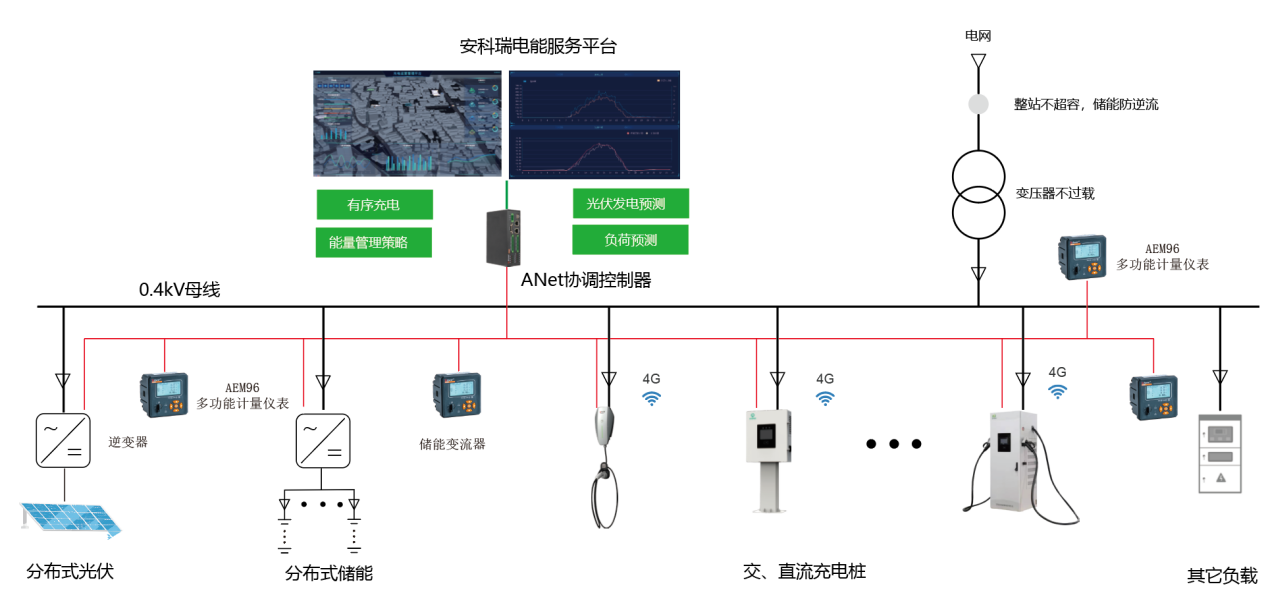

电动汽车有序充电优化策略

电动汽车驱动系统的组成和特点

电动汽车驱动功率限制怎么处理

新能源电动汽车发展趋势探讨

2023年全球电动汽车展望之轻型乘用电动汽车发展趋势

2023年全球电动汽车展望之轻型乘用电动汽车发展趋势

评论