电子发烧友网报道(文/刘静)5月16日,广州射频芯片商慧智微在上海证券交易所成功登陆科创板,挂牌上市。

慧智微发行5430万股人民币普通股,受业绩下滑影响不少网上投资者选择弃购,弃购数量达56.58万股,网上弃购率在近一个月居前列。上市首日,发行价20.92元/股的慧智微,开盘破发,开盘价为18.88元/股,跌幅9.75%。截至上午11点30分收盘,其股价最低跌至18.57元/股,跌幅达11.23%。

此次科创板上市,慧智微募集总额为11.36亿元,较原计划募资减少了3.68亿元。据了解,募集资金主要投入的是芯片测试中心建设项目和总部基地及研发中心建设项目等。募投研发方向主要集中在基于混合工艺的可重构技术、5G射频以及WiFi射频模组。

慧智微成立于2011年,主要从事射频前端芯片及模组研发、设计和销售工作,产品系列覆盖2G、3G、4G、3GHz以下的5G重耕频段、3GHz~6GHz的5G新频段等,可为客户提供全面完整的射频前端解决方案。2021年国产厂商L-PAMiF出货量排行榜中,慧智微仅次于唯捷创芯,在国产厂商中位居第二。

该公司具备全套射频芯片设计能力和集成化模组研发能力,技术体系以功率放大器(PA)的设计能力为核心,兼具低噪声放大器、射频开关、集成无源器件滤波器等射频器件的设计能力。而且该公司还自主打造了可重构射频前端架构突破了国际巨头的专利壁垒。凭借较强的技术实力,即便净利润连年亏损,该公司也依旧成功闯关上市。

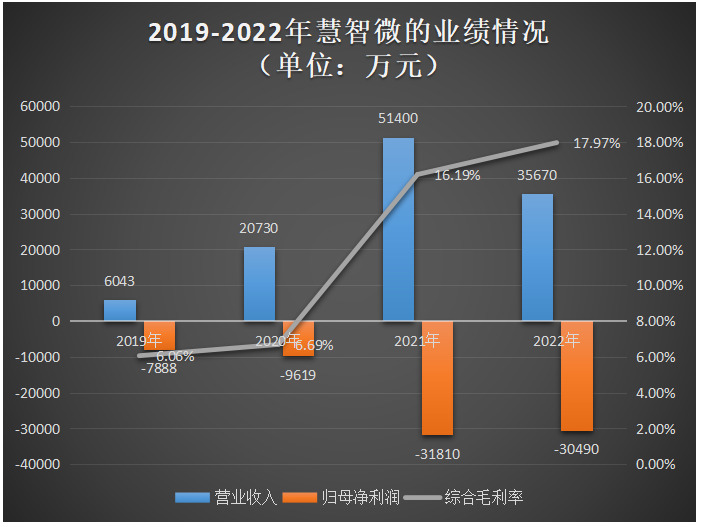

招股书显示,2019年-2021年慧智微营业收入以192.69%的年复合增长率从0.60亿元增长至5.14亿元。尽管慧智微过去几年营收高速增长,但以智能手机为最大应用市场的慧智微在2022年营收大幅下滑-30.60%。

此外,目前慧智微尚未盈利,2019年至2021年亏损幅度逐年加大,三年亏掉近5亿,2022年亏损首次出现收窄。但是它亏损的原因并不是产品赚不到钱,而是其实施股权激励和研发高投入开发模组新品所致。

招股书显示,2020年-2022年慧智微确认股份支付金额分别为1560.22万元、26323.89万元和16969.16万元。同期剔除股份支付后研发费用分别为7588.54万元、11552.88万元和18520.96万元,占营业收入的比例分别为36.61%、22.48%和51.93%。

持续高强度研发下,慧智微新品推出速度显著加快。目前该公司已陆续推出支持n77/n78/n79频段的1T2R L-PAMiF、支持n77/n78频段的1T1R/1T2R L-PAMiF、以及支持相应频段的接收模组L-FEM新产品,并成功实现量产和销售。2023年4月,慧智微在新品研发上再迎重大突破,推出了尺寸缩小40%的国产工规级5G n77(78)/n79 L-PAMiF产品S55235。众所周知,n77(78)频段是全球重点部署的Sub-6GHz频段,n79是物联网应用的黄金频段,慧智微新品成功进入这两大频段,为其在射频前端芯片赛道赢得了较强的竞争优势。

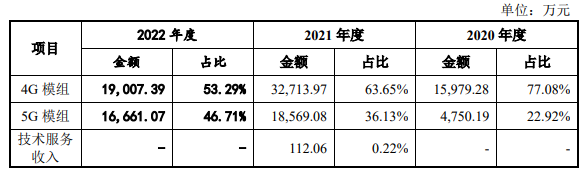

目前,慧智微营收最大来源还是4G模组产品,但更为先进的5G模组产品收入占比在快速提升。2019年-2021年,慧智微的4G模组产品收入分别为0.60亿元、1.60亿元、3.27亿元,占主营业务收入的比例分别为100%、77.08%、63.65%。而2020年开始量产5G模组的慧智微,当期5G模组创下4750万元的销售收入,2021年高增长290.91%至1.86亿元。

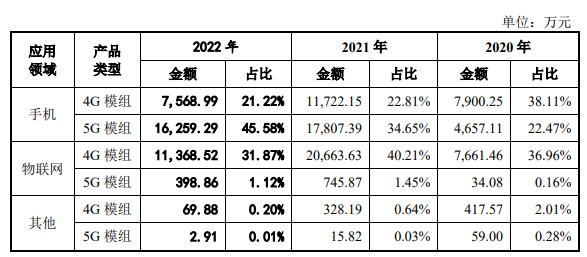

2022年的最新情况,慧智微的4G模组和5G模组销售不佳,两大主营产品收入较2021年分别下滑41.90%、10.28%。细分来看,2022年慧智微来自手机应用的4G模组、5G模组收入分别同比下滑35.43%、8.69%;而来自物联网应用的4G模组、5G模组收入同比下滑分别为44.98%、46.52%。

可知,2022年慧智微营收之所以大幅下滑,最根本的原因是来自手机应用的4G产品收入和来自物联网应用的4G和5G产品收入大幅下滑。意料之外的是,2022年慧智微收入下滑最严重的并非智能手机应用市场,而是物联网应用市场,来自物联网领域的收入下滑幅度比智能手机大25.73个百分点。招股书显示,2022年物联网应用的5G模组产品,即便慧智微选择将单价降低一半,仍抵不住销量大幅下滑,5G模组销售收入大幅下滑46.52%。

2022年慧智微手机应用的4G模组、5G模组毛利率分别为4.84%、27.04%,销售均价分别为2.17元/颗、3.94元/颗;物联网应用的4G模组、5G模组毛利率分别为12.80%、47.16%,销售均价分别为2.39元/颗、6.46元/颗。5G模组产品仍表现高盈利性,如果2023年手机和物联网应用市场需求能顺利回温,慧智微的营收有望重回正增长。

在客户方面,慧智微的4G模组和5G模组产品已成功进入三星、OPPO、VIVO、荣耀等国内外智能手机品牌机型,并进入闻泰科技、华勤通讯和龙旗科技等一线移动终端设备ODM厂商和移远通信、广和通、日海智能等头部无线通信模组厂商。

-

5G

+关注

关注

1354文章

48439浏览量

564008

发布评论请先 登录

相关推荐

西安奕材科创板IPO获受理,拟募资49亿

芯旺微撤回科创板上市申请

灿芯半导体科创板上市!开盘涨超176%,成功募资5.96亿元

慧智微科创板上市破发,募资11.36亿研发5G射频等

慧智微科创板上市破发,募资11.36亿研发5G射频等

评论