01整体市场

企业盈利难、融资难等问题在一季度依旧明显

近日,据高工机器人产业研究所(GGII)不完全统计,2023年一季度中国移动机器人/物流仓储相关领域融资案例共7起,如斯坦德机器人完成数亿元C轮融资,大华股份控股子公司华睿科技引入8位投资方增资2.6亿元等,涉及金额约11亿元,同比下降超50%。不过,单笔融资金额维持在较高水平。

2023年一季度移动机器人/物流仓储相关领域融资情况

此外,经GGII调研发现,移动机器人/物流仓储相关领域企业一季度延续了2022年的资本寒冬,资方仍处于“躺平”状态,企业盈利难、融资难等问题在一季度依旧明显。

国内服务机器人领域方面,据GGII不完全统计,2023年一季度融资案例共15起,涉及金额约13亿元,融资数量与2022Q1接近,但融资金额同比下降近25%,表现为单笔融资金明显下降;资本趋向于初创企业,融资轮次集中在B轮以前。

值得关注的是,从细分领域来看,商用清洁机器人、手术机器人两大赛道持续火热,随后是康复机器人和配送机器人。

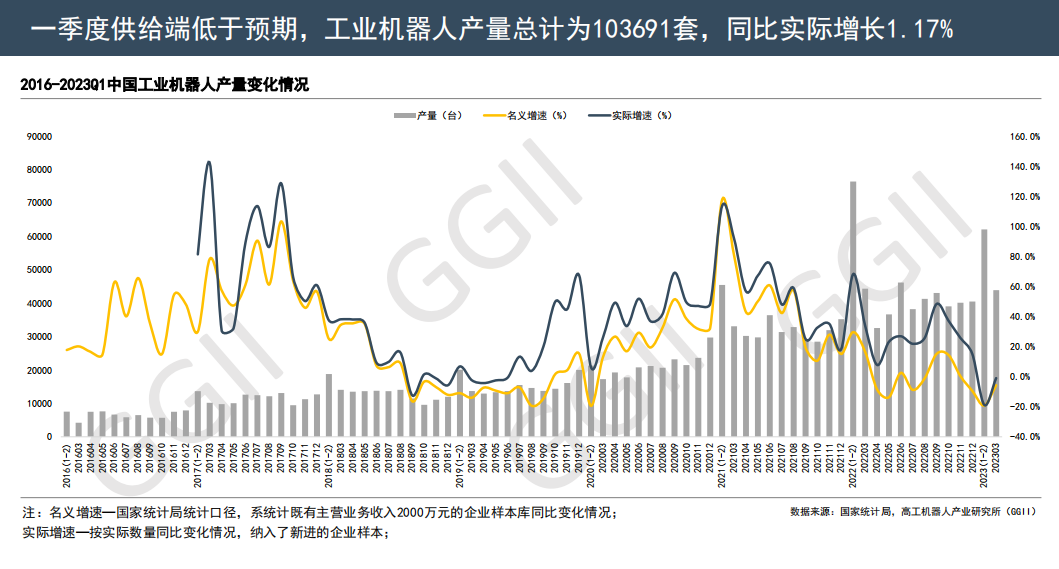

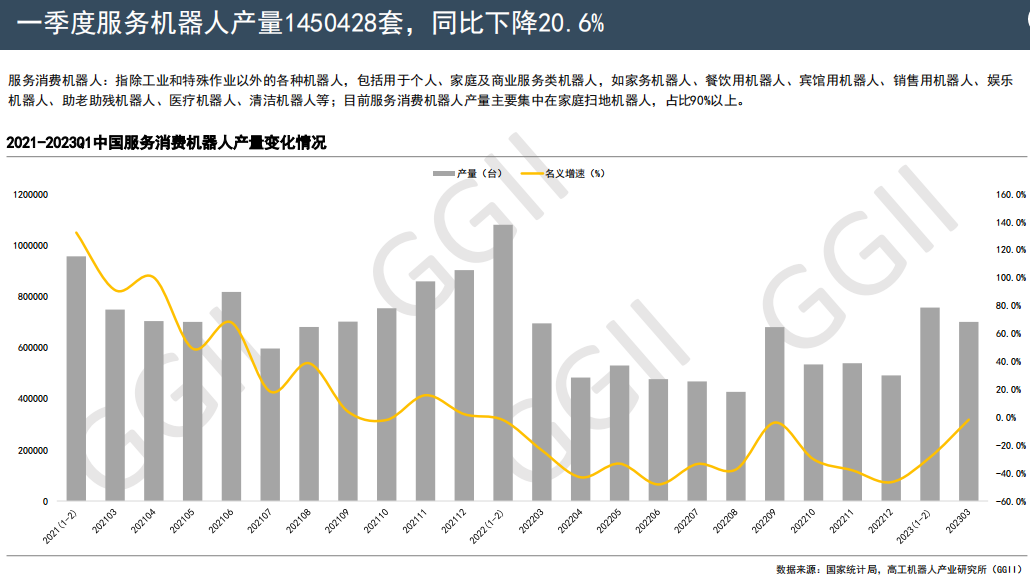

产量方面,2023年一季度,中国工业机器人产量103691台,同比实际增长1.17%;服务机器人产量1450428套,同比下降20.6%(其中扫地机器人占比在90%以上)。

据高工移动机器人观察,在市场强劲需求的推动下,中国移动机器人行业近年来迎来爆发式增长,与此同时,越来越多的投资者涌入移动机器人赛道,相关企业斩获大量“真金白银”。

即使在被称为“资本寒冬”的2022年,机器人领域发生的融资事件共298起,总融资金额超300亿。

但从2023年一季度的市场状态不难发现,目前移动机器人赛道已进入头部企业“卡位”时期,资本会更加偏向于“头部”企业。

并且移动机器人已经从市场培育阶段跨到了快速增量的阶段,我们观察到,接下来移动机器人玩家之间将出现分化。这也从一个侧面说明,资本的偏好会加速企业的分化。

从市场动态来看,为了在竞争激烈的市场中始终保持先机,头部企业也纷纷加大了新品研发力度及加快了新场景应用的落地步伐,这无疑成为吸引资本的闪光点。

02一季度订单整体增长超30%光伏行业总体需求保持旺盛

据GGII调研数据显示,2023年一季度全国GDP增长4.5%,主要由服务业拉动,制造业恢复较慢,企业利润明显下降。

订单层面,一季度订单整体增长超30%,但企业间存在明显的分化现象,部分企业明显增长,部分企业则增长较为乏力。单笔订单规模增大,企业订单也从“求量”转变为“求质”,出海积极性和海外投入明显提升。

下游应用方面,各行业需求恢复不及预期,光伏行业一枝独秀,一季度订单增长超100%;汽车、3C两大行业表现不尽人意。

GGII认为,制造业需求复苏节点将在下半年出现,国内重点关注汽车、物流等行业复苏带来的需求。

新能源汽车方面,值得关注的是,2023年Q1,汽车产销累计分别为621万辆和607.6万辆,同比下降4.11%和6.55%,呈现小幅下滑;新能源汽车产销累计完成165万辆和158.6万辆,同比分别增长27.7%和26.2%。

一季度,3C电子行业延续下滑趋势,移动通信手持机、彩色电视机、集成电路、微型计算机设备产量均为负增长;光伏行业延续高景气度,一季度产量累计增长53.2%,总体需求保持旺盛。

制造业方面,一季度制造业投资同比+7%,较1-2月回落1.1个百分点,对应3月制造业投资同比+6.2%。制造业投资增速的回落或主要由于前期出口增速回落的滞后拉动效应,但是结构中仍然体现出高技术制造业投资的支撑。

而一季度高技术制造业投资同比+15.2%,高于整体制造业投资。其中,电气机械及器材制造业、汽车制造业、电子设备制造业一季度投资同比增速分别为43.1%、19%、14.5%。

03资本市场回归理性机器人行业已经进入“洗牌期”

高工移动机器人观察到,在大量资金涌入移动机器人行业的同时,中小企业并没有和头部企业一样雨露均沾,而是显得有些落寞。

目前,机器人行业已经进入“洗牌期”,今年最大特征就是资本市场正在回归理性,市场上的钱少了,机构出手不像往年那么激进了。落到企业身上就是,马太效应加剧了,头部公司优势更明显了,中腰部公司也更艰难了。

头部公司之所以受到资本青睐,很大程度上是因为,头部企业已经有了面向市场的成熟产品,并且开始广泛售卖。许多公司还出现了客户连续复购的场景,前景一片光明。

所以,在全国两三百家移动机器人创业公司中,能收入10亿元的也就三两家。头部企业能得到投资继续发展,扩大产能和规模,而大部分中小公司,步履维艰,一部分会倒下,另一部分不得不转向更适合自己的某个细分领域去深耕,进而建立自己的壁垒。

因此,移动机器人行业已经进入洗牌阶段,世界经济形势和国际环境都为企业发展带来更多不确定性和难以预估的挑战。

但这并不预示着,洗牌之后便是终局,因为未来工业制造场景更大,不可能一两家公司全部吃完。保守估计,在2025年之前,移动机器人行业仍会保持30%到40%的复合增长率,未来仍有很大增长空间。

04上游看技术中游看成本、下游看行业ROI

我国长期低出生率导致人口红利降低,加上新兴行业的兴起,移动机器人的需求愈发旺盛。但这并不说明,进入这个市场就有融资机会,其中,一些资本公司的投资策略,值得分析。

高工移动机器人一句话总结就是:上游看技术、中游看成本、下游看行业ROI。

①上游零部件环节核心看技术。从高工移动机器人观察到的诸多案例表明,只有具备核心技术优势才能让本体企业不得不批量采购,稳定的市场才能迎来投资者的目光。

②中游本体环节核心看成本。不管是六轴、协作还是AMR移动机器人都可以做成标准化产品,规模效应带来BOM成本下降,再做零部件整合研发进一步降低成本,在技术差距不大的情况下成本成为核心竞争力。

③下游集成应用环节核心看行业认知ROI。机器人应用在一个个具体场景,场景之间千差万别,深刻理解场景的痛点、需求、标准,对场景中的海量数据捕捉、分析、理解,训练、控制、优化算法,才能成为真正的壁垒,评估特定场景下落地商业价值,对买方来说就是ROI。包括狭义ROI和广义ROI。

狭义ROI指买方购买机器人之后,机器人创造的价值回本周期,一般1~2年比较受欢迎。

广义ROI是指机器人可以同等成本完成人力不及或危害身体健康的工作,比如危险场景,又如购买迎宾机器人可能远比招一个大堂经理贵,但可以对外展示银行的科技属性。

05结尾

政策红利加上中国经济发展已经进入了新的转型期,正在从制造大国向制造强国转换,因此中国机器人市场在新基建、智能制造2025的大背景下正蓬勃发展,机遇窗口已至,行业必将迎来稳定且持续的增长态势。

而市场规模的不断扩大也将促使机器人产业链深度升级整合和发展。也直接导致了大量的资金涌入这一赛道,加速了玩家之间的竞争。

因此,机器人从立项到真正实现商业化,需要极长的时间周期。这其实更像是一场资本豪赌,赢则顺风起飞,输则前功尽弃。这对于想入局者和欲投资者都是一个善意的提醒。

不过,在全球制造业中,移动机器人最常见的用途是搬运,主要应用在汽车工业、3C电子、芯片制造、物流包装等行业。在我国劳动力价格上涨的情况下,AGV、AMR移动机器人弥补了我国制造业的劳动力短缺,同时也为我国制造业的数字化转型提供了条件。

2023年春节前,工业和信息化部等十七部门印发《“机器人+”应用行动实施方案》,明确了机器人行业的发展目标和规划。

方案指出,到2025年,制造业机器人密度较2020年实现翻番,服务机器人、特种机器人行业应用深度和广度显著提升,机器人促进经济社会高质量发展的能力明显增强。

方案也提到,未来机器人应用场景将不断拓宽,特别是医疗、养老等行业将催生大量服务机器人需求。

由此将中国机器人产业推到了新的政策红利期。

而资本市场的持续青睐,也为移动机器人行业注入了强心针。

从人力成本持续上升到移动机器人的生产成本的降低......这些使得移动机器人赛道涌入了大批投资者。

审核编辑 :李倩

-

机器人

+关注

关注

211文章

28752浏览量

208934 -

制造业

+关注

关注

9文章

2260浏览量

53759 -

工业机器人

+关注

关注

91文章

3380浏览量

92960

原文标题:移动机器人一季度监测:订单整体增长超30%

文章出处:【微信号:gaogongrobot,微信公众号:高工机器人】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

2024移动机器人市场风云:新玩家批量涌现,是挑战还是机遇

移动机器人核心科技解码:导航、感知与掌控力的深度剖析

思岚科技荣获双年度移动机器人优质供应链奖

新松移动机器人批量进军欧洲新能源市场

如何借助恩智浦MCX系列MCU纠错功能,打造可靠安全的移动机器人?

智能移动机器人系统的用途和市场趋势

移动机器人四大赋能技术及NXP解决方案,本文总结全了!

海康机器人第100000台移动机器人下线

机械臂和移动机器人两种控制系统方案对比

移动机器人幕后的全能冠军——MRC5000

移动机器人一季度监测:订单整体增长超30%

移动机器人一季度监测:订单整体增长超30%

评论