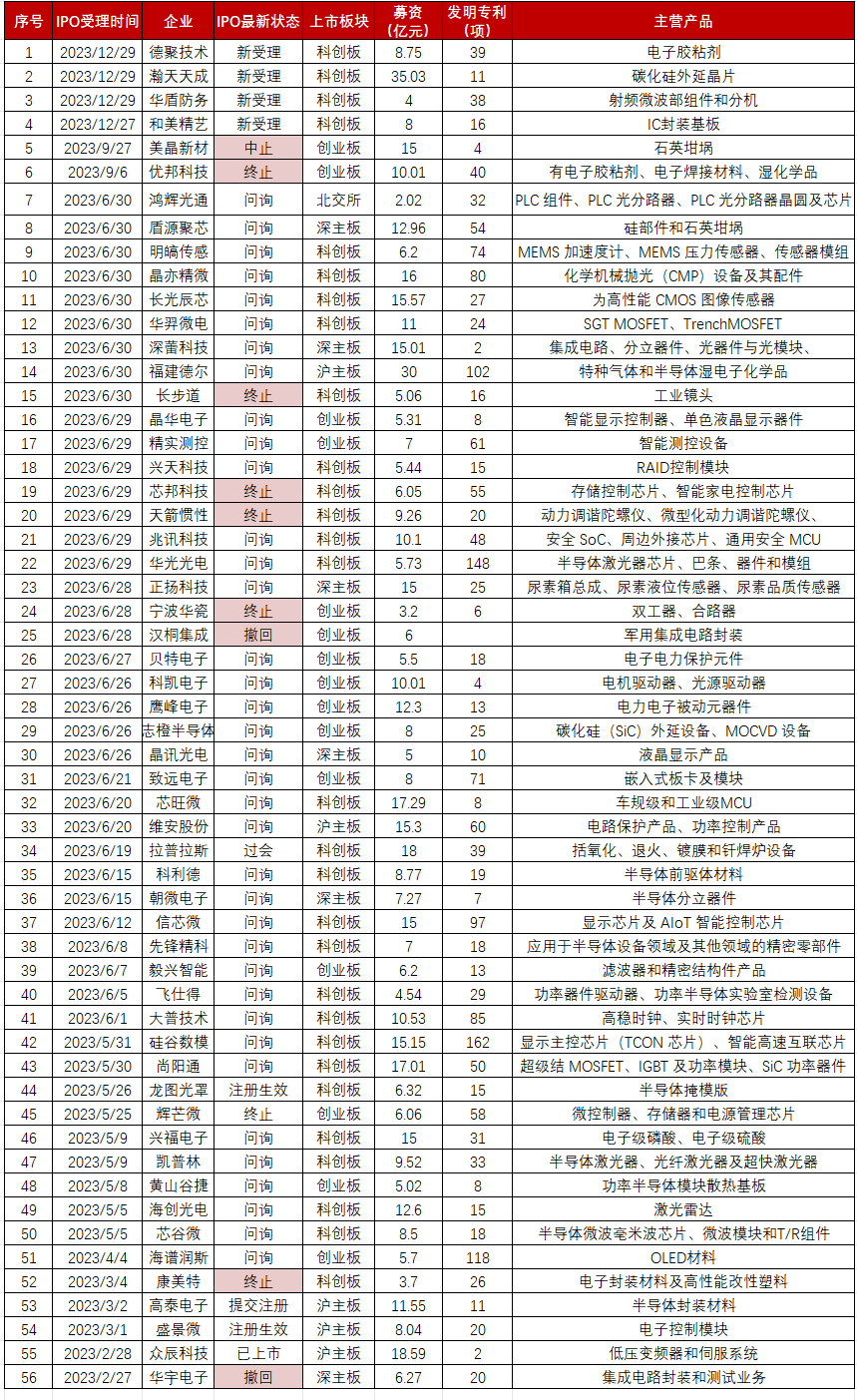

电子发烧友网报道(文/刘静)近日,深圳市龙图光罩股份有限公司(以下简称:龙图光罩)科创板IPO上市申请正式获得上交所受理,首次披露招股说明书。

招股书显示,本次龙图光罩拟公开发行股票不超过3337.50万股,募集6.63亿元资金,用于高端半导体芯片掩膜版制造基地项目等。

龙图光罩无控股股东,柯汉奇、叶小龙、张道谷为龙图光罩的共同实际控制人,他们分别持有龙图光罩26.33%、26.33%、19.56%的股份,三人合计控制龙图光罩75.99%股权。天眼查显示,龙图光罩去年12月曾获得国内功率器件IDM龙头士兰微的投资。

2022年营收1.62亿,近七成来自石英掩膜版,功率半导体为最大应用领域

龙图光罩成立于2010年,主要聚焦半导体掩膜版研发、生产和销售业务,产品涵盖石英掩膜版、苏打掩膜版,主要应用于功率半导体、IC封装、MEMS传感器等半导体领域以及光学器件领域。

招股书显示,2020年-2022年龙图光罩实现的营业收入分别为0.53亿元、1.14亿元、1.62亿元,年复合增长率为74.83%;同期归母净利润分别为0.14亿元、0.41亿元、0.64亿元,年复合增长率为113.81%。营业收入和归母净利润总体增长较快,但到2021年后业绩增速有所放缓。

2020年度、2021年度以及2022年度,龙图光罩主营业务毛利率分别为54.45%、59.73%和61.03%,毛利率 水平总体较高且呈现整体上升的趋势。

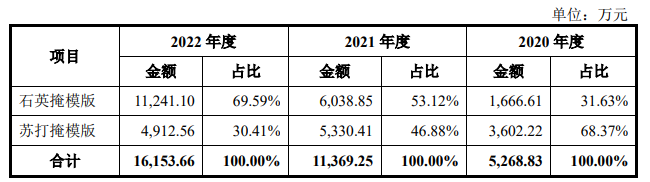

龙图光罩生产的掩膜版产品根据基板材质的不同主要可分为石英掩膜版、苏打掩膜版两类。招股书显示,在2020年,龙图光罩营收最大来源的是苏打掩膜版,当期销售收入为 3602.22万元,占主营业务收入的比例为68.37%。而到了2021年,石英掩膜版销售收入增长快速,在营收上的贡献率超过苏打掩膜版。2022年石英掩膜版也依旧保持高速增长的趋势,销售收入从2021年的0.60亿元增长至1.12亿元,增速为86.15%。单价近三年也保持持续上涨。

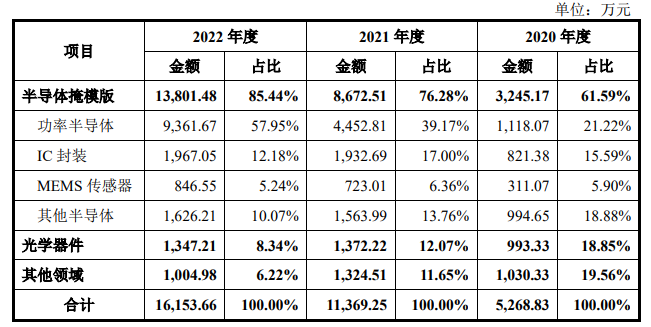

龙图光罩的产品主要应用于功率半导体、IC封装、MEMS传感器等半导体领域,亦涵盖光学器件等其他领域。报告期内,龙图光罩按照下游应用领域划分的主营业务收入情况如下:

功率半导体为最大应用领域,2020年-2022年龙图光罩半导体掩膜版来自功率半导体领域的收入分别为1118.07万元、4452.81万元、9361.67万元,占主营业务收入的比例分别为21.22%、39.17%、57.95%。

2022年龙图光罩来自功率半导体、IC封装、MEMS传感器、光学器件应用领域的收入分别同比增长110.24%、1.78%、17.09%、-1.82%。功率半导体为近年来增长最快的应用领域。

在客户方面,龙图光罩已与中芯集成、士兰微、积塔半导体、华虹半导体、新唐科技、比亚迪半导体、立昂微、燕东微、粤芯半导体、长飞先进、扬杰科技、英集芯、芯朋微、斯达半导体、清华大学、上海交通大学等知名客户建立了长期的合作关系。2022年,龙图光罩的前五大客户为客户A、士兰微、华润微、中芯集成、立昂微。

不过要提及的是,龙图光罩存在主要原材料和设备依赖进口且供应商较为集中的风险。报告期内,龙图光罩向前五大供应商采购原材料的金额占原材料总采购金额占比分别为82.73%、84.62%和88.08%。龙图光罩主要生产设备,如***主要向境外供应商采购,包括瑞典Mycronic、德国Heidelberg、日本JEOL等。龙图光罩对境外供应商较为依赖,若国际贸易出现极端变化,核心供应商出现断供,将对龙图光罩的生产经营生产不利影响。

与同行企业比较:研发费用率较高,营收规模较小

由于半导体掩膜版对于技术研发和生产工艺控制水平的要求较高,国内起步较晚,长期以来国内半导体掩膜版市场份额主要由国际巨头所占据,如美国Photronics、日本Toppan、日本DNP等。而国内较为领先的半导体掩膜版企业主要为中国台湾光罩、中微掩膜、华润迪思微、路维光电、清溢光电、龙图光罩等。

报告期内,龙图光罩与可比公司的营业收入及最近三年年均复合增长率的比较如下:

从收入规模上来看,与境外大厂相比,龙图光罩由于成立时间较短,营业收入规模较小,但积极开发半导体行业大客户的龙图光罩,近三年营收年复合增长率较高,营收增长较为快速;与境内可比公司相比,龙图光罩半导体掩膜版收入规模较大,市场份额相对较高。

报告期内龙图光罩不断加大研发投入力度,研发投入占营业收入的比例一直处于较高水平,研发投入具体分别为560.48万元、931.80万元、1533.31万元,占当期营业收入的比重分别为10.64%、8.20%、9.49%。研发费用率高于清溢光电、中国台湾光罩、路维光电、美国Photronics等同行企业。

2022年龙图光罩研发投入金额较大的研发项目主要有:应用于功率器件半导体掩膜批量酸煮工艺开发项目、针对功率半导体关键层掩膜版的工艺开发项目以及应用于150nm工艺节点半导体掩膜版的Particle检测和去除技术研究项目等。

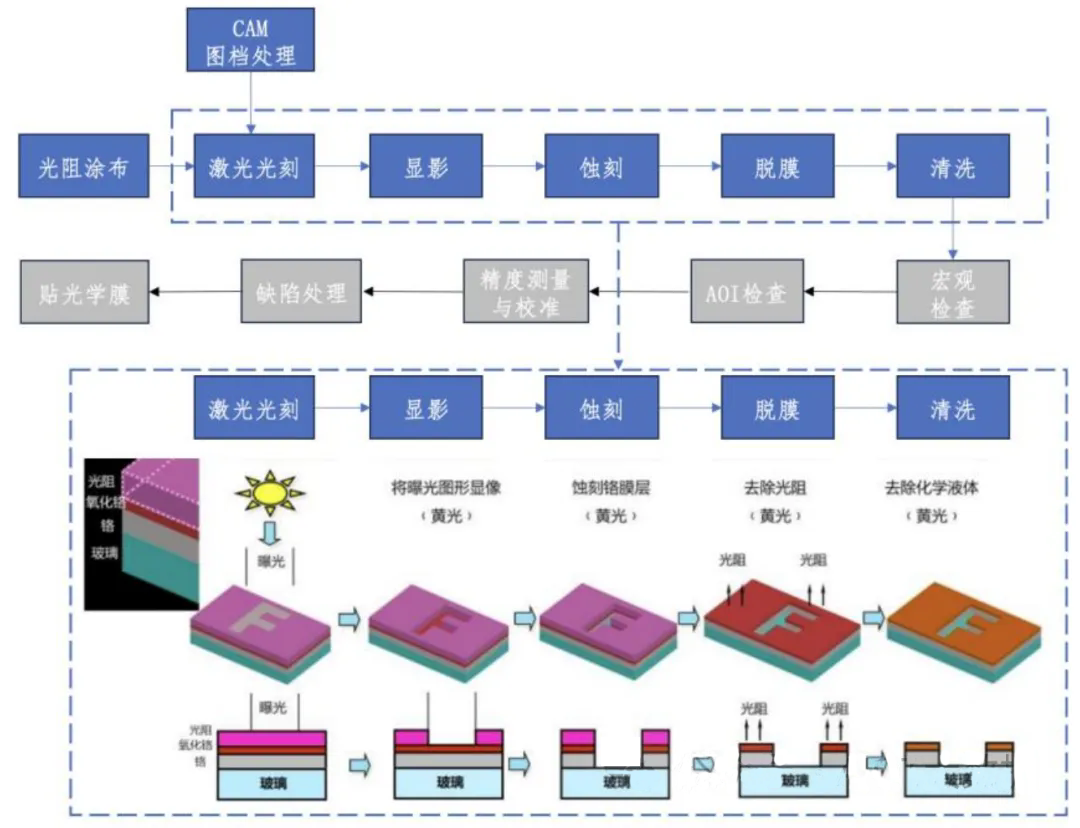

龙图光罩在高精度半导体掩膜版领域不断进行设备引进与技术攻关,针对半导体 掩膜版的工艺特点,形成了多项自主研发的核心技术,包括图形补偿(OPC)技术、精准对位标记技术、光刻制程管控技术、曝光精细化控制技术、缺陷修补与异物去除技术等,同时龙图光罩还积极开展技术布局与储备,储备了电子束光刻技术及PSM相移掩膜版技术,形成了一定的技术成果。

目前龙图光罩已实现130nm工艺节点半导体掩膜版的量产,并实现了±20nm的CD精度和套刻精度,技术实力及工艺能力在国内第三方半导体掩膜版厂商中达到了领先水平。

截至本招股说明书签署日,龙图光罩拥有发明专利11项,实用新型专利23项,计算机软件著作权31项。

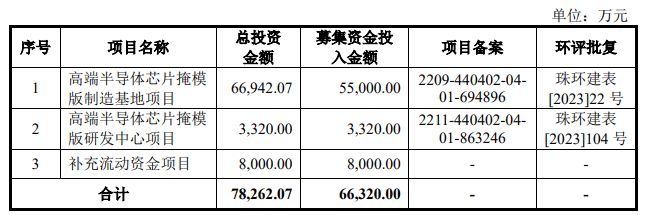

募资6.63亿,发力高端半导体芯片掩膜版制造及研发

龙图光罩拟首次公开发行不超过3337.50万股人民币普通股(A股),募集66320万元资金,投资以下三大项目:

高端半导体芯片掩膜版制造基地项目,龙图光罩拟投入5.5亿元募集资金,对现有核心产品进行技术升级,实施更高制程(130nm-65nm节点)半导体掩膜版的开发及产业化,进一步扩大产能规模。2022年龙图光罩购置了两台***扩充产能,产能增速较快,当期石英掩膜版和苏打掩膜版的产量分别为25187片、40309片。

根据贝恩咨询数据,2020年全球130nm制程以上的晶圆制造营收为941亿元,130nm-65nm制程节点的营收为848亿元,45nm-28nm制程节点的营收为1015亿元,可见在130nm制程以下的半导体掩膜版有着广阔的市场空间,是龙图光罩未来业绩增长的重要支撑。

高端半导体芯片掩膜版研发中心项目,龙图光罩拟投入0.33亿元募集资金,根据市场及客户的需求开展高端半导体掩膜版技术工艺的研发,以适应不同市场及客户的需求。半导体掩膜版的工艺技术水平是衡量半导体掩膜版工厂综合实力的核心考量因素,其不仅 直接影响掩膜版产品的制程水平、精度水平,也决定了可以适配的下游晶圆制造厂商的范围,制程能力、工艺水平越强,可覆盖的客户范围越广。

龙图光罩表示,未来三至五年,公司将利用现有优势和产品竞争力,扩大国内特色工艺半导体市场掩膜版的市场占有率,同时大力推进高端半导体芯片掩膜版项目建设,实现高端半导体掩膜版技术突破,不断提升制程节点。

-

先进制程

+关注

关注

0文章

82浏览量

8427

发布评论请先 登录

相关推荐

龙图光罩科创板IPO受理!主打半导体掩膜版,募资6亿多发力先进制程

龙图光罩科创板IPO受理!主打半导体掩膜版,募资6亿多发力先进制程

评论