在图解新能源以后,我想开始做一些图解汽车电子的尝试,也是通过整理汽车电子的方方面面来追踪从芯片、部件的情况。

目前的情况是:

1)目前全球范围内汽车芯片的供应有环节,少部分车企恢复到满产状态,但是大部分汽车企业存在结构性短缺;

2)芯片企业的角度来看,供应层面会在2022年进入缓解期,但是芯片的产能确实在2023年基本都被锁定了;

3)从消费电子的芯片来看,MCU的供应已经开始出现供大于求了,中国这一波国产替代是杀的蛮凶的

由于汽车芯片是整个芯片行业的一个分支,或者比较稳定的这部分,在通往国产替代的过程中,是可以追踪整个过程。

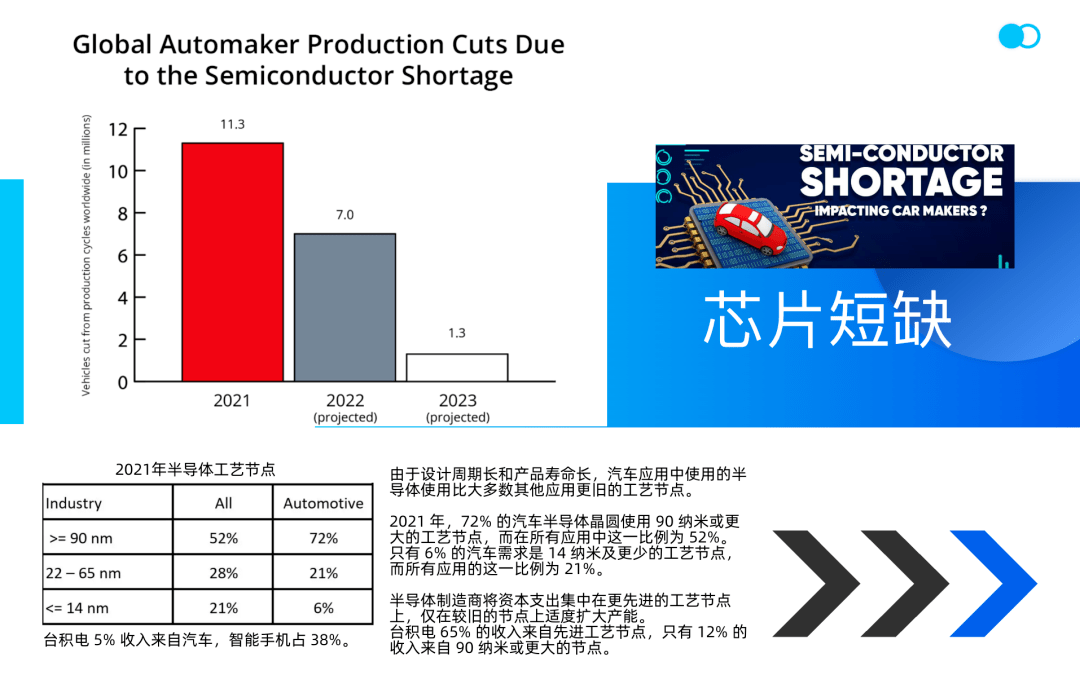

▲图1. 汽车芯片短缺给汽车行业造成了很大的困扰

Part 1

汽车电子芯片的短缺

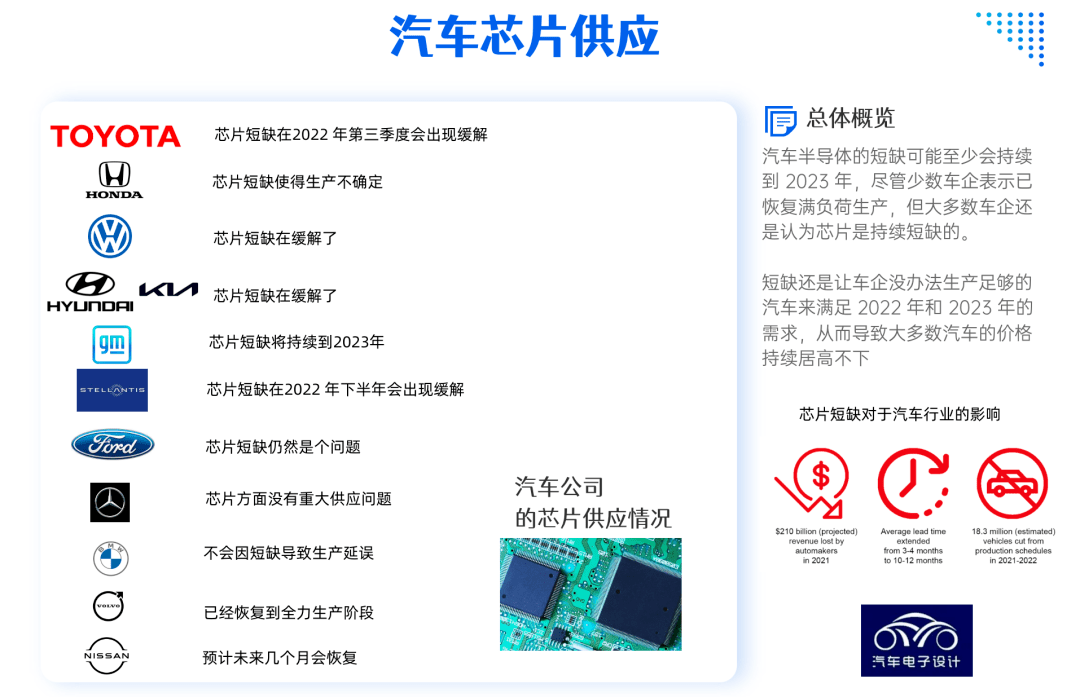

从目前来看,汽车半导体的短缺可能至少会持续到 2023 年,尽管少数车企表示已恢复满负荷生产,但大多数车企还是认为芯片是持续短缺的。短缺还是让车企没办法生产足够的汽车来满足 2022 年和 2023 年的需求,从而导致大多数汽车的价格持续居高不下。汽车芯片的短缺,对于汽车Tier1和Tier2的盈利伤害,是要比汽车整车企业来得更大,后者能通过整车供给价格来调节利润,零部件企业涨价很难。

▲图2. 汽车行业的主要车企对芯片短缺的认知基本情况

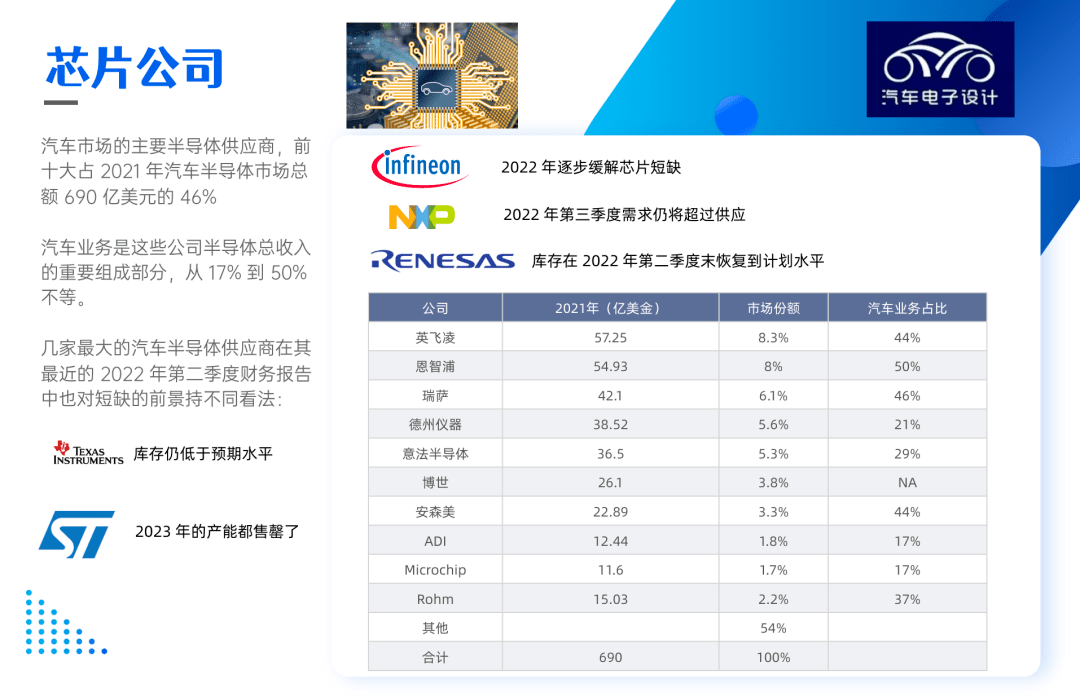

汽车芯片企业,是这一轮周期的大赢家,但是带来的挑战是全球汽车企业,开始意识到汽车芯片领域的可控性非常重要。

▲图3. 汽车芯片行业的表态

Part 2

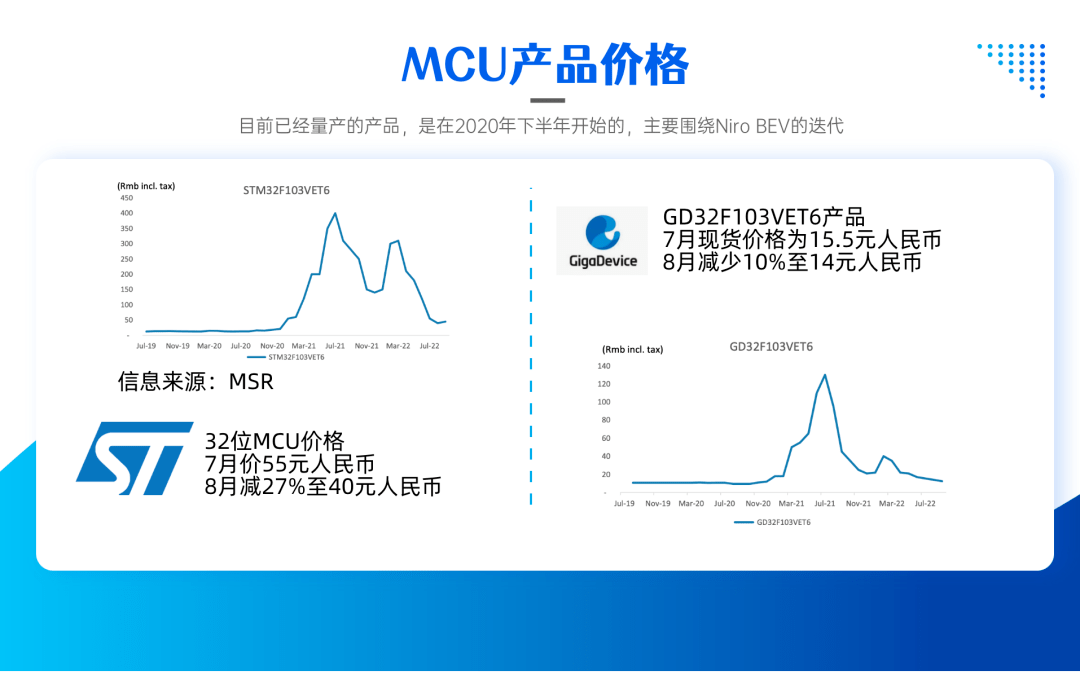

MCU的情况

根据Morgan Stanley的报告,9 月MCU的需求恶化,但是MCU供应仍在增加,中国MCU厂商没有削减订单。由于库存增加,降价迫在眉睫,如果需求没有恢复,库存消化可能会持续到2023年上半年。

中国 MCU 渠道价格数据于 9 月,意法半导体的 32 位 MCU价格在 8 月份大幅下跌后,环比上涨 13% 至 45 元(8 月份为 40 元),当前现货报价正在走低,至 30-40 元人民币,这意味着 9 月现货价格仍可能下跌。

兆易创新的 GD32F103VET6 现货价格环比下跌 11%至 12.5 元, 8月份为14元,7月为15.5元。

目前最大的问题是9 月没有季节性需求回升,由于中国的双 11、欧美的黑色星期五和圣诞节销售的零部件库存,通常在 9 月需求会出现季节性反弹。目前9 月的第一周需求因偶发的情况而中断,目前看到未来需求进一步疲软,而供应继续增加。

● 全球的芯片公司保持合同价格持平,紧张的供应动态逐渐缓解。

●中国供应商在三季度均下调了合同价格,但仍未能提振需求

目前的问题是经销商因宏观不确定性而不愿囤货。

▲图4. 广义MCU的基本情况

在这一轮周期中,与中国台湾的厂商在22年第四季度减产不同:

●中国国内厂商仍在采购晶圆。随着更多供应进入市场以及企业争夺市场份额,中国 MCU 供应商的盈利能力面临巨大压力。

● 部分中国厂商的MCU当前现货价格已经低于合同价,现货价格疲软可能会迫使本地供应商在四季度进一步降低合同价格。

●中国厂商的MCU渠道库存平均增加4-6个月。

目前这一轮MCU的下降周期将持续到 2023年上半年,预计下行周期将持续三个季度,现货定价是一个很好的情绪指标,这一轮国产替代的过程中很快意味着价格战。

小结:我觉得汽车电子其实是电子的一个分支(特殊要求),在消费和工业电子里面走过的路,在汽车电子会再走一遍。

-

单片机

+关注

关注

6035文章

44553浏览量

634766 -

mcu

+关注

关注

146文章

17135浏览量

351031

发布评论请先 登录

相关推荐

国产8位MCU为什么能被国内的电子工程师大量应用?

使用AEC-Q100 MSPM0 MCU,实现最佳的汽车车身电子元件设计

使用AEC-Q100 MSPM0 MCU优化汽车车身电子装置设计

在汽车SiC牵引逆变器中使用Sitara MCU AM263x

国芯科技新一代汽车电子MCU CCFC3012PT流片和测试成功

芯海科技亮相AutoSEMI 2024:“模拟信号链+MCU”赋能汽车电子创新

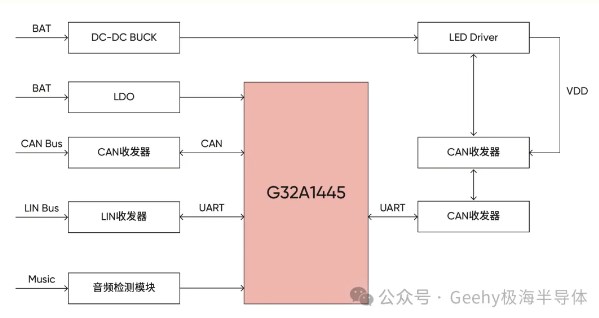

极海发布基于汽车音乐律动氛围灯的G32A1445汽车通用MCU

芯海科技汽车MCU业务已实现多款产品量产

京东汽车全国汽车配件供应链基地落户中国车谷

澎湃微电子全新系列高端MCU即将上市

国芯科技:新一代汽车电子MCU产品“CCFC3007PT” 内部测试成功

MCU和汽车电子供应情况

MCU和汽车电子供应情况

评论