|芯谋分析师集体展望2023

在《2023国内半导体产业展望(上)》中,芯谋研究的分析师们对2023年国内半导体产业整体发展情况、国内各地方半导体产业发展情况、国内半导体产业链各环节的发展情况进行了分析。在《2023国内半导体产业展望(下)》中,芯谋的分析师们针对半导体设备市场、材料市场、第三代半导体、Chiplet技术、国产EDA机遇,半导体投资等细分领域展开更为深入的探究。

芯谋研究高级分析师张彬磊:2023年全球设备市场首次突破1200亿美元大关

2023年全球设备市场首次突破1200亿美元大关,增长趋势趋缓。国内市场增速高于全球市场,占比超过31%;国产设备发展进入新阶段,整体国产化率接近16%。

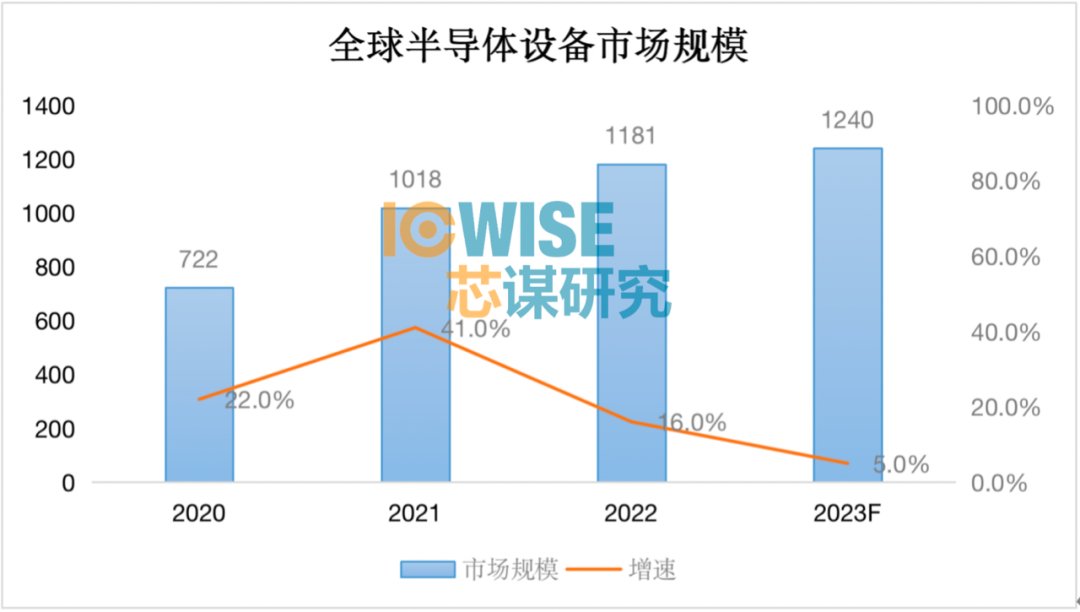

1.受需求下滑影响,2023年全球半导体设备市场增长放缓至5%,首次突破1200亿美元关口,至1240亿美元。虽然全球半导体需求侧下滑严重,但是受半导体制造环节本土化趋势影响,全球半导体设备市场继在2021年和2022年分别增长40%和16%,先后突破1000亿和1100亿美元大关以后,2023年将首次突破1200亿美元大关,达到1240亿元,但增速放缓至5%。

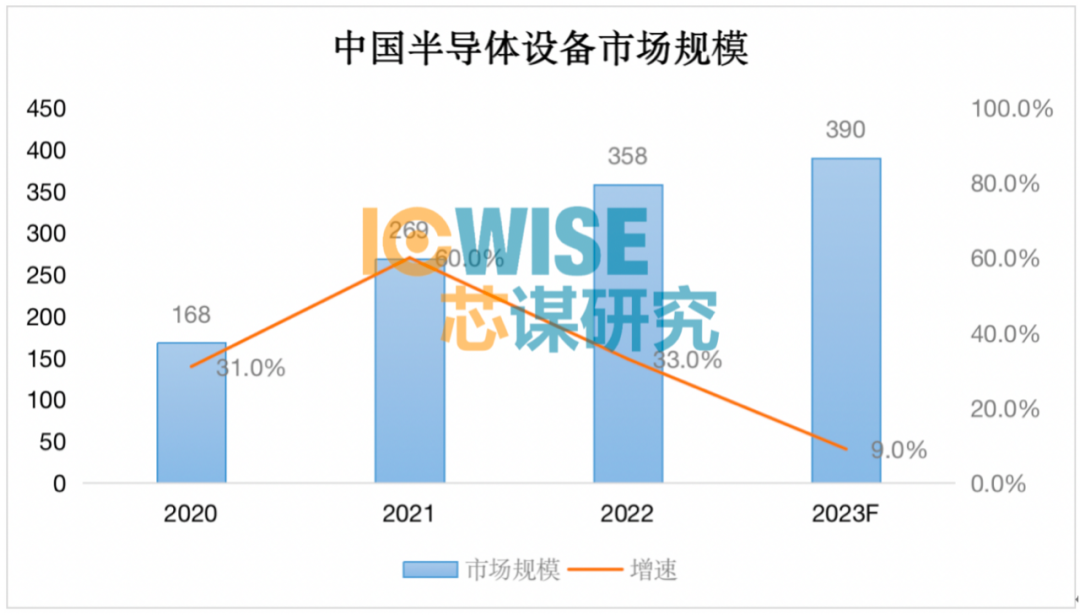

2.虽然国内部分重点企业扩产受阻,但是2023年仍有多个晶圆制造项目上马,国内半导体设备市场(含国内的外资厂商采购的设备)增速预计9%,仍高于全球增速,市场规模达到390亿美元,占全球市场31.5%。

3.先进工艺设备研发和验证将随着台积电在美国建设4nm工厂由东亚的台湾、韩国重新回到美国本土。

4.2023年中国先进工艺设备将面临更加严苛的进口限制。成熟工艺设备进口不受影响,并且需求仍然迫切。2023年随着设备产能提升和全球扩产速度趋缓,进口设备交期逐渐缩短至正常期限。预计2023年中国进口设备总额将达到328亿美元,较上年315亿美元略有增加。

5.中国将持续在成熟工艺和三代半设备方面加速研发,目标是实现成熟工艺方面发展不受美国卡脖子。国产设备研发由点式突破向全面攻关发展,更多的国内设备厂商呈现出平台化企业特征。国内的设备研发方式将由开发+验证更多的转向合作开发。

6.2022年国产半导体设备销售额约43亿美元左右,国产化率首次突破10%,达到12%。预计2023年国产半导体设备销售额将达到62亿美元,国产化率约16%。

芯谋研究高级分析师温旭:未来三年将成为半导体材料的国产替代黄金窗口期

回顾2022年,用“魔幻”来形容半导体产业发展已不足。在全球疫情、中美贸易争端和需求端疲软等多重因素影响下,全球半导体产业进入下行周期,我国产业动荡更加明显。2020年和2021年,半导体芯片设计、晶圆制造和封装测试等主产业链已受到资本市场和地方政府的全力青睐。

随着2022年美国芯片法案的出台和半导体设备对华出口受限等事件的发生,让产业关注主产业链和装备部件的同时,不得不为材料环节被制裁的可能性做好替代准备。当前我国半导体材料平均国产化率仍处于15%左右,其中晶圆制造端的国产率偏低,封装端的国产化率较高,且核心材料几乎全部进口。半导体材料有着壁垒高、产量小、验证难度大等特点,日本等半导体材料主要供应国家在技术积累上已经走过50年甚至百年的历史,且在不断跟随着世界先进客户在稳步提升,这其中每一个产品的know-how都经历了时间、金钱的洗礼。

面向未来,随着国际形势的持续紧张和我国晶圆厂建设的加速,我国半导体材料相关产品的研发及进入供应链的机会暴增,未来三年将成为半导体材料的国产替代黄金窗口期。因此,无论是我国资本市场还是地方政府,面对半导体材料企业,要有信心、耐心和决心,同时也要尊重科学的规律,积极鼓励企业走正向研发,深度了解产品和技术know-how,同时也要不断鼓励企业的收购并购。未来十年,随着我国晶圆制造和封装等环节企业产品质量和体量的不断提升,半导体材料产业将持续不断的得以优化,但追赶先进材料国家的能力仍需更多时间来沉淀。

芯谋研究高级分析师严波:在产业下行周期,资本将引导地方产业更为合理高效

国内半导体企业众多,重复布局现象明显,但细分环节能参与国际竞争的企业很少。纵观半导体发展史,寡头的诞生离不开长时间资本参与下的并购整合。2014年前后,国内芯片设计公司并购的高潮,在一定程度上,奠定了相关企业在国内细分环节市场的龙头地位。发生在芯片设计领域的并购以及并购成果,是国内半导体产业未来发展的重要参考。

在科创板等资本市场的驱动下,国内创业项目数量依然处于一个较高位置,但多与已有市场主体业务重复,各地政府对项目好坏的甄别难度大。2023年,尤其是上半年,半导体产业依旧会处于下行周期,资本有望发挥并购整合功效。地方政府仍会持续收到新的创业项目,已有主体加之新创业主体的不断加入,会导致市场竞争愈发激烈。产品推出慢、订单补充不及时的企业将会面临生存问题。地方政府可抓住相关布局机会,主动寻找或设立相关资本,并借助专业机构,挖掘在产业下行周期受到冲击但对本土产业链具备补强作用的企业。同时,积极推动当地企业吸纳补强,不仅能减少国内同类型企业无效竞争,也能推动地方产业更加合理高效。

芯谋研究高级分析师商君曼:国产EDA发展机遇已至

尽管2022年全球半导体产业处于下行周期,但去年EDA产业规模预计增长至142亿美元,其中中国市场规模预计增长至114亿元人民币。国际龙头企业及国内上市企业等业绩表现仍然向好,Synopsys全年营收以同比20.9%的增长首次突破了50亿美元大关,华大九天、概伦电子前三季度业务增长率分别达到46.88%、36.74%。

EDA行业是集成电路产业中“小、重、精、专”的环节,有其特殊性,主要客户芯片设计企业在产业下行周期时可能会发生战略调整,但往往仍然积极投入研发,“厉兵秣马”以保持市场份额和竞争力,及为产业复苏机遇做好准备。研发预算是设计公司最后削减的成本,例如四年前芯片产业低迷时,EDA是能够保持正增长的细分产业之一。预计2023年全球EDA产业发展稳中向好,继续保持增长态势。

EDA市场主要为欧美“三大家” Synopsys、Cadence和Siemens EDA占据,国内EDA供应商目前所占市场份额较小,但正在快速扩张当中。在美对华芯片进行限制的刺激下,国内EDA国产替代加速。国内EDA供应商从点工具切入,以关键环节核心工具为突破点,提升工具覆盖率,积极向设计全流程工具覆盖。受益于国产化驱动、市场和政策支持,预计2023年我国EDA产业继续快速增长。

芯谋研究分析师王立夫:国产替代半导体材料首当其冲

由于自2022年Q3起终端走冷逐渐传导至晶圆代工,全球晶圆厂产能利用率持续下滑,对半导体材料需求整体影响较大,预计2023年上半年全球材料市场将继续承接需求下降的趋势,整体市场规模下滑约5%,到下半年后有所反弹,2023年全年全球半导体材料市场规模预计将达到650亿美元,基本与2022年持平。

2023年中国半导体材料市场在下半年有望迎来较为快速的增长,全年市场规模有望达到137亿美元,约占全球市场份额的21%,这主要是由于国内成熟制程及特色工艺晶圆厂扩产潮带来的国产化需求上升和后疫情时代消费复苏带来的需求反弹传导。从数字上来说,我国半导体材料产业综合能力持续大幅提升,已经在国内外市场占有相当的市场份额。但是与快速发展的市场需求相比,产业整体定位仍大部分集中在中低端。随着供应安全要求逐步提升,预计2023年半导体材料整体国产化有望加速,尤其是受美对华先进制程限制的影响,国内晶圆厂商扩产重心迁移到28nm及更为成熟的工艺,短期内国内材料厂商也将因此加快推进用于28nm节点的产品落地。如国内高端12英寸硅片有望在2023年形成28nm节点产品的量产导入突破。在光刻胶领域,用于28nm节点的ArF(i)光刻胶也有望量产导入成为2023年国产化进程的另一里程碑。在特气领域,高纯硅源气体的拓展延伸,如DCS、TCS、TEOS等都将迎来新的落地突破。此外,各类前驱体国产率也有望在未来五年按品类占比达到50%,按价值量占比达到30%。

从企业发展布局的角度考虑,半导体材料单一细分市场普遍较小,在硅材料、CMP抛光材料、光刻胶、电子特气、湿电子化学品、溅射靶材等关键材料领域,国产厂商将会加速平台化布局,通过各细分产品之间协同能力,不断扩充品类,为客户提供一体化解决方案,而由此带来的材料类企业间收并购将会成为未来几年发展的主要基调。

芯谋研究分析师张先扬:Chiplet是中国实现弯道超车的大好机会

过去一年,Chiplet成为大热的话题,尤其在当前中美复杂地缘政治背景下,Chiplet被认为是中国实现弯道超车的大好机会。

从短期Chiplet技术发展来看,目前国内Chiplet技术基础依然较为薄弱,国内具备量产能力的主要是几家头部封装企业,具有较高的技术壁垒。以Chiplet为代表的先进封装国产化率较低,还处于早期市场阶段。预计在2023年,国内处于第二梯队的封装厂商会加快布局Chiplet技术。随着美国对华技术限制愈演愈烈,会迫使芯片设计厂商转向国内Chiplet供应商,加速国内Chiplet市场发展。同时国内统一的Chiplet技术标注和协议会加快制定落地,近期通过工信部中国电子工业标准化技术协会的审定并发布的《小芯片接口总线技术要求》团体标准,已传达出相关信号。

从长远期Chiplet技术发展来看,在技术定位方面,Chiplet没有办法替代先进制程工艺,未来最尖端的芯片科技主要还是沿着先进制程的方向走的,Chiplet主要是一种更加经济化的补充方案,其核心依然需要基于先进工艺制程的芯片支撑;在产业化方面,Chiplet现阶段依然存在较多问题,首先,Chiplet的当前的技术能力还有待提升,UCIe目前可实现的性能标准与先进制程开发的集成化芯片还有较大差距。其次,Chiplet需要设计工具、芯片设计、晶圆制造、封装测试产业资源紧密协同,其标准协议的制定和全面推广,以及新的产业模式都还需要较长时间。最后,目前具备Chiplet封装工艺能力的厂商不多,工艺成本还依然较高。这些都是Chiplet未来发展需要解决的问题。

Chiplet是一种经济效益更高的方案,但是不能真正替代先进工艺制程,其新的产业模式和全面商用化铺开,依然还有较长的路要走。国内依然要坚定地走先进制程自主化的道路。

芯谋研究分析师冯春宇:第三代半导体产业驶入发展“快车道”

面临国际市场环境波动、产业周期下行、供应链风险等诸多问题,为保障国内产业发展,政企持续加大第三代半导体布局,从技术研发、资金支持、税收优惠等多方面持续推动,使得国内第三代半导体产业发展驶入发展“快车道”;同时在新能源汽车、工业互联、5G通信、消费类电子等多重需求的强力拉动下,第三代半导体材料、器件正在快速实现从技术研发到规模化量产。

一方面,国产厂商在衬底导通电阻与缺陷率上不断出现技术突破,产品质量接近国际先进水平,另一方面器件设计工艺更加成熟,材料兼容性不断提高,国产材料替代加速,国内第三代半导体产业链快速完善。预计2023年,国产碳化硅衬底及外延市场占比将会显著提高,价格也会进一步降低,但国产器件方面市场增幅相对较小,与国外仍存在一定技术差距。目前,衬底占据碳化硅器件成本的50%,但长远来看,器件利润增长空间更大,市场价值更高。

第三代半导体呈现出全国多点开花态势,长三角一带相对集中的区域布局。预计2023年,国产碳化硅器件(主要包括碳化硅功率器件和碳化硅衬底射频器件)市场规模达到210亿元,并保持高速增长态势。

芯谋研究分析师程潇:外企将维持或加大对华半导体行业投资,未来合资企业将增多

2022年在华半导体美企纷纷调整中国区发展战略以应对国际产业新形势。受美国企图与中国半导体产业脱钩等因素的影响,美光等企业裁撤了部分在华研发团队,德州仪器等对中国研发团队的调整。经历了因缺芯、疫情封控、美国打压等多因素而剧烈动荡的时期,2023年将迎来新局面。

未来1-2年外企将维持、或加大对华半导体行业投资。首先,半导体产业链全球化阻断,各国半导体产业链将呈现区域化发展,尤以美国、中国为代表,将致力于在本国完善本土产业链。中国政府将会大力扶持国内半导体产业,积极鼓励外企来华投资,对于在华外企或合资企业会是很好的发展机遇。其次,随着中国疫情防控的全面放开,中国经济也将逐渐恢复生机,无论是从巨大市场规模、还是完备的基础设施、或是相对低的制造业成本,中国仍会是多国外企不能割舍的长期战略目标市场。另外,中国拥有相对领先的应用市场,如新能源汽车、储能、新能源发电目前都是中国正处于火热发展中的领域,也将吸引更多外资的注意。

未来合资企业将增多。随着中国疫情防控的全面放开,以及中国出入境政策的逐步优化,中外交流将更加频繁。据政府最新政策,中国支持外商投资企业在华上市。预计合资企业将大幅增长,也将以中外合资经营、中外合作经营、外商独资、合作开发等更多样的形式融入中国产业生态。

芯谋研究分析师谢瑜:国内第三代半导体仍存在较大缺口

今年我国第三代半导体产业仍将实现高速增长。随着国内半导体技术的进步,我国第三代半导体与全球先进水平差距逐渐缩小,将有非常广阔的发展空间,未来我国第三代半导体行业仍将保持快速发展。

为迎合市场需求,抢占市场地位,国内主流半导体企业均加强在第三代半导体产业的布局,扩充第三代半导体的产能。今年,上海天岳碳化硅半导体材料项目封顶,广东芯粤能碳化硅芯片生产线项目洁净室投入使用,随着这些重大项目建设进度加速,国内第三代半导体产业产能大幅度提升。但我国国产化第三代半导体产品无法满足庞大的市场需求,目前仍有超过八成产品依赖进口,国内第三代半导体仍存在较大缺口。

展望2023,国内半导体产业发展依旧机遇与挑战并存。不确定性因素干扰依然存在,市场进一步进入下行阶段,新一轮技术变革同步袭来,考验重重。国内半导体产业仍需在负重和希望中前行。阳光总在风雨后,乌云上有晴空。

北京汉通达科技主要业务为给国内用户提供通用的、先进国外测试测量设备和整体解决方案,产品包括多种总线形式(台式/GPIB、VXI、PXI/PXIe、PCI/PCIe、LXI等)的测试硬件、相关软件、海量互联接口等。经过二十年的发展,公司产品辐射全世界二十多个品牌,种类超过1000种。值得一提的是,我公司自主研发的BMS测试产品、芯片测试产品代表了行业一线水平。

-

半导体

+关注

关注

334文章

27389浏览量

218992 -

eda

+关注

关注

71文章

2759浏览量

173306

发布评论请先 登录

相关推荐

逐点半导体熊挺:AI技术赋能视觉处理,空间视频未来可期

TI视角下的科技前沿:半导体产业新动向

江波龙:值25周年之际,展望2025,存储迈向新高度

大联大沈维中:2025年半导体产业将步入上行周期,大联大作好前瞻性布局

村田(中国)投资有限公司副总裁桥本武史:展望2025年半导体产业新趋势

艾迈斯欧司朗首席执行官Aldo Kamper:点亮2025半导体产业前行之路

PI市场副总裁Doug Bailey:破局与展望,2025半导体市场新图景

2023年全球半导体制造设备市场微幅回调,销售额降至1063亿美元

并购、扩产、合作——盘点2023年全球第三代半导体行业十大事件

2024年芯片产业展望:预期增长13%

Microchip Ganesh Moorthy:持续的半导体创新与短交期战略,以稳定性和韧性实现长期增长

2023年国内半导体产业展望(下)

2023年国内半导体产业展望(下)

评论