导语:芯片交付周期已连续9个月缩短!车用芯片依旧紧缺,尤其是IGBT严重缺货;另外,驱动IC 4月或调涨10%至15%...更多详情请阅读3月行情汇总。

市场行情

【芯片交期连接9个月缩短】

芯片交付周期已连续9个月缩短,目前的半导体交期比2022年5月的历史峰值低4周,实际交付周期可能会比预期缩短得更快,因为经销商担心客户取消订单。

厂商方面,Microchip的交付周期显著缩短,Xilinx的交付周期在过去几个月中也大幅缩短,但ST、英飞凌和安森美的交货时间仍然相对稳定。

车用芯片方面,除硅基功率器件、MCU仍紧缺,PMIC、CIS、嵌入式多媒体卡、显示驱动IC交期陆续松动。然而,随着整车厂积压订单逐渐去化,汽车供应链对车用芯片购买力道正逐渐消退,预估2023年多数车用芯片交期将持续缩短。

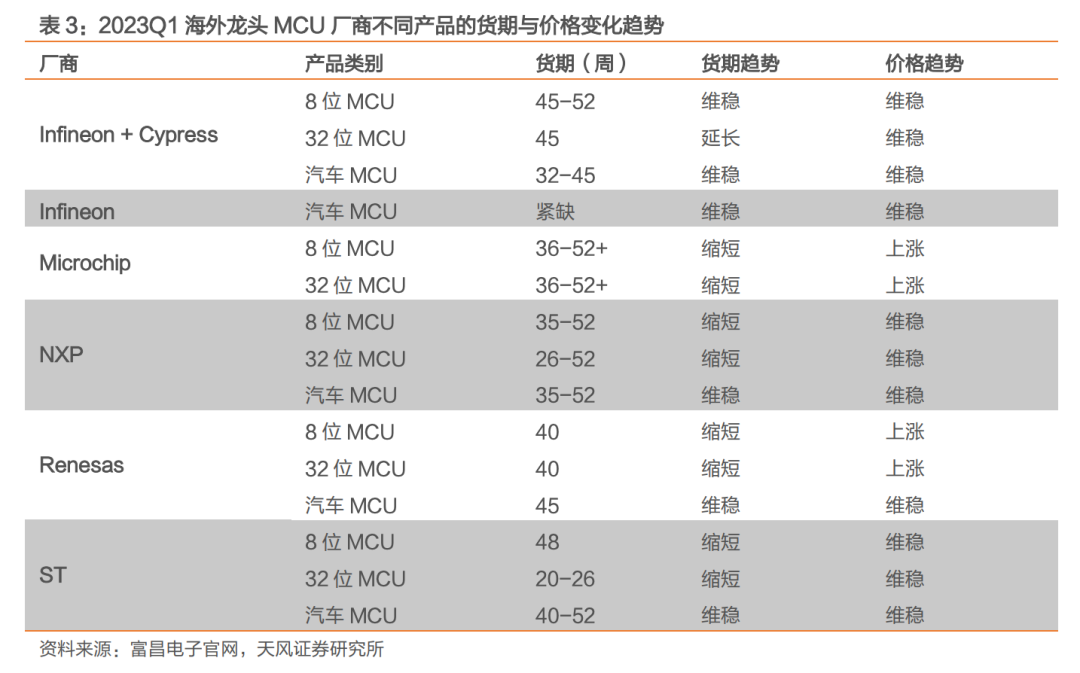

【汽车MCU货期部份紧缺,价格趋势维稳或上涨】

根据富昌电子数据,海外MCU厂商当前大部分产品货期维稳或缩短,汽车MCU货期部份紧缺,价格趋势维稳或上涨。

另据现货市场消息,TI的汽车市场需求依然强劲,车规级产品交期仍然保持在30周左右,ST的需求也多集中在车规级MCU和IGBT上,恩智浦的热门物料的缺货情况则已经基本缓解。

【IGBT大缺货,涨价持续】

在电动车与太阳能两大主流应用需求大开、疯狂抢货下,绝缘闸极双极性晶体管(IGBT)近期大缺货,涨价持续,另外IGBT代工厂商同样大幅涨价。

今年初,汉磊调涨IGBT产线代工价10%左右。汉磊是IGBT代工厂之一,掌握IGBT芯片组件龙头英飞凌的大单。中国台湾电子时报表示,Tesla大砍碳化硅用量75%的消息,让可能成为替代方案之一的IGBT,缺货问题加剧。

什么时候IGBT不再缺货呢?DIGITIMES Research分析师David Ma表示,IGBT可能会在2023年第三季度达到供需平衡。但也有业内人士预计至少在2024年中前,IGBT都将持续缺货涨价。

【驱动IC止跌缓升,4月或调涨10%至15%】

受晶圆代工降价、芯片报价跌幅收敛、高库存逐步去化等影响,驱动IC、电源管理IC相关厂商成为近期IC设计中得以率先稍微喘口气的厂商。相关公司直言,2022年Q4“压力最大的一季”已过,成本结构正改善中,使得毛利率压力逐渐缓解。

市场近期传言,驱动IC厂商联咏、矽创等,受益于终端需求止跌缓升、客户回补库存与新品推出,4月将调涨部分驱动IC报价10%至15%。

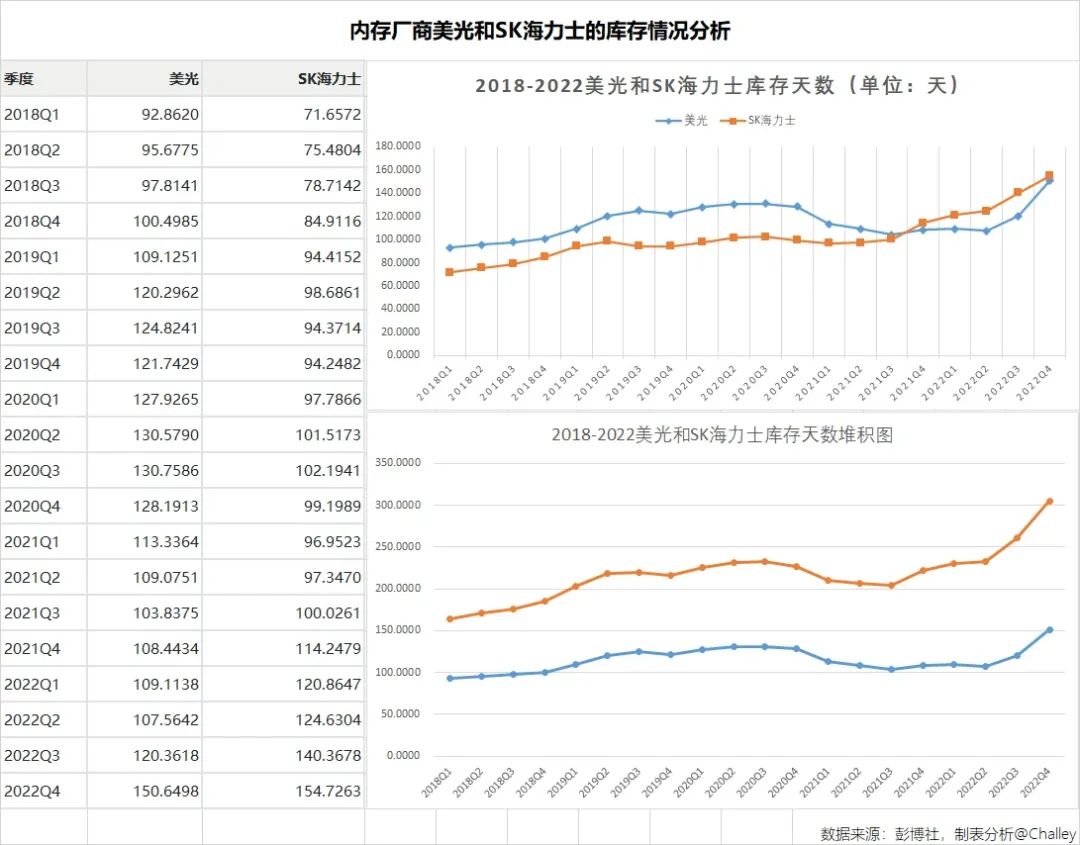

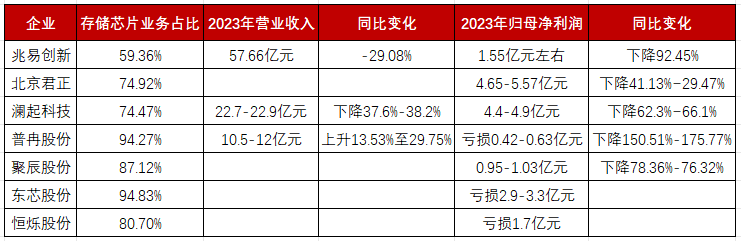

【存储芯片全员巨亏!价格跌近成本】

存储芯片市场至暗时刻已经到来。三星、SK海力士、美光等储存芯片巨头最新财报出炉,全员巨亏!

财报显示,三星2022年Q4营收为70.5万亿韩元(约合572亿美元),利润为4.3万亿韩元(约合35亿美元),同比暴跌69%;SK海力士2022年Q4营收为7.70万亿韩元(约合63.01亿美元),同比下降38%,净亏损高达3.52万亿韩元(约合28.81亿美元);美光2023年Q1营收同比下降47%至40.85亿美元,亏损0.39亿美元,而2021年同期为净赚24.71亿美元。

三星、SK海力士、美光存储芯片三巨头业绩集体爆雷,主要与存储芯片价格的历史性下跌有关。截至2022年Q4,三星和SK海力士整体库存资产持续攀升,PC DRAM和NAND Flash芯片的价格已跌至接近成本,预计2023年Q1交易价格分别再下滑19%和18%。

内存厂商美光和SK海力士在2018-2022的库存天数变化(单位:天)

全行业层面,铠侠、美光、西部数据、SK海力士等大厂纷纷减产来缓解供给过剩局面,此举或能促使跌幅收窄。相较第一季DRAM均价跌幅近20%,预估第二季跌幅会收敛至10%-15%。

原厂动态TI

从市场上来看,大部分TI芯片都在走下坡路,价格持续下降回归常态价。一些曾经的网红料号如TPS53513RVER等已经从4位数的价格跌到10元左右。

不过,TI的汽车料短缺问题依然严重,价格还在很高的水平。TI官方对外释出信号:除汽车以外的需求开始出现疲软情况,去年第四季度的取消订单开始增加。

货期方面,TI消费级和工业级系列的交货期明显缩短,目前交货期只要6至8周左右,但汽车级系列的交货期仍然保持在30周左右。

另外,TI近日推出可扩展的Arm Cortex-M0+微控制器(MCU)产品系列,进一步扩大其广泛的模拟和嵌入式处理半导体产品组合。

ST

ST通用型MCU正在陆续回落至常态价,但车规级MCU需求旺盛,价格也居高不下,有些型号呈现严重的短缺状态,比如SPCXXX系列。VN系列虽然紧缺但价格在最近几个月逐渐回落。

芯片交期方面,ST的汽车模拟和电源的交期维持在40-52周,传感器和信号链的交期有所下降,在12-40周之间,高低压MOS等分立器件交期在47-54周左右。

ST去年Q4财报表现亮眼,同比涨幅38.4%,同时ST官方表示,汽车和工业将成为ST2023年主要的增长动力。

Microchip

Microchip自2023年3月1日起提高多条产品线的价格,涨幅约5%。但Microchip整体需求不高,其主要需求集中在车规级MCU,而常规的8位和16位MCU目前货源相对充足,但市场需求疲软,价格正在回落,如ATMEGA88PA-AU已经基本回到常态价。

因为需求增加和供应不足KSZ和LAN的价格仍然很高,USB系列的交期正在改善,价格目前呈下降趋势,高价值ATMEL ATxxx系列的供应依旧紧张,该系列的交货时间也超过50周,价格波动,Microchip现在只接受NCNR订单。蓝牙模块交期减少,在24-26周;EEPROM目前需求旺盛,交货时间为52周;ATSAMA5D系列的交货期已延长至100周,并有可能进一步延长。

NXP汽车芯片缺货情况已基本缓解,除了S912ZV系列外,其他产品线基本已恢复到了2020年的供货状态。S32K产品线将替代MC系列的驱动芯片,所以今年MC系列的缺口将会变大,对应的芯片交期仍是52周起步。Freescale的MK系列交期维持45-50周,较于2022年有所缓解。

消息称NXP原厂及代理商已同大客户签定保供协议,并通过扩大产能以及产线优化,保供车企以及工控类客户,供货情况将会在2023年2季度得到大部分缓解。NXP目前的产能能覆盖80%的订单需求。

值得一提的是,MCF5282CVM66这颗料在3月小幅上涨至4500元,距离回到涨价前的850元市场价还遥遥无期。

英飞凌

目前,英飞凌多款工控类芯片、IGBT供应仍十分紧张。英飞凌低压MOS交货期46周以上,高压MOS交货期50周以上,IGBT货交期在39-50周,稳压器、汽车模拟和电源交期在40-52周。此外,2023年车用产品产能已经全部预定,英飞凌产品的交货期普遍偏长,包括IPW和IPD系列,在现货市场上较为紧缺。

近期SAK-TC2系列的型号回温,如SAK-TC277TP-64F200N、SAK-TC222S-1 6F133FAC等热度飙升,价格方面有升有降,但是较常态价均是高价。

美光

由于存储芯片供应过多而需求不足,导致美光持有更多库存,并失去定价权。美光正在削减新工厂和设备的预算,目前预计2023财年的支出为70亿美元至75亿美元,低于此前高达120亿美元的目标。该公司还在放慢引进更先进制造技术的速度。

安森美

安森美2022财年营收达83亿美元,创历史记录。在两年多的行情中,安森美的整体需求相对旺盛,是典型的闷声发大财类型。

NCV、NRV系列的车规芯片和NVM系列的车规MOS管仍旧缺货,市场价高,交付时间超过70周。半导体图像传感器和汽车级MOSEFT/晶体管的需求在2月份继续增长,MOSFET和汽车物料的交期还是很长,约为50至72周。

此外,NC7XXX系列由于与其他产品系列相比利润较低,安森美在考虑停产该系列,后续短缺情况可能会加剧。

和市场整体走向一致,瑞萨的需求也主要集中在汽车相关及冷门领域,如R5/R7系列的MCU供不应求。带有PS前缀的光耦合器,市场已断货;开关稳压器、8位、32位MCU的交期有所下降,回落到40周左右;部分单片机产能依旧紧张,M3026XX/M3062XX还要52周以上。

行业风向

【统计局:1-2月集成电路产量为443亿块,同比下降17%】

国家统计局最新数据显示,2023年1-2月份,规模以上工业增加值同比实际增长2.4%,从环比看比上月增长0.12%。其中,集成电路1-2月产量443亿块,同比下降17.0%。

微型计算机设备年1-2月产量4604万台,同比下降21.9%。移动通信手持机产量20371万台,同比下降4.8%,其中智能手机13447万台,同比下降14.1%。1-2月汽车365.3万辆,下降14.0%,其中新能源汽车97.0万辆,增长16.3%;发电量13497亿千瓦时,增长0.7%;原油加工量11607万吨,增长3.3%。

【瑞萨收购半导体设计公司Panthronics】

3月22日,瑞萨电子宣布,将收购奥地利半导体设计公司Panthronics。其目的是提高NFC相关市场的竞争力,该市场随着移动支付终端、物联网和无线供电而持续快速增长。此次收购预计将于2023年底完成,收购金额未披露。

Panthronics总部位于奥地利格拉茨,成立于2014年,一直致力于为支付、物联网和NFC无线充电提供易于应用、创新、体积小且高效的先进NFC芯片组和软件。

【英飞凌57亿收购芯片公司GaN Systems】

3月2日,英飞凌宣布将以8.3亿美元(约合人民币57亿元)的价格收购加拿大一家从事氮化镓(GaN)功率器件的公司GaN Systems。

GaN Systems成立于2008年,总部位于加拿大渥太华,是一家无晶圆厂半导体公司。该公司专门从事GaN功率器件的研发,其一流的系统设计可以凸显氮化镓在电源转换和控制应用中的优点。为了克服硅在转化速度、温度、电压和电流方面的限制,该公司开发了适用于各种市场的全套GaN功率转化器件。

【IC设计订单回温,重启部分投片】

IC设计行业近期订单需求回温,急单、短单为主。在IC设计部分应用回补之后,也让一些芯片料号出现库存拉警报,部分IC设计厂商逐步开始重启投片,且预期将获得晶圆代工厂的折扣,将反映在下半年的成本当中。

有些厂商坦言,会因价格的吸引力将投片量放大一些,对于下半年市况预期并不悲观。但也有些厂商表示,客户对于后续订单需求不明朗,但由于部分料号已经消化完毕,也开始重新投片,但投片量还不敢太多。

【台积电可能下半年再涨价,IC设计业:可能性不高】

据外媒报道,电子业急单回笼,晶圆代工厂台积电可能下半年再次涨价,以应对不断增加的成本。

但对此,台积电不回应价格问题。同时,有IC设计业者指出,台积电晶圆代工价格都是在二季度前就已谈定,目前第三季价格没有变动,第四季价格要等到4月才开始协商。

台积电成熟制程产能已经从先前的全面满载下降至普遍80%-90%左右,其他如联电、力积电及世界先进等厂都已经降到七成左右,在需求尚未全面回温之时,大多已经没有本钱再度调涨价格。

【全球300mm晶圆厂2023年产能扩张速度趋缓】

据国际半导体产业协会(SEMI)发布的报告,全球半导体制造商预计2026年将增加300mm晶圆厂产能,达到每月960万片的历史新高。在2021和2022年强劲增长后,由于内存和逻辑元件需求疲软,预计今年300mm晶圆厂产能扩张将放缓。

在2022年至2026年的预测期内,芯片制造商将增加300mm晶圆厂产能以满足需求增长,包括格芯、华虹半导体、英飞凌、英特尔、铠侠、美光、三星、SK海力士、中芯国际、意法半导体、德州仪器、台积电和联电。这些公司计划将有82座新厂房和产线在2023年至2026年期间运营。

【GPU短缺下游急寻替代品,价格战打响】

高算力GPU需求迅速攀升,英伟达GPU已陷入严重短缺,多家公司已开始寻求AMD等其他品牌的替代品。而为了揽客,英特尔已率先掀起了GPU价格战。

据台湾电子时报报道,微软等客户对英伟达A100/H100芯片需求强劲,后者订单能见度已至2024年,更紧急向代工厂台积电追单。另据Fierce Electronics消息,由于需求激增,博通与英伟达的GPU网络设备供应严重短缺,即便两家公司正全力扩产,但供需鸿沟依然极大。

为了招揽客户,GPU厂商之间的价格战已经爆发,冲在最前面的便是英特尔。J.Gold Associates分析师Jack Gold表示,英特尔的GPU定价“相当激进,尤其是一些低端产品”;一些超大规模的厂商很有可能会向自家客户提供英特尔的高端GPU。

-

芯片

+关注

关注

457文章

51317浏览量

428022 -

IGBT

+关注

关注

1269文章

3843浏览量

250282

发布评论请先 登录

相关推荐

缩短SMT打样交期,这些技巧你必须掌握!

划片机在存储芯片切割中的应用优势

存储芯片的基础知识

一文带你了解什么是SD NAND存储芯片

存储芯片有哪些类型

三星电子面临史上最大规模罢工,存储芯片市场涨价潮持续

三星电子存储芯片涨价,AI需求激增提振业绩预期

存储芯片厂商铠侠结束减产,生产线全面恢复

致真存储芯片制造项目正式开工

2023年存储芯片公司业绩爆冷,存货周转高达635天,DRAM反转涨价

芯片交期再缩短;IGBT持续缺货涨价!存储芯片全员巨亏,减产进行时...

芯片交期再缩短;IGBT持续缺货涨价!存储芯片全员巨亏,减产进行时...

评论