当前,中国已成为全球储能电池的主要供给地区,中国企业已经成为全球储能电池“中流砥柱”。过去几年,全球储能电池的市场格局发生巨变,中国电池企业逐渐“击败”韩国系电池企业,一跃成为全球主要供给方。预计未来两年,中国电池企业的出货量与海外品牌之间的差距持续拉大。

值得一提的是,行业参与者主要是动力电池厂,宁德时代、比亚迪处于领先地位,行业头部效应明显。储能电芯梯队正在加速形成,其中不乏新入场的成长性企业。比如瑞浦兰钧、海辰储能等均在储能赛道表现不俗。

除了加速卡位的全球竞争格局,电芯容量正从280Ah向300Ah甚至更高进行迭代。从需求端来看,280Ah大容量电芯的渗透率已经超过一半。部分业主对300Ah大电芯的关注度快速上升,华能、中国能建等业主方在其最新储能电池招标中均要求单体容量不低于280Ah。高工储能获悉,海辰储能320Ah储能电芯、国轩高科300Ah储能电芯等已经相继获得订单。从供给侧来看,国内已有海辰储能、天合储能、远景动力、鹏辉能源、瑞浦兰钧、海基新能源、亿纬锂能、楚能新能源、蜂巢智储、国轩高科、比亚迪等超10家电芯企业推出300Ah及以上电池产品。此外,基于储能运用场景,储能电芯还在循环次数、尺寸、制造工艺等持续“拉锯”,基于储能运用场景的专用电池“呼之欲出”。

亿纬储能自去年对外发布了560Ah储能电池---LF560K,电池容量为560Ah,两倍于LF280K,单电池能量达1.792kWh,被称为迄今为止容量最大的储能电芯。亿纬储能相关人士表示,LF560K 是280Ah方形电芯常见尺寸的整整两倍,相当于两颗280Ah电芯横向并列放置,电芯单体重量达10.95kg。除了亿纬锂能外,海辰储能、天合储能、远景动力、鹏辉能源、海基新能源、瑞浦兰钧、楚能新能源、蜂巢智储、国轩高科、比亚迪、南都电源等十余家电芯企业已经相继发布300Ah及以上容量电芯产品。容量向上的同时,300Ah及以上容量电芯也陆续开启量产交付。国轩高科近日在2022年财报中透露,储能万次循环寿命 300Ah 电池已经实现量产。瑞浦兰钧320Ah储能电芯将于2023Q3量产;蜂巢智储325Ah储能电芯将在2023H2交付;南都电源305Ah储能电芯将在2023实现量产。而储能大容量电芯量产竞速外,众多厂商在电芯性能进行了突破。海辰储能320Ah新一代电力储能专用电池,在电芯成本,系统成本,整箱标配等多维度上更适配电力储能市场应用发展模式。

叠片工艺在300Ah以及以上容量电芯加速渗透。例如,亿纬储能推出的LF560K叠片电芯;蜂巢智储推出了325Ah储能叠片电芯;海基新能源推出的375Ah大容量储能电芯采用叠片式卷绕工艺;南都电源305Ah储能电芯采用四卷芯叠片工艺。据介绍,亿纬锂能3.0堆叠技术可实现0.2S/PCS的叠片速率,单台叠片设备产能1.3GWh。这使得后续储能电池超级工厂建设,单线产能达10GWh,工厂总产能40GWh。规模效益和技术创新推动降本,工厂单GWh投资额降低38%,能耗降低20%,人员投入减少30%。基于储能产品在更安全、更长循环寿命、更稳定、更低全生命周期成本等方面的核心诉求,蜂巢能源325Ah储能电池正是凭借“飞叠”技术,并基于短刀电芯结构打造的。从技术分析来看,叠片技术全模切极耳数量变为两倍,可解决电子电导的集流问题叠片取代卷绕,单极片长度缩短100倍,电芯生产总良率提升3%。此外,叠片技术可实现系统简化,Pack零部件数量减少,生产效率提高,电池集成度提升。不过,亦有众多采用卷绕工艺生产超300Ah容量电芯的厂商。可以预见的是,基于制造工艺,叠片、卷绕正在300Ah以上电芯形成竞争之势。

值得一提的是,当前300Ah及以上容量储能电芯除了在容量、制造等实现差异外,尺寸上亦有参差。

一派是沿用280Ah尺寸。比如海辰储能发布的320Ah的电芯仍然沿用了其280Ah电芯的“71173”的尺寸。南都电源、远景动力、鹏辉能源推出的容量在280Ah至320Ah范围内的方形储能电芯的尺寸长宽高亦与该尺寸接近。另一派则是自由尺寸。除了尺寸差异较大的比亚迪刀片电池外,不同的还有国轩高科的300Ah电芯、海基新能源推出的375Ah电芯。海基新能源公布的参数称,产品散热面积提升了106%,无需液冷设计,传统的强制风冷即可满足使用需求。

业内人士指出,电芯尺寸的统一是由市场竞争形成。例如动力系中大圆柱电池也并非一蹴而就的,之所以能形成21700和46系等电池尺寸是因为被市场所选择,通过市场竞争所形成的。也有专家提出,尺寸不是由系统来定义,也不是又电芯厂来定义。假如某一款电芯搭载的系统能够做到成本降低显著,那么该尺寸必将成为主流。现如今的情况是,系统集成商为了不相上下的成本优势,向其他尺寸电芯变更的可能性不大。亦有系统集成商表示,即便是280Ah与300Ah同尺寸,整个系统是需要重新设计的。当前除了比亚迪刀片电池,利用自身系统搭载自身电芯产品,不对外售出储能电池外;其余绝大部分电芯厂家仍是以电芯出货为主要业务。不过电芯厂家普遍反馈,使用300Ah及更大容量储能电芯,可使20尺液冷集装箱升级至5MWh+柜体,系统成本降低10%以上,同时5MWh+柜体可降低系统项目超10%的集装箱量。

储能电池更长的循环寿命,就意味着更低的全生命周期度电成本。数据显示,当储能电池循环寿命提升到10000次,储能成本将降至1000元/ kWh以下,扣除充放电损耗和折旧,度电成本将低于0.16元。显而易见的是,电池使用寿命的增加,可以带来储能系统在全生命周期度电成本的降低。正是围绕于市场的核心需求点,储能电池企业都在加大投入开发循环寿命更长的电芯,不少企业已经开发出循环寿命10000次甚至12000次的储能电芯。业内人士分析,储能若实现长循环18000次,一天两次循环的情况下可用25年,与光伏同寿命,运营成本较常规的抽水蓄能电站更低,可满足储能市场大规模、高经济性需求。面向快速向前的储能产业,大幅提高电芯寿命已成为行业重要发展方向。

电化学储能产业链上下游的基本情况,希望能够对有意入局储能领域的同仁有所裨益。主要内容:1)电池环节价值量最高,竞争格局集中,宁德时代龙头优势明显;2)PCS环节市场集中度高,企业专注差异化市场;3)其他环节逐步渗透集成商环节。独立储能壁垒更高,高压级联具有性能优势,有望成为行业趋势,看好独立储能集成商企业。海外大储电池环节政策面承压,集成商企业安全边际更高。

01储能产业链集中度较高PCS环节具有产业链整合趋势

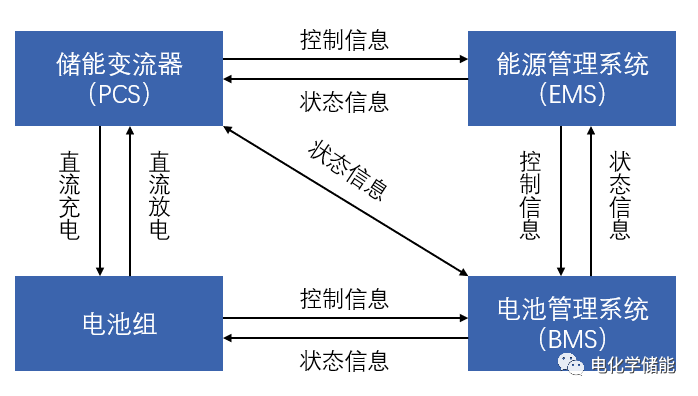

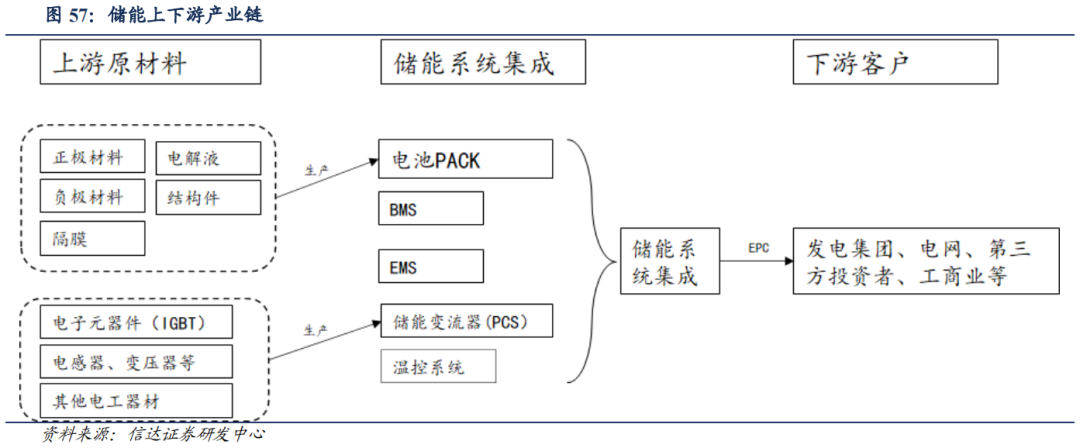

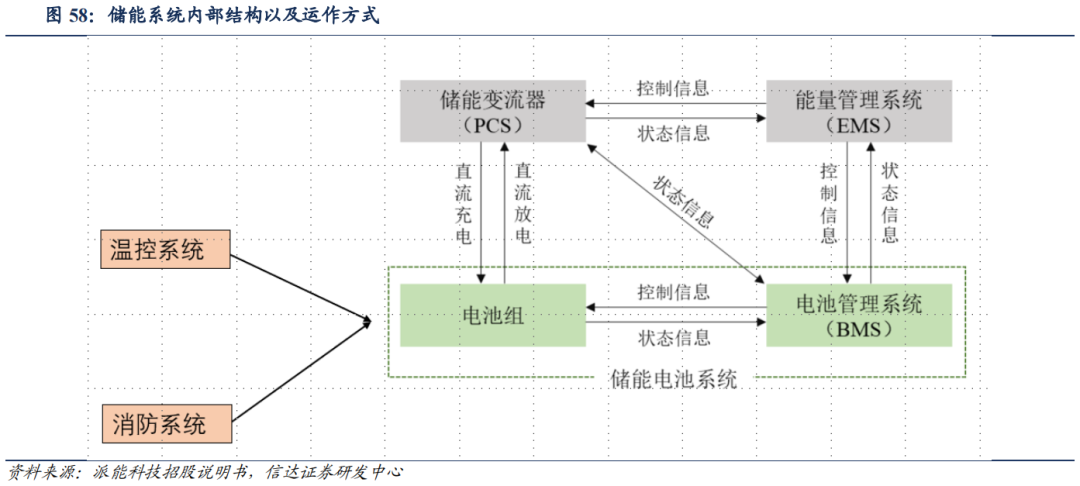

储能上游为电池产业、电气设备产业,下游主要为电力系统参与企业。储能的结构包括电池PACK(电芯+PACK)、BMS、EMS、PCS、温控系统。上游原材料主要分为两大块,分别是电池系统原材料+储能变流器原材料:1)储能电池主要为磷酸铁锂和三元电池,具体可以分为正极、负极、隔膜、结构件;2)储能变流器作为电气设备,原材料为IGBT、电感器、变压器等。下游方面主要为发电集团、电网公司、第三方投资者以及工商业等等。 电池是储能的核心,PCS是储能与电网的枢纽,能量管理系统是储能的“大脑”,温控系统、消防系统是储能的“保护伞”。储能运作的核心是充放电,电池是其中的核心。电池的充放电流是直流电,而发电并网需要的电流是交流电,因此充电时需要将交流电转换成直流电,放电时需要将直流电转化成交流电,此时PCS起到AC/DC转换的作用。电池的充放电状态,电池温度状态等信息需要实时监控、评估、保护以及均衡控制,此时BMS起到监控管理作用。电池的能量需要调用到家用电器还是并网,光储一体机中光伏发电需要储能储存或是用于家用电器或是并网,这个调度过程需要有数据采集、监测、管控,EMS起到控制的“大脑”的角色。

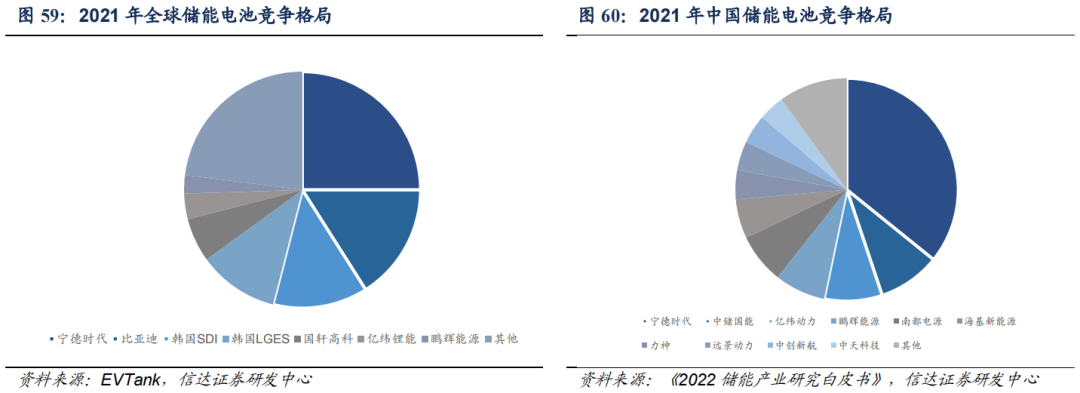

电池是储能的核心,PCS是储能与电网的枢纽,能量管理系统是储能的“大脑”,温控系统、消防系统是储能的“保护伞”。储能运作的核心是充放电,电池是其中的核心。电池的充放电流是直流电,而发电并网需要的电流是交流电,因此充电时需要将交流电转换成直流电,放电时需要将直流电转化成交流电,此时PCS起到AC/DC转换的作用。电池的充放电状态,电池温度状态等信息需要实时监控、评估、保护以及均衡控制,此时BMS起到监控管理作用。电池的能量需要调用到家用电器还是并网,光储一体机中光伏发电需要储能储存或是用于家用电器或是并网,这个调度过程需要有数据采集、监测、管控,EMS起到控制的“大脑”的角色。 大储具有电气设备属性,行业存在先发优势。家庭户储 VS 大储:家庭户储下游直接对接个人消费者,消费者更加注重品牌、产品力、经济性,户储类似于家电产品,具有较强的消费属性;大储下游是运营商或发电企业或电网公司,企业更加注重受益、成本、安全性等问题。大储建设一般以招标形式进行,投标企业需要满足招标的性能、资质等要求。因此,从大储的商业模式、下游客户来看,与电力设备企业相似,具有电力设备企业的资质壁垒、技术壁垒、资金壁垒和市场壁垒。我们认为,新型电力系统的新增环节是大型储能,大储具有电力设备属性,行业存在先发优势。电池环节:竞争格局集中,宁德时代龙头优势明显全球来看,2021年中国企业宁德时代以接近 25%的市场份额排名第一,其次分别为比亚迪、韩国三星SDI、韩国LGES,以上四家企业储能锂离子电池出货量合计份额接近 70%。中国来看,宁德龙头优势明显,份额约为 25%,上市公司中亿纬、鹏辉、南都份额紧随其后,占比约为4-6%。

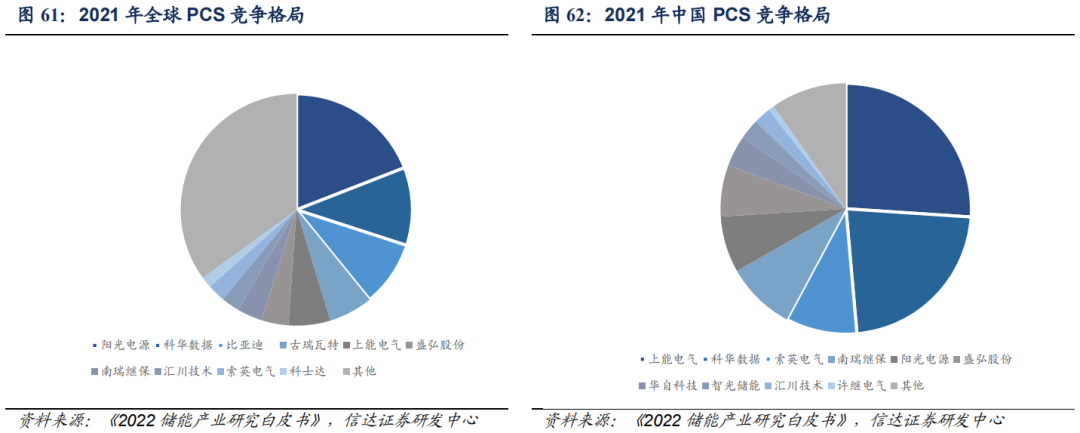

大储具有电气设备属性,行业存在先发优势。家庭户储 VS 大储:家庭户储下游直接对接个人消费者,消费者更加注重品牌、产品力、经济性,户储类似于家电产品,具有较强的消费属性;大储下游是运营商或发电企业或电网公司,企业更加注重受益、成本、安全性等问题。大储建设一般以招标形式进行,投标企业需要满足招标的性能、资质等要求。因此,从大储的商业模式、下游客户来看,与电力设备企业相似,具有电力设备企业的资质壁垒、技术壁垒、资金壁垒和市场壁垒。我们认为,新型电力系统的新增环节是大型储能,大储具有电力设备属性,行业存在先发优势。电池环节:竞争格局集中,宁德时代龙头优势明显全球来看,2021年中国企业宁德时代以接近 25%的市场份额排名第一,其次分别为比亚迪、韩国三星SDI、韩国LGES,以上四家企业储能锂离子电池出货量合计份额接近 70%。中国来看,宁德龙头优势明显,份额约为 25%,上市公司中亿纬、鹏辉、南都份额紧随其后,占比约为4-6%。 PCS环节:市场集中度高,企业专注差异化市场我国PCS企业的全球市场出货来看,阳光电源出货量稳居第一,约为2.5GW,占比全球的19%,科华数据(~11%)、比亚迪(~9%)、古瑞瓦特(~6%)、上能电气(~6%)位列其后,整体集中度较高,阳光电源为龙头企业。我国PCS企业的国内市场出货来看,上能电气、科华数据分别占比约 26%、22%,合计占比48%。阳光电源出货量约177MW,占比约为7%。

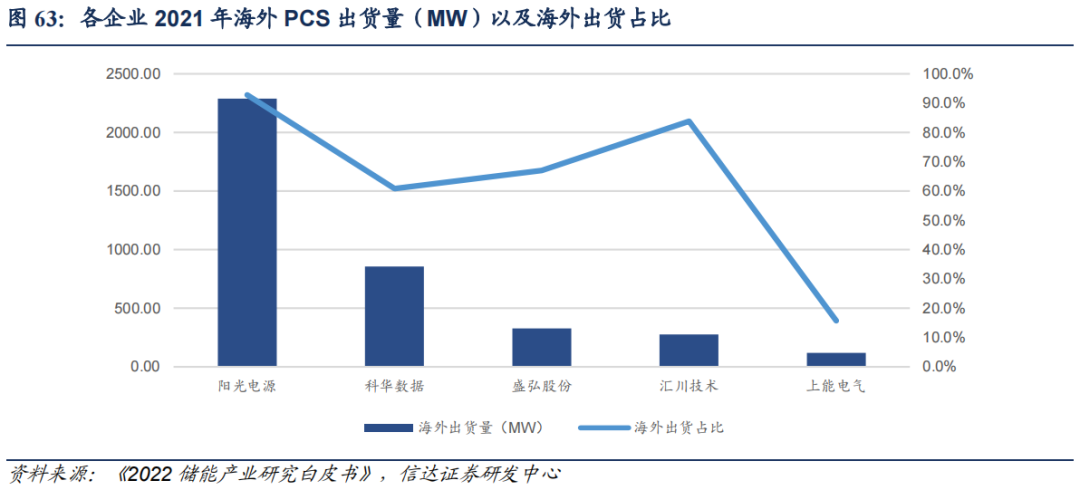

PCS环节:市场集中度高,企业专注差异化市场我国PCS企业的全球市场出货来看,阳光电源出货量稳居第一,约为2.5GW,占比全球的19%,科华数据(~11%)、比亚迪(~9%)、古瑞瓦特(~6%)、上能电气(~6%)位列其后,整体集中度较高,阳光电源为龙头企业。我国PCS企业的国内市场出货来看,上能电气、科华数据分别占比约 26%、22%,合计占比48%。阳光电源出货量约177MW,占比约为7%。 PCS环节的竞争格局呈现海内外差异化趋势。阳光电源主打海外市场(主要为美国),2021年海外出货占比90%以上;上能电气主打国内市场,海外出货较少,占比约16%,2021科华数据海内外齐发力,盛弘股份、科华数据海内外齐发力,海外占比都占60%左右。

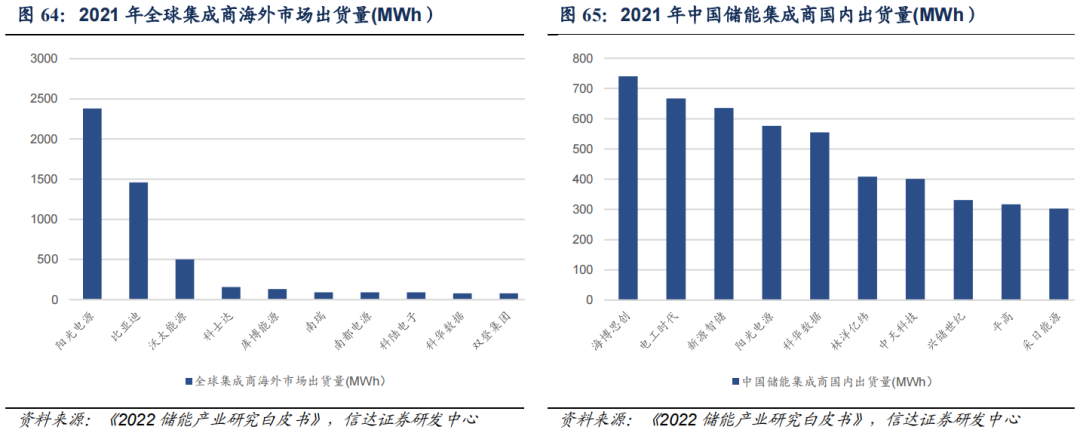

PCS环节的竞争格局呈现海内外差异化趋势。阳光电源主打海外市场(主要为美国),2021年海外出货占比90%以上;上能电气主打国内市场,海外出货较少,占比约16%,2021科华数据海内外齐发力,盛弘股份、科华数据海内外齐发力,海外占比都占60%左右。 集成商环节:具有产业链整合趋势我国企业的海外市场出货来看,阳光电源行业领先,海外出货约2.4GWh,比亚迪出货约1.5GWh,沃太能源出货约0.5GWh。国内市场出货来看,海博思创出货最高为 0.74GWh左右,阳光电源出货0.6GWh 左右。从集成商的参与企业可以看到,PCS、电池环节的企业逐步参与到集成环节中来,其中 PCS 企业参与集成商较多:比如阳光电源、科士达、科陆电子、科华数据。我们认为PCS逐步参与集成商企业,整合产业链的原因是:PCS链接电池系统和电力系统,具备两种系统的Know-How,并且PCS环节在整个大储系统的成本比例较低(上文中提及到PCS占储能电站成本的 4%左右),因此为了获取更高的价值量,并且利用自身 KnowHow 的优势,PCS企业更愿意参与到集成商环节中。电力设备企业布局集成商具有天然优势。电力设备企业下游为国网南网、发电集团,具有客户基础。大储作为电力系统得新增环节,需要有电力相关技术的积淀,而电力设备企业具有电力相关“基因”因此我们认为转型较为顺畅,未来有望快速切入,并且具有较大竞争力。

集成商环节:具有产业链整合趋势我国企业的海外市场出货来看,阳光电源行业领先,海外出货约2.4GWh,比亚迪出货约1.5GWh,沃太能源出货约0.5GWh。国内市场出货来看,海博思创出货最高为 0.74GWh左右,阳光电源出货0.6GWh 左右。从集成商的参与企业可以看到,PCS、电池环节的企业逐步参与到集成环节中来,其中 PCS 企业参与集成商较多:比如阳光电源、科士达、科陆电子、科华数据。我们认为PCS逐步参与集成商企业,整合产业链的原因是:PCS链接电池系统和电力系统,具备两种系统的Know-How,并且PCS环节在整个大储系统的成本比例较低(上文中提及到PCS占储能电站成本的 4%左右),因此为了获取更高的价值量,并且利用自身 KnowHow 的优势,PCS企业更愿意参与到集成商环节中。电力设备企业布局集成商具有天然优势。电力设备企业下游为国网南网、发电集团,具有客户基础。大储作为电力系统得新增环节,需要有电力相关技术的积淀,而电力设备企业具有电力相关“基因”因此我们认为转型较为顺畅,未来有望快速切入,并且具有较大竞争力。

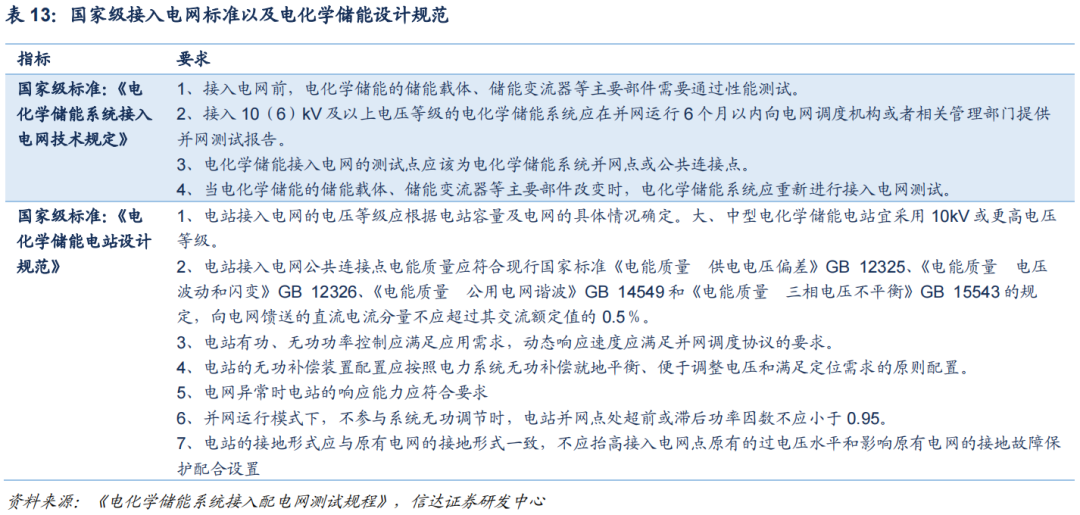

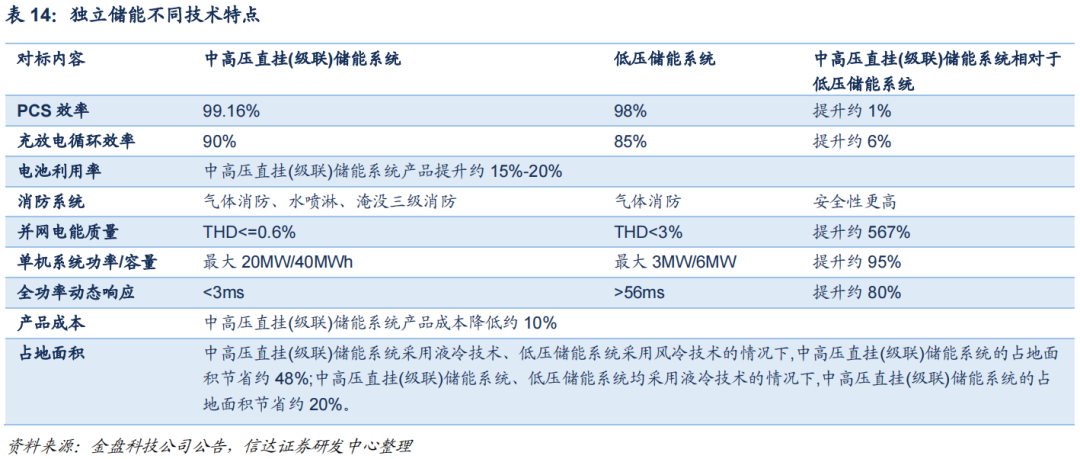

02独立储能壁垒更高高压级联有望成为行业趋势独立储能性能、规模要求更高,产业链价值提升。电网的第一要则是保障电网安全,独立储能参与电力市场,需要提高量级来满足电网调度的要求,因此是储能应用中最具有大型化、规模化趋势的场景。独立储能的特点如下:1)相比于户用储能、工业用储能、电源侧储能,独立大型储能对接电网,性能要求更高。独立储能的造价更高,产业链企业有望获得溢价。2)独立储能直接对接电网,具有电网设备的行业特点,即接入电压等级越高,受到监管越严格,相应约束条件越多,因此壁垒越高;3)独立储能一般以招标的形式确认供应商,招标中看重企业的历史业绩情况,从而企业具有先发优势,而且优势将不断扩大。 中高压级联技术具有性能优势。中高压级联储能系统有望成为未来可行的升级方案,其主要优势有:1)高单位面积能量密度。同样是液冷温控的情况下高压级联占地面积相比低压方案节省约20%;2)高全功率动态响应。中高压级联方案提升响应时间80%,性能优势显著;3)电池利用率高。中高压直挂(级联)储能系统产品提升约15%-20%;4PCS效率更高,提高约1%。高压级联方案有望成为行业趋势,独立储能壁垒进一步凸显。独立储能具有大型化、规模化的趋势,进而演变为高电压减少电能损失,高压级联的性能优势将逐步凸显。我们认为随着储能行业的发展,高压级联方案有望成为行业趋势,而方案升级将进一步提升独立储能的壁垒,优化行业格局,头部电池企业以及具有先发优势及电力设备背景的集成商深度受益。

中高压级联技术具有性能优势。中高压级联储能系统有望成为未来可行的升级方案,其主要优势有:1)高单位面积能量密度。同样是液冷温控的情况下高压级联占地面积相比低压方案节省约20%;2)高全功率动态响应。中高压级联方案提升响应时间80%,性能优势显著;3)电池利用率高。中高压直挂(级联)储能系统产品提升约15%-20%;4PCS效率更高,提高约1%。高压级联方案有望成为行业趋势,独立储能壁垒进一步凸显。独立储能具有大型化、规模化的趋势,进而演变为高电压减少电能损失,高压级联的性能优势将逐步凸显。我们认为随着储能行业的发展,高压级联方案有望成为行业趋势,而方案升级将进一步提升独立储能的壁垒,优化行业格局,头部电池企业以及具有先发优势及电力设备背景的集成商深度受益。

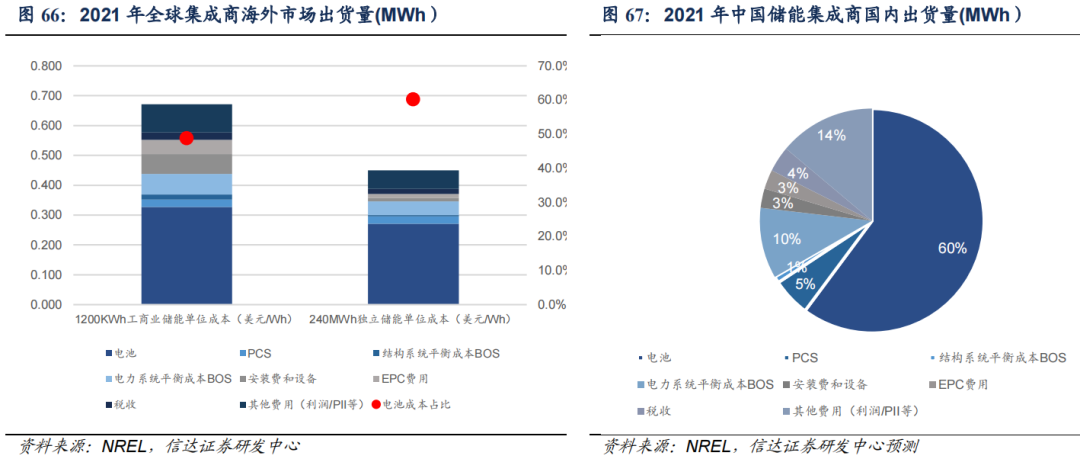

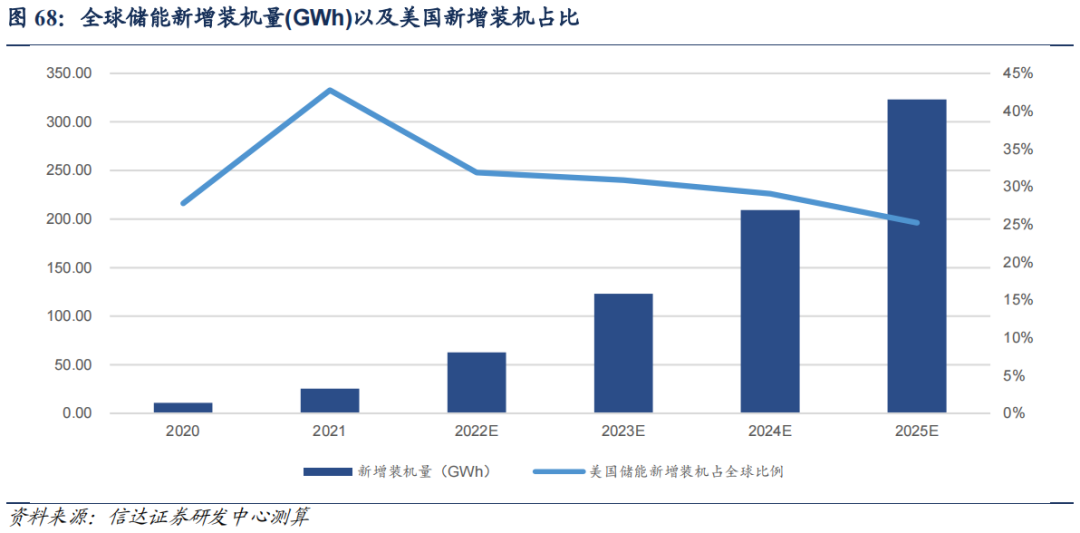

03海外大储电池环节政策面承压,集成商企业安全边际更高海外大储电池环节价值量最高,并且储能大型化带动电池环节价值占比上行。大储电池也是由单个电芯组成,规模化从技术方面并没有太多降本空间,因此储能项目规模越大,电池占比越高。以美国2022年1200KWh 工商业储能单位成本与240MWh 大型储能对比,工商业储能电池比例占比49%,大型储能占比60%。 美国IRA政策促进电池环节北美化,大储的电池环节政策面承压。美国IRA政策将亚洲国家在电池与电池相关材料加工方面排除在税收减免的标准之外,电池环节利润受到影响。但我们认为电池环节近几年竞争格局仍较稳定:从新增装机规模来看,预计美国新增装机规模长期保持在全球新增装机的25%以上,而从2021年的全球电池出货来看,排名前列的电池企业都为中韩企业(比如宁德、比亚迪、SDI、LG)。因此政策短期对行业的竞争格局影响不大。集成商企业政策压力较小,安全边际较高。集成商企业涉及环节多,政策压力较小,仍能享受税收减免补贴,因此我们认为美国大储市场快速增长,集成商具有更高的安全边际,将深度受益。

美国IRA政策促进电池环节北美化,大储的电池环节政策面承压。美国IRA政策将亚洲国家在电池与电池相关材料加工方面排除在税收减免的标准之外,电池环节利润受到影响。但我们认为电池环节近几年竞争格局仍较稳定:从新增装机规模来看,预计美国新增装机规模长期保持在全球新增装机的25%以上,而从2021年的全球电池出货来看,排名前列的电池企业都为中韩企业(比如宁德、比亚迪、SDI、LG)。因此政策短期对行业的竞争格局影响不大。集成商企业政策压力较小,安全边际较高。集成商企业涉及环节多,政策压力较小,仍能享受税收减免补贴,因此我们认为美国大储市场快速增长,集成商具有更高的安全边际,将深度受益。

2020年3月29日,全球新能源汽车领导者比亚迪宣布正式推出“刀片电池”。凭借对行业深刻的战略前瞻,强大的创新能力以及深厚的技术积累,比亚迪交出了“刀片电池”这一答案。“刀片电池”拥有其他动力电池无法企及的安全性,并且兼具长寿命和长续航,它的诞生重新了定义新能源汽车的安全标准,引领了全球动力电池安全新高度。

比亚迪集团董事长兼总裁王传福表示:“‘刀片电池’体现了比亚迪彻底终结新能源汽车安全痛点的决心,更有能力将引领全球动力电池技术路线重回正道,把‘自燃’这个词从新能源汽车的字典里彻底抹掉。“

超级安全 解决新能源车安全痛点:“针刺穿透测试”是行业内公认的对电池电芯安全性最为严苛的检测手段。这一测试要求用钢针将动力电池电芯刺穿,造成电芯内部的大面积短路。比亚迪在发布会当天播放了一段对比三种电池针刺实验的视频回应了之前网络上对于刀片电池超强安全性的质疑。在同样的测试条件下,三元锂电池在针刺瞬间出现剧烈的温度变化,表面温度迅速超过500℃,并发生极端的热失控——剧烈燃烧现象,电池表面的鸡蛋被炸飞;传统块状磷酸铁锂电池在被穿刺后无明火,有烟,表面温度达到了200℃~400℃,电池表面的鸡蛋被高温烤焦;比亚迪“刀片电池”在穿透后无明火,无烟,电池表面的温度仅有30-60℃左右,电池表面的鸡蛋无变化,仍处于可流动的液体状态。这一结果足以证明“刀片电池”彻底摆脱了传统动力电池可能会发生的“热失控”的噩梦,其安全性具有无可比拟的优势。

来自比亚迪储能及新型电池事业部(以下简称“比亚迪储能”)的消息显示,2023年3月13日,比亚迪储能中标中国电建新疆阜康市60万千瓦光伏+60万千瓦时储能项目。据悉,中电建(阜康)新能源有限公司新疆阜康市60万千瓦光伏+60万千瓦时储能项目场址位于新疆维吾尔自治区昌吉回族自治州阜康市境内,总占地面积约20201亩。该项目磷酸铁电池储能系统采购规模为150MW/600MWh,招标范围为储能系统(储能电池采用磷酸铁电池)所需全套设备的供货,包括磷酸铁理电池、储能双向变流器(PCS)、电池管理系统(BMS)、能量管理系统(EMS)等。比亚迪全球储能及新型电池事业部总经理尹小强:2023年开始国内储能市场大爆发,比亚迪有 绝对实力/必要 做引领者:1. “电池本身做结构件”思路(利用刀片本身超级强度)用到 储能电池上;可大量节约非电池部分的成本;2.比亚迪储能 魔方 CUBE 度电成本比现有产品 低 约 30%;3. 安全+成本比亚迪都占优势完全不担心被赶超因为自身技术也在一直颠覆23年底到24年 会有 基于魔方 CUBE的全新一代储能产品。

比亚迪新品魔方将引领全球能源加速转型。比亚迪储能,15年行业沉淀,探索求真;一朝回归,厚积薄发。比亚迪全球储能及新型电池事业部总经理尹小强表示,将携搭载刀片电池的集大成者“比亚迪魔方”引领全球能源加速转型,以科技创新助力实现“双碳”!

-

储能

+关注

关注

11文章

1630浏览量

33064 -

电池

+关注

关注

84文章

10565浏览量

129518

发布评论请先 登录

相关推荐

电化学储能和电池储能的关系

电化学储能与光伏储能的区别

电化学储能与物理储能的对比

电化学储能和氢储能哪个好

深度解析电化学储能最新官方数据

电池电芯及电化学储能上下游供应链

电池电芯及电化学储能上下游供应链

评论