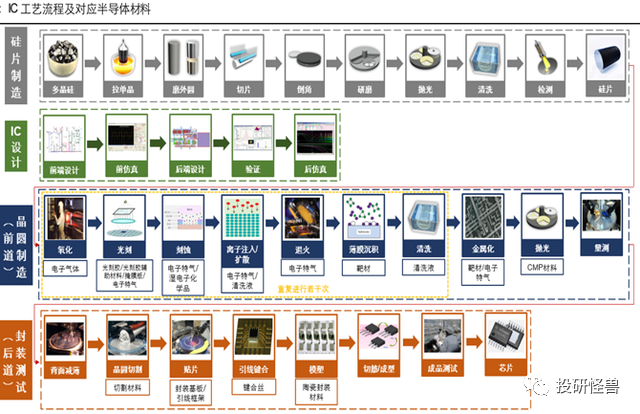

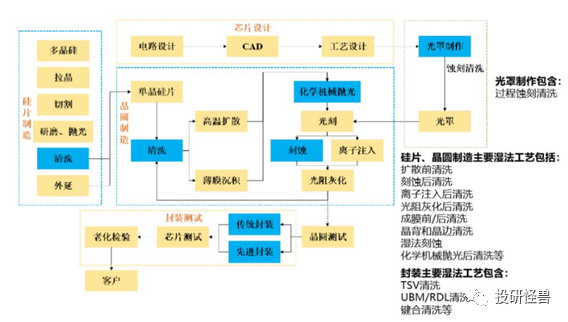

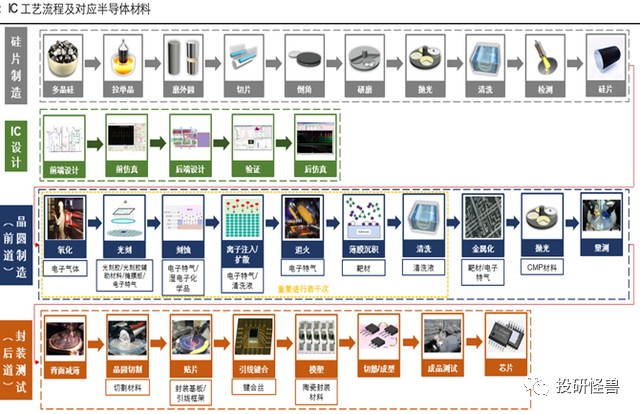

半导体生产流程:

半导体材料:

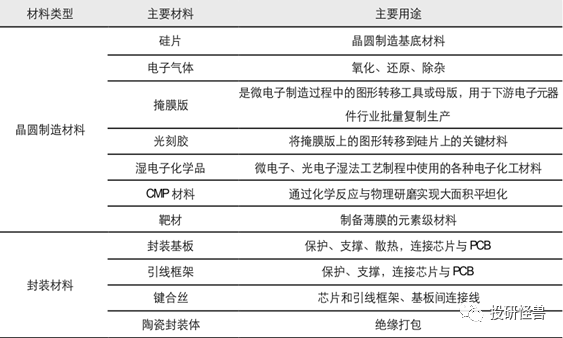

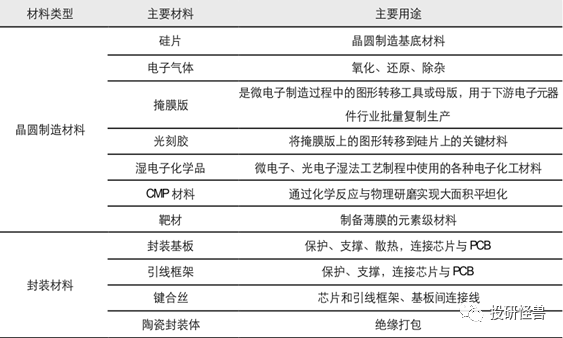

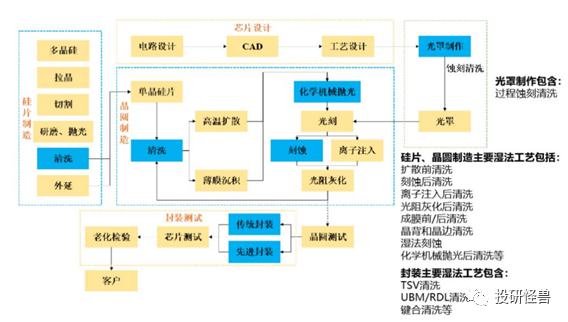

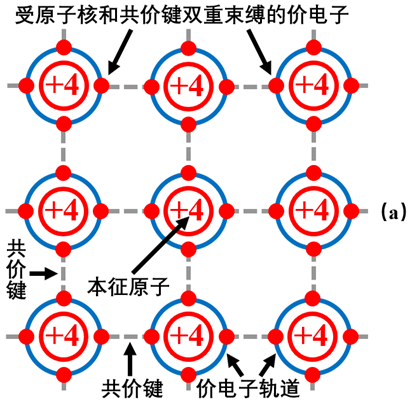

半导体材料按应用环节划分,可分为前端晶圆制造材料和后端封装材料两大类。主要的晶圆制造材料包括:硅片、电子特气、光刻胶及配套试剂、湿电子化学品、抛光材料、靶材、光掩膜版等;主要的封装材料包括:引线框架、封装基板、陶瓷材料、键合金丝、切割材料等。

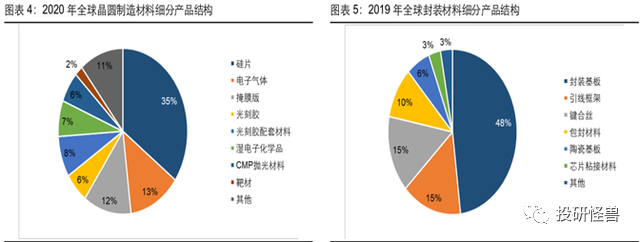

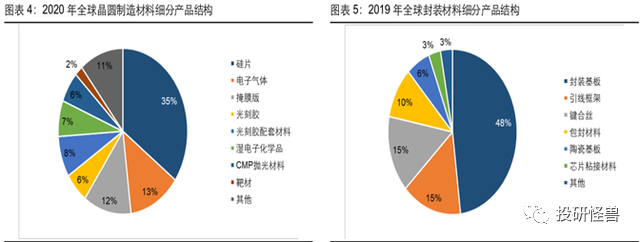

根据SEMI数据,2020年全球晶圆制造材料中,硅片占比最高,为35%;电子气体排名第2,占比13%;掩膜版排名第3,占比12%,光刻胶占比6%;光刻胶配套材料占比8% ;湿电子化学品占比7%;CMP抛光材料占比6%;靶材占比2%。

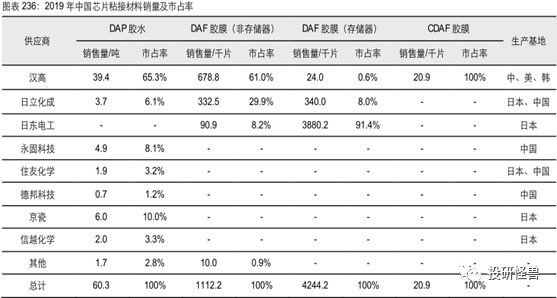

封装材料中,封装基板占比最高,为48%;引线框架、键合丝、包封材料 、陶瓷基板、芯片粘接材料分列第2-6 名,占比分别为 15%、15%、10%、6%和3%。

晶圆制造材料:

半导体硅片:

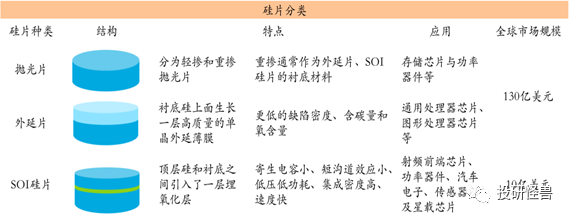

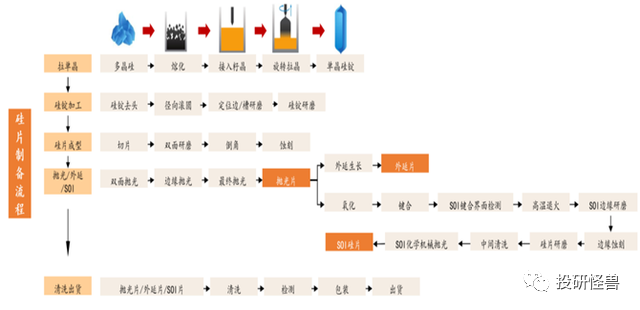

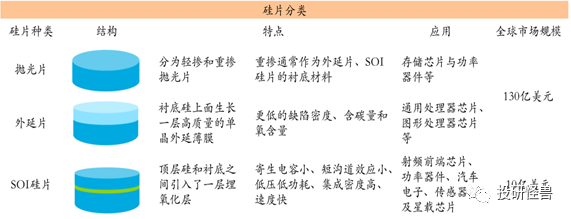

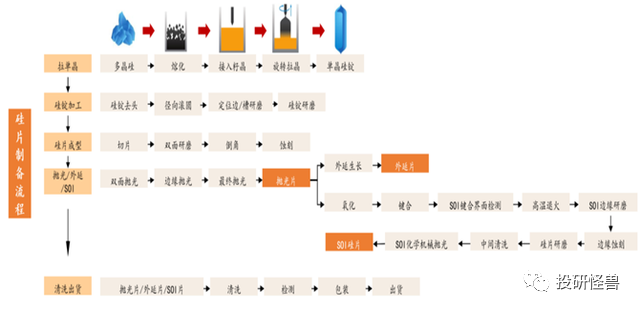

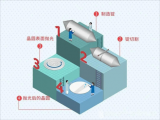

根据制造工艺分类,半导体硅片主要可以分为抛光片、外延片与以SOI硅片为代表的高端硅基材料。单晶硅锭经过切割、研磨和抛光处理后得到抛光片。抛光片经过外延生长形成外延片,抛光片经过氧化、键合或离子注入等工艺处理后形成SOI硅片。

按照尺寸分类,半导体硅片的尺寸(以直径计算)主要包括23mm、25mm、28mm、50mm(2 英寸)、75mm(3 英寸)、100mm(4 英寸)、125mm(5 英寸)、150mm(6 英寸)、200mm(8 英寸)与 300mm(12 英寸)等规格。

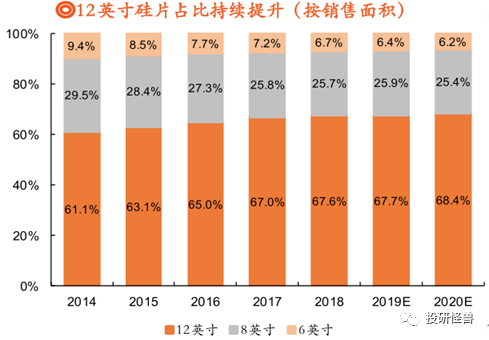

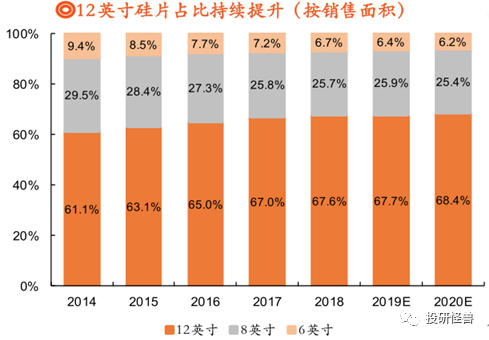

目前全球半导体硅片以12英寸为主,2020 年全球硅片12英寸占比69%,8英寸占比24%,6英寸及以下占比7%。

根据头豹研究院数据,12英寸对应3-90nm制程,产品包括手机SoC、CPU、GPU、存储、通信、FPGA、MCU、WiFi/蓝牙等;8英寸对应90nm-0.25μm制程,产品包括汽车MCU、射频、指纹识别、电源管理、功率、LED驱动等;6 英寸对应0.35μm -1.2μm制程,产品包括MOSFET、IGBT、MEMS等。

半导体硅片竞争格局:

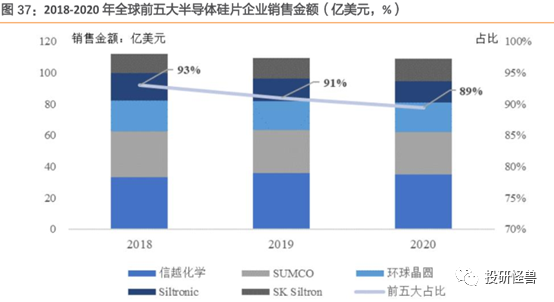

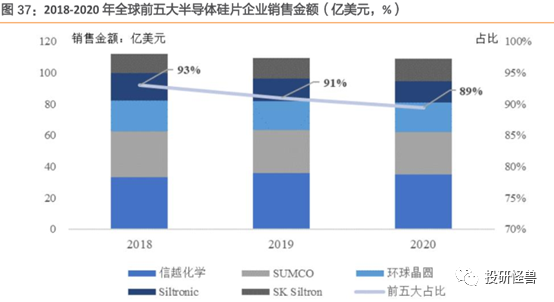

2020年,全球前五大半导体硅片企业信越化学、SUMCO、Siltronic、环球晶圆、SKSiltron合计销售额109.16亿美元,占全球半导体硅片行业销售额比重高达89.45%。2020年,沪硅产业集团市场份额上升至2.2%。

全球半导体硅片供给:

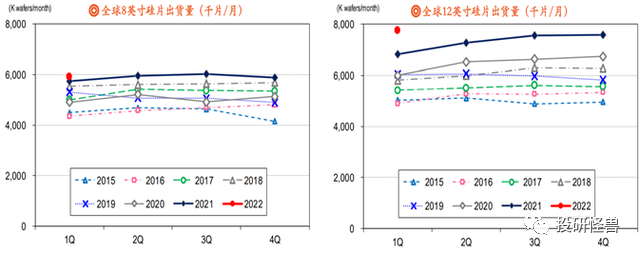

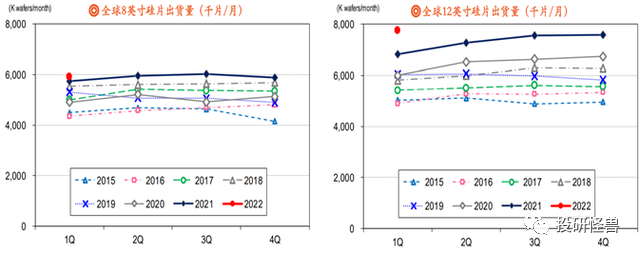

根据SUMCO统计,全球8英寸硅片2022Q1出货量约600万片/月,12英寸硅片2022Q1出货量接近800万片/月。

全球半导体需求预测:

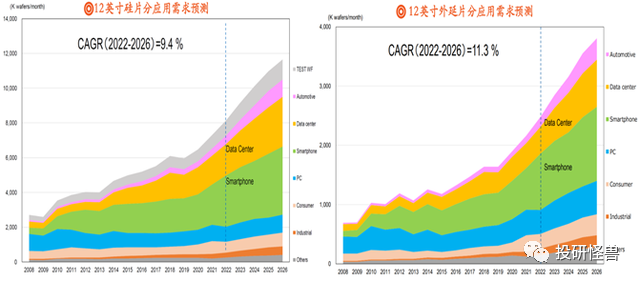

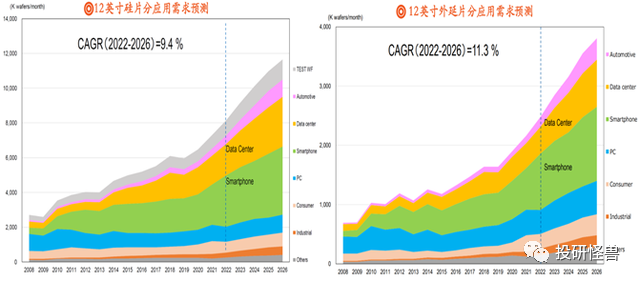

根据Sumco预测,12英寸硅片需求从2022年的800万片/月增长到2026年的1150万片,CAGR为9.4%。具体细分应用中,智能手机和数据中心仍是占比最高的下游应用,而汽车芯片是增速最快的细分应用。

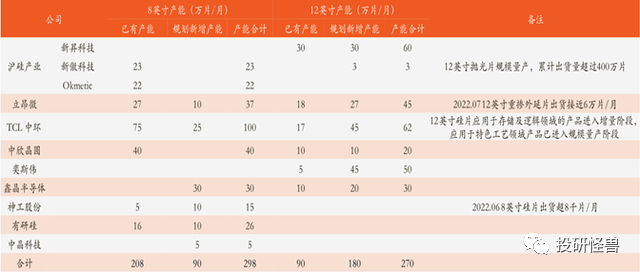

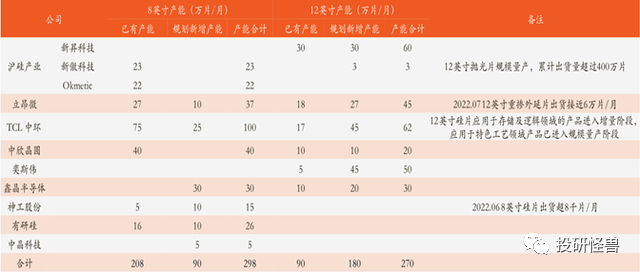

国内半导体硅片公司产能:

现有产能:8英寸200万片/月,12英寸90万片/月。

扩产后:8英寸300万片/月,12英寸270万片/月。

赞助商广告展示

半导体硅片上游:原料和设备

设备:

从设备的采购情况看,长晶设备约占设备总投资的25%,日本Ferrotec是全球半导体级别长晶炉的龙头,在12英寸半导体硅片长晶炉领域市占率高达80%以上。国内北方华创、连城精密和晶盛机电的12英寸单晶炉虽然与国际水平仍存在差距,但技术方面的差距已在不断缩小。

原料:

上游半导体硅片原料电子级多晶硅主要依赖进口,关键性的技术主要掌握在德国、日本和美国为首的企业手中,近年来,随着国内黄河水电(3300吨/年,国内市占率20%)、鑫华半导体(年产5000吨)、云冶芯材、洛阳中硅、宜昌南玻等企业逐步推进电子级多晶硅的研究与发展,电子级多晶硅对于海外进口的依赖正在逐渐缓解。

协鑫能源与TCL科技22年布局1万吨电子级多晶硅产能,预计2023年三季度投产,2024年三季度达产。

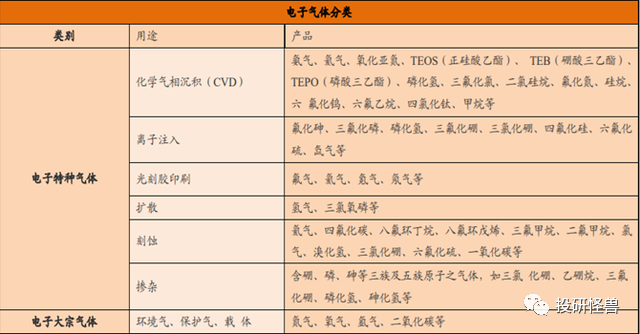

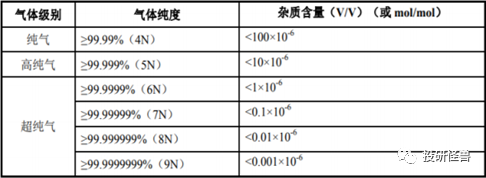

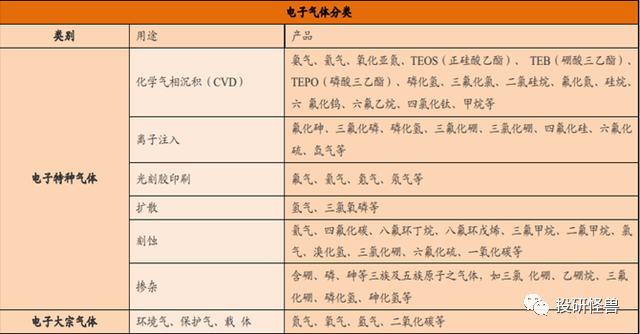

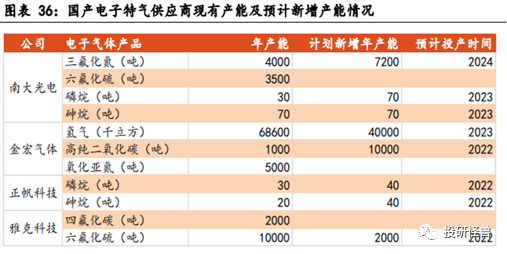

电子特种气体:

电子气体竞争格局:

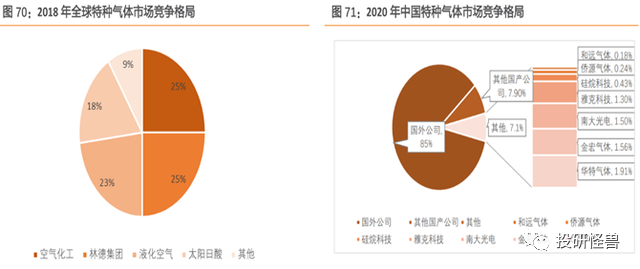

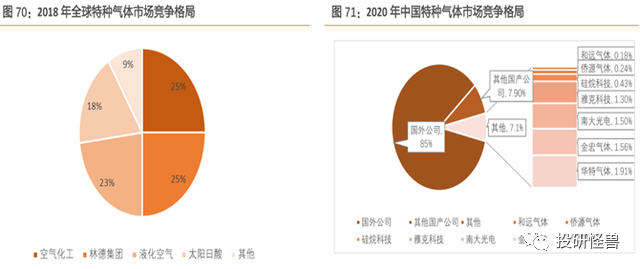

目前全球市场主要被美国空气化工Air Products、德国林德Linde、法国液化空气Air Liquide、以及日本大阳日酸TAIYO NIPPON SANSO四家公司占据。

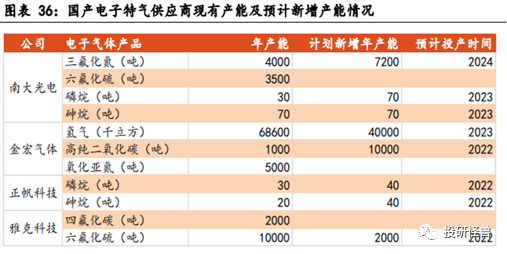

根据中国工业气体工业协会统计,集成电路生产用的特种气体,中国仅能生产约20%的品种,其余均依赖进口。目前中国国内企业所能批量生产的特种气体仍主要集中在集成电路的清洗、蚀刻、光刻等工艺环节,对掺杂、沉积等工艺的特种气体仅有少部分品种取得突破。

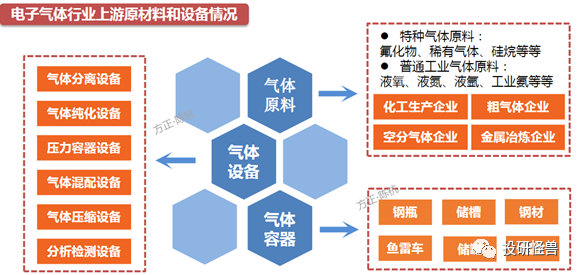

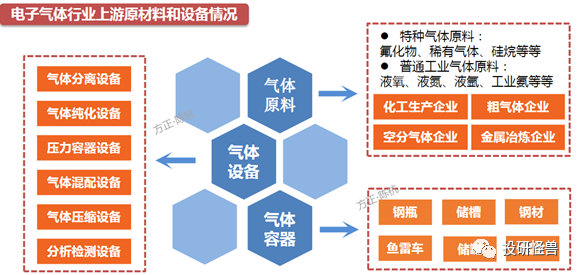

电子气体上游:原料,设备,容器

光刻胶:

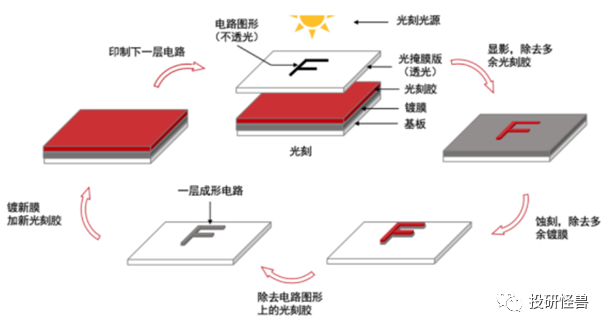

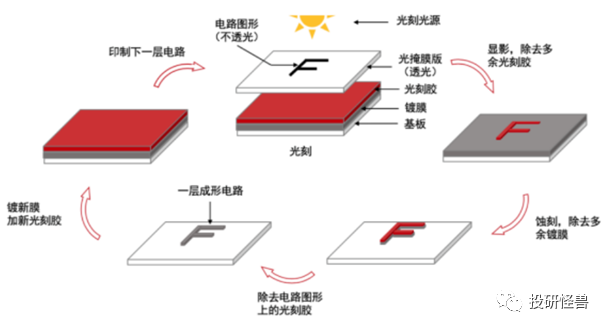

光刻胶本质是一种感光材料,也称光致抗蚀剂,主要用于微电子技术中微细图形加工。在紫外光、电子束、离子束、X 射线等照射或辐射下,光刻胶溶解度会发生变化,再经适当溶剂溶去可溶性部分,便可实现图形从掩模版到待加工基片上的转移。进一步,未溶解部分光刻胶作为保护层,在刻蚀步骤中保护其下方材料不被刻蚀,从而完成电路制作。

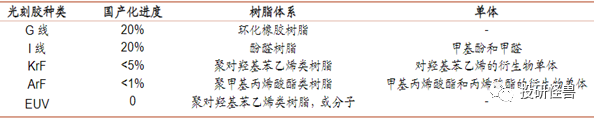

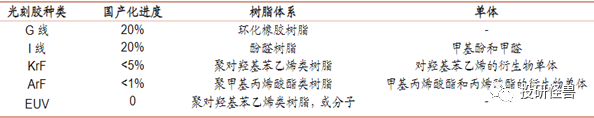

按照下游应用领域,光刻胶可分为IC光刻胶、PCB光刻胶、LCD光刻胶。IC光刻胶根据曝光波长又可分g线光刻胶(436nm)、i线光刻胶(365nm)、KrF光刻胶(248nm)、ArF光刻胶(193nm)、EUV光刻胶(13.5nm)等。

光刻胶竞争格局:

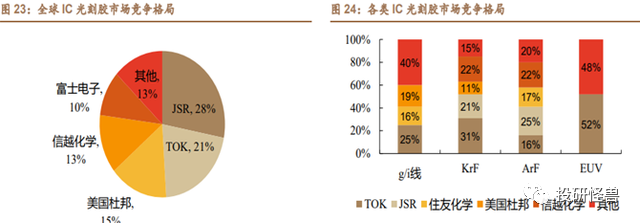

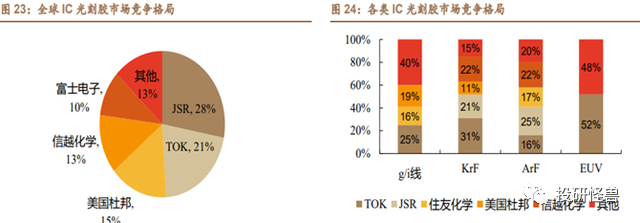

目前,IC光刻胶领域前五大厂商占据全球87%的市场份额,其中日本合成橡胶(JSR)、东京应化(TOK)、美国杜邦、信越化学、富士电子市占率分别为28%、21%、15%、13%、10%。

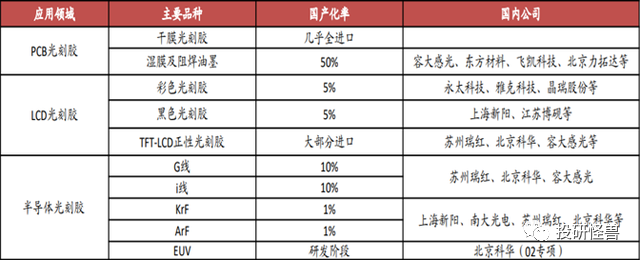

中国大陆半导体光刻胶高度依赖进口,本土企业在低端产品上有所突破。2020年中国大陆光刻胶市场外资企业供给占比超过70%,内资企业主要在低端g/i线光刻胶产品上有些突破,6英寸硅片自产占比约20%,KrF、ArF、EuV光刻胶国产替代任重道远。

截至2021年年初,北京科华(彤程新材)可量产g/i线光刻胶、KrF光刻胶,晶瑞电材可量产g/i线光刻胶。

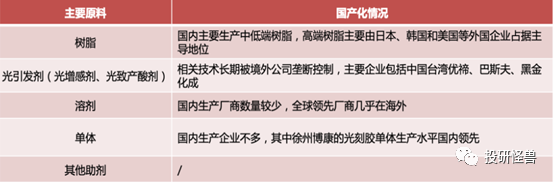

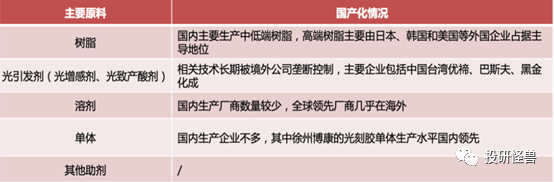

光刻胶原材料:

光刻胶主要原材料占比从大到小分别是溶剂(50%-90%)、树脂(10%-40%)、光引发剂(1%-6%)以及添加剂(<1%)。

溶剂:

目前光刻胶溶剂主要为PGMEA(丙二醇甲醚酸醋酯,简称PMA),大陆自给率较高。根据新思界产业研究中心数据,我国是全球最大的PGMEA生产国家,产能占据全球总产量的35%左右。生产企业有百川股份、瑞佳化学、怡达化学、华伦、德纳国际等。

树脂:

光刻胶树脂方面,日本、美国企业目前占据主要市场。国内方面,圣泉集团、彤程新材、强力新材等目前开始逐步布局。

单体:

单体方面,微芯新材、徐州博康、万润股份、瑞联新材具备量产能力。

光引发剂:

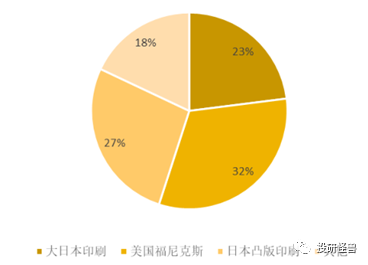

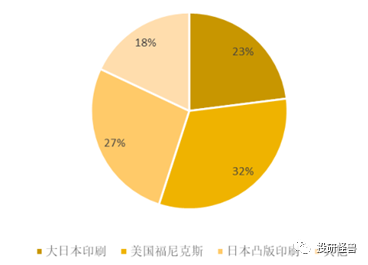

光掩模板:

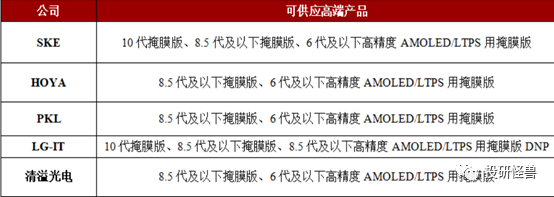

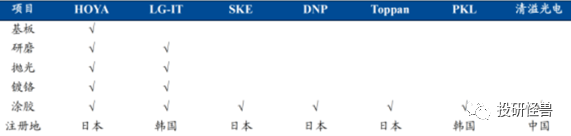

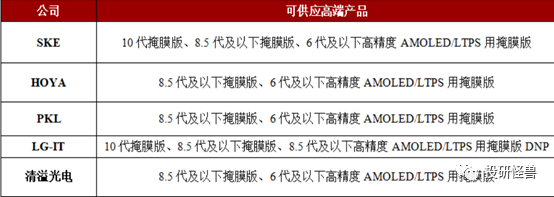

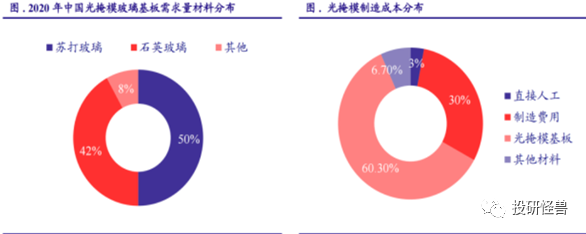

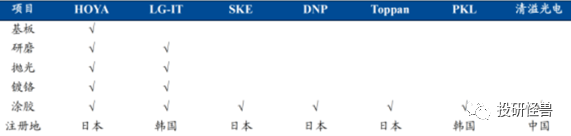

光掩模板竞争格局:

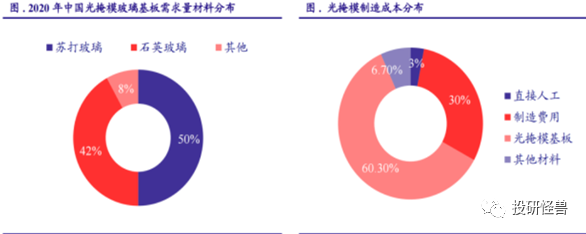

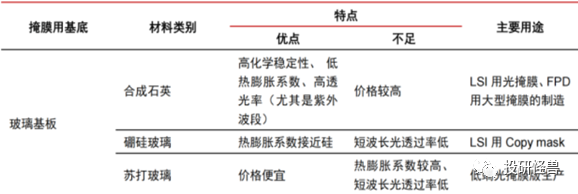

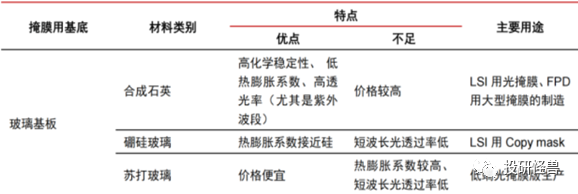

光掩模版原材料:

石英掩模版基材国内公司:菲力华

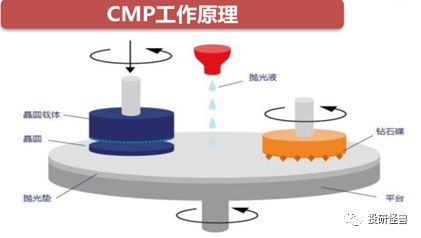

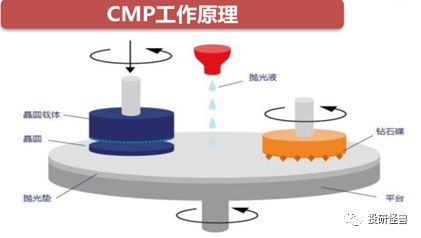

CMP抛光液:

CMP抛光液是研磨材料和化学添加剂的混合物,可使晶圆表面产生一层氧化膜,再由抛光液中的磨粒去除,达到抛光的目的。

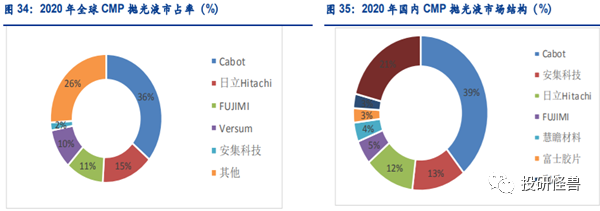

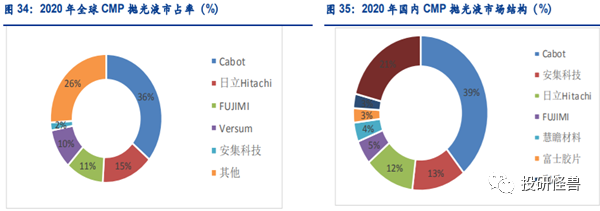

CMP抛光液竞争格局:

安集科技年产16000吨。

鼎龙股份年产5000吨,原材料自主可控。

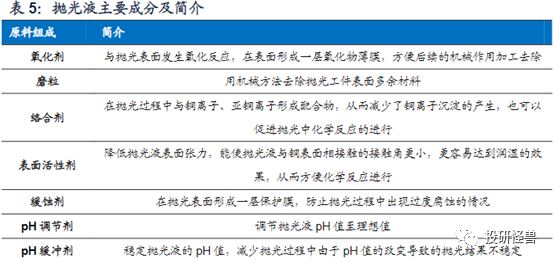

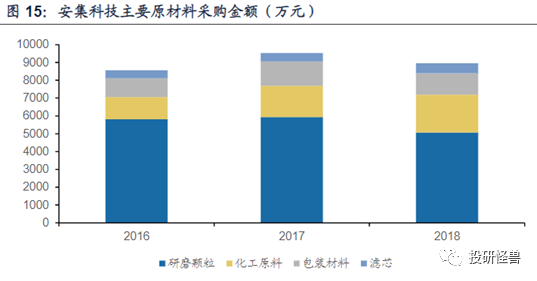

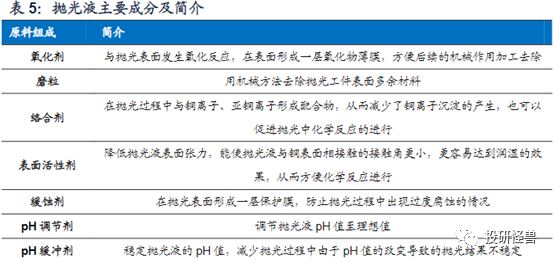

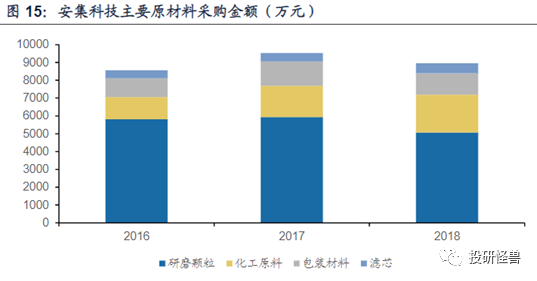

抛光液原材料:

抛光液组分复杂,由氧化剂、磨粒、络合剂、表面活性剂、缓蚀剂、pH调节剂及pH缓冲剂按照一定比例配置而成。

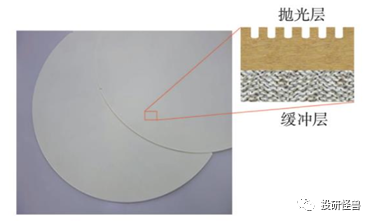

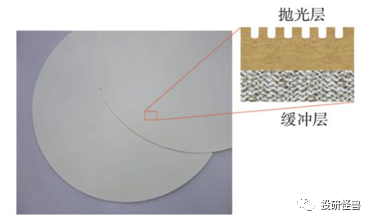

CMP抛光垫:

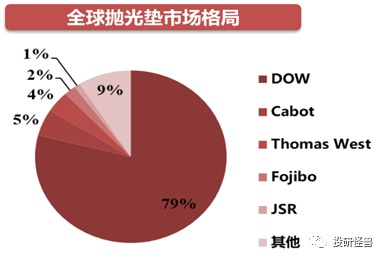

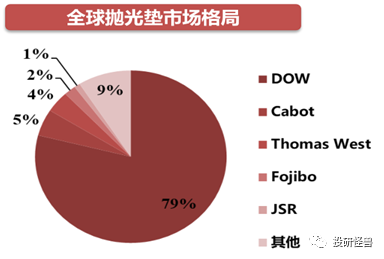

抛光垫竞争格局:

以中芯国际等公司公告来计算,目前国内12寸硅片需要的抛光垫的量大约为40万片。目前鼎龙在国内进展迅速,月产能约2万片/月,市占率约为50%。

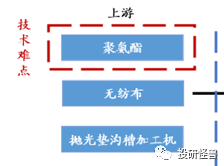

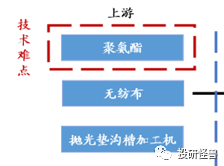

抛光垫上游原材料:

抛光垫上游材料为聚氨酯、无纺布等基础化工产品,其中高质量聚氨酯是生产抛光垫的技术难点,抛光垫厂商通常外购聚氨酯弹性体原材料。

湿电子化学品:

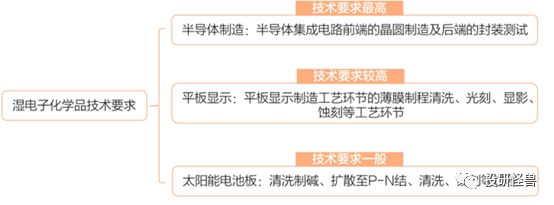

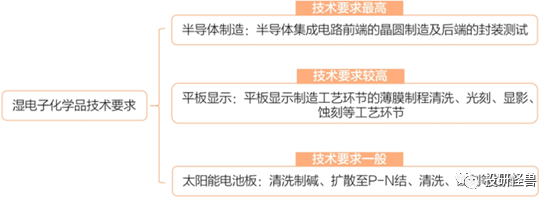

湿电子化学品主要应用于半导体市场、光伏市场和平板显示器市场。

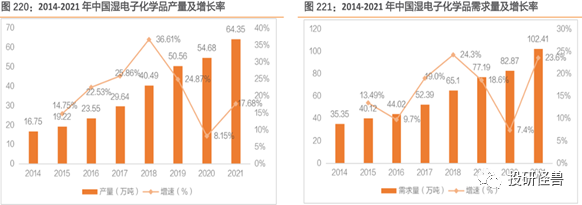

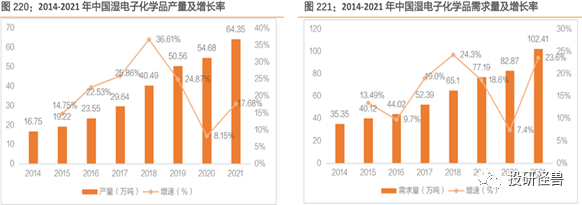

2021年国内湿电子化学品产量达64.35万吨,同比增长17.68%。2021年国内湿电子化学品需求超102.41万吨,同比增长23.6%。

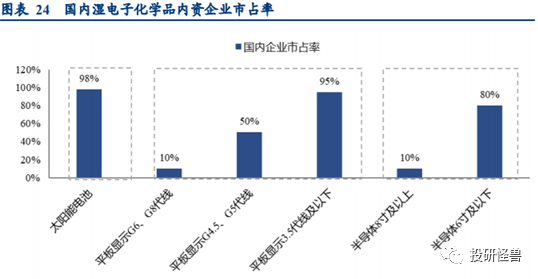

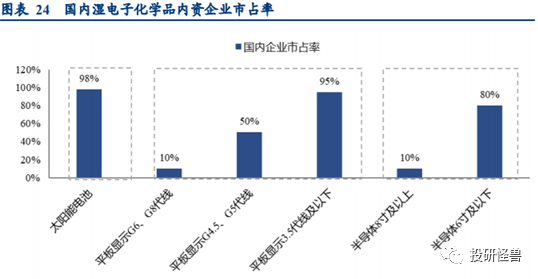

湿电子化学品竞争格局:

中国大陆市场集中度较低,湿电子化学品生产企业共有40余家,具有规模化的企业有30余家,各公司产量较小。

国内湿电子化学品生产企业主要有3类:

(1)湿电子化学品专业供应商,产品种类丰富且毛利率高,主要企业代表为江化微、格林达等;

(2)电子材料平台型企业,以泛半导体业务为主,具有客户优势,主要代表企业包括晶瑞电材和飞凯材料等;

(3)大化工企业,湿电子化学品种类较少,具有产业链协同优势,原料成本方面占优。主要代表企业包括巨化股份和滨化股份。

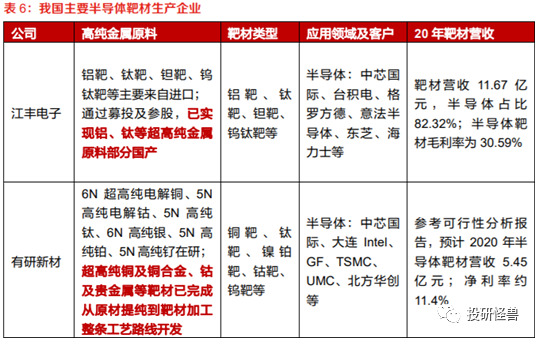

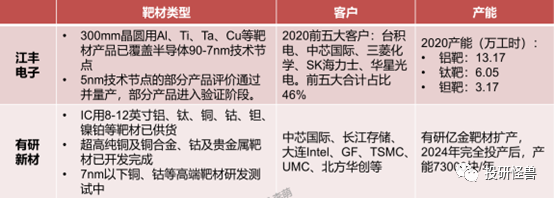

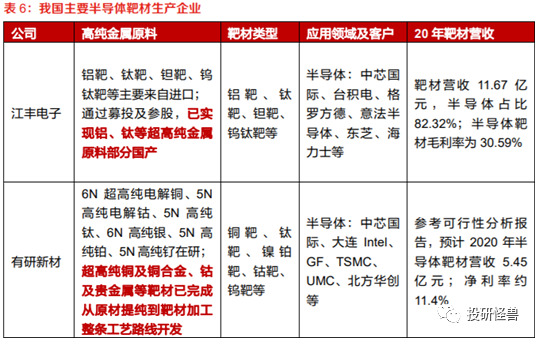

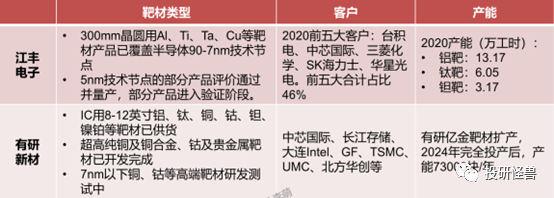

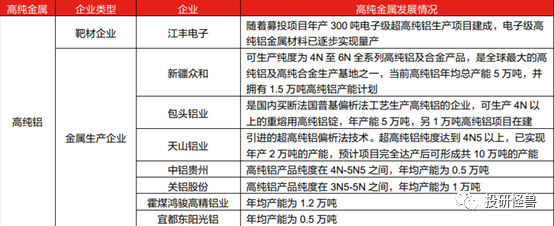

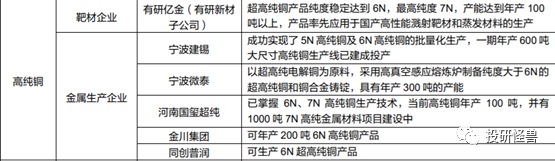

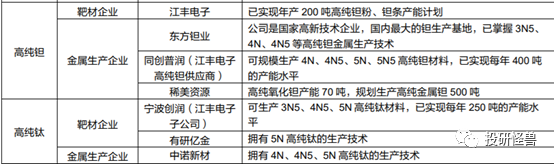

靶材:

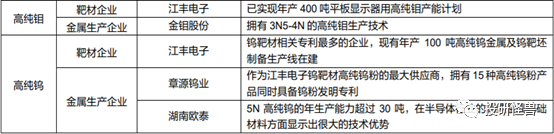

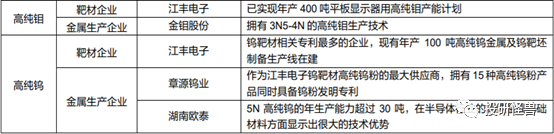

靶材竞争格局:

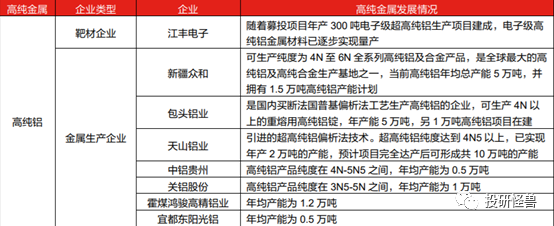

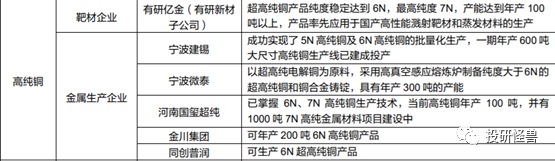

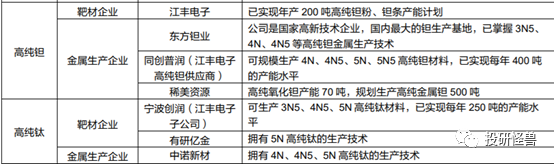

靶材原材料:

目前国内溅射靶材的高纯金属原料多数依靠日美进口。但部分企业在部分金属提纯方面已取得了重大突破。

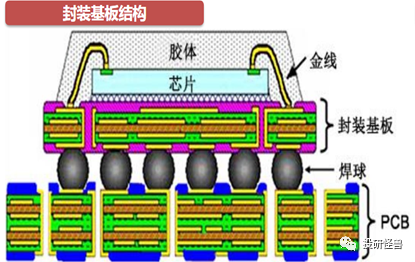

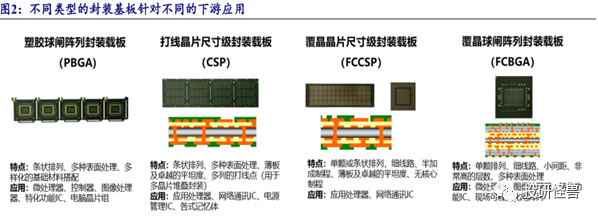

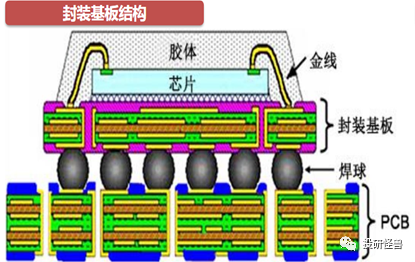

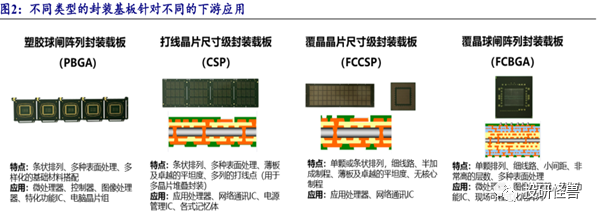

封装基板:

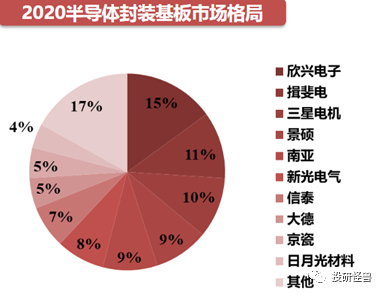

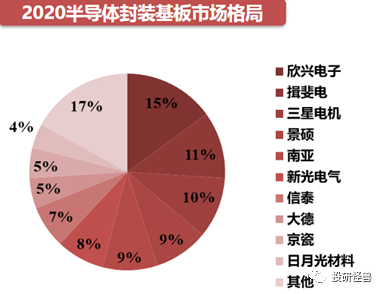

封装基板竞争格局:

封装基板上游原材料:

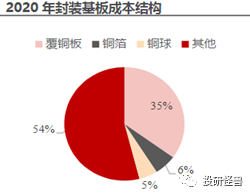

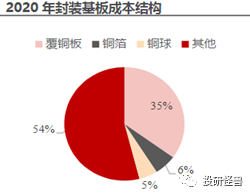

在基板成本结构中,覆铜板占比最高,占比约35%。

引线框架:

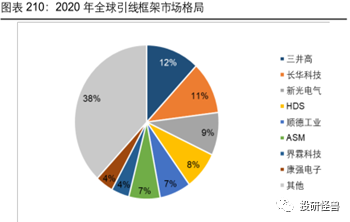

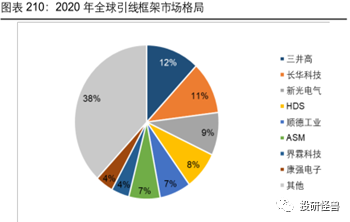

引线框架竞争格局

康强电子蚀刻引线框架月产能300万条,引线框架21年生产量1700亿只,键和丝1900千克。

引线框架上游原材料:

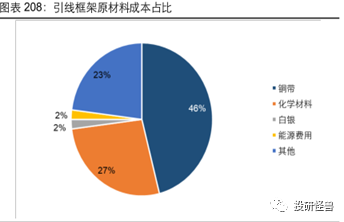

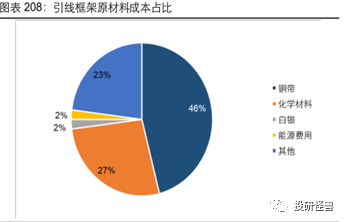

引线框架上游原材料成本占比中,铜带占46%,化学材料占27%,白银占2%,铜带是引线框架最重要的上游原材料。

键合丝:

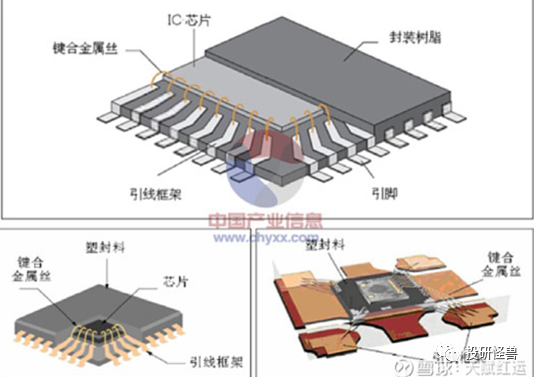

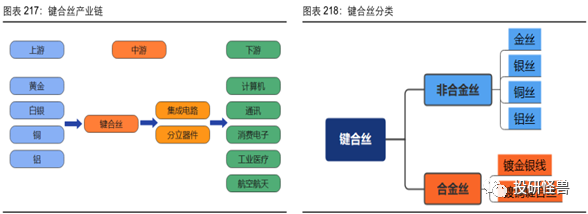

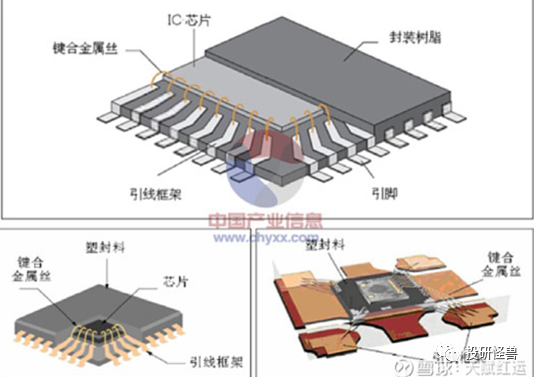

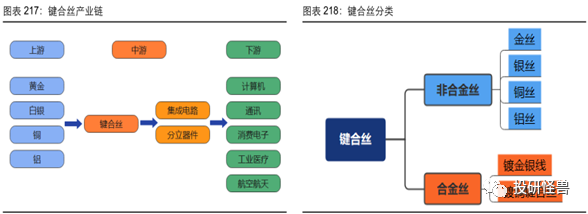

键合丝是芯片内电路输入输出连接点与引线框架的内接触点之间实现电气连接的微细金属丝,直径为十几微米到几十微米。

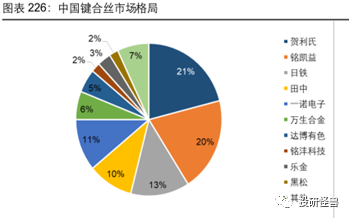

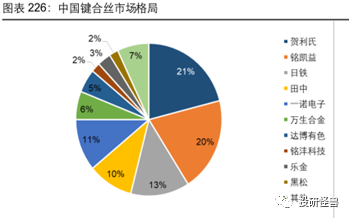

键合丝竞争格局:

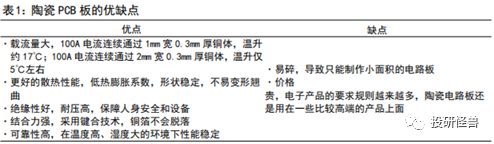

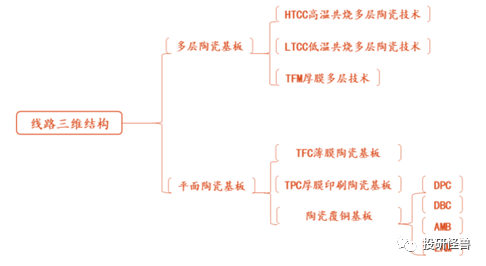

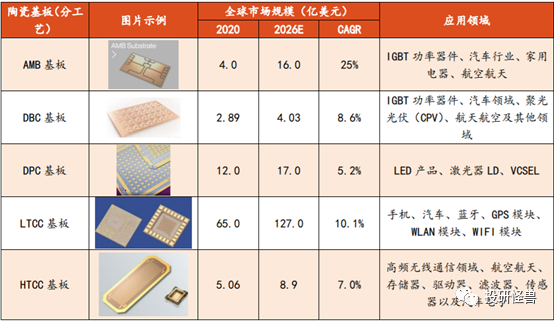

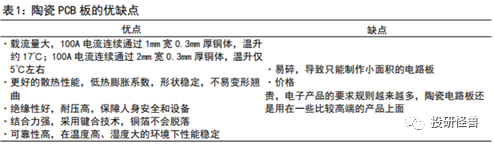

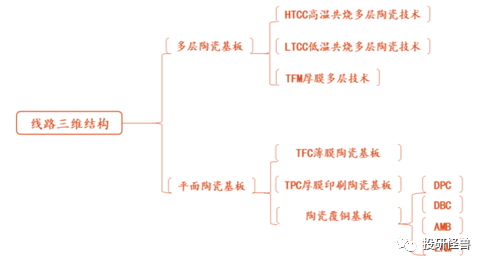

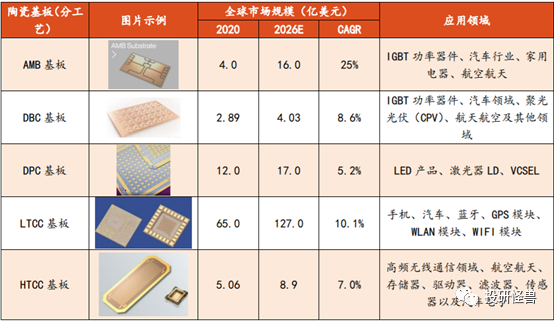

陶瓷基板:

陶瓷基板竞争格局:

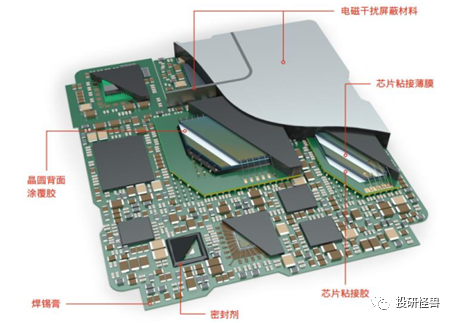

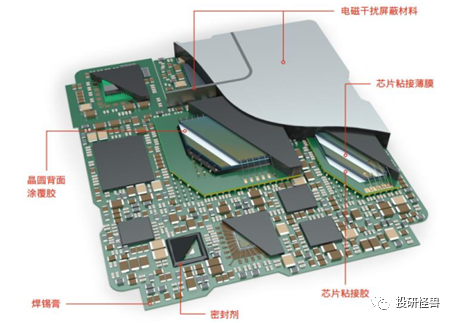

芯片粘接材料:

半导体生产流程:

半导体材料:

晶圆制造材料:

半导体硅片竞争格局:

全球半导体硅片供给:

全球半导体需求预测:

国内半导体硅片公司产能:

半导体硅片上游:原料和设备

设备:

原料:

电子特种气体:

电子气体竞争格局:

根据中国工业气体工业协会统计,集成电路生产用的特种气体,中国仅能生产约20%的品种,其余均依赖进口。

电子气体上游:原料,设备,容器

光刻胶:

光刻胶竞争格局:

目前,IC光刻胶领域前五大厂商占据全球87%的市场份额,其中日本合成橡胶(JSR)、东京应化(TOK)、美国杜邦、信越化学、富士电子市占率分别为28%、21%、15%、13%、10%。

中国大陆半导体光刻胶高度依赖进口,本土企业在低端产品上有所突破。2020年中国大陆光刻胶市场外资企业供给占比超过70%,内资企业主要在低端g/i线光刻胶产品上有些突破,6英寸硅片自产占比约20%,KrF、ArF、EuV光刻胶国产替代任重道远。

截至2021年年初,北京科华(彤程新材)可量产g/i线光刻胶、KrF光刻胶,晶瑞电材可量产g/i线光刻胶。

光刻胶原材料:

光刻胶主要原材料占比从大到小分别是溶剂(50%-90%)、树脂(10%-40%)、光引发剂(1%-6%)以及添加剂(<1%)。

溶剂:

目前光刻胶溶剂主要为PGMEA(丙二醇甲醚酸醋酯,简称PMA),大陆自给率较高。根据新思界产业研究中心数据,我国是全球最大的PGMEA生产国家,产能占据全球总产量的35%左右。生产企业有百川股份、瑞佳化学、怡达化学、华伦、德纳国际等。

树脂:

光刻胶树脂方面,日本、美国企业目前占据主要市场。国内方面,圣泉集团、彤程新材、强力新材等目前开始逐步布局。

单体:

单体方面,微芯新材、徐州博康、万润股份、瑞联新材具备量产能力。

光引发剂:

光掩模板:

光掩模板竞争格局:

光掩模版原材料:

CMP抛光液:

CMP抛光液是研磨材料和化学添加剂的混合物,可使晶圆表面产生一层氧化膜,再由抛光液中的磨粒去除,达到抛光的目的。

CMP抛光液竞争格局:

安集科技年产16000吨。

鼎龙股份年产5000吨,原材料自主可控。

抛光液原材料:

抛光液组分复杂,由氧化剂、磨粒、络合剂、表面活性剂、缓蚀剂、pH调节剂及pH缓冲剂按照一定比例配置而成。

鼎龙股份目前实现了超纯硅溶胶,水玻璃硅溶胶、氧化铝三类研磨粒子的自主制备。

CMP抛光垫:

抛光垫竞争格局:

以中芯国际等公司公告来计算,目前国内12寸硅片需要的抛光垫的量大约为40万片。目前鼎龙在国内进展迅速,月产能约2万片/月,市占率约为50%。

湿电子化学品主要应用于半导体市场、光伏市场和平板显示器市场。

2021年国内湿电子化学品产量达64.35万吨,同比增长17.68%。2021年国内湿电子化学品需求超102.41万吨,同比增长23.6%。

湿电子化学品竞争格局:

中国大陆市场集中度较低,湿电子化学品生产企业共有40余家,具有规模化的企业有30余家,各公司产量较小。

国内湿电子化学品生产企业主要有3类:

(1)湿电子化学品专业供应商,产品种类丰富且毛利率高,主要企业代表为江化微、格林达等;

(2)电子材料平台型企业,以泛半导体业务为主,具有客户优势,主要代表企业包括晶瑞电材和飞凯材料等;

(3)大化工企业,湿电子化学品种类较少,具有产业链协同优势,原料成本方面占优。主要代表企业包括巨化股份和滨化股份。

靶材:

靶材竞争格局:

江丰电子现有产能:

目前拥有半导体或平板显示用高纯铝靶材 36920 块、高纯钛靶材11895块、高纯铜靶材1000块、高纯钨靶材500块、高纯钴靶材1000块,高纯钽靶材4614块。

有研新材现有产能:目前拥有约 2 万吨半导体产能。

靶材原材料:

目前国内溅射靶材的高纯金属原料多数依靠日美进口。但部分企业在部分金属提纯方面已取得了重大突破。

封装基板:

封装基板上游原材料:

在基板成本结构中,覆铜板占比最高,占比约35%。

引线框架:

引线框架是一种集成电路芯片载体,并借助于键合丝使芯片内部电路引出端(键合点)通过内引线实现与外引线的电气连接,形成电气回路的关键结构件。

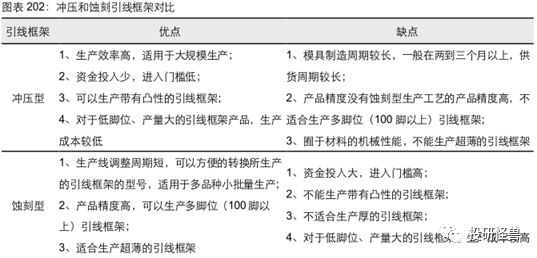

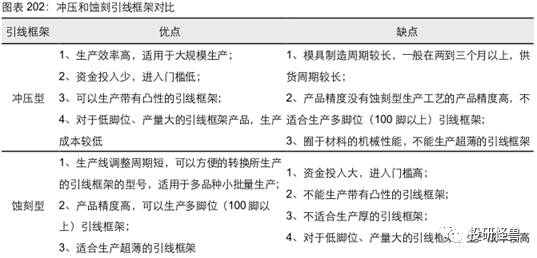

根据生产工艺不同,引线框架分为冲压型和蚀刻型两种。按照国际生产经验,100 脚位以上主要采用蚀刻型生产工艺,100脚位以下主要采用冲压型生产工艺。

引线框架上游原材料:

引线框架上游原材料成本占比中,铜带占46%,化学材料占27%,白银占2%,铜带是引线框架最重要的上游原材料。

陶瓷基板:

芯片粘接材料:

芯片粘接材料竞争格局:

-

芯片

+关注

关注

459文章

51566浏览量

429753 -

封装

+关注

关注

127文章

8142浏览量

143849 -

半导体材料

+关注

关注

11文章

563浏览量

29748

原文标题:涨知识!半导体材料的分类

文章出处:【微信号:today_semicon,微信公众号:今日半导体】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

涨知识!半导体材料的分类

涨知识!半导体材料的分类

评论