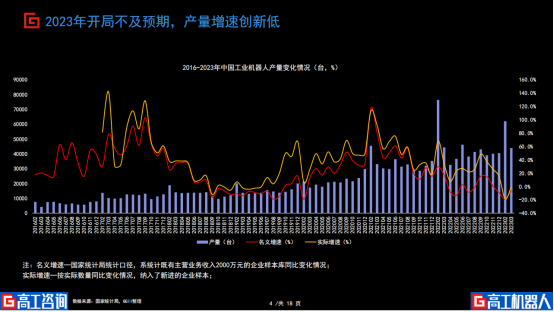

世事难料,大部分工业机器人企业表示:“2023年开局不及预期。”

下游应用端需求收紧,机器人产品供过于求,产量增速创新低,机器人企业苦“黎明”久已。

国家统计局发布数据显示,Q1我国工业机器人产量总计为103691套,同比实际增长1.17%,环比下降15.36%。

“今年机器人行情不太好,上半年没什么订单,业绩增长不及预期。”

多位行业人士如此描述行业现状:“踩准赛道的企业今年上半年日子比较好过,频频拿下订单,但入局较晚的企业已经明显感受到‘寒气’,只能在守住一亩三分地的前提下,看看还有没有入局的机会。”

“寒气”逼近

高工机器人注意到,三年疫情过去了,但是全球经济复苏的步伐并没有像人们预期的那样快速。

一方面,突如其来的疫情对全球的供应链造成了深刻的影响,全球供应链正在重构。

自2022年以来,我国进出口贸易总额呈现下跌的趋势,制造业产能正在以肉眼可见的速度从内地转移,主要转移地为印度和越南,我国外贸形势越来越严峻。此外,各国跨国公司在保持中国作为主要供应链的同时,也在替代地点进行试点项目的试验,尤其是北美企业,近一半都在寻求建立非中国生产的试点项目。后疫情时代,或将加速全球供应链向“中国+模式”的转变。

另一方面,新冠疫情的爆发,全球经济受到严重冲击,许多国家的经济下滑严重。作为全球供应链的重要节点,中国经济也受到了很大的打击。许多企业订单减少,生产和营运的困难度加大。加之国民消费意愿下降,消费疲软,对机器人需求量较大的制造业受到疫情冲击。

故而,相较以往,今年大部分企业面临着成本高、订单少、订单不稳定、获取订单的难度增大等困境。

有部分行业人士笑称:“公司已经到了‘生死存亡’之际。”

“疫情放开后,大家雄心壮志,干劲十足的准备开拓市场,结果发现有了产品没有买家,多数企业面临着产能过剩的情况,于是行业又陷入无止境的‘内耗’。”

行业人士透露,价格战越打越烈,就算是低于成本价也要来抢夺客户的订单。在这样的情况下,企业毫无利润可言。

尤其是在今年上半年,3C、家电、金属加工等行业受经济景气度下滑影响,需求下行明显,这种波动传导到上游设备与机器人相关领域,导致整体订单与营收增速双下滑。

以3C行业为例,2023Q1,3C电子行业延续下滑趋势,移动通信手持机、彩色电视机、集成电路、微型计算机设备产量均为负增长。

部分专注于3C领域的机器人企业,在3C市场需求疲软出货量下滑后,遭遇了砍单,原本到手的订单“飞”走了,正在积极备货的机器人企业面临着巨大的库存压力。

GGII表示,实体经济的承压导致潜在需求的萎缩,直接导致当前需求收紧的问题,内卷加剧。

市场眼看越做越窄,多位业内人士表示了对未来市场的谨慎态度。于是乎,今年上半年缩减开支成为了大部分机器人本体企业生存的指南。

订单都去哪儿了

不过,也有部分机器人企业在今年上半年过得“如鱼得水”,频频斩获订单。

高工机器人注意到,这些企业都有一个共同的特点:踩准赛道。

今年以来,动力+储能电池扩产潮仍在继续。高工锂电统计数据显示,一季度动力及储能电池开工及签约项目达24起,总投资金额超过2055千亿元,规划建设年产能超570GWh。其中,开工项目13起,签约项目11起。

光伏领域订单量和出货量双双高增长,扩产加速。今年一季度隆基绿能、TCL中环、通威股份、晶澳科技、晶科能源、天合光能等多家企业均宣布了年度光伏扩产项目。其中晶澳科技、天合光能的海外光伏项目已启动,预计今年年中及年底可实现投产。

GGII分析,2023Q1光伏行业延续高景气度,一季度产量累计增长53.2%,总体需求保持旺盛。

受益于制造业复苏和锂电、储能、光伏等领域投资提速,产业上下游对自动化生产制造依赖性增强,工业机器人供不应求,订单迎来爆发式增长。

埃夫特、海得控制等企业公开透露已经分别拿下光伏和储能的订单。

凯尔达、福能东方、新时达等多家企业均透露,当前锂电、光伏、储能等新能源订单成为需求增长的主要动力之一,将加大客户的开拓力度,进一步抢占锂电、光伏、储能设备市场份额。

现在进场晚不晚?

可以发现,在今年上半年,工业机器人的下游仅有少数的几个行业,比如新能源汽车、光伏和锂电、储能行业保持相对高景气度。

但值得注意的是,经历了连续两年的高歌猛进,锂电行业在2023年放缓了扩张的速度。受制于下游市场需求,以及上游材料跌价带来的市场观望情绪,动力电池去库存压力增大,扩产节奏相对放慢,锂电行业进入了新一轮周期性调整。

这种波动传导到上游设备与机器人相关领域,将会对机器企业整体订单与营收带来影响。

“锂电行业的调整虽然会带来短期的阵痛,但光伏和储能却蕴含着广阔的市场机会,现在市场上的工业机器人企业大部分都在布局光伏和储能。”

但同时,行业人士也提出了自己的担忧:“现在入局早的企业已经开始吃到产业风口的红利,剩下的企业还在寻找入局的机会口,马太效应将会加剧显现,企业之间的分水岭已经到来。”

晚入局是否就意味着没机会了?

显然不是,高工机器人走访发现,行业里有一个较为默契的共识:面对千亿级的市场,很难有人不心动。

从某种意义上而言,入局光伏和储能,机器人企业无非就是在意三个角度,一是对公司战略发展是否有好处,二是这个行业本身是否能够转到钱,三是投入和产出比是否划算。

作为新兴行业,光伏和储能远远不像3C行业一样成长速度快,对自动化的需求早,且入局门槛也较高,真金白银砸下去后,是否能在激烈的市场环境中分得一杯羹,是每个玩家需要面临的问题。

在行业人士看来,但凡大产业,同质化产品竞争加剧是必然显现,这个时候进入是会比较艰难。但只要这个产业依然在向上发展,任何时刻入场都是好时机。

“相对比于光伏,储能市场发展较慢,还处在野蛮生长的早期阶段,且储能的产业链还未形成,也尚未有巨头出现,这就意味着率先布局储能的企业拥有先天优势。”

在这个过程中,企业要内外兼修。对内,要修炼“内功”,加强团队配合,从供应链到交付,更考验的是企业的团队管理能力,同时企业还要具备强大的综合能力,譬如研发实力和资金,以及绝佳的产品竞争力等。对外,要砥砺前行,具备know-how能力的同时,还要考虑终端客户降本增效的需求等。

毫无疑问,在新能源新一轮产业变革下,工业机器人作为典型的靠下游应用市场带动的行业,终端需求确定性正在加强。

下半年押注什么?

GGII表示,头部厂商将继续受益于新能源行业及新能源汽车的高速发展,同时马太效应将会加剧显现,头部厂商也将会出现分化;腰部及以下厂商订单收缩明显,仍需静待通用工业及下沉市场的全面复苏。

对于腰部及以下厂商而言,新订单来自哪?是2023年的主命题。

当前,已有部分机器人厂商在布局新能源的同时,暗自发力“难啃”的汽车主机厂。在以往的汽车主机厂里,基本上是外资品牌的天下,但近年来,国产品牌的性能和技术有了质的突破后,以埃斯顿为代表的国产品牌凭借自身优势逐渐拿下汽车主机厂的项目订单。

此外,工业机器人已经渡过了市场的教育阶段,技术也越发成熟,越来越多的终端客户开始认可机器人带来的降本增效价值,工业机器人的应用领域也越来越广泛。

多位行业人士认为,为了应对长周期的带来的不确定风险,民生相关的传统行业也不乏是个好机会,如包装、食品、服装、农业等领域。

今年下半年,还有哪些行业值得押注?欢迎留言讨论。

-

机器人

+关注

关注

211文章

28418浏览量

207085 -

光伏

+关注

关注

44文章

2990浏览量

68934 -

工业机器人

+关注

关注

91文章

3363浏览量

92649 -

储能

+关注

关注

11文章

1639浏览量

33078

原文标题:订单都去哪儿了?

文章出处:【微信号:gaogongrobot,微信公众号:高工机器人】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

工业机器人常用的编程方式

2024年机器人行业5大发展趋势

宁德时代下半年生产计划紧凑,订单充足

Al大模型机器人

工业机器人仿真软件有哪些

abb工业机器人的编程语言是什么

中国台湾PMIC和MOSFET厂商下半年订单前景难测

天钰预期第2季业绩提升,下半年NB应用有望复苏

基于飞凌嵌入式RK3568J核心板的工业机器人控制器应用方案

工业4.0中的机器人向协作机器人演进

2023工业机器人排行榜发布

2023工业机器人订单都去哪儿了?下半年押注什么?

2023工业机器人订单都去哪儿了?下半年押注什么?

评论