存储芯片库存过剩、客户削减订单、产品价格暴跌,上千亿美元的存储芯片市场正在经历艰难时刻。虽然消费市场需求还未复苏,其他应用领域却蕴藏着机遇,比如数据中心、服务器以及汽车应用。

存储芯片在汽车应用中的机会

DRAM、NAND和NOR同样适用于汽车电子系统,更高的汽车智能化将推动对存储芯片的需求,芯查查认为主要有几个推动力:

高容量存储:车载电子设备增多,娱乐系统、导航系统、驾驶辅助系统等对存储容量的需求也越来越高。存储芯片可以提供高容量存储解决方案,满足车辆中大量数据的存储需求。

数据记录与分析:车辆装备了各种传感器和摄像头,生成大量的行车数据和驾驶行为信息。存储芯片可以记录和存储这些数据,为后续数据分析、车辆安全性评估和驾驶行为改善提供基础。

软件更新和固件升级:随着车辆变得更加智能化,软件在车辆中扮演着越来越重要的角色。存储芯片可以用于存储软件代码和固件,实现远程软件更新和固件升级,提升车辆性能、功能和安全性。

自动驾驶技术:自动驾驶技术需要大量数据处理和存储能力,包括图像识别、传感器数据融合、地图数据等。存储芯片可以提供高速、大容量数据存储和处理能力,支持自动驾驶系统的实时运算和环境感知。

互联网连接和车联网:存储芯片支持车辆与互联网的连接和数据交换。存储芯片可以存储和管理车辆的网络连接配置、用户个人化设置、车辆数据等信息,为车辆提供更丰富互联网功能和服务。

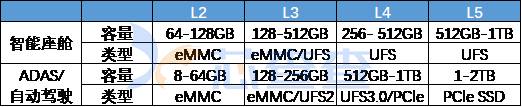

图注:智能座舱和驾驶辅助系统中的NAND

汽车应用提升存储芯片的使用数量,还推动存储芯片的升级换代。以自动驾驶为例,L1-L2自动驾驶汽车主要使用LPDDR3或LPDDR4,带宽为25-50 GB/s。L3自动驾驶的带宽要求提高到200GB/s,L4的带宽要求提高到300GB/s,L5的带宽要求提高到500GB/s。因此,具有更高带宽的LPDDR5和GDDR6可以简化高级自动驾驶汽车的系统设计。Counterpoint数据显示,未来十年,单车的存储容量将达到2TB~11TB,迎合不同自动驾驶水平的要求。

存储芯片产业的周期

长期来看,汽车的智能化和自动驾驶的普及应用将推动存储芯片的发展。短期内,存储芯片产业呈现从低谷走向复苏的迹象。

芯查查APP显示,三星第二季度将录得3至4万亿韩元的营业亏损,尽管这将相比第一季度的4.58万亿韩元营业亏损有所下降。SK海力士预计将在第二季度连续第三个季度亏损,金额为2.86万亿韩元,此前2022年第四季度亏损1.89万亿韩元,上一季度亏损3.4万亿韩元。美光即将公布3-5月的季报,市场预计亏损会达到18亿美元,预计美光毛利率将在2023年下半年触底。

主要存储芯片厂商业绩损失已经缩小,预示产业可能进入拐点。

资料显示,存储芯片产业具有较强的周期特性,以3-4年为周期,循环出现营收高峰。例如在过去的15年中,DRAM营收在2006年、2010年、2014年和2018年达到顶峰;NAND营收在2007年、2011年、2015年和2018年达到顶峰。

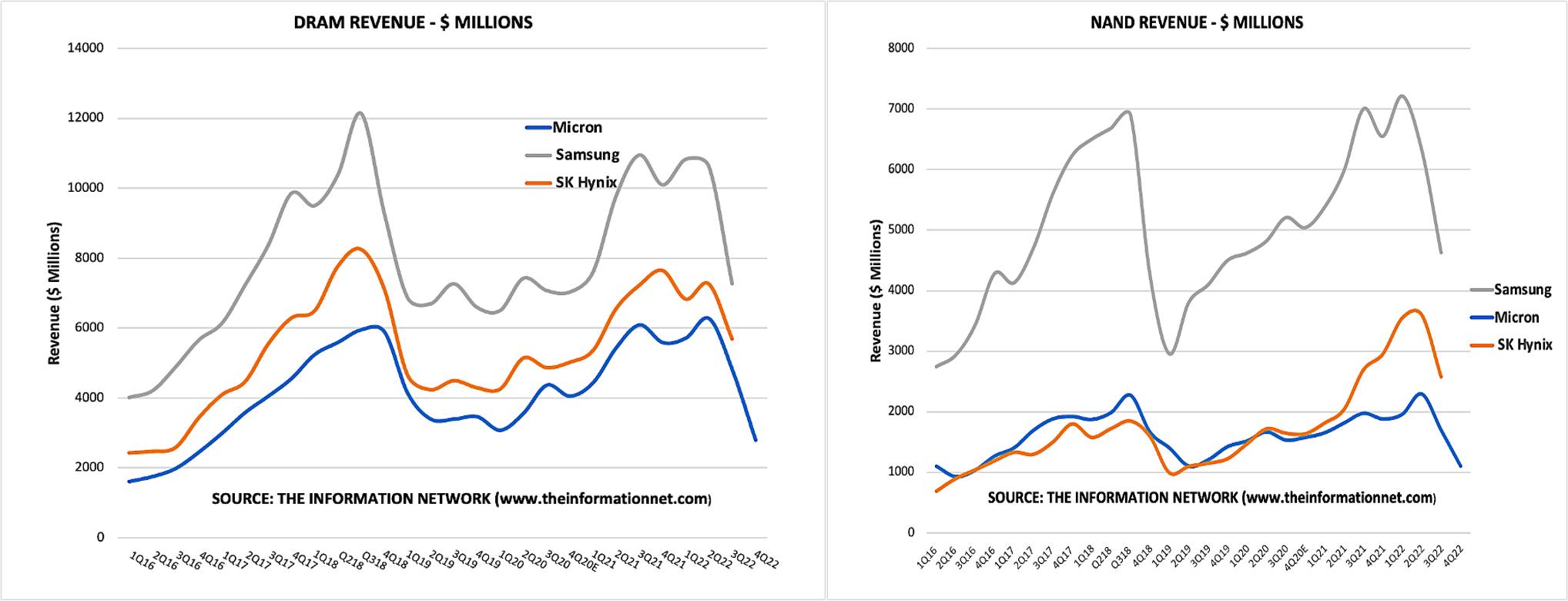

下图显示主要存储芯片厂商2016Q1至2022Q4之间的DRAM和NAND营收。DRAM两次峰值出现在2018年第三季度和2021年第四季度,NAND峰值出现在2018年第三季度和2022年第二季度。鉴于三家厂商在存储芯片产业占据较大份额,因此图表也代表产业整体情况。

图1:主要存储芯片厂商的DRAM和NAND营收(单位:百万美元,来源:theinformationnet.com)

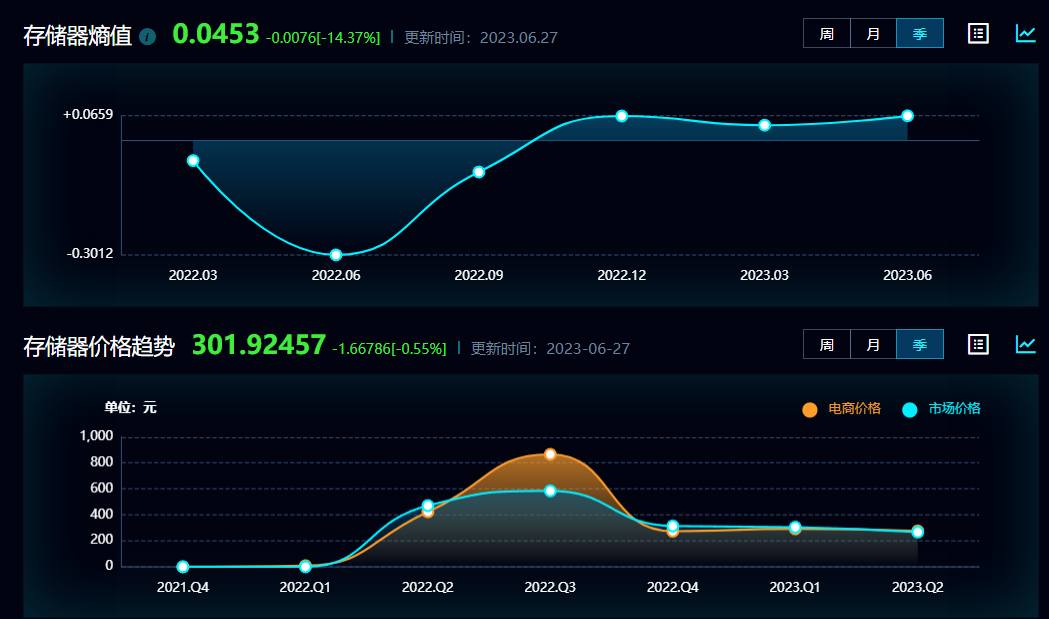

按照这种周期特性,2022年是存储芯片产业的景气高峰。芯查查研究显示,存储芯片产业在2022年进入周期峰值,以6月份为转折点,下半年行情急转直下。无论是电商价格还是市场价格,均在2022年Q3达到峰值,此后便一直下降。

图注:芯查查企业SaaS显示,存储芯片产业在2022年6月达到周期高峰。

Q3价格反转?

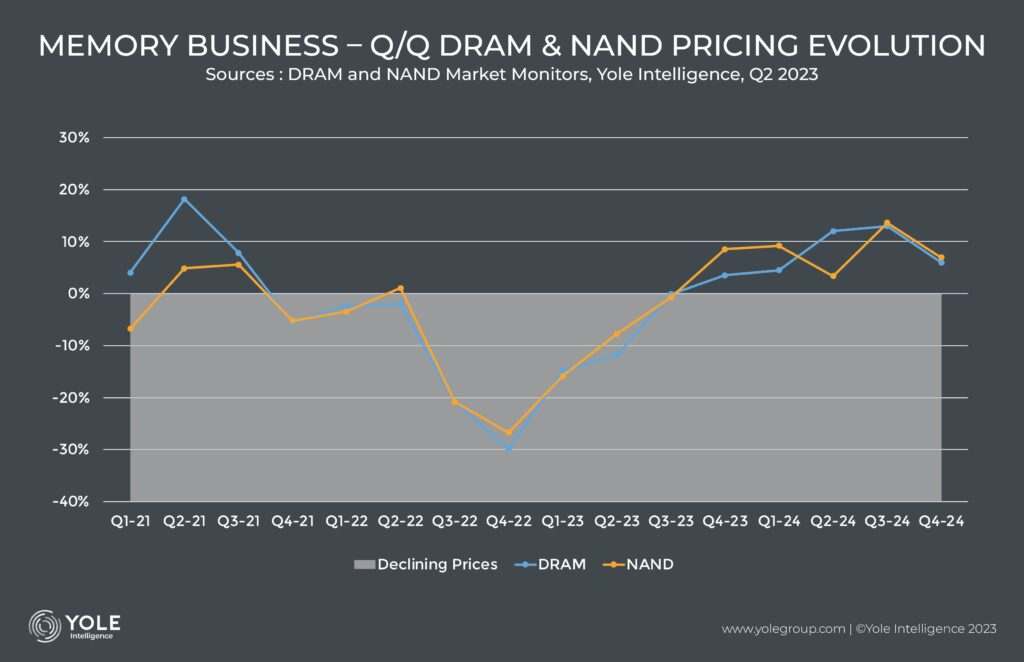

价格具体下降了多少?参考Yole Intelligence数据,DRAM价格自2021年Q3以来下跌了57%(2023年Q1为0.54至0.30美元),而NAND价格同期下跌了55%。当价格下跌在2022年第三季度开始加速时,供应商修改2023年的支出计划,减少2023年至2024年产量。倘若2023年下半年价格恶化,供应商进一步下调2023年生产计划,最终几乎所有存储供应商都削减投资、降低晶圆厂利用率,其结果是2023年存储生产增长史无前例地放缓,DRAM同比-9%(低于前7年的平均值~21%),NAND同比-5%(低于前7年的平均~36%)。

图注:DRAM&NAND的价格按季度环比变化趋势(来源:YOLE)

按照该机构的数据,存储芯片价格将在Q3止跌,这点可能符合实际情况。

供应链消息指出,中国对三星内存产品的需求正在增加,预计价格将上涨。三星存储产品的价格目前处于最低点。过去两个月市场趋势的分析表明,供应商承受着巨大的压力,供应链也不愿意以更低低价出售产品。经过多次调整,定价趋于稳定,未来定价可能不会进一步下跌。

虽然消费市场需求没有反弹,但企业市场状况有所改善,或许能带动消费市场,因为价格下跌的空间较小,下游正在利用价格低位缓慢地消耗市场存量。

根据Quiksol的报告,进入到6月,存储市场似乎处于供需博弈的阶段,上游渠道期望拉升价格,终端及现货商不愿妥协涨价,持观望态度。存储原厂计划在Q3开始提高价格,业内人士均认为当下的低价已在安全界线,可以适当建仓备些库存。消息称最近部分工厂已有备货动作,期待已久的反转是否会在Q3到来,重点关注需求端是否有起色。

库存仍然是一个关键变量。

许多下游厂商已经将库存调整到正常水平,但供应商试图通过建立库存,防止过去几个季度的价格下跌,这些库存现在像达摩克利斯之剑一样笼罩着整个行业,但不太可能缩短价格反弹的时间。

芯查查获悉,供应商的大部分DRAM库存是DDR4。对DDR4的需求正在迅速被对DDR5的需求所取代,DDR5需求库存仍然相对较低。虽然DDR4库存可能会持续到明年,但其他部分(例如DDR5,移动DRAM和图形DRAM)将紧张,价格将上涨。

NAND的生产削减比DRAM要大得多,将使NAND库存更快地耗尽,从而使市场恢复平衡。内存供应商花了一年时间才达到合理制造水平,减产使供应商在年底前达到某种平衡,价格或将开始攀升,但供应商不会立即增加支出和产量。

小结

从应用端看,数据中心/AI服务器引发存储芯片的需求变化。从周期性来看,2023年下半年或将会实际看到存储芯片产业发生一些变化,原厂减产产生的积极影响将显现。

出于半导体制造的高固定投入/可变成本结构、全球经济形势变化、外汇汇率或国际贸易政策变化等因素影响,存储芯片市场的定价历来波动很大。目前从上游原厂和供应链角度来看,存储芯片的价格已经到达临界点。

库存的安全水平是一个动态调整过程,还是遵循更广泛的消费者需求趋势。基本规律是,需求提升,存储芯片制造商可能会遇到更高的订单并相应地减少库存;如果需求减弱,过剩的库存可能会导致价格下跌。

审核编辑 黄宇

-

存储芯片

+关注

关注

11文章

896浏览量

43133 -

汽车

+关注

关注

13文章

3493浏览量

37252

发布评论请先 登录

相关推荐

划片机在存储芯片切割中的应用优势

存储芯片的基础知识

一文带你了解什么是SD NAND存储芯片

存储芯片有哪些类型

如何通过视觉检测确保eMMC存储芯片质量?

致真存储芯片制造项目正式开工

半导体芯片研究:中国存储芯片行业概览

什么是SD NAND存储芯片?

什么是SD NAND存储芯片?

存储芯片的转机,藏在汽车应用里

存储芯片的转机,藏在汽车应用里

评论