电子发烧友网报道(文/刘静)近日,北京晶亦精微科技股份有限公司(以下简称:晶亦精微)科创板IPO获上交所受理,保荐机构为中信证券。

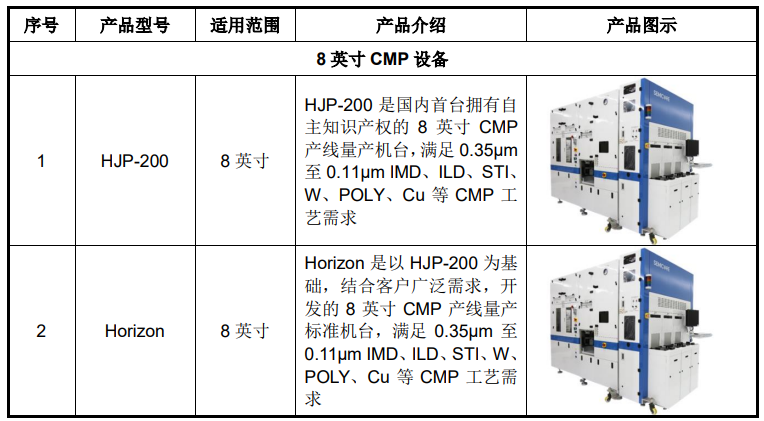

晶亦精微成立于2019年,前身为四十五所CMP事业部,四十五所CMP事业部早在2017年便研制出国内首台拥有自主知识产权的8英寸CMP设备,在CMP设备领域技术积累深厚,是国内唯一实现8英寸CMP设备境外批量销售的设备供应商。目前,晶亦精微主要为集成电路制造商提供8英寸、12英寸和6/8英寸兼容CMP设备,在报告期内其12英寸CMP设备尚未销售收入,但12英寸CMP设备已在28nm制程国际主流集成电路产线完成工艺验证。

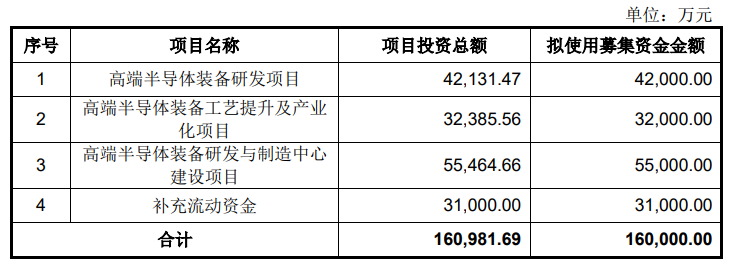

此次晶亦精微冲刺科创板IPO,拟公开发行不超过7134.06万股,募集16亿元资金,用于高端半导体装备研发项目、高端半导体装备工艺提升及产业化项目等。值得一提的是,在开启闯关科创板IPO之时,晶亦精微作为被告,与杭州众硅之间还存在2起与CMP设备知识产权相关的未决诉讼。

四十五所为晶亦精微的控股股东,中国电科集团为晶亦精微的实际控制人。值得一提的是,规模超2000亿的大基金二期也是晶亦精微的股东之一,持股2.73%。

2022年营收突破5亿,一台6/8英寸兼容CMP设备卖到1475万元

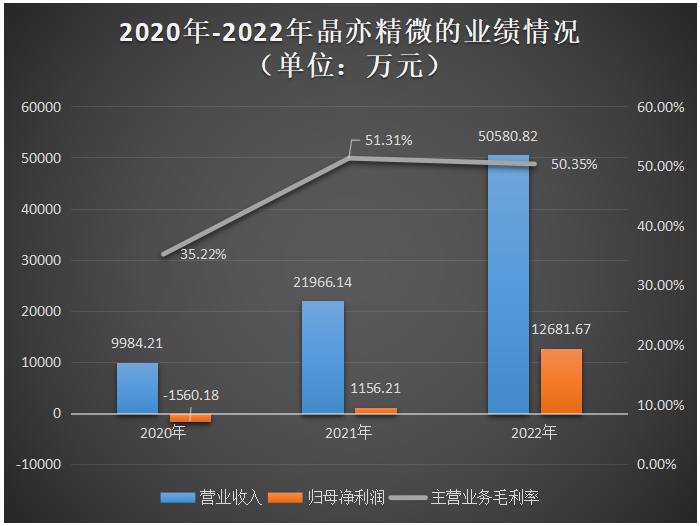

招股书显示,2020年-2022年晶亦精微实现的营业收入分别为0.998亿元、2.197亿元、5.058亿元,对应的扣非净利润分别为-0.156亿元、0.116亿元、1.268亿元。这家成立不满五年的CMP设备公司,营收规模快速增加,年复合增长率超125%。在前期投入大量资金研发CMP设备下,近年晶亦精微也开始逐步实现盈利。

报告期内,晶亦精微主营业务毛利率快速提升,随后基本保持稳定。2021年度,晶亦精微主营业务毛利率大幅增加的主要原因是:2020年起,晶亦精微多个型号CMP设备陆续完成客户验证并进入量产阶段。2021年度,晶亦精微CMP设备产量快速增长,规模化采购使得晶亦精微议价能力提高,同时晶亦精微优化供应商体系及零部件设计,原材料平均采购价格下降较快;此外,随着产量增长,单台CMP设备所分摊的人工成本、制造费用减少。2022年度,晶亦精微主营业务毛利率同比小幅下降,主要是因为晶亦精微实现销售的CMP设备因不同客户定制化需求而导致设备具体配置略有差异。

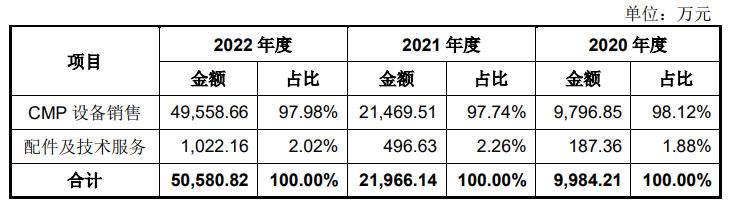

报告期内,晶亦精微营收超9成都是来自CMP设备销售业务,销售的均为8英寸和6/8英寸兼容CMP设备,具体实现的销售收入分别为0.98亿元、2.15亿元、4.96亿元,呈逐年快速上涨趋势。

晶亦精微8英寸CMP设备包括HJP-200系列、Horizon系列和Horizon-Plus系列,12英寸CMP设备包括Skylens系列和Horizon-300系列,6/8英寸兼容CMP设备包括Horizon-T系列和Horizon-TPO系列。

在销量方面,2020年-2022年晶亦精微的CMP设备销量分别为10台、21台、49台,每年翻倍增加,三年翻涨近4倍。2022年每台8英寸CMP设备售价981.16万元,每台6/8英寸兼容CMP设备售价1475.03万元。

客户群体方面,晶亦精微的CMP设备主要在中国大陆销售,同时已批量应用在中国台湾主流集成电路制造商,主要客户包括世界先进、联华电子、中芯国际、华虹宏力、捷捷微电等。招股书显示,2022年晶亦精微的第一大客户为中芯国际,晶亦精微通过向中芯国际销售8英寸CMP设备所获得的收入为2.52亿元,占营业收入的比例为49.74%。

与同行企业比较:市场率较低,营收规模较小

半导体设备行业是半导体产业的核心支撑行业。根据SEMI数据,2021年随着半导体行业景气度回暖,全球CMP设备市场规模迅速回升至27.83亿美元;2022年,全球CMP设备市场规模为27.78亿美元,市场规模保持稳定。全球CMP设备市场中,中国大陆市场规模连续3年保持全球第一。

全球CMP设备市场主要由美国应用材料和日本荏原占据,处于高度垄断状态。根据Gartner数据,应用材料和日本荏原两家制造商的CMP设备全球市场占有率超过90%,尤其是在14nm以下先进制程工艺产线上使用的CMP设备主要由美国应用材料和日本荏原两家国际巨头提供。

在CMP设备市场,除了美国应用材料和日本荏原之外,晶亦精微国内的竞争对手还包括华海清科、中微公司、北方华创、芯源微、盛美上海。

根据SEMI数据,2020年-2022年中国大陆的CMP设备市场规模分别为4.29亿美元、4.90亿美元和6.66亿美元。晶亦精微2020年-2022年的CMP设备销售收入分别为0.98亿元、2.15亿元和4.96亿元。据此测算,晶亦精微2020年-2022年在中国大陆的CMP设备市场占有率约为3.49%、6.87%和10.68%。

在经营规模上,2022年美国应用材料、日本荏原、华海清科、晶亦精微实现的营业收入分别为257.85亿美元、51.19亿美元、16.49亿元、5.06亿元,晶亦精微的营收规模在市场占有率、历史积淀、经营规模、产品丰富性和技术水平等方面仍与两家行业巨头存在一定差距。

在应用制程上,美国应用材料、日本荏原的CMP设备均能应用于最先进的3nm制程工艺;华海清科也已实现28nm制程的成熟产业化应用,14nm制程工艺技术进入验证中;而初创企业晶亦精微在应用制程上相对落后,公司最先进的为12英寸的28nm制程工艺技术,目前已完成工艺验证,但还没量产也尚未产生销售收入。

在研发方面,2020年-2022年晶亦精微的研发费用分别为2531.69 万元、4765.12万元、4904.80万元,三年累计投入1.22亿元资金研发。报告期内,晶亦精微研发费用占营业收入的比例分别为25.36%、21.69%和9.70%。2020年、2021年晶亦精微的研发费用率高于华海清科、中微公司、北方华创、芯源微、盛美上海等同行上市公司,但2022年晶亦精微的研发费用率大幅下滑,低于大部分同行业上市公司。

截至2022年末,晶亦精微拥有研发人员62人,占公司总人数的比例为28.05%。目前晶亦精微拥有已授权专利83项,其中发明专利80项。

募资16亿研发及扩产先进CMP设备等

晶亦精微本次首次公开发行新股不超过7134.06万股,占发行后总股本的比例不低于25%,募集16亿元资金投资以下四大募投项目:

高端半导体装备研发项目,晶亦精微拟投入4.2亿元募集资金,针对集成电路制造商产线的大数据智能化工厂升级,以及针对尚未完成产业化但技术路线初步成型的第四代半导体材料及下一代高性能芯片制备过程中的表面处理需求,开发等离子辅助平坦化技术、离子束抛光技术等一系列原子级表面处理技术,以及开发以电化学机械抛光为主、其他复合增效方式为辅的平坦化设备,完成对铜、碳化硅电化学机械抛光研磨液的开发。

高端半导体装备工艺提升及产业化项目,晶亦精微拟投入3.2亿元募集资金,进行12英寸CMP设备与工艺能力提升研发、并行研磨平台竖直清洗12英寸CMP系统产业化研发。项目建成后可形成年产高阶工艺12英寸CMP设备24台、并行研磨平台竖直清洗高效12英寸CMP设备18台的生产规模。

高端半导体装备研发与制造中心建设项目,投入的募集资金最多,达5.5亿元。资金主要用于对现有产品进行扩产,并进行第三代半导体材料CMP成套工艺及设备的开发及产业化生产。项目建成后,可形成年产第三代半导体材料CMP设备18台、8英寸CMP设备12台、12英寸CMP设备22台、6/8英寸兼容CMP设备10台的生产规模。

未来规划,晶亦精微表示将持续升级产品与技术,并加强下游市场开拓,增强人才的引进和培养,提升公司治理水平。

-

CMP

+关注

关注

6文章

151浏览量

26274

发布评论请先 登录

相关推荐

北京市最值得去的十家半导体芯片公司

环球晶获4.06亿美元补助,用于12英寸先进制程硅晶圆等扩产

奕斯伟IPO获受理,12英寸硅片产能占全球17%

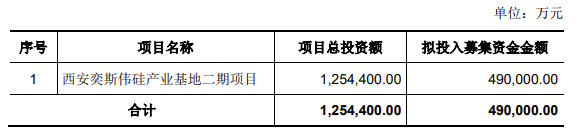

西安奕材冲刺科创板:未盈利企业首获受理

西安奕材科创板IPO获受理,拟募资49亿

武汉新芯集成电路科创板IPO申请获受理

纬创拟斥资逾84亿台币扩产AI服务器

华之杰冲刺沪主板IPO!主打智能开关,募资4.86亿扩产电动工具智能零部件

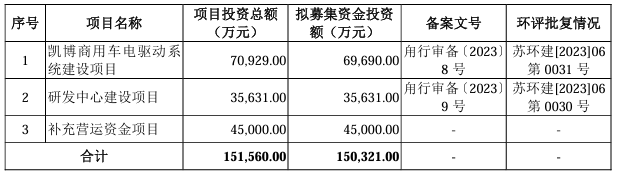

凯博易控科创板IPO“折戟”,矿卡电驱动系统市场份额超过50%,原计划募资15亿

乔锋智能IPO上市关注:IPO注册获同意,拟募资13.55亿

明美新能创业板IPO!储能类锂离子电池模组爆发式增长,募资4.5亿扩产等

上汽控股的捷氢科技IPO终止!短期难盈利,原募资11亿扩产燃料电池系统

晶亦精微科创板IPO获受理!主打8英寸CMP设备,募资16亿研发及扩产

晶亦精微科创板IPO获受理!主打8英寸CMP设备,募资16亿研发及扩产

评论