日前(8月7日)上午,中国第二大晶圆代工厂华虹宏力(华虹半导体有限公司),在上海证券交易所科创板上市,发行价为52.00元/股,发行市盈率为34.71倍。实际总募资212亿元,超募32亿元 ,成为年内最大IPO,也是科创板史上第三大IPO。

华虹宏力亦是中国最大的特色工艺晶圆代工厂,是国内多家头部传感器企业主要的传感器芯片代工制造供应商,包括中国第二大图像传感器企业格科微,中国最大的MEMS声学传感器芯片企业敏芯股份等公司。

华虹宏力股价开盘大涨13.23%至58.88元/股,市值达1010.32亿元。截止7日午盘收市,股价回落至55.86元/股,涨5.5%,市值为941.34亿元 。详细情况请看下文。

回归A股,重走中芯国际之路,募资达212亿元,迄今科创板史上第三大IPO!

2014年,崛起于上海张江的华虹宏力,在香港交易所上市,募资3.2亿美元。

9年后,2023年,已经成长为中国大陆第二大、全球第六大晶圆代工厂的华虹宏力,复制中芯国际之路,回归A股奔赴科创板,募资金额高达180亿元,拟发行市值高达720亿元,市盈率26倍,市销率4倍。

值得一提的是,华虹此次IPO实际募资规模高达212.03亿元,超募32.03亿元,一举成为今年A股募资金额最大IPO,同时也是迄今科创板史上第三大IPO,仅次于此前中芯国际的532.3亿元和百济神州的221.6亿元,居科创板IPO募资金额第三位。而今年5月10日登陆科创板的晶圆代工龙头、中国大陆规模最大的MEMS晶圆代工企业中芯集成,募资总额110.72亿元。

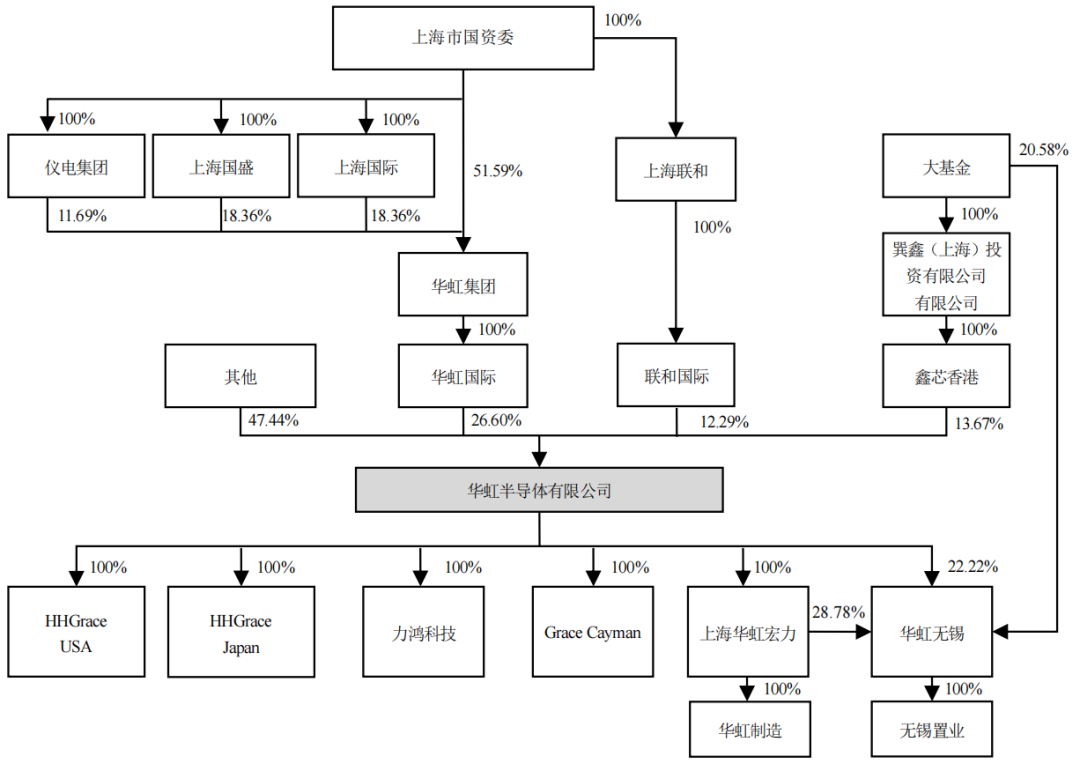

上市后,上海国资委间接持有华虹宏力29.19%的股权,形成绝对控制,国家大基金的持股比例则达到10.27%。

华虹宏力此次募集资金拟用于华虹制造(无锡)项目、8 英寸厂优化升级项目、特色工艺技术创新研发项目、补充流动资金等。

其中,125亿元拟用于华虹制造(无锡)项目,剩余资金将拟投建8英寸厂优化升级项目、特色工艺技术创新研发项目以及补充流动资金,分别拟投入20亿元、25亿元、10亿元。

在投入最大的华虹制造(无锡)项目中,华虹公司计划于2025年建成投产一条月产能达到8.3万片的12英寸特色工艺生产线。华虹公司表示,该项目依托上海华虹宏力在车规级工艺与产品积累的技术和经验,进一步完善并延展嵌入式/独立式存储器、模拟与电源管理、高端功率器件等工艺平台,将显著提升公司产能并助力公司的特色工艺技术迈上新台阶,增强公司核心竞争力并提升公司行业地位。

▲来源:华虹宏力招股书

华虹的显赫市场地位,中国最大MCU代工企业!中国第二大图像传感器企业主要供应商!

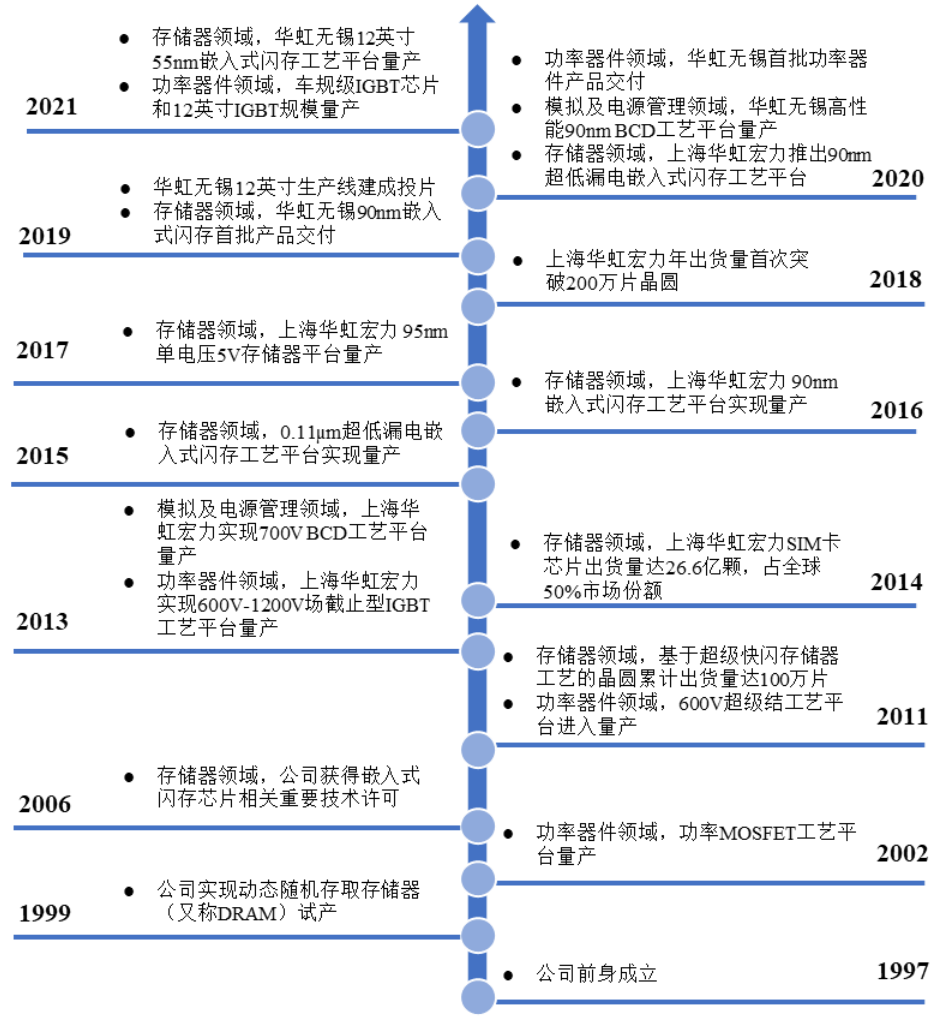

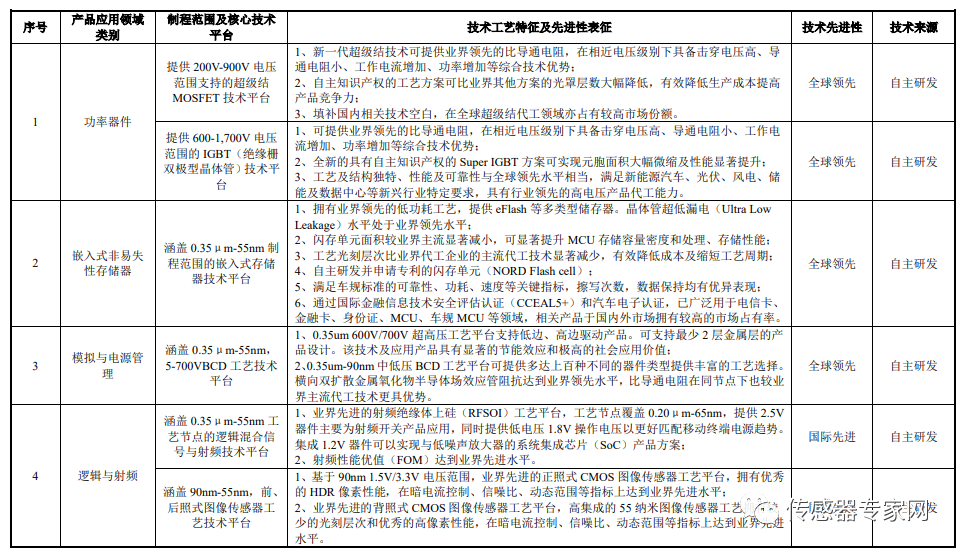

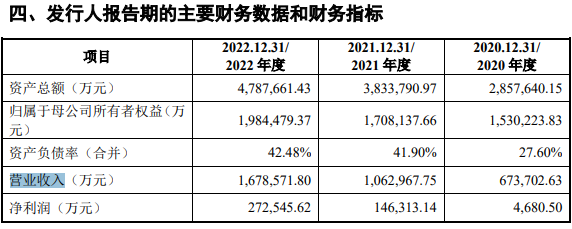

华虹在半导体制造领域拥有超过 20 年的技术积累,逐步形成了先进“特色IC+功率器件”的产品布局,自主研发了嵌入式/独立式非易失性存储器、功率器件、模拟与电源管理等特色工艺平台。

其中,在嵌入式非易失性存储器领域,公司是全球最大的智能卡 IC 制造代工企业以及国内最大的 MCU 制造代工企业;在功率器件领域,公司是全球产能排名第一的功率器件晶圆代工企业,也是唯一一家同时具备 8 英寸以及 12 英寸功率器件代工能力的企业,拥有全球领先的深沟槽式超级结 MOSFET 以及 IGBT 技术;在模拟与电源管理领域,公司已成为全球领先的模拟与电源管理工艺技术提供商。

华虹宏力在传感器芯片领域方面的布局,主要为CMOS图像传感器芯片代工及MEMS传感器芯片代工,在8英寸制造平台上,华虹实现MEMS器件与标准CMOS工艺及生产线的全兼容,是中国较早实现MEMS-CMOS全兼容生产能力的代工厂,已流片的产品包括图像传感器、磁力计、加速度计、压力传感器等。

华虹宏力是国内多家头部传感器企业主要的传感器芯片代工制造供应商,包括中国第二大图像传感器企业格科微,中国最大的MEMS声学传感器芯片企业敏芯股份等公司。

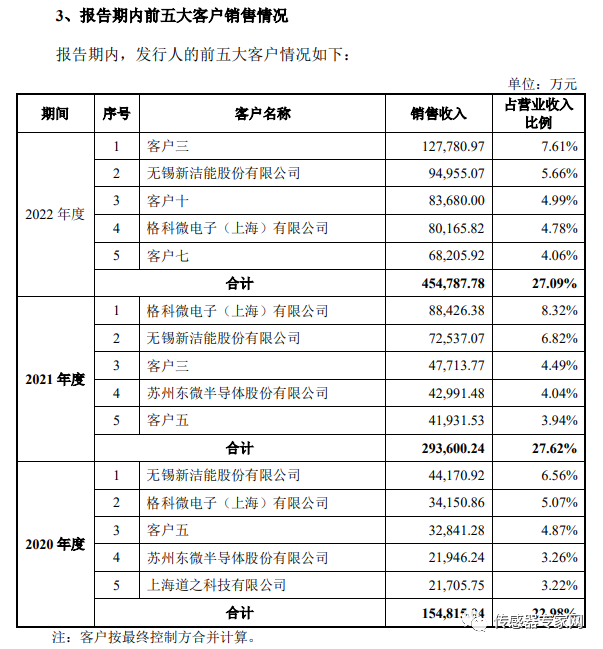

据华虹宏力招股书显示,2020-2022报告期内,格科微一直是华虹宏力前五大销售客户,销售金额分别为34,150.86万元、88,426.38万元和80,165.82万元,占总营业收入为5.07%、8.32%、4.78%。

▲来源:华虹宏力招股书

拥有4个晶圆厂,总产超32万片/月!功率IC处于国内领先,中国传感器芯片主要制造商!坚持“特色 IC+功率器件”发展战略

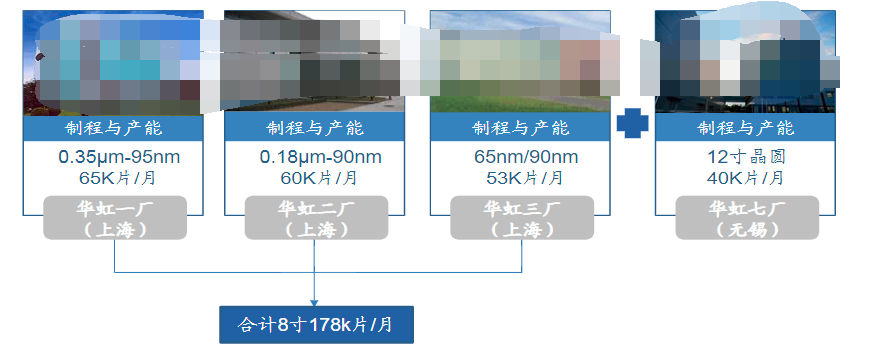

华虹半导体在上海金桥和张江建有三座8英寸(200mm)晶圆厂(华虹一厂、二厂及三厂),月产能约18万片;同时在无锡高新技术产业开发区内建有一座12英寸(300mm)晶圆厂(华虹七厂),月产能规划为4万片,支持物联网等新兴领域的应用。

华虹宏力目前有三座 8 英寸晶圆厂和一座 12 英寸晶圆厂。根据 IC Insights 发布 的 2021 年度全球晶圆代工企业的营业收入排名数据,华虹半导体位居第六位,也是中国大陆最大的专注特色工艺的晶圆代工企业。截至 2022 年末,上述生产基地的产能合计达到 32.4 万片/月(约当 8 英寸),总产能位居中国大陆第二位。

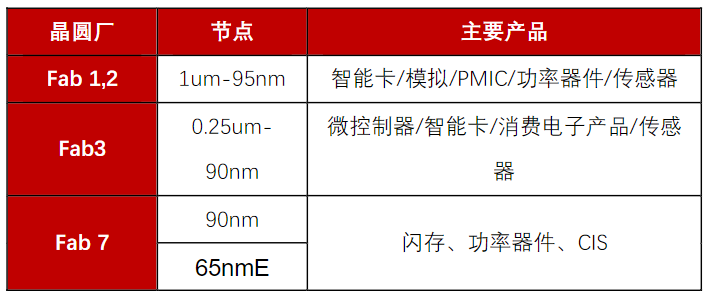

华虹半导体(“华虹”)是中国大陆领先的特色工艺半导体代工厂商,专注于嵌入式非易失性存储器(eNVM)、功率器件、电源管理、模拟、逻辑等。公司提供从1.0μm到65nm节点范围的可定制工艺,其关键应用包括智能卡、MCU(微控制单元),以及消费类电子产品和汽车中使用的传感器。

华虹还拥有一个专用晶圆厂(华虹二厂),用于制造功率分立产品。它在特色工艺半导体制造(尤其是功率IC)方面处于领先地位,这在中国半导体国产化计划中起着至关重要的作用。

目前在上海运营着三个8英寸(200毫米)晶圆厂(华虹一厂、二厂和三厂;总产能约为每月18万片)。公司在无锡(华虹七厂)新建了一座新的12英寸(300mm)晶圆厂,用于新兴应用(5G、IoT、汽车)。无锡厂目前的生产包括eNVM和CIS(CMOS图像传感器),并有望成为中国第一家在12英寸晶圆上生产功率器件的工厂。

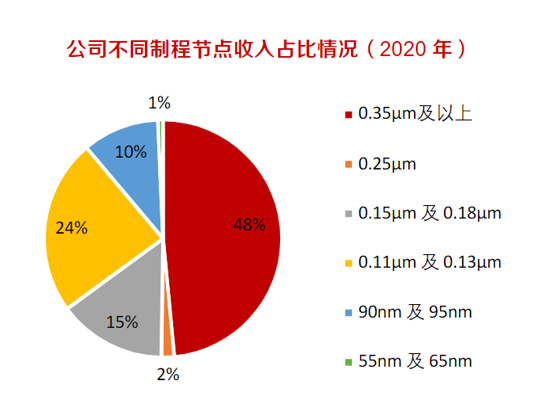

从总体制程收入分布情况来看,2020年0.35um及以上占比最大为48%,其次为0.11/0.13μm、0.15/0.18μm、90/95nm,分别占比24%、15%、10%,55/65nm目前占比较小仅1%。

除华虹宏力外,行业内主要企业有台积电、格罗方德、联华电子、中芯国际、世界先进、高塔半导体、晶合集成、英飞凌、德州仪器、华润微。

未来发展战略方面,作为全球领先的特色工 艺晶圆代工厂商,着眼于国家对半导体行业的战略性发展规划,以及国内相关行业高度依赖进口的现状,华虹半导体始终明确自身发展的重要使命与目标,结合自身定位与竞争优势提出了“8 英寸+12 英寸”及先进“特色 IC+功率器件”两大发展战略。

其中,基于半导体行业工艺平台、产品领域众多的特征,公司强调多元化的 产品路线,在嵌入式非易失性存储器及功率器件等特色工艺平台建立起了丰富的 工艺和产品组合,未来仍将围绕该优势工艺领域,打造更具竞争力,工艺制程更 领先的代工能力。

具体而言,在非易失性存储器领域,公司将巩固嵌入式产品优 势并进一步开发独立式存储产品,向更小线宽、更大存储单元密度和更优读写性 能的代工产品迈进;在功率器件领域,公司将继续巩固 MOSFET 和 IGBT 工艺 平台的已有优势,继续优化产品性能指标,丰富器件规格,以满足新能源汽车以 及新能源等新兴应用领域快速增长的需求,从而巩固公司特色工艺平台的核心竞争力;在电源管理领域,持续优化 BCD 平台工艺水平,力争开发更丰富的器件 种类和集成度更高的工艺,以达到海内外知名客户的需求;在图像传感器领域, 公司将进一步提升像素水平、像素单元密度和产品综合质量。

另一方面,基于全球半导体代工行业产能无法满足新兴应用市场需求不断增 长的背景,公司在 8 英寸平台继续优化改造既有产品线的同时亦积极投入 12 英 寸平台工艺研发及提升产能,以满足广阔的下游市场对各类特色工艺代工产品的需求。

随着华虹无锡项目产能持续爬坡,未来进一步的资本投入将大幅提升 12 英寸生产线的产能,及基于90-55纳米节点各项工艺平台代工的产品组合丰富度, 巩固作为全球领先的半导体特色工艺代工厂商的行业地位。

▲来源:华虹宏力招股书

华虹宏力主要财务数据,国资为实际控制人

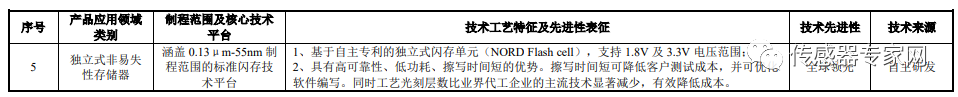

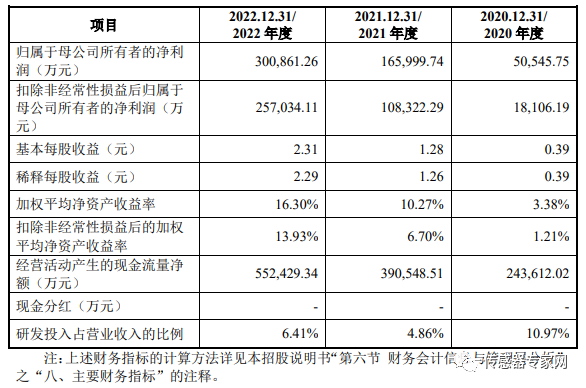

报告期(2020年、2021年、2022年),华虹宏力营业收入分别为67.37亿元、106.30亿元、167.86亿元,归母净利润分别为5.05亿元、16.60亿元、30.09亿元。

报告期各期,华虹宏力主营业务毛利率分别为17.60%、27.59%和 35.59%,呈上升趋势。研发费用分别为 73,930.73 万元、51,642.14 万元和 107,667.18 万元,占各年营业收入的比例分别为 10.97%、4.86%和 6.41%。

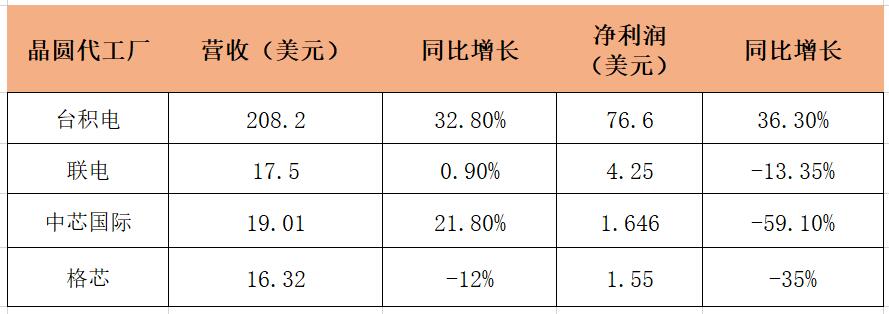

过去一段时间,受消费电子市场需求疲软影响,一些产业链上游的晶圆代工企业营收出现下降的趋势。

但华虹公司的收入主要来自功率器件、嵌入式非易失性存储器、模拟与电源管理、逻辑与射频,且产品广泛应用于汽车、工业和消费电子领域,受消费市场需求波动的影响较小。华虹2023年一季度实现了营收、利润双增长,其中一季度营收6.31亿美元,同比增长6.1%;归母净利润1.52亿美元,同比增47.9%。

▲来源:华虹宏力招股书 华虹宏力直接控股股东华虹国际实际直接持有公司 347,605,650 股股份,占公司股份总数的 26.60%。华虹集团直接持有华虹国际 100%的股份,是公司间接控股股东。上海市国资委直接持有华虹集团 51.59%的股权, 是公司的实际控制人。

(公司股权结构) 中国芯片的崛起:华虹宏力背后车成长故事 华虹公司背后有着一段往事。 那是1995年,中国电子工业迎来有史以来投资规模最大、技术最先进的一个国家项目,具体内容是投资100亿元,建设一条8英寸晶圆、从0.5微米工艺技术起步的集成电路生产线。 而上海华虹集团是主要承担企业之一。1996年,华虹集团和日本电气株式会社(NEC)联合发起成立了上海华虹,并引进国内第一条8英寸半导体生产线。 然而,合资新厂刚开始建立,全球半导体行业却进入低谷,彼时海外工厂都在降低产量或停止新厂建设。反复权衡后,华虹依旧坚持建设,仅用了18个月完成了工期。据《上观新闻》报道,1999年,华虹NEC浦东新厂建成投产,实现规模月产2万片。

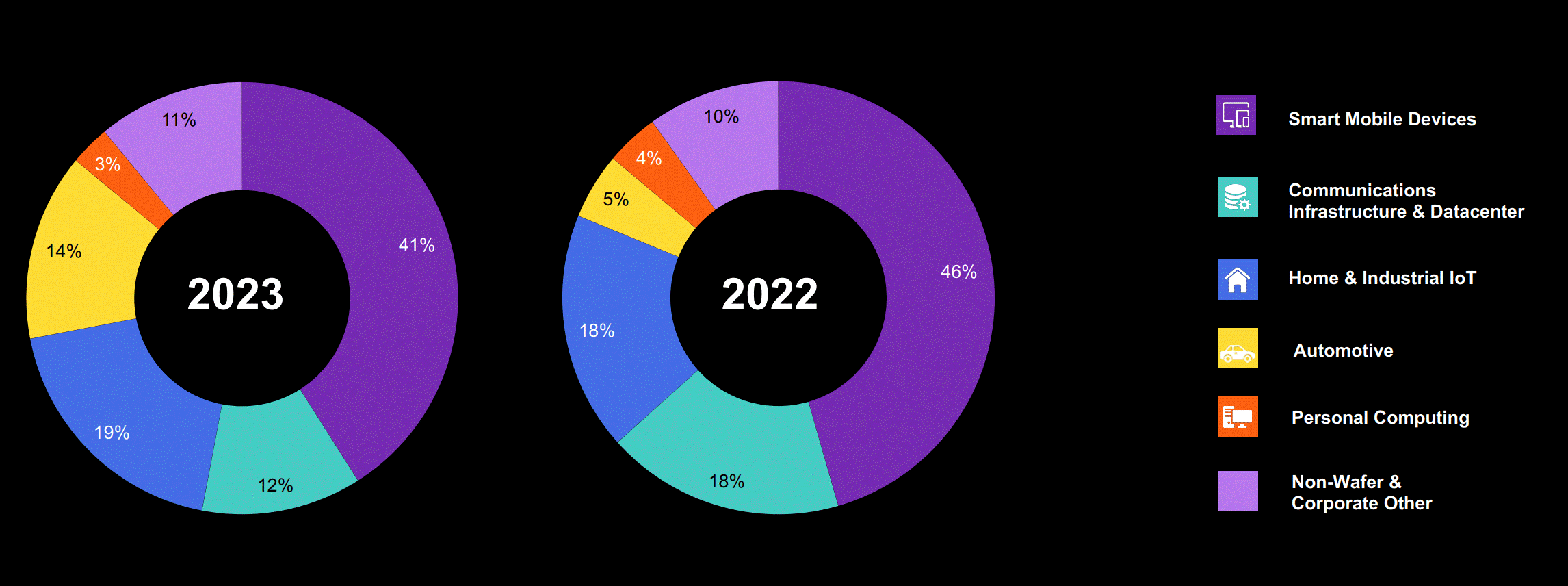

华虹新厂建好后,正好赶上了半导体行业新一轮周期。因此,华虹很快就实现盈利。刚开始那几年,华虹先靠着生产DRAM存储芯片起家,后来因DRAM市场低迷,便于2003年前后转型做晶圆代工厂。 直至2005年,华虹NEC重组成立华虹半导体,后来于2014年10月在港交所上市。期间,华虹一直在8英寸产线的低制程工艺上摸索,到了2018年,华虹12英寸生产线建成投片,正式完成“8英寸+12英寸”工艺产线布局,并将制程能力提升到55nm。 这里有一点需要说明——集成电路代工企业在技术上通常有两条战略发展路线,一条是沿着“摩尔定律”不断微细化发展,一条是沿着“超摩尔定律”发展特色工艺。而华虹公司不靠制程取胜,专注于成熟制程领域的特色工艺。 走过20余年,华虹公司已经成为了中国大陆第二大晶圆代工厂,和中芯国际并称“中国半导体双雄”。在业务上,华虹公司可以提供包括嵌入式/独立式非易失性存储器、功率器件、模拟与电源管理、逻辑与射频等多元化特色工艺平台的晶圆代工及配套服务。 华虹宏力与中国第一大晶圆代工企业——中芯国际的区别,以及华虹宏力芯片的应用 从目前全球晶圆代工企业的业务格局来看,基本上可以分为两类,第一类以台积电、三星为代表,深耕先进制程,沿着7nm、5nm、3nm的路线持续推进,特点就是研发投入高、资本支出大,每2-3年就会有一次制程突破。 大陆的中芯国际也属于这一类,只不过受美国制裁影响,短期无法向7nm以下进军,先进制程的下游一般是CPU、GPU、数据中心芯片等对芯片算力要求较高的逻辑产品。 第二类以华虹半导体、联电为代表,专注特色工艺,不过分追求芯片制程,致力于工艺平台的拓展和产品线的延伸,以提高产品性价比、可靠性和降低功耗为目标。 特点就是研发投入和资本支出相对较少,制程工艺一般在28nm以上,特色工艺的下游一般为电源管理芯片、射频芯片、物联网芯片、功率芯片等对芯片算力要求不太高的产品。

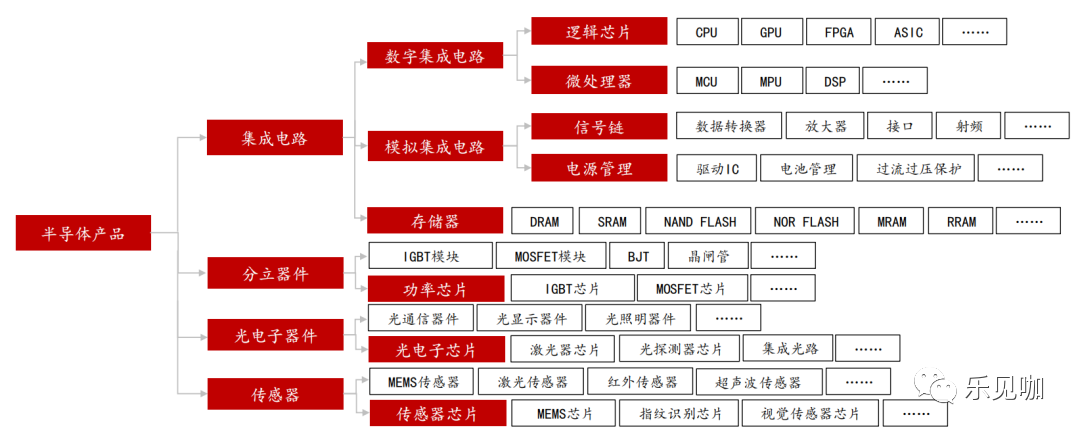

所以,虽然同属国内排名前二的晶圆代工企业,华虹半导体的业务同中芯国际还是存在较大差异的。 在日常生活中,我们听说或接触最多的芯片,通常是CPU、GPU等逻辑芯片,或内存、闪存等存储芯片,然而半导体是一个庞杂的产业,从分类来看,半导体包括集成电路、分立器件、光电子器件及传感器4大类别,其中,集成电路是最大的类别,占比超过80%。 而4大类别下面又有很多细分领域,如数字集成电路、模拟集成电路、功率芯片等,这些细分领域共同支撑起了全球5,735 亿美元的半导体市场。

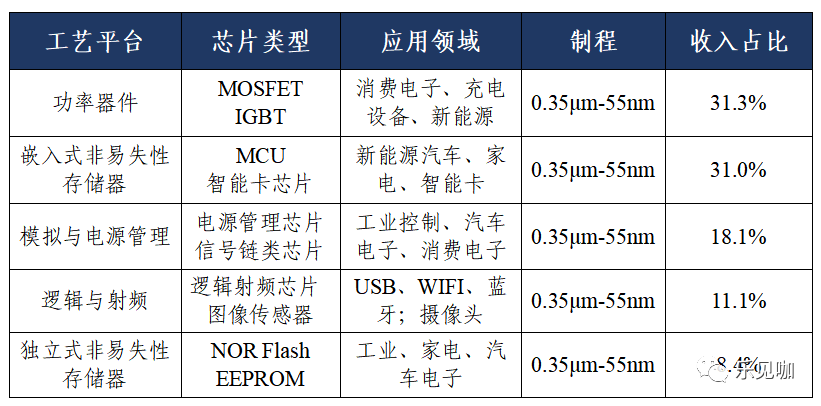

▲半导体产品分类 华虹半导体的业务范围相当广泛,公司的晶圆代工业务包括五大平台:功率器件、嵌入式非易失性存储器,模拟与电源管理、逻辑与射频及独立式非易失性存储器。 可以说,除了使用先进制程的CPU、GPU等数字芯片外,公司业务基本涵盖了半导体的方方面面。从收入占比看,功率器件与嵌入式非易失性存储器是公司的核心产品,合计占比约62%。 功率器件这个概念在资本市场一直非常火,它们主要使用在电力设备中,用于控制电路中的电流、电压、频率及功率等,下游则主要是交通工具(汽车、高铁)、新能源设备(光伏、风电)、通信设备(手机、基站)等,华虹半导体的功率器件产品是其一大特色,实力很强,功率器件代工规模在全球晶圆厂排名第一。 嵌入式非易失性存储器主要包括MCU和智能卡芯片两大类别,MCU俗称单片机是一个微型计算机,主要应用于汽车、工业和消费电子,这两年由于新能源汽车的拉动,MCU市场规模持续增长。智能卡芯片则是公司从成立至今的核心产品,主要包括SIM卡、身份证、银行卡等芯片,目前公司是全球最大的智能卡芯片代工企业。 除功率器件与嵌入式非易失性存储器外,公司比较核心的产品还有模拟芯片、电源管理芯片、图像传感器、NOR Flash等,合计占比越38%。

▲华虹半导体的业务范围及工艺平台

结语

随着中国第二大晶圆制造企业——华虹宏力回归A股上市,中国半导体产业的投融资热潮再次被推上新的高峰。

随着越来越多资本的融入,目前,中国传感器以及集成电路等半导体产业,正进入高速发展周期。

您对本文有什么看法?欢迎在传感器专家网公众号本内容底下留言讨论,或在中国最大的传感社区:传感交流圈中进行交流。

您对本文有什么看法?欢迎留言分享!

顺手转发&点击在看,将中国传感产业动态传递给更多人了解!

审核编辑 黄宇

-

传感器

+关注

关注

2552文章

51247浏览量

754901 -

芯片

+关注

关注

456文章

50967浏览量

424974 -

晶圆厂

+关注

关注

7文章

624浏览量

37908

发布评论请先 登录

相关推荐

意法半导体40nm MCU将由华虹代工

ST宣布:40nm MCU交由华虹代工!

消息称AMD将成为台积电美国厂5nm第二大客户

印度跃居全球第二大5G手机市场

晶圆出货量增长!台积电Q2营收飙涨,四大芯片代工厂财报有何亮点?

美国纯MEMS代工厂RVM宣布新建12英寸MEMS晶圆代工产线

2024年最新全球EMS代工厂50强(TOP 50)

台湾代工厂加大支出,AI PC和服务器成主要驱动力

Intel Foundry:2030成为全球第二大半导体制造代工厂!

英特尔进军Arm芯片,与台积电争夺市场

和硕集团拟在印度设立PC代工厂,响应政策鼓励本土制造

英特尔:互不干涉晶圆代工 2030年成全球第二大代工厂

无意发展至10nm以下,第二梯队晶圆代工厂的成熟工艺现状

刚刚!中国第二大晶圆厂A股上市!是最主要的国产传感器芯片代工厂!

刚刚!中国第二大晶圆厂A股上市!是最主要的国产传感器芯片代工厂!

评论