传感器行业是当今科技领域不可或缺的关键驱动力,被誉为现代智能化的神经触角,是万物互联时代的重要组成部分。作为一种能够感知、测量和监测环境中变量的装置,其通过将实际世界的信息转换为电信号或数字数据,为我们提供宝贵的数据输入。

无论是智能手机、汽车、工业自动化还是医疗设备,传感器的应用无处不在,极大地便利了我们的生活和工作。未来随着技术的进步和成熟,传感器将变得更小巧、功耗更低、精度更高,同时也更加可靠和耐用,使得传感器能够更广泛地应用于各个领域。

下文我们将对传感器行业展开论述,从行业概况出发,对传感器的发展历程、行业现状进行具体分析,同时对传感器产业链及相关公司进行梳理,分析下游重点应用领域。以此为基础,对行业的未来发展进行展望,通过本文大家对当前中国传感器行业将有全面了解。本文数据来自多份2023年最新研报,较具参考价值。本文内容较多,可按下面目录获取相应信息:

↓↓↓向下滑动,查看更多↓↓↓

01、概述1、什么是传感器2、常见传感器分类(1)按照检测原理(2)按输出信号(3)按技术路径(4)按用途不同1)压力传感器2)惯性传感器3)磁传感器4)光学传感器5)声学传感器3、传感器结构及工作原理02、发展历程03、市场现状1、全球传感器市场规模庞大,中国占比约20%2、国内市场仍由外资主导,高端传感器芯片约80%依赖海外3、家电+汽车+工控是智能传感器的主要应用领域04、产业链分析1、传感芯片:集成化大势所趋(1)MEMS:规模最大的传感芯片,市场稳增长(2)磁传感:受益于新能源汽车,增长弹性显著2、模拟前端3、微控制器(MCU)4、通信芯片5、传感器封装/整机05、机器人领域传感器1、传感器:机器人的“眼睛”和“神经”2、视觉传感器:机器人视觉要点在于移动场景、精细描绘与高集成度3、力控传感器:多维力矩/力传感是目前最优解4、惯导传感器:人形机器人的姿态控制核心5、触觉传感器:电子皮肤为最具潜力的触觉传感器,有望成为机器人触觉终极方案06、汽车领域传感器1、汽车传感器是提升驾乘体验规避安全隐患核心部件2、汽车电气化与智能化驱动传感器量价齐升07、相关公司1、芯动联科:强研发投入助力成为高端MEMS惯导传感器引领者2、汉威科技:气体传感器龙头,把握市场新兴赛道3、柯力传感:应变式传感器龙头,打造物联网平台企业4、保隆科技:坚实技术声誉基础助力布局ADAS智能感知传感器5、康斯特:积极布局高精度MEMS压力传感器08、发展趋势展望1、智能化和自适应2、多功能集成3、微型化和低功耗4、安全性和隐私保护

01、概述

1、什么是传感器

传感器是一种器件或者装置,是数字经济时代关键的硬件入口之一,通过感知和测量真实世界,将其数字化后进行处理,再结合特定算法,实现硬件终端的智能化。传感器通常运用在手机、可穿戴设备、工业设备和汽车等终端设备中。

2、常见传感器分类

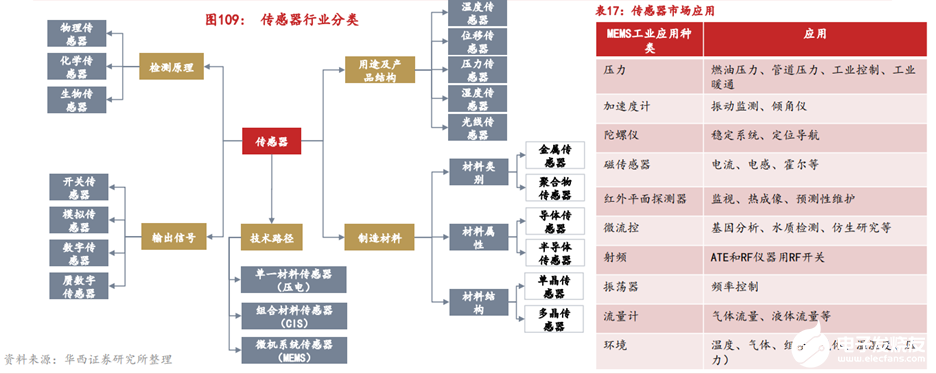

传感器产品种类繁多,可以根据不同的标准进行分类。

(1)按照检测原理

可将传感器分为物理传感器、化学传感器和生物传感器。物理类基于力、热、光、电、磁和声等物理效应。化学类基于化学反应的原理。生物类基于酶、抗体、和激素等分子识别功能。

(2)按输出信号

可分为模拟传感器(将被测量的非电学量转换成模拟电信号)、数字传感器(将被测量的非电学量转换成数字输出信号)、开关传感器(当一个被测量的信号达到某个特定的阈值时,传感器相应地输出一个设定的低电平或高电平信号)。

(3)按技术路径

可分为单一材料传感器(压电)、组合材料传感器(CIS)、微机系统传感器(MEMS)。

(4)按用途不同

可将传感器分为温度传感器、压力传感器、声学传感器、光学传感器、惯性传感器、位置传感器等。按用途划分传感器可采集不同类型的数据,下游应用领域广泛。

1)压力传感器:压力传感器是能感受压力信号,并能按照一定的规律将压力信号转换成可用的输出的电信号的器件或装置。根据工艺和工作原理不同分为MEMS压力传感器、陶瓷压力传感器、溅射薄膜压力传感器等,基于MEMS技术的传感器因为具备小型化、可量产、灵敏度高的特点,使用最为广泛。压力传感器是工业实践中最为常用的一种传感器,其广泛应用于各种工业自控环境,涉及水利水电、铁路交通、智能建筑、生产自控、航空航天、军工、石化、油井、电力、船舶、机床、管道等众多行业。

2)惯性传感器:惯性传感器是一种运动传感器,主要用于测量物体在惯性空间中的运动参数(加速度、倾斜、冲击、振动、旋转和多自由度),是解决导航、定向和运动载体控制的重要部件。惯性传感器依据敏感量的不同分为加速度计和陀螺两大类。按照测量精度可分为高端应用市场和低端应用市场。低端应用市场产品特点是价格较低、用量较大、性能要求较低,主要包括消费电子、汽车电子、工业自动化等;高端应用市场产品特点是精度要求较高、价格较贵、用量较小等,主要包括,国防和商业航天等军用级和宇航级电子产品。

3)磁传感器:磁传感器是通过感测磁场强度、磁场分布、磁场扰动等来精确测量电流、位置、方向、角度等物理参数,广泛用于消费电子、现代工农业、汽车和高端信息化装备中。磁传感器分为三类:指南针、磁场感应器、位置传感器。

4)光学传感器:利用光的特性和与物质的相互作用,将光信号转换为电信号进行处理和分析。常见的光学传感器类型包括光电传感器、光纤传感器、图像传感器、激光传感器和光谱传感器等。光学传感器广泛应用于信息技术,航空航天,能源,医疗等领域。

5)声学传感器:利用声波的传播和反射原理来收集有关声音的信息,并将其转换为电信号进行处理和分析。常见的声学传感器类型包括麦克风阵列、压电传感器、超声波传感器和声表面波传感器。它们可以用于声音识别、方向定位、距离测量、材料测试、声纳应用等。声学传感器在许多领域都有广泛的应用,包括声音记录、噪声控制、通信、医疗诊断、环境监测和安全系统等。

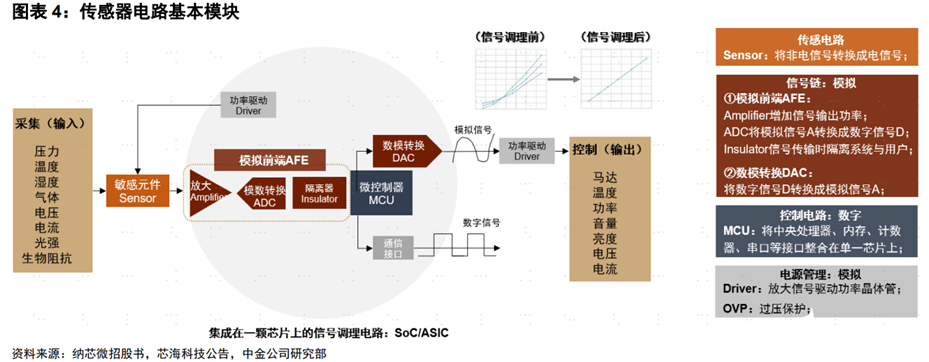

3、传感器结构及工作原理

传感器是一个完整的数据采集系统,含模拟和数字电路。传感器的核心是数据采集,即将被测对象的各种参量(物理、化学或生物量)通过各种敏感元件做适当转换之后,再经过信号调理、采样、量化、编码和传输等步骤,最后送到计算系统进行处理、分析、存储和实现。成套的数据采集系统(DAS),由敏感元件(Sensor)、模拟前端(AFE)和微控制器(MCU)等组成,其工作原理是:从敏感元件接收到模拟电信号,由模拟前端通过放大器放大,再由模拟数字转换器把模拟信号转化为数字信号,经过MCU处理。其中,模拟前端是信号链的组成部分,一个完整信号链除了信号感知和处理外,还包括由数字模拟转换器还原为模拟信号的过程。

长期来看,随着电子材料和微电子技术的升级,数据采集系统的电路结构呈现两大发展趋势:一是多个传感器芯片可以集成封装,或者在模拟前端中整合更多的信号通道和功能模块,来应对同时测量多个目标的场景,简化电路设计;二是SoC化(系统级芯片),即在单芯片上集成敏感元件、模拟前端和MCU中的任意两者或三者。

02、发展历程

传感器产业发展分为以下三个阶段:

(1)结构型传感器:主要利用结构参量变化来感受和转变信号,例如电阻应变式传感器,它通过金属材料来发生弹性形变时电阻的变化来转化电信号的。

(2)固体传感器:从20世纪70年代后期开始发展起来的。这种传感器由半导体、电介质、磁性材料等固体元件构成,利用某些特性制成,例如热电效应、霍尔效应、光敏效应,分别被制成热电偶传感器、霍尔传感器、光敏传感器等。这类传感器具有成本低、可靠性高、性能好以及接口灵活等特点。

(3)智能传感器:进入21世纪,传统型向智能型方向发展,这类传感器是微型计算机技术与检测技术相结合的产物,对外界信息具有一定检测、自诊断、数据处理以及自适应的能力。当时的智能化测量主要是以微处理器为核心,把传感器信号调节电路微计算机、存贮器及接口集成到一块芯片上,使传感器具有一定的人工智能。

03、市场现状

1、全球传感器市场规模庞大,中国占比约20%

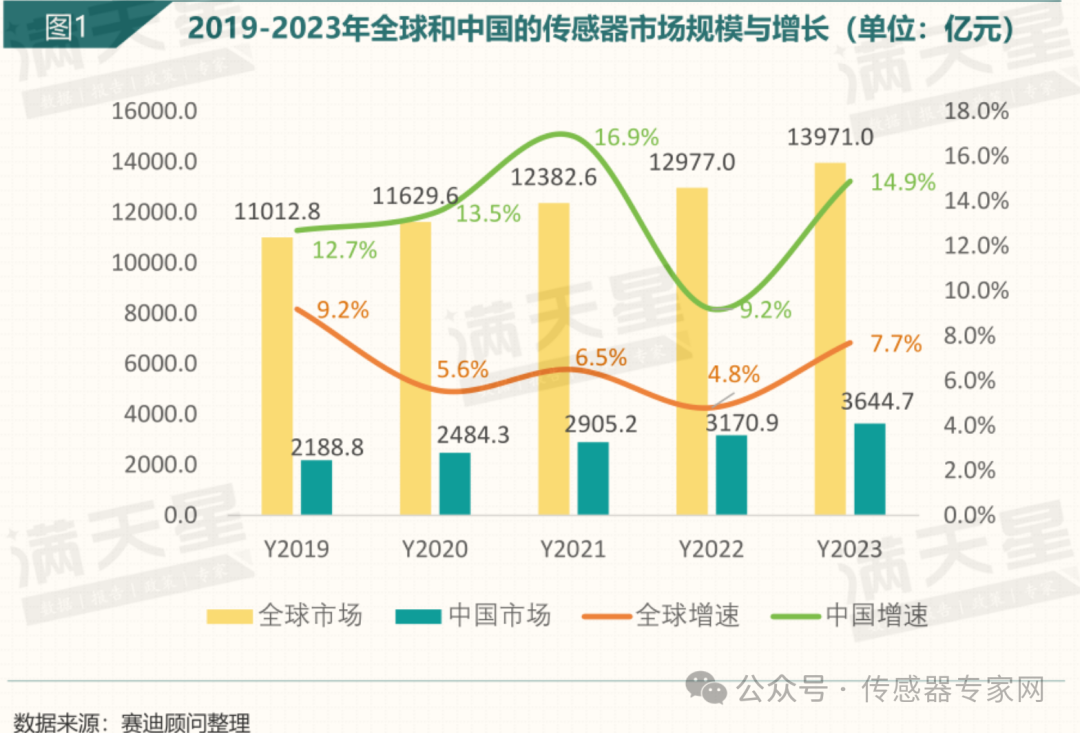

全球传感器市场超万亿,中国占比约20%。根据Statista,2022年全球市场规模为2512.9亿美元(约1.79万亿人民币)。受疫情影响,全球传感器市场经历了大幅波动。2020、2021和2022年同比增速分别为-13%、62%、10%。相比之下,中国市场增速相对稳定,3年增速分别为14%、20%、19%,维持在20%上下。除此之外,中国市场占全球传感器市场的比例维持在20%上下,在全球市场中的份额也相对稳定。

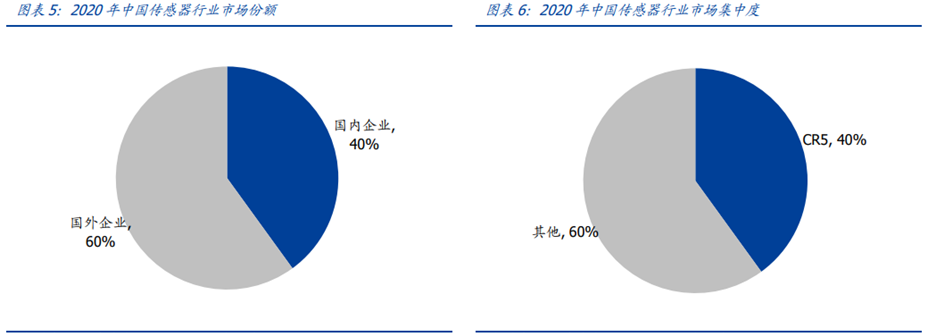

2、国内市场仍由外资主导,高端传感器芯片约80%依赖海外

当前,我国传感器市场仍旧由外资主导,国内供给能力略有不足,全球龙头企业如爱默生、西门子、博世、意法半导体、霍尼韦尔等跨国公司占据约60%的国内市场份额,尤其在高端市场,约80%的传感器芯片依赖海外企业,剩余的份额也只要集中在几家上市公司手中。从国内格局看,当前市场较集中,我国传感器行业TOP5企业占据了国内传感器市场约40%以上的份额,其余约60%为中小企业,产品或主要集中在中低端,或未实现大规模应用。

3、家电+汽车+工控是智能传感器的主要应用领域

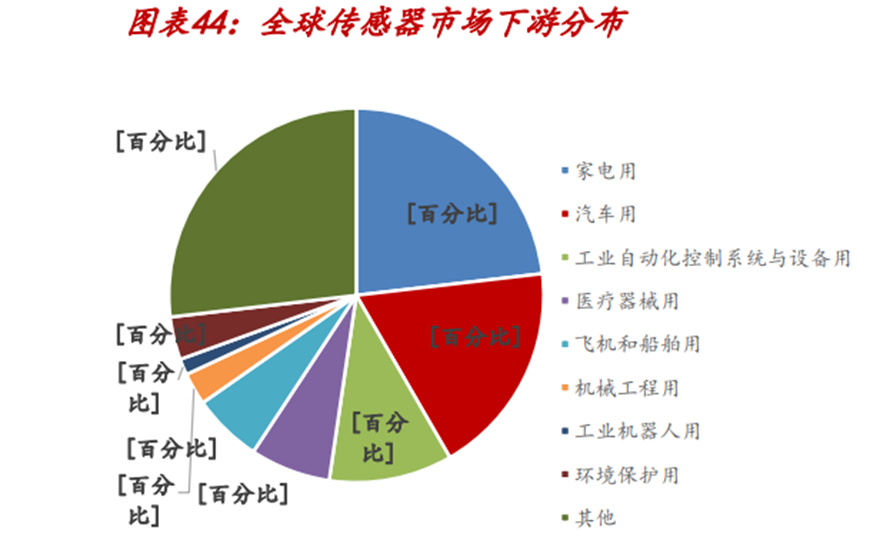

从具体的下游分别看,传感器主要聚焦在消费类产品和工业类产品,家电和汽车分别占比达到23.15%和18.52%,占主要部分。此外,工控、医疗、飞机和船舶等领域对智能传感器的使用量也较为普遍。

04、产业链分析

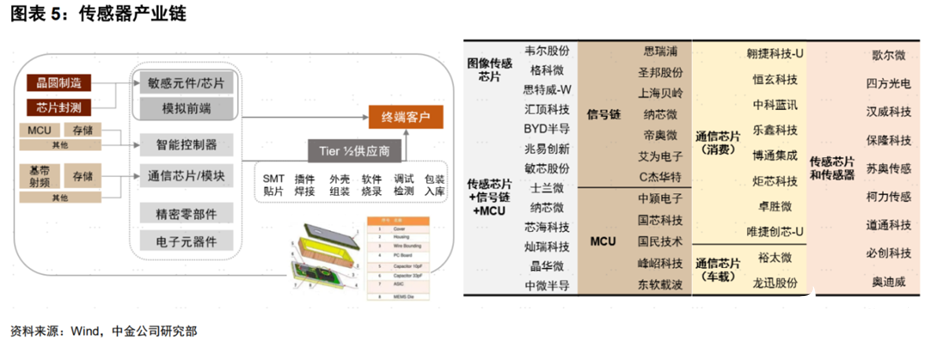

从完整的产业链构成看,传感器产业链呈现链条长和环节多的特征。1)上游,除核心芯片(敏感元件、信号链和数字处理芯片)外,还包括精密零部件、电子元器件(如线路板、连接器和被动元器件等),此外,具备连网功能的传感器还涉及通信芯片/模块的供应;2)中游,由各类Tier½供应商构成,主要完成传感器的产品设计、组装和销售;3)下游,包括各类传感终端设备,包括消费、工业、通讯和汽车等。

从产业链各环节的特征看,传感器市场呈现两头专用、中间通用的特点,即敏感元件/芯片和传感器终端的专用性较强,而配套的模拟前端芯片、处理器芯片、通信芯片/模块的通用性较强。主要原因在于,不用类型的传感器基于不用的采样原理收集信息,敏感元件的设计、材料和工艺需要针对特定需求定制化开发,而传感器设备由于需要在特定领域形成品牌效应,也都产生了专门供应商。也基于以上原因,传感器厂商为保证高毛利、功能定制化,通常自研敏感元件/芯片。

1、传感芯片:集成化大势所趋

敏感元件/传感芯片是传感器的核心元件,负责将被测量到的非电参量转换成为电信号。狭义的传感芯片(含执行器)主要是指基于压电效应、压阻效应、热电效应和磁电效应等的敏感元器件,具体包括惯性(加速度和角速度)、压力、温度和磁传感器;广义的传感芯片还包括基于光电效应的光电子器件,市场规模较大且分工专业化,具体包括图像传感器、发光二极管、光线传感器、激光器、激光检测器、光耦、红外发光二极管和显像管等。精度、输出噪声、功耗、温漂、抗浪涌电压等是核心指标。

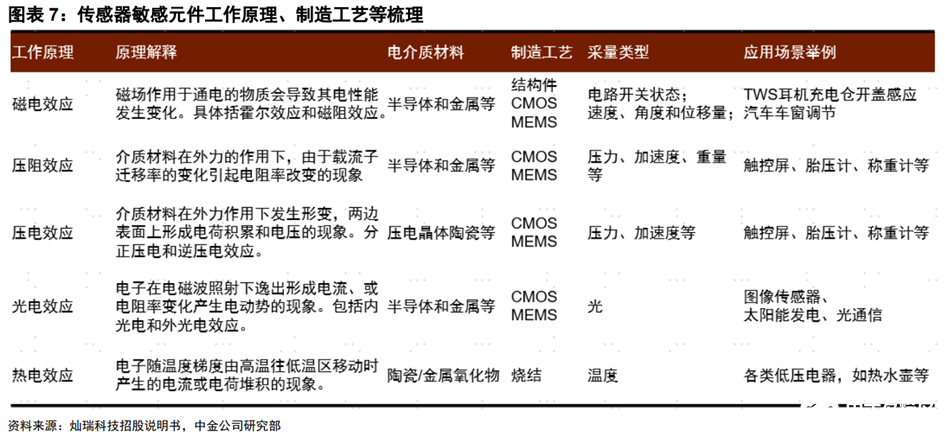

由于输入信号和应用场景的差异,传感芯片具有非标准化的特征,市场相对分散。传感芯片有众多分类方式:1)按照被测量性质,有温度、湿度、重量、压力、压强、电压、电流、惯性加速度、位置、声音、气体、电磁波等;2)按照工作原理,有磁电效应(霍尔效应和磁阻效应)、压电效应、压阻效应、光电效应、热电效应(塞贝克效应)等;3)按照制造工艺,有MEMS(微机电系统)、CMOS(互补金属氧化物半导体)、CMOS-MEMS集成等;4)按照导电材料,有半导体、陶瓷和压电衬底等。

(1)MEMS:规模最大的传感芯片,市场稳增长

MEMS传感器芯片市场规模最大,占传感器芯片总市场的一半,未来仍有望稳定增长,目前国产化率仍低。MEMS是一种加工工艺,它利用半导体加工技术在硅晶圆上制造出微型电路和机械系统,经封装和切割组装形成硅基换能器,具有微型化、功耗低、成本低等优势,可用作加速度、角速度、压力和执行器等多种传感器芯片的生产制造。

根据Omdia的数据统计,2022年全球MEMS行业市场规模已达到184.77亿美元,目前MEMS传感器在消费电子、医疗、汽车电子以及工业等应用领域占比最高,分别占据41.8%、28.1%、16.7%和9.1%。其中射频滤波器、压力传感器、惯性传感器和声学传感器是MEMS的主要应用。

对比其他传感器制造工艺,MEMS具有可批量生产、但技术复杂度高以及定制化属性强的特征,国际龙头主导市场份额并普遍采用IDM(垂直整合制造)生产模式。(1)相比传统机械系统,MEMS由于足够小型化,可通过微纳加工工艺批量生产;(2)相比标准CMOS工艺,MEMS由于复杂的微小机械系统的存在,制造过程需要兼顾电路和机械系统,而不同的传感器又拥有不同的机械特性,使得MEMS在晶圆制造和封装测试环节都有较强的定制化特征,有“一种产品,一种制造工艺”,海外龙头厂商普遍采用IDM生产模式。

国产MEMS传感芯片的参与者以Fabless为主,虽然IDM更有助于中长期发展,但是考虑到技术发展阶段,中短期立足Fabless模式,同时获得先进的、充足的代工资源成为国产厂商参与全球竞争关键。根据Yole,全球领先的MEMS晶圆代工厂包括赛莱克斯Silex、Teledyne DALSA、索尼Sony、台积电TSMC、X-Fab、APM、IMT、世界先进VIS、高塔半导体Tower Jazz、联华电子UMC等。我国有赛微电子、中芯集成、华虹宏力等。通过收购海外龙头公司,有利于加速国产厂商在MEMS生产技术上的突破。

(2)磁传感:受益于新能源汽车,增长弹性显著

磁传感器以半导体材料和CMOS制造工艺为主,是仅次于MEMS的第二大类传感器芯片,市场规模约25亿美元,未来将显著受益于新能源汽车,并且国产厂商加速突破。

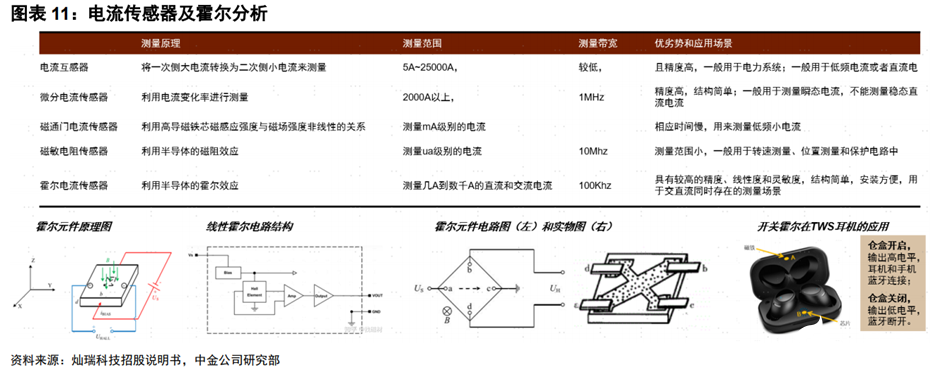

磁传感器包括霍尔和磁阻(xMR,含AMR、GMR和TMR)两大类,分别基于霍尔效应和磁阻效应。霍尔磁传感器应用相对更广泛,它使用标准化的CMOS生产工艺,将霍尔元件、稳压电路和运算放大器集成,因而规模量产性和成本较优。霍尔磁传感器功能上可分为线性霍尔、开关霍尔两类,前者输出模拟量,输出是和输入量成正比的电压;后者输出数字量,根据电路电平状态变化输出0和1,进而控制开关通断。

竞争格局方面,全球磁传感器市场主要由美国、日本和欧洲公司主导,行业龙头包括Allegro、英飞凌Infineon、迈来芯Melexis、AKM和东电化TDK等;国产参与者包括比亚迪半导体、灿瑞科技、纳芯微、艾为电子、赛卓电子、麦歌恩等。不同于MEMS传感器定制化的生产工艺和封装,磁传感器(霍尔为主)使用标准的CMOS晶圆生产工艺,具备相对成熟且充足的产能资源,因此行业参与者均采用晶圆代工,自主封装的业务模式。

2、模拟前端

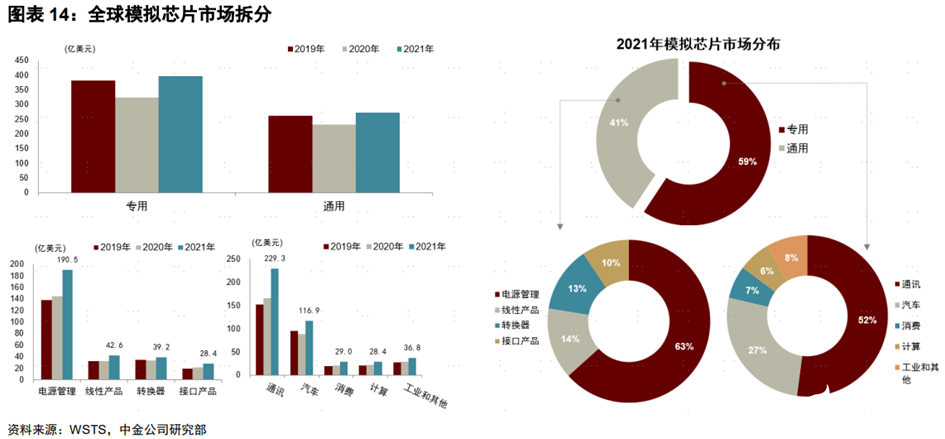

模拟前端主要由线性产品(含放大器和比较器)、模数转换器ADC构成,与后端数模转换器DAC、各类接口产品共同构成信号链。2021年全球模拟芯片市场规模为670亿美元,通用和专用芯片分别占41%和59%,市场规模为272亿美元和397亿美元。其中通用芯片由信号链(含线性、转换器和接口等)和电源管理芯片构成,分别占37%和63%;专用芯片包括通讯、汽车、消费、计算和工业等应用领域,分别占52%、27%、7%、6%和8%。预计到2023年,该市场规模将达到948亿美元,因此模拟芯片市场将呈现稳步扩张趋势。

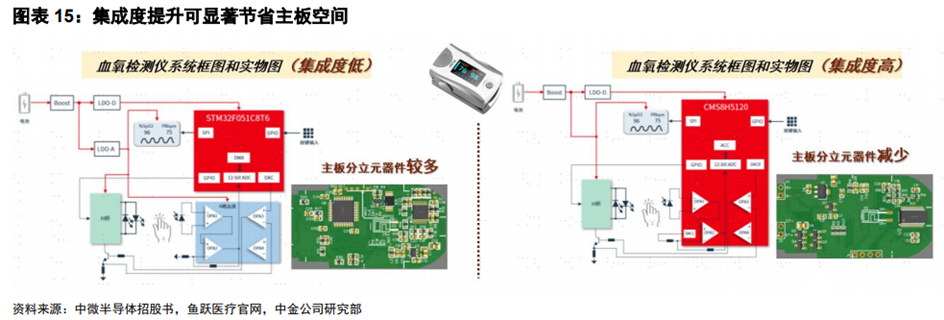

从成长性的角度,技术升级方面,芯片集成化以减少外围电路是大势所趋,专门的信号调理ASIC芯片、集成化的传感器芯片有助于智能传感终端小型化、便携化;以血氧检测仪为例,高集成的模拟前端芯片可以节省分立电子元器件。而在生产工艺端,模拟芯片BCD生产工艺向着高压、高功率和高密度三个方向演进,目前已升级到65nm,并且向着标准化、模块化发展。(BCD是将高精度的BJT器件、高集成度的CMOS器件和作为功率输出级的DMOS器件同时集成到单芯片上的技术)。

市场需求方面,数字核处理器的工艺制程已升级至5nm并向3nm及更高阶制程演进,为保证可靠性和漏电流的要求,处理器的供电电压也要随之减小,催生数字核处理器与周边器件电压转换的新需求。此外,物联网和智能汽车市场的增长有望带动传感元件、信号链需求的提升。

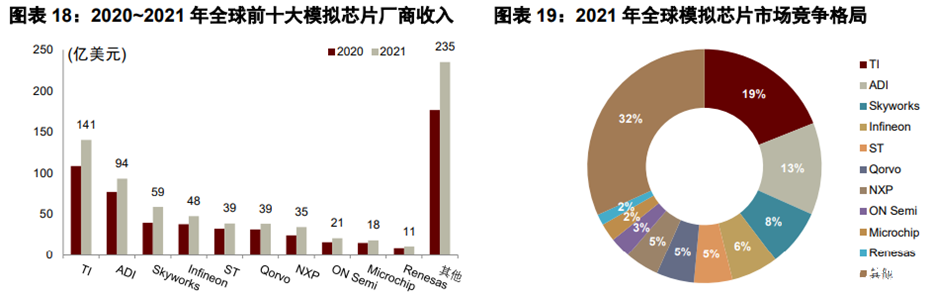

竞争格局方面,欧美日厂商主导模拟前端芯片市场,根据IC Insights,2018年全球前十大模拟芯片供应商合计60%份额。国内模拟集成电路厂商起步较晚,产品以中低端芯片为主。在技术积累和政策支持下,国产化发展迅速。模拟前端厂商的竞争优势在于:一,更全的产品品类;二,更高的集成度;三,自建安全产能,保证供应链稳健。

3、微控制器

MCU是微控制单元(又称单片机),执行计算和控制的功能,它将CPU的频率与规格做适当缩减,并将内存、定时器、I/O端口、串行口和中断系统等整合在单一芯片上,根据应用场景的不同,部分MCU还集成了A/D、D/A、PWM、PCA、WDT等功能部件、以及SPI、I2C、ISP等数据传输接口。

MCU具有众多产品分类:(1)按照处理器的数据位数,可分为4位、8位、16位、32位和64位。位数越高,运算速度越快,基于ARM内核的32位MCU,具有良好的生态和可拓展性,逐渐成为全球消费电子和工业电子产品的核心,占据了主要市场。(2)按照用途可以分为通用型和专用型,通用型是指将可开发的资源(ROM、RAM、I/O、EPROM)等全部提供给用户的MCU;专用型MCU是指硬件及指令是按照某种特定用途而设计,例如汽车和智能卡应用。

MCU是汽车的重要组件,用于各种电子控制单元(ECU),广泛应用于车辆的各个领域。根据数据,MCU在车用半导体器件总量中占比30%。传统汽车平均每辆车使用70颗MCU,而智能汽车预计将超过100颗。车身控制领域通常使用8位MCU,具有简单耐用、低价的优势;而动力系统和辅助驾驶传感器等领域则使用32位MCU,具备更高的处理能力。总体来说,随着汽车架构的演进,32位MCU将成为车载系统的主流,因为它能够处理大量传感器数据,并整合域控制器功能。边缘端MCU从8/16位升级到32位也是一个趋势。

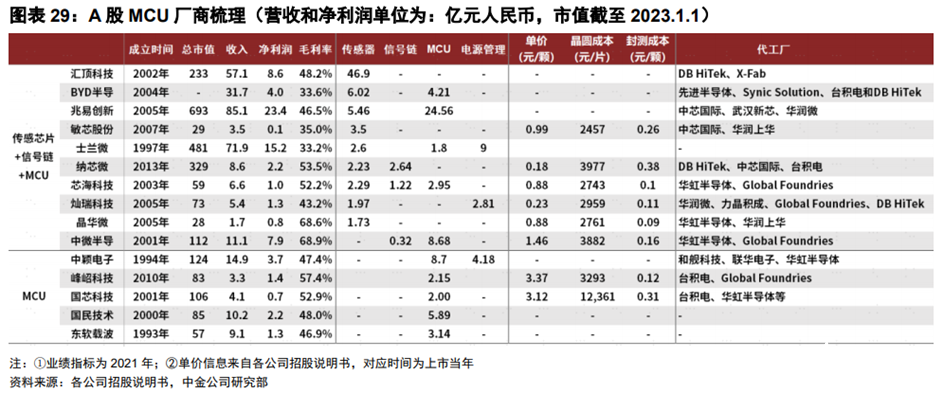

竞争格局方面,全球MCU市场高度集中。瑞萨科技、恩智浦、ST、英飞凌和微芯科技等占据主要份额,国内MCU厂商主要参与消费和家电市场,近年来逐步导入汽车领域,从与安全性能相关性较低的中低端车规MCU切入,如雨刷、车窗、环境光控制等车身控制模块,并逐步开始研发未来汽车智能化所需的高端MCU,如智能座舱、ADAS等。根据Omdia,比亚迪半导体是中国领先的车规级MCU芯片厂商,其他参与者还包括兆易创新、芯海科技、中颖电子、国芯科技、峰岹科技和杰发科技(四维图新子公司)等,未上市公司包括琪埔维半导体、赛腾微电子、芯旺微和华大半导体等。

4、通信芯片

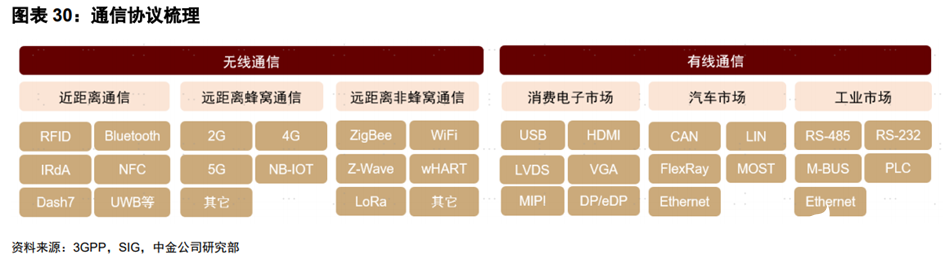

通信芯片用于传感器终端和网络的连接,含有线和无线两种方式。通信芯片有统一的协议和规则,并且由于应用场景需求的多元化,协议种类也丰富多样。

1)有线通信协议,以太网(Ethernet,ETH)应用最为广泛,包括运营商、企业网等,而针对特定应用领域行业内联盟共同制定相关协议,消费电子市场有USB、HDMI、MIPI、LVDS、VGA和DP/eDP等,汽车市场有CAN、LIN、MOST和FlexRay等,工业市场有串行数据接口(RS-485、RS-232等),电力线通信有PLC,智能表抄表有M-BUS等。

2)无线通信协议,包括远距离蜂窝通信、远距离非蜂窝通信、近距离通信、以及卫星导航定位通信,其中蜂窝通信按1G到5G持续迭代升级,远距离非蜂窝通信包括WiFi、Zigbee、NB-IoT和Lora等,短距离通信包括蓝牙、UWB和RFID等,卫星导航定位通信包括北斗/GPS/Glonass/Galileo等。

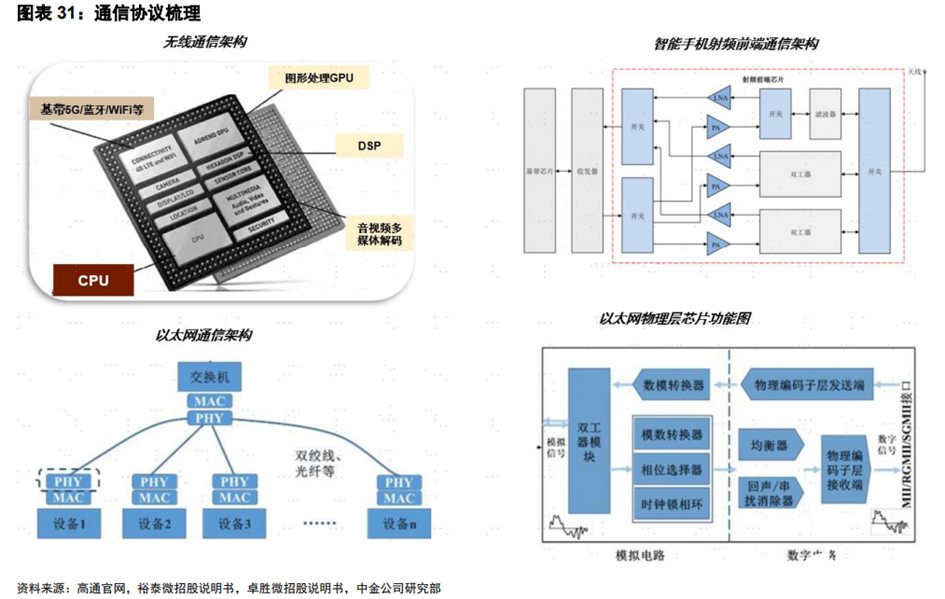

物联网通信以无线通信为主,不同类型的终端联网方式各有差异。手机作为智能化程度高的终端,集成各类无线通信功能;笔记本电脑以WiFi和蓝牙为主;TWS耳机使用蓝牙传输音频;智能手表使用蓝牙、WiFi一体化芯片;智能健康监测以蓝牙为主;智能家居以WiFi为主;物联网通信芯片由基带(Modem)和射频前端(RFFE)构成,大部分场景下基带与主处理器集成为SoC芯片,射频前端仍以分立芯片的形式为主。根据GSMA预测,预计到2025年全球物联网连接数将提升至233亿个,其中蜂窝物联网连接数有望从2021年的21亿个提升至2025年的41亿个。

智能汽车车内通信以有线通信为主,车载网络多年发展至今已形成以CAN总线为主流,多种总线技术并存的解决方案。但在汽车电子电气架构升级、分域管理和整车轻量化的趋势下,以太网通信有望作为核心技术支撑,一方面提升通信带宽,另一方面降低车内走线的复杂性,此外还能减少整车重量。以太网电路接口主要由数据链路层(MAC)和物理层(PHY)两大部分构成,汽车大部分处理器已包含MAC控制,PHY芯片承担了将线缆上的模拟信号和设备上层数字信号相互转换的职能。PHY芯片是一个复杂的数模混合芯片系统,芯片中包含高性能SerDes、高性能ADC/DAC、高精度PLL等AFE设计,也包括滤波算法和信号恢复等DSP设计,需要数字、模拟、算法全方位技术经验以及完整产品设计团队。

以Aquantia的汽车ADAS以太网架构为例,每一个传感器(包括摄像头、激光雷达、毫米波雷达、超声波雷达等)侧都需要部署一个PHY芯片以连接到ADAS域的交换机上,每个交换机节点也需要配置若干个PHY芯片,以输入从传感器端传输过来的数据。根据以太网联盟的预测,随着汽车智能化应用需求推动的车联网技术不断发展,未来智能汽车单车以太网端口将超过100个。根据中国汽车技术研究中心有限公司的预测,2021~2025年车载以太网PHY芯片出货量将呈10倍数量级增长,2025年中国车载以太网物理层芯片搭载量将超过2.9亿片。根据中国汽车技术研究中心的数据,预计2022~2025年全球以太网物理层芯片市场规模保持25%以上的年复合增长率,到2025年突破300亿元。

整体而言,通信芯片均呈现寡头垄断的竞争格局。1)蜂窝通信芯片市场,Qualcomm、MediaTek占主要份额,此外还有韩国三星、中国大陆的紫光展锐、海思半导体、翱捷科技等;2)非蜂窝通信芯片市场,Broadcom和Marvell为全球Wi-Fi芯片龙头,Nordic和Dialog在低功耗蓝牙芯片领域占据近50%份额,Decawave和NXP在UWB芯片领域占据主导地位,国内非蜂窝通信芯片的参与者有乐鑫科技、博通集成、恒玄科技、中科蓝讯等。3)以太网PHY芯片市场,美国博通美满电子、德州仪器、高通和中国台湾瑞昱四家厂商占据主要市场份额。目前境内仅少数厂商能够大批量供应多速率、多端口的以太网物理层芯片。我国以太网物理层芯片自给率较低,下游厂商使用的以太网物理层芯片高度依赖境外进口。国产厂商裕泰微、景略半导体等。

5、传感器封装/整机

消费类电子终端由于高集成度、轻量化、小型化,传感器通常以封装完成的芯片的形式应用在终端,芯片供应商和终端品牌形成直接的供应关系;工业控制、汽车电子等应用由于零部件复杂,实行分域管理(车身域、底盘域、座舱域、动力域电池管理和电机驱动控制系统、自动驾驶域),传感器芯片需要以模组/整机产品的形式,配合主控算力芯片、电源管理芯片、通讯接口芯片以及其他电气部件通过Tier½厂商再供货给终端品牌客户。

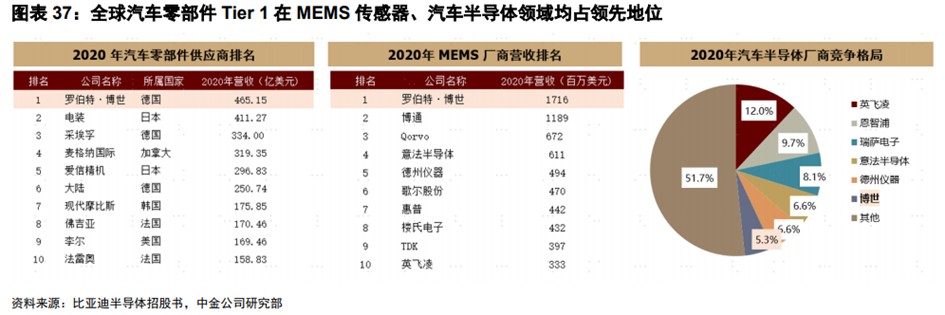

整体而言,全球传感器市场格局相对分散,整体以海外龙头大厂为主。测量对象和应用场景的多样化造成传感器的技术原理、产品形态和材料工艺千差万别,因此市场呈现碎片化特征。此外,由于传感器对采样速度、精度以及一致性等性能要求较高,需要长期的技术和工艺积累,因此强者恒强,海外龙头大厂长期占据主导地位。通用型传感器市场由博世、博通、Qorvo、ST意法半导体和TI等主导,汽车传感器市场以国际Tier1厂商为主,包括博世、大陆、BorgWarner、Sensata、DENSO、英飞凌、Elmos、Aptiv、Allegro、TI和ADI等;工业自动化领域有西门子Simens、东电化TDK等。

总结全球传感器龙头厂商的业务特征,主要有两类:一类是传感器芯片+通用模拟芯片,以模拟芯片龙头TI、ADI和ST等为例;另一类是传感器芯片+模组+软件一体化解决方案,以汽车Tier1博世Bosch为例。

万物互联时代传感器的成长空间广阔,尤其是智能汽车、物联网带来的增量需求,同时机器人行业的迅速发展也为传感器带来新的机会。下面我们主要介绍传感器在机器人及汽车领域的应用。

05、机器人领域传感器

1、传感器:机器人的“眼睛”和“神经”

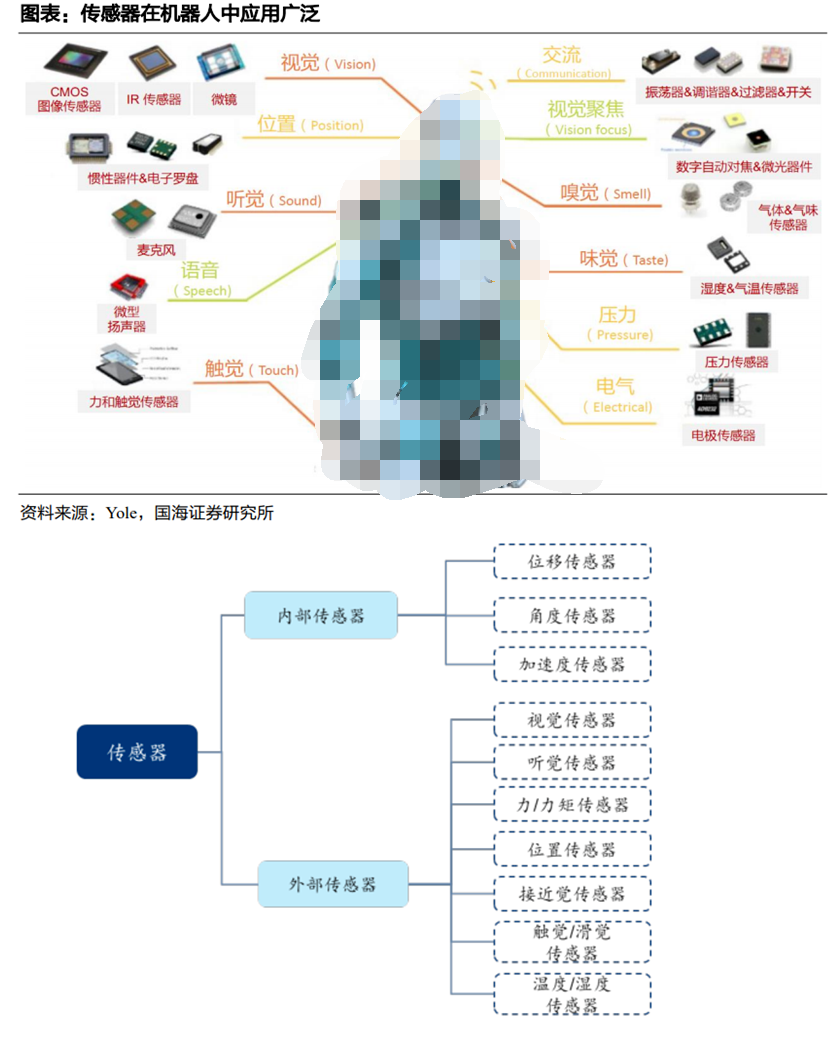

机器人需要多传感器来保证灵敏度。各种传感器相当于机器人的手、眼、耳和鼻,有助于识别自身的运动状态和环境状况。在这些信息的帮助下,控制器可以发出相应的指令,使机器人完成所需的动作。

根据检测对象的不同,可以分为内部传感器和外部传感器。内部传感器主要测量机器人内部系统状态,如温度、转速、电压等;外部传感器主要测量外界环境的信息,包括位置传感器、速度传感器、力传感器、视觉传感器等。

机器人传感器价格昂贵,其价值量占比或仅次于关节模型。相较于用于检测机器人各个内部系统的内部传感器,用于获取机器人的作业对象对外界环境的相关信息的外部传感器价值量更高,也是目前众多机器人应用探索的方向。通常来说,关节模组是人形机器人价值量占比最高的环节,占比一般在40%以上,通过梳理人形机器人传感器的可能应用位置与数量,推测人形机器人传感器价值量占比或仅次于关节模组,其中视觉、力控属于通用型机器人必备传感器,惯导传感器将成为人形机器人姿态控制的核心。

2、视觉传感器:机器人视觉要点在于移动场景、精细描绘与高集成度

机器人自主导航与汽车自动驾驶技术系出同源,其中机器人视觉受限于内部空间,需具有更高集成度。与汽车视觉类似,机器人视觉需要在移动场景中做到精细描绘,这对感知单元提出了较高要求。同时,机器人(尤其是人形机器人)受限于内部空间,其感知单元需具有更高集成度。机器人自主导航与汽车自动驾驶共同的三大关键技术为环境感知、规划决策与执行控制,自动驾驶和机器人主要通过传感器来获取周围环境信息,同时也会通过高精度地图和IoT技术来扩展环境感知能力。常用的视觉和环境感知传感器为摄像头、雷达(毫米波、激光、超声波等)、红外传感器、GPS、IMU等。

摄像头:机器人的眼睛,包括普通单目摄像头与深度摄像头。1)普通单目摄像头:通过图像匹配进行目标识别,再通过目标在图像中的大小去估算目标距离,缺陷在于对距离的识别依赖于图像识别的准确度;2)单目结构光深度摄像头:由一个RGB摄像头、结构光投射器(红外)和结构光深度感应器(CMOS)组成,通过投影一个预先设计好的图案作为参考图像(编码光源),将结构光投射至物体表面,再通过深度感应器接收该物体表面反射的结构光图案,由于接收图案会因物体的立体形状而发生变形,因此可以通过该图案在摄像机上的位置和形变程度来计算物体表面的空间信息;3)双目深度摄像头:双目摄像头的原理与人眼相似,通过对图像视差进行计算,直接对前方景物进行距离测量;4)ToF深度摄像头:即飞行时间摄像头,由光源、光学部件、传感器、控制电路以及处理电路等几部单元组成,通过给目标连续发送光脉冲,利用传感器接收从物体返回的光,通过探测光脉冲的飞行(往返)时间来得到目标物体的距离。

激光雷达:激光器发射出脉冲激光打到物体引起散射,一部分光波会反射到激光雷达的接收器上,根据激光测距原理可计算出距离信息。脉冲激光不断地扫描目标物,就可以得到目标物上全部目标点的数据,用此数据进行成像处理后,即可得到精确的目标物体图像。激光雷达分为单线和多线,常见的多线激光雷达有4线,8线,16线,32线和64线。

毫米波雷达:毫米波是指波长在1-10mm之间的电磁波,换算成频率后,毫米波的频率位于30-300GHz之间。与红外、激光等光学导引头相比,毫米波导引头穿透雾、烟、灰尘的能力强,传输距离远,具有全天候全天时的特点。

超声波雷达:超声波雷达是利用传感器内的超声波发生器产生40KHz的超声波,再由接收探头接收经障碍物反射回来的超声波,根据超声波反射接收的时间差计算与障碍物之间的距离。

红外传感器:红外传感器的测距基本原理为发光管发出红外光,光敏接收管接收前方物体反射光,据此判断前方是否有障碍物。根据发射光的强弱可以判断物体的距离,它的原理是接收管接收的光强随反射物体的距离而变化,距离近则反射光强,距离远则反射光弱。

特斯拉Optimus已与FSD算法打通,机器人在行走时可实现环境感知与记忆。特斯拉在2023年股东日上展示了Optimus最新成果,包括成队列地在Cybertruck生产车间行走,并且在行走的同时进行环境感知与记忆。马斯克表示,特斯拉已经打通了FSD和机器人的底层模块,实现了一定程度的算法复用。FSD算法利用传感器数据进行环境感知,这些传感器也可以帮助机器人感知周围环境,识别物体、人和障碍物等。

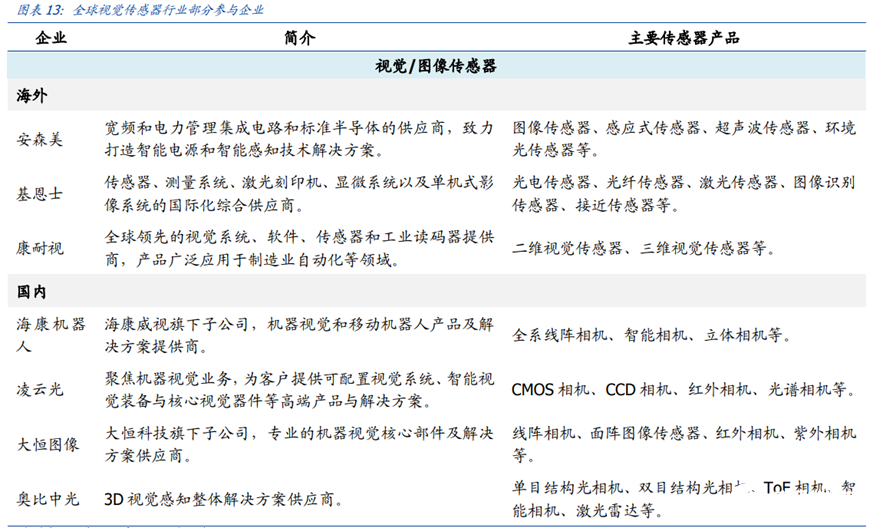

视觉传感领域国内优秀企业已具备全球竞争力,多为整套视觉传感方案提供商。梳理全球视觉/图像传感器和力学传感器领域的部分企业,可以看出海外企业多是布局全面的综合供应商,而我国的传感器起步相对较晚,在高端传感器方面的发展落后于欧美日韩等发达国家,但目前已出现海康威视等龙头。从业务上看,国内视觉传感领域的优秀企业多能提供从硬件到算法的整套视觉传感解决方案。

3、力控传感器:多维力矩/力传感是目前最优解

目前机器人力控方案大致分为三类,其中多维力矩/力传感器力控为当前最优方案:

1)电流环力控:通过电机的电流闭环做力闭环反馈控制,适用于直驱电机或者带小减速比的应用场景。其优点在于成本低,不需要增长额外的传感设备,而缺点在于精度较低,响应较慢,适用场景有限。

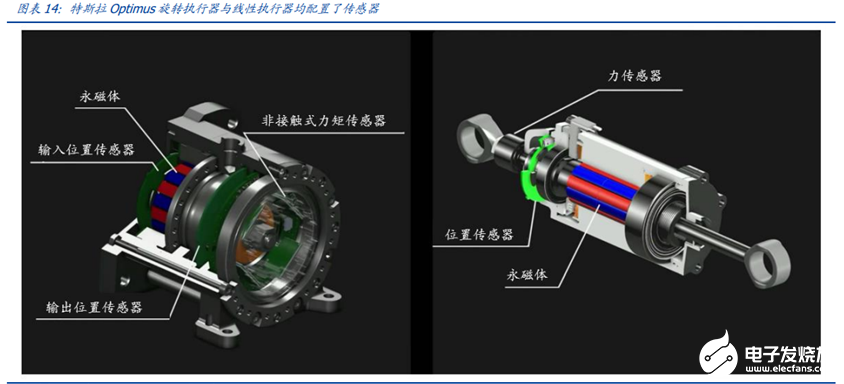

2)力矩/力传感器力控:机器人中的力传感器主要有关节部位的单轴力矩传感器和机器人执行器末端的六轴力传感器,测量机器人内部受力情况,以及末端执行器与外界环境交互的受力情况。这类力控方法是性能最佳,但成本最高的方案,典型应用案例为KUKALBR iiwa机械手。特斯拉Optimus在旋转关节执行器处配置了力矩传感器,其在股东日上展示了机械手控制力道不打碎鸡蛋的视频,显示出优秀的电机转矩控制能力。

3)被动力控(弹性体):在末端执行器上添加弹性体,通过弹性体形变测量力矩,或用于向终端施加恒定力。该方案常用于低成本、高集成度的场景。

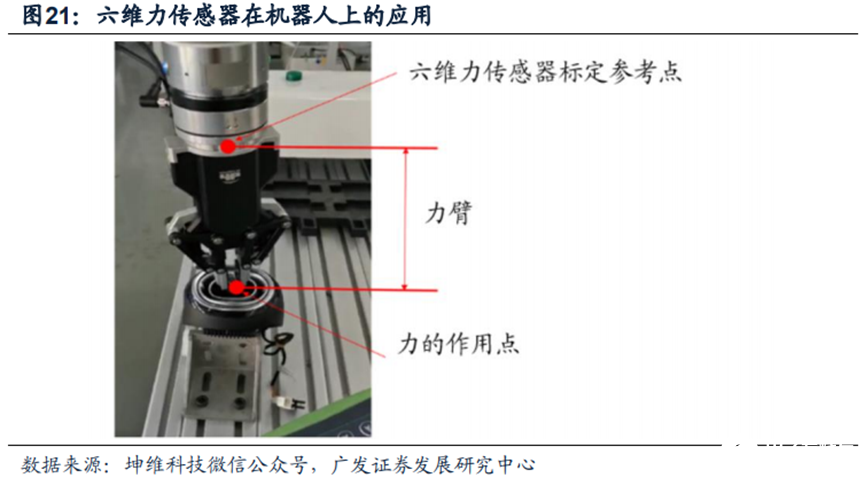

六维力传感器是力控的核心。六维力/力矩传感器用于精确测量X、Y、Z三个方向的力信息和Mx、My、Mz三个维度的力矩信息。目前,六维力/力矩传感器主要应用于汽车行业的碰撞测试、轮毂、座椅等零部件测试以及航空航天、生物力学、医疗领域、科研实验、机器人与自动化等领域。

六维力传感器可测量随机变化的力。根据资料,如果力的方向和作用点是固定的,可以选择用一维力传感器进行测量。如果力的方向随机变化,但力的作用点保持不变,并且与传感器的标定参考点重合,可以使用三维力传感器。如果力的方向和作用点都在三维空间内随机变化,需要使用六维力传感器进行测量。六维力传感器的内部算法会解耦各方向力和力矩间的干扰,使力的测量更为精准。高精准度的军用六维力器,可以确保在六维度联合承载的情况下,测量值偏差在量程的0.3%FS以内。机器人末端关节上使用的六维力传感器一般还要连接一个执行机构,比如是打磨头、夹爪等,执行器工作过程中的力臂在几十到两三百mm之间,力臂较大且随机变化,因此需要使用六维力传感器。

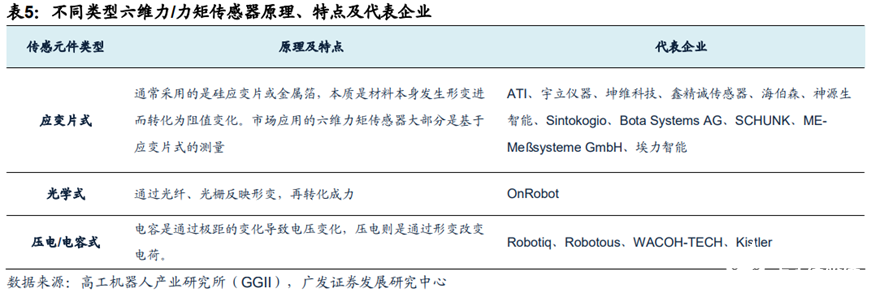

根据GGII,六维力传感器根据传感元件的不同主要分为三种基本类型:应变片式、光学式以及压电/电容式。

应变片式可分为金属电阻应变片和硅应变片。使用应变片器件,应变敏感的可变电阻器粘合到结构的一部分上,当基体受力发生应力变化时,应变片也一起产生变形,使应变片的阻值发生变化。

压电/电容式分为电容和压电两种。电容是通过极距的变化导致电压变化,压电则是通过形变改变电荷。光学式则通常使用光栅或其他光纤技术来检测光功率并将其转换为电能。

六维力传感器在机器人领域的应用占据较大的市场份额,在协作机器人领域的应用尤为广泛。在机器人领域,目前六维力传感器主要应用于工业机器人、医疗用机器人等。六维力传感器已经成为协作机器人实现机柔顺化、智能化控制的重要组成部件。在工业制造领域,通过安装在协作机器人的末端,用以实现高精密柔性装配、焊接、去毛刺作业、拖动示教等应用。在医疗领域,六维力传感器可以帮助手术机器人感知人体各个方面的实时参数,包括力量、重量等,从而实现更精细、高质量的手术操作,降低手术风险。

随着机器人力控技术的发展,六维力传感器有望在人形机器人领域发挥重要作用,市场应用潜力大。未来,人形机器人力控技术的发展将呈现出多信息融合(触觉、力觉和视觉等),主要通过配备(AI、视觉、力觉传感器)等传感器得以实现,尤其在手腕、脚踝环节等处更适用六维力矩传感器。

在人形机器人中,六维力传感器可以用于以下领域:1)力控:机器人手臂可以用于进行复杂的力控操作,比如对物品的抓取、装配或拍打等操作,六维力传感器可以感知机器人手臂施加在物品上的力和扭矩,以便机器人控制系统进行精密控制。2)摆动稳定控制:人形机器人的行走过程中需要保持平衡,此时也需要用到六维力传感器,它可以感测机器人脚下地面反作用力,以便机器人控制系统可以调整人形机器人手臂和身体的姿态。3)安全控制:六维力传感器可以用于安全控制系统,以实现机器人在进行危险操作之前或者人类接近机器人时的自动停止,避免对人体造成伤害。

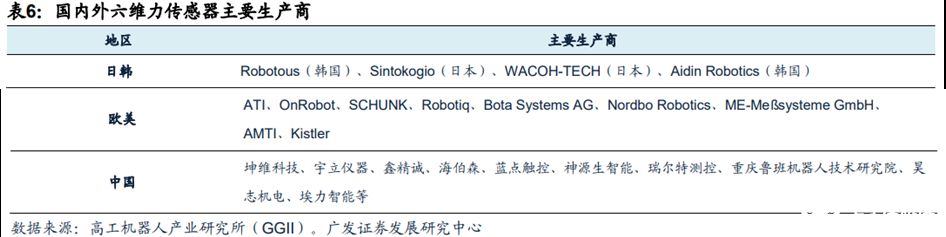

全球六维力传感器厂商主要为日韩、欧美品牌,国产化率提升仍具备较大空间。六维力传感器龙头为ATI、OnRobot、Robotiq、Robotous、Sintokogio等,主要为欧美及日韩厂商。根据GGII,目前国产六维力传感器与外资主流传感器在灵敏度、串扰、抗过载能力及维间耦合误差等方面仍存在差距。近几年,入局六维力传感器领域的国产相关厂商越来越多,除了宇立仪器(SRI)之外,如坤维科技、鑫精诚、海伯森、蓝点触控等,均已有相关的产品落地并进入产业化应用。

欧美及日韩的企业呈现不同的配套特点。日韩地区六维力传感器厂商主要配套当地机器人本体厂商,其中,韩国企业主要合作厂商包括Doosan Robotics、Neuromeka和Rainbow Robotics;日本企业主要合作厂商包括发那科、电装、三菱等。欧美地区六维力传感器厂商可分为两类:一类是传统的传感器生产商,包括ATI、BotaSystems AG、ME-Meßsysteme GmbH、AMTI、Kistler等;另一类是全球知名的机器人末端工具生产商,主要有SCHUNK、OnRobot、Robotiq等,欧美地区厂商合作企业以协作机器人本体厂商为主,主要包括优傲机器人、达明机器人和欧姆龙等。

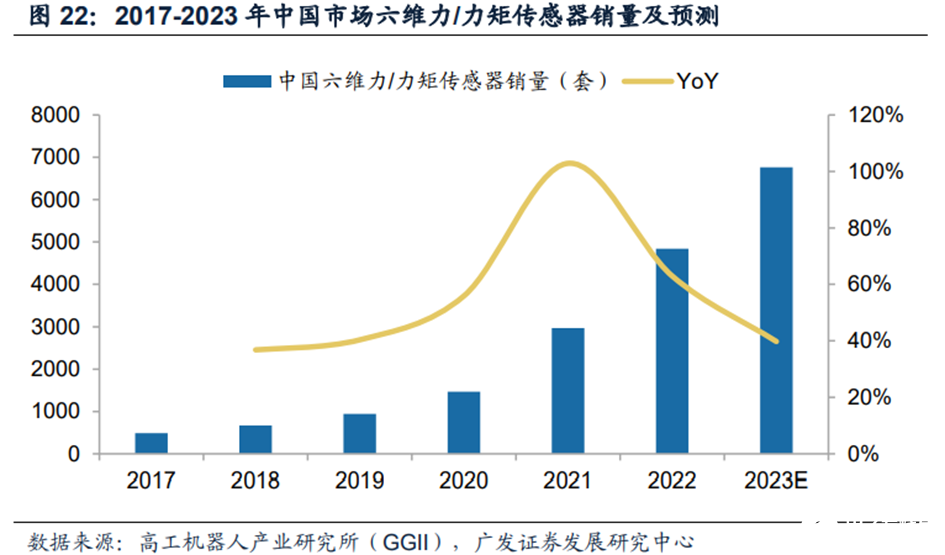

国内六维力传感器市场处于发展初期,出货量增速较快。根据高工机器人产业研究所(GGII)数据显示,2022年中国市场六维力/力矩传感器销量4840套,同比增长62.58%。GGII预计,2023年中国市场六维力/力矩传感器销量有望突破6700套,同比增速40%左右。从整体的出货量来看,目前六维力传感器市场基数依然偏小,尚未形成明显规模效应。随着入局者的持续增加,叠加下游细分市场认知的逐年提升,六维力传感器有望进入高速成长期,期间将伴随多技术路线、产品矩阵的完善、产品成本的下降以及国产化率的提升。

4、惯导传感器:人形机器人的姿态控制核心

惯导传感器(IMU)是人形机器人姿态控制的核心。惯导传感器是测量物体三轴姿态角(或角速率)及加速度的装置,可测量来自三个方向的线性加速度和旋转角速率,通过解算可获得载体的姿态、速度和位移等信息。在体育运动中,惯性传感器由用于测量力和加速度的加速度计,用于指示旋转的陀螺仪和用于测量人体姿势的磁力计组成,这些传感器跨三个轴收集数据并捕获运动员的细微动作。IMU传感器通常较为小型、轻便且具有长时间的电池待机时间。并且可以进行编程和设计,以解决使用过程中的实际问题,从而对动作进行精细分析。同时,来自IMU的数据是连续、实时的。在人形机器人中,惯导传感器有望成为其姿态控制的核心。

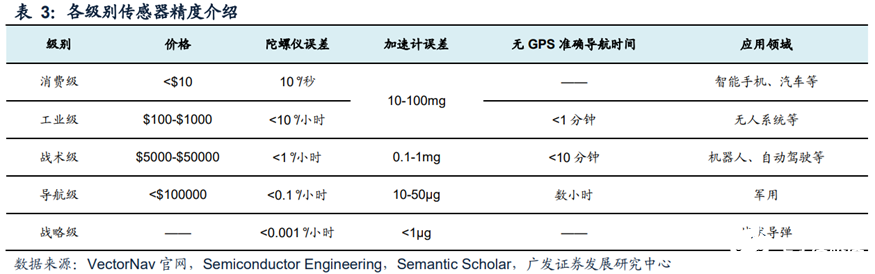

惯导传感器是现代导航系统的关键组成部分之一。惯性传感器按照精度通常分为消费级、工业级、战术级、导航级和战略级这五种。其中,消费级惯导传感器通常应用在智能手机和汽车辅助驾驶,人形机器人和自动驾驶所使用的的惯导传感器通常为战术级。

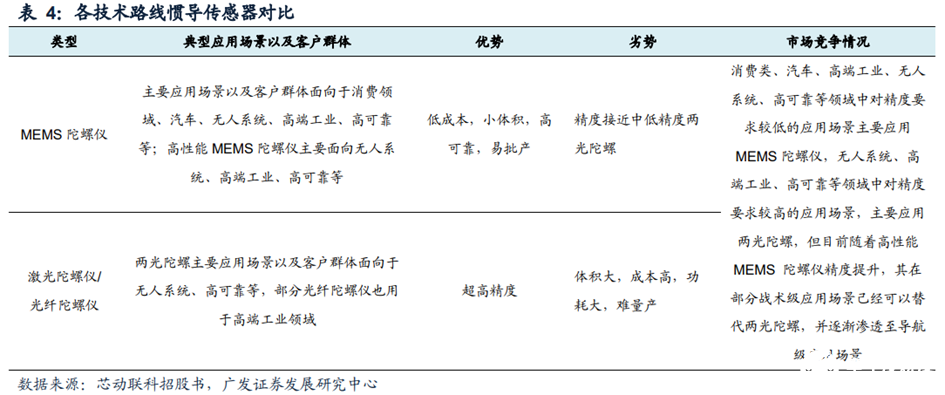

惯导传感器按技术原理分为MEMS(微电子机械系统)、FOG(光纤陀螺仪)和ROG(激光陀螺仪)。MEMS惯导传感器在精度上逊色于另外两种技术路线的惯导传感器,但是由于价格便宜,体型小加上技术进步带来的技术提升,消费类、汽车、高端工业、无人系统、高可靠等领域中对精度要求较低的应用场景主要应用MEMS陀螺仪。

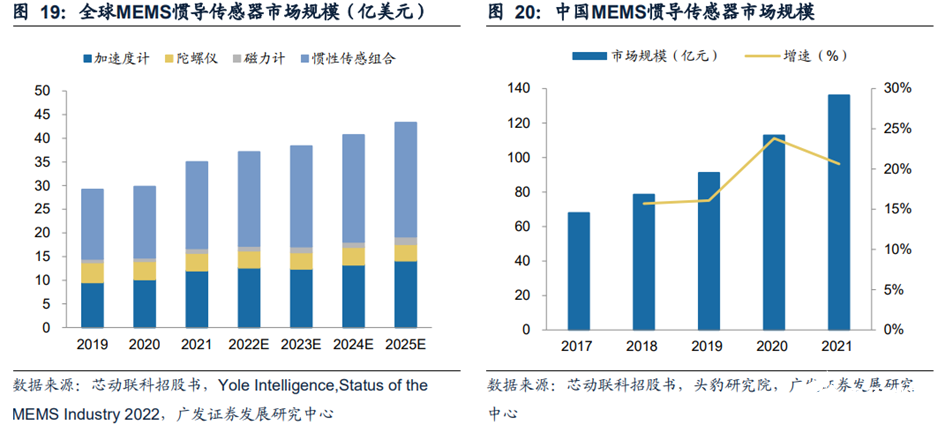

全球MEMS惯性导航传感器市场规模超230亿,中国市场超100亿。据芯动联科招股书援引Yole发布的Status of MEMS Industry 2022中的数据,2021年全球MEMS惯导传感器市场规模约35.09亿元。据芯动联科招股书援引的头豹研究院数据,2021年中国MEMS惯导传感器市场规模约136亿元,增速约为20.63%。

5、触觉传感器:电子皮肤为最具潜力的触觉传感器,有望成为机器人触觉终极方案

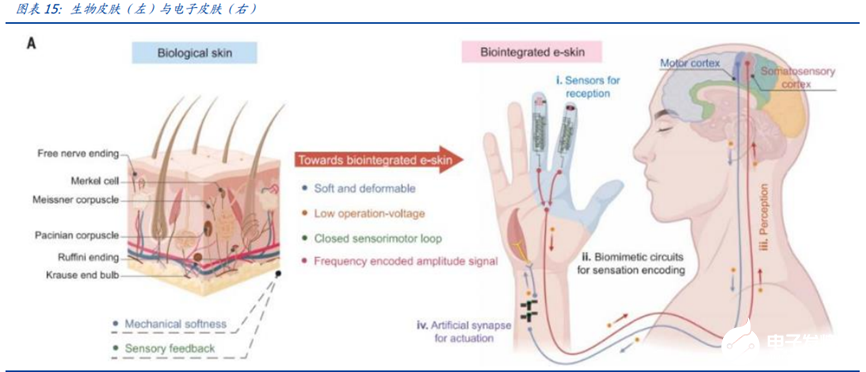

机器人若要模拟人体的触觉,以及实现人体皮肤对温度、湿度等外界物理量的感知,则电子皮肤可能是最佳路径之一。想要复刻天然皮肤的功能,电子皮肤需要集成各类传感器和集成电路,并使用柔性材料制作,壁垒极高。在实现上述工艺的同时,电子皮肤与机器人本体的包裹结合、信号传输等方面均是难点,因此,电子皮肤目前尚未在机器人领域大量使用。但从泛用性与仿生性角度,能够认为电子皮肤或是机器人触觉的终极方案。

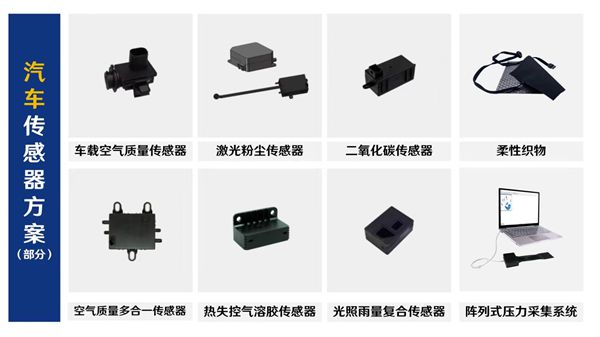

06、汽车领域传感器

1、汽车传感器是提升驾乘体验规避安全隐患核心部件

汽车传感器指汽车计算机系统的输入装置。在汽车运行中,汽车传感器能采集车身状态(如温度、压力、位置、转速等)和环境信息,并将采集到的信息转换为电信号传输至汽车的中央控制单元。

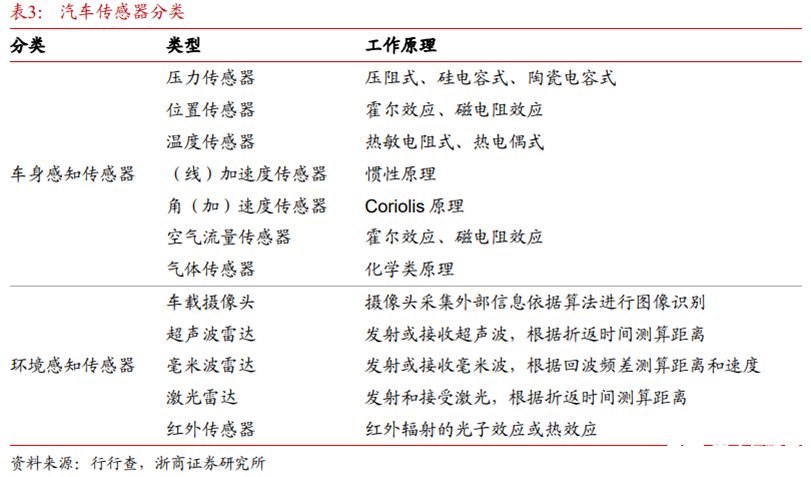

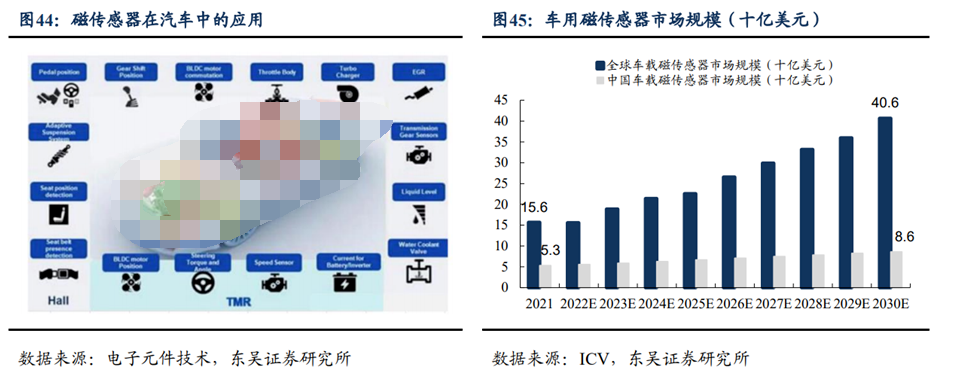

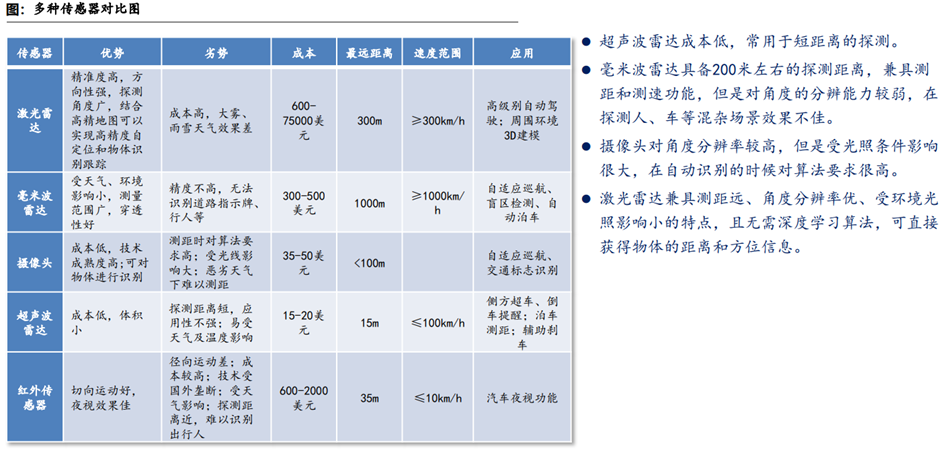

汽车传感器可根据使用目的不同分为车身感知传感器和环境感知传感器:车身感知传感器重点在于提高单车自身信息化水平,使车辆具备感知自身的能力。按照输入的被测量不同主要分为压力传感器、位置传感器、温度传感器、(线)加速度传感器、角(加)速度传感器、空气流量传感器、气体传感器,多采用MEMS方案。环境感知传感器实现了单车对外界环境的感知能力,使汽车通过环境做出规划决策,为智能驾驶提供支持。环境感知传感器主要分为车载摄像头、超声波雷达、毫米波雷达、激光雷达。

2、汽车电气化与智能化驱动传感器量价齐升

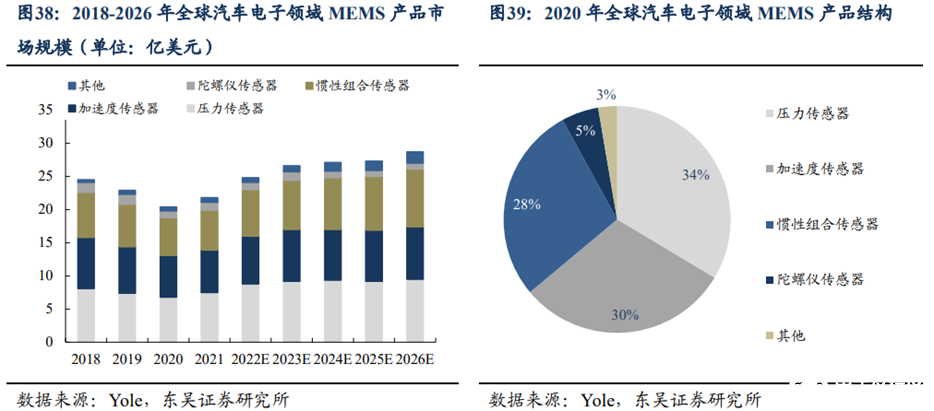

汽车MEMS传感器行业稳定增长。根据Yole的数据,2020-2026年全球汽车电子领域MEMS产品市场规模将从20.4亿美元增长至28.6亿美元,年均复合增长率为5.8%。目前应用较多的是压力传感器、加速度传感器、惯性组合传感器和陀螺仪,四者在2020年全球汽车电子领域MEMS传感器占比超97%。汽车对传感器的需求日益提升,促进了传感器及其信号调理ASIC芯片市场规模的增长。

当前单车MEMS传感器多可则上百颗。汽车电子是目前MEMS产品的一大应用领域。MEMS产品在汽车电子领域的应用方向和市场需求包括车辆的防抱死系统(ABS)、电子车身稳定程序(ESP)、电控悬挂(ECS)、电动手刹(EPB)、斜坡起动辅助(HAS)、胎压监控(EPMS)、引擎防抖、车辆倾角计量和车内心跳检测等。在高档汽车中甚至会有上百颗MEMS传感器。

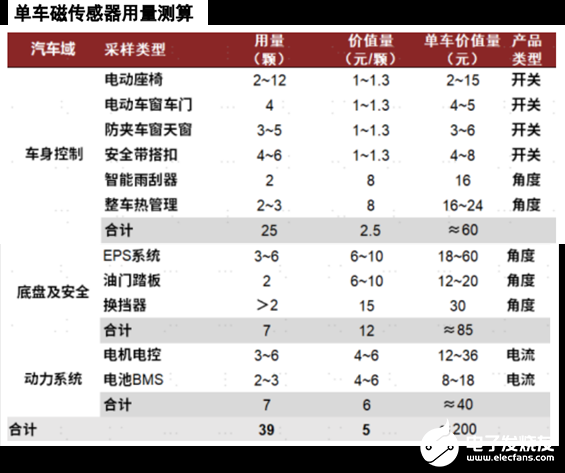

根据博世,传统汽油车上MEMS传感器超50个,功能包括压力、惯性、温度、气体和声音等,单车价值量预估1000元左右;磁传感器超过30个,功能以开关、电流和角度为主,单车价值量约150元。而在混合动力或者纯电汽车中,磁传感器数量增加到约50个。虽然磁传感器的市场规模、单车用量都远小于MEMS传感器,但考虑到磁传感器下游汽车需求占比超过60%,同时新能源汽车新增了技术难度大、产品要求高的电流检测应用场景,因此能够认为新能源时代,磁传感器的增长弹性更大。

以混合动力汽车为例,其工作状态有3种:一是使用外界电源为电池组充电;二是在发动机关闭的情况下由电池给电动机供电驱动电机;三是发动机工作,驱动车轮的同时带动发电机给电池组充电。HEV使用到电流检测的装置包括:1)发电机、电动机的功率控制器PCU:对三相电流进行采样;2)电池管理系统BMS:监测电池充放电动态电流,用于保护动力电池组;3)充电系统:用于充电桩对充电电流的控制和电量的测量。因此HEV中至少有八相电流需要检测。纯电动汽车中没有发电机,但也有五相电流需要检测。预计新能源汽车三电系统增加约5~10颗磁传感器用作电流检测,其中电机电控约3~6颗,电池BMS约2~3颗,单车价值量新增约40元,推动磁传感器单车价值量整体提升至200元左右。

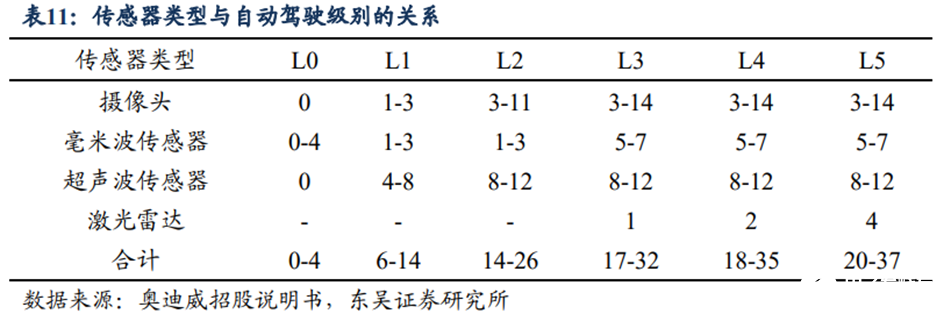

据ICV统计,2021年全球汽车磁传感器市场规模为15.6亿美元,预计到2030年全将达到40.6亿美元,2021-2030年的复合年增长率达11%。2021年中国汽车磁传感器市场规模为5.3亿美元,预测在2030年达到8.6亿美元,CAGR为5%。

电动化与智能化驱动传感器量价齐升。环境信息的感知是实现自动驾驶的基础,越高级别的自动驾驶对信息感知能力的需求越高,越需要多传感器的融合,对摄像头、超声波雷达、毫米波雷达、激光雷达等感知层硬件的性能和数量要求更高,价格也相应会更高。通过Yole数据可知,普通车载摄像头模组价值量在150-200元,而ADAS车载摄像头模组价值量则在300-500元。同时根据沙利文的数据,2017-2025年全球激光雷达市场规模从5.1亿美元增长至135.4亿美元,年均复合增长率为50.66%。

07、相关公司

国内公司积极布局高端传感器领域,国产替代进行中。

1、芯动联科:强研发投入助力成为高端MEMS惯导传感器引领者

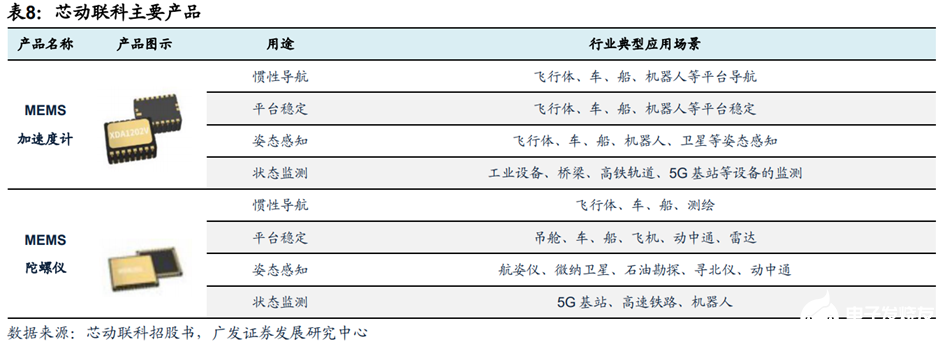

芯动联科是国内较早从事高性能MEMS惯性传感器研发和生产的企业,是目前为数不多能够稳定量产高性能MEMS惯性传感器的企业之一。公司的高性能MEMS惯性传感器具有体积小、集成度高、成本低的优势,并且核心性能指标达到国际先进水平。尽管目前少数国际巨头占据了全球MEMS传感器的主导地位,芯动联科仍在国内MEMS惯性传感器市场有一定影响力。

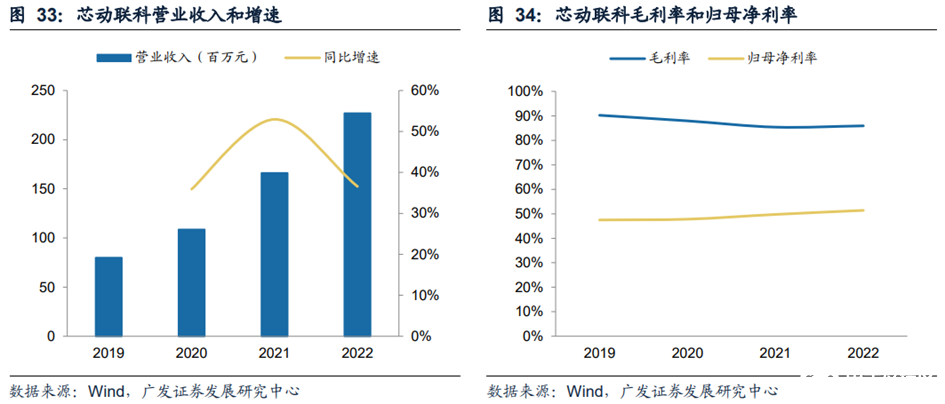

营收高速增长,与海外龙头相似经营模式带来超高毛利率和超高净利润率。2019-2022年,公司营业收入从0.8亿元增至2.27亿元,过去三年CAGR高达41.61%。由于公司采用了与基恩士和安森美等海外龙头相似的Fabless经营模式,公司2020/2021/2022年毛利率高达87.95%/85.39%/85.92%,公司归母净利润率高达47.80%/49.73%/51.40%。

研发投入占比高,具备核心技术优势。据公司在招股书中透露,公司拥有20项发明专利,均为MEMS传感器设计和封装测试领域的核心技术。同时公司十分注重科技创新,公司2020/2021/2022年研发投入分别为2,601.97万元、4,050.65万元和5,574.96万元,占同期营业收入的比重达到23.96%、24.39%和24.57%。

2、汉威科技:气体传感器龙头,把握市场新兴赛道

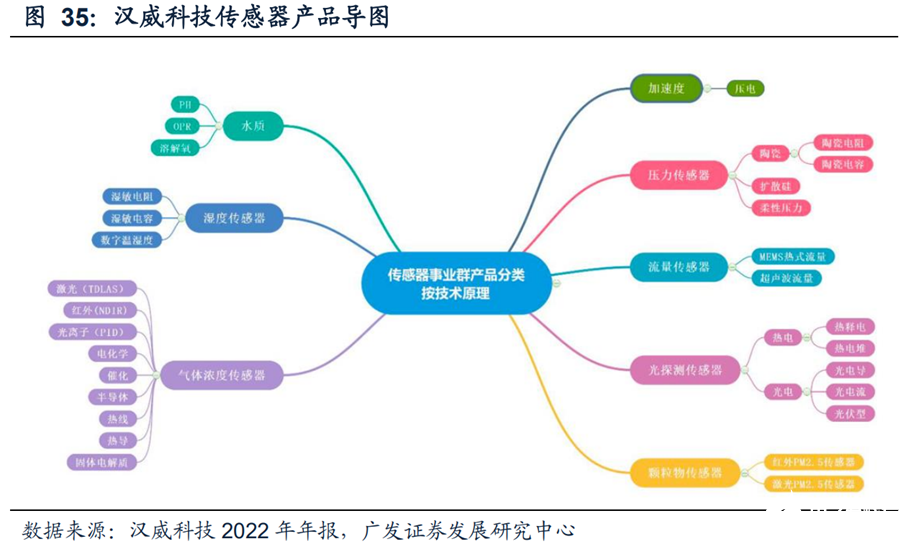

国内气体传感器龙头,传感器产品矩阵丰富。汉威科技成立于1998年,是以传感器技术为核心的物联网综合解决方案的提供者。据公司在2022年年报中透露,公司集传感器的研发、生产、销售为一体,掌握厚膜、薄膜、MEMS、陶瓷等核心工艺,产品覆盖气体、压力、流量、温度、湿度、光电、加速度等门类。公司其它业务包括仪器仪表业务和物联网综合解决方案业务。根据河南省人民政府门户网站,汉威科技是国内最大的气体传感器厂家,全球主流气体传感器有200多种,公司能生产100多种。随着电动汽车对传感器需求的增多,汉威科技开始发力车载传感器,提供包含汽车空气质量检测、酒驾监测、疲劳驾驶预警、生命遗留检测、电池安全监测等多种定制化解决方案。

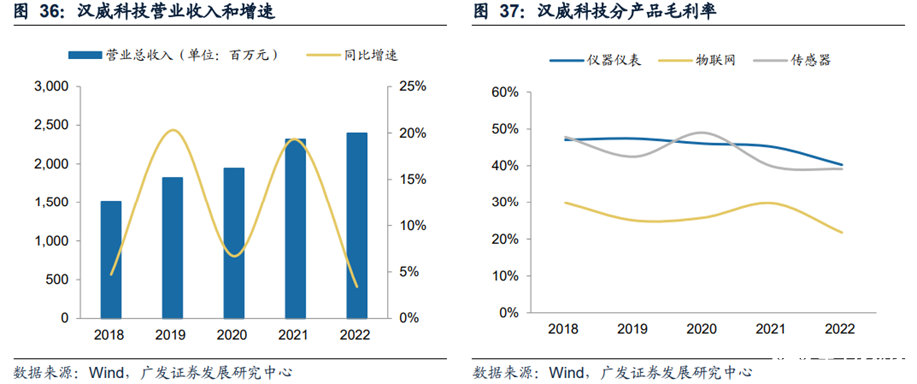

汉威科技营收增速稳定,传感器业务毛利率较高。汉威科技2022年营业收入为23.95亿元,较上年同比增长3.40%。由于汉威科技是国内气体传感器龙头,议价能力较强,其传感器业务毛利率水平较高,2022年传感器业务毛利率为39.14%,高于公司28.37%的总毛利率。

积极布局柔性传感器,紧跟行业机遇开拓新赛道。据公司2023年6月2日投资者关系活动记录表,其成立了苏州能斯达布局柔性微纳传感器,应用场景为消费电子、IOT和医疗健康领域等。公司研发团队背景强大,技术实力深厚,目前已经有较深技术积累,在行业处于领先水平。公司目前正在进行人形机器人触觉交互方面的研究。

3、柯力传感:应变式传感器龙头,打造物联网平台企业

公司是国内承重传感器龙头,秉承“建设国际一流的物联网公司”的中长期发展战略,向两大方向迈进:一方面,研制和生产多物理量传感器、称重仪表、电子称重系统、工业物联网系统成套设备;另一方面,提供不停车检测系统、建筑机械物联网、港机及海洋工程装备物联网、起重机械物联网、畜牧业、智能物流、环保设备等工业物联网系统解决方案。

公司积极推动传感器和物联网投资战略,加快集团化赋能。公司坚持“力敏+其他物理量传感器+智能物流设备+工业物联网自动化设备+物联网平台企业”的五大投资方向,投资了深圳市久通物联科技股份有限公司、广东柯衡集力物联装备有限公司、宁波天骄智能科技有限公司、浙江柯力美科技有限公司等。公司同时在珠三角储备了一批技术领先,成长性好的种子项目,为公司多物理量传感器融合的目标打下坚实的基础。

兼容并包,抢占新兴制高点,从集团内循环走向“产业大脑”。自2022年6月揭榜挂帅省级智能传感器行业产业大脑以来,公司牵头建设的智能传感器行业产业大脑平台快速推进。智能传感器行业产业大脑以产业数据+能力中心+场景应用为核心,构建8大业务场景,分别是物联网解决方案、线上商城、选材之家、工程师社区、人才之家、云端产业园、产业服务、企业云台。

4、保隆科技:坚实技术声誉基础助力布局ADAS智能感知传感器

保隆科技是一家集研发、制造、销售于一体的汽车零部件公司,是我国汽车零部件公司中的龙头。公司主要产品有汽车轮胎压力监测系统(TPMS)、车用传感器(压力、光雨量、速度、位置、加速度和电流类为主)、ADAS(高级辅助驾驶系统)、主动空气悬架、汽车金属管件(轻量化底盘与车身结构件、排气系统管件和EGR管件)、气门嘴以及平衡块等。公司主要客户包括福特、通用、大众等世界知名汽车制造商。公司积极布局高级辅助驾驶系统智能感知传感器领域,根据2023年7月4号发布的关于变更募集资金投资项目的公告,公司拟投资3.3亿元用于年产480万只ADAS智能感知传感器项目。

5、康斯特:积极布局高精度MEMS压力传感器

康斯特是一家集机电一体化、软件算法开发、精密制造于一体的高端仪器仪表企业,主营业务为数字校准测试仪器仪表产品研发、生产与销售,辅助数字化平台。公司主要产品包括数字压力表、智能压力校验仪、全自动压力校验仪、智能压力发生器、智能压力控制器等智能检测仪表设备。公司于2019年3月将2017年立项的“仪器仪表及传感器研发生产项目”调整为“MEMS传感器垂直产业智能制造项目”,用于自主研发制造采用硅压阻技术的高精度MEMS压力传感器。

积极布局高精度MEMS压力传感器,技术处于国内领先水平。据康斯特2022年12月28日投资者关系活动记录表披露,公司已经实现0.01%F.S高精度级别的压力传感器的技术目标;据公司2023年4月25日投资者关系活动记录表披露,公司已开发出两个量程段的压力传感器,掌握了核心技术,在国内传感器企业中处于领先水平。

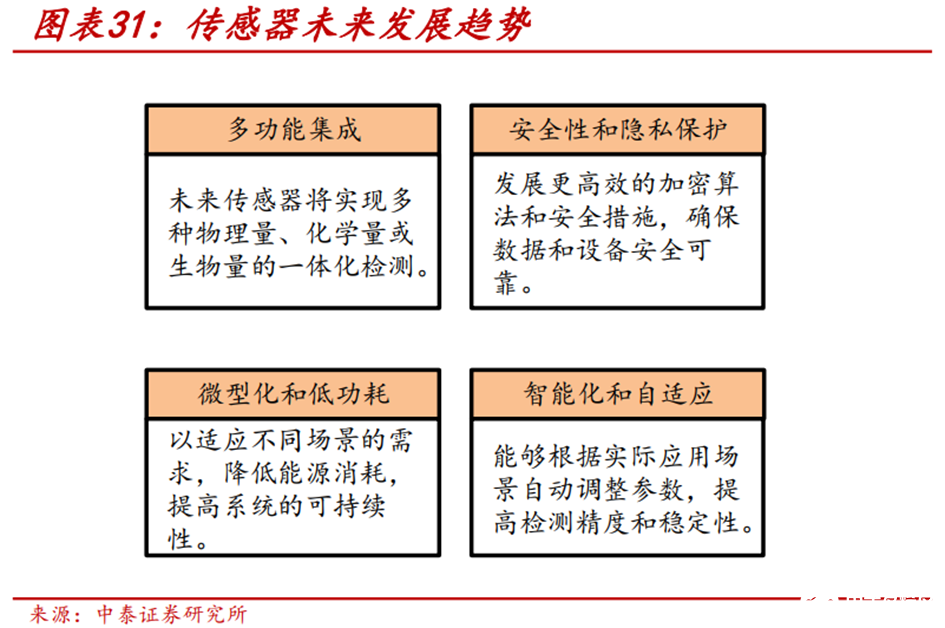

08、发展趋势展望

从发展趋势来看,未来传感器将继续沿着集成化、安全化、智能化和自适应、微型化和低功耗的技术路径进行更新升级。

1、智能化和自适应

智能化是指通过在传感器中内置微处理器,或与人工智能技术相结合,令其能够根据实际应用场景自动调整参数,具备逻辑判断、数据存储等功能,提高检测精度和稳定性。

2、多功能集成

集成化则是在传感器中集成不同功能敏感元件,来达到同时检测不同类别信号的目的,从而对场景产生更加全面、准确的感知;

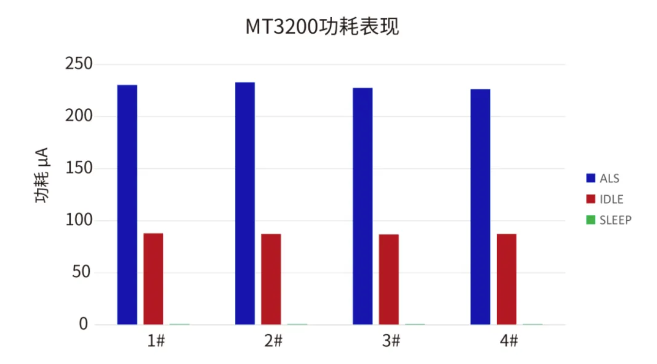

3、微型化和低功耗

微型化则是适应不同场景的需求,满足可穿戴设备等新型物联设备对于零件体积的要求,对传感器各个部件的尺寸进行微缩,同时降低能源消耗,提高系统的可持续性。

4、安全性和隐私保护

发展更高效的加密算法和安全措施,确保数据和设备安全可靠。

09、参考研报

1.广发证券-机械设备行业:传感器深度,万物互联之眼,数据之源2.中金公司-半导体行业芯机遇系列一:万物智联,入口传感升级3.东吴证券-纳芯微-688052-国产替代与新能源双轮驱动,助力隔离龙头持续领跑4.国海证券-新材料产业深度报告:新材料产业框架之二,AI和机器人兴起,新材料迎来大发展5.华西证券-通信行业深度报告:5G+工业制造系列报告之一,工业信息化智能化快速渗透,关键零部件及工业IC国产替代机遇6.中泰证券-计算机行业“数字经济+工业”系列研究报告:ChatGPT大发展背景下,“数字经济+工业”赛道的投资策略

审核编辑 黄宇

-

传感器

+关注

关注

2551文章

51195浏览量

754430 -

芯片

+关注

关注

456文章

50910浏览量

424509 -

mcu

+关注

关注

146文章

17172浏览量

351592 -

机器人

+关注

关注

211文章

28476浏览量

207422 -

汽车

+关注

关注

13文章

3535浏览量

37404

发布评论请先 登录

相关推荐

3644.7亿元,中国是全球传感器“小”国!发展刻不容缓(最新数据)

中国压力传感器市场境况如何?

传感器最大赛道,中国压力传感器市场现状及企业未来出路

2030年全球自动驾驶传感器市场或超1700亿元,超80%汽车采用

从传感器窥视这家全球半导体王者,它如何引领传感行业发展?(深度观察)

Bosch Sensortec携两款最新传感器解决方案亮相Sensor Shenzhen

封装工艺升级、检测精度更高,千亿美元传感器市场迎来新品革新

Bosch Sensortec携两款最新传感器中国首秀

深圳传感器展将启,汉威科技八大传感器方案提前曝光

传感器分类及20种常见传感器

传感器最大单一赛道,压力传感器即将迎来发展东风!

全面分析:人形机器人快速发展,哪些国产传感器将受益?(深度报告)

全球传感器市场超1.79万亿!中国占20%!最新传感器行业深度梳理(全面)

全球传感器市场超1.79万亿!中国占20%!最新传感器行业深度梳理(全面)

评论