芯动联科微系统股份有限公司成立于2012年,注册地位于安徽蚌埠,并在北京和无锡设有研发及测试中心。

公司主要产品为MEMS陀螺仪及MEMS加速度计,在无人系统、信息通讯、自动驾驶、石油勘探、高速铁路、测量测绘等场景应用广泛。

1.1 国内稀缺的高性能MEMS传感器企业

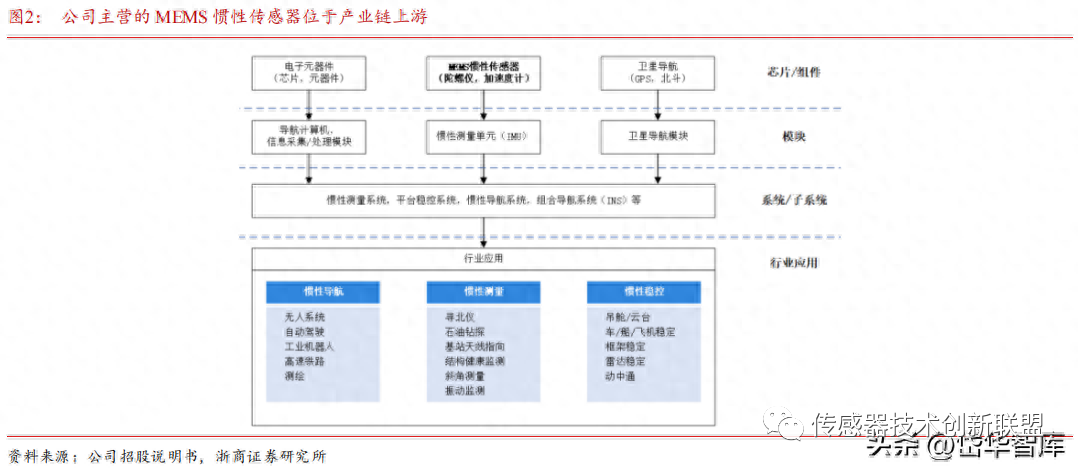

公司采取Fabless的经营模式,专注于 MEMS 惯性传感器芯片的研发、测试和销售,主要包含陀螺仪和加速度计两大品类。

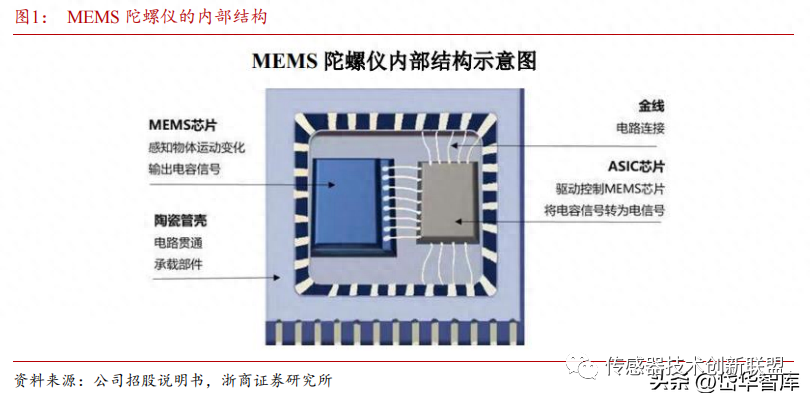

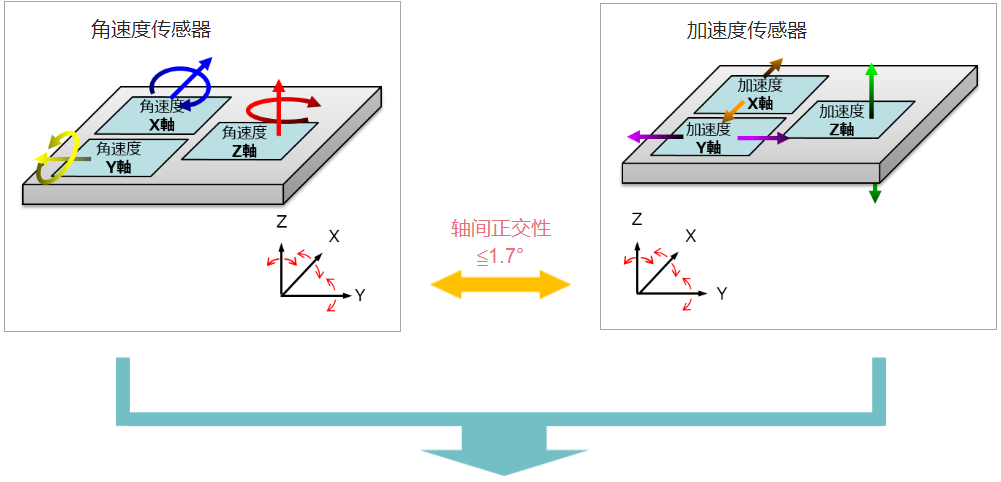

MEMS陀螺仪是惯性系统的重要组成部分,主要由MEMS芯片和ASIC芯片构成。通过ASIC的驱动控制, MEMS 芯片感应外部待测信号并将其转化为电容、电阻、电荷等信号变化,从而实现外部信息的获取与交互。

MEMS加速度计的内部结构和陀螺仪基本类似,主要用于测量物体的线加速度,本质上都属于MEMS惯性传感器。从产业链分布来看,公司业务处于产业上游,下游包括无人驾驶、消费电子、工业机器人等众多场景。

1.2 股权结构较为集中,子公司定位清晰

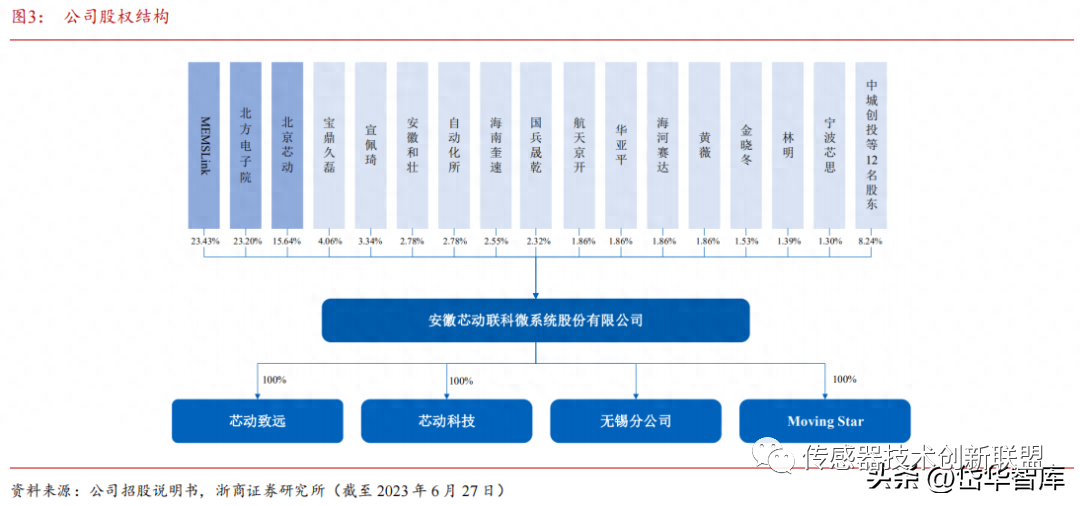

公司前三大股东分别为MEMSLink、北方电子研究院以及北京芯动,持股比重分别为23.43%、23.20%、15.64%,实际控制人为金晓冬。

金晓冬直接持有公司1.53%的股份,同时持有 MEMSLink公司70%股份。

公司拥有芯动致远、Moving Star 以及芯动科技共三家子公司。其中,芯动致远主要负责MEMS传感器的研发设计, Moving Star 负责海外市场开拓和销售,芯动科技则专门面向智能驾驶领域,提供高精度、高质量、低成本的车载组合导航定位系统。

1.3 营收稳步增长,研发规模持续加大

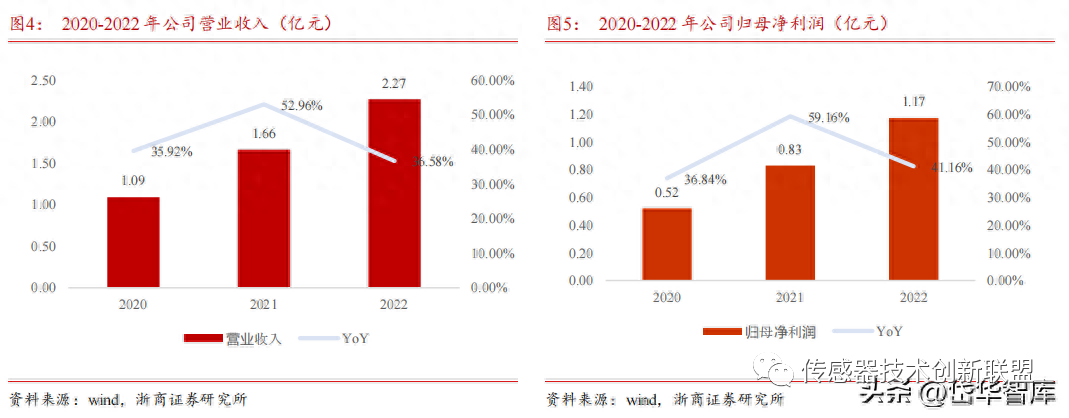

2020-2022年,公司分别实现营业收入1.09/1.66/2.27亿元,同比增速分别为35.92%/52.96%/36.58%;分别实现归母净利润0.52/0.83/1.17亿元,同比增速分别为36.84%/59.16%/41.16%。

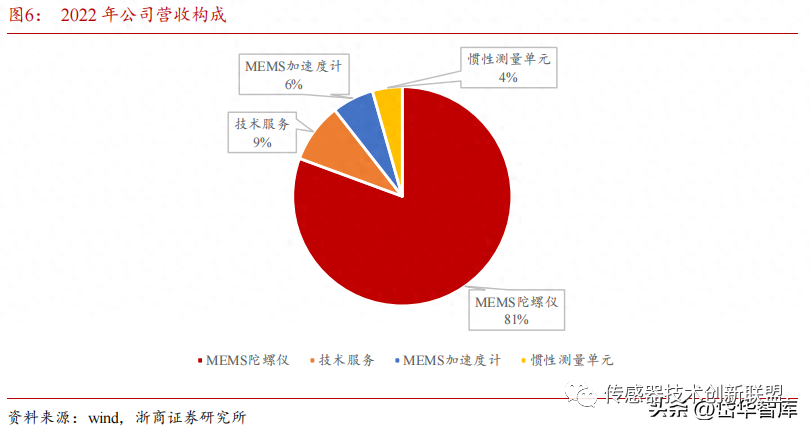

从营收结构上来看,目前MEMS陀螺仪为公司主要的收入来源,2022年营收占比为约为81%。MEMS加速度计、惯性测量单元营收占比分别约为6%、4%。

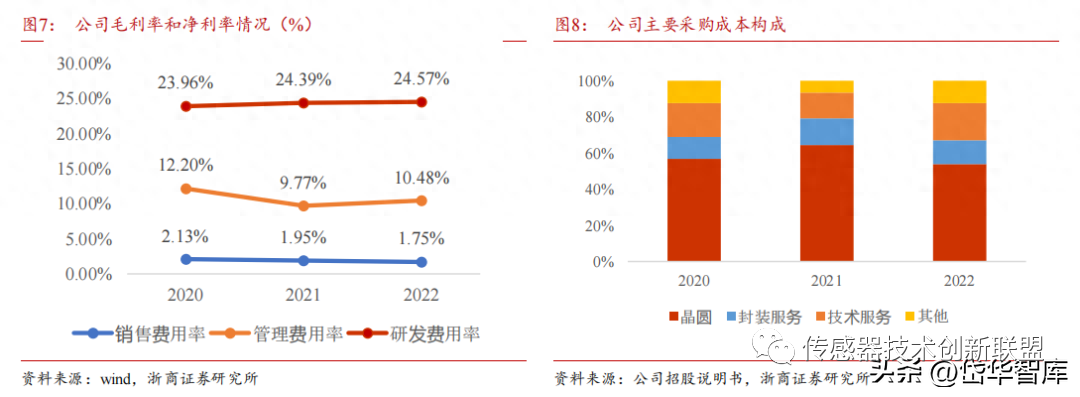

近四年毛利率维持在80%以上。2022年公司毛利率为85.92%,2019-2022年大概维持在85%-90%区间。

从成本构成来看,公司产品的主要成本支出集中在晶圆和技术服务上,依据公司招股书,2022年公司晶圆采购约占整体采购成本的53.92%,技术服务占整体采购成本的20.46%。

净利率稳步提升。2022年公司净利率为51.40%,较2019年提升约3.9pct。

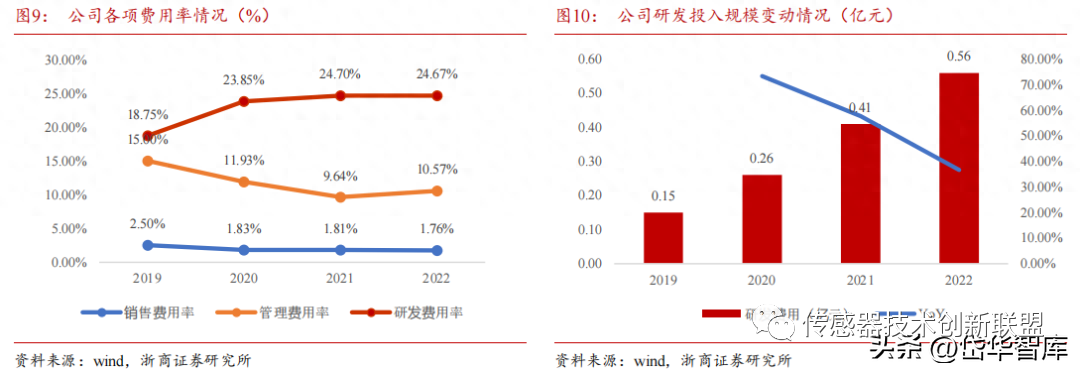

从费用端来看,研发费用占比最高,2022年为24.57%;公司以直销为主,2022年直销收入占比近90%,2020-2022年公司销售费用率维持在2%左右。公司管理费用主要由折旧摊销和职工薪酬构成,2022年管理费用率约为10.48%。

公司重视研发投入。2020到2022年公司研发投入规模从0.26亿元提升至约0.56亿元,研发投入占收入比率始终维持在23%以上,未来研发投入落地转化有望加速。

2 MEMS应用领域广阔,惯性传感器成长空间大

MEMS 即微机电系统(Micro-Electro-Mechanical System),是利用大规模集成电路制造技术和微加工技术,把微传感器、微执行器、微结构、信号处理与控制电路、电源以及通信接口等集成在一片或者多片芯片上的微型器件或系统。

经过 40 多年的发展,MEMS已被广泛应用于消费电子、汽车、工业与通信、医疗健康、高可靠等各个领域。基于 MEMS 技术的系统设备大大增强了人们与物理世界交互的能力,极大地改变了人们的生活方式。

2.1 MEMS全球市场规模稳定增长,国产替代空间大

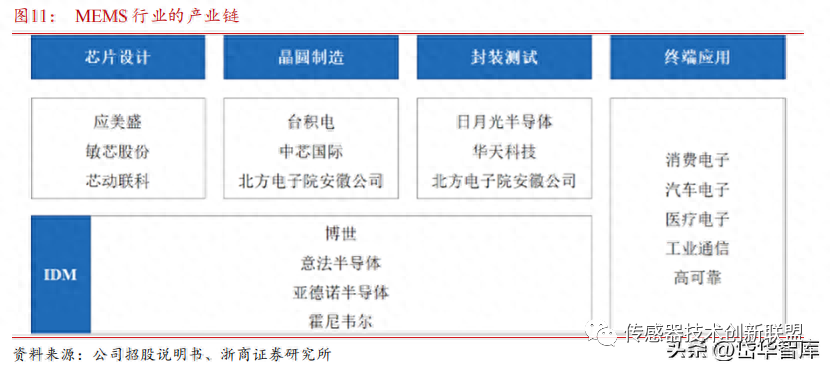

MEMS 产业链一般可分为四个环节:芯片设计、晶圆制造、封装测试以及系统应用。MEMS行业主要有Fabless和IDM两种经营模式。

采用 Fabless 模式的MEMS企业主要负责 MEMS 产品的设计与销售,将生产、封装、测试等环节外包。采用IDM模式的企业经营范围覆盖了芯片设计、晶圆制造和封装测试等各环节,如意法半导体等。

MEMS 器件应用广泛,全球MEMS市场规模有望持续增长。

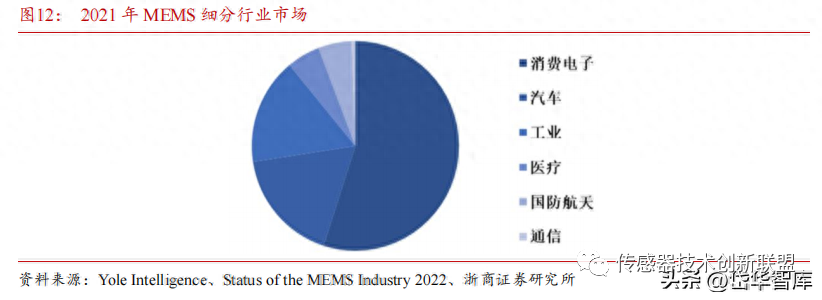

MEMS 器件已经被广泛应用于消费电子、汽车、医疗、工业、通信等多个领域。从2021 年市场规模来看,消费电子、汽车和工业市场是 MEMS 行业最大的三个细分市场。

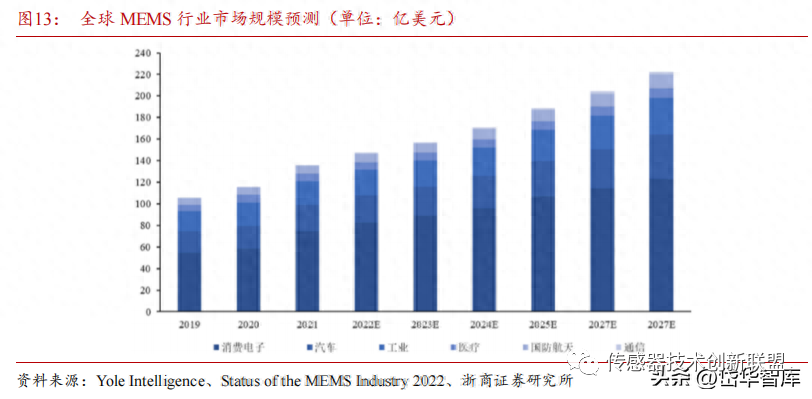

根据 Yole 的统计和预测,全球 MEMS 行业市场规模将从 2021 年的 136 亿美元增长到 2027 年的 223 亿美元,2021-2027 年复合增长率为 9.00%。

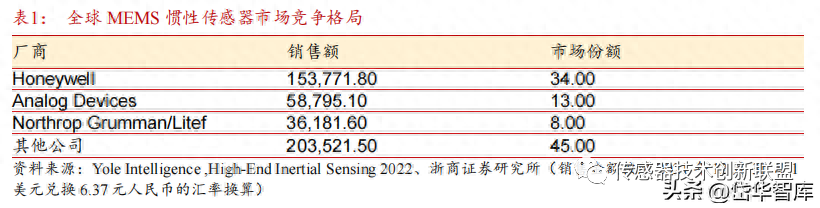

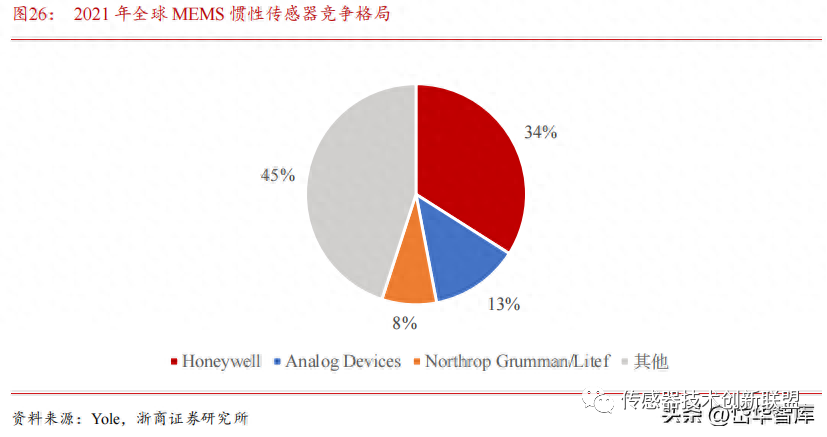

目前全球MEMS 行业呈现垄断竞争格局,市场份额集中在 Honeywell、ADI、Northrop Grumman/Litef 等海外行业巨头手中,CR3达到 50%以上,市场集中度较高。

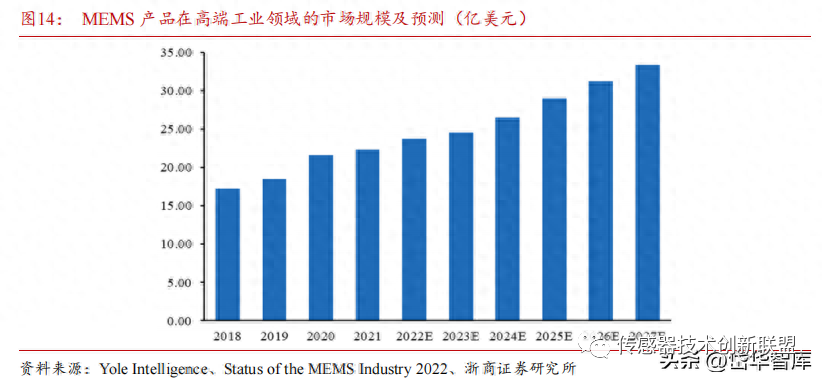

MEMS产品在高端工业领域应用较广,市场规模较大。

根据 Yole 发布的Status of MEMS Industry 2022,2021 年全球高端工业领域中 MEMS 产品的市场规模为22.34亿美元,预计到2027 年全球高端工业领域中MEMS产品的市场规模将达33.40亿美元,2021-2027年复合增长率为7.00%。

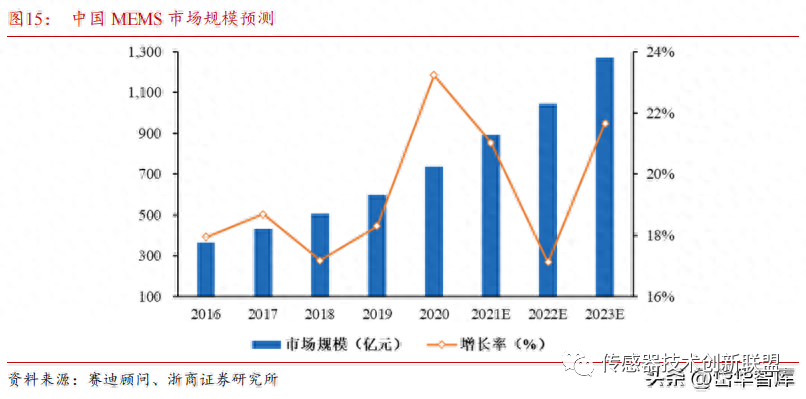

我国人工智能、智慧城市等领域快速发展,国内MEMS市场成长空间较大。

根据赛迪顾问数据,2020 年中国 MEMS 市场保持快速增长,整体市场规模达到 736.70 亿元,同比增长 23.24%,国内市场规模增速始终领先于全球市场。

预计 2022年中国 MEMS 市场规模将突破 1,000 亿元,2020-2022 年复合增长率为 19.06%。2021 年中国 MEMS 市场以国外厂商为主,发达国家在 MEMS 芯片设计和制造领域技术先进,在产品性能和可靠性等方面优势更为明显。

2.2 MEMS惯性传感器市场规模持续增长,目前国产化率较低

应用场景丰富,惯性传感器是MEMS行业主要产品类型。

MEMS 产品主要分为 MEMS 传感器和 MEMS 执行器,MEMS 传感器是用来检测物理、化学或生物现象的器件;而 MEMS 执行器是用来产生机械运动、力和转矩的器件。

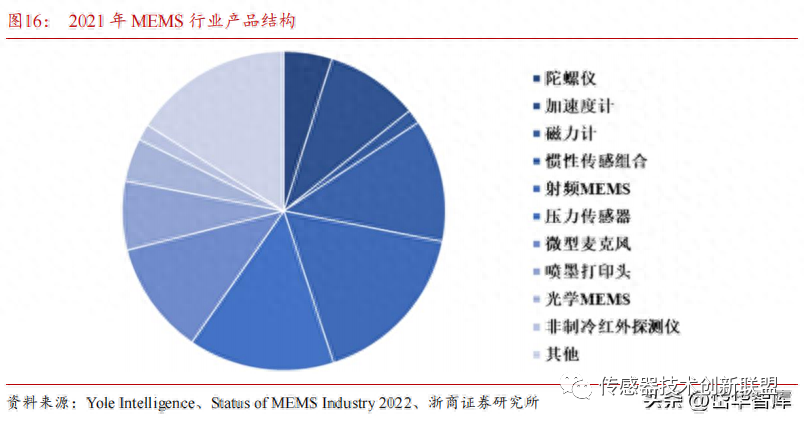

MEMS 惯性传感器包括加速度计、陀螺仪、磁力计、惯性传感组合,2021年上述四类产品市场规模合计35.09亿美元,占比25.81%,是MEMS行业中的主要产品类型。

根据 Yole 发布的 Status of MEMS Industry 2022,2021 年世界 MEMS 惯性传感器市场规模约 35.09 亿美元。其中,2021年MEMS陀螺仪和MEMS加速度计市场规模达到15.93亿美元,占全球 MEMS 行业总市场规模的 45.40%。

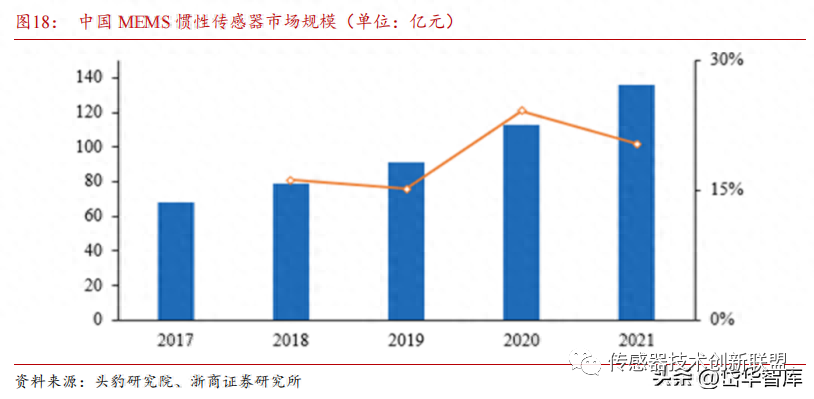

根据头豹研究院公司发布的《2022 年中国 MEMS 传感器行业概览》,2021年中国 MEMS 惯性传感器市场规模约 136.00 亿元。

2021年高性能MEMS惯性传感器约占全球 MEMS 惯性传感器市场份额的20%。

根据 Yole 统计的数据,2021 年,全世界高性能 MEMS 惯性传感器市场规模约 71,000 万美元(含 MEMS 惯性传感器系统),约 452,270 万元人民币,公司 2021 年惯性传感器销售收入为 16,609.31 万元。世界MEMS 惯性产品销售额集中在 Honeywell、ADI、Northrop Grumman/Litef 等行业巨头手中,市场份额前三的公司合计占有 50%以上的份额。

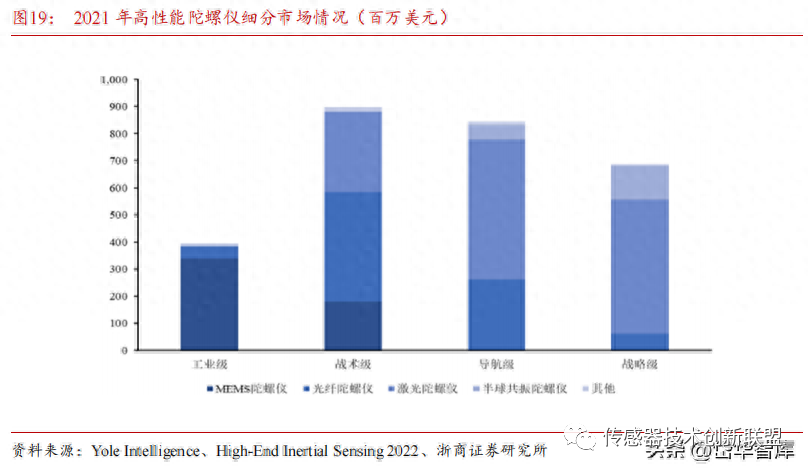

MEMS 陀螺仪在体积、成本等方面具有优势,在工业级应用领域使用广泛。

市场现有主流陀螺仪包括MEMS 陀螺仪与激光陀螺仪、光纤陀螺仪(“两光陀螺”)。根据 Yole 发布的 High-End Inertial Sensing 2022,高性能 MEMS 陀螺仪在工业级应用领域使用较为广泛,占据了该应用领域 86%的市场份额,具体应用场景包括资源勘探、测量测绘、光电吊舱等;两光陀螺则主要被应用于战术级、导航级和战略级应用领域。

2.3 下游应用市场增长稳定,人形机器人市场带来新增量

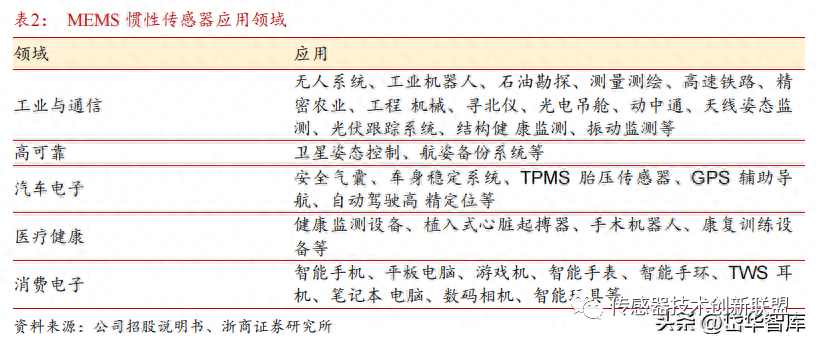

MEMS惯性传感器下游应用场景丰富。目前 MEMS 惯性传感器已被广泛应用于工业与通信、高可靠、汽车电子、医疗健康、消费电子等多个领域。

随着 MEMS 惯性技术的持续进步,高性能 MEMS 惯性传感器应用逐渐拓展到无人系统、自动驾驶、高端工业、高可靠等领域,而中低性能 MEMS 惯性传感器主要应用于消费电子和汽车等领域。

实现导航定位与姿态控制,MEMS惯性传感器被应用于无人机、机器人等无人系统。

无人系统是指具有一定自治能力和自主性的无人控制系统,它是人工智能、机器人技术以及实时控制决策系统的结合产物。惯性传感器可以通过测量机器人的加速度和角速度来计算出机器人当前的姿态和位置信息,从而实现其精确的导航定位和姿态控制。

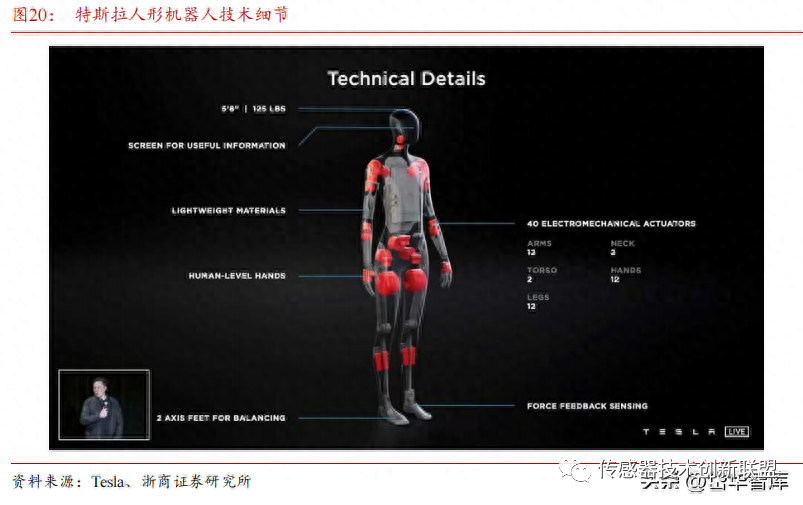

特斯拉首款人形机器人“擎天柱”(optimus)将于7月6日至7月8日间在2023世界人工智能大会上首次亮相,已知该机器人能够实现重物搬运、为植物浇水、移动金属棒等功能,MEMS惯性传感器是生产该类机器人的重要配件。

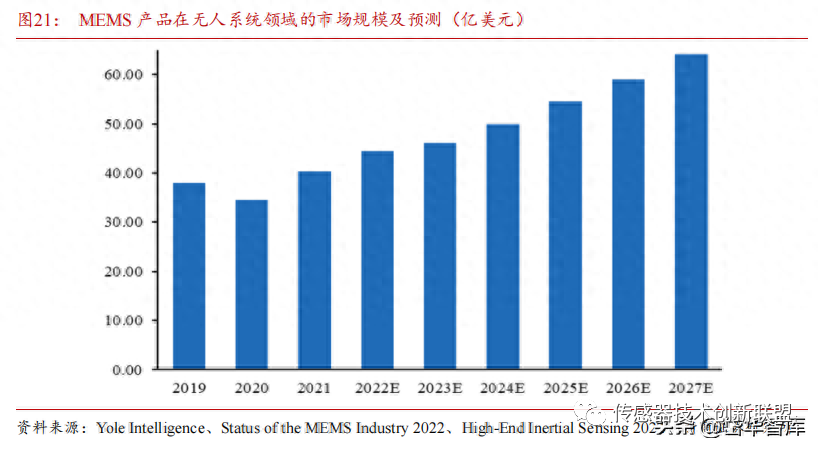

根据Yole发布的Status of MEMS Industry 2022和High-End Inertial Sensing 2022,2021年全球无人系统领域中MEMS产品的市场规模为40.26亿美元,预计到2027年全球无人系统领域中MEMS产品的市场规模将达64.21亿美元,2021-2027年复合增长率为8.09%。

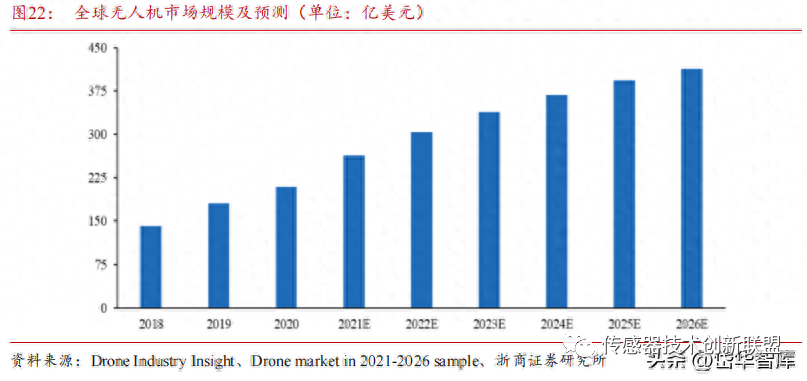

据Drone Industry Insight数据,2020年全球无人机市场规模为209亿美元,预计到2026年全球无人机市场规模将达413亿美元,2020-2026年复合增长率为12.02%。

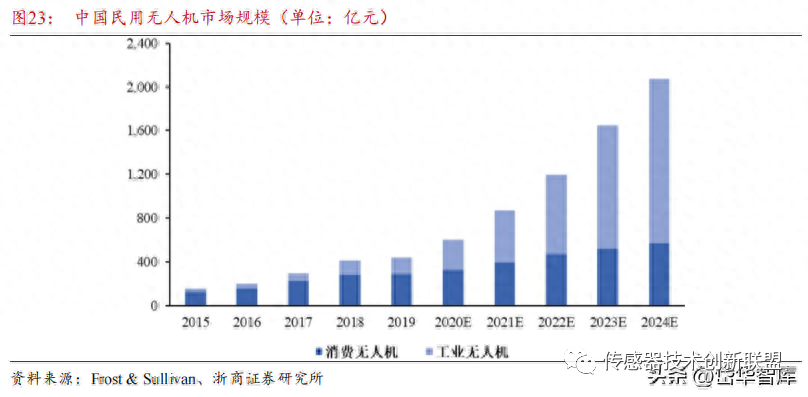

目前无人机在中国的安防巡检、消杀作业、物流配送、宣传喊话、照明测温、农业植保等方面发挥了重要的作用。Frost & Sullivan估计,2020年中国民用无人机行业整体市场规模达599亿元,发展潜力巨大。

提高驾驶安全性、辅助GPS导航,MEMS惯性传感器被应用于自动驾驶领域。

现代汽车系统已经搭载了多种 MEMS 惯性传感器,如陀螺仪、加速度计、磁力计和惯性测量单元,以增强汽车的可靠性,提高驾驶的安全性。

除此之外MEMS 惯性测量单元正逐步被用于自动驾驶并辅助GPS 导航。

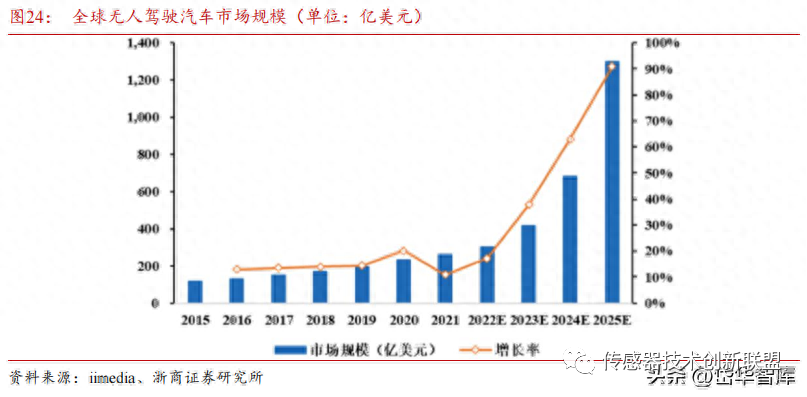

根据iimedia估计,2025年全球无人驾驶汽车市场规模将突破1,200亿美元,2021-2025 年复合增长率为 46.78%,增长潜力巨大。

根据中商产业研究院数据,2017-2021年我国无人驾驶市场规模由681亿元增至2,358亿元,年均复合增长率为36.4%。

中商产业研究院预测,2022年我国无人驾驶市场规模可达2,894亿元。公司在研项目“MEMS 惯性导航系统”应用于自动驾驶,预计2023年项目结项后,公司在自动驾驶领域的占有率有望逐步提高。

测绘行业进入信息化测绘阶段,高精度MEMS惯性测量单元是信息化测绘体系的重要支撑。

除传统方式外,其他现代化测绘方式需要基于高精度惯性测量单元的飞行控制系统或光学稳定系统支撑,以便于载具在动态过程中采集到清晰的图像。

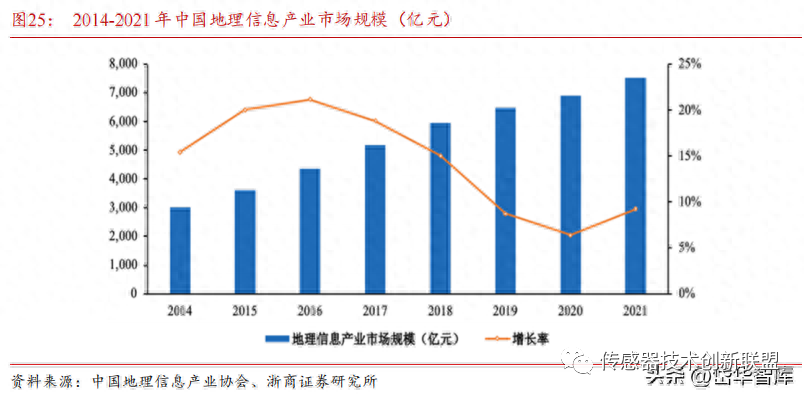

根据中国地理信息产业协会数据,2021年我国地理信息产业总产值达到7,524亿元,总产值较上年增长9.20%。

预计未来高精度MEMS惯性测量单元将在信息化测绘体系中占据重要地位。

3 依托技术实力,公司有望打开MEMS传感器广阔替代空间

3.1 海外企业占据MEMS传感器主导地位

从竞争格局来看,目前全球MEMS惯性产品市场份额集中在 Honeywell、ADI、Northrop Grumman/Litef 等海外行业巨头手中,CR3达到 50%以上。

依据Yole,2021年Honeywell的MEMS惯性传感器实现收入约15.38亿元,市场份额达到34%,位居第一。

随着下游行业对MEMS传感器在体积、性能、稳定性等方面的要求逐步升级,技术差异在各厂商间逐步显现,海外龙头依托自身技术实力占据全球主要市场。

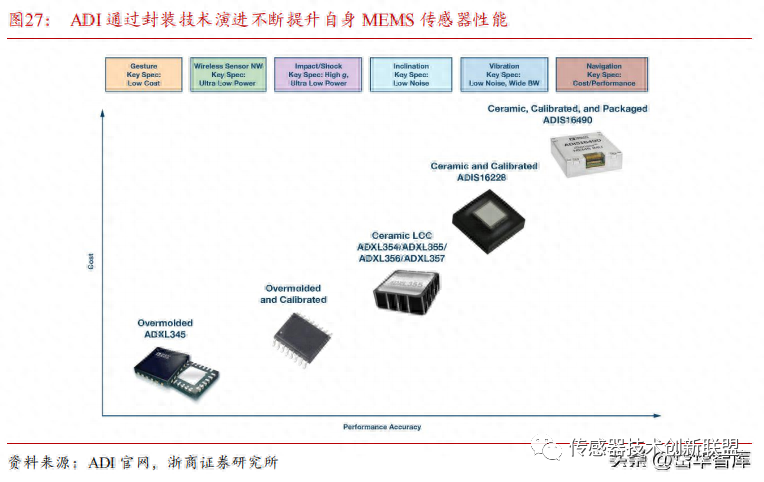

Honeywell、ADI等海外龙头在MEMS传感器的结构设计、封装等环节均具备一定自身创新,例如,ADI通过对于MEMS传感器封装技术的迭代,能够实现其在−40°C至+125°C温度范围内的稳定工作,提升产品稳定性。

3.2 公司技术实力比肩海外,有望受益于国产替代趋势

MEMS 惯性传感器的核心技术壁垒在于保持自身低成本、小体积、可批量生产优势的前提下,达到传统惯性传感器的高精度。

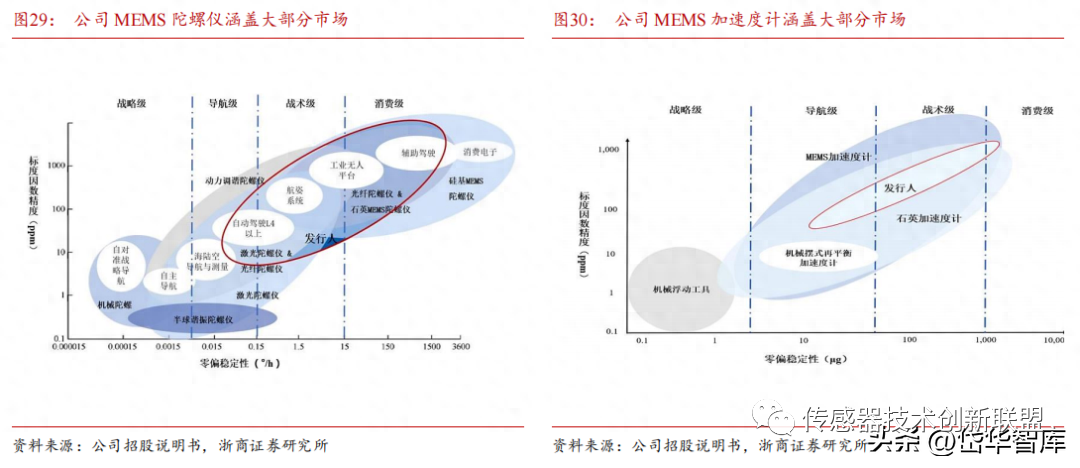

衡量MEMS传感器性能的主要指标有零飘稳定性、标度因数精度、角度随机游走等,依据各项指标的范围区间,可将MEMS传感器划分为消费级、战术级、导航级和战略级四大类别。

公司的MEMS传感器涵盖消费级、战术级、导航级产品,关键参数比肩海外龙头。

依据公司招股说明书,公司陀螺仪 33 系列的零偏稳定性低于 0.1°/h,角度随机游走低于 0.05°/ √h,标度因数精度低于 100ppm,性能优于 Honeywell 激光陀螺仪 HG1700 型号和 Emcore 光纤陀螺仪 EG200 型号,性能接近 Honeywell 激光陀螺仪 HG5700 型号和 Emcore 光纤陀螺仪 EG1300 型号,但产品体积、重量和价格低于上述激光陀螺和光纤陀螺产品。

从行业对比来看,公司的MEMS传感器在产品类别、技术路线、性能等级上均处于国际领先水平,在海外巨头垄断全球大部分市场的背景下,公司国产替代空间广阔。

我们认为,伴随行业下游智能驾驶、机器人等新兴领域的逐步成长,公司有望依托自身的技术实力迎来广阔的份额提升空间。

4 盈利预测及估值

4.1 盈利预测

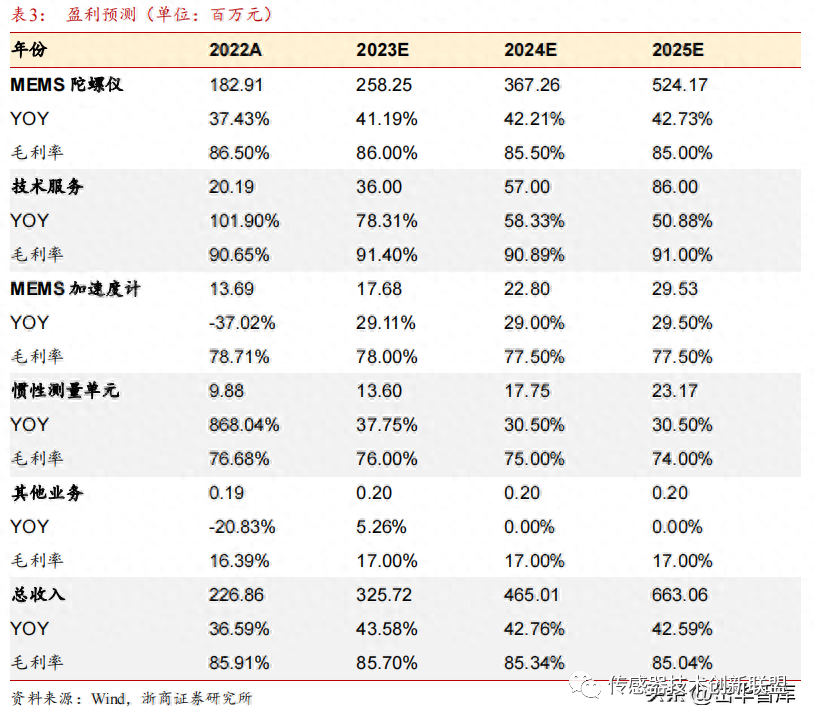

公司的营业收入包括主营业务收入和其他业务收入,其中主营业务收入主要为 MEMS 陀螺仪、MEMS 加速度计、惯性测量单元(MEMS 陀螺仪 和加速度计的组合)以及技术服务收入。主要收入来源于MEMS 陀螺仪和 MEMS 加速度计,惯性测量单元收入和技术服务收入整体占比较低。

MEMS 陀螺仪业务:2020-2022公司MEMS 陀螺仪业务收入分别为84.36/133.09/182.91百万元,呈逐年上升趋势。

公司MEMS 陀螺仪主要应用于惯性传感器市场中的高端工业、无人系统、高可靠等领域,公司陀螺仪具备体积小、重量轻的产品特点,更加适应下游惯性系统微型化的发展趋势,因此公司销售规模随之增长。

公司高性能 MEMS 陀螺仪核心性能指标已达到国际先进水平,可替代光纤陀螺仪、激光陀螺仪及其他国际厂商的 MEMS 陀螺仪的行业应用,销售议价能力强,有较高市场竞争力,利于公司产品持续渗透。

考虑到公司产品优势及自动驾驶、机器人等领域的发展拉动,我们预测2023-2025年公司MEMS 陀螺仪业务收入分别为258.25/367.26/524.17百万元。

毛利率方面,2020-2022公司MEMS 陀螺仪毛利率较高,分别为89.18%/86.48%/86.50%,主要系产品的平均销售单价相对较高和平均单位成本相对较低所致。毛利率变化趋势基本保持稳定,受产品结构影响略有下降。预计2023-2025年公司MEMS 陀螺仪产品随推出时间逐年略微降低,分别为86.00%/85.50%/85.00%。

MEMS 加速度计业务:2020-2022 公司MEMS 加速度计业务收入分别为18.11/21.74/13.69百万元,呈波动趋势。公司高性能 MEMS 加速度计的核心性能指标可达到导航级精度,已达到国际先进水平,主要用于航空、长航时无人系统及高端工业领域。公司参照同行业厂商类似产品进行定价,销售价格较高。

考虑到公司产品优势带来的渗透及下游领域发展的拉动,我们预测2023-2025年公司MEMS 加速度计业务收入分别为17.68/22.80/29.53百万元。

毛利率方面,2020-2022 公司MEMS 加速度计毛利率分别为 82.38%/76.75%/78.71%,预计2023-2025年公司MEMS 加速度计产品毛利率受市场竞争等因素影响随推出时间逐年略微降低,分别为78.00%/77.50%/77.50%。

惯性测量单元业务:2020-2022 公司惯性测量单元业务收入分别为0.67/1.02/9.88百万元。毛利率分别为95.17%/79.73%/76.68%。

公司惯性测量单元产品主要是根据客户的特定应用需求,将 MEMS 陀螺仪和加速度计进行集成销售的产品。

该业务受客户需求影响呈现一定波动,但整体受MEMS陀螺仪及加速度及业务增长带动。

我们预测2023-2025年公司惯性测量单元业务收入分别为13.60/17.75/23.17百万元,毛利率受市场竞争等影响缓慢下降,分别为76.00%/75.00%/74.00%。

技术服务业务:2020-2022 公司技术服务业务收入分别为5.07/10.00/20.19百万元,毛利率分别为 92.76%/91.53%/90.65%,基于公司多年的研发和工艺积累,公司议价能力强。

该业务受客户需求影响呈现一定波动,但整体受公司业务增长带动,预测2023-2025年公司技术服务业务收入分别为36.00 /57.00/86.00百万元,毛利率在91%上下波动,分别为91.40%/90.89%/91.00%。

综上,我们预计公司2023-2025年营收分别为3.26/4.65/6.63亿元,实现综合毛利率85.70%/85.34%/85.04%。

4.2 可比公司估值和总结

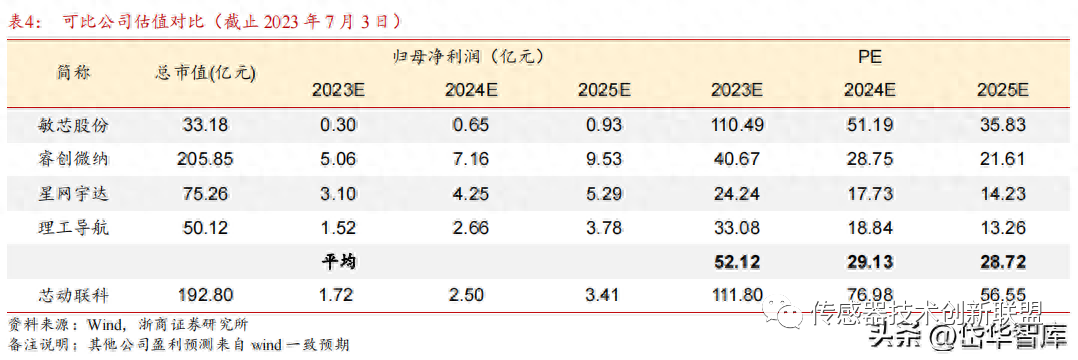

目前国内 A 股上市公司中暂无与公司在细分业务领域完全可比的竞争对手,为便于进行财务数据的比较,选取与公司的产品同属 MEMS 传感器但应用领域不同的企业,包括敏芯股份(消费级 MEMS 传感器)、睿创微纳(非制冷红外热成像 MEMS 芯片等),以及从事同类产品产业链下游应用领域的企业,包括星网宇达(产品中包含 MEMS 组合导航)、理工导航(惯导系统及光纤陀螺仪等)为可比公司,2023-2025年可比公司平均PE为52.12/29.13/28.72倍。

我们预计公司2023-2025年归母净利润分别为1.72/2.50/3.41亿元,对应PE为111.80/76.98/56.55倍。

考虑到公司产品性能领先售价较高,2020-2022年公司毛利率分别为88.25%/85.47%/85.97%,大幅高于可比公司毛利率平均值46.04%/44.32%/38.66%,盈利能力更高,具备一定估值溢价。

5 风险提示

(一)宏观环境变化风险

近年来随着部分国家正在实施科技和贸易保护措施,且随着全球芯片产业格局的深度调整,可能对中国的芯片相关产业的发展造成不利影响。如果后续国内外宏观环境因素继续发生不利变化,如国际贸易摩擦进一步升级加剧、重大突发公共卫生事件等引起全球经济下滑,将会进一步影响半导体材料供应链的稳定性以及下游应用需求的增长,从而给公司经营带来不利影响。

(二)公司和行业龙头存在差距的风险

经公司多年深耕,产品主要性能指标已经处于国际先进水平,但从产品知名度及行业影响力来看仍与国际知名企业存在较大差距。目前公司正处于发展阶段,根据 Yole 统计的数据,Honeywell、ADI等国际知名厂商占据了近一半的市场份额,而公司的市场份额仍存在较大差距。

与国际知名厂商相比,公司由于经营规模相对较小、无自建的晶圆制造产线、产线配套尚待完备等原因,生产能力在竞争中较国际知名厂商不具备优势。公司如若不能通过持续提升技术更新能力和产品研发能力来增强产品影响力及扩大市场规模,将面临因为市场竞争加剧而处于不利地位的风险。

(三)产品研发失败以及技术升级迭代风险

为适应市场需求及应对行业竞争,公司需要投入大量的人力及资金研发新产品,并对现有产品进行升级改造。

MEMS 惯性传感器属于技术密集型行业,核心技术是企业保持竞争力的关键。2020-2022 年公司研发投入分别为 2,602/4,051/5,575 万元。

若公司产品技术研发创新无法满足市场对产品更新换代的需求,未来可能存在受到市场领域逐渐被渗透、侵蚀导致市场份额下降的不利影响。

此外由于公司技术成果产业化进程具有不确定性,从产品研发成功到量产一般需要2-5年时间,如果在研发或产品测试、试产等过程中出现核心技术未能突破、产品研发失败、产品性能不符合客户要求等情况,公司将面临研发支出难以收回、预计效益难以达到的风险,从而对公司业绩产生不利影响。

(四)技术人员流失风险

公司作为一家高性能硅基 MEMS 惯性传感器芯片设计公司,技术人员是公司保证稳定持续研发能力的重要资源。而目前我国从事高性能硅基 MEMS 传感器设计的企业较少,因此该方面的技术人才相对缺乏。

未来,随着 MEMS 传感器市场需求激增,行业内人才竞争将会日趋激烈。若公司不能持续有效加强对核心人才的引进、激励和保护力度,将会存在技术人员流失的风险,对公司后续产品、技术的开发以及业务的持续增长造成不利影响。

-

传感器

+关注

关注

2551文章

51077浏览量

753362 -

mems

+关注

关注

129文章

3930浏览量

190606 -

核心技术

+关注

关注

4文章

625浏览量

19603

原文标题:5 风险提示

文章出处:【微信号:传感器技术创新联盟,微信公众号:传感器技术创新联盟】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

如何选择合适的MEMS传感器

mems传感器是什么意思_mems传感器原理是什么

芯动联科斩获1.22亿元传感器大单,加速业绩增长

60+图片,10大MEMS传感器原理全解析!网上很难找到!

格科微推出高性能GC32E2图像传感器

爱普生(EPSON)应用于割草机惯性导航高性能陀螺仪传感器SGPM01

总投资15亿元,芯智达电子MEMS高性能压力传感器项目、碳华新材项目落地安徽蚌埠

推荐一个好用的高精度MEMS惯性测量单元

中国电科MEMS传感器产业创新基地揭牌

中国电科MEMS传感器产业创新基地揭牌,可新增2000万只(套)年生产能力

松下6轴车载惯性传感器(6in1传感器)新规格上市

动联科:高性能MEMS惯性传感器小巨人

动联科:高性能MEMS惯性传感器小巨人

评论