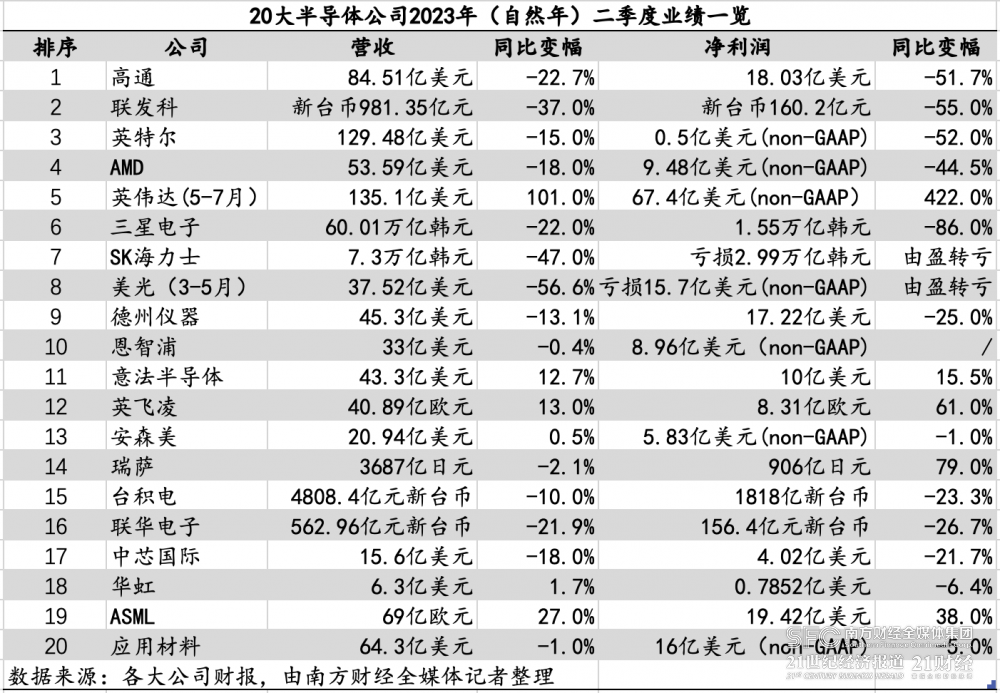

截至8月末,诸多芯片公司已经发布有关2022年自然年第二季度的财报,从中演绎着当前半导体市场行情。

据不完全梳理,在遍布半导体产业上下游的20家龙头公司财报中,仅有6家公司二季度收入按年增长,10家公司季度收入按年出现两位数百分比的下跌,5家公司季度净利润跌去约一半甚至更多,还有2家巨头出现巨额净亏损。

在设备制造、芯片制造、设计、IDM等不同环节中,人们所说的半导体市场“寒冬”究竟是怎样的图景?寒风吹向何处、又在哪里率先回暖?剖析巨头财报,或许能窥见一些趋势。

在芯片“寒冬”中,模拟芯片显示出较佳的抗压性,同时扩大产能的意愿依然强烈。在不同的终端市场,模拟芯片呈现不同程度的复苏,汽车市场仍然是最强的增长动力,另外新能源、AI需求也较为强烈,唯有消费电子的回暖仍需时日。

二季度,德州仪器收入45.3亿美元、按年下跌13.1%,净利润17.2亿美元、按年下跌25%。其中,模拟芯片营收年减18%至32.78亿美元,这部分占据总收入比重仍高达72.4%。该公司称,除汽车业务以外,其他终端市场表现疲软,客户在继续削减新芯片订单。

期内,恩智浦营收为33亿美元、按年跌0.4%,净利润为8.96亿美元。汽车业务渐成主力,营收高达18.66亿美元,按年增长9%。尽管其他几项业务收入不佳,但整体呈现复苏趋势。

意法半导体收入为43.3亿美元,按年上升12.7%,净利润为10亿美元、按年上升15.5%。细分板块而言,汽车和分立部门营收19.6亿美元,按年增长34%;微控制器和数字集成电路组部门营收14.27亿美元,按年增长13%。模拟、MEMS和传感器组部门营收9.4亿美元,按年降低15.7%。

安森美收入20.94亿美元,按年微增0.5%,净利润达到5.83亿美元、按年微跌1%。该公司汽车业务表现尤为出色,营收超过10亿美元,按年增长35%,创下历史新高,这表明汽车市场的增长,已成为安森美业绩增长的重要驱动力。

此外,瑞萨收入为3687亿日元、按年下跌2.1%,净利润为906亿日元、按年上升79%。汽车业务实现了按年增长3.4%,达到1694亿日元,占总体营收的46%,虽营收占比仍未超过工业、基础设施、物联网业务,但仍成为难能可贵的亮点之一。

2023年第二季度,模拟芯片大厂之所以能应对下行周期而维持相对的稳定,得益于汽车市场对电子产品需求增高。

例如,对于模拟芯片第一大厂德州仪器,汽车业务在近10年里对企业收入的贡献持续增高,从2013年的12%上升到2022年的25%。

此外,二季报还显示,多家模拟芯片大厂仍在持续进行产能建设。其中,恩智浦、亚德诺、德州仪器在期内的资本开支分别达到2亿、2.84亿、14.46亿美元。12英寸大晶圆、SiC(碳化硅),以及AI、数据中心市场,是模拟芯片新产能的主要布局方向。

趋势二:HBM和DDR5刺激存储芯片触底反弹,但价格走势不明

全球存储三巨头,二季报表现惨淡。尽管如此,三大巨头寄望于AI对HBM、DDR5的需求强劲,这些高附加值、高密度的产品或将成为未来几个季度里的明星产品,然而NAND仍将继续减产。

三星公布了60.01万亿韩元的二季度合并收入,按年下跌22%,另外净利润按年大跌86%至1.55万亿韩元。尽管如此,该公司的内存业务的业绩比上一季度有所改善。

DRAM方面,出货量高于预期,除了扩大专注于服务器的销售外,还扩大了消费者、图形和汽车应用的销售,尤其积极应对生成性AI应用程序对DDR5和HBM日益增长的需求。NAND方面,倾向于关注具有竞争力的旗舰智能手机的需求,并增加游戏设备、零售品牌产品等销售,NAND价格在期内继续下跌,但下跌幅度比上一季度小得多。

SK海力士的二季度收入为7.3万亿韩元、按年大跌47%,还形成净亏损2.99万亿韩元。同样在人工智能的需求中,该公司看到了AI服务器对HBM3、高性能DDR5的需求。该公司称,二季度DRAM和NAND的销售都有所增加,DRAM的平均销售价格(ASP)的提高在很大程度上促进了收入增长。尽管DDR4等通用DRAM产品的价格因PC和智能手机需求低迷而继续下降,但被用于AI服务器的高端产品销售的增加所抵消,以至于DRAM综合ASP在二季度上涨。不过,在NAND产品线上,SK海力士表示,由于库存水平高于DRAM,该公司决定进一步减少NAND产量。

美光方面,关于3月至5月的季度收入早在6月底已经公布。该公司期内收入为37.5亿美元、按年大跌56.6%,并净亏损15.7亿美元。美光总裁兼首席执行官Sanjay Mehrotra称:“存储器行业已经度过了收入低谷期。随着行业供需平衡的逐步恢复,预计利润率将有所提升。”

趋势三:代工巨头寻找新增量

晶圆代工厂感知着芯片市场多个领域的冷热。二季度,行业“寒风”影响明显,尽管AI带来了新动力,但突然出现的需求下,晶圆代工厂还没有做好产能准备,未来这股力量的可持续性也仍未可知。在当前情况下,晶圆代工龙头选择谨慎的资本开支,并仍在抓紧进行先进制程和先进封装技术的研发。

台积电在全球芯片晶圆代工市场上占据超过一半的销售额,被视为行业“风向标”之一,但在2023第二季度表现并不乐观。财报显示,台积电二季度营收为4808.4亿元新台币,按年下滑10%;净利润为1818亿元新台币,按年下滑23.3%,这是台积电季度净利润自2019年第二季度以来首次下降。

台积电总裁魏哲家表示,行业复苏比想象中慢、没有那么乐观,下半年将继续应对市场产能滑坡的挑战,并同时应对电力成本上涨等通胀问题。

实际上,台积电的业务覆盖着多种芯片,HPC、手机、车用电子、物联网对收入的贡献占比分别达到44%、33%、8%、8%。AI是否能成为新的业务拉动力呢?魏哲家谨慎地表示,AI还不能抵消宏观的消极因素,原因之一是目前先进封装的产能还不能满足市场需求,另一方面,“短期的AI爆发力也不足以说明长远趋势,我们很难判断明年相关需求是否还将持续。”

联电、中芯国际、华虹等晶圆代工龙头也陆续发布了二季报。联电第二季度营收为新台币562.96亿元,按季上涨3.85%、按年下降21.87%;净利润为156.4亿元新台币,按年下降26.7%。中芯国际第二季销售收入为15.6亿美元,按年下降18%;净利润4.02亿美元,按年下降21.7%。华虹半导体二季度营收6.3亿美元,按年上升1.7%,按季持平;净利润达7852万美元,按年下降6.4%,按季下降48.4%。

对于第三季度的展望,联电表示,由于供应链库存持续调整,晶圆需求前景尚不明确。虽然在第二季度出现复苏的微光,但受到整体终端市场的疲弱气氛影响,预期客户近期内还会维持严谨的库存管理,短期内需求复苏不明朗。

华虹半导体相关负责人在电话会上表示,希望第三季度是低点,情况将在第四季度开始逐渐好转。中芯国际管理层则称,将做好技术研发、平台开发工作,把新产品快速验证出来,把配套产能安排好,为下一轮的增长周期做好准备,预计下半年公司销售收入好于上半年。

趋势四:手机出货量持续下跌,下半年等待转折信号

全球手机市场已经连续第六个季度出现出货量按年下滑,目前,市场库存是否已经消化到位?市场正在观望下半年出现转机信号。

手机SoC大厂高通、联发科,二季度净利润双双下滑。二季度,高通营收84.51亿美元,同比下滑22.7%;净利润18.03亿美元,相比去年同期的37.30亿美元下滑51.7%,直接腰斩。联发科情况类似,营收为新台币981.35亿元,按年下跌37%;净利润为新台币160.2亿元,按年下跌55%。

对于高通而言,智能手机芯片在其总收入中占据62%,营收按年下降25%至52.6亿美元。而联发科方面,手机贡献总收入大约46%。

根据Canalys报告,二季度内,全球智能手机市场按年下降10%,达2.58亿部,是连续第六个季度出货量出现按年下滑。不过,衰退迹象正在缓解。报告称,注意到在一些关键市场,厂商加强了渠道激励和有针对性的营销活动,不断加大对渠道的投资,以刺激消费者对新产品的需求。“有迹象表明,供应商正对未来市场复苏做准备,没有停止对制造业的投资。”报告称。

展望未来,高通高管在电话会议上说,手机销售减少的状况将持续到今年年底。目前高通正在采取降本措施,该公司的裁员计划引发市场关注。早在今年6月,高通在美国圣地亚哥总部已经裁员415人,市场消息称该公司可能在10月继续裁员200人。

不过,联发科方面对未来表示出较为乐观的情绪,该公司CEO蔡力行预计,三季度营收有望重回1000亿元新台币以上,其中智能手机、联网芯片和电源管理芯片营收表现有望改善,将减缓智能电视和其他消费产品下滑的影响。

他称,最近观察到客户的库存水位已经逐渐降到相对正常的水准,客户需求也显示出一定程度上的稳定。蔡力行强调,虽然全球消费电子终端市场需求依然疲弱,但预期下半年业务有望逐步改善。

趋势五:消费级CPU已开始复苏

消费级电脑出货量影响消费级CPU出货量,二季度,该市场按季上涨17%、按年下降23%。市场分析认为,期内市场复苏积极信号明显。

CPU大厂英特尔、AMD在二季度双双净利润大跌40%至50%之多,但仍然在消费级CPU方面释放了积极信号。

其中,英特尔收入129.5亿美元、按年跌15%;净利润0.5亿美元,按年大跌52%。AMD收入53.6亿美元,按年跌18%;净利润9.48亿美元,按年大跌44.5%。

英特尔方面,个人电脑业务连续四个季度大幅下滑,收入从去年同期的 77 亿美元下降 12% 至 68 亿美元。尽管如此,英特尔称,整体OEM库存得到降低,经营净利润率从上年同期的11%提升到了15%,反映期内销售价格得到了一定程度的稳定。

AMD方面,专注于CPU和APU业务的“客户业务部”在行情打击下,尽管在去年二季度经营盈利6.76亿美元,但今年一季度、二季度已经连续录得经营亏损。然而,也需要注意到在二季度,较一季度而言,该业务收入从7.4亿美元上升到9.98亿美元,经营亏损却从1.72亿美元缩窄到6900万美元。

AMD首席财务官Jean Hu称,展望三季度,“客户业务部”会有双位数百分比的按年增长率,预料相关的CPU会迎来上升的市场需求。

趋势六:游戏显卡销售意外提升

另一大消费级处理器芯片GPU,二季度市况如何?主流厂商的业绩显示,尽管游戏显卡销售还没有恢复到去年同期甚至更早之前的“辉煌”,但相较第一季度,却“意外”地提升了。

AMD游戏收入为15.81亿美元,按年下降4%、按季下降10%。英伟达方面,游戏收入为24.9亿美元,按年增长22%、按季增长11%,而一季度则为按年下降38%、按季增长22%。这两块业务主要反映消费级显卡的销售成绩。

除了AMD和英伟达的独立显卡,英特尔的集成显卡也是消费市场上的主流产品。

近期,JPR发布的最新报告显示,2023年第二季度,全球GPU显卡市场出货量6160万,按年大跌27%,其中桌面产品占比28%,出货量减少36%;笔记本产品占比72%,出货量减少23%。

尽管如此,对比第一季度,二季度里显卡销售复苏,报告还评论称“第二季度显卡市场出乎意料的好,明显提升”。

趋势七:GPU领衔AI芯片基建狂奔

在所有芯片类型中,数据中心用的GPU风光一时无两。在AI大模型训练的需求下,数据中心基建大增,但相比于其他种类的芯片,各大厂商均率先采购GPU。在技术上率先得到市场认可的英伟达,期内狂卖GPU。

二季度,AMD的数据中心业务销售额为13.2亿美元,按年下滑11%,不过经营利润仅为1.47亿元,大幅按年下滑69%。AMD对数据中心同时供应CPU、GPU、FPGA、DPU和SoC。AMD坦言,期内的Epyc处理器销售没有预期那么好,而且加大的研发支出也摊薄了利润率。尽管如此,该公司已经准备好在下一个季度销售MI300A和MI300X,这将是该公司竞争AI和HPC市场的有力武器。

与之相比,英伟达赚得盆满钵满。英伟达的数据中心业务高达103.2亿美元,按年大幅增长171%、按季增长141%。自从2022年9月投入量产进入市场以来,英伟达的H100芯片销售持续火爆,至今供不应求。市场消息称,英伟达2023年将交付55万块H100,更将在2024年将产量提升2倍到3倍。

趋势八:设备市场整体下跌,***一枝独秀

有鉴于半导体领域大多数芯片面临市场需求下滑、去库存的持续问题,半导体厂商仍然在谨慎部署资本开支,这也导致设备销售情况不佳。尽管如此,***可谓“一枝独秀”,不仅在2023年销售继续上涨,并将有一个持续到2030年的中期乐观前景。

7月19日,阿斯麦公布了2023年第二季度业绩,实现了净销售额69亿欧元、按年升27%,毛利率为51.3%,净利润达19.4亿欧元、按年升37.6%。展望第三季度,预计单季度净销售额在65亿至70亿欧元之间,毛利率在50%左右。

阿斯麦总裁兼首席执行官PeterWennink对未来表示“充满信心”。尽管短期市场行情有一些难以确定,但他认为,阿斯麦的年销售额在2025年将达到300亿至400亿欧元、在2030年将达到440亿至600亿欧元。这意味着从2023年到2030年,该公司的年销售额有机会翻一番。

其他种类的半导体设备市场情况又如何呢?SEMI《2023年年中半导体设备预测报告》显示,2023年原始设备制造商的半导体制造设备全球销售额将从2022年创纪录的1074亿美元减少18.6%,至874亿美元,2024年将复苏至1000亿美元。

其中,前端设备方面,涉及晶圆加工、晶圆厂设施和掩模/掩模版设备的销售额预计2023年将下降18.8%,至764亿美元。而后端设备方面,测试设备市场销售额预计将收缩15%至64亿美元,封装设备销售额预计将下降20.5%至46亿美元。

SEMI总裁兼首席执行官Ajit Manocha表示:“尽管目前宏观经济不景气,但半导体设备市场在经历了2023年的调整之后,预计2024年将出现强劲反弹。由高性能计算和无处不在的连接驱动的长期强劲增长预测保持不变。”

-

芯片制造

+关注

关注

10文章

626浏览量

28849 -

模拟芯片

+关注

关注

8文章

629浏览量

51243 -

半导体设备

+关注

关注

4文章

348浏览量

15131

原文标题:20家芯片龙头业绩解析:8大趋势指引回暖方向!

文章出处:【微信号:ickey360,微信公众号:芯三板】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

净利润飙涨!13家AIoT公司H1业绩PK,谁家AIoT芯片布局最具潜力?

7大AIoT芯片厂商H1:黑马回归业绩暴涨8倍,Wi-Fi 6、AI芯片等新品加速突破

华为发布2025充电网络产业十大趋势

华为发布2025智能光伏十大趋势

2025年全球半导体八大趋势,万年芯蓄势待发

总营收3604亿! 41家净利润翻倍增长!A股217家半导体公司上半年业绩出炉

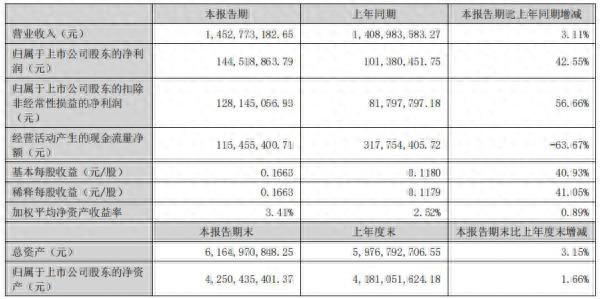

消费回暖!麦捷科技净利润同比增长42.55%

CIS公司业绩回暖,上半年表现亮眼

68家半导体企业发上半年业绩 业绩正增长占比达80.88%

乐鑫科技走出低谷,2023年业绩重回双增长,物联网芯片全球销量破10亿颗

20家芯片龙头业绩解析:8大趋势指引回暖方向!

20家芯片龙头业绩解析:8大趋势指引回暖方向!

评论