台积电在周二的临时董事会,通过在1亿美元的额度内认购ARM,同时通过4.328亿美元额度内,从英特尔取得10%的IMS Nanofabrication Global股权,台积电透露,这两笔投资都是为了让台积电在未来与供应商、合作伙伴的合作关系中处于有利地位。

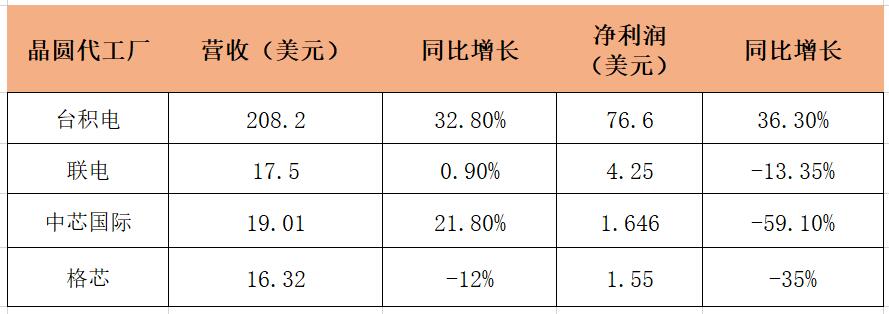

近期,由于消费电子下行,全球五大晶圆代工厂出现了中报业绩下滑。本文汇总台积电、三星半导体、格芯、联电、中芯国际和华虹半导体的最新中报信息,和大家分享。

台积电Q2业绩下滑,展望Q3三纳米出货量强劲增长

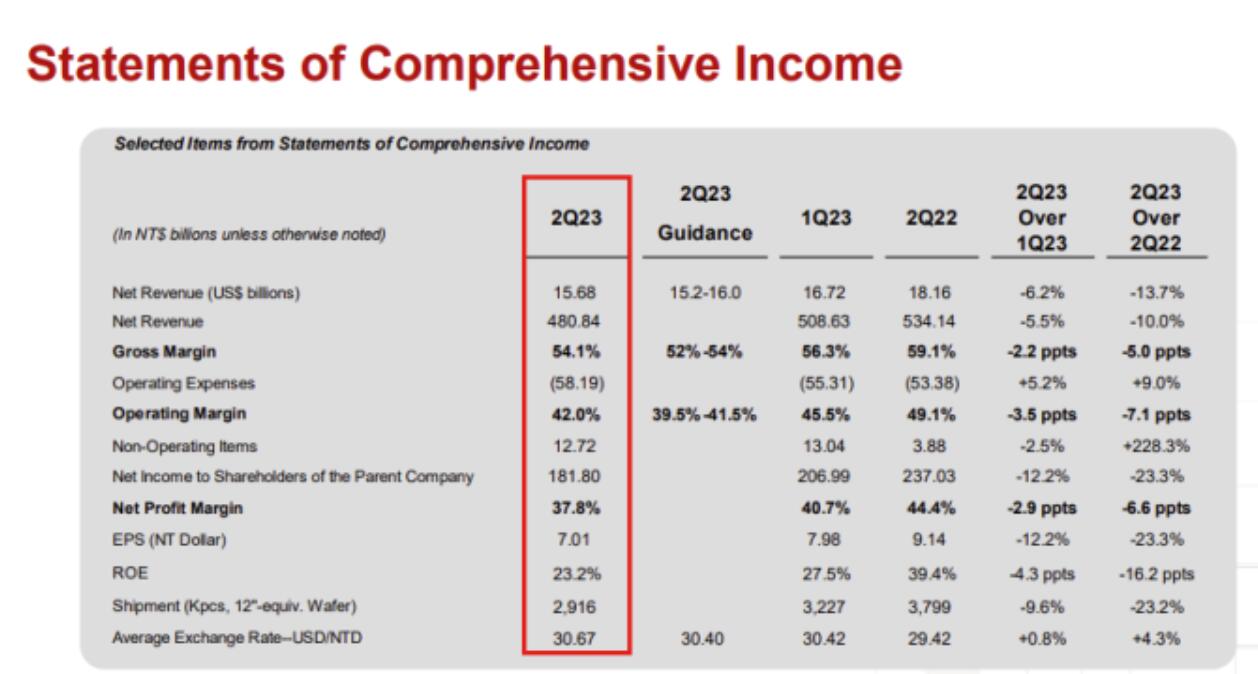

7月20日,晶圆代工代龙头大厂台积电正式公布了 2023 年第二季财报。今年二季度台积电合并营收约新台币4808.4亿元(约合人民币1110.4亿元,156.6亿美元),同比下滑10%,环比下滑5.5%;税后净利润约新台币1818亿元(约合人民币419.8亿元),同比下滑23.3%。这是台积电自2019年来首次净利润下滑。

台积电累计上半年合并营收达新台币9894.74亿元(约合人民币2285.2亿元),同比下滑年3.49%,营业利润4,331.96亿元(约合人民币1000.5亿元),同比下滑10.85%,毛利率55.25%,营业利润率43.78%,分别低于去年同期的57.42%和43.78%。

台积电预计第三季度营收在167亿美元至175亿美元之间。台积电首席财务官 Wendell Huang 表示:“进入 2023 年第三季度,我们预计业务将得到 3 纳米技术强劲增长的支持,部分被客户持续的库存调整所抵消。”

9月8日,台积电8月份财报出炉。8 月合并营收新台币 1,886.86 亿元,较 7 月增加 6.2%,累计 2023 年前八个月营收约 1 兆 3,557.77 亿元,较 2022 年同期减少 5.2%。据台积电上次法说会,第三季营收以美元计,落在 167 亿到 175 亿美元,1 美元兑换新台币 30.8 元汇率基础计算,第三季营收 5,143.6 亿到 5 ,390 亿元,较第二季增加 6.5%~11.6%。扣除第三季前两个月营收 3,663.02 亿元,9 月营收要达 1,481 亿元才能达标,可望轻松达成。

调研机构Trendforce最新报告预测,台积电第三季受惠于iPhone新机生产周期,可带动相关零部件拉货动能,加上3nm高价制程将正式贡献营收,将弥补成熟制程动能受限困境,预期台积电第三季营收有望止跌回升。

三星半导体二季度晶圆代工环比增长17.3%

国际调研机构Trendforce最新报告显示,2023年第二季度芯片代工领域,三星半导体市占率达到11.7%,仅次于台积电。三星半导体第二季晶圆代工事业营收为32.3亿美元,环比增长17.3%(仅计入晶圆代工营收)。

第三季同样受总体经济形势影响,导致Android智能手机、PC及笔电等主流需求不明,8英寸产能利用率持续下探,尽管第三季开始将有苹果(Apple)新机带来备货活动,但营收成长幅度有限。

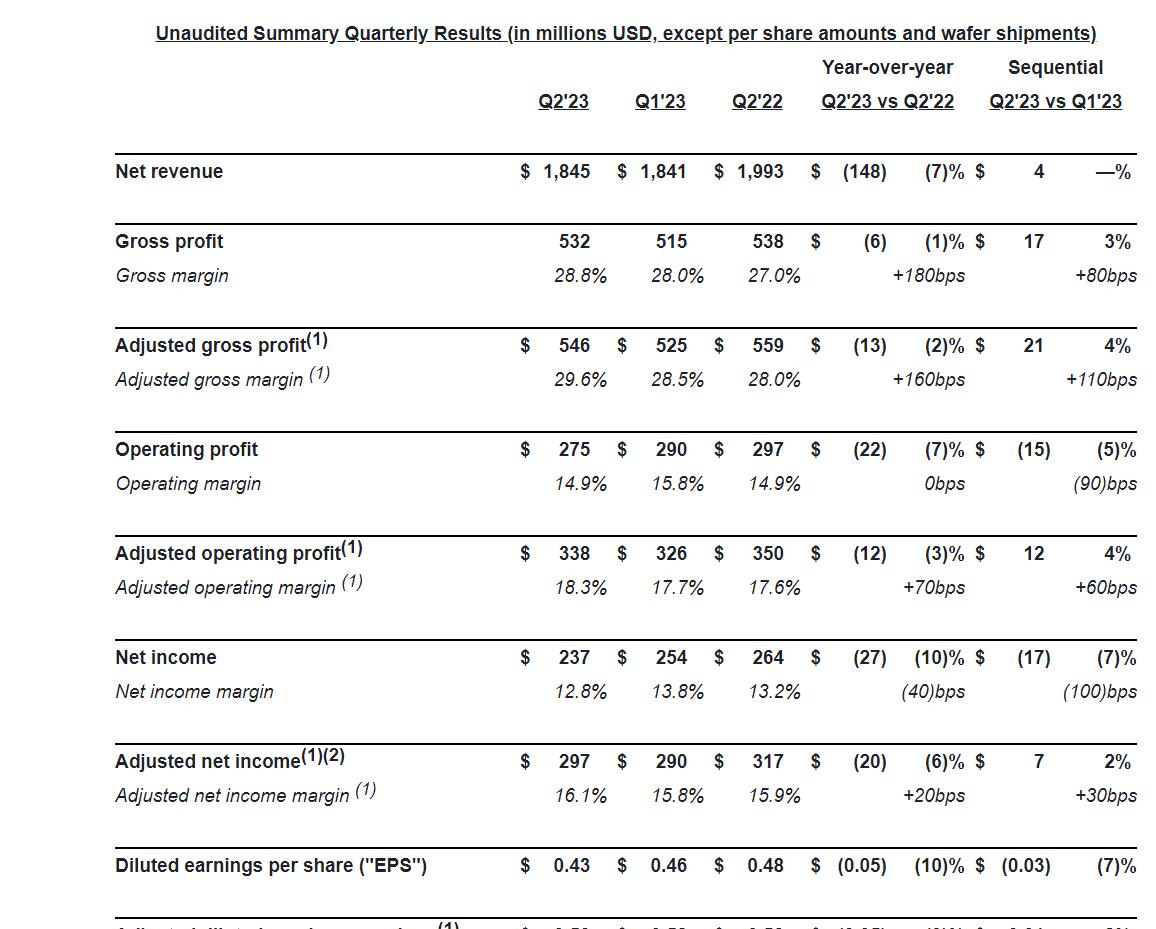

格芯Q2营收和净利润双降 Q3业绩展望在18.3亿美元之上

8月8日,晶圆代工大厂格芯(Global Foundries,格罗方德)发布截至2023年6月30日的2023会计年度二季度财报。该公司二季度营收18.45亿美元,同比下降7%;净利2.37亿美元,同比下降10%。

GF 总裁兼首席执行官 Thomas Caulfield 博士表示:“第二季度,格芯的财务业绩达到了我们在 5 月份收益发布中提供的指导范围的上限。尽管周期性逆风影响了芯片代工行业,并且宏观经济持续存在不确定性,但我们在本季度实现了稳定的财务业绩,并产生了 1.46 亿美元的自由现金流,因为格芯的全球团队努力管理成本,同时推动差异化解决方案来满足客户的需求,在几个关键的市场实现增长。”

格芯预估三季度营收介于18.3亿美元至18.7亿美元之间,低于分析师平均预估的18.8亿美元;经调整后每股获利预计在0.46美元至0.54美元之间,中间值为0.5美元,也低于分析师预期的0.52美元。

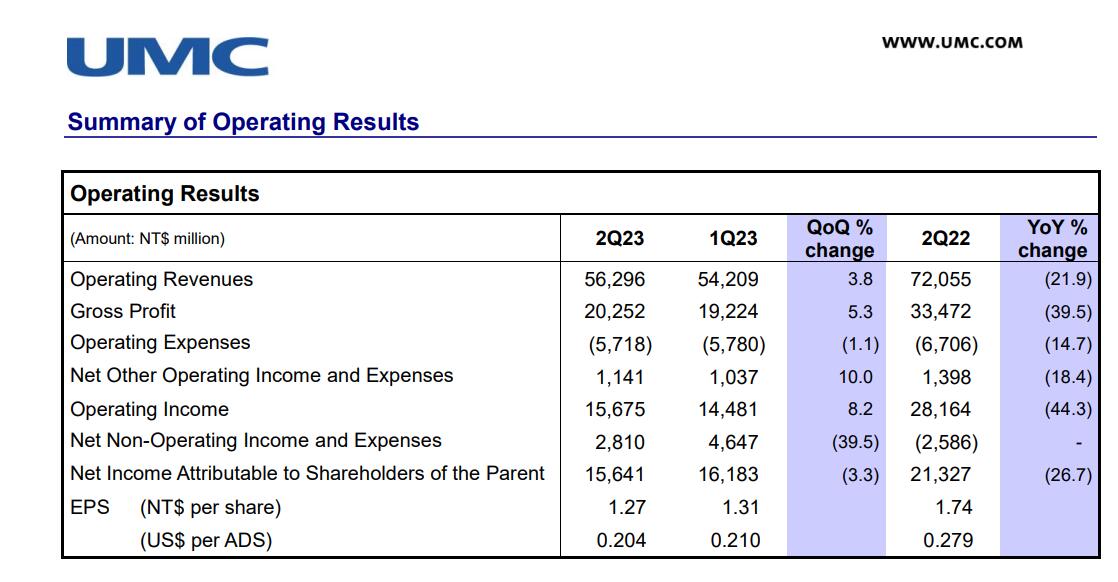

联电下调2023年营收预期,上半年12吋晶圆产能高

7月26日,晶圆代工大厂联电正式公布了2023年二季度财报。当季营收为新台币562.96亿元(17.7亿美元),同比下降21.9%;毛利润为新台币202.52亿元,同比下降39.5%;毛利率为36.0%,同比减少10.45个百分点;营业利润为新台币156.75亿元,同比下降44.3%。

联电称,第二季度营收的59%来自差异化的特殊制程业务,22nm和28纳米营收贡献达到29%。联电上半年税后纯益318.24亿元新台币,同比下降22.6%,每股纯益2.58元新台币。联电晶圆出货量与上季持平,产能利用率为 71%。营收较上一季增加 3.8%,主要受惠于 12 吋产品组合的优化。来自 22 / 28 纳米产品的营收持续增加,占本季营收的 29%,特殊制程的贡献则达到 59%。以应用别来看,看到 Wi-Fi、数字电视和显示器驱动 IC 等消费领域的需求出现短期复苏,计算机相关产品的需求也较上季温和回升。

联电上半年毛利率35.7%,年减9.3个百分点,累计今年上半年税后净利润为新台币318.24亿元(约合人民币73.49亿),同比下滑22.6%,每股净利为新台币2.58元。

联电共同总经理王石进指出,展望第三季,由于供应链库存持续调整,晶圆需求前景尚不明确。虽然在第二季我们看到了复苏的微光,但整体终端市场的气氛仍然疲弱,预期客户在近期内还是会维持严谨的库存管理。尽管下半年的整体大环境可能不如预期,但以联电在特殊制程方面拥有的强大领先地位,如嵌入式高压制程,将使 22 / 28 nm业务持续保有十足韧性。此外,正加速展开提供客户所需的硅中介层技术及产能,以满足新兴人工智能市场的需求。

9月6日,晶圆代工厂联电公告8月营收新台币 189.52亿元,月减0.58%,年减25.23%,中止连5 月正成长;前8月累计营收 1485.22 亿元,年减 20%,为历年同期次高。

联电预估,第三季晶圆出货量将下滑 3-4%,产品 ASP估将成长2%,产能利用率恐降至 64-66%,且由于电价、原物料及人力等成本增加,将稀释第三季毛利率 1-3 个百分点。

中芯国际Q2营收环比增长6.7% 高管看好未来长期增长

根据调研机构Trendforce最新报告显示,中芯国际是全球第五大芯片代工厂商,2023年第二季度市场占有率达到5.6%,比去年同期5.3%市场占有率略有上升。

8月25日晚间,中芯国际发布半年度业绩报告称,2023年上半年营业收入约213.18亿元(30.23亿美元),同比减少19.3%;归属于上市公司股东的净利润约29.97亿元(6.34亿美元),同比减少52.1%;基本每股收益0.38元,同比减少51.9%。报告期内,晶圆代工业务营收为27.59亿美元,同比减少21.0%。销售晶圆的数量由上年同期的372.7万片减少至本期的265.5万片约当8英寸晶圆。

中芯国际管理层此前曾表示,公司预计第二季度收入和产能利用率将有所恢复,急单主要来自12英寸特别是40nm和28nm的新产品。40nm和28nm已恢复到满载,复苏的领域包括DDI、摄像头、芯片等。

中芯国际第二季度的销售收入环比增长6.7%至15.6亿美元,毛利率达到20.3%,12英寸产能需求相对饱满,8英寸客户需求薄弱,产能利用率低于12英寸,但是仍然好于业界平均水平。

技术产品的进展方面,2023 年上半年,中芯国际4X纳米NOR Flash 工艺平台项目、55纳米高压显示驱动汽车工艺平台项目、0.13微米 EEPROM汽车电子平台研发项目和 0.18微米图像传感器环境光近场光光感项目已完成研发,进入小批量试产。

中芯片半导体在半年报中坦承,上半年,半导体市场整体仍处于库存消化阶段,以全球智能手机和个人电脑市场的应用市场需求显现疲软,然而,结构化机会出现,如工业控制、绿色能源等领域的终端消费韧性较强,在2023年上半年保持了相对稳定的需求。

展望第三季度,中芯片国际预计,第三季度营收环比增长3%至5%,毛利率介于18%至20%之间,预计三季度出货量将继续上升。8月11日上午财报电话会上,中芯国际CEO赵海军表示,从整个市场来看,手机和消费电子领域仍处于创新瓶颈期,没有新的亮点,需求不增反降,换机周期变长,个人电脑、工业、新能源车等细分行业供需逐渐趋于平衡,行业下行已经触底,但依然面临包括去库存速度低于预期,需求增长缺乏动能,以及地缘政治影响在内的诸多挑战。

赵海军强调,产业链发生格局变化,资源重新整合分配可以预见未来的竞争会更激烈,但中芯国际对半导体行业抱有长远的信心。公司将继续做好技术研发平台开发工作,为下一轮的增长周期做好准备。

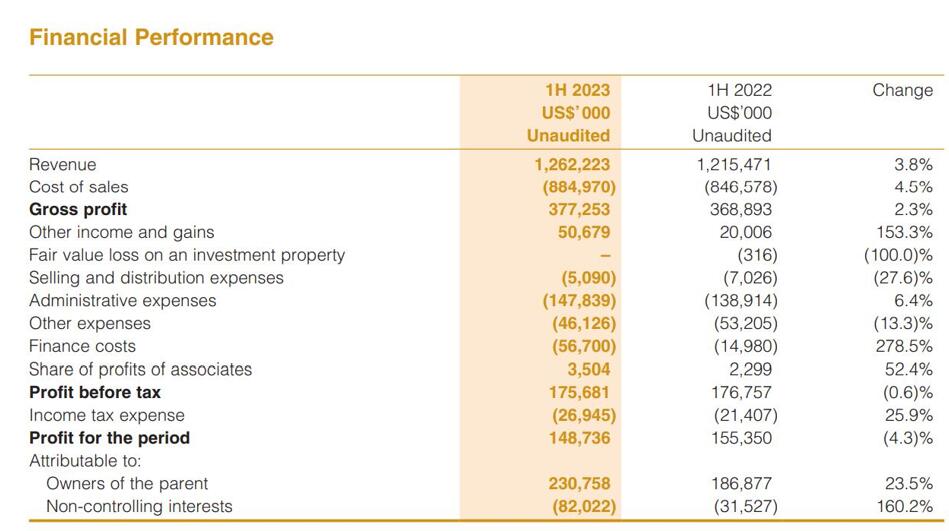

华虹半导体四大产线满载,上半年营收同比增长3.8%

8月29日,华虹公司公告,2023年上半年公司实现营收12.62亿美元,同比增长3.8%,实现归母净利润3.77亿美元,同比增2.3%。母公司拥有人应占溢利2.31亿美元,同比增加23.5%。

财报显示,华虹半导体在2023年第二季度实现营收6.314亿美元,同比上升1.7%,环比持平;毛利率为27.7%,高于公司此前给出的指引。

今年上半年,华虹半导体公司产能利用率仍保持较高水平,嵌入式/独立式非易失性存储器工艺平台、分立器件工艺平台销售额继续保持同比双位数增长。华虹半导体在上海金桥和张江建有三座8英寸晶圆厂,月产能约18万片,另在江苏无锡建有一座月产能7.5万片的12英寸晶圆厂。得益于半导体在多元化特色工艺平台上的技术水平和业务规模的优势,公司的四条生产线保持满载运营。

研发方面,基于自主知识产权NORD技术的90nm嵌入式闪存车规级工艺及IP可靠性验证完成,可以支持AEC-Q100 Grade1 MCU产品设计及量产,将持续丰富公司在汽车MCU解决方案的布局;65nm独立式非易失性存储器工艺平台产品研发顺利。销售方面,上半年平台销售额、销售量同比双位数增长。

展望第三季度,华虹半导体给出了2023年第三季度业绩指引——预计销售收入约在5.6亿美元至6.0亿美元之间,毛利率约在16%至18%之间。从业绩指引来看,华虹半导体第三季度业绩环比仍将出现明显波动。特别在毛利率方面,华虹半导体管理层面对机构投资者相关提问时解释称,公司一直在释放12英寸工厂的产能,产能的释放必定会导致折旧成本的增加。与此同时,公司某些技术平台面临一定的定价压力。

本文由电子发烧友原创,转载请注明以上来源。微信号zy1052625525。需入群交流,请添加微信elecfans999,投稿爆料采访需求,请发邮箱zhangying@huaqiu.com。

-

中芯国际

+关注

关注

27文章

1427浏览量

65670 -

台积电

+关注

关注

44文章

5715浏览量

167471 -

华虹半导体

+关注

关注

3文章

98浏览量

37717 -

3nm

+关注

关注

3文章

231浏览量

14108

发布评论请先 登录

相关推荐

台积电投资1亿美元认购ARM股权 国际五家晶圆大厂中报汇总

台积电投资1亿美元认购ARM股权 国际五家晶圆大厂中报汇总

评论