电子发烧友网报道(文/周凯扬)受到全球市场环境和行业周期的影响,智能手机受到的波及最大,终端市场的需求和出货量都呈现颓势,这也使得一众半导体器件的市场总营收出现了大幅下滑,尤其是出货量集中在消费电子的图像传感器。

但这一局势对CMOS图像传感器市场的各大玩家影响各不相同,比如索尼最新发布的季度财报中就显示,受到移动产品传感器产品阵容改善和销量提升的影响,图像传感业务营收大涨23%,反倒是工业和社会基建所用图像传感器销量有所下滑。而安森美则因为工业与汽车市场的需求提升,智能传感业务有了4%的同比增长。

这多是因为两家厂商的产品阵容和技术积累,加上市场趋势与认可度的差异而导致的。同样的差异也出现在了国产图像传感器厂商上。随着数家图像传感器企业的半年报陆续公开,我们也得以看出国产厂商在这一市场洪流下的表现以及创新。

韦尔半导体

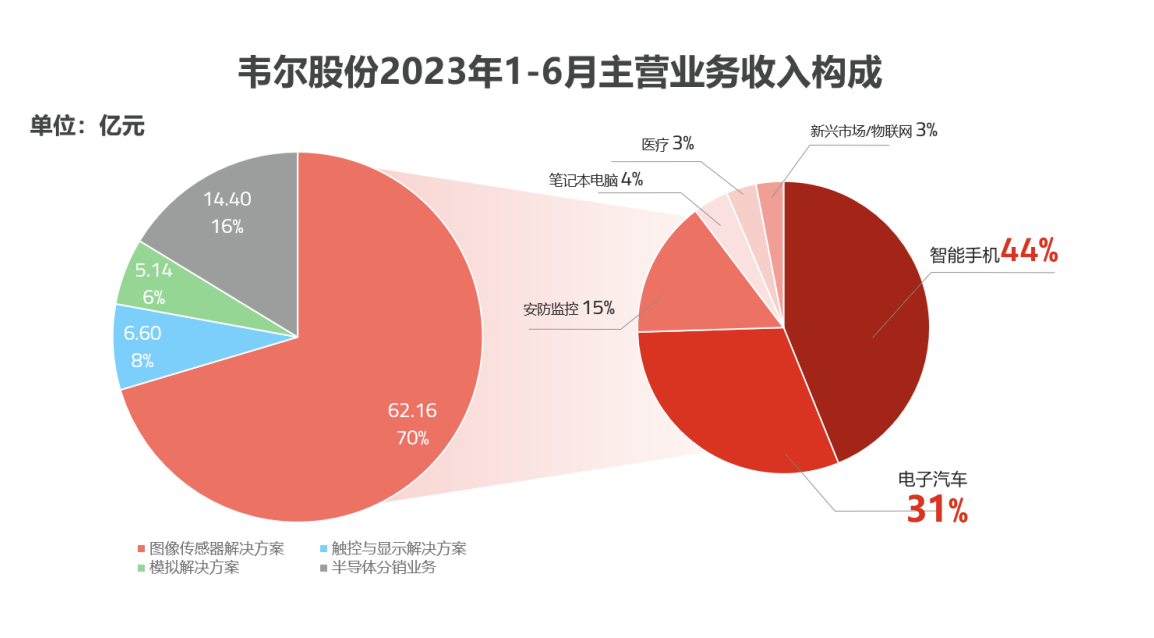

从韦尔半导体发布的半年报数据来看,其图像传感器业务仍是主要营收来源,营收高达62.16亿元,占比70.4%,远高于触控、模拟等业务,但这一营收数据相较去年减少了14.82%。韦尔表示,这是由于以智能手机为代表的消费电子市场表现低迷,终端市场需求不及预期导致,而韦尔在智能手机上的业务占比高达44%,同样受到影响的还有占比4%的笔记本电脑业务。

图源:韦尔股份

即便如此,韦尔并没有停止智能手机CMOS图像传感器的设计与开发,比如报告期内发布的OV50H和OV50E两款产品,两者同为5000万像素的图像传感器,大小分别为1/1.3英寸和1/1.5英寸,可用于高端智能手机的后置摄像头。其中OV50H基于PureCel Plus-S晶片堆叠技术打造,并首次采用了豪威自研的H/V QPD自动对焦技术,将覆盖率提升至100%,加上2x2的相位检测自动对焦,可以实现更快的自动对焦和更高的弱光性能。

对于占比第二高达31%的汽车业务,韦尔倒是业绩表现亮眼,其图像传感器总营收中汽车业务贡献了19.04亿元,相比去年的16.02亿元同比增长了18.87%。韦尔也在报告期内发布了两款全局快门图像传感器OX02C1S和OX01H1B,用于智能座舱监控。OX02C1S采用了RGB-IR技术,提高了低光下的性能,主要用于驾驶员和乘客的监控,而OX01H1B作为黑白单色传感器,则主要用于驾驶员的监控。

除此之外,韦尔也在近期推出了全新的TheiaCEL技术,结合LOFIC和DCG技术,进一步实现更高动态范围的单次曝光。基于这一新技术打造的OX08D10究竟有何改善呢?从豪威公开的数据来看,与面世不久的OX08B40相比,其性能可谓提升了数倍有余。

OX08B40与OX08D10同样采用了DCG等技术,只不过前者光电二极管采用的仍是上一代的4-Cell Split Diode架构,而这次采用了单光电二极管的LOFIC架构,结合一个更大的电容,捕捉从光电二极管溢出的电荷,实现更大的满井容量。也正因如此,TheiaCEL可以在DCG之外,再增加两次短曝光,从而实现高达140dB的动态范围,这应该会成为韦尔接下来汽车图像传感器的主流技术。

思特威

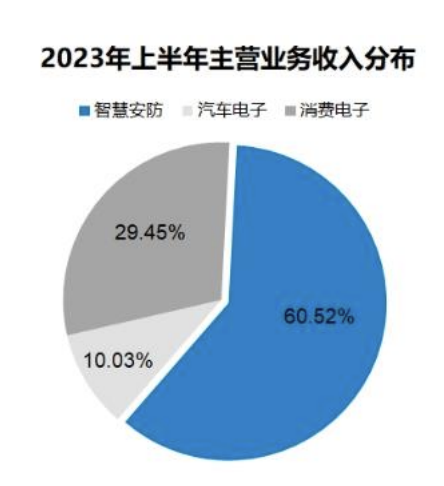

2023年上半年,思特威共实现10.73亿元的营业收入,同比增加6.25%,不过占比最高的智慧安防行业业务收入为6.49亿元,相比同期有着16.41%的下滑。与其他国产图像传感器公司不同的是,思特威今年上半年在消费电子业务营收上实现了同比89.15%的可观增长,营收达3.16亿元,同样呈现增长态势的还有同比增长63.08%的汽车电子业务,思特威表示这都得力于高效的研发效率和市场敏锐度。

图源:思特威

不过从近期发布的CMOS图像传感器来看,思特威除了最主要的智慧安防领域外,重心主要放在了工业和汽车两大市场,尤其是工业中的工业视觉领域。比如最新发布的两颗高分辨率、高速线阵CMOS图像传感器,8K分辨率的SC830LA和16K分辨率的SC1630LA。其中SC830LA可以做到200kHz的最高行频,这对于高端的工业自动化控制来说至关重要,比如高分辨率显示面板制造等。

除此之外,在面阵CMOS图像传感器上,思特威今年推出了4款新品,分别是SC235HGS、SC135HGS、SC233HGS和SC133HGS。这四款传感器均为100fps以上的高帧率面阵传感器,且SC233HGS、SC133HGS与今年发布的另外几款图像传感器一样,采用了集成ISP的设计,可以运用片上ISP算法进行降噪、自动增益控制和镜头校正的功能。

思特威也在今年发布了全局快门图像传感器SC533AT,面向智能座舱的感知系统。借助全局快门的特性,SC533AT可用于高端DMS/OMS中,避免图像失真的情况发生。与此同时,为了提高在低光条件下的性能表现,SC533AT还借助LightBox IR极速,加强了在红外波段的感光性能,即便是在夜间或低光照条件下也能捕捉更多关键信息。

之所以能实现如此高效和稳定的新品发布和出货,也离不开思特威在供应链上的耕耘。思特威与台积电、三星电子、合肥晶合等厂商都达成了紧密合作,针对其晶圆生产工艺深度优化。再加上多区域的封测厂资源,保证了供应链的稳固。从产品技术上来看,思特威凭借在安防领域的积累,其自研SFCPixel专利技术在高灵敏度和低光照成像上有着显著优势,在车载图像传感器等领域也开始凭借PixGain等技术提供超高的动态范围。

格科微

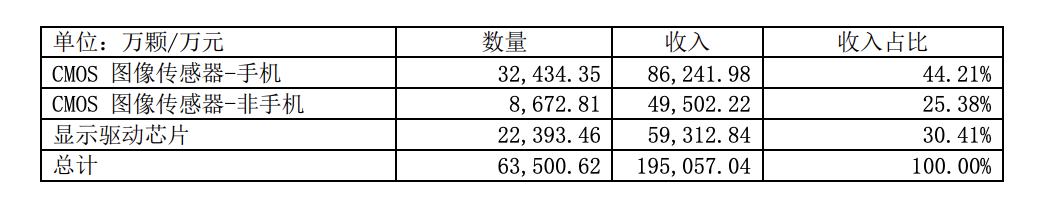

格科微作为国内领先的图像传感器厂商之一,同样是以手机CIS为主要营收的厂商之一,因此受到市场需求变动的影响也比较大。根据其半年报所示,报告期内营收为19.5亿元,较上年同期下降40.75%,归母净利润-2282.97万元,同比下降104.44%。

尽管如此,格科微为了改善市场困局,还是选择了在报告期内推出了提高差异化竞争力的手机CMOS新品,GC13A2。该传感器为业内首款DAG单帧高动态1300万像素图像传感器,除了采用格科微特色的双模拟增益电路外,无论是拍照和录像都支持12bit的输出。且为了在保留高动态范围的同时兼容更多手机平台,格科微还为GC31A2加入了片上全局色调映射,将原始的12bit输出数据压缩到10bit输出。

图源:格科微

不过格科微在智能手机领域的明星产品还是高像素图像传感器,所以3200万和5000万像素的DAG产品也已经在开发阶段,也将助力手机CIS迈向拍照与录像同时实现高动态范围的时代。格科微在报告期内的汽车CIS业务也开始发力,在5亿元左右的非手机CIS营收中,有1亿元以上来自汽车后装市场,包括行车记录仪、360环视、后视等。

也正是在报告期内,格科微的12英寸CIS集成电路特色工艺研发与产业化项目已经实现了首批量产,预计未来将实现20000片晶圆的月产能,这对于格科微后续高像素中高端CIS的制造无疑起到了重要作用,也使其从Fabless模式正式转向Fab-Lite模式。

写在最后

从今年各家国产CIS厂商的半年报和新品可以看出,随着智能手机的销量下滑,也影响到了该品类CIS的设计需求和出货。鉴于手机图像传感器的物理尺寸再次陷入了停滞,如何提高工艺技术进一步缩小像素尺寸或许才是各大图像传感器需要关心的一大痛点。

与此同时,工业和汽车这两个市场保持着良好的态势。但从三大国产传感器厂商的技术路线来看,都是在推进高动态范围和高感光度这两大特性,分别应对高光和低光环境下的成像质量。在这样的市场局势下,即便对手机图像传感器抱有乐观的态度,厂商们也都知道了有竞争力的丰富产品阵容意味着什么,这也意味着在今年余下的时间和未来的一年里,智能手机、工业与汽车CIS都将成为所有厂商的兵家必争之地。

-

图像传感器

+关注

关注

68文章

1882浏览量

129444

发布评论请先 登录

相关推荐

不同的市场表现下,国产图像传感器厂商开启新一轮技术内卷

不同的市场表现下,国产图像传感器厂商开启新一轮技术内卷

评论