电子发烧友网报道(文/刘静)深陷跌价窘境的MCU,车用市场成为最后的救命稻草。汽车是MCU最大的应用领域,占比超过三分之一,根据IC Insights的数据,2022年全球车用MCU市场规模为86亿美元,预计2023年销售额全年猛增16%,达到86.46亿美元。

全球车用MCU市场主要被瑞萨、英飞凌、NXP、ST、TI、Microchip这几家国际厂商占据。其中瑞萨电子在全球车用MCU市场的市占率最高,约占据30%的市场份额;NXP在2022年车用MCU市场的份额为14.3%。曾在2020年上述六大国际厂商占据9成以上的市场份额,车用MCU行业集中度较高,国内车用MCU企业的市场份额较小。

近年国内已上市MCU厂商以及初创MCU厂商都在车规级MCU领域进行积极布局。据电子发烧友的统计,目前至少有50家国产企业推出车用MCU产品,包括兆易创新、中颖电子、中微半导体、纳思达、瑞芯微、四维图新(杰发科技)、国芯科技、比亚迪半导体、芯海科技、紫光国微、复旦微电、智芯半导体、蜂驰高芯、灵动微、琪埔维、东软载波、希格玛微电子、汇春科技、华芯微电子、联华集成电路、爱思科微电子、小华半导体、国民技术、云途、凌欧创芯、峰岹科技、泰矽微、赛腾微、航顺、华润微、纳芯微、旋智科技、芯弦半导体、上海芯钛、盛琪微、芯旺微、芯驰科技、旗芯微、先楫半导体、北京君正、士兰微、晟矽微电、芯科集成、澎湃微、曦华科技、力源信息、恒烁股份、恒烁股份、普冉股份、钜泉科技等。

国内车用MCU上市公司上半年收入普遍“腰斩”,仅四维图新维持正向增长

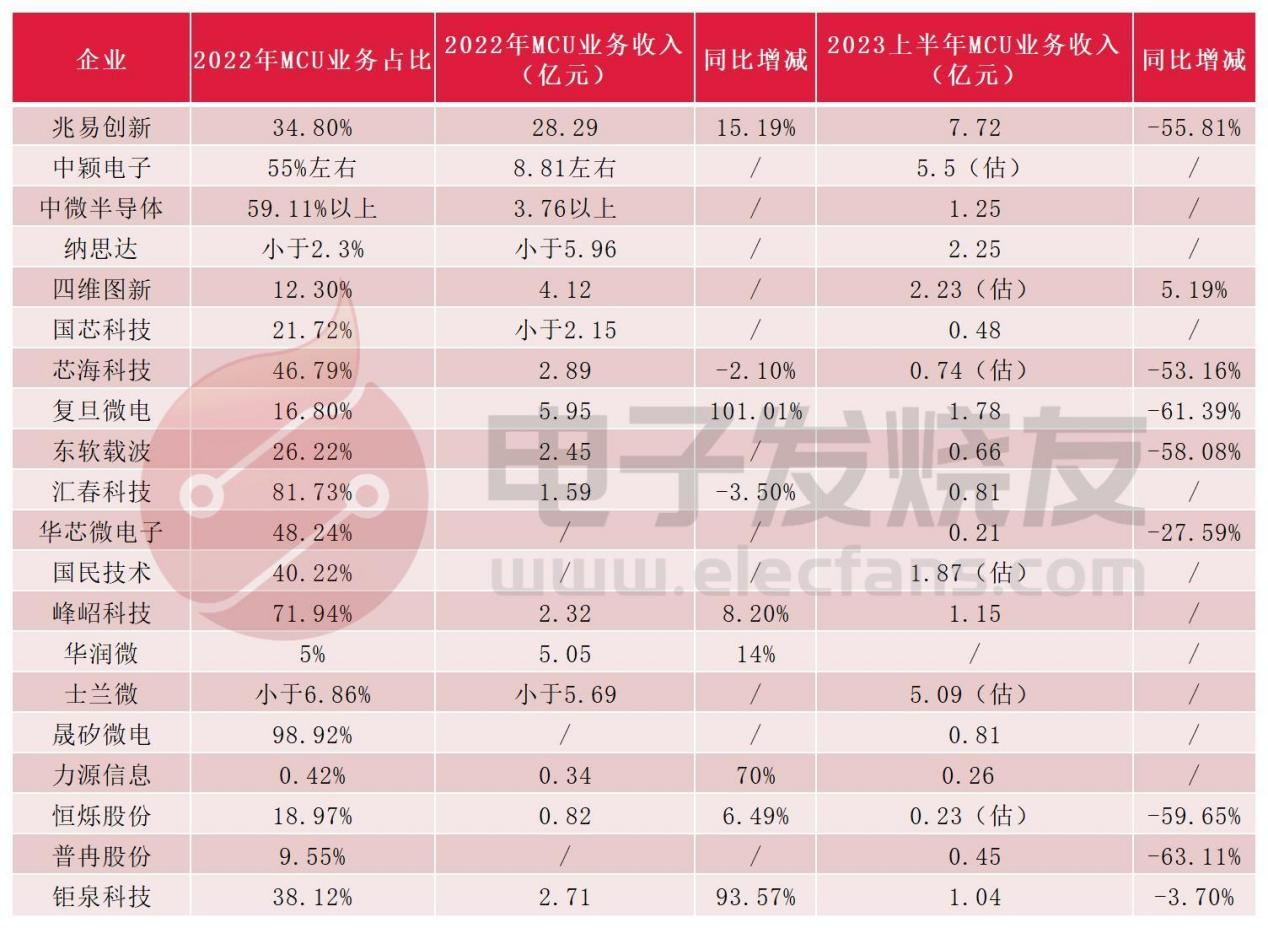

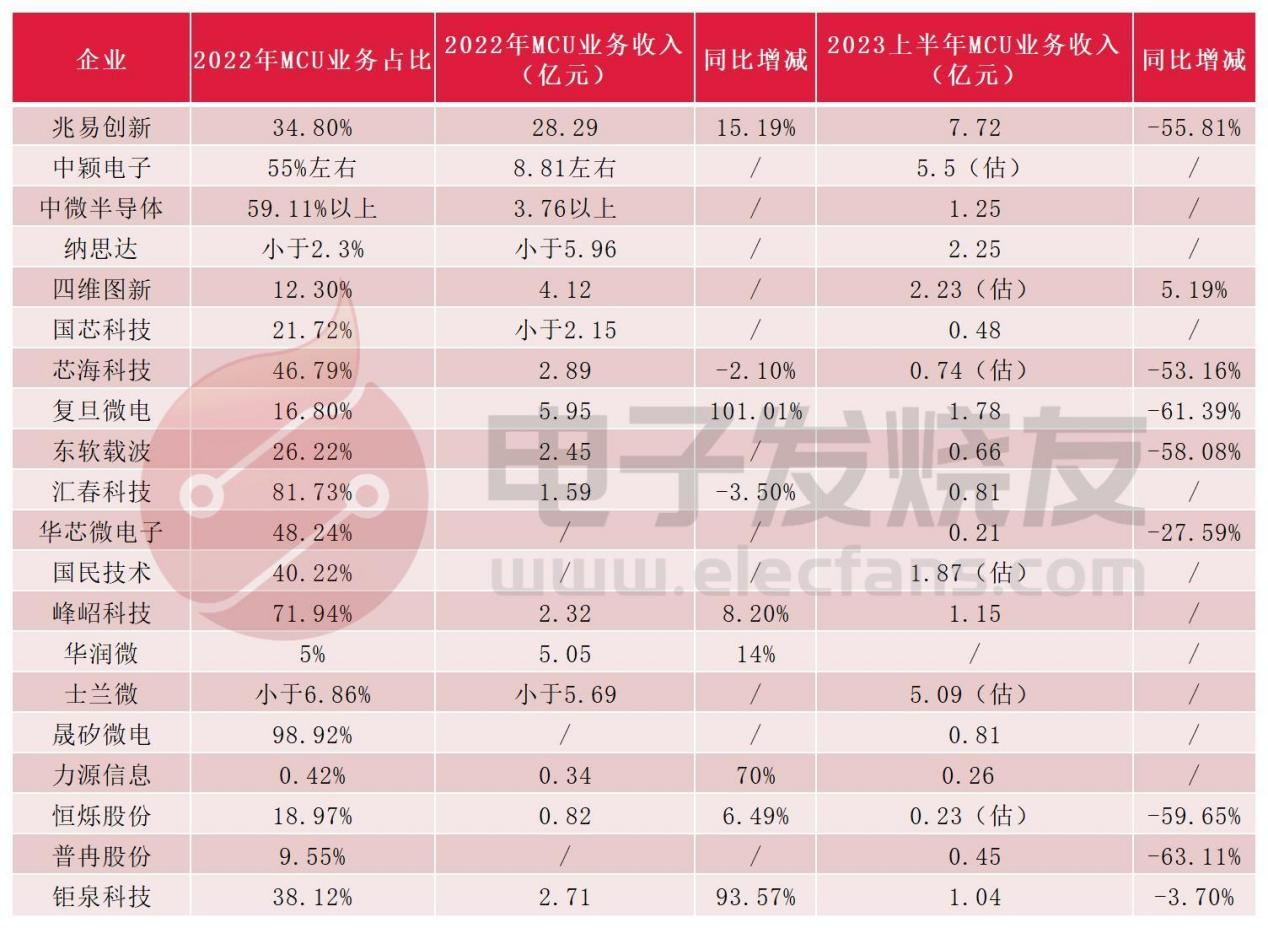

国内车用MCU芯片玩家虽然不少,但大部分尚未上市,为了观察MCU车用市场的企业情况,近日电子发烧友针对已上市的车用MCU公司进行整理:

具有车用MCU产品的上市公司中,2022年MCU业务收入排名前五的是兆易创新、中颖电子、纳思达、复旦微电、士兰微。虽然2022年MCU行业就出现降价现象,但根据统计的结果看2022年车用MCU上市公司的营收表现还是不错的,复旦微电营收同比增长101.01%、钜泉科技营收同比增长93.57%、力源信息营收同比增长70%。

到了2023年上半年,中国车用MCU上市公司中,MCU业务收入排名也发生了一些变化。据电子发烧友的统计,2023年上半年MCU业务收入进入前五的上市公司是兆易创新、中颖电子、士兰微、纳思达、四维图新。而复旦微电已经掉出前五,2023上半年复旦微电MCU业务实现的收入为1.78亿元,较去年同期下滑61.39%。复旦微电的MCU产品主要为安全MCU、智能电表MCU,上半年复旦微电MCU业务收入下滑严重主要是因为智能电表MCU。上半年电网系统和消费市场处于消化库存周期,加之智能水气热电表市场对MCU需求疲软影响,上半年复旦微电智能电表芯片产品线收入大幅下滑59%。

不仅复旦微电业绩下滑,上半年公开披露MCU业务收入的上市公司中,兆易创新、芯海科技、东软载波、恒烁股份、普冉股份的MCU业务收入同比降幅也均超过50%。可见即便是已量产车用MCU产品的上市公司,上半年MCU业务收入也出现较严重的下滑,这说明车用MCU芯片对国产厂商营收贡献都不是太多,大部分车用MCU业务占比可能还不到1%。

2023年上半年,消费电子市场整体表现低迷,工业市场需求不及预期,MCU产品销售价格承压。这些因素导致兆易创新上半年MCU业务收入下滑55.81%,仅实现7.72亿元收入。但兆易创新表示,MCU业务第二季度环比第一季度,消费、移动、计算、汽车市场均实现了一定幅度的出货数量增长。目前兆易创新MCU产品累计出货已超13亿颗。

芯海科技上半年MCU业务收入0.74亿元,同比下滑53.16%。主打通用32位MCU的恒烁股份,上半年MCU业务收入下滑更严重,同比下滑幅度近60%。

四维图新成为上半年MCU业务收入为数不多维持正向增长的国产厂商。四维图新的MCU业务占比约12.30%,2023年上半年其MCU业务收入预估2.23亿元,同比增长5.19%。值得注意的是,四维图新的MCU产品最大的应用领域是汽车电子,其产品广泛应用于汽车车身控制域、智能驾驶域、智能座舱域、底盘域、动力域等应用场景。四维图新的MCU产品线已历经四代迭代,全系列芯片均符合AEC-Q100规范。凭借在汽车领域的应用优势,四维图新在上半年维持住了MCU业务收入的正向增长。

国产厂商加速完成MCU产品的车规认证

虽然现在国产厂商还没有足够的能力,让车用市场支撑整体MCU业务收入的正向增长。但不可否认的是,国产厂商加速“进场”速度,积极开发车用MCU技术及新品。上半年,车用MCU上市公司也在半年报中披露了不少新进展。

营收规模较大的兆易创新,其MCU主要为基于ARM Cortex-M系列以及基于RISC-V内核的32位通用MCU产品。目前,兆易创新应用在汽车电子领域的主要是GD32A系列的MCU产品,有四种封装10个型号,该产品为车身控制、车用照明、智能座舱、辅助驾驶及电机电源等多种电气化车用场景开发的主流选择。目前产品已批量应用于奇瑞、理想、长安、长城、吉利、上汽、广汽、比亚迪、蔚来等汽车厂商。上半年,兆易创新GD32A503系列车规级MCU产品市场拓展稳步推进。

上半年中颖电子持续加大研发投入,招募研发人才,积极往智能化及新能源汽车电子方向拓展。上半年,中颖电子首款车规MCU,已通过AECQ100的质量认证,并已给多个客户端送样进行应用开发,也实现了首批小量销售。

中微半导体上半年面向车身控制和汽车直流无刷电机应用的BAT32A233产品在多家Tier1内测,预计今年第三季度开始批量供货;而且上半年中微半导体还推出了国内首颗满足AEC-Q100 Grade0产品BAT32A337。

上半年,芯海科技在汽车应用领域也表现高度活跃,其多款车规级MCU芯片取得阶段性成果,在多家汽车客户获得认可,并开始量产。此外,芯海科技还透露满足ISO26262 ASIL-D功能安全等级的车规MCU产品的设计开发工作进展顺利。

峰岹科技的MCU产品上半年通过ISO 26262功能安全管理体系认证,以系统级技术支持,积极推动MCU芯片产品在汽车电子领域从小批量试产逐步进入量产。

上半年,纳思达基于ISO26262汽车功能安全体系认证和符合ISO26262功能安全标准的G32A系列车规级MCU新品也已按照预期规划有序推进,且纳思达与客户达成合作,将共同积极开展模组开发和测试相关工作。此外,纳思达在汽车领域正积极打造标杆客户,这将为其未来业绩增长提供有效支撑。

四维图新推出的带功能安全的中高端车用MCU产品亦积极为用户和开发者提供完善且丰富的MCU生态体系。上半年,四维图新第二颗全本土化供应链MCU新产品已回片点亮,并进入量产阶段。思维图新更高性能的域控多核MCU芯片也在研发中。

小结:

经过梳理可以看到,上半年MCU企业业绩表现集体不佳,但这不能全部归咎为消费电子的影响,兆易创新二季度MCU业务收入环比增长其实依靠的是消费电子。消费电子应用领域的MCU需求是否已开始复苏增长,还得等待下半年厂商的业绩反馈。汽车电子的MCU需求还是旺盛的,国产厂商为了能尽快量产上车,上半年也普遍加速MCU产品车规认证。

全球车用MCU市场主要被瑞萨、英飞凌、NXP、ST、TI、Microchip这几家国际厂商占据。其中瑞萨电子在全球车用MCU市场的市占率最高,约占据30%的市场份额;NXP在2022年车用MCU市场的份额为14.3%。曾在2020年上述六大国际厂商占据9成以上的市场份额,车用MCU行业集中度较高,国内车用MCU企业的市场份额较小。

近年国内已上市MCU厂商以及初创MCU厂商都在车规级MCU领域进行积极布局。据电子发烧友的统计,目前至少有50家国产企业推出车用MCU产品,包括兆易创新、中颖电子、中微半导体、纳思达、瑞芯微、四维图新(杰发科技)、国芯科技、比亚迪半导体、芯海科技、紫光国微、复旦微电、智芯半导体、蜂驰高芯、灵动微、琪埔维、东软载波、希格玛微电子、汇春科技、华芯微电子、联华集成电路、爱思科微电子、小华半导体、国民技术、云途、凌欧创芯、峰岹科技、泰矽微、赛腾微、航顺、华润微、纳芯微、旋智科技、芯弦半导体、上海芯钛、盛琪微、芯旺微、芯驰科技、旗芯微、先楫半导体、北京君正、士兰微、晟矽微电、芯科集成、澎湃微、曦华科技、力源信息、恒烁股份、恒烁股份、普冉股份、钜泉科技等。

国内车用MCU上市公司上半年收入普遍“腰斩”,仅四维图新维持正向增长

国内车用MCU芯片玩家虽然不少,但大部分尚未上市,为了观察MCU车用市场的企业情况,近日电子发烧友针对已上市的车用MCU公司进行整理:

具有车用MCU产品的上市公司中,2022年MCU业务收入排名前五的是兆易创新、中颖电子、纳思达、复旦微电、士兰微。虽然2022年MCU行业就出现降价现象,但根据统计的结果看2022年车用MCU上市公司的营收表现还是不错的,复旦微电营收同比增长101.01%、钜泉科技营收同比增长93.57%、力源信息营收同比增长70%。

到了2023年上半年,中国车用MCU上市公司中,MCU业务收入排名也发生了一些变化。据电子发烧友的统计,2023年上半年MCU业务收入进入前五的上市公司是兆易创新、中颖电子、士兰微、纳思达、四维图新。而复旦微电已经掉出前五,2023上半年复旦微电MCU业务实现的收入为1.78亿元,较去年同期下滑61.39%。复旦微电的MCU产品主要为安全MCU、智能电表MCU,上半年复旦微电MCU业务收入下滑严重主要是因为智能电表MCU。上半年电网系统和消费市场处于消化库存周期,加之智能水气热电表市场对MCU需求疲软影响,上半年复旦微电智能电表芯片产品线收入大幅下滑59%。

不仅复旦微电业绩下滑,上半年公开披露MCU业务收入的上市公司中,兆易创新、芯海科技、东软载波、恒烁股份、普冉股份的MCU业务收入同比降幅也均超过50%。可见即便是已量产车用MCU产品的上市公司,上半年MCU业务收入也出现较严重的下滑,这说明车用MCU芯片对国产厂商营收贡献都不是太多,大部分车用MCU业务占比可能还不到1%。

2023年上半年,消费电子市场整体表现低迷,工业市场需求不及预期,MCU产品销售价格承压。这些因素导致兆易创新上半年MCU业务收入下滑55.81%,仅实现7.72亿元收入。但兆易创新表示,MCU业务第二季度环比第一季度,消费、移动、计算、汽车市场均实现了一定幅度的出货数量增长。目前兆易创新MCU产品累计出货已超13亿颗。

芯海科技上半年MCU业务收入0.74亿元,同比下滑53.16%。主打通用32位MCU的恒烁股份,上半年MCU业务收入下滑更严重,同比下滑幅度近60%。

四维图新成为上半年MCU业务收入为数不多维持正向增长的国产厂商。四维图新的MCU业务占比约12.30%,2023年上半年其MCU业务收入预估2.23亿元,同比增长5.19%。值得注意的是,四维图新的MCU产品最大的应用领域是汽车电子,其产品广泛应用于汽车车身控制域、智能驾驶域、智能座舱域、底盘域、动力域等应用场景。四维图新的MCU产品线已历经四代迭代,全系列芯片均符合AEC-Q100规范。凭借在汽车领域的应用优势,四维图新在上半年维持住了MCU业务收入的正向增长。

国产厂商加速完成MCU产品的车规认证

虽然现在国产厂商还没有足够的能力,让车用市场支撑整体MCU业务收入的正向增长。但不可否认的是,国产厂商加速“进场”速度,积极开发车用MCU技术及新品。上半年,车用MCU上市公司也在半年报中披露了不少新进展。

营收规模较大的兆易创新,其MCU主要为基于ARM Cortex-M系列以及基于RISC-V内核的32位通用MCU产品。目前,兆易创新应用在汽车电子领域的主要是GD32A系列的MCU产品,有四种封装10个型号,该产品为车身控制、车用照明、智能座舱、辅助驾驶及电机电源等多种电气化车用场景开发的主流选择。目前产品已批量应用于奇瑞、理想、长安、长城、吉利、上汽、广汽、比亚迪、蔚来等汽车厂商。上半年,兆易创新GD32A503系列车规级MCU产品市场拓展稳步推进。

上半年中颖电子持续加大研发投入,招募研发人才,积极往智能化及新能源汽车电子方向拓展。上半年,中颖电子首款车规MCU,已通过AECQ100的质量认证,并已给多个客户端送样进行应用开发,也实现了首批小量销售。

中微半导体上半年面向车身控制和汽车直流无刷电机应用的BAT32A233产品在多家Tier1内测,预计今年第三季度开始批量供货;而且上半年中微半导体还推出了国内首颗满足AEC-Q100 Grade0产品BAT32A337。

上半年,芯海科技在汽车应用领域也表现高度活跃,其多款车规级MCU芯片取得阶段性成果,在多家汽车客户获得认可,并开始量产。此外,芯海科技还透露满足ISO26262 ASIL-D功能安全等级的车规MCU产品的设计开发工作进展顺利。

峰岹科技的MCU产品上半年通过ISO 26262功能安全管理体系认证,以系统级技术支持,积极推动MCU芯片产品在汽车电子领域从小批量试产逐步进入量产。

上半年,纳思达基于ISO26262汽车功能安全体系认证和符合ISO26262功能安全标准的G32A系列车规级MCU新品也已按照预期规划有序推进,且纳思达与客户达成合作,将共同积极开展模组开发和测试相关工作。此外,纳思达在汽车领域正积极打造标杆客户,这将为其未来业绩增长提供有效支撑。

四维图新推出的带功能安全的中高端车用MCU产品亦积极为用户和开发者提供完善且丰富的MCU生态体系。上半年,四维图新第二颗全本土化供应链MCU新产品已回片点亮,并进入量产阶段。思维图新更高性能的域控多核MCU芯片也在研发中。

小结:

经过梳理可以看到,上半年MCU企业业绩表现集体不佳,但这不能全部归咎为消费电子的影响,兆易创新二季度MCU业务收入环比增长其实依靠的是消费电子。消费电子应用领域的MCU需求是否已开始复苏增长,还得等待下半年厂商的业绩反馈。汽车电子的MCU需求还是旺盛的,国产厂商为了能尽快量产上车,上半年也普遍加速MCU产品车规认证。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

mcu

+关注

关注

146文章

17137浏览量

351042 -

汽车芯片

+关注

关注

10文章

859浏览量

43385 -

车规MCU

+关注

关注

0文章

61浏览量

1078

发布评论请先 登录

相关推荐

全国产自主可控车规MCU发布!使用RISC-V内核,进入动力安全域应用

片,除了车规级MCU之外,还有一款H桥驱动芯片、一款高边驱动芯片(已量产上车)。 车企造芯的大潮,从2020年下半年开始的全球汽车芯片短

全国产自主可控高性能车规级MCU芯片发布

近日,湖北省车规级芯片产业技术创新联合体2024年大会召开,会上由东风汽车牵头组建的湖北省车规级芯片产业技术创新联合体发布了高性能车

新声半导体多款滤波器获AEC-Q200车规认证

近日,新声半导体传来喜讯,其TC-SAW和BAW系列多款滤波器产品成功通过了AEC-Q200车规认证。这一成就不仅彰显了新声半导体在滤波器领域的卓越技术实力,更标志着其成为

国内功率器件四巨头2024上半年业绩亮眼

2024年上半年,士兰微、新洁能、扬杰科技与捷捷微电等在营收和净利润上表现亮眼,积极布局新能源汽车、AI服务器等新兴市场,展现了国内功率器件企业的强劲增长势头。 2024年过半,国内上市企业已经陆续

上半年国内手机市场呈现增长态势

今年上半年,国内手机市场展现出蓬勃生机,出货量实现显著增长。据中国信通院最新数据披露,今年前六个月,国内手机市场累计出货量达到1.47亿部,较去年同期增长了13.2%,显示出强劲的市场需求和消费活力。

芯弦半导体高性能车规MCU系列获AEC-Q100车规级认证证书

近日,芯弦半导体高性能车规MCU系列获得第三方权威检测机构-闳康技术检测(上海)有限公司(以下简称"闳康科技")颁发的AEC-Q100车规级

中微爱芯一款车规级信号链芯片和四款车规级逻辑芯片通过认证

近日,中科芯下属的中微爱芯成功研发出一款车规级信号链芯片和四款车规级逻辑芯片,并顺利通过了车规级

中微半导自主研发的车规级高品质32位MCU,已通过AEC-Q100认证

随着汽车智能化的飞速发展,高性能、高功能安全和高数据安全的车规芯片是厂商需求的重中之重,BAT32A239/BAT32A279是中微半导体(深圳)股份有限公司(以下简称:中微半导 股票代码:688380)自主研发的车

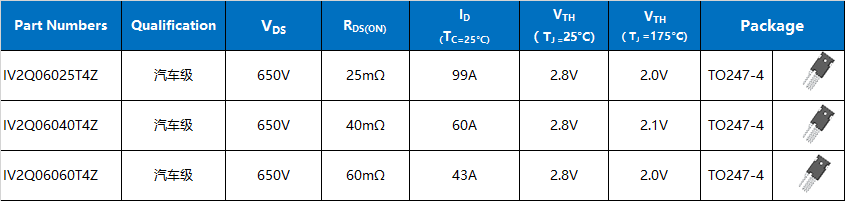

多款产品通过车规认证,国产SiC MOSFET加速上车

潮,令800V平台、SiC电驱开始打进20万内的市场,SiC也进一步能够加速在市场上普及。 最近两家国内厂商又有多款SiC MOSFET产品通过了

什么是车规级芯片 MCU芯片种类都有哪些

AEC-Q系列认证是公认的车规元器件的通用测试标准。IC设计企业想要进入汽车电子领域,进入汽车电子零部件供应链,AEC-Q系列是必须获得的认证之一。

发表于 02-25 17:47

•1709次阅读

年度车规级MCU芯片行业发展综述与展望

供需失衡导致MCU价格大幅上涨,瑞萨和恩智浦的车规MCU产品价格上调20%-30%,意法半导体涨幅高达7倍。中国

发表于 02-22 10:42

•1547次阅读

上半年行情“惨淡”之下,国内50家车用MCU玩家集体加速产品车规认证

上半年行情“惨淡”之下,国内50家车用MCU玩家集体加速产品车规认证

评论