进入2023年以来,锂电正极材料企业扩产脚步明显放缓,扩产项目同步锐减。

据高工锂电不完全统计,截止第三季度末,国内正极材料公告+签约项目共28个,而2022年同期国内正极材料公告+签约项目超过50个,项目数量上近乎“腰斩”。

整体上看,项目数量减少的背后,一方面在于前两年行业大幅扩产后,受锂电产业整体供求关系的转变,正极材料产能已经进入到结构性过剩阶段;

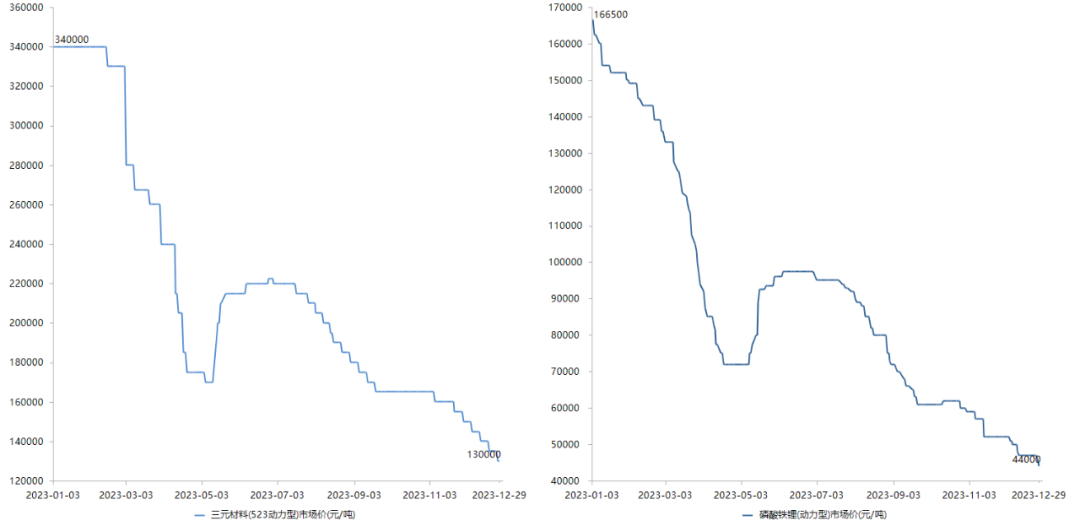

另一方面,在锂盐价格大幅起落的情况下,正极材料需要同时承受成本、产品价格的双重波动影响,项目收益也显著下降,行业盈利能力减弱。数据显示,上半年正极材料净利润率则仅为0.6%。

从材料体系来看,三元正极材料和磷酸铁锂材料呈现出不同的项目进展情况和投扩产趋势。

三元材料方面,受下游需求影响,国内项目仅维持原有产能,扩产计划基本暂停,高镍三元逐渐成为主流;

磷酸盐系方面,上游锂盐价格的波动导致磷酸铁锂项目收益减弱,项目扩产进度放缓,具备更高能量密度、更好低成本优势的磷酸锰铁锂被业内看好;

此外,海外市场成为国内正极材料企业竞争的新战场,多家企业加快出海脚步。受海外磷酸铁锂电池研发加快的影响,磷酸系正极材料也加入到锂电产业链出海大军之中。

高镍三元“起势”

2023年以来,由于上游氢氧化锂、三元前驱体等原料价格不断回落、新能源车终端销量不及预期、补贴政策取消等变化,以及下游电池厂库存量较高,对三元材料采购需求减少的影响,上半年三元材料厂家开工基本不足5成。

5月以后,随着下游电池厂以及终端汽车厂去库结束,备货意愿较高,三元材料厂商逐步恢复开工,但仍维持在原有产能、供销平衡状态,企业多按单生产,并无扩产计划。

从利润上看,三元材料利润率下滑要好于磷酸铁锂。以容百科技、湖南裕能为代表的龙头厂商得益于推进规模降本并加快订单抢占的战略,在实现营收增长的同时,依旧保持了可观的利润。

这也使得整体三元材料行业集中度继续提高、利润朝龙头集中。从已经披露的财报数据来看,CR3的集中度有进一步提升的趋势。

从技术路线上看,高镍三元逐步“起势”。在8系高镍三元材料逐渐推广应用下,以9系为代表的超高镍三元材料已经成为三元材料企业的重点布局方向。

此外,由于高镍三元作为海外高端汽车电池以及46系大圆柱电池的重要材料,海外需求的攀升吸引容百科技、厦钨新能等企业出海布局,且项目进展顺利。

8月20日,容百科技年产4万吨高镍三元正极材料和年产2万吨磷酸锰铁锂正极材料项目在韩国忠州开工,两大项目主体建设预计于2024年底完成;9月26日,厦门钨业公告,公司拟在法国建设年产4万吨三元正极材料生产线。

“进击”的磷酸锰铁锂

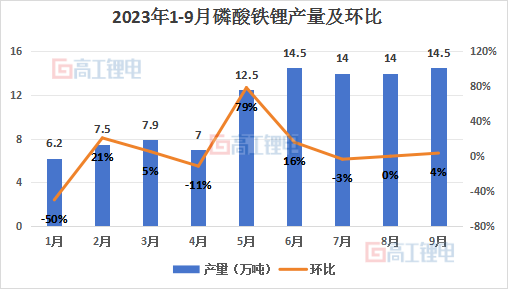

2023年开年,受新能源汽车产销量回调等市场因素影响,磷酸铁锂及其原材料价格整体呈下调趋势,产量也大幅下降。其中,1月份磷酸铁锂产量约6.2万吨,环比2022年12月份跌幅将近50%。

而进入第二季度,随着企业去库存及下游动力电池产量环比增长,5月份磷酸铁锂整体开工率提升,月度产量逐步10万吨以上。相关数据显示,截止9月底,国内正式投产磷酸铁锂产能达到318.5万吨/年。

高工锂电了解到,磷酸铁锂材料整体上仍处于扩产减缓阶段。由于下游终端新能源车需求增速放缓,正极材料与动力电池供需关系改变,正极材料议价能力明显减弱,项目收益不及预期。目前仅有部分头部企业有扩产需求。

利润方面,受到行业库存高企以及锂价下跌所导致的存货跌价等多重因素影响,磷酸铁锂材料作为与上游碳酸锂价格相关度最大的细分领域,行业盈利能力大幅下跌,头部企业体现的尤为明显。

财报显示,出货量居首的湖南裕能,即使营业收入保持了60%的增长,净利润却减少了20%;出货量排名第二的德方纳米,上半年毛利率下滑30.27个百分点至-2.46%。

在此种背景下,磷酸锰铁锂作为磷酸系新兴技术路线,逐渐成为企业布局的新方向。尤其是三季度以来,湖南裕能、德方纳米、当升科技、创普斯等多企业公布项目产能规划以及量产进展,磷酸锰铁锂或将步入量产元年。

9月28日,德方纳米公告,公司拟在深汕特别合作区辖区内建设“年产50万吨新型磷酸盐系正极材料项目”,项目固定资产投资约80亿元。

湖南裕能于今年4月宣布云南裕能新能源电池材料生产基地二期项目中新增了磷酸锰铁锂生产线。8月11日,湖南裕能宣布,拟募资投建年产32万吨磷酸锰铁锂项目。

7月16日,创普斯年产18万吨磷酸锰铁锂正极材料项目于山东枣庄投产;9月8日,创普斯年产30万吨磷酸锰铁锂正极材料生产项目在中国(湖南)自由贸易试验区开工。

8月22日,当升蜀道30万吨/年磷酸(锰)铁锂项目设备进场;8月31日,贵州锦晟天奈新能源10万吨/年磷酸(锰)铁前驱体项目开工奠基。

全球化市场“升温”

相比于国内正极材料市场的“水深火热”,海外正极材料产能存在较大市场缺口,出海也成为多家材料企业的重点布局战略。

从产品上看,得益于中国企业在工艺上形成难以打破的技术壁垒,国内三元前驱体在全球市场占有率占据主导地位,目前产量上在全球占比已超八成。

与此同时,凭借磷酸铁锂电池在成本优势以及结构、技术升级带来的新能突破,国际电池厂商也开始布局磷酸铁锂技术路线。

叠加中国电池厂商海外建厂计划的推进,如“神行电池”将在宁德时代德国和匈牙利工厂生产,海外磷酸铁锂需求不断扩大,从而带动了相关产品及原材料的海外产能布局。

从路线来看,欧美市场作为正极材料终端需求的落脚点,中国企业除了直接在当地布局建厂外,还会选择落子韩国、摩洛哥等地作为跳板,以此打入欧美供应链。

容百科技此前在全球化战略发布会表示,高镍三元材料方面,规划在2025年底在中韩欧三地建成38万吨/年三元正极产能,2030年底在中韩欧美建成共计100万吨/年三元正极产能;

磷酸锰铁锂方面,计划于2025年底在海内外建成14万吨/年磷酸锰铁锂产能,2030年底在海内外建成56万吨/年磷酸锰铁锂产能。

中伟股份已布局印尼莫罗瓦利、印尼纬达贝、北莫罗瓦利、韩国、芬兰等六大国外产业基地。

9月19日,中伟股份公告,将开展摩洛哥基地建设计划,项目包括建设三元前驱体一体化、磷酸铁锂一体化、黑粉回收工厂和摩洛哥-中国绿色能源工业园区,实现年产12万吨三元前驱体、年产6万吨磷酸铁锂及年处理3万吨黑粉回收。

随着锂电正极材料进入“薄利时代”,面对上下游承压的市场环境,锂电企业如何调整战略以应对市场风险、提升自身利润成为亟待解决的难题。

11月21-23日,2023高工锂电年会将在深圳前海华侨城JW万豪酒店隆重举行,年会主题为“穿越周期 韧性增长”。届时,与会嘉宾将围绕锂电材料供需矛盾、新周期破局方法等议题展开探讨及进行市场预判。

审核编辑:汤梓红

-

新能源汽车

+关注

关注

141文章

10400浏览量

99225 -

正极材料

+关注

关注

4文章

315浏览量

18482 -

三元材料

+关注

关注

10文章

121浏览量

15324 -

锂电

+关注

关注

4文章

435浏览量

15936

原文标题:微利时代,锂电正极材料三大变革趋势

文章出处:【微信号:weixin-gg-lb,微信公众号:高工锂电】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

退役电动汽车锂电池正极材料的直接再生策略—去除残留污染物的关键作用

变阻器的未来发展趋势和前景如何?是否有替代品出现?

铁氧体磁芯材料的应用场景与行业未来发展趋势

DC电源模块的发展趋势和前景展望

锂电正极材料的发展趋势

锂电正极材料的发展趋势

评论