电子发烧友网报道(文/刘静)8月开始,艾森半导体、上海合晶和龙旗科技先后在科创板上会。但到八月底证监会宣布“阶段性收紧IPO”后,科创板IPO上会的半导体企业数量显著减少。10月18日,灿芯半导体宣布进入上会大考,成为证监会颁布新规以来首家上会的半导体企业。

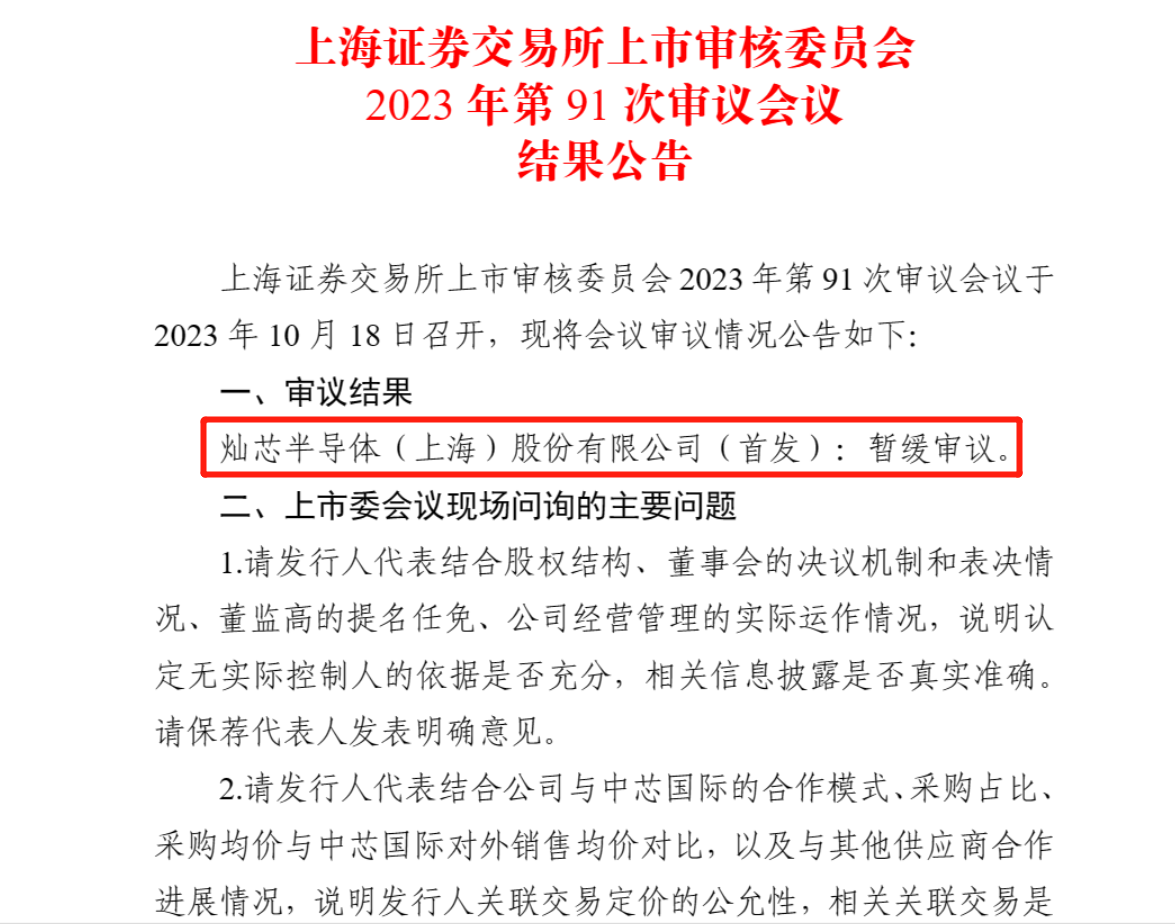

此前人们担心灿芯半导体因为技术能力、收入可持续性、高度依赖中芯国际等问题无法顺利过关。10月18日晚间,上交所发布的最终上会结果显示,“灿芯半导体暂缓审议”。

灿芯半导体暂缓审议的原因可能总结起来有两点:其一为公司无实际控制人的依据不充分;其二为与中芯国际的关联交易定价再次受到质疑。

在半导体行业,灿芯半导体是一家较为特别的服务型企业,主要为芯片设计公司及系统厂商提供一站式芯片定制服务,包括芯片定义、IP选型及授权、架构设计、逻辑设计、物理设计、设计数据校验、流片方案设计等全流程芯片设计服务。

对于一些初创型的企业,可能刚进入半导体行业,对芯片设计不具备太多经验,而灿芯半导体的出现就可以帮助这些企业降低流片成本,加快产品量产上市。

灿芯半导体在成立的16年间,也不断创下重重佳绩,年度营收突破10亿大关、拿下全球集成电路设计服务市场第五、完成5次过亿元融资等。

在去年12月中旬披露的首次招股说明书中,灿芯半导体对外表示报告期内已成功流片超过450次,而如今2023上半年过去后灿芯半导体成功流片数已超过530次,较半年前增加了80次。截至目前,灿芯半导体在65nm及以下逻辑工艺节点成功流片超过220次,在BCD、EFLASH、HV、SOI、LCOS、EEPROM等特色工艺节点成功流片超过140次。与先前的数据对比,灿芯半导体在65nm及以下先进制程方面的流片数量增加最为明显。靠着中芯国际的资源,灿芯半导体持续拓展更先进的工艺制程。

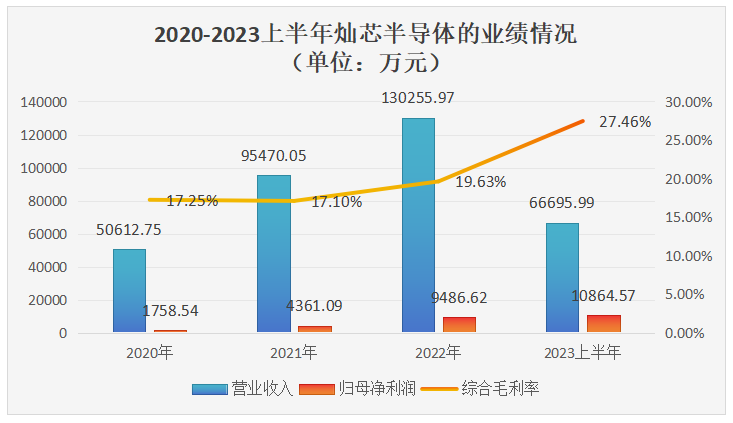

但是灿芯半导体在业务模式、管理层和技术团队等方面一直存在争议。招股书显示,2020年-2022年灿芯半导体实现的营业收入分别为5.06亿元、9.55亿元、13.03亿元,年复合增长率达60.47%。今年上半年,灿芯半导体创6.67亿元营收。可以看到灿芯半导体在这几年营收都在持续快速增长。

灿芯半导体的业务模式是向客户提供一站式芯片定制服务,包括IP定制开发、电路设计、量产服务等,最终依据客户产品需求提供芯片量产服务产生收入。虽然这种模式一定程度上避免了市场风险和库存风险,但其盈利能力相对薄弱。

招股书显示,2022年之前灿芯半导体的毛利率还在20%以下,且普遍低于芯原股份、创意电子、智原科技、世芯电子和锐成芯微等同行企业。直到今年上半年,灿芯半导体的毛利率才有较为明显的提升。这主要来自芯片全定制服务业务的毛利率提升,受益灿芯半导体芯片定制服务能力的持续提升以及系统厂商客户需求的增加,今年上半年灿芯半导体的芯片全定制服务业务毛利率从2022年的27.53%提升至35.31%。但灿芯半导体的芯片工程定制服务议价能力较弱,拉低了其整体的毛利率水平。

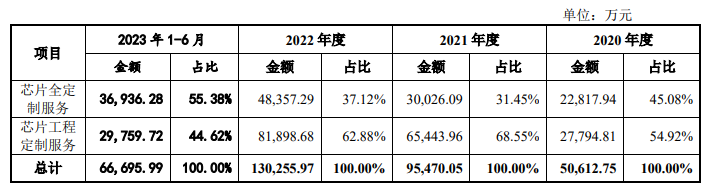

在主营业务方面,按照服务类型划分,灿芯半导体一站式芯片定制服务的服务类型主要分为芯片全定制服务与芯片工程定制服务,具体情况如下:

今年上半年灿芯半导体超5成收入来自芯片全定制服务,实现3.69亿元收入,占2022年全年的76%,芯片全定制服务收入增长明显;芯片工程定制服务业务创造2.98亿元收入,占主营业务收入的比例有所下滑。

在管理层方面,灿芯半导体原CEO职春星、副总裁杨展悌、董事石克强及陈志重及技术人员陆续离职,且他们对所持股份进行转让。目前灿芯半导体董事长赵海军为中芯国际CEO,且灿芯有很多研发人员都是来自中芯国际的。

中芯国际作为灿芯半导体的第二大股东,不仅提供资金和人才,还优先保障灿芯的晶圆供应。灿芯半导体深度捆绑中芯国际,招股书显示,今年上半年灿芯半导体向中芯国际采购额占当期比率约75.29%,达3.6亿元。据业内人士透露,灿芯半导体向中芯国际的采购成本比市场便宜15%以上,此次上会上交所再次质疑中芯国际与灿芯关联交易定价公允性问题。灿芯半导体的发展更多的被认为是来自资源驱动而非是以技术驱动。

-

灿芯半导体

+关注

关注

0文章

54浏览量

12618

发布评论请先 登录

相关推荐

灿芯半导体科创板IPO上会暂缓审议!与中芯国际关联交易再遭质疑

灿芯半导体科创板IPO上会暂缓审议!与中芯国际关联交易再遭质疑

评论