过去几十年来,半导体制造由中国大陆、韩国和中国台湾三个地区主导,2021年这三个地区共计占全球市场的 87%。而今,随着地缘政治的转变,各国或地区都在寻求降低对单一供应链的依赖,努力发展自己的半导体产业,确保技术的独立性和安全性,全球半导体格局正在被重塑。地缘政治的变化不仅可能影响供应链、原材料的获取和产能的分布,还会对全球的科技战略布局带来影响。这种转变意味着,未来的半导体市场或许会有更多的参与者,竞争也将变得更加激烈。不再是由三大地区主导的市场,而是更多国家和地区加入进来,共同分享这个巨大的蛋糕。

代工业,台湾地位被削弱

目前,台湾生产了全球60%以上的半导体和90%以上的最先进芯片。台湾有台积电、联电、力积电、世界先进、稳懋、茂硅、元隆、升阳半导体、旺宏电子、汉磊、新唐科技等主要的半导体制造厂商。台湾的主导地位很大程度上归功于台积电,台积电占据近乎一半的晶圆代工市场份额。但随着台积电去各国建厂,来自台湾本地的产能将会是肉眼可见的减少。IDC预计,到2027年,台湾芯片制造商在代工业务中的份额将从2022年的46%降至43%。

而且不仅仅是晶圆代工,连带着台湾的封测产业也会不妙。日月光(ASE)、力成科技(powertech)、京元电子、欣邦科技(Chipbond)、芯茂科技(ChipMOS)、矽格股份(Sigurd)、超丰电子、华泰电子、同欣电子、欣铨、福懋科技等都是台湾重要的封测企业。IDC预计,台湾地区的外包组装和测试(OSAT)中的份额预计将从2022年的51%下降到2027年的47%。

台湾代工业份额的下降很大程度上是来自美国和大陆的晶圆厂不断崛起所导致。

美国近年来,非常注重本土的制造能力,去年通过的芯片法案对半导体业提供530亿美元补助,旨在提高美国芯片产能。并拉拢台积电和三星等去美国建设先进制程晶圆厂,大肆拨款促进本土制造厂的建设。据了解,英特尔正在美国建设4个芯片工厂,2个在亚利桑那州,另外2个俄亥俄州,此外还有1个在新墨西哥州的先进封装厂;台积电除了在美国建设晶圆厂之外,据路透社报道,美国亚利桑那州正在与台积电就建设先进封装进行谈判;格芯在纽约州建设FAB8.2。。。随着这些晶圆厂的陆续建成投产,预期美国的半导体产能将从2025年开始成长,预计2027年美国7nm及以下的份额将达到11%。然而美国的野心是通过一系列的操作,拿回在20世纪90年代30%的全球半导体制造产量。

另外一个大的变化是,中国大陆的代工和封测业正在迅速发展。2022年中国IC制造业产值达到300亿美元规模(包括外资和中资之和),其中中资制造业产值总部设在中国的半导体制造商将达到152亿美元,比去年增长了13%。据Techinsights预测,中资和外资的合计价值将从2022年占中国IC市场的18.2%增长到2027年的26.6%。另据IDC预计,到 2027 年,中国大陆的代工份额将达到29%,中国在全球OSAT的份额将从2022年的22.1%增至22.4%。

除此之外,欧盟和日本也在加速推动本地化制造。欧盟执委会在去年提出规模430亿欧元的欧洲芯片法案,今年9月正式生效。日韩两国同样针对半导体业给予减税优惠,试图鼓励企业投资并吸引海外业者到当地设厂。

制造+封测,东南亚快速起飞

近年来,由于投资受限和为了规避风险,美国和欧洲领先的集成器件制造商(IDM)注意力开始从中转向东南亚,OSAT企业也开始加大对东南亚市场的投入。预计东南亚在半导体封装测试市场中将发挥越来越重要的作用,尤其是马来西亚和越南,将是该领域未来发展值得特别关注的重点地区。IDC预计,东南亚在全球半导体封装测试中的份额将在2027年达到10%。

马来西亚:

早在20世纪70年代,马来西亚就吸引了许多外国芯片制造商,如英特尔、恩智浦、英飞凌、德州仪器和瑞萨等,成为亚洲芯片制造的早期领导者。但由于20世纪90年代三星电子和台积电的崛起,它的地位渐渐暗下去了。如今,随着中美紧张局势加剧,半导体行业正在推动生产多元化,马来西亚希望卷土重来。

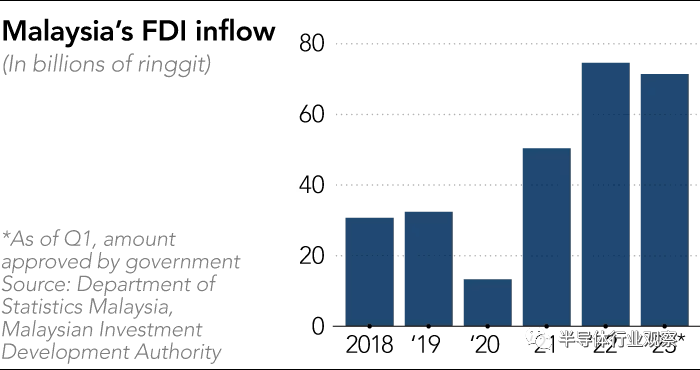

过去几年,流入马来西亚的外国直接投资达到创纪录水平,美光(Micron)、博世(Bosch)、西部数据(Western Digital)和泛林集团(Lam Research)都在槟城各地扩大其制造足迹。例如,博世最近宣布投资 6500 万欧元在槟城建设一个18,000平方米的测试中心;英飞凌今年8月份宣布在原来20亿欧元的基础上,再投资50亿欧元,打算在居林建造迄今为止最大的 200 毫米碳化硅功率半导体工厂;英特尔正在马来西亚槟城建设其最大的先进 3D 芯片封装基地。据马来西亚政府称,它控制着全球封装、组装和测试服务市场13%的份额。

Insider Monkey的报告发现,截至2022年12月,马来西亚有七家运营和计划中的晶圆厂,其中包括英飞凌的两家制造工厂;Osram Licht也设计了两座。安森美在芙蓉也设有一家工厂;在砂拉越,有X-Fab,以及砂拉越微电子设计半导体和比利时公司 Melexis Technologies 旗下正在建设的另一座工厂。

除了外企的投资之外,马来西亚本土代工厂如Silterra 和 MIMOS Semiconductor等,正在半导体市场中寻找自己的利基市场。与台积电和三星等晶圆代工厂不同,他们所专注的是模拟和mems代工。该国的电气和电子制造商正在不断向价值链上游迈进,生产更高附加值的产品。

据瀚亚投资和普华永道新加坡的报告称,马来西亚半导体行业预计仍将以7%的复合年增长率 (CAGR) 增长,到2028年产值将达到460亿美元。

越南:

据越南信息和通信部的最新统计数据显示,越南已成为美国第三大芯片出口地,仅次于马来西亚和中国台湾。SEMI表示,越南的半导体行业处于上升轨道,预计2022年至2027年复合年增长率为6.12%。不过越南的重点也是集中在封测领域。

越南,吸引了众多半导体巨头的投资:三星计划在2023年中在越南量产芯片;英特尔正在扩大其已经庞大的芯片组装、测试和包装 (ATP) 工厂;Amkor耗资16亿美元在河内建设封测厂,该工厂将成为 Amkor 在全球运营的最大工厂之一;Synopsys正在将 EDA 设计活动从中国转移到越南;三星于2022年投资近10亿美元建设半导体元件工厂,并计划在 2023 年之前扩建太原省工厂,以生产成品芯片。

美国也已多番表示,愿意协助越南生产半导体。美国已首先提供200万美元的种子基金,并在未来由越南政府和私营部门投资。

新加坡:

半导体行业占新加坡国内生产总值 (GDP) 的近7%。新加坡有从设计到晶圆制造、组装和测试的全部价值链,包括美光、台积电、Marvell Technology、GlobalFoundries、联华电子、世创电子等主要芯片跨国公司都在新加坡有所布局。这使得新加坡能够建立一个生态系统,使企业能够实现持续增长。

新加坡有利的税收和监管环境,加上其投资激励措施和具有竞争力的物流成本,使其成为高附加值制造业投资的有吸引力的目的地。这种竞争优势使该国能够利用向东南亚的转变并吸引该行业大型企业的投资。

法国基板制造商 Soitec 将投资4亿欧元(4.3 亿美元)将其位于新加坡的晶圆工厂产能提高一倍,而美国半导体制造设备制造商应用材料公司已在新加坡投资 6 亿新元(4.5 亿美元)新建工厂破土动工;GlobalFoundries 预计斥资 40 亿美元扩建新加坡制造工厂;anguard International Semiconductor (VIS) 也在考虑在新加坡设立一座 12 英寸晶圆厂。此外,半导体初创公司Silicon Box斥资20亿美元在新加坡建立了一座先进半导体封装工厂,这是一家先进的chiplet互连公司。

世界各国正在向离本土较近的境内和友岸投资提供巨额补贴,这是新加坡无法匹敌的,所以新加坡正在人才方面积攒优势,一项为期六个月的新集成电路设计培训计划将于 2024 年 8 月启动,在未来五年内培训多达 150 人。该计划由新加坡半导体行业协会 (SSIA)、南洋理工大学和经济发展局 (EDB) 共同开发,旨在提供更多勤工俭学培训、沉浸式学习和实习机会。新加坡还将加倍加大研发(R&D)人才的培训力度,以实现未来 10 年内培养 1,000 名博士的目标。

印度:

印度没有制造芯片的历史,也几乎没有启动所需的超专业工程师和设备。但是印度想成为芯片超级大国的梦想却在地缘政治的背景下逐渐开始萌芽。

2021年,印度政府启动了价值7600亿卢比的“印度半导体使命”计划,意图实现半导体的自力更生。随后多家龙头企业宣布了投资计划,本土企业也在向半导体倾斜。

美光已于9月23日开始在古吉拉特邦萨南德(Sanand)建设其半导体测试和组装工厂,总投资将达27.5亿美元,美光计划拨款最多8.25亿美元,其他由印度政府补贴;AMD计划未来五年在印度投资高达4亿美元建设设计公司;韦丹塔集团已经收购完全控制去年与富士康在印度成立的半导体制造合资企业;印度的OSAT公司Sahasra Semiconductor将于近日开始商业化生产首批印度制造的存储芯片;英伟达将印度视为中国的替代地区,也将“未来的赌注”押在了印度。

随着越来越多的芯片巨头开始瞄向印度,印度在半导体行业中的地位正在凸显。据Counterpoint Research 和印度电子与半导体协会 (IESA) 的一份报告预计,到 2026 年,印度半导体市场价值约为640亿美元,较2019年的227亿美元增长三倍。美国SEMI总裁Ajit Manocha表示,印度将成为亚洲下一个半导体强国。

泰国:

除了印度之外,泰国也有意在全球供应链再分配的时代潮流中分一杯羹。但是泰国的阵势在整个东南亚地区中相对偏弱,似乎并没有什么真金白银的投入。如果一定要找一些的话,例如泰国政府扩大了企业税收减免范围,进入泰国的供应链上游公司现在可免缴企业税长达13年,而以前的减免期限只有长达 8 年,芯片公司有望从中受益。

所以泰国所吸引的大厂投资并不是很多。2022年11月,据日经新闻报道,索尼集团将投资约100亿日元(7070 万美元)在泰国设立一家半导体工厂,以期通过更广泛地分散其全球生产基地来控制生产成本并建立一个能够应对紧急情况的供应链。

更多潜在的变化

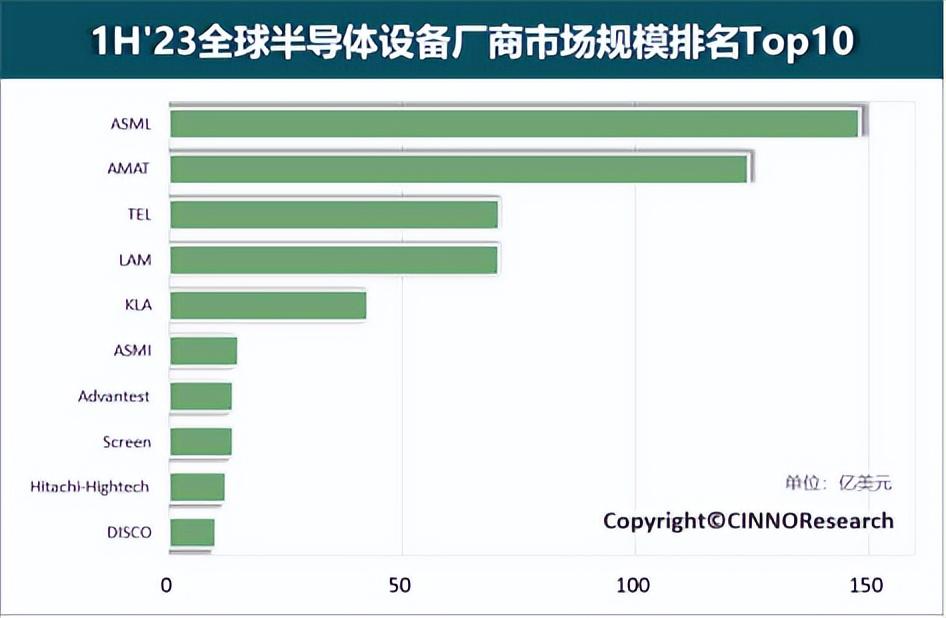

随着半导体产业链向区域化发展,所产生的影响还远未结束,就像一个连锁效应,这些芯片巨头的投资转移,或将连带着材料和设备产业链也跟随迁移或推动本土企业的发展。

中国大陆就是一个很好的例子,近几年来,伴随着晶圆厂和封测厂的兴起,国内大力发展半导体设备,取得了明显的成长。中国电子专用设备工业协会理事长、北方华创科技集团股份有限公司董事长赵晋荣先生在近日的半导体设备年会中的介绍,根据中国电子专用设备工业协会统计,2022年,国内77家规模以上半导体设备制造商销售收入累计完成593亿元,较2021年的386亿元增长了53.6%。其中,前十家国产半导体设备制造商的销售总收入达438亿元,占77家合计收入73.9%。目前我国半导体设备及零部件企业的数量也已经超过200家。他总结道,“多家(本土)龙头骨干装备企业在刻蚀、薄膜、清洗、注入、CMP及封装测试等关键设备方面取得了突破,并进一步向系列化、多品类平台型企业转型,取得了可喜的成绩。”

东南亚各国也正在面临着这样的机遇。

Marketech International 是台积电、ASML 和应用材料公司领先的芯片制造设施制造商和设备供应商,其总裁 Scott Lin 表示,由于客户的需求,该公司即将敲定在马来西亚或越南建设新生产基地的项目。“无论成本是否更高,这都是我们必须遵循的趋势,”他说。

在美光宣布在印度建立封装和测试部门后,可靠的行业消息人士向BusinessLine表示,至少有 4 到 5 家半导体行业领先的元件和材料供应商也准备采取类似的行动。专门为芯片制造提供印刷电路板和高纯度工业气体的Simmtech和液化空气等著名行业供应商目前正在与印度政府讨论在印度开展业务。据一位接受媒体采访的消息人士透露,Simmtech似乎是美光科技的供应链合作伙伴,其合资企业可能已获得政府批准。据报道,该公司计划效仿美光科技的脚步,在工业城镇萨南德设立子公司。

写在最后

总的来说,随着地缘政治的转变,全球半导体产业格局正在经历一场深刻的重塑,也无疑为这个已经复杂的格局增添了更多的不确定性。这种趋势可能会带来短期的经济压力,但从长远看,可能有助于形成一个更加多样化和韧性更强的供应链结构。对于企业来说,这是一个机遇也是一个挑战。只有那些能够把握时代变革,及时调整战略,加强技术研发,并注重可持续发展的企业,才能在这场全球竞赛中脱颖而出。

本号对所有原创、转载文章的陈述与观点均保持中立,推送文章仅供读者学习和交流。文章、图片等版权归原作者享有,如有侵权,联系删除。

北京汉通达科技主要业务为给国内用户提供通用的、先进国外测试测量设备和整体解决方案,产品包括多种总线形式(台式/GPIB、VXI、PXI/PXIe、PCI/PCIe、LXI等)的测试硬件、相关软件、海量互联接口等。经过二十年的发展,公司产品辐射全世界二十多个品牌,种类超过1000种。值得一提的是,我公司自主研发的BMS测试产品、芯片测试产品代表了行业一线水平。

-

芯片

+关注

关注

455文章

50771浏览量

423396 -

半导体

+关注

关注

334文章

27335浏览量

218369 -

晶圆

+关注

关注

52文章

4903浏览量

127958

发布评论请先 登录

相关推荐

半导体三巨头格局生变:英特尔与三星面临挑战,台积电独领风骚

全球半导体代工龙头企业齐聚上海,共同探讨半导体代工趋势与技术革新

半导体迎来触底反弹,半导体时代即将绽放光彩

全球半导体巨头近期聚焦哪些创新?

从全球半导体TOP15最新排名出炉,看中国:差距、机遇与崛起之路!

日本东京电子投资1.5万亿日元,剑指全球半导体设备制造之巅

全球半导体产业格局生变

半导体发展的四个时代

半导体发展的四个时代

2023年全球半导体Top10榜单生变:Intel夺回第一,NVIDIA跻身前五

全球半导体格局悄然生变

全球半导体格局悄然生变

评论