2023年多家车企巨头升级智驾系统,推出城市 NOA 功能,向 L3 等级自动驾驶持续推进。

2023年3月,小鹏推出了新一代智驾系统 XNGP,同年4月,华为推出 HUAWEI ADS 2.0 高阶智能驾驶系统。智能驾使在舒适性、安全性、便利性的体验升级颠覆了消费者们对 NOA 局 限于高速路的刻板印象,车主为高阶智驾买单意愿逐渐加强。

小鹏 G6 MAX 版(2023年5月至6月)、小鹏 G9 MAX 版(上市 15 天)销售量占总销量达到70-80%,2023新版问界 M7 的 ADS 高阶智驾包选装率达到 60-70%(2023年9月17日至10月7日)。2023年年底,小鹏将在全国 50 城开放无图 NOA,华为将在全国普及无图城市智驾方案,应用场景的拓宽将持续激发消费者需求感知, 自动驾驶行业迎来需求端拐点。

1、作为自动驾驶纯视觉方案的引领者,特斯拉一直专注于 FSD 的算法研发,目前 FSD 已更新至 V11.4,马斯克表示 FSDV12 有望于明年初落地,更好地实现 L3 能力,持续引导智驾格局。在硬件方面,特斯拉自动驾驶方案自 2014 年逐步从 HW1.0 硬件系列至 HW4.0 硬件系列共五次迭代,以实现算法不断升级迭代对感知层和决策层的要求提升,同时保障硬件成本处于可接受水平。

2、2023年4月,华为在问界 M5 智驾版首次搭载升级后的 ADS2.0 高阶智能驾驶系统。数据方面,ADS2.0 借由华为 AI 训练集群构建丰富的场景库。截至2023年9月,ADS2. 0 长距离领航平均接管里程已经提升至 200km(4月为 114km)。 硬件方案上,华为在感知层利用算法实现外围支撑,采用共计 27 颗感知器,辅助驾驶芯片 MDC 610 作为核心计算单元提供 200Tops 算力。软件方面,华为融合 BEV 鸟瞰感知能力以及业内首创的GOD2.0 网络(通用障碍物检测,识别异形物体)+RCR2.0(道路拓扑推理网络,匹配导航地图与显示网络,以类似于特斯拉 BEV+占用网络的算法架构,减少对高清地图的依赖,覆盖更多无图场景实现功能落地。

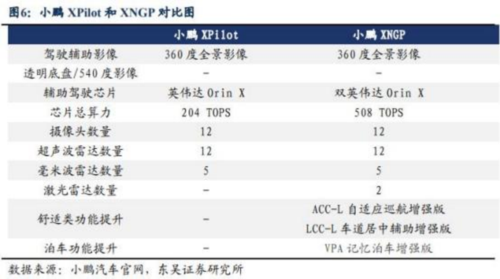

3、小鹏作为国内智驾方案的领先者之一,于2022年9月公布第二代高阶智驾系统 XNGP,在第一代 XPilot 系统的基础上增加了城市NGP、高速 NGP 和 VPA 记忆泊车的功能。系统实现了城市路况下全程智能辅助驾驶,可以在没有高精地图的情况下,完成自动跟随、自动变道、自动超车等功能,同时针对用户通勤和高频路线提供“AI 代驾 ”功能,为用户提供定制化服务。硬件方面主要增加了一颗辅助驾驶芯片和两颗激光雷达,提升整体算力和感知能力。算法方面,全新的 AI 架构融合了包括规划、控制和预测在内的智驾大模型。小鹏预计 12月底将 XNGP 覆盖拓展至 50 城,2024 年内覆盖全国主要城市路网。

【政策、需求驱动,高阶智驾快速普及】

需求端:随着产业链端技术持续迭代推动智驾方案成本下降,消费者选购智驾方案意愿不断提升。

以特斯拉、华为代表的车企持续推进自动驾驶升级,带动上游零部件企业加速成熟,实现规模化交付,上游企业规模化效应带动硬件成本价格不断下降,利好车企推出功能更强、价格更低的智驾选装包,以及不断下探低价位的智驾车型。

智驾功能体验升级和智驾选购包价格持续下降,消费者群接触智驾功能的意愿也在逐步增强,智驾需求实现快速增长。整个自动驾驶产业链进入了上中下游相互反馈,良好循环的局势,持续推动高阶自动驾驶加速落地。

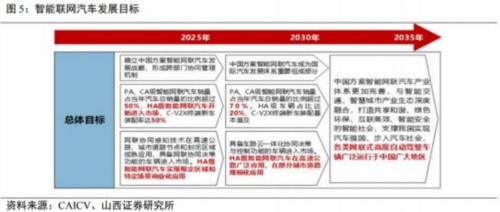

政策端:国内目前多项政策支持自动驾驶发展,国家层面政策和地方政策结合,共同助力高阶自动驾驶早日上路。

2023年6月,工信部表示将启动智能网联汽车准入和上路通行试点,组织开展城市级“车路云一体化 ”示范应用,支持有条件的自动驾驶(L3),同时支持商业化应用。

同时,不少地方政府已经在为 L3 级自动驾驶技术落地而积极推进配套的基础设施建设。如深圳市坪山区正在加快推进深圳智能网联交通测试示范区、全域路口网联化改造等基础设施建设,其中环境园封闭测试区将于今年下半年建设完成,届时可全面支撑智能网联汽车 L3 级、L4 级产品准入测试。

随着城市 NOA 加速铺开,智能驾驶迎来革命性拐点。众多国内外车企在 2023年内发布或试点城市 NOA 系统并规划在全国迅速铺开。

城市场景下的辅助驾驶功能带来的智驾体验升级,或将进一步激发消费者对城市场景下更多智驾功能的需求。城市 NOA 相较于高速 NOA 交通道路复杂程度呈倍数级增长,对自动驾驶软硬件要求程度更高,城市NOA的普及意味着汽车能够在更复杂的环境中自主驾驶,标志着汽车智能驾驶真正从高阶辅助驾驶逐步迈向自动驾驶。

【智驾方案成为长期趋势,感知层硬件迎来放量机遇】

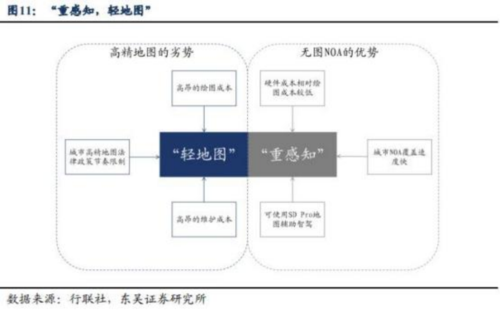

近年来自动驾驶高速发展趋势下,由于绘图成本过高、法规政策制定节奏限制、维护成本高昂等问题使得高精地图难以满足城市 NOA 普及节奏,车企们开始转向“重感知,轻地图 ”的智驾方案。

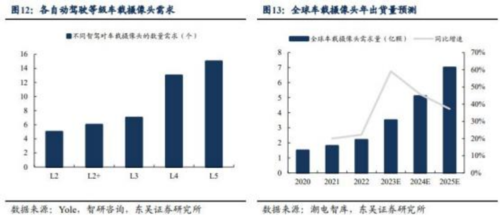

许多车企提出了以感知为基础,以大模型深度学习为实现路径的技术路线,此路线需要高算力以及高感知能力支撑,有望持续带动高算力芯片、高像素摄像头、激光雷达等硬件放量。

在自动驾驶系统中,摄像头是实现众多预警、识别类功能的基础,目前所有的乘用车自动驾驶方案都会运用到摄像头。车载摄像头种类多样,根据不同自动驾驶功能及其在自动驾驶汽车上的安装位置,车载摄像头可以分为前视、后视和侧视、环视、内置 5 大类型。

受自动驾驶方案感知需求驱动,激光雷达厂商收获多项车企定点,促使激 光雷达厂商快速放量,规模化量产,进而成本迅速下降。

激光雷达作为智驾硬件方案成本最高的一环,其价格快速下降使得应用车型价格区间不断下探,由 2021年40万元以上的车型过渡至今年最低17万的睿蓝7,未来价格下降至 1000 元以下时,有望成为智驾标配。

自动驾驶持续升级带动毫米波雷达市场需求,4D 毫米波雷达有望加速上车。据国际咨询机构 ICV 研究测算,2022年毫米波雷达全球市场规模达到 34.9 亿美元,预计在2027年达到 86.7 亿美元,年复合增长率达到 16%。目前主流自动驾驶方案毫米波雷达用量在3-5颗。随着特斯拉纯视觉方案更新,重新搭载毫米波雷达,将带动更多车企搭载毫米波雷达,未来有望持续放量。

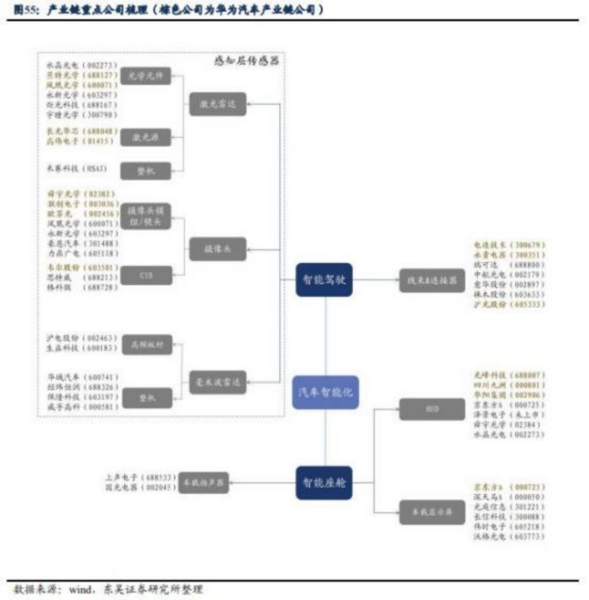

【智能驾驶产业链】

随着自动驾驶渗透率、产业链价格、出货量等观测,我们认为智能驾驶落地加速,相关零部件将进入快速放量期,短期内华为智驾升级与新车发布将强势带动产业链需求,建议重点关注智能驾驶产业链。

我们筛选出以下潜力标的

均胜电子(600699)子公司普瑞是全球领先 BMS 供应商,收购智能车载终端供应商 TS 德累斯顿成为平台供应商;已将高田优良资产与 KSS 公司整合为均胜安全系统有限公司,以均胜安全为主体开展汽车安全业务,其主业为无人驾驶、安全系统一体化产品等。

亚太股份(002284)公司的汽车电子操纵稳定系统(ESC)已研发成功,而带全力主动刹车功能的 ESC 是高级驾驶辅助系统(ADAS)和无人驾驶系统最重要的主动安全基础模块之一。并与国内大厂展开整车智能驾驶合作,是最有潜力的智能驾驶标的之一;智能驾驶产品目前正处于小批量生产的准备阶段。

凤凰光学(600071)目前公司在智能安防镜头、车载镜头、智能家居、工业机器视觉以及红外镜头等领域产品都进入了国内一流的供应商序列。

参考资料:东吴证券-电子行业深度报告:华为赋能自动驾驶,国内智驾产业发展加速-231108.pdf

审核编辑 黄宇

-

自动驾驶

+关注

关注

784文章

13812浏览量

166460 -

汽车

+关注

关注

13文章

3515浏览量

37315

发布评论请先 登录

相关推荐

成都汇阳投资关于特斯拉Robotaxi 发布在即,产业有望迎来加速发展

成都汇阳投资关于FSD 有望入华,加速智驾行业发展

成都汇阳投资关于多家厂商推出折叠屏,产业链有望迎来拐点

FPGA在自动驾驶领域有哪些优势?

FPGA在自动驾驶领域有哪些应用?

国产FPGA的发展前景是什么?

Alphabet向旗下自动驾驶企业Waymo注资50亿美元

国家的支持为自动驾驶产业发展注入了强劲动力

成都汇阳投资关于政策驱动自驾驶商业落地,这一零部件加速!

未来已来,多传感器融合感知是自动驾驶破局的关键

成都汇阳投资关于政策空前绝后,低空经济迎发展机遇期

自动驾驶发展问题及解决方案浅析

成都汇阳投资关于Sora 横空出世,AI 产业链风云再起!

成都汇阳投资关于巨头入局自动驾驶,国内产业链迎发展!

成都汇阳投资关于巨头入局自动驾驶,国内产业链迎发展!

评论