经历了超过一年的审批流程后,中国国家市场监督管理总局于11月21日正式批准了博通对VMware的610亿美元收购。博通与VMware双方在收到所有必要的监管批准后,在11月22日正式完成交易。

此次收购得到了澳大利亚、巴西、加拿大、中国、欧盟、以色列、日本、南非、韩国、中国台湾地区和英国的批准,以及其他所有相关司法管辖区对于外商投资的批准,在美国,所有法律障碍已被清除,交易已经做好完成准备。这一交易将成为年内科技业界规模第二大的,并购案,仅次于微软以690亿美元收购动视暴雪。

博通公司在2022年5月26日公布计划以610亿美元的价格收购美国虚拟化软件制造商VMware,其中一半由现金支付,另一半以博通股票进行替换,并接手VMware的80亿美元债务。博通预计,在交易完成后,博通现有的股东将持有合并后公司的88%的股权,剩余的12%将由目前的VMware股东持有。届时,博通的软件业务将会并入以VMware为品牌的软件业务集团中。

博通此次的收购是其实现业务多元化的重要一步,使得其从芯片业务拓宽至软件以及云计算领域。一旦收购完成,博通的软件业务规模将大幅增长,几乎达到了芯片业务的同等规模。

广为人知的“并购狂人”,博通公司的CEO陈福阳,此次的并购再次展示了他在杠杆收购和资本运作方面的独到之处。2018年,他以189亿美元收购了美国软件企业CA Technologies,2019年他又以107亿美元收购了安全软件制造商赛门铁克的企业安全业务。

对于此次收购VMware,陈福阳表述,看到企业IT支出“一派红火”,他预计博通能够借此收购帮助公司进一步获得这家软件公司的云客户以及其数据中心。

然而,市场监管总局在审查过程中也指出,两家公司合并后可能对市场产生排他性影响,例如搭售虚拟化软件和硬件,或者降低VMware虚拟化软件与其他非博通硬件产品的互操作性,进而导致排除、限制市场竞争。

为了对此进行有效避免,市场监管总局制定了六个限制条件,包括禁止以任何方式进行搭售,以及需保证虚拟化软件与第三方相关硬件产品的互操作性等。这些限制性条件将在批准生效日起的10年内有效。

-

博通

+关注

关注

35文章

4331浏览量

107208 -

VMware

+关注

关注

1文章

299浏览量

21934

发布评论请先 登录

相关推荐

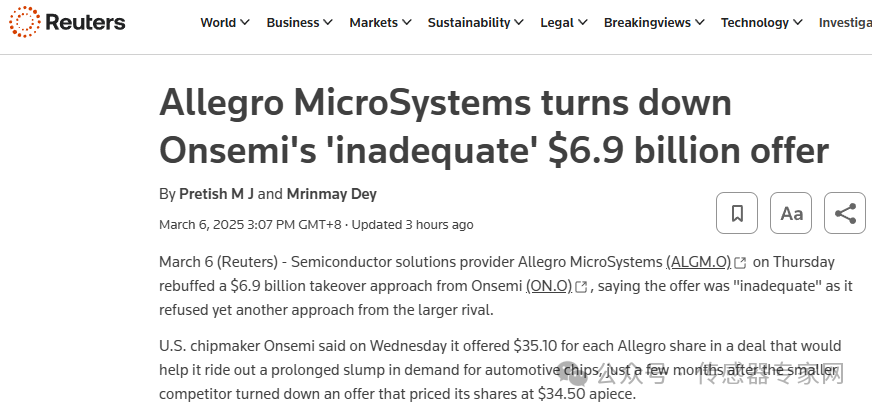

安森美收购Allegro被拒绝 500亿(69亿美元)并购泡汤

浮思特| 博通69亿美元收购VMware成功获批

浮思特| 博通69亿美元收购VMware成功获批

评论