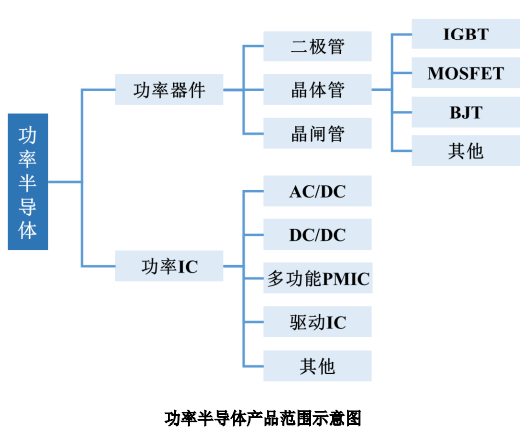

功率器件包括二极管、晶体管和晶闸管三大类,其中晶体管市场份额最大,常见的晶体管主要包括MOSFET、IGBT、BJT等。功率 IC是指将高压功率器件与其控制电路、外围接口电路及各种保护电路等集成于同一芯片的集成电路,是系统信号处理部分和执行部分的桥梁。

(1)功率半导体市场规模

功率半导体的应用十分广阔,涉及电路控制和电能转换的产品均离不开功率半导体的使用。根据 Omdia 的数据及预测,2021 年全球功率半导体市场规模为 462 亿美元(主要包括功率器件、功率 IC 和功率模组),预计 2024 年将达到 522亿美元。

中国的功率半导体行业在国家相关政策支持、国产化替代加速及资本推动等因素合力下,取得了长足的进步与发展。根据 Omdia 数据及预测,2021 年中国功率半导体市场规模为 182 亿美元,预计 2024 年将达 206 亿美元,中国作为全球最大的功率半导体市场,发展前景十分广阔。

(2)功率器件市场

功率半导体主要可分为功率器件和功率 IC 两大类。根据 Omdia 数据,2020年全球功率器件市场规模约为 149.82 亿美元。随着各个领域对功率器件的电压和工作频率要求逐渐提升,能较好满足该需求的 MOSFET 等功率器件产品成为了功率器件的主流产品。

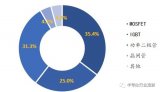

根据 Omdia 数据,2020 年全球 MOSFET 器件市场规模为 80.8 亿美元,在所有功率器件类别中占比最高,占比达 53.90%,且增速与功率器件总体增速接近,需求保持稳定增长。

(3)MOSFET 细分市场的情况

① MOSFET 行业总览

MOSFET 全称为金属氧化物半导体场效应晶体管,是一种广泛应用于模拟电路与数字电路的场效晶体管,用于将输入电压的变化转化为输出电流的变化,可实现开关和信号放大等功能,与双极型晶体管(Bipolar Junction Transistor,也称 BJT、三极管)和绝缘栅双极晶体管(Insulated Gate Bipolar Transistor,也称 IGBT)同属于晶体管领域。

MOSFET 具有开关速度快、输入阻抗高、热稳定性好等特性,应用于包括通信、消费电子、汽车电子、工业控制在内的众多领域。

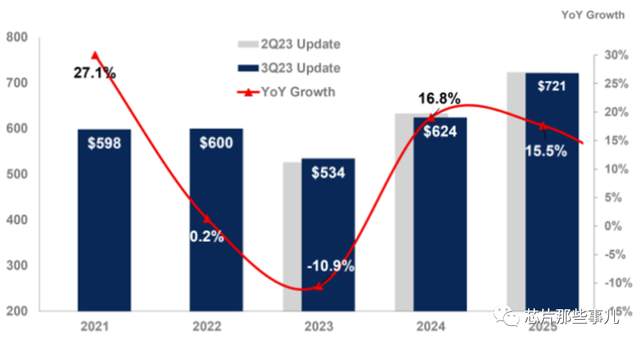

根据芯谋研究(ICwise)数据,2021 年全球 MOSFET 市场规模为 113.2 亿美元,预计 2025 年将增长至 150.5 亿美元,年化复合增长率达 7.4%。全球MOSFET 市场规模预计将保持稳定扩张,市场前景广阔。

2021 年中国 MOSFET 市场规模约为 46.6 亿美元,占全球市场的 41%。预计 2025 年中国 MOSFET 市场规模将增长至 64.7 亿美元,年化复合增长率为8.5%,增速高于全球市场增速。

② MOSFET 产品的技术特点

功率器件种类较多,主要包括二极管、三极管(BJT)、晶闸管、MOSFET和IGBT等。其中,二极管、晶闸管、三极管(BJT)的优点是成本低,生产工艺相对简单,在中低端领域大量应用;MOSFET、IGBT等器件结构相对复杂,工艺门槛和生产成本相对较高,系具有较高技术先进性的产品。根据Omdia数据,2020年全球MOSFET器件市场规模为80.8亿美元,在所有功率器件类别中占比最高,占比达53.90%,需求保持稳定增长。

与BJT相比,MOSFET可在低电流和低电压条件下工作,也可用于大电流开关电路和高频高速电路,应用场景更为广泛;MOSFET具有易于驱动、输入阻抗高、开关速度快、导通内阻小等特点,结构较BJT更为复杂;部分MOSFET可将源极和漏极互换运用,栅极可正可负,灵活性较BJT更优。IGBT兼具BJT的高耐压和MOSFET输入阻抗高的特性,适用于高电压、大电流场合。

③ MOSFET 细分产品情况

根据工作电压划分,以400V为分界,MOSFET可分为高压MOSFET和中低压MOSFET;根据器件结构划分,MOSFET可分为平面MOSFET、沟槽型MOSFET、超结MOSFET等。

A.三类MOSFET的市场规模和国产化率情况

根据芯谋研究,2021年中国平面MOSFET的市场规模约为20.8亿美元,预计2025年可增长至30.2亿美元;2021年中国沟槽型MOSFET的市场规模约为19.0亿美元,预计2025年可增长至23.9亿美元;2021年中国超结MOSFET的市场规模约为6.8亿美元,预计2025 年可增长至 10.7亿美元。整体来看,未来三类MOSFET的市场规模均将继续增长,三类MOSFET共存于市场。

国产化率方面,整体来看高压MOSFET的国产化率低于中低压产品。根据芯谋研究,2021年中低压平面(400V以下)MOSFET的国产化率约为42.2%,高压平面MOSFET的国产化率约为29.9%,超高压平面MOSFET的国产化率约为18.2%。

B. 三类MOSFET产品的研发差异

MOSFET的主要技术发展维度包括器件结构、制程、工艺、材料等多个方面,MOSFET的发展不高度依赖于先进制程工艺,更侧重于打造特色平台,在结构、工艺及材料方面不断优化。

基于MOSFET不追求极致线宽、不必遵循摩尔定律的技术发展特点,MOSFET产品的整体研发方向为:在考虑成本因素的前提下,进一步优化工艺以提升良率、改进优化器件参数,达到性能、成本、可靠性的最优解。具体来看,三类MOSFET的研发难度各有侧重;平面MOSFET偏重于设计和工艺的结合,沟槽型MOSFET和超结MOSFET偏重于实现工艺,对设备精度的依赖性更高。

C.三类MOSFET产品的市场前景

三类MOSFET均可应用于消费电子、工业控制等领域,以消费电子代表性品类智能家居产品为例,根据Strategy Analytics数据,拥有一件以上智能家居产品的家庭比例将由2021年的15%上升至2025年的接近20%,智能家居市场规模将从2021年的1,230亿美元增长至2025年的1,730亿美元,亚太地区将成为最大的智能家居市场,市场前景广阔。

以工业控制领域代表性应用产品逆变器为例,根据Global Market Insight数据,全球光伏逆变器市场规模预计将从2021年的191.8亿美元增长至2028年的270亿美元以上,根据当前6%的功率器件成本占比计算,光伏逆变器中使用的功率器件市场规模超过100亿元人民币,市场前景广阔。

超结MOSFET的下游应用市场主要受新能源汽车带动,以其代表性应用场景新能源充电桩为例,根据中国电动汽车充电基础设施促进联盟数据,2021年中国新能源充电桩市场规模达418.7亿元,预计2026年可增长至2,870.2亿元,巨大增长空间中将产生大量超结MOSFET需求,具有广阔的市场前景。

未来三类MOSFET的市场规模将继续保持增长,体现出三类MOSFET之间主要为互补关系;三类MOSFET的下游应用领域均包含消费电子、工业控制等,具有广阔的市场前景。

④ MOSFET 市场的竞争格局

A. MOSFET整体竞争格局

长期以来,以英飞凌、安森美、意法半导体、东芝、瑞萨为代表的国外品牌凭借先进制造优势、人才集聚优势、大规模研发投入和技术积累,目前占据全球 MOSFET 市场的主要份额。根据 Omdia 数据,以销售额计 ,2020 年MOSFET 市场前七大品牌的市场占有率合计达到 68.09%。市场竞争格局相对稳定。

我国知名功率半导体企业华润微、士兰微分别位列第八位和第十位,安世半导体(已被闻泰科技收购)位列第九位,三家合计市场份额占比 10.26%。这表明国产品牌经过多年发展已在国际竞争中崭露头角,但整体市场份额较国外品牌仍存差距。

产品销售额的 24.87%和 16.53%,中国本土最大的 MOSFET 品牌华润微市场占有率约为 9%,排名第三。

近年来,在政府的政策引导及资金扶持下,国内 MOSFET 市场蓬勃发展,MOSFET 厂商资本支出和研发投入持续提升,涌现出华润微、士兰微、华微电子、新洁能、东微半导等一批国内厂商,与国外品牌进行市场竞争,标志着国内 MOSFET品牌与国外品牌的技术差距正在缩小。2020 年中国市场各品牌 MOSFET 销售额占比。

B.三类MOSFET国内市场竞争格局

平面 MOSFET方面,根据芯谋研究发布的《中国 MOSFET市场研究报告2022》,国内知名MOSFET厂商有近百家,其中2021年MOSFET功率器件营收超亿元的中国大陆企业有21家,剔除产品布局以沟槽型MOSFET或超结MOSFET为主的企业后,主营平 面 MOSFET的国内企业主要包括安世半导体(已被闻泰科技(600745.SH)收购)、华润微(688396.SH)、士兰微(600460.SH)、华微电子(600360.SH)、深爱半导体(833378.NQ)、捷捷微电(300623.SZ)、扬杰科技(300373.SZ)等。

沟槽型MOSFET方面,国内主要从事沟槽型MOSFET销售和研发的厂商包括新洁能(605111.SH)、士兰微、华润微、东微半导(688261.SH)、捷捷微电、扬杰科技等。

超结MOSFET方面,国内主要从事超结MOSFET销售和研发的厂商包括东微半导、新洁能、士兰微、华润微、捷捷微电等。

(4)功率 IC 细分市场的情况

功率 IC 是功率半导体的另一重要组成部分,根据 Omdia 数据,2020 年全球功率 IC 市场规模约为 243 亿美元。

① 市场规模

A、PWM 控制 IC的市场规模

根据QYResearch测算,2022 年全球PWM控制 IC 的市场规模为50.74 亿美元,预计2028年将达到67.70亿美元,年化增长率为4.92%。2022年中国PWM控制IC的市场规模约为19.75亿美元,预计2028年将达到30.12亿美元,年化增长率达7.28%;其中中国高可靠领域PWM控制IC市场规模为5.00亿美元,预计2028年将达到7.61亿美元,年化增长率达7.26%。

B、栅极驱动 IC的市场规模

根据西南证券研究报告,2022年全球栅极驱动IC市场规模为26.7亿美元,预计2025年将达到37.5亿美元,年化增长率达11.99%。国内栅极驱动IC的市场规模以及应用于高可靠领域的市场规模数据暂无公开资料,按照中国电源管理IC市场规模约占据全球约40%市场份额估算,2022年国内栅极驱动IC市场规模为10.7亿美元,预计2025年将达到15.0亿美元。中国高可靠领域栅极驱动IC的市场规模尚无公开数据。

② 竞争格局

A、PWM 控制 IC的市场竞争格局

根据 QYResearch相关数据,国际巨头如 TI(德州仪器)、ADI(亚德诺半导体)、英飞凌、安森美、意法半导体等欧美公司在 PWM 控制 IC 领域总体处于领先地位,2021 年度 PWM 控制 IC 中国市场收入前 10 大公司均为国外公司。

B、栅极驱动 IC的市场竞争格局

根据芯谋研究相关数据,栅极驱动 IC 市场集中度相对较高,2021 年度栅极驱动 IC 中国市场收入前 10 大公司市场占有率合计达到 74.4%,其中欧日美公司总体处于领先地位,3 家中国大陆企业峰岹科技(688279.SH)、士兰微(600460.SH)和晶丰明源(688368.SH)市场占有率合计为 20.1%。

C、高可靠领域功率 IC的竞争格局

高可靠领域电子元器件市场相对特殊,对供应商的各项资质、研发实力和质量管理体系有相当严格的要求,对产品的质量、可靠性和长期持续稳定供货能力更为关注。高可靠领域客户一般首先考虑向现有合格供应商采购,在现有合格供应商提供的产品无法满足需求时,才会委托新的供应商开发新产品,且新产品认证周期较长,因此国内高可靠领域功率 IC 产品的市场参与者均具有各自相对擅长的产品领域和较为稳定的下游订单需求,行业内市场化竞争程度较为温和。

③ PWM 控制 IC和栅极驱动 IC的国产化率情况

QYResearch 研究报告显示:“近年来,中国隔离式 PWM 控制器生产商在国内也占据了一定的市场份额(10%~15%)”,由此可见 PWM 控制 IC 市场国产化率相对较低。

根据芯谋研究相关数据,2021 年度栅极驱动 IC 中国市场前 10 大公司的市场占有率为 74.4%。这 10 家公司中仅有 3 家中国大陆公司,市场占有率合计为20.1%,由此可见栅极驱动 IC市场国产化率相对较低。

④ 功率 IC产品的技术门槛

A.功率 IC的技术门槛

a.对研发团队的专业能力要求较高

功率 IC 产品属于模拟 IC 的一种,在产品研发设计时需要在速度、功耗、增益、精度、电源电压、工艺、工作温度、噪声、面积等多种因素间进行考量。功率 IC 产品内部由多种功能模块电路构成,内部集成的功能模块有高精度低温漂的电压基准源、电流基准源、线性稳压器、高频振荡器、输出驱动模块及各种保护模块,需要充分考虑噪声、串扰等在各功能模块间的影响,每个功能模块电路均会影响到功率 IC 的性能指标,影响功率 IC 产品的研发速度和成功率,版图的布局布线的复杂度较高。

因此对于功率 IC 设计公司来讲,需要相对专业资深的设计团队,不断进行功能模块 IP 电路的验证和储备,才能打磨出高性能的功率 IC产品。

b.工艺实现门槛高

功率 IC 产品集成了低压 CMOS、中压 CMOS、高压 CMOS、LDMOS、双极器件、各种阻容等多种器件,需采用高压 BCD 工艺来进行设计研发。由于功率 IC 产品的市场需求多样,晶圆代工厂提供的 BCD 工艺平台往往无法完全满足产品设计的要求,因此 IC 设计企业需同时具备工艺和器件的研发能力,能够针对线路设计过程中的需求开发功率 IC 产品所需要的工艺平台。高压 BCD 工艺层次多,器件结构复杂,对功率 IC产品研发提出较高的要求。

B. PWM 控制 IC的技术门槛

PWM 控制 IC的技术门槛主要体现在以下方面:

a.拓扑结构复杂多样

PWM 控制 IC 可用于 AC-DC 或隔离式 DC-DC 开关电源模块。为满足不同应用场景的性能指标要求,开关电源模块的拓扑结构较多,可以分为反激、正激、推挽、半桥、全桥、移相全桥等,针对不同功率的应用场景需采用不同的拓扑结构,不同拓扑结构的研发难度亦有所不同。面对多样化的下游需求,设计企业需具备较多 PWM 控制 IC 拓扑结构研发能力和对应的工艺平台开发能力。

b.需要支持高开关频率工作

开关频率的高低影响到开关电源系统的功率密度。开关频率高,则可以减小磁性元件、容性元件等无源器件的尺寸和体积,从而降低电源系统的重量和体积,但系统体积减小,则带来热管理问题。因此在提高开关频率的同时,还要确保系统高的工作效率,降低热损耗。

C.栅极驱动 IC的技术门槛

栅极驱动 IC的技术门槛具体表现在以下方面:

a.需在降低系统损耗前提下实现低传输延迟

栅极驱动 IC 内部电路工作在 100~600V 的高压下,产品损耗和传输延时之间呈现负相关关系,即传输延迟越小,损耗越大,限制了产品的工作频率。因此,栅极驱动 IC 需解决如何在高工作频率、低损耗的前提下,实现低传输延迟。

b.100%占空比应用的线路设计难度大

电机驱动系统需在极强扭矩的场合下工作,因此栅极驱动 IC 需保证在短时间内能够工作在 100%占空比下,使高边功率器件持续导通,输出强功率,对栅极驱动 IC的线路设计提出较高的要求。

c.抗 dv/dt及抗负压能力要求高

栅极驱动 IC 的高边电路的地电平为浮地,该电平会在负电平、零电压电平和高压驱动母线电平之间来回跳变,在浮地电平跳变过程中,驱动 IC 的电平位移电路和驱动输出电路需具有高的抗 dv/dt 和负压能力,保证输出信号的正确性,这就要求研发团队兼具版图设计和工艺平台开发的能力。

(5)功率半导体下游应用领域

功率半导体的下游应用十分广阔,涉及电路控制和电能转换的产品,均离不开功率半导体的应用,功率半导体主要下游应用领域包括消费电子、工业控制、汽车电子、高可靠领域等。

①消费电子

以 MOSFET 为代表的功率器件在消费电子产品中具有广泛应用,根据Yole 数据,2020 年全球硅基 MOSFET 下游需求中,消费电子应用需求占比位居第一,市场规模达 28 亿美元。消费电子市场的景气度是影响 MOSFET 下游需求的重要因素之一。根据前瞻产业研究院和国金证券研究所数据,消费电子在功率器件下游应用中占比 20%。

近年来中国消费电子产品的普及程度越来越高,人均消费电子设备保有量快速上升,促进了电子市场的快速发展。根据 GfK 相关数据,中国科技消费电子产品 2020 年市场规模为 2.08 万亿元,预计 2022 年将达 2.36 万亿元。消费电子市场的快速增长,有力地拉动了对功率半导体产品的需求。

②工业控制

功率半导体产品已广泛用于变频器、逆变器、数据中心、通讯电源等产品。近年来,随着智能制造的趋势不断加深,工厂的智能化生产制造、智能仓储等的升级改造成为工业领域功率半导体的增长驱动力之一。

以动力控制为例,根据中信建投证券研究所相关报告,传统工业电机消耗了全球 45%的能源,而采用 IPM 模块的变频驱动电机可降低 60%的能耗,这种交流感应驱动电机向变频驱动电机的升级可带来单机 40 美元的功率半导体产品市场增量。根据华经情报网数据,全球工业功率半导体的市场规模 2020 年达 125 亿美元,2016 年至2020年的复合增长率为 8.56%。

③汽车电子

近年来,汽车行业呈现出“电动化”“智能化”和“网联化”的特点。新能源汽车的兴起,尤其是众多国内造车新势力品牌的发展壮大,一定程度打破了原有的汽车电子供应链格局,为国内功率半导体厂商加速进入汽车电子产业链提供了良好机遇。

相较传统汽车,功率半导体器件在新能源汽车中应用数量更多,单车应用金额更高。栅极驱动 IC、MOSFET、IGBT 等功率半导体产品已广泛应用于电池管理系统(BMS)、电驱系统、电动制动系统等众多涉及电力管理、能量转换的功能单元中。伴随着新能源汽车的兴起,预计全球汽车功率半导体市场也将持续蓬勃发展。

④高可靠领域

功率半导体还广泛应用于国家战略需求等高可靠领域。该领域对功率半导体的产品质量要求高于其他应用领域,对相关功率半导体企业的研发能力、技术水平、工艺水平、供货稳定性等提出了更高的要求。近年来,国际政治经济形势存在一定不确定性,国际贸易摩擦频发、外国对我国半导体产业采取诸多限制措施。在此背景下,国家出台了众多产业政策,积极推动我国半导体产业链的自主可控,半导体芯片国产化替代进程加速,为国内功率半导体厂商提供了良好的发展机遇。

审核编辑:汤梓红

-

三极管

+关注

关注

143文章

3634浏览量

122916 -

MOSFET

+关注

关注

147文章

7539浏览量

215318 -

IGBT

+关注

关注

1271文章

3866浏览量

250993 -

功率器件

+关注

关注

42文章

1830浏览量

91008 -

BJT

+关注

关注

0文章

237浏览量

18305

原文标题:2024年MOSFET、IGBT、BJT等功率器件产品市场情况分析

文章出处:【微信号:dldzjsyyy,微信公众号:电力电子技术与应用】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

2015年中国RFID行业市场规模将达373亿元

未来5年,GaN功率半导体市场会发生哪些变化?

我国激光仪器产业现状:市场规模达上百亿元

浅析化合物半导体技术

2010年车用半导体市场规模将成长16%

2027年超越100亿美元!GaN和SiC功率半导体市场规模暴增

我国半导体行业市场规模的现状与未来发展趋势预测分析

明年有期待?2024年全球半导体市场规模增长17%

英飞凌2023年全球汽车半导体市场规模增长16.5%,首次实现领跑

功率半导体市场迎飞跃,预测2035年市场规模将增4.7倍

功率半导体市场规模分析和应用领域

功率半导体市场规模分析和应用领域

评论