来源:红刊财经|刘杰

今年以来,对于传感器行业的IPO企业来说,可谓是“几家欢乐几家愁”,据不完全统计,年内已有10余家传感器企业成功上市,其中包括高华科技、芯动联科、晶合集成、驰诚股份、利尔达、禾赛科技、豪恩汽电、中芯集成、航天南湖等。此外,还有多家传感器企业正在排队等待IPO审核,如长光辰芯、正扬科技、奥拉股份、明皜传感等。而华普微、麦克传感、矽睿科技、埃泰克、群芯微等公司则处在上市辅导中。

传感器IPO公司“几家欢乐几家愁” 行业细分龙头崭露头角

在诸多排队IPO的传感器公司中,不乏表现优秀的企业,比如,主营业务为CMOS图像传感器的长光辰芯,其主攻机器视觉、科学仪器和专业影像等高科技领域,根据Yole统计,长光辰芯在Industrial(含机器视觉)应用领域的全球市占率排名第四,在国内同类企业中排名第一;在Defense & Aerospace(含科学仪器)应用领域的全球市占率排名第六,在国内企业中排名第一。

此外,明皜传感是传感器领域知名龙头企业,主营业务为MEMS传感器的设计、研发、销售,连续多年获得中国半导体行业协会颁发的“中国半导体MEMS十强企业”荣誉。根据Yole Intelligence的统计数据测算,2021年,其MEMS加速度计全球市占率2.11%,位列MEMS加速度计厂商的全球第七位;在消费电子领域,其MEMS加速度计的销量为0.91亿颗,全球市占率8.96%。

当然,在某些方面表现优秀,并不意味着其IPO一定能顺利过会,企业上市需要考量的指标很多,比如,在一些影响企业持续稳定发展、监管又重点关注的问题上,如果企业表现不佳,则其IPO很有可能会“折戟”。

在汽车电子领域,国内汽车芯片市场长期以来被国外厂商占据主要份额,而赛卓电子是国内少数具有车规级磁传感器芯片开发能力并规模化量产的本土企业之一,其主要产品为磁传感器芯片,已形成速度传感器芯片、位置传感器芯片、电流传感器芯片三大产品线,广泛应用于汽车电子和工业领域。

不过,赛卓电子并未能逃过IPO终止的命运。据招股书显示,其采用Fabless经营模式,将晶圆制造、封装测试环节委托给专门的晶圆代工、封装测试厂商进行,但与其合作的晶圆厂和封测厂较为集中,2019年至2022年上半年,其向前五大供应商合计采购的金额占同期采购金额的比例分别为90.28%、90.26%、91.08%及94.20%。其表示,如果未来主要供应商的业务经营发生不利变化,或因集成电路市场需求旺盛出现产能排期紧张、交期延迟等因素,部分供应商产能可能无法满足公司需求。

从收入情况来看,近年来,赛卓电子的收入结构变化较大。在其三大类产品中,速度传感器芯片、位置传感器芯片的收入占比较高,不过从变动趋势来看,其位置传感器芯片收入占比出现持续下降趋势,从2019年的69.35%下降到2022年上半年的32.74%。其速度传感器芯片收入占比反倒出现增加趋势,从2019年的28.91%增加到2022年上半年的54.44%,成为其收入占比最高的产品。

此外,赛卓电子原销售总监投资并任职的公司在报告期末突然成为其新增主要客户,引发了监管层高度关注。据资料显示,2022年上半年,其新增主要客户为百斯易,成立于2021年11月,成立时间较短,且为其前销售总监郭智文投资并任职的公司。其销售给百斯易的产品主要为位置传感器芯片,销售金额为786.3万元,平均单价为0.34元/颗,而同期该产品平均销售单价为0.37元/颗。截至2022年6月末,百斯易向其采购的尚未实现销售的库存占采购金额的48.63%。

对于上述情况,上交所要求其说明,郭智文离职后至百斯易任职且短时间内即与赛卓电子合作的原因,是否系受其的委派/安排或存在相关约定。其与百斯易交易价格及销售回款等情况,是否存在放宽信用期、向经销商压货等情形。

产品收入结构不稳定,产业链上、下游暗含风险,加之与下游客户交易存在异常情况,赛卓电子此次IPO以失败告终。

除赛卓电子外,另一家传感器行业公司纵目科技也宣告IPO终止。纵目科技主要从事智能驾驶控制单元及多种智能传感器生产业务,2019年至2022年1-3月,其归属于母公司所有者的净利润分别为-1.60亿元、-2.09亿元、-4.16亿元、-1.55亿元,其尚未盈利。

同期,纵目科技经营活动现金流量净额分别为-1.11亿元、-1.98亿元、-4.64亿元、-1.66亿元,成因主要系其持续亏损,存货、应收款项等经营性流动资产规模较大,现金流来源主要依靠筹资。

面对上述重重危机,上交所在问询函中表示:“另据公开媒体报道,自动驾驶相关企业、产业近期遇到了巨大困难,企业破产,营收能力大幅下降,如大众和福特深耕多年的自动驾驶公司Argo AI破产,特斯拉自动驾驶业务大量裁员,Mobileye二度IPO,但估值大幅低于预期,英伟达的股价大幅下挫。”因此,要求纵目科技说明,其是否具备足够的抗风险能力,是否具有直接面向市场独立持续经营能力,以及将采取何种措施应对不利局面。

持续经营能力被重点关注 排队公司相关问题也需警惕

从上述案例不难看出,经营业绩稳定性及可持续性成为监管层核查传感器企业的关键点,从正在排队的传感器IPO企业来看,也有相关问题需要警惕。

正在深证主板排队的正扬科技是汽车零部件及总成供应商,据招股说明书显示,其拥有包括尿素箱总成、尿素液位传感器、尿素品质传感器以及其他配件等在内的垂直一体化产品体系。其在SCR后处理领域具有较高市场地位,基于自身尿素箱总成及其核心零部件垂直整合能力优势,为客户提供定制化的SCR后处理解决方案。根据中国内燃机协会内燃机排放后处理专业委员会出具的《说明》,2015年至2022年,其核心产品尿素传感器在国内的市占率均超过50%,连续8年国内排名第一。

正扬科技的核心产品主要面向传统燃油车,但近年来,以纯电动汽车、混合动力电动汽车及燃料电池电动汽车为代表的新能源汽车快速发展,对传统燃油车行业造成了不小的冲击。

在新能源领域,新能源汽车分为纯电动汽车(BEV)、燃料电池电动汽车(FCEV)、混合动力电动汽车(HEV/PHEV)、其他新能源汽车四大类。其中,纯电动汽车和燃料电池电动汽车不需加装内燃机尾气后处理系统,混合动力电动汽车仍需要加装尾气后处理系统,其他新能源汽车视未来技术趋势确定是否需要尾气后处理系统。据此,正扬科技在招股书中坦言,其面临新能源汽车快速发展引起内燃机尾气后处理产品需求下降的风险。

不过,正扬科技表示,目前,我国新能源汽车主要集中在乘用车领域,在其主要产品关系密切的商用车领域,虽然也有不少新能源汽车制造企业正在积极布局,但由于新能源商用车仍普遍存在购置成本过高、续航里程短、电池电量小、充电及储氢基础设施完善程度不足等缺陷,导致其在商用车领域使用量较低,因此,新能源汽车的发展目前对其业务影响较小。

但是,正扬科技也表达了对未来的担忧,其称,长远来看,如果新能源汽车的生产技术取得革命性进展,导致上述缺陷得以改善,则预计商用车市场中新能源汽车的市场渗透率也将不断提升,这将对内燃机尾气污染治理行业带来冲击,导致其主导产品需求下降,进而影响其经营业绩和未来发展。

值得关注的是,正扬科技本次拟募集资金15亿元,其中,4.5亿元用于补充流动资金。2020年、2021年,正扬科技持有的交易性金融资产分别为5901.72万元、4686.46万元,占流动资产的比例为3.25%、2.34%,系公司根据现金管理需要购买的理财产品。

上文提到的,IPO“折戟”的赛卓电子就因上述类似问题被上交所质疑。据资料显示,其募投资金用于补充流动资金3亿元,2022年6月末,其货币资金为8918.69万元,交易性金融资产为4.18亿元,主要系从银行购买的理财产品。上交所要求其结合当前货币资金与交易性金融资产金额、未来具体项目规划及资金需求等方面,充分论证并披露本次募集3亿元补充流动资金的合理性、必要性。

虽然,正扬科技在2022年末将上述理财产品全部赎回,但是,其此番操作折射出的募集资金项目合理性问题一直以来也是监管的关注重点。

审核编辑 黄宇

-

传感器

+关注

关注

2550文章

51035浏览量

753063 -

芯片

+关注

关注

455文章

50714浏览量

423136 -

mems

+关注

关注

129文章

3924浏览量

190580

发布评论请先 登录

相关推荐

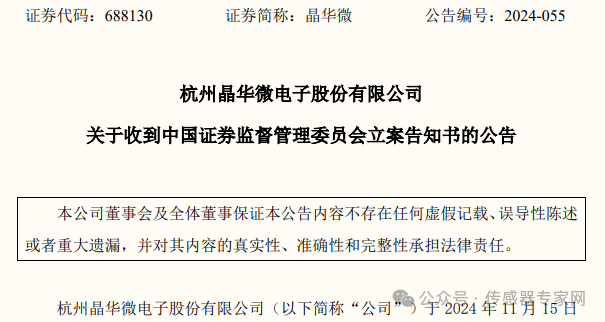

股价暴跌15%,杭州一知名传感器芯片上市企业 被证监会立案

图像传感器的探测能力与哪些因素有关

港迪技术IPO上市丨提升综合管理水平,强化公司持续经营能力

11家国产传感器公司正进行IPO上市辅导!有哪几家?

地平线港股IPO获证监会备案

乔锋智能IPO上市关注:IPO注册获同意,拟募资13.55亿

希磁科技国产磁传感器龙头企业开启IPO上市辅导 目标科创板

传感器公司排队IPO,持续经营能力获证监会重点关注

传感器公司排队IPO,持续经营能力获证监会重点关注

评论