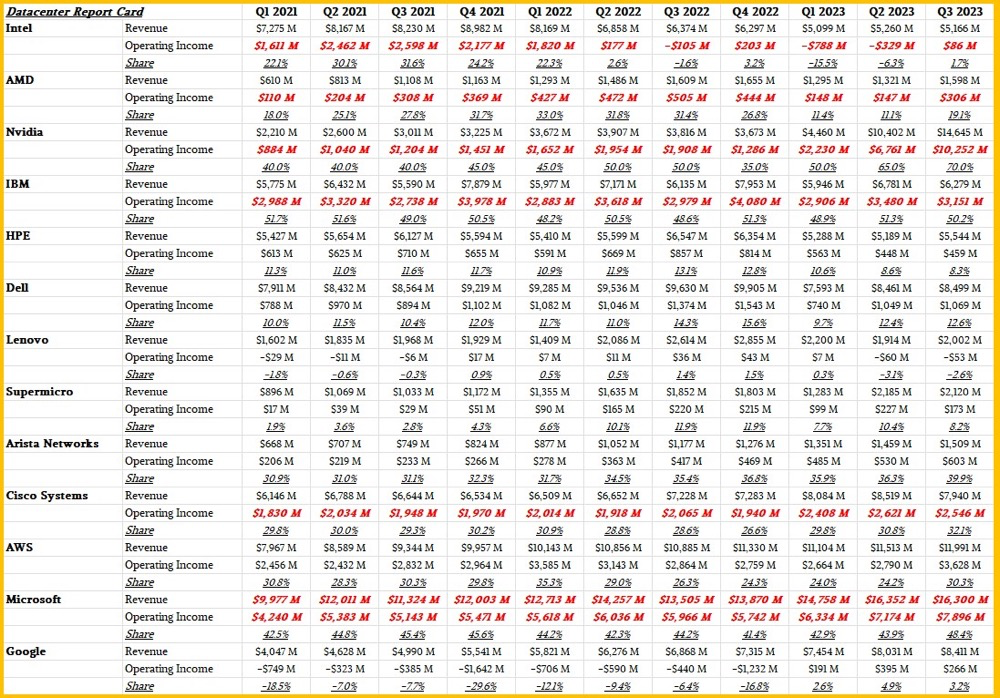

TheNextPlatform整理了数据中心关键供应商23年Q3的业绩,这些供应商包括芯片厂商(英特尔、AMD 和英伟达)、OEM系统厂商(IBM、HPE、戴尔、联想和超微)、设备制造商(思科、Arista)以及云服务厂商(AWS、微软、谷歌)。

*红色斜体标记的项目由估算得出。戴尔、HPE以及Nvidia的季度结束时间较为特殊,因此将它们最近季度的结果纳入2023年第三季度,以确保所有公司在Q3上保持一致。

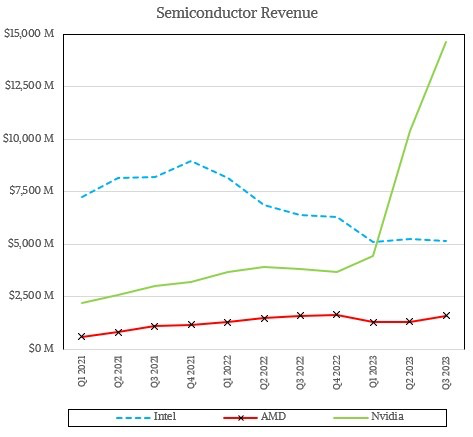

先来看看三大芯片制造商——英特尔、AMD 和英伟达的市场情况。

除了AI服务器外,今年的服务器市场整体处于下滑趋势。英特尔的数据中心收入稳定在 50 亿美元左右,AMD 每季度增长 15 亿美元,并且有望在不久的将来达到 20 亿美元。AMD 将继续受益于GPU 销售的爆炸性增长,而英特尔预计直到明年的“Granite Rapids”CPU 以及 2025 年后推出的“Falcon Shores”加速器之前,CPU 或 GPU 不会出现太大的增长。

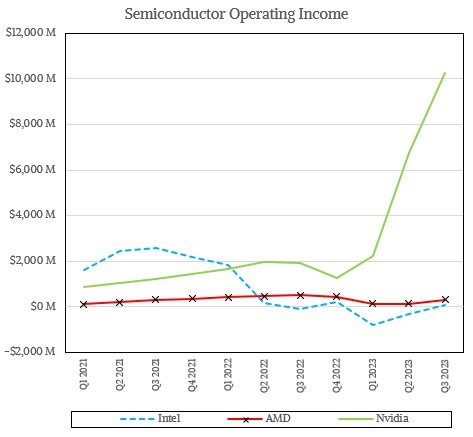

LLM推动了企业计算领域五十多年来最大的系统架构变革,英伟达则在这场变革中脱颖而出。下图是这三个芯片制造商的营业利润对比:

英特尔以前在数据中心业务中的营业利润约为50%,但在过去的六个季度中,该公司一直处于亏损或盈亏平衡状态。

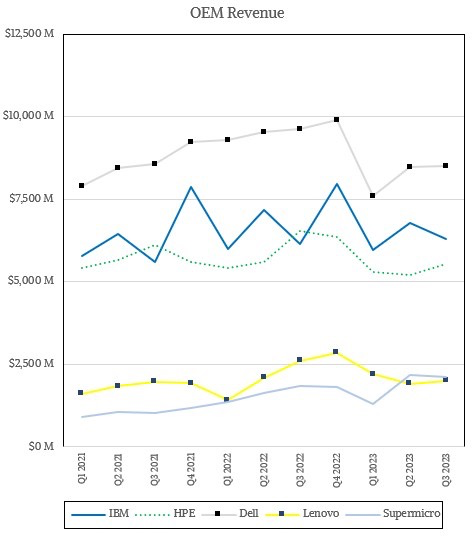

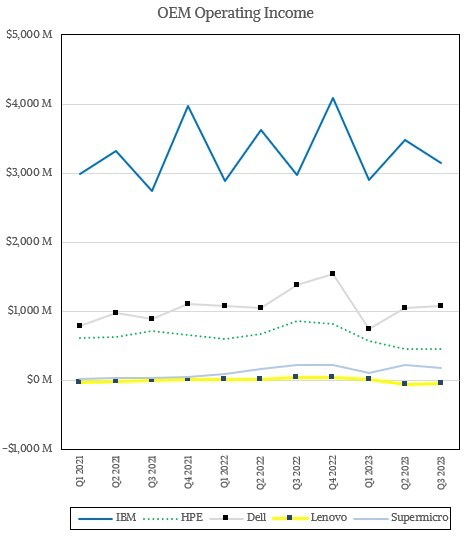

OEM 系统制造商,尤其是那些只销售硬件,在数据中心没有自己的大型硬件、软件和服务堆栈的制造商,很难达到英伟达现在的收入,并且也无法获得太多的利润。以下是IBM、HPE、戴尔、联想和超微等主要系统OEM厂商的收入情况:

OEM系统制造商在盈利方面面临着极大的挑战,即便添加了HPC集群也难以改变现状。

从销量和收入来看,戴尔是OEM 系统制造商中的领导者,但随着 X86 服务器的衰退,戴尔也像HPE 一样受到了重创。这两年HPE 超级计算机的销售有所增长,但并未带来太多利润,IBM也是如此。超微一直在稳步增长,与联想在数据中心领域展开了竞争,但超微的盈利也不高,联想过去两个季度的系统业务一直处于亏损状态。

IBM 是迄今为止最赚钱的 OEM 系统制造商,其盈利数据包括了核心服务器和系统软件(包括Red Hat Enterprise Linux)的销售额,但不包括更高级别的软件,如中间件、数据库或应用软件。

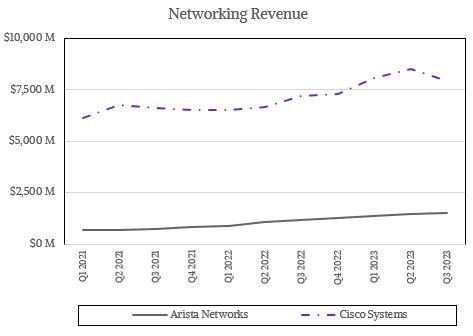

在数据中心网络领域,有两家公司引领了该行业的发展,它们是思科及其竞争对手 Arista。下图的收入来源包括园区、数据中心和边缘网络产品。

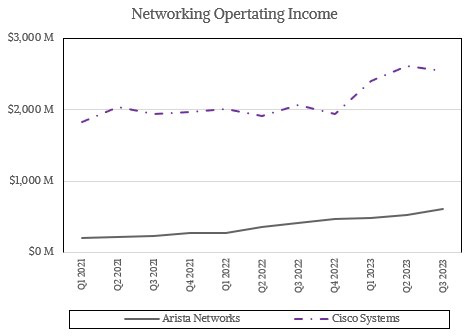

下图是思科和 Arista过去三年在营业利润方面的表现:

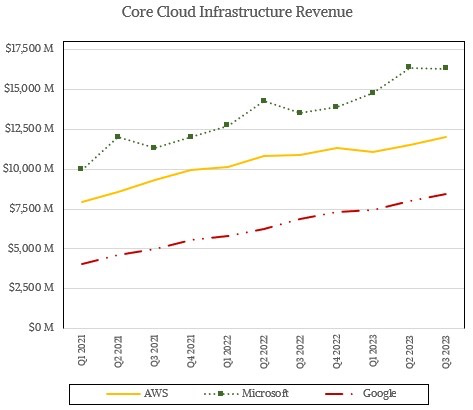

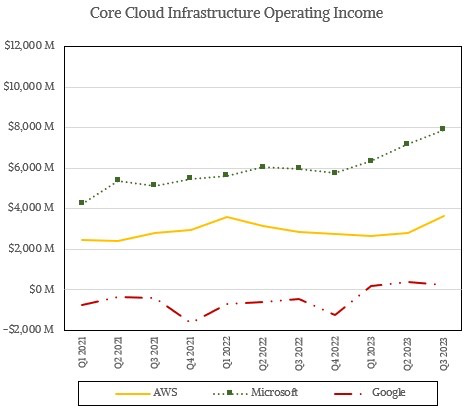

在云基础设施领域,AWS、微软和谷歌是行业的领头羊。

谷歌正在努力追赶微软和AWS,但似乎不会因技术或价格优势而突然实现巨大收入增长。谷歌云最近才实现盈利,如下所示:

这三家公司在 2023 年的盈利主要来自于使用 GPU 来训练生成式 AI 模型和在某些情况下为应用程序运行推理负载。如果没有 GenAI 的推动,谷歌云可能仍会处于亏损状态。

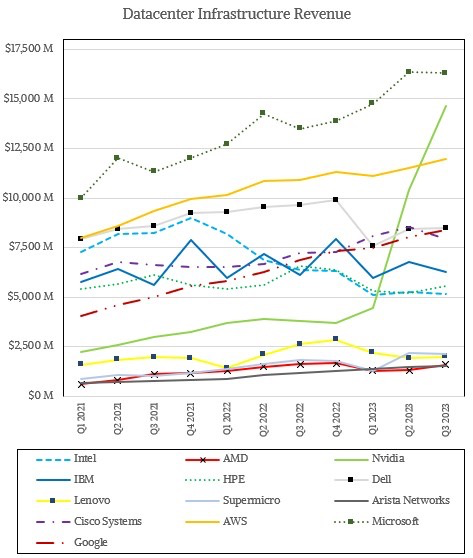

我们将这13家公司的收入放在同一张图表对比下:

由此可见,微软是数据中心领域最大的玩家,AWS 在过去两个季度被英伟达超越。戴尔、思科和谷歌云不相上下,英特尔与 HPE 齐头并进,联想、超微、AMD和Arista尾随其后。

随着 Power10 和 System z16 产品周期的结束,IBM 的排名有所下滑,直到 2025 年 Power11 和 z16 出现,才可能会再出现增长。

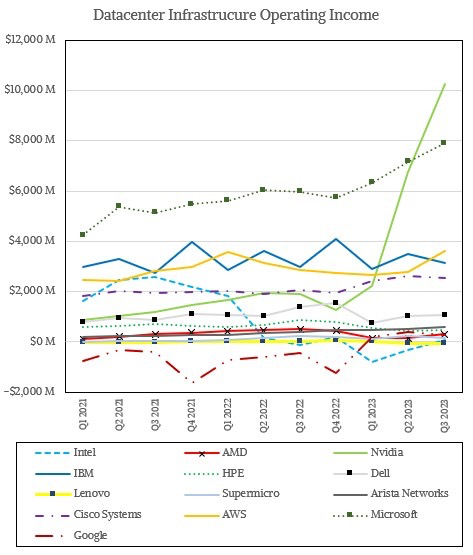

在数据中心运营利润方面,微软已经被英伟达大幅超越。IBM、AWS 和思科的趋势大致相似,相比之下,其他公司则徘徊在盈亏平衡附近。

-

芯片

+关注

关注

457文章

51345浏览量

428255 -

数据中心

+关注

关注

16文章

4876浏览量

72466 -

英伟达

+关注

关注

22文章

3857浏览量

92151

原文标题:2023年数据中心基础设施供应商业绩对比,谁更胜一筹?

文章出处:【微信号:SDNLAB,微信公众号:SDNLAB】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

在低延迟、高效传输的网络环境中,异地组网和内网穿透哪种技术更胜一筹?

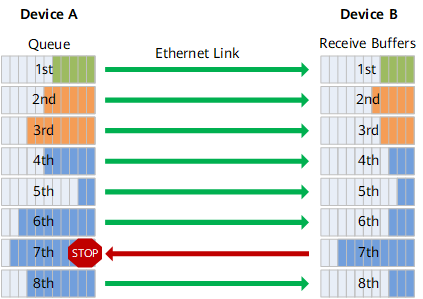

RoCE与IB对比分析(二):功能应用篇

ATFX扩展全球交易基础设施,迁移交易服务器至中国香港与伦敦Equinix数据中心

华为发布智算数据中心基础设施十大建设原则

数据中心的AI时代转型:挑战与机遇

预计2028年,数据中心冷却市场将达到168亿美元

数据中心布线标准有什么

数据中心交换机购买指南

UV固化烘箱VS传统烘干方式:谁更胜一筹?

2023年数据中心基础设施供应商业绩对比,谁更胜一筹?

2023年数据中心基础设施供应商业绩对比,谁更胜一筹?

评论