电子发烧友网报道(文/梁浩斌)在过去的2023年里,国内碳化硅产业经历了可能是发展速度最快的一年。首先是碳化硅衬底取得突破,8英寸进展神速,同时三安和天岳先进、天科合达等获得海外芯片巨头的认可,签下碳化硅衬底长期供货协议。ST还与三安合资建设碳化硅器件工厂,并由三安配套供应碳化硅衬底。

另一方面产能扩张速度也较快,今年以来国内碳化硅衬底产能逐步落地,多家厂商的扩产项目都在2023年实现量产或是在产能爬坡过程中。与之相匹配的是,不少碳化硅功率器件初创企业也在这一年里从fabless转型为IDM,也有一些IDM初创公司建成了自己的碳化硅晶圆厂,加上碳化硅晶圆代工的产能提升,国内碳化硅产业上下游的产能在过去一年里提升明显。

2023年年初,小编曾对2022年国内主要碳化硅衬底厂商的产能现状进行了简单分析。一年后的今天,我们重新梳理一下2023年以来国内碳化硅衬底的产能变化。

国内主要碳化硅衬底厂商产能现状

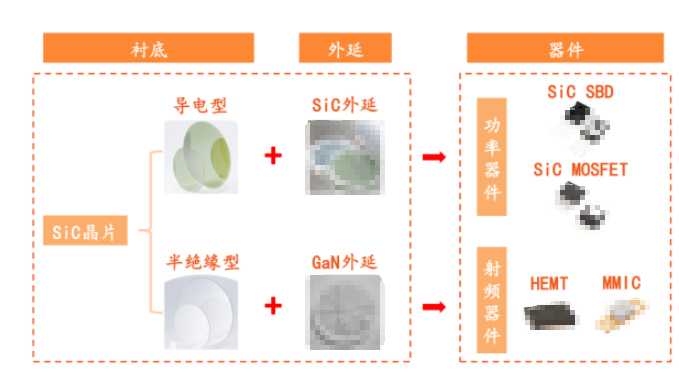

目前国内主要的碳化硅衬底供应商有天岳先进、天科合达、烁科晶体、露笑科技、东尼电子、河北同光等,其中三安光电走IDM路线,涉及衬底、外延、芯片、封装等产业环节,其他部分厂商还涉及自研单晶炉设备,以及外延片等产品。

天岳先进

天岳先进成立于2010年,专注于碳化硅衬底产品并具备外延、 碳化硅单晶生长炉的能力,其技术最初来源于山东大学的研究团队。根据Yole的数据此前在2020年上半年,天岳先进的半绝缘型碳化硅衬底占到全球30%的份额,仅次于II-VI的35%和Wolfspeed的33%排名第三。2022年,在yole估算的全球导电型碳化硅衬底销售额排名中,天岳先进收入增长超30倍,排名跃升至第六。

天岳先进产能分布在济南、济宁、上海三地,2023年产能的增速得益于济南工厂产能从半绝缘转为导电型,以及上海临港工厂的产能爬坡,公司的主要产品也从半绝缘成功调整为导电型,满足功率半导体市场需求。按照2023年公司第三季度的营收增长趋势以及公司披露的信息估算,天岳先进到2023年底整体产能能够达到年产25万片的水平。而2022年同期天岳先进的产能大约是6.7万片/年,2023年产能爬坡进展较为顺利。

值得一提的是此前天岳先进预计上海临港工厂将会在2026年达产,但从公司最新的披露信息来看,达产时间将会提前,可能在2025年内能够实现超过30万片的年产能。

2023年5月,天岳先进与英飞凌签订了新的衬底和晶棒供应协议,根据该协议,天岳先进将为英飞凌供应用于制造碳化硅半导体的高质量并且有竞争力的6英寸碳化硅衬底和晶棒,第一阶段将侧重于6英寸碳化硅材料,但未来也将会推动8英寸产品的供应。英飞凌表示这次协议的供应量长期将会占到公司需求量的两位数份额。

天科合达

天科合达成立于2006年,依托于中科院物理所,是国内较早进入碳化硅产业化的企业。Yole估算的数据显示,2022年天科合达导电型碳化硅衬底销售额国内第一,全球排名第四,仅次于Wolfspeed、Coherent(贰陆)、罗姆。

2023年天科合达碳化硅衬底产品以6英寸导电型为主,年产能约29万片,相比去年同期翻倍。目前天科合达在北京大兴、江苏徐州、新疆石河子、深圳都有工厂布局,2023年6月天科合达与深圳市重大产业投资集团共同投建的广东省重点项目深圳重投天科“第三代半导体材料产业园”项目初步建成投产;8月天科合达江苏徐州二期项目开工建设,并在2023年12月28日封顶,预计2024年8月投产后会新增16万片/年的产能,徐州工厂最终实现年产能23万片。

同时徐州三期100万片外延片项目也在布局中;北京工厂二期项目正在规划中,预计到2025年底,天科合达6英寸碳化硅衬底有效年产能达到90万片。

天科合达在2023年5月也与英飞凌签订了长期供货协议,协议中的供应规模以及产品规格等细节与天岳先进类似。值得一提的是,天科合达在2023年11月表示,截至10月份公司营收已经较2022年全年翻一番,营收首次突破10亿元。

晶盛机电

晶盛机电的业务偏向上游设备,包括碳化硅单晶炉、外延设备等,近年投入到碳化硅衬底产品研发,进展较快。截至2023年12月,晶盛机电已建设了6-8英寸碳化硅晶体生长、切片、抛光中试线,6英寸衬底片已通过多家下游企业验证,月产能达1万片并实现批量销售,8英寸衬底片处于下游企业验证阶段。

晶盛机电目前主要产能分布在宁夏和内蒙古工厂,其中宁夏银川项目设计产能为年产40万片6英寸及以上尺寸的导电型和半绝缘型碳化硅衬底晶片,项目投资总额为33.6亿元,已在2022年进行试产,据称3年内将优先向客户提供SiC衬底合计不低于23万片。

2023年11月,晶盛机电启动了年产25万片6英寸、5万片8英寸碳化硅衬底片项目,该项目落地浙江绍兴上虞区,总投资21.2亿元。

三安光电

三安光电是国内化合物半导体巨头,也是目前国内首家实现SiC垂直产业链布局的公司,具备衬底材料、外延生长,以及芯片制造的产业整合能力。目前其主要产能在湖南三安半导体工厂,官方透露2023年末到2024年初的6英寸碳化硅产能约在1.8万-2万片/月的水平。

此前湖南三安的碳化硅垂直整合业务平台配套产能规划是年产36万片,但由于2023年三安光电与意法半导体达成合作,成立碳化硅器件制造合资公司,规划达产后碳化硅功率晶圆产能为1万片/周。因此同时也要求三安光电为其配套建造新的8英寸碳化硅衬底工厂,并签订长期供货协议,保障原料供应,新建的8英寸碳化硅衬底工厂规划年产能为48万片。

另一方面,湖南三安在2023年还与理想汽车合资成立了苏州斯科半导体,规划年产240万只碳化硅半桥功率模块,这也将持续消化三安的碳化硅衬底产能。

烁科晶体

烁科晶体成立于2018年,隶属于中国电子科技集团,研发团队从2009年就开始组建,目前业务主要包括单晶炉设备和衬底,产能集中在山西中国电科碳化硅材料产业基地。据公司介绍,烁科晶体还是国内首家通过IATF16949汽车质量体系认证的碳化硅企业。

根据官方披露信息,烁科晶体山西产业基地已经进入满产状态,形成年产25万片N型碳化硅单晶晶片、5万片高纯半绝缘型碳化硅单晶晶片的产能,相比2022年年产约10万片有大幅提升。

2022年烁科晶体高管透露,公司长期规划投资30亿,形成接近200万片的年产能,预计2025年实现年产30万片,今天看来显然这个数字保守了。同时烁科晶体山西产业基地扩产项目也即将进入开工建设阶段,该项目达产后将形成年产150万片N型碳化硅单晶晶片、10万片高纯半绝缘型碳化硅单晶晶片的产能。

露笑科技

笑科技此前主要从事铜芯、铝芯电磁线等产品生产和销售,2018年开始布局碳化硅产业,2020年宣布与合肥市长丰县人民政府共同投资建设第三代碳化硅产业园,包括生产碳化硅衬底、外延片,总投资100亿元。

露笑科技2022年预计2023年内实现年产20万片,但去年公司的产能爬坡进展不顺,有消息显示这是由于碳化硅衬底价格持续走低,利润较低导致公司放缓产能扩张速度。而公司在2023年也没有对碳化硅项目进展作详细披露。无论如何,露笑科技2023的碳化硅产能是远不及预期的,电子发烧友预估截至2023年12月,其月产能为1万片-1.5万片。

此前露笑科技一期项目规划年产24万片6英寸导电型碳化硅衬底,预计到2023年4月,产能达到1万片/月,年内实现年产20万片。项目二期预计投入39亿元,二期建成达产后,可形成年产10万片6英寸外延片建设以及年产10万片8英寸衬底片建设;三期预计投入40亿元,项目内容为年产10万片8英寸外延片建设、年产15万片8英寸衬底片建设。

东尼电子

东尼电子此前专注于超微细合金线材及其他金属基复合材料的应用研发、生产与销售,从2017年开始储备研发碳化硅衬底,与南京航空航天大学签订《产学研合作协议》,以及聘请中国台湾中央研究院物理研究所博士作为主导。

东尼电子对产能披露也不多,此前公司预计2024年交付30万片、2025年交付50万片。按照订单合同测算,2023年5-12月公司至少产出13.5万片碳化硅衬底,但半年报中透露产能爬坡存在不确定性,有可能无法如期交付,所以预估其2023年年产能小于10万片。

同光股份

同光股份成立于2012年,位于保定市高新技术开发区,专注碳化硅衬底的研发和生产。公司与中科院半导体所紧密合作,2015年开始量产4英寸碳化硅晶片,目前6英寸导电型衬底已经达到车规级功率器件的应用标准,具备批量生产条件。

根据公司副总经理王巍透露,目前同光股份按照每年翻一番的节奏在走,明年内部产能规划达到30万片,2025年做到50万-60万片,因此估算其2023年产能约为15万片。2023年4月,同光股份表示8英寸导电型碳化硅晶体样品已经出炉,2023年底小批量生产。

写在最后:

除了上述的厂商,在2023年,国内碳化硅衬底行业还有众多新玩家入局,各地都陆续有大量的碳化硅项目落地,产能扩张规模达到了前所未有高度。根据王巍提供的数据来看,2023年国内碳化硅衬底折合6英寸的销量已经超过100万片,不少碳化硅衬底厂商的产能爬坡速度也要比以往计划的要更加快。当然在产能迅速扩张的同时,也要尊重产业周期,注意产能过剩的风险。

另一方面产能扩张速度也较快,今年以来国内碳化硅衬底产能逐步落地,多家厂商的扩产项目都在2023年实现量产或是在产能爬坡过程中。与之相匹配的是,不少碳化硅功率器件初创企业也在这一年里从fabless转型为IDM,也有一些IDM初创公司建成了自己的碳化硅晶圆厂,加上碳化硅晶圆代工的产能提升,国内碳化硅产业上下游的产能在过去一年里提升明显。

2023年年初,小编曾对2022年国内主要碳化硅衬底厂商的产能现状进行了简单分析。一年后的今天,我们重新梳理一下2023年以来国内碳化硅衬底的产能变化。

国内主要碳化硅衬底厂商产能现状

目前国内主要的碳化硅衬底供应商有天岳先进、天科合达、烁科晶体、露笑科技、东尼电子、河北同光等,其中三安光电走IDM路线,涉及衬底、外延、芯片、封装等产业环节,其他部分厂商还涉及自研单晶炉设备,以及外延片等产品。

天岳先进

天岳先进成立于2010年,专注于碳化硅衬底产品并具备外延、 碳化硅单晶生长炉的能力,其技术最初来源于山东大学的研究团队。根据Yole的数据此前在2020年上半年,天岳先进的半绝缘型碳化硅衬底占到全球30%的份额,仅次于II-VI的35%和Wolfspeed的33%排名第三。2022年,在yole估算的全球导电型碳化硅衬底销售额排名中,天岳先进收入增长超30倍,排名跃升至第六。

天岳先进产能分布在济南、济宁、上海三地,2023年产能的增速得益于济南工厂产能从半绝缘转为导电型,以及上海临港工厂的产能爬坡,公司的主要产品也从半绝缘成功调整为导电型,满足功率半导体市场需求。按照2023年公司第三季度的营收增长趋势以及公司披露的信息估算,天岳先进到2023年底整体产能能够达到年产25万片的水平。而2022年同期天岳先进的产能大约是6.7万片/年,2023年产能爬坡进展较为顺利。

值得一提的是此前天岳先进预计上海临港工厂将会在2026年达产,但从公司最新的披露信息来看,达产时间将会提前,可能在2025年内能够实现超过30万片的年产能。

2023年5月,天岳先进与英飞凌签订了新的衬底和晶棒供应协议,根据该协议,天岳先进将为英飞凌供应用于制造碳化硅半导体的高质量并且有竞争力的6英寸碳化硅衬底和晶棒,第一阶段将侧重于6英寸碳化硅材料,但未来也将会推动8英寸产品的供应。英飞凌表示这次协议的供应量长期将会占到公司需求量的两位数份额。

天科合达

天科合达成立于2006年,依托于中科院物理所,是国内较早进入碳化硅产业化的企业。Yole估算的数据显示,2022年天科合达导电型碳化硅衬底销售额国内第一,全球排名第四,仅次于Wolfspeed、Coherent(贰陆)、罗姆。

2023年天科合达碳化硅衬底产品以6英寸导电型为主,年产能约29万片,相比去年同期翻倍。目前天科合达在北京大兴、江苏徐州、新疆石河子、深圳都有工厂布局,2023年6月天科合达与深圳市重大产业投资集团共同投建的广东省重点项目深圳重投天科“第三代半导体材料产业园”项目初步建成投产;8月天科合达江苏徐州二期项目开工建设,并在2023年12月28日封顶,预计2024年8月投产后会新增16万片/年的产能,徐州工厂最终实现年产能23万片。

同时徐州三期100万片外延片项目也在布局中;北京工厂二期项目正在规划中,预计到2025年底,天科合达6英寸碳化硅衬底有效年产能达到90万片。

天科合达在2023年5月也与英飞凌签订了长期供货协议,协议中的供应规模以及产品规格等细节与天岳先进类似。值得一提的是,天科合达在2023年11月表示,截至10月份公司营收已经较2022年全年翻一番,营收首次突破10亿元。

晶盛机电

晶盛机电的业务偏向上游设备,包括碳化硅单晶炉、外延设备等,近年投入到碳化硅衬底产品研发,进展较快。截至2023年12月,晶盛机电已建设了6-8英寸碳化硅晶体生长、切片、抛光中试线,6英寸衬底片已通过多家下游企业验证,月产能达1万片并实现批量销售,8英寸衬底片处于下游企业验证阶段。

晶盛机电目前主要产能分布在宁夏和内蒙古工厂,其中宁夏银川项目设计产能为年产40万片6英寸及以上尺寸的导电型和半绝缘型碳化硅衬底晶片,项目投资总额为33.6亿元,已在2022年进行试产,据称3年内将优先向客户提供SiC衬底合计不低于23万片。

2023年11月,晶盛机电启动了年产25万片6英寸、5万片8英寸碳化硅衬底片项目,该项目落地浙江绍兴上虞区,总投资21.2亿元。

三安光电

三安光电是国内化合物半导体巨头,也是目前国内首家实现SiC垂直产业链布局的公司,具备衬底材料、外延生长,以及芯片制造的产业整合能力。目前其主要产能在湖南三安半导体工厂,官方透露2023年末到2024年初的6英寸碳化硅产能约在1.8万-2万片/月的水平。

此前湖南三安的碳化硅垂直整合业务平台配套产能规划是年产36万片,但由于2023年三安光电与意法半导体达成合作,成立碳化硅器件制造合资公司,规划达产后碳化硅功率晶圆产能为1万片/周。因此同时也要求三安光电为其配套建造新的8英寸碳化硅衬底工厂,并签订长期供货协议,保障原料供应,新建的8英寸碳化硅衬底工厂规划年产能为48万片。

另一方面,湖南三安在2023年还与理想汽车合资成立了苏州斯科半导体,规划年产240万只碳化硅半桥功率模块,这也将持续消化三安的碳化硅衬底产能。

烁科晶体

烁科晶体成立于2018年,隶属于中国电子科技集团,研发团队从2009年就开始组建,目前业务主要包括单晶炉设备和衬底,产能集中在山西中国电科碳化硅材料产业基地。据公司介绍,烁科晶体还是国内首家通过IATF16949汽车质量体系认证的碳化硅企业。

根据官方披露信息,烁科晶体山西产业基地已经进入满产状态,形成年产25万片N型碳化硅单晶晶片、5万片高纯半绝缘型碳化硅单晶晶片的产能,相比2022年年产约10万片有大幅提升。

2022年烁科晶体高管透露,公司长期规划投资30亿,形成接近200万片的年产能,预计2025年实现年产30万片,今天看来显然这个数字保守了。同时烁科晶体山西产业基地扩产项目也即将进入开工建设阶段,该项目达产后将形成年产150万片N型碳化硅单晶晶片、10万片高纯半绝缘型碳化硅单晶晶片的产能。

露笑科技

笑科技此前主要从事铜芯、铝芯电磁线等产品生产和销售,2018年开始布局碳化硅产业,2020年宣布与合肥市长丰县人民政府共同投资建设第三代碳化硅产业园,包括生产碳化硅衬底、外延片,总投资100亿元。

露笑科技2022年预计2023年内实现年产20万片,但去年公司的产能爬坡进展不顺,有消息显示这是由于碳化硅衬底价格持续走低,利润较低导致公司放缓产能扩张速度。而公司在2023年也没有对碳化硅项目进展作详细披露。无论如何,露笑科技2023的碳化硅产能是远不及预期的,电子发烧友预估截至2023年12月,其月产能为1万片-1.5万片。

此前露笑科技一期项目规划年产24万片6英寸导电型碳化硅衬底,预计到2023年4月,产能达到1万片/月,年内实现年产20万片。项目二期预计投入39亿元,二期建成达产后,可形成年产10万片6英寸外延片建设以及年产10万片8英寸衬底片建设;三期预计投入40亿元,项目内容为年产10万片8英寸外延片建设、年产15万片8英寸衬底片建设。

东尼电子

东尼电子此前专注于超微细合金线材及其他金属基复合材料的应用研发、生产与销售,从2017年开始储备研发碳化硅衬底,与南京航空航天大学签订《产学研合作协议》,以及聘请中国台湾中央研究院物理研究所博士作为主导。

东尼电子对产能披露也不多,此前公司预计2024年交付30万片、2025年交付50万片。按照订单合同测算,2023年5-12月公司至少产出13.5万片碳化硅衬底,但半年报中透露产能爬坡存在不确定性,有可能无法如期交付,所以预估其2023年年产能小于10万片。

同光股份

同光股份成立于2012年,位于保定市高新技术开发区,专注碳化硅衬底的研发和生产。公司与中科院半导体所紧密合作,2015年开始量产4英寸碳化硅晶片,目前6英寸导电型衬底已经达到车规级功率器件的应用标准,具备批量生产条件。

根据公司副总经理王巍透露,目前同光股份按照每年翻一番的节奏在走,明年内部产能规划达到30万片,2025年做到50万-60万片,因此估算其2023年产能约为15万片。2023年4月,同光股份表示8英寸导电型碳化硅晶体样品已经出炉,2023年底小批量生产。

写在最后:

除了上述的厂商,在2023年,国内碳化硅衬底行业还有众多新玩家入局,各地都陆续有大量的碳化硅项目落地,产能扩张规模达到了前所未有高度。根据王巍提供的数据来看,2023年国内碳化硅衬底折合6英寸的销量已经超过100万片,不少碳化硅衬底厂商的产能爬坡速度也要比以往计划的要更加快。当然在产能迅速扩张的同时,也要尊重产业周期,注意产能过剩的风险。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

SiC

+关注

关注

29文章

2804浏览量

62604 -

衬底

+关注

关注

0文章

35浏览量

9365 -

碳化硅

+关注

关注

25文章

2748浏览量

49016

发布评论请先 登录

相关推荐

车规产品井喷!盘点2023年推出的国产车规SiC MOSFET产品

碳化硅衬底长期供货协议。ST还与三安合资建设碳化硅器件工厂,并由三安配套供应碳化硅衬底。 另

碳化硅衬底,进化到12英寸!

电子发烧友网报道(文/梁浩斌)碳化硅产业当前主流的晶圆尺寸是6英寸,并正在大规模往8英寸发展,在最上游的晶体、衬底,业界已经具备大量产能,8英寸的碳化硅晶圆产线也开始逐渐落地,进入试产

华索科技入选深圳比亚迪研究院碳化硅衬底加工项目设备供应链

华索科技于5月22日宣布,成功中标深圳比亚迪研究院碳化硅衬底加工项目设备供应链环节。这标志着华索科技和深圳比亚迪在新能源产业链方面的战略合作拉开序幕。据悉,双方已签署价值数千万元的衬底

全国最大8英寸碳化硅衬底生产基地落地山东?

作为技术应用最成熟的衬底材料,碳化硅衬底在市场上“一片难求”。碳化硅功率器件在新能源汽车中的渗透率正在快速扩大,能显著提升续航能力与充电效率,并降低整车成本。

发表于 04-11 09:28

•478次阅读

晶盛机电6英寸碳化硅外延设备热销,订单量迅猛增长

聚焦碳化硅衬底片和碳化硅外延设备两大业务。公司已掌握行业领先的8英寸碳化硅衬底技术和工艺,量产晶片的核心位错达到行业领先水平。

中国碳化硅衬底价格2024年快速滑落 800V的春天看来要到了

国际半导体IDM厂商,如意法半导体、英飞凌、安森美、罗姆电子等,在中国市场仍然占据碳化硅元件的重要地位。消息人士补充,外国汽车品牌或与中国合资的汽车品牌,也主要依赖于上述供应商进行碳化硅

发表于 03-14 14:19

•1265次阅读

碳化硅压敏电阻 - 氧化锌 MOV

。碳化硅压敏电阻的主要特点自我修复。用于空气/油/SF6 环境。可配置为单个或模块化组件。极高的载流量。高浪涌能量等级。100% 活性材料。可重复的非线性特性。耐高压。基本上是无感的。碳化硅圆盘压敏电阻每个

发表于 03-08 08:37

中国碳化硅衬底价格下滑,国际供应商仍为主要采购源

据该知情人士透露,来自中国电动车生产商及全球各地芯片制造巨头的订单,目前无法满足国内碳化硅供应商对产能的需求。部分中国企业虽然承诺会加强本土

碳化硅衬底产业全景:国内外主要厂商分布图

中国在碳化硅衬底领域的布局显示出了其对半导体材料自主供应链建设的重视。随着全球对高效能、高耐用性电子器件需求的增加,碳化硅衬底由于其在高温、

发表于 02-27 10:28

•1597次阅读

国内主要碳化硅衬底厂商产能现状

国内主要的碳化硅衬底供应商包括天岳先进、天科合达、烁科晶体、东尼电子和河北同光等。三安光电走IDM路线,覆盖衬底、外延、芯片、封装等环节。部

发表于 01-12 11:37

•3108次阅读

2023年国内主要碳化硅衬底供应商产能现状

2023年国内主要碳化硅衬底供应商产能现状

评论