摘要

极薄铜箔逐渐成为传统铜箔市场的主流产品;复合铜箔或将迎来放量与装车。

1月10日,德福科技发布公告,公司与德国某头部知名整车厂商旗下动力电池全资子公司签署了《Nomination Agreement》(定点协议),协议约定由公司向客户供应锂电铜箔产品。

不久前的12月28日,德福科技子公司高端铜箔产能再扩产,其子公司琥珀新材料2.5万吨产线投产,公司整体年产能突破15万吨。

作为电解铜箔头部企业,德福科技的扩产签单及布局动态一定程度上反映了锂电传统铜箔市场的变化情况。

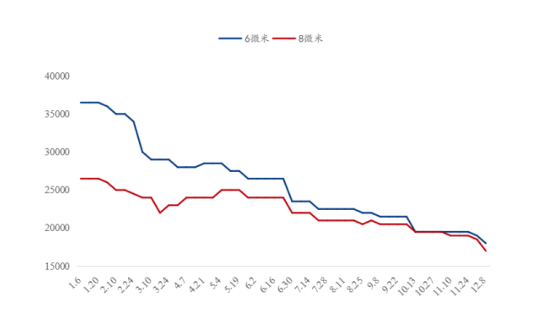

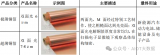

加工费是衡量锂电铜箔盈利水平的重要指标之一。2023年伊始,受动力电池端高库存的影响,锂电铜箔加工费出现断崖式下滑,而后尽管下游需求端市场回暖,但在以量换价行为促使下,铜箔加工费仍出现小幅度下滑。

至2023年年末,锂电铜箔加工费变化整体呈现出跌幅逐渐放缓的迹象。一方面目前已经处于成本线附近,另外一方面,电池厂开工率有所上升,所以铜箔加工费变化不大。

锂电铜箔加工费走势(单位:元/吨)

加工费下滑的另一面,是行业内激烈的同质化产品竞争以及锂电产业链上普遍存在的产能过剩现象。

德福科技副总经理宋铁峰在高工锂电年会上表示,“当前已有超过50家公司选择布局铜箔这一细分赛道,相关产能预计2024年突破150万吨,相比市场需求,产能或过剩一半以上”。

在此背景下,无论是基于下游对电池能量密度提升的市场倒逼,还是企业出于差异化布局、提高盈利边际效益的需要,以极薄铜箔为代表的高端铜箔逐渐成为传统铜箔市场的主流产品。

根据GGII预测,随着铜箔企业关键技术的不断突破和电池企业应用技术的逐步提高,预计到到2025年<6μm铜箔出货量市场占比将提升至50%。

高工锂电了解到,目前头部铜箔企业极薄铜箔已开始放量。其中,诺德股份4.5μm和4μm极薄铜箔已开启批量生产和交付,且具备3.5μm极薄铜箔的量产能力;德福科技<6μm铜箔出货量占公司整体比重的10%。

在应用端,下游头部电池厂商如宁德时代、亿纬锂能、中创新航、蜂巢能源等正加快5μm、4.5μm等极薄锂电铜箔的布局。

值得注意的是,极薄铜箔在导入上仍存在一些问题,考验着下游电池企业的制造工艺水平。

诺德股份研究院院长丁瑜博士曾表示,4.5μm铜箔在电池生产工艺流程中的还是有很多问题出现,比如断带频次、较高的电芯内阻、高放热等方面,对全面导入4.5μm铜箔起阻碍作用。

另外,<6μm极薄铜箔的全面普及与应用仍需要一定时间。宋铁峰称,4.5μm甚至5μm铜箔的全面应用需要2-3年的时间,2024年锂电铜箔市场将仍以6μm为主。

复合铜箔则是锂电铜箔的另一发展方向。尽管仍处于产业发展初期,复合铜箔凭借其理论成本低、能量密度高、安全性能好等显著优势获得青睐。

2023年,复合铜箔完成了0-1的产业化跃进,并于年末迎来了实质性进展。

产能扩张上,2023年12月28日,金美新材料复合铜箔规模化生产正式启动,本次实现量产的为6μm复合铜箔,目前产线正在产能爬坡阶段,满产后单条产线产能将达到300万平方米/月;

送样调试上,璞泰来、英联股份、宝明科技、双星新材、胜利精密、元琛科技等企业均先后表示已向下游客户送样。

而在2024年,根据多家企业的产能规划情况,复合铜箔或将迎来放量与装车。

据悉,金美新材料宜宾基地预计将于2024年一季度开工建设,2024年年末开始投产;诺德股份复合铜箔生产项目一期项目将在2024年3月份进入装机调试投产;英联股份在高邮的10万㎡自建工厂预计于明年一季度落成。

装车进度上,多位业内人士给出了不同结论,某复合集流企业表示复合铜箔的装车时间预计在2024年一二季度,另一位业内人士则预测复合铜箔装车则要等到第四季度。

一致的观点是,目前下游市场对复合铜箔存在着较广泛的应用需求,具体装车时间取决于复合铜箔的放量情况。

对于复合铜箔的产业化瓶颈,主要集中在三个部分。

其一在于成本。下游对于复合铜箔的核心需求来自于减少对铜金属资源的依赖从而达到降本效果。目前来看,复合铜箔前期设备成本高,行业内普遍生产良率低于预期,从而实际成本高于理论成本,未来在成本上跑赢传统铜箔是关键。

其二在于技术路线的不明朗。尽管PET、PP已成为多家企业布局的方向,且各家企业对于一步法、两步法、三步法的制造工艺已基本确定,但产品完成验证、形成稳定良率的量产仍有很长一段时间。

其三在于应用时对电池制造工艺的新要求。复合铜箔的应用需要对锂电池产线工艺进行改造,如焊接工艺环节、开卷环节等,对电池端的制造工艺提出了更高要求。

审核编辑:刘清

-

动力电池

+关注

关注

113文章

4534浏览量

77638

原文标题:开局2024:锂电铜箔差异化赛道“竞逐”

文章出处:【微信号:weixin-gg-lb,微信公众号:高工锂电】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

运营商如何实现差异化连接

「腾讯IoT Video+微信小程序」觅感猫眼方案助力锁厂打造差异化产品优势

英飞凌 | 用电容式触摸感应技术实现HMI差异化解决方案

江苏移动携手华为率先完成全省范围智能差异化体验保障商用验证

鸿蒙ArkUI-X平台差异化:【运行态差异化(@ohos.deviceInfo)】

探索IPE差异化体验,助力浙江移动网络价值变现

华为携手中国移动浙江公司 实现全球首个5G-A核心网智能差异化体验保障

用电容式触摸感应技术实现HMI差异化解决方案

锂电铜箔差异化赛道“竞逐”

锂电铜箔差异化赛道“竞逐”

评论