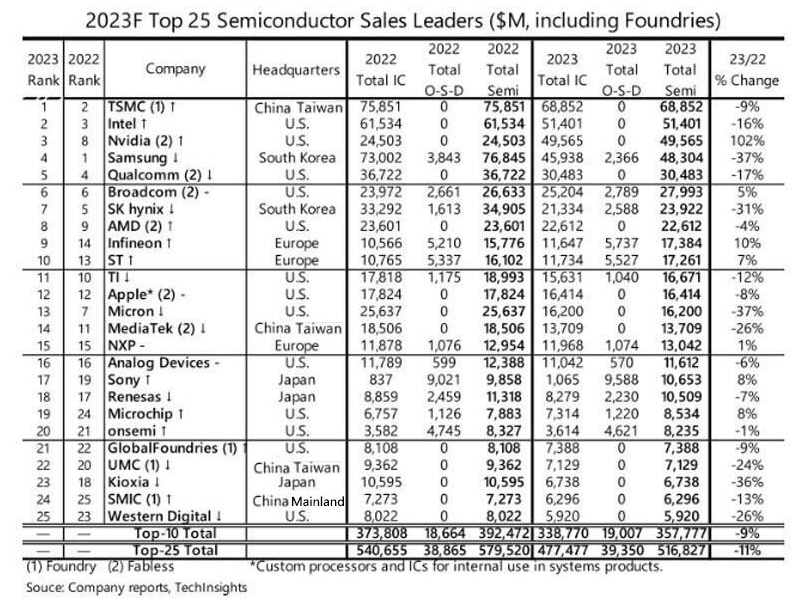

电子发烧友网报道(文/周凯扬)从这几天陆续公开的半导体公司年报可以看出,2023年对于许多企业而言都是艰难前行的一年。这对于全球半导体设备厂商也是如此,从SEMI的统计数据来看,在经历了2022年创纪录的1074亿美元销售额后,预计2023年半导体设备总销售额下滑至1009亿美元。

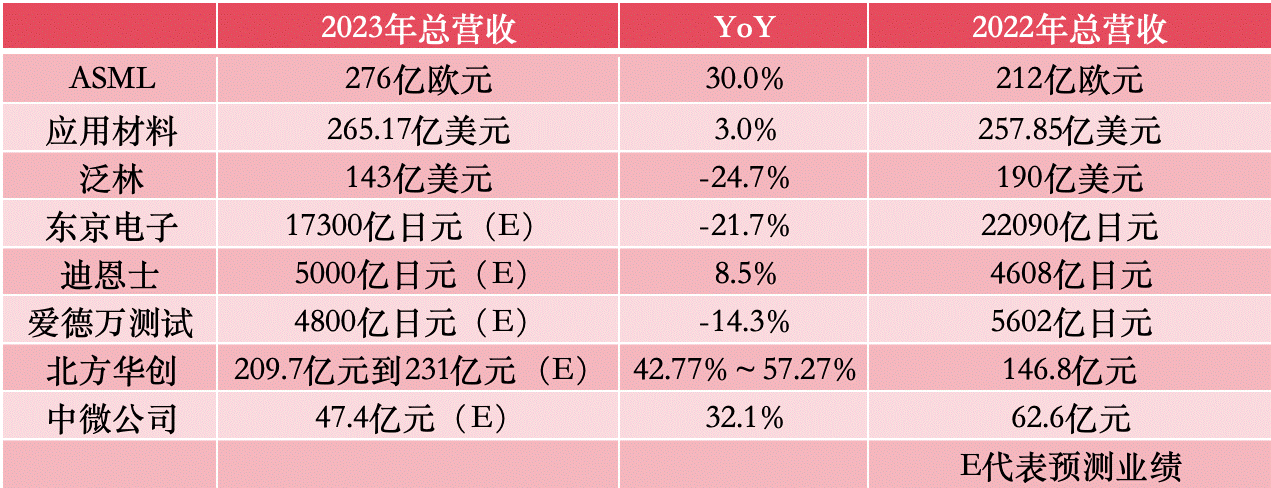

部分半导体设备厂商2023年营收 / 电子发烧友网整理

根据绝大多数半导体设备厂商近期公布的财报来看,下滑的趋势确实很明显,但也有厂商实现了逆势增长,尤其是在国内半导体制造需求持续高涨下,一部分国产设备厂商借势崛起。对于刚拉开序幕的2024年而言,市场情绪还是相当乐观的,据SEMI预测,2024年半导体设备市场将迎来更为强劲的复苏,甚至可能再度突破千亿美元大关,甚至会在2025年达到1240亿美元的新高。

ASML

此前我们已经对ASML的年报数据进行了分析,由于其是高端光刻设备的垄断厂商,ASML依旧展现出了与市场趋势相反的强势增长。其全年总营收同比增长30%,达到276亿欧元,净利润为79亿欧元。从营收总额上看,ASML也一举超过了应用材料,成为全球新的第一大半导体设备厂商。

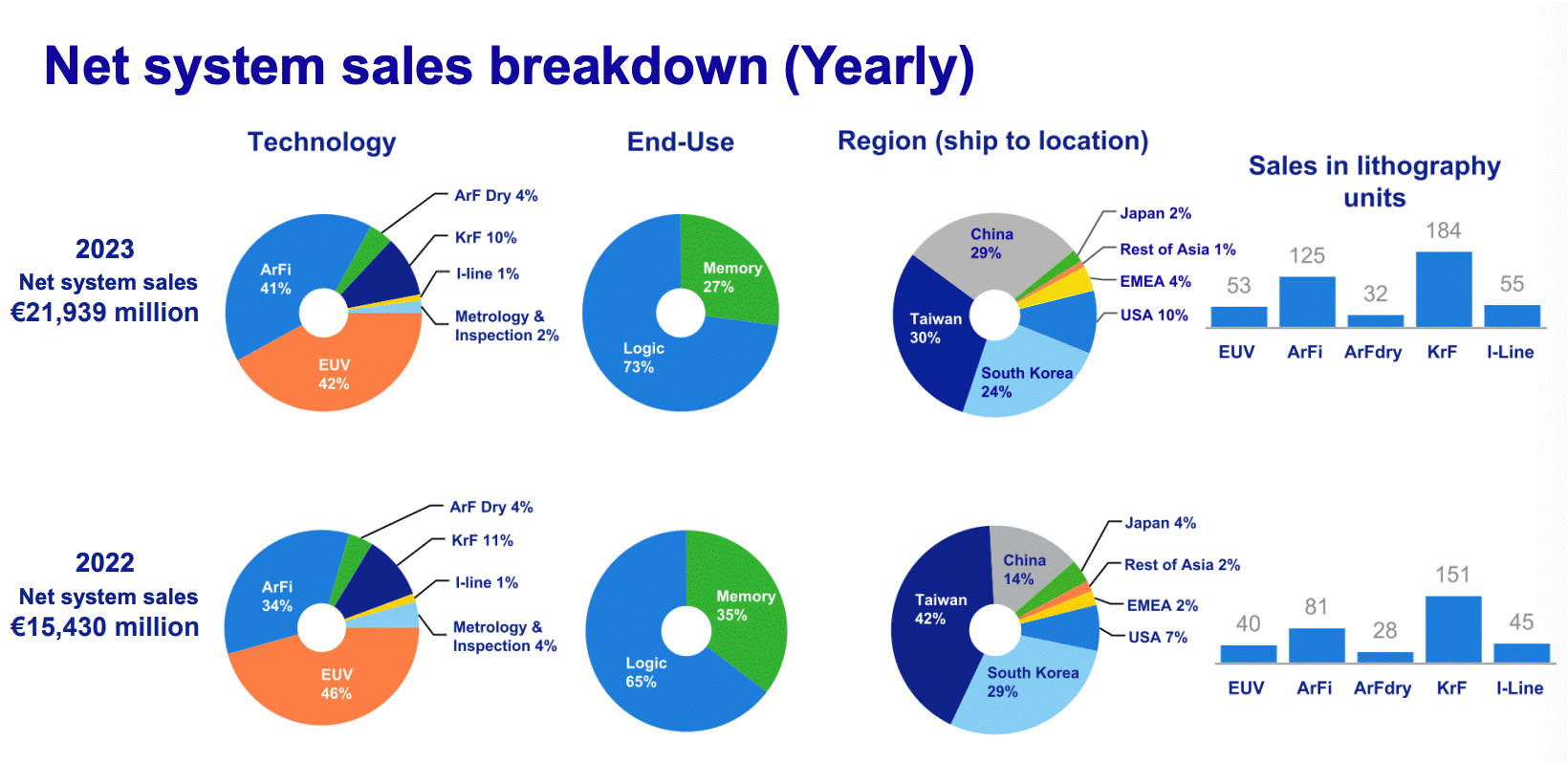

ASML在EUV和DUV***系统的营收上,均实现了双位数的增长,其中DUV系统的营收更是暴涨60%,达到123亿欧元。从地区营收分布来看,这得益于2023年中国大陆对于DUV系统的强劲需求,结合中国台湾地区贡献的营收,来自中国的光刻系统销售额占比已经接近60%。

不过对于ASML自身而言,其2024年还是稳定过渡的一年,虽然在第四季度92亿元破纪录的订单下,以390亿欧元的超高积压订单金额结束了2023年,但其预计2024年的业绩或与2023年持平。且在出口限制下,ASML对2024年中国大陆的营收依然持乐观态度。ASML本年度的计划在于加速高NA EUV系统的部署,并进一步提升其光刻设备产能,为2025年的更猛烈的需求爆发做好准备。

应用材料

被ASML反超的应用材料在2023财年营收增长了3%,达到265.2亿美元,净利润为76.5亿美元,同比增长9%。之所以能够连续五年跑赢半导体设备市场,得益于应用材料在该市场拥有最为广泛的设备产品组合。但单论增长幅度,2023年稳扎稳打的应用材料确实输给了“爆单”的ASML。

在2023年半导体设备业务上,中国大陆为应用材料贡献了20%的营收,尤其是在Q4,来自中国大陆的营收占季度总营收的44%,得益于该季度近5亿美元的DRAM设备订单等。应用材料认为未来中国大陆市场依然将保持增长,因为本土制造产能仍远低于其半导体需求占比,且虽然标称的本土晶圆产能在持续增长,但有效产能还是低于行业平均水平,需要等待产品和工艺良率的逐步成熟。

应用材料预计2024年,来自先进逻辑工艺的晶圆代工厂客户需求将迎来新一轮增长,这得益于PC、云以及AI数据中心的支出增加,以及部分晶圆厂GAA节点的初步部署。至于在ICAPS上,由于工业与汽车市场的疲软,其需求会有所下滑。

在存储市场上,客户的DRAM和利用率都在提升,同时花在NAND上的设备支出也会同比增加,但仍远低于2022年的水平,不到WFE总占比的10%。不过应用材料对于未来NAND市场的看法相对较为悲观,他们认为此后用于NAND的半导体设备占比都将维持在一个较低的百分比。

泛林

泛林也在近期公布了2024财年Q2的财报数据,让我们对其2023年的业绩表现有了一个大致的了解。相较2022年全年营收190亿美元的破纪录成绩而言,其2023年的成绩有着一定幅度的下滑,全年营收总额为143亿美元。

根据泛林公开的数据,2023年存储用半导体设备的营收同比下滑了40%,这主要是因为晶圆厂对NAND设备支出的大幅下滑,幅度超过了75%。而在非存储用半导体设备上,来自中国成熟工艺节点的需求为其带来了可观的增长,但由于其余国家地区在先进工艺节点上的支出有所下滑,这部分业务的营收也有小额下滑。

不过作为刻蚀设备中占比最高的企业,即便业绩有所下滑,泛林依旧稳住了全球半导体厂商营收第三的位置。去年排名第四的东京电子虽然还未公布最新季度的财报数据,不过从其对2024财年的预测数据来看,其营收也有一定缩水,预计为117.8亿美元。

泛林认为,随着进入2024年,市场环境依然不算明朗,不过他们预计存储市场会有着不错的复苏,甚至年尾将迎来一波大幅增长。不过其预测数据相对SEMI来说更为保守,SEMI预计2024年全球晶圆厂设备的投入为931.6亿美元,而泛林则预计在850亿美元到900亿美元的范围内。HBM内存以及节点转换将为DRAM市场带来增长,技术升级则将进一步促进NAND在设备支出上的增长。

除此之外,全球在先进逻辑工艺节点上的设备投资将进一步增加,但除中国之外,成熟节点的投资会有所下滑。泛林表示,中国大陆地区的设备投资依然将在2024年处于一个较为稳定的水平。

北方华创

从EUV、DUV之类的高端光刻设备上来看,国产化率仍处于较低的水平。然而,经过数年追求集成电路产业链自主可控的发展,国产半导体设备在成熟工艺,以及部分工序所用设备的国产化率已经突破了双位数,而为此做出贡献的厂商们,也在今年收获了不错的业绩。

作为国内半导体设备的龙头企业,北方华创在2022年实现营业收入146.8亿元,成为国内首个进军百亿俱乐部的厂商。而2023年北方华创继续维持这一势头,营收或将突破两百亿元的大关。

根据其2023年度业绩预告来看,其营业收入在209.7亿元到231亿元范围内,比上年同比增长42.77%~57.27%。净利润在36.1亿元到41.5亿元范围内,比上年同比增长53.44%~76.39%。北方华创表示2023年公司新签订单超过300亿元,其中集成电路领域占比超过了70%。

能有如此优异的业绩表现,离不开北方华创的产品阵容布局,比如其在2023年发布的12英寸CCP刻蚀设备Accura BE,一经推出并经过头部客户的验证后,就获得了多个重复采购订单。除了刻蚀设备外,其薄膜沉积设备、清洗设备等也在不断获得重复订单,工艺覆盖度也有了大幅提升。

中微公司

同样在2023年实现强势增长的还有中微公司,根据其2023年年度业绩预告来看,预计2023年营业收入达到62.6亿元,较2022年同比增长32.1%,净利润预计在17亿元到18.5亿元区间内,同比增长45.32%至58.15%。除此之外,2023年中微公司的订单金额也有了可观的增长,全年新增订单83.6亿元,较2022年同比增长32.3%。

为中微公司贡献主要营收和订单的仍是CCP和ICP刻蚀设备,该系列产品预计带来了47亿元的营收,较2022年同比增长49.4%。这得益于中微公司在单台和双台刻蚀设备的布局,以及***化率的进一步提升。中微公司表示,其CCP和ICP刻蚀设备在国内主要客户芯片生产线上的市占率大幅提升。

写在最后

从以上半导体设备公司的业绩表现上可以看出,尽管2023年整个设备市场面临着回落的情况,先进工艺的推进以及中国大陆半导体制造的需求,还是为不少厂商创造了机遇。所以在不少厂商的报告中,我们都能看到中国大陆贡献的设备营收以及营收占比在大幅提升,而这还是在地缘政治的负面影响下实现的。据SEMI预测,2024年大陆WPM产能还会再度增加13%,达到860万片,而国产设备厂商在这一趋势下将拥有更大的优势。

最后,绝大多数厂商由于2023存储市场的萎靡,在相关的设备支出上有所缩减,可随着新制造技术、新节点以及AI计算对高带宽内存的需求,今年半导体设备应用市场中,存储(尤其是NAND设备)的占比会有所回升,并在2025年再度回归正常水平。

-

半导体

+关注

关注

334文章

27380浏览量

218943

发布评论请先 登录

相关推荐

2023年半导体设备厂商业绩解读,逆势增长,中国市场是重要支撑

2023年半导体设备厂商业绩解读,逆势增长,中国市场是重要支撑

评论