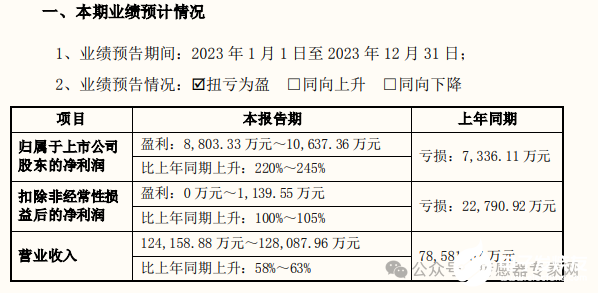

传感器是技术密集型的高科技产业,其中,技术研发及资金投入最大的板块,莫过于MEMS传感器芯片的研发设计和生产产线。 中国&全球领先的MEMS芯片代工企业赛微电子,2022年陷入了全面亏损,这也是公司上市后首亏,当年实现归属净利润约为-7336万元,对应实现扣非后归属净利润更是亏损2.28亿元。赛微电子对此表示,主要是瑞典MEMS产线和北京MEMS产线在报告期的经营状况综合导致公司核心MEMS主业在整体上首次由盈利转为亏损,且亏损金额较大。 1月29日,赛微电子披露2023年度业绩预报预告,时隔一年赛微电子扭亏为盈,预计2023年实现营业收入124,158.88万元~128,087.96万元,同比增长58%~63%;净利润8,803.33万元~10,637.36万元,同比扭亏为盈;扣非净利润0万元~1,139.55万元。

报告中,赛微电子解释业绩变动的主要原因为: 1、公司聚焦发展主营业务MEMS(Micro-Electro-Mechanical Systems,即微电子机械系统,简称为微机电系统),在工艺开发与晶圆制造方面均具备突出、领先的全球竞争优势,拥有业内顶级专家与工程师团队,并在境内外同时布局扩张新的8英寸/12英寸产能,较好地把握了下游通讯、生物医疗、工业汽车、消费电子等应用领域的市场机遇,订单饱满,生产与销售旺盛。本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。 2、在原有境外扩产计划受挫之后,公司瑞典MEMS产线(FAB1&2)重新调整扩产方案,在2023年上半年完成收购产线所在的半导体产业园区,为业务扩展提供了可预期的空间条件,进一步巩固扩大了与客户的业务合作关系,瑞典产线的营业收入重回增长轨道,盈利能力亦得到显著恢复。 3、在经历多年积累之后,公司北京MEMS产线(FAB3)进入产能爬坡阶段,具有导入属性的工艺开发业务持续扩大,且从工艺开发阶段转入风险试产、量产阶段的晶圆产品类别持续增加,北京产线的营业收入实现大幅增长,在客观面临折旧摊销压力、工厂运转及人员费用压力的情况下实现亏损收窄。 4、近年来,国际政治经济环境较为复杂,公司从境外增加了数批次半导体设备的战略性采购,在满足集团旗下产线自身中长期需要的同时,结合国内其他半导体制造厂商的需求新增了半导体设备销售业务,为集团贡献了一定体量的营业收入以及部分盈利。 5、公司参股子公司在本报告期内整体产生亏损。本报告期内,预计非经常性损益对当期净利润的影响约为12,229.66万元,上年同期非经常性损益对当期净利润的影响为15,454.81万元。

次日,赛微电子在电话会议中,回复了多位投资者的问题: 1、请介绍公司 2023 年净利润扭亏为盈的主要原因。 答:公司 2023 年净利润扭亏为盈的主要原因为: (1)在原有境外扩产计划受挫之后,公司瑞典 MEMS 产线(FAB1&2)重新调整扩产方案,在 2023 年上半年完成收购产线所在的半导体产业园区,为业务扩展提供了可预期的空间条件,进一步巩固扩大了与客户的业务合作关系,瑞典产线的营业收入重回增长轨道,盈利能力亦得到显著恢复; (2)在经历多年积累之后,公司北京 MEMS 产线(FAB3)进入产能爬坡阶段,具有导入属性的工艺开发业务持续扩大,且从工艺开发阶段转入风险试产、量产阶段的晶圆产品类别持续增加,北京产线的营业收入实现大幅增长,在客观面临折旧摊销压力、工厂运转及人员费3用压力的情况下实现亏损收窄; (3)近年来,国际政治经济环境较为复杂,公司从境外增加了数批次半导体设备的战略性采购,在满足集团旗下产线自身中长期需要的同时,结合国内其他半导体制造厂商的需求新增了半导体设备销售业务,为集团贡献了一定体量的营业收入以及部分盈利。 2、请问公司 MEMS 业务收入是否受到季节性、淡旺季的影响?公司 2023 年第四季度的增长是否具有可持续性? 答:根据公司历史统计数据,MEMS 业务收入的季节性、淡旺季并不明显。虽然不同季节会因所交付芯片晶圆的结构差异而产生波动,但由于偏居上游,涉及下游各行业较为分散,来自不同领域的需求增减会在一定程度上相互抵消,因此 MEMS 业务的周期性较弱。 对于公司瑞典 FAB1&2 产线,继续保持全球领先的工艺水平及新技术、新材料开发能力,拥有优质的客户群体,保持充足的在手订单,工厂运营状况良好,拥有可预期的新扩充产能。对于公司北京 FAB3 产线,随着硅麦克风、BAW 滤波器、MEMS微振镜等产品的量产爬坡,以及 MEMS 气体、生物芯片、加速度计、惯性 IMU 等产品的风险试产,以及 MEMS 压力、温湿度、微流控、振荡器、红外、硅光子等产品的工艺开发推进,客户及订单需求持续增加,将带动产线产能利用率的持续提升。 不考虑其他新建产线,在不发生意外的情况下,公司瑞典及北京产线都将迎来市场需求驱动下的业务持续增长,预计将会是一个具备可持续性的中长期发展趋势。

3、请问公司如何定位 2023 年新增的半导体设备业务?第四季度该业务的影响情况如何? 答:公司全资子公司赛积国际于 2022 年 10 月已变更经营范围(并进行了公告),增加与半导体设备相关业务。赛积国际作为公司 MEMS 封装测试业务的一级平台企业开展相关业务活动,同时兼顾支持公司旗下境内 MEMS 代工制造中试线;此外,由于公司基于建设“境内-境外双循环”代工服务体系的发展战略,在境内外拥有数条在建/运营/规划中的半导体制造产线,且考虑到复杂的国际政治经济环境,近年来公司旗下子公司从境外战略性采购了多批次半导体设备进行使用或储备,赛积国际根据公司业务发展的实际需要开展部分与半导体设备相关的保障业务,在服务集团旗下 FAB 需要的同时,也根据市场需求服务于其他半导体制造企业。2023 年第四季度该业务仍存在部分收入贡献,但相较于第三季度(具有累积交付因素)的数据影响显著降低。公司未来将结合实际情况持续、适度开展此类业务,但主要目的仍是支持公司 MEMS 核心主业。 4、请问公司 2023 年收购的瑞典斯德哥尔摩半导体生产制造园区的考虑和展望? 答:此前受限于物理空间,瑞典 MEMS 产线的产能扩充条件有限,主要依赖于瓶颈设备的更新换代。本次收购半导体产业园区能够为公司 MEMS 业务在瑞典当地的扩充发展提供可预期的现实条件,有利于进一步巩固扩大与客户的业务合作关系,有利于促进更多客户或客户的更多晶圆产品从工艺开发阶段即开始与公司开展绑定合作。目前,瑞典产线正在积极建设扩充新增产能,将逐步形成从中试到量产的衔接服务能力,以最终利于公司建设“境内-境外双循环”代工服务体系。 5、最近中美半导体指数走势分化严重,请问瑞典产线的业务是否与欧美半导体产业发展情况联动较为紧密?公司如何看待这一现象? 答:的确由于国际产业链历史分工以及设计公司客户结构,公司瑞典产线的业务与欧美半导体产业发展情况的联动较为紧密,2023 年的收入和利润增幅均较为显著,也反映了相关下游领域的创新与应用动态。半导体景气周期取决于整体宏观经济、科技创新、产能库存等因素。费城半导体指数近期的强劲上涨,一方面反映了市场对代表第三次工业革命的 AI、元宇宙、算力、数据中心等领域所蕴含爆发潜力的认可;另一方面也体现了全球最优秀半导体科技公司的超强创新力与竞争力。当然这些也都是我国半导体产业在整体追赶的同时,特别发力的重点领域。 6、请问公司旗下产线 2023 年第三、第四季度的产能利用率情况,以及后续变化趋势? 答:2023 年上半年,瑞典产线的产能利用率为 46.79%,北京产线的产能利用率为 14.22%。2023 年下半年以来,瑞典和北京产线的产能利用率均有所提升。其中,瑞典产线受欧美市场需求影响较大,特别是 MEMS-OCS 进入量产,其在手订单增加,产能利用率亦相应提高;北京产线则是随着产能爬坡、量产晶圆类别的增加,以及温湿度、微流控、振荡器、硅光子等产品的工艺开发推进,在客户及订单需求不断增加的情况下,将带动产能利用率的持续提升。由于公司瑞典及北京产线的产能均处于动态变化中,利用率将出现数据上下波动情况,但整体将会是持续稳步提升态势。

7、请问公司如何看待 MEMS 惯性器件的市场前景,公司此业务的发展现状及未来展望如何? 答:根据 Yole Development 的研究预测,全球 MEMS 行业市场规模将从 2021 年的 136 亿美元增长至 2027 年的约 223 亿美元,复合增长率(CAGR)达 9%,通讯、生物医疗、工业汽车及消费电子的应用增速均非常可观,其中通讯领域的复合增长率高达 25%。预计到 2026 年,10 亿美元以上的 MEMS 细分领域包6括射频 MEMS(40.49 亿美元)、MEMS 惯性器件(40.02 亿美元)、压力 MEMS(23.62 亿美元)、麦克风(18.71 亿美元)以及未来应用(13.63 亿美元)。 公司此前在惯性技术、器件及应用方面拥有较为深厚的积累。北京产线已通过 MEMS 加速度计、IMU 的验证并启动试产,正在积极推进量产进程,与瑞典产线同样重视该领域业务。基于 MEMS 技术的惯性传感器,具有体积小、重量轻、能耗低及高精度等特点,常用于测量物体的线性加速度和运动状态,可被广泛应用于智能手机、可穿戴设备(包括 AR/VR/MR)、无人系统、智能驾驶、人形机器人等领域。公司的角色是专业的 MEMS 晶圆制造厂商,为下游各领域客户提供优质的工艺开发及晶圆制造服务;基于 MEMS 平台工艺制造的各类智能传感系统是万物互联、智能传感时代背景下被广泛应用的基础器件,公司长期看好 MEMS 惯性器件的未来需求。 8、请问公司与武汉敏声合作的产线进展如何?武汉敏声计划自建产线是否影响双方的合作? 答:公司与武汉敏声以共同购置设备的方式合作建设的北京 8英寸 BAW 滤波器联合产线已于 2022 年底实现通线,双方一直就多款 BAW 滤波器(含 FBAR 滤波器)开展工艺开发、试产、量产等工作,专线产品类别增加,良率水平大幅提升,已实现商业化规模量产。该产线初期建成的产能为 2,000 片晶圆/月,可扩展至 1 万片晶圆/月的水平。公司与武汉敏声一直保持着良好的合作关系,双方共同投入数亿元购买设备建设专线,双方合作的联合产线正在持续提高产能及出货量,公司来自武汉敏声的订单持续增长,双方保持长期、稳定的战略合作关系。BAW 滤波器涉及型号众多,市场空间较大(尤其是国产替代),赛微电子北京 FAB3 产线虽然单体产能较大,但同时服务众多行业、客户及产品。武汉敏7声基于对自身业务发展前景的乐观判断,担心北京产线未来扩充后的产能也难以满足其需求,因此提前进行产能布局,不影响双方的合作。另外,客观上半导体产线的建设与运营属于系统工程,一般需要耗费较长时间与较多资金。在 MEMS 产业领域,纯 Foundry 与 IDM 商业模式均普遍存在,各有优劣。作为在 MEMS 纯 Foundry 领域连续四年全球排名第一的领先企业,赛微电子一直秉持开放包容的态度,欢迎与不同行业、不同商业模式的客户进行合作,对于同一行业或同一类别产品,公司往往也同时服务多家客户;公司基于纯Foundry 模式、丰富的工艺积累与提前布局的产线资源取得营收与发展,为客户提供一流的 MEMS 工艺开发及晶圆制造服务。 9、请问公司为何考虑增持武汉光谷信息股权? 答:近期,光谷信息(430161.NQ)完成股票定向发行,引入湖北长江北斗数字产业有限公司(控股股东为长江产业投资集团有限公司,实控人为湖北省国资委)为公司控股股东,资本实力进一步增强,为后续发展提供了有效保障。本轮控制权变更后,光谷信息拟按照“数字经济统领、时空信息特色、产业数据赋能”的总体发展思路,立足“时空数据+AI 模型+行业场景应用”的核心能力培育,面向“天空地一体、通导遥一体”融合应用,着力打造时空信息智能服务全国领先企业。鉴于光谷信息的未来发展战略、资源及前景,以及光谷信息业务拓展与数据、感知、应用等领域将产生的链接,同时基于公司对光谷信息的长期投资历史及乐观展望,结合交易客观条件,公司决定通过受让星燎投资、星燎基金所持有的光谷信息股权,提高对光谷信息的持股比例。

审核编辑 黄宇

-

mems

+关注

关注

129文章

3924浏览量

190583 -

芯片代工

+关注

关注

0文章

99浏览量

18130

发布评论请先 登录

相关推荐

软银借助印度IPO市场实现扭亏为盈

闻泰科技2024年三季报:半导体业务持续增长

移远通信半年度业绩同比扭亏为盈

净利润大涨2倍或7倍!恒玄科技和全志科技半年预告揭示IoT需求旺盛

德明利半年度业绩预喜,净利润同比大幅扭亏

华为三界齐发业绩公告,赛力斯上半年扭亏为盈

SK海力士第一季度同比扭亏为盈

营收大涨3成,净利润扭亏为盈!汇顶科技解读2023年三大增长动力

德赛西威2023年业绩再度攀升,营业收入达219亿元

中国最大MEMS代工企业扭亏为盈!净利1.04亿元增长241%!

中国大陆最大规模MEMS代工厂,2023年营收53.24亿元,同比增长15.59%!

中国电信2023年营收5078亿元,净利304亿元,股息超应占利润

亏损超22亿元?国内规模最大的MEMS传感器芯片代工企业今日发布业绩预告!营收或超53亿元!

隆利去年扭亏为盈,加码Mini/Micro LED等新技术

中国最大MEMS芯片代工企业扭亏为盈!净利或达1.06亿元!

中国最大MEMS芯片代工企业扭亏为盈!净利或达1.06亿元!

评论