电子发烧友网报道(文/刘静)近日,国内针状焦龙头京阳科技沪主板IPO突发终止。据悉这家企业去年3月份获受理以来,一直卡在问询的关口上。

京阳科技主要从事针状焦的研发、生产与销售,是国内针状焦行业的龙头企业,核心产品主要包括锂电池负极材料用针状焦(以下简称“负极焦”)和超高功率石墨电极用针状焦(包含本体用和接头用,以下简称“电极焦”)等产品。

针状焦是制造生产锂电池负极材料、优质石墨电极等的重要原料,广泛应用于新能源汽车、3C消费电子、储能、电弧炉炼钢等领域。

IPO前,京阳科技已经完成3次战略融资以及1次A轮融资。京阳科技原计划通过沪主板IPO,募集12亿元资金,扩产新能源锂电池材料前驱体产能。

负极焦产品收入增长强劲,2023上半年出现产能过剩问题

京阳科技成功打破国内高端针状焦市场长期由国外产品垄断的局面。据悉,京阳科技的超高功率石墨电极本体和接头用针状焦产品,已实现批量生产,成功实现了进口替代,并在下游客户中得到广泛应用。京阳科技的超高功率石墨电极用针状焦经中国炭素行业协会于2019年评价为国内首创,总体达到了国际先进水平。

已经在针状焦领域占据一席之地的京阳科技,业绩表现怎么样呢?招股书显示,2020年-2022年,京阳科技营业收入分别为9.28亿元、14.58亿元、17.93亿元,期间年度营收最高增速为57.11%。

在净利润方面,2020年-2022年京阳科技的净利润以181%的年复合增长率增长,2022年净利润突破3亿元大关。

不过,在报告期内京阳科技的毛利率波动较大。京阳科技在报告期内毛利占主营业务毛利的比例分别为29.79%、62.25%及68.42%。同期其综合毛利率分别为19.84%、31.41%及28.16%。

毛利率波动大主要是受产品售价波动和成本变化影响的。报告期内,京阳科技针状焦销售价格主要受下游需求、竞争格局、原料成本等因素影响,其中下游需求、原料成本变化较大,导致京阳科技针状焦价格有较大波动。

招股书显示,京阳科技营收大头来自负极焦产品,2020年-2022年,京阳科技负极焦产品销售收入分别为1.89亿元、4.42亿元、7.61亿元,占主营业务收入的比例分别为22.33%、32.78%、45.21%。

受新能源汽车销量快速增长的影响,下游负极材料对针状焦的市场需求快速增加,促使报告期内京阳科技的负极焦产品收入快速增长,2021年、2022年京阳科技负极焦收入增速分别高达134.05%、72.07%。

不过2023上半年,负极材料行业开始出现产能过剩的问题,导致京阳科技负极焦产品收入和价格出现下滑。招股书显示,2023上半年,京阳科技负极焦销售收入为1.78亿元,同比下滑48.21%;负极焦销售均价为0.68万元/吨,价格同比下降27.85%。

第一大客户低价入股,三年贡献近9亿订单

京阳科技的客户主要有锂电池负极材料领域的璞泰来、贝特瑞、中科电气、凯金新能源等行业龙头企业;石墨电极领域的方大炭素、易成新能、吉林炭素、辽宁丹炭、扬帆碳素、扬子碳素、士达炭素等国内大型石墨电极生产企业。

京阳科技第一大客户璞泰来合作两年后,直接投资入股京阳科技。招股书显示,璞泰来及其控制的福建庐峰通过自韩吉川(替崔滨代持)受让股份的形式入股京阳科技,目前持股4.52%。

2021年3月璞泰来入股价格为4.14元/股,而同年11月外部股东入股价格却为15元/股,数据上明显可见璞泰来是低价入股的京阳科技。

较为有趣的是,璞泰来入股京阳科技之后双方还约定对赌,如果京阳科技没有在2024年12月31日前登陆资本市场,股权受让方有权要求京阳科技或/和转让方按6%的资金成本进行回购。

京阳科技与璞泰来的子公司、负极材料生产主体江西紫宸科技和溧阳紫宸新材料公司有签署合作协议,协议中有要求京阳科技保证每月向璞泰来方面提供的油系针状焦生焦和熟焦不低于3000吨。

招股书显示,2020年、2021年和2022年,京阳科技向璞泰来销售负极焦产品获得的收入分别为1.35亿元、2.88亿元、4.69亿元,分别占比14.54%、19.74%、26.14%,比例呈逐年上升的趋势。三年的时间,璞泰来给京阳科技带来了近9亿订单。

不过,2023年1-6月,受负极材料整体行业产能阶段性过剩的影响,负极材料行业整体需求降低,璞泰来部分月度的实际采购量有所减少。

值得一提的是,在针状焦领域,璞泰来投资的可不仅是京阳科技这一家公司。此前,2019年6月璞泰来以1.45亿元收购煤系针状焦生产企业振兴炭材28.57%股权,并于2019年9月向振兴炭材增资8400万元,目前璞泰来及其关联方合计持有振兴炭材48.28%股权。

原计划募资12亿,大幅扩产新能源锂电池材料前驱体

针状焦的生产技术最初起源于美国。1950年,美国大湖炭素公司成功开发针状焦的生产技术,后来美国逐渐在世界范围内的油系针状焦市场占据了较大的市场份额,目前国际上油系针状焦主要生产国家系美国、英国和中国。

在针状焦行业,国内主要企业有Phillips 66、Seadrift、ENEOS、C-Chem、三菱化学、PMC等;而国内主要企业有山东益大、锦州石化、方大喜科墨、宝武碳业、中特新材、宝泰隆、京阳科技等。

2020年-2022年,京阳科技研发投入金额分别为3724.51万元、5683.31万元、7857.07万元,三年累计投入1.73亿元用来研发。

不过,报告期内,京阳科技研发费用率与同行企业相比,仍相对较低。

京阳科技原计划通过沪主板IPO,上市募集12亿元资金,投入“10万吨/年新能源锂电池材料前驱体项目”。

京阳科技十分看好未来新能源领域的发展,为了满足终端快速增长的需求,投入12亿元大幅扩产新能源锂电池材料前驱体。预计项目建设完成后,京阳科技针状焦的新增产能约为10万吨/年。

京阳科技主要从事针状焦的研发、生产与销售,是国内针状焦行业的龙头企业,核心产品主要包括锂电池负极材料用针状焦(以下简称“负极焦”)和超高功率石墨电极用针状焦(包含本体用和接头用,以下简称“电极焦”)等产品。

针状焦是制造生产锂电池负极材料、优质石墨电极等的重要原料,广泛应用于新能源汽车、3C消费电子、储能、电弧炉炼钢等领域。

IPO前,京阳科技已经完成3次战略融资以及1次A轮融资。京阳科技原计划通过沪主板IPO,募集12亿元资金,扩产新能源锂电池材料前驱体产能。

负极焦产品收入增长强劲,2023上半年出现产能过剩问题

京阳科技成功打破国内高端针状焦市场长期由国外产品垄断的局面。据悉,京阳科技的超高功率石墨电极本体和接头用针状焦产品,已实现批量生产,成功实现了进口替代,并在下游客户中得到广泛应用。京阳科技的超高功率石墨电极用针状焦经中国炭素行业协会于2019年评价为国内首创,总体达到了国际先进水平。

已经在针状焦领域占据一席之地的京阳科技,业绩表现怎么样呢?招股书显示,2020年-2022年,京阳科技营业收入分别为9.28亿元、14.58亿元、17.93亿元,期间年度营收最高增速为57.11%。

在净利润方面,2020年-2022年京阳科技的净利润以181%的年复合增长率增长,2022年净利润突破3亿元大关。

不过,在报告期内京阳科技的毛利率波动较大。京阳科技在报告期内毛利占主营业务毛利的比例分别为29.79%、62.25%及68.42%。同期其综合毛利率分别为19.84%、31.41%及28.16%。

毛利率波动大主要是受产品售价波动和成本变化影响的。报告期内,京阳科技针状焦销售价格主要受下游需求、竞争格局、原料成本等因素影响,其中下游需求、原料成本变化较大,导致京阳科技针状焦价格有较大波动。

招股书显示,京阳科技营收大头来自负极焦产品,2020年-2022年,京阳科技负极焦产品销售收入分别为1.89亿元、4.42亿元、7.61亿元,占主营业务收入的比例分别为22.33%、32.78%、45.21%。

受新能源汽车销量快速增长的影响,下游负极材料对针状焦的市场需求快速增加,促使报告期内京阳科技的负极焦产品收入快速增长,2021年、2022年京阳科技负极焦收入增速分别高达134.05%、72.07%。

不过2023上半年,负极材料行业开始出现产能过剩的问题,导致京阳科技负极焦产品收入和价格出现下滑。招股书显示,2023上半年,京阳科技负极焦销售收入为1.78亿元,同比下滑48.21%;负极焦销售均价为0.68万元/吨,价格同比下降27.85%。

第一大客户低价入股,三年贡献近9亿订单

京阳科技的客户主要有锂电池负极材料领域的璞泰来、贝特瑞、中科电气、凯金新能源等行业龙头企业;石墨电极领域的方大炭素、易成新能、吉林炭素、辽宁丹炭、扬帆碳素、扬子碳素、士达炭素等国内大型石墨电极生产企业。

京阳科技第一大客户璞泰来合作两年后,直接投资入股京阳科技。招股书显示,璞泰来及其控制的福建庐峰通过自韩吉川(替崔滨代持)受让股份的形式入股京阳科技,目前持股4.52%。

2021年3月璞泰来入股价格为4.14元/股,而同年11月外部股东入股价格却为15元/股,数据上明显可见璞泰来是低价入股的京阳科技。

较为有趣的是,璞泰来入股京阳科技之后双方还约定对赌,如果京阳科技没有在2024年12月31日前登陆资本市场,股权受让方有权要求京阳科技或/和转让方按6%的资金成本进行回购。

京阳科技与璞泰来的子公司、负极材料生产主体江西紫宸科技和溧阳紫宸新材料公司有签署合作协议,协议中有要求京阳科技保证每月向璞泰来方面提供的油系针状焦生焦和熟焦不低于3000吨。

招股书显示,2020年、2021年和2022年,京阳科技向璞泰来销售负极焦产品获得的收入分别为1.35亿元、2.88亿元、4.69亿元,分别占比14.54%、19.74%、26.14%,比例呈逐年上升的趋势。三年的时间,璞泰来给京阳科技带来了近9亿订单。

不过,2023年1-6月,受负极材料整体行业产能阶段性过剩的影响,负极材料行业整体需求降低,璞泰来部分月度的实际采购量有所减少。

值得一提的是,在针状焦领域,璞泰来投资的可不仅是京阳科技这一家公司。此前,2019年6月璞泰来以1.45亿元收购煤系针状焦生产企业振兴炭材28.57%股权,并于2019年9月向振兴炭材增资8400万元,目前璞泰来及其关联方合计持有振兴炭材48.28%股权。

原计划募资12亿,大幅扩产新能源锂电池材料前驱体

针状焦的生产技术最初起源于美国。1950年,美国大湖炭素公司成功开发针状焦的生产技术,后来美国逐渐在世界范围内的油系针状焦市场占据了较大的市场份额,目前国际上油系针状焦主要生产国家系美国、英国和中国。

在针状焦行业,国内主要企业有Phillips 66、Seadrift、ENEOS、C-Chem、三菱化学、PMC等;而国内主要企业有山东益大、锦州石化、方大喜科墨、宝武碳业、中特新材、宝泰隆、京阳科技等。

2020年-2022年,京阳科技研发投入金额分别为3724.51万元、5683.31万元、7857.07万元,三年累计投入1.73亿元用来研发。

不过,报告期内,京阳科技研发费用率与同行企业相比,仍相对较低。

京阳科技原计划通过沪主板IPO,上市募集12亿元资金,投入“10万吨/年新能源锂电池材料前驱体项目”。

京阳科技十分看好未来新能源领域的发展,为了满足终端快速增长的需求,投入12亿元大幅扩产新能源锂电池材料前驱体。预计项目建设完成后,京阳科技针状焦的新增产能约为10万吨/年。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

新能源

+关注

关注

26文章

5472浏览量

107461 -

ipo

+关注

关注

1文章

1205浏览量

32588 -

电池

+关注

关注

84文章

10576浏览量

129661

发布评论请先 登录

相关推荐

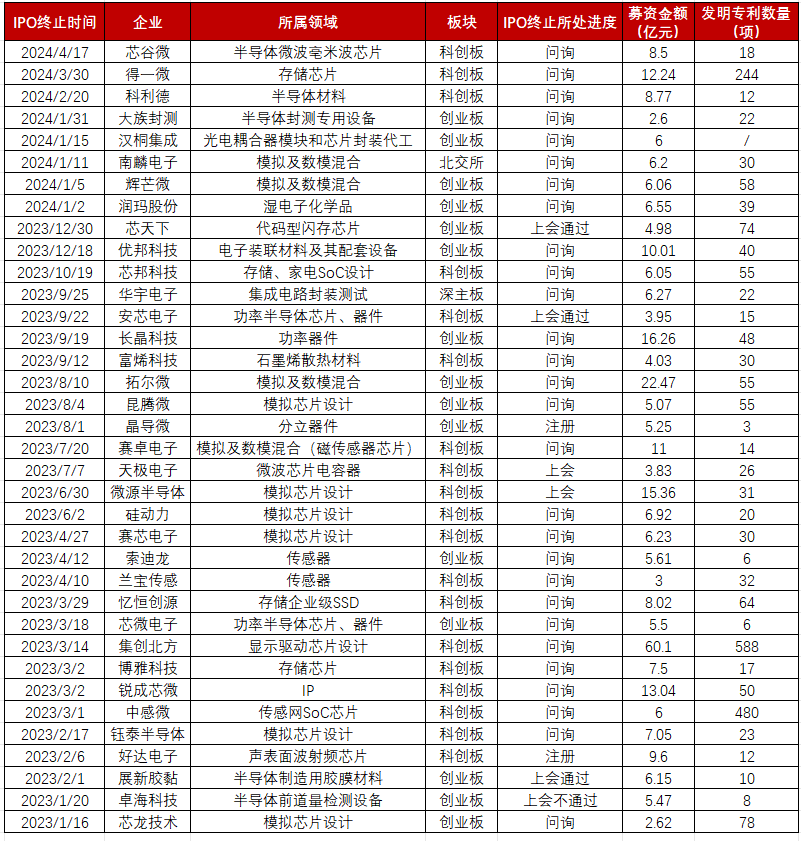

36家半导体企业终止IPO!问询通关难,模拟成“重灾区”

电子发烧友网报道(文/刘静)2023年开始,在证监会阶段性收紧IPO节奏下,半导体企业IPO进度开始普遍放缓,甚至出现集体IPO终止。 进入2024年,半导体企业

华之杰冲刺沪主板IPO!主打智能开关,募资4.86亿扩产电动工具智能零部件

电子发烧友网报道(文/刘静)近日,苏州华之杰电讯股份有限公司(以下简称:华之杰)沪主板IPO回复上交所问询,更新2023年财务资料。 此次冲刺沪

上交所终止京阳科技主板上市审核

近日,上海证券交易所(简称“上交所”)发布一则公告,公告指出,由于山东京阳科技股份有限公司(以下简称“京阳科技”)及其保荐券商海通证券主动申请撤回上市申请文件,因此上交所决定终止对

京阳科技撤回IPO申请,原拟募资12亿元

山东京阳科技股份有限公司(简称“京阳科技”)日前向上交所提出撤回首次公开发行股票并在主板上市申请文件的决定。上交所宣布终止对

上交所终止京阳科技发行上市审核

山东京阳科技股份有限公司(简称“京阳科技”)经过一年多的努力,最终决定撤回首次公开发行股票并在主板上市的申请,上交所从而终止了

锂电材料企业京阳科技IPO终止

上交所近日宣布,山东京阳科技股份有限公司主板IPO审核终止,其直接原因是公司及保荐机构海通证券主动撤回了相关申报和保荐。京

深交所终止华菱电子创业板IPO审核

深交所近日宣布终止对山东华菱电子股份有限公司(以下简称“华菱电子”)创业板IPO的审核,直接原因是公司及保荐机构东兴证券主动撤回了申报和保荐。华菱电子的IPO申请于2023年6月26日获得受理,并在

昆仑联通终止上交所主板IPO

上交所近日公布了关于北京昆仑联通科技发展股份有限公司(以下简称“昆仑联通”)主板IPO终止审核的决定。该决定背后的直接原因是昆仑联通及其保荐机构东方证券承销保荐公司主动撤回了申报和保荐。

陆海新能终止深交所主板IPO

深交所近日宣布,对广西北部湾陆海新能源股份有限公司(以下简称“陆海新能”)的主板IPO审核予以终止。该决定直接源于公司及其保荐机构华泰联合主动撤回了申报及保荐。陆海新能的IPO申请于2

超颖电子主板IPO获得问询

近日,专注于汽车电子领域印制电路板(PCB)制造的超颖电子电路股份有限公司(以下简称“超颖电子”)主板IPO迎来重要进展,顺利获得问询。此举标志着该公司距离成功上市仅一步之遥,其保荐机构为民生证券。

超颖电子上交所IPO已问询

上海证券交易所官网最新信息显示,超颖电子电路股份有限公司(以下简称“超颖电子”)的IPO状态已更新为“已问询”,标志着该公司正式进入上市审核的关键阶段,准备在上交所主板挂牌上市。

超颖电子IPO状态更新为已问询

2024年1月26日,据上海证券交易所官网消息,超颖电子电路股份有限公司(以下简称“超颖电子”)的IPO审核状态已变更为“已问询”,标志着该公司正在稳步推进其主板上市计划。

国内针状焦龙头,京阳科技沪主板IPO终止!又是卡在问询环节

国内针状焦龙头,京阳科技沪主板IPO终止!又是卡在问询环节

评论