电子发烧友网报道(文/刘静)4月11日,灿芯半导体终于在上交所科创板挂牌上市。自2022年IPO获受理以来,灿芯半导体上市之路波折不断,两度上会,问询近一年。如今,上交所同意灿芯半导体在科创板上市。

灿芯半导体在上市首日股价也迎来不错开端。以55元/股的价格开盘,开盘较发行价19.86元/股涨176.94%。截至11点30分收盘,灿芯半导体最新股价为51.74元/股,涨幅160.52%,总市值为62.09亿元。这次科创板IPO上市,灿芯半导体最终成功募集到5.96亿元人民币。

灿芯半导体(上海)股份有限公司(简称:灿芯半导体)是一家专注于提供一站式芯片定制服务的集成电路设计服务企业。该公司成立于2008年,总部位于上海,致力于为客户提供高价值、差异化的芯片设计服务。灿芯半导体拥有覆盖主流逻辑工艺节点与特色工艺节点的完整芯片定制能力,以大型SoC定制设计技术与半导体IP开发技术为核心,形成了全方位技术服务体系。

依托完善的技术体系与全面的设计服务能力,灿芯半导体不断帮助客户高质量、高效率、低成本、低风险地完成芯片设计开发与量产上市。招股书显示,2020-2023上半年,灿芯半导体成功流片超过530次,其中在65nm及以下逻辑工艺节点成功流片超过220次,在BCD、EFLASH、HV、SOI、LCOS、EEPROM等特色工艺节点成功流片超过140次。

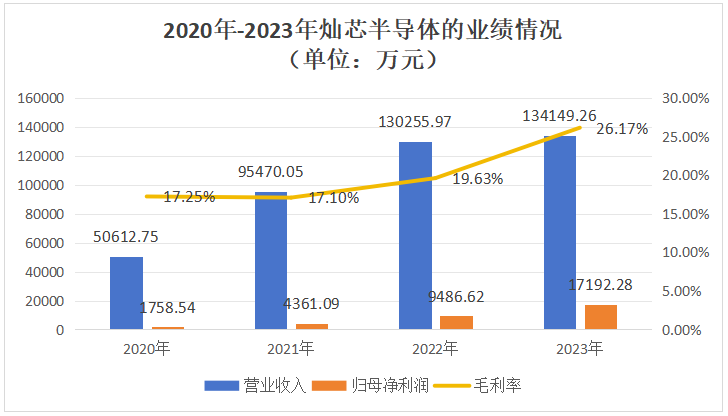

在财务数据方面,灿芯半导体近几年营收和净利润呈现出稳健的增长态势。招股书显示,2020年-2022年灿芯半导体营业收入分别为5.06亿元、9.55亿元、13.03亿元,年复合增长率为60.47%;同期归母净利润为0.18亿元、0.44亿元、0.95亿元,年复合增长率高达129.73%。

2023年,灿芯半导体实现营业收入13.41亿元,较2022年增长2.99%,基本持平。受半导体产业下行周期影响,2023年灿芯同行企业如芯原股份等业绩较上年同期均出现不同程度的下降。灿芯半导体服务于不同应用领域客户的差异化芯片定制需求,受单一应用行业或细分领域需求波动影响较小,在行业整体下行的环境下,芯片定制业务收入整体仍略有增长。

而且数据显示,2023年灿芯半导体的归母净利润逆势大幅增长突破1.7亿元,增速高达79.70%。毛利率在2023年也迎来不错的增长,较上一年提升6.54个百分点,为26.17%。

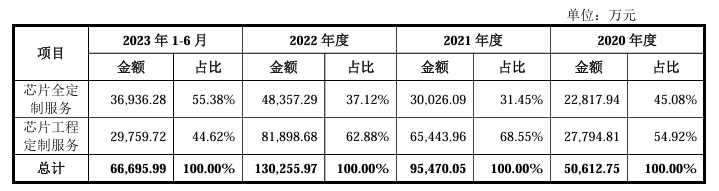

在业务结构上,过去几年灿芯半导体的营收大头原本是芯片工程定制服务业务。而在2023年,灿芯半导体的芯片全定制服务业务收入占比首次超过芯片工程定制服务,占比从2022年的37%提升至2023年的57%,芯片全定制服务收入约7.71亿元,同比增长60%,拉动灿芯半导体综合毛利率快速提升。

灿芯半导体自主研发形成了由高清音视频DSP平台、物联网微控制器平台、高性能异构计算平台等一系列行业应用解决方案组成的系统级芯片设计平台,以“标准化方案+差异化设计”的模式实现业绩快速增长。在工艺节点上,灿芯半导体的营收大头主要来自28nm到65nm节点。

灿芯半导体与中芯国际深度捆绑,中芯国际是灿芯半导体的主要晶圆代工供应商,报告期内采购金额占比超过6成,而且中芯国际全资子公司是灿芯半导体的控股股东。

灿芯半导体计划将上市募集到的资金,投入研发网络通信与计算芯片定制化解决方案平台,对现有SoC平台进行技术改造和性能升级。

此外,灿芯半导体还计划投入2.05亿元募资,研发用于工业互联网与智慧城市领域芯片技术,以实现数模转换芯片技术、工业互联网AP芯片将技术、网络芯片技术的设计服务产业化。在现有IP产品的基础上,灿芯半导体还拟发力模拟IP市场,利用募资建设高性能模拟IP平台。

-

ipo

+关注

关注

1文章

1202浏览量

32577 -

灿芯半导体

+关注

关注

0文章

54浏览量

12616 -

科创板

+关注

关注

4文章

896浏览量

27568

发布评论请先 登录

相关推荐

2023年新上市35家半导体公司!7成上科创板,市值超百亿有十多家

上龙旗科开启申购,计划募资约18亿元

上海合晶科创板上市

证监会同意灿芯股份科创板IPO注册申请

艾罗能源敲响开年第一钟!开盘涨超76%,总市值逾154亿

灿芯半导体科创板上市!开盘涨超176%,成功募资5.96亿元

灿芯半导体科创板上市!开盘涨超176%,成功募资5.96亿元

评论