摘要

车企自建电池厂产能逐渐释放。

与2023年电池厂商市场占有率提升有所不同的是,2024年电池厂商的市占集中度有下滑趋势。

市场数据显示,2023年3月国内Top3、Top5、Top10动力电池装车量分别达到27.1GWh、30GWh、33.5GWh,占总装车量的比例分别为77.6%、85.8%、96%,其中Top10装机量相比于去年同期降低了2.3个百分点。

高工锂电此前分析,从2020年到2023年,动力电池Top10电池厂商的市场集中度呈现加速趋势,从2020年的91.8%提升到了2023年初的98.3%。

也从侧面印证了,伴随国内锂电产业的成熟与发展,电池企业巨头的市场地位不断巩固,大型电池企业凭借品牌、资金、技术、产能构筑的护城河实力愈发强劲。

不过自2023年下半年以来,电池厂商集中度提升的速度有所放缓,甚至开始下滑。其中一部分原因是来自产业集体的价格战,导致锂电行情错乱。

根据高工锂电梳理,2023下半年后,产业链从上游到中游环节已发动多轮价格战,电芯价格变动也颇为剧烈,2023年底,一份电池厂商集体清库存的文件流传,直接引燃整个锂电市场价格战火。价格战的升温,使得电芯价格一降再降,以方形磷酸铁锂电芯为例,其价格从2023年中的0.6元/Wh一路跌倒12月底的0.4元/Wh出头。

在价格战最为激烈的时候,也是行业产能出清最为猛烈的阶段,受到中小电池厂商产能出货的冲击,自然带来了Top10电池厂商集中度的下滑。

不过,除了电池厂商本身的激烈竞争外,来自下游市场对电池市场份额的争夺同样不可忽视。

自锂电池成为电动汽车的心脏之后,受到价格高企、原材料波动等各种因素困扰,来自下游车企自建电池厂的呼声和动作愈加高涨。

广汽方面,规划产能达到36GWh的因湃电池智能生态工厂在2023年12月正式投产,第一条6GWh的产线已经落地。该工厂将生产包含广汽最新发布的P58微晶超能电芯在内的多款电池。

吉利方面,已成立极电新能源布局锂电池、储能等多个领域。极电新能源已在湖北、广西、河南等多个省市设立公司。作为吉利旗下的电池供应商,今年3月份,极电新能源在磷酸铁锂电池的装机供应量入榜前十。

从近期工信部披露的多个批次新车产品来看,不少电动汽车的电池加大采用车企自己生产的电池,如东风汽车采用了湖北东昱欣晟新能源有限公司电池单体。该公司是东风汽车基于欣旺达东风宜昌动力电池生产基地项目成立,2023年10月10日已下线交付首批电芯产品。

广汽汽车采用了巨湾技研的电池单体和总成。据了解,巨湾技研是广汽集团首家内部孵化的混合所有制企业,由广汽集团、广汽资本、广汽研究院先导技术团队与第三方战略伙伴持股平台共同出资组建。

随着越来越多车企自建电池的投产,也给动力电池市场带来了新的变化和看点。可以说在锂电竞争的下半场,电池企业不仅面对同行的竞争,也将面对更为强势,来自下游C端车企的市场介入,在电芯价格波动、产能过剩等一系列因素影响下,中下游的博弈也变得更加复杂。

审核编辑:刘清

-

电动汽车

+关注

关注

155文章

11937浏览量

230408 -

动力电池

+关注

关注

113文章

4514浏览量

77458 -

新能源

+关注

关注

26文章

5279浏览量

107255 -

磷酸铁锂

+关注

关注

18文章

292浏览量

30449

原文标题:中下游博弈加剧 Top10电池厂商市占“新变”

文章出处:【微信号:weixin-gg-lb,微信公众号:高工锂电】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

宁德时代发布天恒储能系统,实现5年零衰减,动力电池厂商齐聚储能

动力电池阻抗分析

温度是如何对动力电池的性能造成影响?

动力电池和储能电池的区别 储能电池与动力电池电芯有区别吗

红外技术检测新能源动力电池

锂电产业链企业2023年度业绩预告

电池厂赴欧建厂倒计时 或是基于欧盟《新电池法》

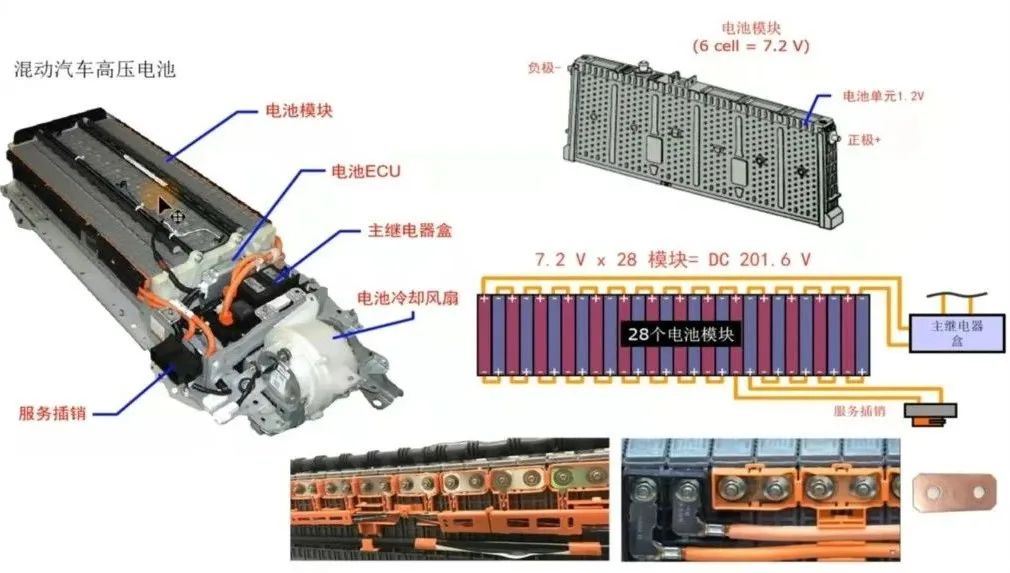

动力电池结构与原理介绍

动力电池Top10电池厂商的市场集中度呈现加速趋势

动力电池Top10电池厂商的市场集中度呈现加速趋势

评论