全球半导体市场在2023年遭受周期性下行影响,库存居高不下,下游需求疲软。即便如台积电这种巨头也未能避免冲击,其全年营收同比2022年仍下降4.5%。对晶圆代工厂而言,这无疑是一个历史性的转变。尤其在台积电宣布将高雄建厂计划从28 nm成熟制程转向2 nm最先进制程之后,AI已经明确成为新一轮半导体成长周期的主要推动力,短期内先进制程产能需求将急速扩张,而成熟制程收益则有待时间积累。这预示着行业洗牌将加剧,先进工艺与成熟制程的竞争将愈发激烈。

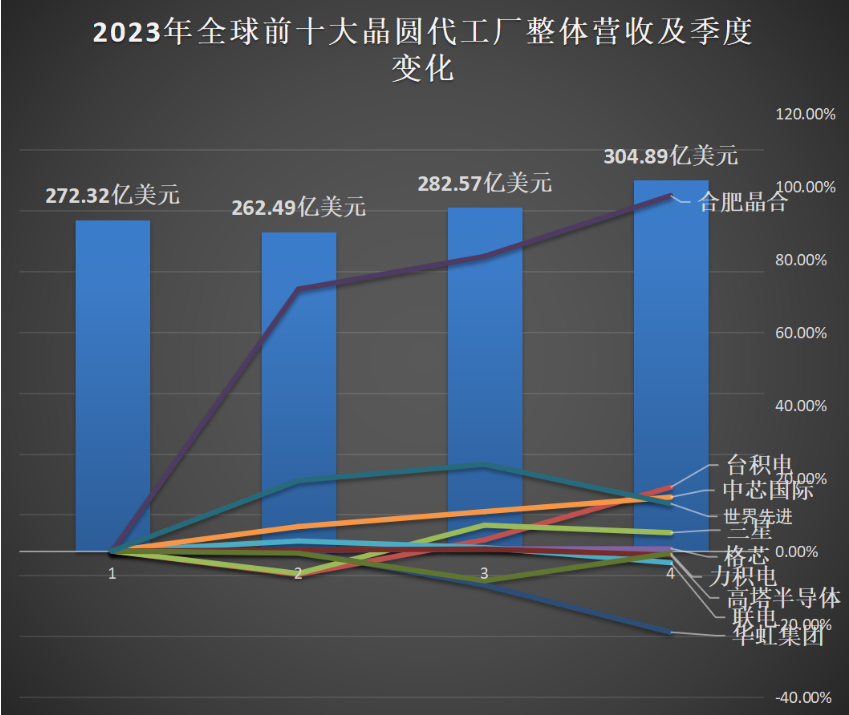

观察2023年全球前十大晶圆厂各季度营收情况可以看出,总营收在第二季度触底后开始回暖。如下图所示,以第一季度为基准,2023年前10名中只有3家公司营收实现逐季上升,包括格芯、中芯国际和晶合集成,其中格芯变化最小,晶合集成反弹幅度最大,Q4营收较Q1增长97.4%。

作为一家新兴晶圆厂,晶合集成能够迅速摆脱一季度困境并实现反弹实属不易。然而,有人质疑这可能是通过降低售价和牺牲利润来提高营收。事实上,自2023年下半年起,晶圆代工厂降价的消息就不断传出。据某晶圆代工大厂销售负责人透露,中国大陆厂商降价幅度巨大,导致台湾厂商不得不跟随调整成熟制程代工价格,最高降幅达20%,大陆厂商降价幅度甚至更高。

在晶圆代工领域,降价抢市现象并不罕见,关键在于如何在短期内保持盈利,并在未来与大客户建立稳定的订单关系,通过逆周期投资迎接新的成长周期。从晶合集成的业绩报告可以看出,其产能利用率在2023年底已超过90%,全年营业收入和产品毛利均有所提升。更为引人注目的是,尽管面临扩产折旧压力和代工价格下调,晶合集成在第四季度仍保持了28.36%的毛利率。

此外,从2023年全年晶圆代工市场份额变动看,除了台积电持续扩大外,仅有晶合集成市占率实现正增长,从第一季度的0.6%增至第四季度的1.0%。预计随着晶合集成三期项目投产及新工艺平台量产,这一数字还有望继续增长。

晶合集成2023年逆势投资,资本支出达74.04亿元,其中研发费用逾10亿元。凭借全球领先的显示驱动芯片代工技术,随着OLED相关工艺平台规模化生产及面板行业复苏拉动现有产能增加,晶合集成2024年业绩有望再创新高。

资料显示,晶合集成去年底成功开发40nm OLED驱动芯片,现有平台元件性能与良率达标,具备为客户提供产品设计与流片服务的能力。截至今年3月底,该公司已实现OLED面板点亮,并正致力于提高良率与可靠性验证。

面板行业方面,Omdia预测2024年将成为面板产业复苏之年,显示面板销售额预计较2023年增长7%。全球DDIC需求亦将回升,预计总需求量将达81.88亿颗,同比增长4%。

近期,晶合集成成功量产出55纳米单芯片、高像素背照式图像传感器(BSI),助力智能手机应用从中低端向中高端升级。此外,其1400万BSI堆栈式工艺已交付国内知名手机厂商。同时,晶合集成计划年内CIS产能翻番,出货量比重将明显上升,成为继显示驱动芯片后的第二大产品线。

根据晶合集成公布的2024年一季度指引,初步估算,今年一季度营收预计在20.70亿元至23.00亿元之间,综合毛利率在22%至29%之间。相较于2023年同期,2024年第一季度营业收入有望实现111%的同比增长,盈利能力显著增强。

-

晶圆厂

+关注

关注

7文章

633浏览量

38081 -

芯片制造

+关注

关注

10文章

646浏览量

29077 -

半导体市场

+关注

关注

1文章

108浏览量

15445

发布评论请先 登录

相关推荐

Novanta和Identiv达成战略合作 简化医疗设备制造商的RFID解决方案

晶科能源荣登2025年全球太阳能组件制造商排名榜首

自带尺寸标注的3D预览为制造商组件提供更强劲的客户体验

【飞凌嵌入式2024年度盘点】乘风破浪,奋力前行

全球芯片制造商乘风破浪,晶合集成市占率稳步提升

全球芯片制造商乘风破浪,晶合集成市占率稳步提升

评论