电子发烧友网报道(文/莫婷婷)近期,芯联集成发布公告称,公司收购控股子公司芯联越州集成电路制造(绍兴)有限公司(下称“芯联越州”)剩余72.33%股权,对应资产交易价格为58.97亿元。

加强芯联集成SiC MOSFET、模拟IC两大增长曲线技术优势

芯联集成的主营业务为半导体集成电路芯片制造、封装测试等,如今已经成为业内领先的集成电路晶圆代工企业之一。公司的主要四大技术方向为功率、MEMS、BCD、MCU。在产品结构上,芯联集成原来的主要是IGBT、MOSFET、MEMS、模组,2023年新增SiC MOSFET、HVIC(BCD)、VCSEL三个产品线。如今,在七个产品线中,车规级半导体相关业务贡献了近一半的营收。

芯联越州具备硅基的生产能力,月产能到7万片。公司还布局了SiC MOSFET、VCSEL(GaAs)以及功率驱动(高压模拟IC)等更高技术平台。SiC MOSFET、VCSEL是芯联集成新增的产品线,未来有望集中资源,通过业务整合,扩大这两大产品线的优势。数据显示,芯联越州用于车载主驱6英寸SiC MOSFET的出货量在去年至今年上半年排名第一。8英寸SiC MOSFET将在明年量产。

此外,芯联越州掌握了国内稀缺的产品能力,打造了车规级BCD平台。BCD技术最早是由欧美IDM厂商掌握。经过发展,国内部分企业也掌握了该技术,并持续迭代。芯联越州是少数掌握高压模拟IC生产能力的企业。

BCD工艺实现了在同一芯片上集成Bipolar(双极性晶体管)、CMOS(互补金属氧化物半导体)和DMOS(双扩散金属氧化物半导体)三种芯片的突破。在提高芯片的综合性能的同时,还降低了成本,增强了系统的可靠性,减少了电磁干扰。随着汽车电子、工业控制、消费电子等应用场景对高电压耐受、高集成度等需求的增长,BCD技术也在朝着高电压、高密度、高集成度以及高功率等方向突破。

在模拟 IC 芯片领域,芯联集成同样具备优势,今年上半年公司发布了数模混合嵌入式控制芯片制造平台、高边智能开关芯片制造平台、高压 BCD 120V 平台、高压 SOI BCD 平台等四个车规级平台。其55nm BCD 平台已经完成平台开发和可靠性验证,关键客户产品导入。

总体来看,芯联集成收购芯联越州有以下原因。一是战略协同与资源整合。两家企业的结合有利于在半导体技术、工艺等方面充分发挥协同效应,提升整体技术实力,由此拓展芯联集成的市场份额。当前,SiC MOSFET和模拟IC业务已成为芯联集成的第二和第三增长曲线,未来将进一步巩固公司在该领域的综合实力。在收购完成后,芯联集成也将充分整合芯联越州的资源,包括内部管理、工艺平台、供应链等方面。

二是实现盈利。需要关注的是,芯联集成和芯联越州都属于亏损状态,且毛利率为负,接下来一年的发展非常关键。财报数据显示,芯联集成在今年上半年实现营收28.80亿元,同比增长14.27%;归母净利润亏损4.71亿元,同比减亏57.53%。而芯联越州2022年到今年上半年的归母净亏损分别约10.88亿元、19.58亿元、4.71亿元。芯联集成今年上半年的毛利率仅为-4.25%,芯联越州的毛利率为-14.11%。何时实现盈利备受关注。

不过芯联集成对芯联越州的未来保持看好的态度,公司认为随着芯联越州业务量增加,产品结构不断优化,将逐渐实现盈利。

“科八条”将刺激半导体并购市场,纳芯微、希荻微先后发布收购公告

在并购市场清淡的当下,芯联集成用将近60亿元完成对芯联越州的收购,成为年内最大的芯片并购。今年6月,中国证监会发布“科创板八条”,芯联集成此次的收购案也成为“科创板八条”发布后首单收购未盈利资产的方案。

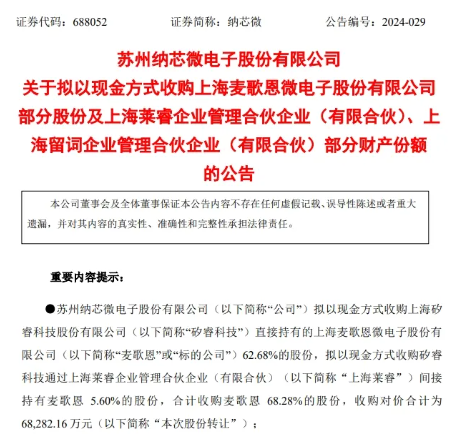

业内人士认为,在“科创板八条”发布后,半导体并购充足市场将迎来活力。在半导体市场中,希荻微、纳芯微、富创精密、炬光科技等企业均发布了收购公告。希荻微宣布全资子公司Halo Microelectronics International Corporation拟以约1.09亿元,收购韩国上市公司Zinitix 30.91%的股权。纳芯微宣布近8亿元收购传感器公司麦歌恩79.31%的股份。富创精密拟以不超过8亿元人民币的现金方式收购亦盛精密。炬光科技收购了ams OSRAM AG光学元器件部分研发和生产资产。

半导体领域并购重组案例涌现也说明了表明行业整合正在加速。通过并购来扩大规模、优化资源配置,将成为企业提升竞争力的方式之一。同时,我们也关注到并购案大都围绕公司技术升级和产品线展开,这将有利于企业加速自身的技术迭代和产品创新,满足市场需求。

-

纳芯微

+关注

关注

2文章

269浏览量

14611 -

希荻微

+关注

关注

0文章

43浏览量

3984 -

芯联集成

+关注

关注

0文章

41浏览量

85

发布评论请先 登录

相关推荐

半导体收购热持续,兆易创新与希荻微宣布模拟芯片并购计划

A股36家半导体企业发起并购

芯联集成拟发行股份及支付现金收购子公司,助力公司业务高增长

喜报 | 芯联集成荣获“2024最具创新力科创板上市公司”奖

“科八条”刺激并购市场!芯联集成收购子公司、希荻微收购韩国芯片企业Zinitix

“科八条”刺激并购市场!芯联集成收购子公司、希荻微收购韩国芯片企业Zinitix

评论