数据来看,2017年,国产汽车产销平稳增长,商用车同比增幅显著提升;乘用车生产和销售呈现微增长态势,终端销售压力较大。中国进口汽车市场呈现出进口量快速反弹,库存持续回补,终端销售弱势复苏态势;行业厍存深度走势平稳,经销商库存处于合理水平等特征。平行进口汽车在一系列利好政策的鼓励下,市场快速增长。

就进口汽车产业及相关政策,11月26日,国机汽车发布《中国进口汽车市场发展研究报告(2017-2018)》,对进出口汽车产业格局与市场发展趋势进行展望。

报告中预测,2018年,受到1.6L及以下车型购置税优惠政策完全退出的影响,预计中国汽车市场将呈现微增长态势。报告预计2018年中国进口汽车市场供需基本平衡,回补库存周期结束,海关进口量和销量均呈现个位数增长态势。平行进口汽车市场规模将进一步扩大,占比将继续提升。建议跨国汽车公司客观分析中国市场环境制定2018年销售目标,探索平行进口渠道的发展。

2017年进口车终端销售弱势复苏,新能源汽车进口量增大,平行进口车市场规模进一步扩大

国产汽车产销平稳增长,商用车同比增幅显著提升。据中国汽车工业协会数据显示,2017年1-9月,汽车产销分别完成2034.92万辆和2022.45万辆,同比增长4.8%和4.5%。乘用车产销1732.80万辆和1715.05万辆,同比增长3.0%和2.4%,增速低于预期;商用车产销302.1万辆和307.4万辆,比上年同期分别增长16.0%和17.9%。

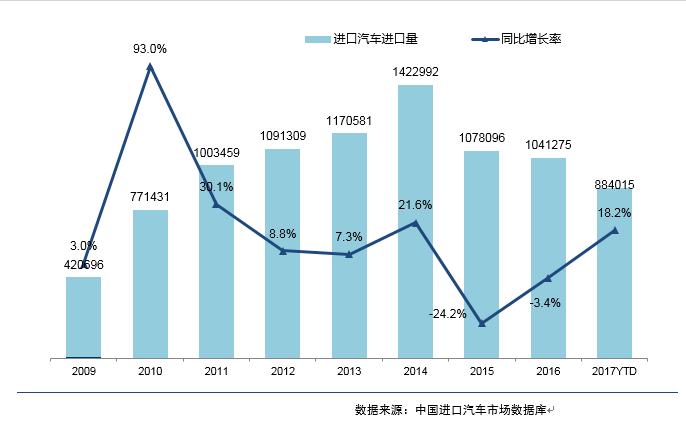

进口汽车库存持续回补,终端销售弱势复苏。由于回补库存需求,中国累计进口汽车88.4万辆,同比增长18.2%,相比2016年全年3.4%的负增长,回升21.6个百分点。经销商交付客户进口车销量为66.4万辆,同比增长1.9%,扭转了2015-2016年的下滑态势,但复苏态势较弱。

行业库存方面,2017年进口车行业库存处于相对稳定的水平,市场供需处于平衡状态,9月行业库存3.5个月,回归到2012-2013年水平;9月进口经销商库存深度为1.23个月,环比下降,低于1.5个月的合理水平车型结构方面,2017年1-9月三大车型均实现增长,SUV增长15.2%,增速在三大车型中最低,份额维持在60%以下;排量结构方面,3.0L以下排量占比略有下降,1.5-2.0L份额继续提升,达到45.2%,连续四年为最大区间。

进口新能源汽车方面,2017年1-9月新能源汽车进口达1.7万辆,同比增长超过80.3%,新能源汽车占整个进口量的1.9%;特斯拉的进口规模达到1.37万辆,同比增长144.3%,带动纯电动进口车型规模大幅增加,份额提升到86.7%。

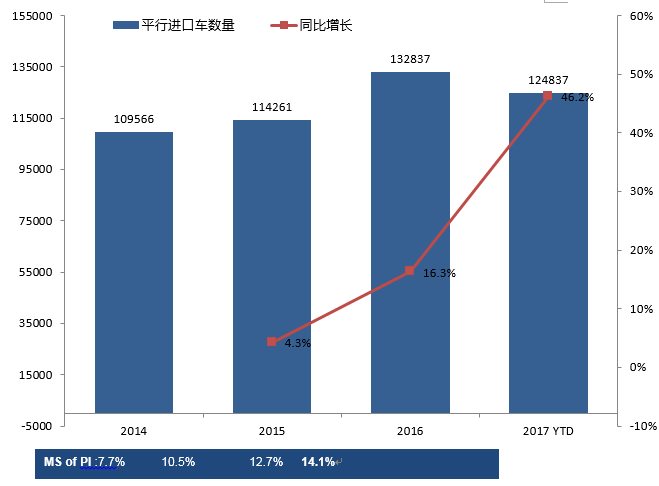

平行进口汽车方面,在一系列利好政策的鼓励下,2017年平行进口汽车市场快速增长,呈现出五个方面的特征:平行进口汽车高速增长,占进口车整体市场份额进一步提升;SUV为绝对主力车型,皮卡、轿车和MPV占比均在5%以下;大排量车型居多,2.0-4.0L排量区间占比近九成;丰田品牌一马领先,前六大品牌集中度高;天津港平行进口汽车的地位难以撼动,其它港口份额均在6%以下。

2018年,中国进口汽车市场供需基本平衡,回补库存周期结束;平行进口车市场规模将进一步扩大

2018年,中国经济已由高速增长阶段转向高质量发展阶段,正处在转变发展方式、优化经济结构、转换增长动力的攻关期,预计宏观经济“平稳增长+质量改善”的发展特征将延续;行业政策方面,《外商投资产业指导目录(2017年修订)》、《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》的正式发布,未来新能源车市场规模有望进一步扩大,市场竞争将更加激烈;《汽车销售管理办法》已于2017年7月1日正式实施,在促进汽车市场健康发展,维护公平公正的市场秩序,保护消费者合法权益方面的作用将逐步显露;国产汽车市场已进入中低速增长、市场竞争不断加剧的新常态。

受到1.6L及以下车型购置税优惠政策完全退出的影响,预计2018年中国汽车市场将呈现微增长态势;新产品供给方面,据不完全统计, 2017年四季度至2018年有43款进口新车投放中国市场,其中“量销”新车型有限,对整体进口车市场销售规模拉动有限;平行进口汽车市场规模将进一步扩大,占比将继续提升。控制试点企业数量,提高试点企业经营水平,建立及完善试点企业的退出机制将成为下一阶段工作重点。

基于以上因素,报告分析认为,2018年,预计中国进口汽车市场供需基本平衡,回补库存周期结束,海关进口量和销量将呈现个位数增长态势。

-

新能源汽车

+关注

关注

141文章

10415浏览量

99265

发布评论请先 登录

相关推荐

2024年快充市场进展:UFCS认证产品将破100款,厂商快速跟进ZVS技术

无人叉车的市场规模怎么样?适合使用agv的企业有哪些共同点?

液压市场规模稳健增长,博科测试IPO上市迎发展良机

SoC芯片,市场规模大涨

浅析2024-2030中国RFID市场规模及未来发展趋势

解决方案丨PPEC车载DCDC转换器:新能源汽车的高效能源动力系统

功率半导体市场迎飞跃,预测2035年市场规模将增4.7倍

英飞凌2023年全球汽车半导体市场规模增长16.5%,首次实现领跑

以太网交换芯片市场规模

【换道赛车:新能源汽车的中国道路 | 阅读体验】新能源汽车值得买吗?未来又会如何发展

【换道赛车:新能源汽车的中国道路 | 阅读体验】1.汽车产业大变局

迪龙新能源为电动汽车整车厂提供多样化的车载充电机OBC解决方案

中国计算机主板市场规模产业链分析

全球及中国Al服务器市场规模情况

新能源汽车进口市场规模扩大 终端销售压力加大

新能源汽车进口市场规模扩大 终端销售压力加大

评论