为了全面了解掌握我国民航维修系统资源发展状况,中国民用航空局飞行标准司委托中国民航科学技术研究院(简称“航科院”)每年利用“航空器使用困难报告(SDR)系统”和“维修单位审定监察系统(

)”收集国内维修系统资源信息数据,包括国内运输航空公司的机队、飞机使用信息、维修单位的批准维修能力、维修设施设备和维修人员等,并通过整理、统计和分析,发布《中国民航维修系统资源及行业发展报告》。今年的这一报告已新鲜出炉。该报告科学、客观、准确分析和评价了国内维修行业发展现状,为政府制定行业管理政策、引导行业健康发展和企业规划自身建设提供数据参考。报告中数据截止日期为2015年12月31日,文中若无特别说明,2015年的数据均截至该日期。

1 国内航空公司和机队发展概况

国内依据CCAR-121部运行的航空公司共45家,注册在用大型运输航空器共2662架;依据CCAR-135部运行的航空公司共有34家,注册各类航空器共计178架;依据CCAR-91部获得通用航空经营许可证的通用航空公司共281家,注册航空器共计2235架。

1.1 国内在册航空器发展状况

近五年国内注册在用航空器数量持续快速增长,依据CCAR-121部运行的航空公司在用航空器数量2011年底为1732架,2015年底达到2662架,平均年增长率为11.34%。2015年在用航空器数量增加271架,增长率为11.33%,接近平均年增长率。其中,南方航、东航和国航3家航空公司的航空器数量占总航空器数量的45.76%,比去年降低1.63%。航空器数量增加最多的是南方航,增加32架,国航和东航分别增加了30架和23架。依据CCAR-135和CCAR-91部运行的航空公司机队近五年平均年增长率分别为13.57%和17.97%。

在2662架在用121部航空公司机队中,波音和空客两大飞机OEM制造厂家依旧垄断了国内运输航空器94.29%的市场,波音机队为1279架(48.05%),空客机队为1231架(46.24%);其他EMB/ERJ、CRJ、MA60和ARJ21机型只占国内运输航空器机队的5.71%。近几年新增加的航空器主要为一些比较先进的机型,如Airbus SA、B737NG、Airbus LR、B777、A380和B787等;B737CL、B757等型号航空器退出数量已超过引进数量,航空器数量在逐年减少,Airbus WB系列航空器已全部退出。

2015年底国内机队机龄分布情况如图2所示,整个机队平均机龄为6.10年,低于2014年的6.19年,自2006年以来连续9年下降。2015年在用航空器中10年以下机龄比例为81.71%,比2014年增加0.28%;10~20年机龄比例为15.59%,比2014年减少0.05%;20年以上机龄比例为2.70%,比2014年减少0.23%,25年以上机龄的航空器数量为15架,比2014年减少1架。

1.2 国内运输航空器发动机概况

2015年底国内按CCAR-121部运行的航空公司在用发动机(含运行和备份状态)总数量为5901台,较去年增加了9.83%,其中CFM56系列、V2500系列、RB211系列、CF34系列和PW4000系列五种主要型号发动机数量为5500台,占发动机总数的93.20%,图3所示国内发动机数量最多的三种发动机型号依次为CFM56系列(59.96%)、V2500系列(18.69%)和RB211系列(7.76%)。

2 CAAC批准或认可的维修单位概况

截至2015年底,CAAC批准的维修单位总数为838家,其中国外/地区维修单位为393家,国内维修单位为445家(包括45家运输航空公司的维修单位),认可的JMM维修单位共126家(包括香港和澳门地区19家),比2014年底增加7家。

2.1 CAAC批准的国外/地区维修单位

CAAC批准的国外/地区维修单位为393家(不包括CAAC认可的19家香港和澳门地区JMM维修单位),比2014年底增加了7家。与2014年底相比,2015年底美洲地区、欧洲地区和亚洲地区维修单位数量分别增加了2家、4家和1家,***地区和大洋洲地区数量保持不变,如图4所示。

2.2 CAAC批准的国内维修单位

2.2.1 国内维修单位发展趋势

CAAC批准的国内维修单位数量445家,与2014年底相比,国内7个地区,除新疆地区维修单位数量没变外,其他地区维修单位数量都有所增长,华东地区维修单位数量增长7家,华北、中南和东北地区各增加2家,西南和西北地区各增加1家,如图5所示。

2.2.2 国内维修单位维修能力分析统计

国内CCAR-145部维修单位445家,其中能够从事机体项目维修(含航线维修)有286家(见图6),能够从事动力装置项目维修有60家,能够从事螺旋桨项目维修有13家,能够从事部件项目维修有214家,能够从事特种作业项目维修有129家。

1) 机体维修

在286家从事机体项目维修的维修单位中,有177家单位是仅从事机体维修项目的,其中仅从事航线维修的单位有86家。除2014年引进的波音747-8,以及使用时间较短的波音787-8机型外,其他在用机型国内维修单位已具备了最高级别定检能力,且基本能够满足国内机体维修市场的需求。国内四大航已分别在机体大修领域建立了合资企业,如国航Ameco、南方航GAMECO、东航STARCO和海航GCAM,在为自己集团机队提供维修保障的同时,还承接大量国内外第三方飞机大修业务。飞机改装方面,以客改货为例,能够提供此服务的维修单位有TAECO(厦门太古)、STAECO(山东太古)、Ameco成都分公司和GAMECO。

2) 动力装置维修

目前国内60家具有发动机维修能力的维修单位基本能够从事国内主要型号发动机的修理和翻修业务,发动机型号包括CFM56系列、V2500系列、RB211系列、CF34系列和PW4000系列,其他型号发动机的修理和翻修工作基本送国外维修单位完成。发动机维修行业受OEM技术性垄断,进入门槛值相对较高,行业维修企业数量少,深度维修能力相对有限,国内对发动机维修的需求较大,未来市场发展空间较大。

3) 部件维修

部件维修行业所涉及的种类繁多、产品范围广,由于进入门槛相对较低并且市场化程度高,因此市场竞争激烈,呈现百家争鸣的状态。2015年国内从事部件项目维修的维修单位有214家,其中仅从事部件维修项目的有100家。我国部附件维修业仍以国内业务为主,国际业务量依然有限,一些部件维修项目能力重复开发,而高附加值件的核心维修能力相对欠缺,由于OEM技术资料等限制,部分产品仍需送到国外OEM厂家修理。同时OEM也开始建立自己的维修网络,推行小时包修等维修保障模式,以吸引客户,不断向维修领域拓展。

4) 螺旋桨及特种作业维修

从事螺旋桨项目维修的维修单位有13家,如武汉航达、民航飞院修理厂、哈尔滨新龙、四川奥特等单位,主要面向通用航空领域的客户提供螺旋桨修理和翻修业务。从事特种作业项目维修的维修单位有129家,能够为行业提供无损检测、喷涂、热处理、电镀和焊接等特殊工艺服务。

2.3 CAAC认可的JMM维修单位

2015年底CAAC认可的JMM维修单位数量为127家,其中内地维修单位108家,比2014年底增加8家,增长最多的是华北地区4家,其次是华东地区增加2家,中南和西北地区各增加1家,西南、东北和新疆地区数量保持不变。香港和澳门地区的维修单位数量与2014年底持平,总数量比2014年底增加8家,各地域JMM维修单位数量分布情况如图7所示。

3 CAAC批准的维修培训机构概况

CAAC批准的CCAR-147维修培训机构共计69家,其中国内52家、国外17家,与2014年底的维修培训机构数量相比,总数量增加6家。

3.1 CAAC批准的国外维修培训机构

在17家国外维修培训机构中,美国数量最多4家,其次是法国和俄罗斯各3家。2015年新增了俄罗斯和德国维修培训机构各1家(图8)。17家CAAC批准的国外维修培训机构的培训类别全部是民用航空器机型培训,所涉及机型的制造厂家包括波音、空客、庞巴迪、巴航工业、湾流宇航和赛斯纳等,主要航空器型号涵盖波音系列B737CL、B737NG、B747、B777、B787等,空客系列Airbus SA、A330/A340、A380等,及CRJ700/900/1000、CL604/605、Global6000/5000、ERJ170/190、EMB135/145、G150/G200/G280/GIV-X、CESSNA208/510/560/680/750等等。2015年新批准的俄罗斯和德国培训机构主要从事直升机的维修培训工作,直升机型号包括MI8T、MI171和BO105、MBB-BK117、EC135。

3.2 CAAC批准的国内维修培训机构

国内华东地区维修培训机构数量最多14家,其次是中南地区13家,两个地区的培训机构数量占国内总数量的52%,西南和东北地区维修培训机构各增加1家,其他地区维修培训机构数量基本与2014年同期持平,详细数据见图9所示。

国内CCAR-147部维修培训机构52家,其中能够从事机型培训业务的有41家(图10),能够从事基本技能培训业务的有24家,能够从事部件修理项目培训的有20家,能够从事基础培训的17家。

4 机务维修系统人员概况

本章分别从机务维修人员和维修系统监管人员两个角度分析维修行业人力资源状况。

4.1 机务维修人员

4.1.1 机务维修人员持照情况统计

截至2015年底,我国民航机务维修人员取得CCAR-66部民用航空器维修人员执照且执照状态有效为30335人,取得CCAR-66部民用航空器部件维修人员执照且执照状态有效为7527人,取得CCAR-66部管理人员资格证书且证书有效为2205人。

4.1.2 机务维修人员资质管理

维修人员资质管理是民航维修系统中一个重要的环节,对维修系统的人员进行资质评估和管理,是民航法规的要求,也是质量管理中不可缺少的一部分。为适应民航维修行业的快速发展,加强维修人员资质管理,促进维修人员不安全事件及工作诚信记录管理的规范、完整与连续性,提升航空安全水平,2015年民航局颁发《中国民航维修人员不安全事件及工作诚信记录管理规定》,规定对各机构的记录管理、局方的记录管理、分值管理和扣分方法给出了具体要求。同时还发布了咨询通告《民用航空器维修人员维修经历记录》(AC-66-07)征求意见稿,其目的是对CCAR-66部民用航空器维修人员执照申请人维修经历的记录及管理进行规范。

4.2 持续适航维修系统监察员

随着国内民航运输业快速发展,尤其是近几年航空公司不断增加,促使维修行业监察员人员数量不足的矛盾更加凸显,但受机构人员编制的限制,监察员人员数量的增长速度要远落后于国内机队的增长速度。2015年底,民航局、7个地区管理局及其所辖40个监管局的持续适航监察员的总数为239人,较2014年增加9人。由于各地区管理局所承担的监管工作量不同,各地区监察员人数也存在很大差异,华东和中南地区监察员人数最多,其次是华北(见图11)。

5 国内大型维修设施概况

维修设施在民用航空器维修过程中起着非常关键作用,以飞机维修机库为例,好的机库设计不仅可为维修人员提供更高效的工作环境和更便利的航材、工具支援系统,还可通过提高移动技术和信息技术的使用率使维修工作变得更简单化、自动化,有助于维修企业保持市场竞争优势。根据MCSS系统中各单位的反馈数据,本次对机库和试车台进行了统计,截至2015年底国内拥有包括运输航空和通用航空在内的维修机库总数120个(见图12),能够提供宽体机机位54个、窄体机机位254个,拥有发动机试车台22个。

6 总结

2015年是“十二五”收官之年,民航全行业完成运输总周转量851.65亿吨公里,比上年增长13.8%。民航维修业在随着整个行业快速发展过程中,自身在法规完善、体系建设、新技术的应用等方面都取得了一定的成绩。

1) 老龄飞机的工程管理

随着中国民航的运输类航空器机队的发展,老旧型号的飞机将逐步退役(Airbus WB于2015 年全部退出运营)。但由于进入设计使用寿命中后期的飞机数量不断增多,由此带来的涉及“航空器持续适航和安全改进”要求的工作量将进一步凸显,尤其是相关机型的老化问题。为了确保“老龄飞机”的持续适航和安全,CAAC从行业规章的高度进行安全管理,启动了CCAR-121部第五次修订,增加“附件J航空器持续适航和安全改进”部分及8个相关咨询通告。相信随着时间的推移和技术的不断发展,会加深对“老龄飞机”问题的认识和理解,并积极采取有效措施,确保“老龄飞机”的运行安全。

2) 通航维修保障体系的完善

在通航的维修管理上,民航局出台了CCAR-91部和CCAR-43部两部基础性法规,为通航的运行和日常监管奠定了较好的基础,但由于缺乏相应的技术规范和指导性文件,导致了局方监察员在进行日常监管时缺乏适用于通航的明确、统一标准,通航企业在从事维修活动中缺乏明确指导。为了解决多年实际运行和使用反映出的有关机载设备符合性方面的困难和问题,民航局飞标司在2015年颁发咨询通告《航空器机载设备等效符合性方法指南》(AC-91-24),为通航如何采用等效符合性方法满足规章规定的机载设备要求提供指南。未来局方将进一步完善通航法规体系,充实通航维修技术规范和标准,为通航维修保障和局方的监管提供必要的指导。

3) 新技术的应用

在计算机技术和信息安全技术的发展推动下,2015年局方在持续适航与维修领域继续开展电子签名相关民航法规的制定及试点应用工作,积极推动国内民航行业数字证书认证体系建设。未来随着相关咨询通告的发布和民航行业电子认证服务平台的建成,可有效解决数据电文的合法性,降低民航企业运营成本,同时提高局方监管和企业运营效率。

随着移动技术和移动设备的不断发展,各种移动技术应用(APP)与移动设备(手机或iPad)的整合已在航空维修领域中发挥着重大作用。例如机务人员在飞机维护过程中,可利用移动设备上的APP随时获取所需手册资料信息,这将极大地提高维修工作效率,缩短飞机维护时间;还有成熟的RFID(无线射频识别)技术应用在民航维修生产过程、航材库房和工具设备的管理方面,将会为维修行业带来巨大的变化或潜在影响。

2016年起各行业对大数据分析非常重视,民航维修行业也不例外。通过大数据预测分析、库存优化到对产品健康状态进行实时跟踪和分析,有助于改进产品设计方案、优化产品使用、降低产品全寿命周期成本,相信未来大数据技术在航空维修领域一定会有巨大潜在应用价值。

-

民航

+关注

关注

0文章

30浏览量

8781

发布评论请先 登录

相关推荐

中国发展报告:我国是无人机第一大技术来源国

罗德与施瓦茨亮相第二届中国民航标准化国际论坛

中软国际亮相2024智慧民航发展论坛

广电计量亮相第二届中国民航标准化国际论坛

谷东科技民航维修智能决策大模型荣获华为昇腾技术认证

大华股份旗下华视智检多款X射线安全检查设备通过民航认证

音圈电机无人机蓬勃发展

《中国IPv6发展状况白皮书(2024)》:我国IPv6活跃用户数达到7.94亿

国内机器人实际场景使用抽样调查数据分析报告

中国民用无人机飞行量同比增长11.2%,“黑飞”问题值得关注

《民航旅客行李全流程跟踪系统 RFID存取技术规范》正式发布

谷东科技AR+AI智慧航空解决方案助力航空维修提质增效!

节能学院-民航机场智慧能源管理平台解决方案

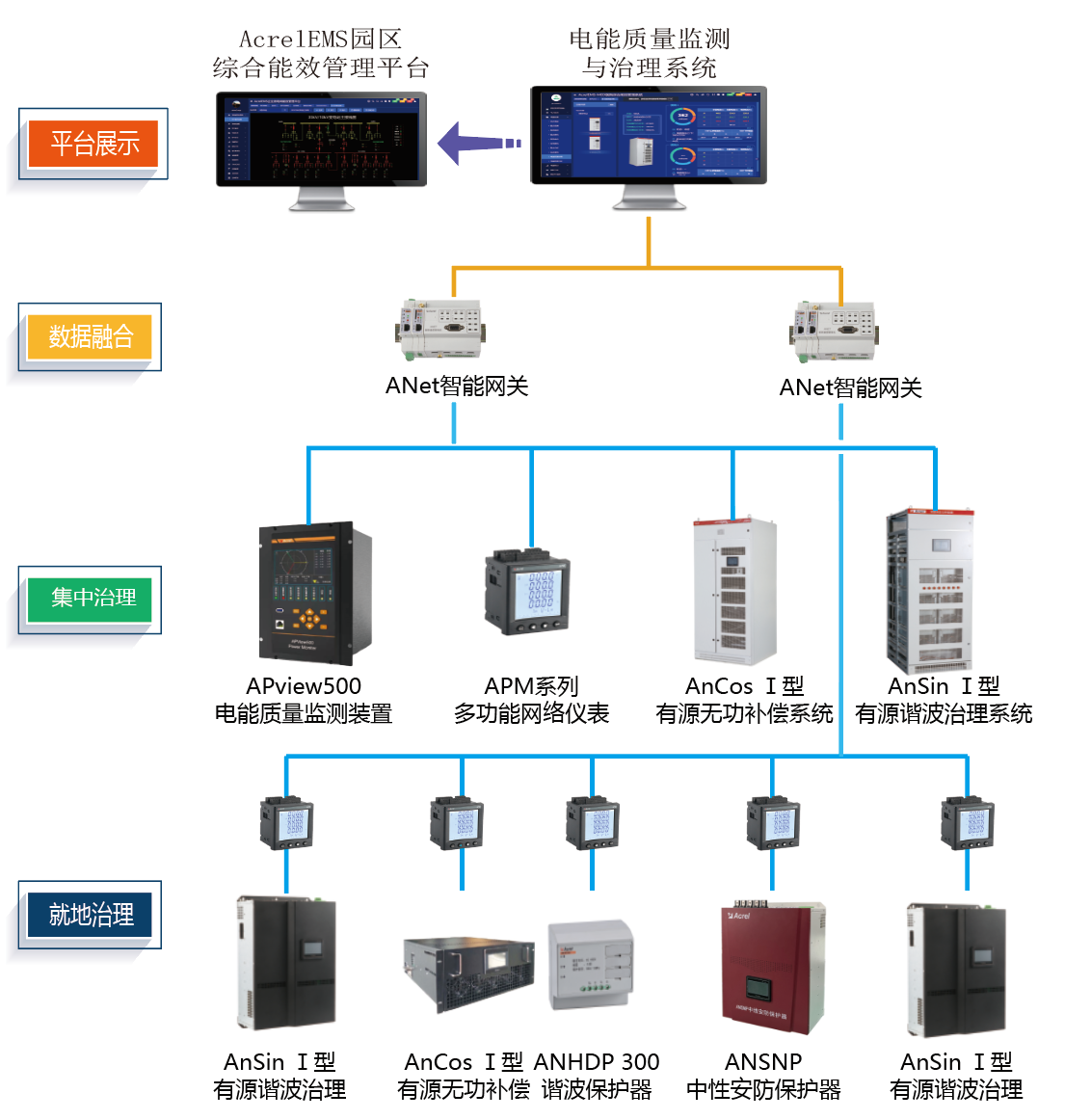

民航机场电能质量治理解决方案

我国民航维修系统资源发展状况报告数据参考分析

我国民航维修系统资源发展状况报告数据参考分析

评论