自去年11月半导体股市创下多年以来的高点后,目前英特尔和台积(NYSE:TSM)的股票就一直随着费城半导体类股指数(SOX)日渐下滑,投资者开始担心这一波所谓的芯片需求“超级周期”即将结束。11月下旬,摩根士丹利将台积电及其他芯片制造商的股票评级从增持下调至观望水平,理由是股价上涨太多。该公司指出,储存芯片的价格压力正在上升,2019~2020年存在产能增长超过需求增长导致供应过剩的风险。

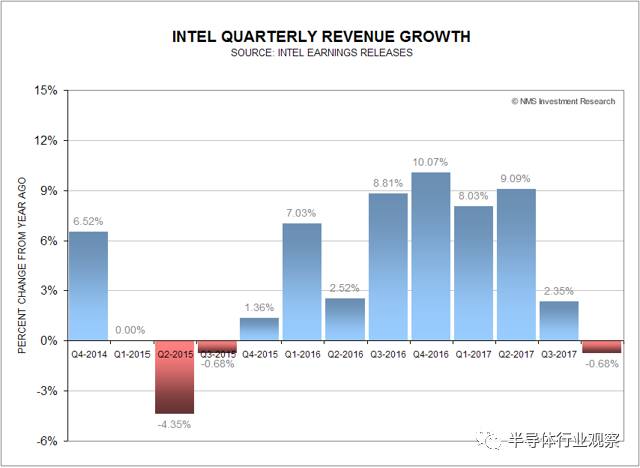

12月初,在微软和高通正式发布了第一款arm驱动的Windows 10笔记本电脑之后,投资者纷纷抛售英特尔的股票,这款笔记本将由使用高通骁龙835处理器。此举可能会损害英特尔Client Computing Group事业部的营收,该事业部占公司总销售额的50%以上。自2015财年第二季度以来,英特尔财报显示,除了2017财年第二季度销量同比增长3%外,CCG事业部出现了负增长。全球个人电脑销售增长继续放缓,同时英特尔正面临包括AMD和英伟达在内的其他个人电脑芯片制造商的激烈竞争。

对于半导体行业来说,还有更坏的消息。一家专门从事工艺材料市场的咨询服务公司TECHCET-CA在7月末警告称,从明年开始,半导体设备制造的硅片供应可能会严重滞后,直到2021年才会缓解。该公司还在其重要材料报告“硅晶圆市场与供应链”中显示,硅晶圆生产商的高管们表示,他们的平均售价一直过低无法支撑300mm晶圆的投资扩张。

事实上,全球第二大硅片供应商日本Sumco公司已经开始提高晶圆的价格,并宣布他们的300mm晶圆的产能扩张计划,每月增加11万晶圆,但是需要到2019年才能实现。去年11月,该公司宣布他们2017财政年度的营业利润增长将近三倍,Sumco董事长兼CEO Mayuki Hashimoto在与日经亚洲评论的一次采访中说:“我们将实现2018年价格上涨20%,并在2019年进一步上涨。”

紧随Sumco的行动,其他主要的硅晶圆供应商,如日本的Shin-Etsu Chemical和德国的Siltronic A.G.,一直试图与芯片制造商签订长期供货合同。根据Digitimes 7月的说法,英特尔、台积电等几家主要芯片制造商已经与Shin-Etsu Chemical和Sumco签订了1-2年的供应合同,并提供了更高的价格以确保充足的晶圆供应。

目前英特尔和台积电在美国大陆和中国***共有31个晶圆厂(含在建),其中有19个是300mm晶圆厂,尚不知道英特尔和台积电的生产能力有多大。根据IC Insights的说法,300mm晶圆厂的潜能巨大。300mm晶圆厂的是一种模块化运营方式,每个模块一般都有能力在每个月生产25k-45k的晶圆。

到目前为止,英特尔和台积电都没有就芯片价格不断上涨的问题发表官方评论,不过投资者一直密切关注他们的营收和利润,这可能对公司的远期市盈率产生重大影响。英特尔和台积电目前的市盈率分别为13.89和16.81。

英特尔和台积电会支付更高的晶圆价格吗?去年4月,英特尔宣布重组计划,加快从世界最大的电脑芯片制造商到支持云服务及数十亿台联网智能设备制造商的转换,其数据中心事业部Data Center Group(DCG)和物联网Internet of Things(IoT)将成为该公司的主要增长引擎,而非易失性内存和FPGA,将主力增长。今年5月,英特尔在公布了2017年第一季度 DCG的同比增长数据后,其CCG前总经理Navin Shenoy接任了DCG的执行副总裁和总经理Diane Bryant。

今年早些时候,亚马逊之后的第二大云供应商微软明确表示,下一代的服务器ARM架构将采用更低成本低功耗的芯片,诸如高通Centriq 2400和Cavium的ThunderX处理器。微软推出基于ARM芯片的Windows服务器,只是个时间问题。

今年10月,英特尔报告称,在2017年第三季度,该公司的营收和营业收入同比增长了一位数,这部分收入占总收入的30%左右,占总营业收入的44%。公司也给出了2017年第四季度收入163±5亿美元、2017年全年620±5亿美元的预期,也就是说英特尔在2017年第四季度的总营收将达到162.9亿美元,同比下降0.68%。数据中心事业部DCG收入占总收入的比率为28.4%,其营收将在2017年第四季度达到46.3亿美元,与去年同期相比下降了0.9%。这将是该事业部自2013年第三季度以来首次出现同比负增长。

自2016年第四季度以来,台积电的营收增长一直在下滑。根据该公司今年10月的财务报告,在2017年第四季度,该公司的营收介于2760亿和2790亿新台币之间,预期营收将同比增长6%左右。他们的2017年全年营收将达到9770亿新台币,同比增长3%,远低于IC Insights和Gartner的7%和8.3%的增长预测。疲软的营收增长可能是美元走弱和激进定价结合的结果。如果平均利润率为40%,该公司在2017年第四季度的营业利润可能会达到1110亿新台币,比去年同期增长0.8%。

在我们看来,如果硅片供应商顶着失去业务的风险不断提高价格,英特尔和台积电将不得不提高价格以转嫁给客户或者在在其他地方削减成本。在本月的IEEE国际电子设备会议上,GlobalFoundries发布了其7nm制程,类似于台积电的7nm制程和英特尔的10nm制程,这可能会给台积电和英特尔的盈利带来一些冲击。根据IC Insights的数据,2016年,台积电在美国仍保持着其纯芯片代工市场59%的份额。GlobalFoundries以11%远远落后,这也意味着GlobalFoundries有更多的空间,尤其是最近的共和党税收改革法案把美国公司的税率降至21%。

半导体和半导体设备行业的增长表现出疲软的迹象。上月,来自北美半导体设备制造商或半导体制造商的一份报告称,全球10月全球销售总额为20.2亿美元,这是6月录得创纪录支出以来的连续第四个月下滑。按年计算,2017年第四季度可能只会增长18.3%。

早在8月初,Gartner就预计2017年全球半导体资本支出将增长10.2%,至777亿美元,2018年和2019年将分别下降0.5%和7.3%,原因是主要电子产品终端用户的需求弱于预期。

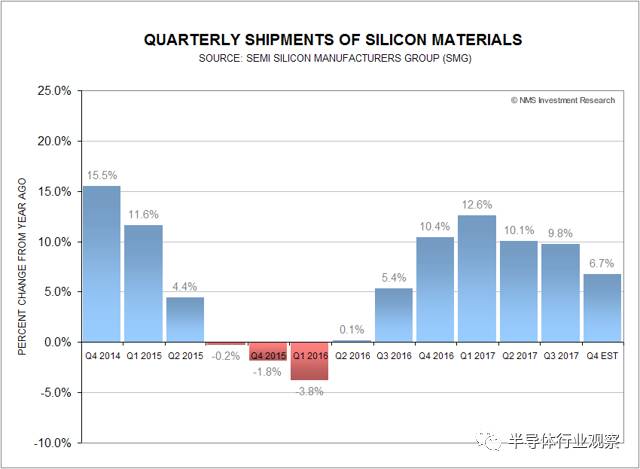

这一数据与SEMI的数据吻合。SEMI表示,在2017年第三季度出货的半导体应用中,半导体应用的硅晶片约为30亿平方英寸,即硅晶片。根据我们的估计,2017年第四季度的硅出货量可能会降至29.5亿平方英寸,同比增长6.7%。在2017年全年,预计硅发货量将同比增长约10%。

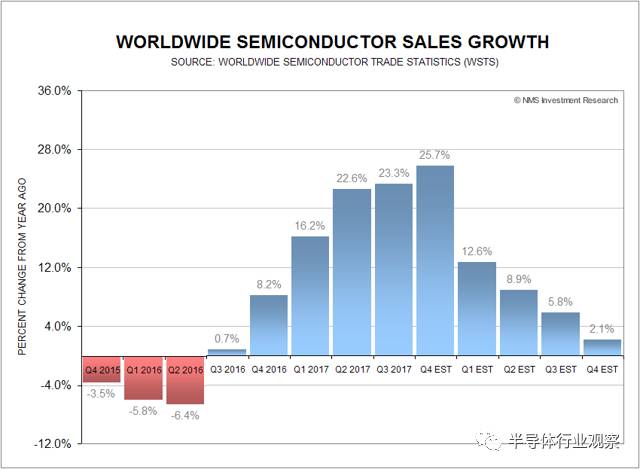

本月早些时候,半导体行业协会SIA发布了他们的月度报告,报告显示,2017年10月全球半导体销售达到创纪录的370.9亿美元,较上年同期增长21.9%。不过,我们谨慎地提醒投资者,正如Digitimes报告所显示的,2017年第四季度的强劲销售可能是半导体供应商、下游分销渠道和终端市场客户基于明年价格上涨和供应紧张而在2017年底前急于增加库存的结果,正如Digitimes报告所显示的。

世界半导体贸易统计数据WSTS的最新预测表明,全球销售增长可能在2017年第四季度开始减速。IHS Markit和三星证券公司也预测,此前受DRAM和NAND闪存芯片价格上涨强力支撑的全球半导体销售额,随着闪存芯片价格的下降,销量增长可能会放缓,明年年中甚至可能会出现下滑。

结论英特尔和台积电的股票面临着芯片需求和竞争加剧带来的销售压力,硅片价格的逐步上涨和数量的日益短缺已经带来了新的威胁。半导体及其设备商可能面临增长放缓,此时晶圆价格上涨无异于雪上加霜。

-

TSMC

+关注

关注

3文章

177浏览量

84776 -

intel

+关注

关注

19文章

3487浏览量

186852 -

硅片

+关注

关注

13文章

372浏览量

34849

原文标题:硅片价格再涨已成定局,Intel和TSMC面临巨大压力

文章出处:【微信号:icbank,微信公众号:icbank】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

2025年2月电视面板价格或全线上涨

1月电视面板价格或持续上涨

三星或受内存芯片价格下跌影响

有消息称2025年HBM价格上涨

瑞芯微部分芯片价格上涨,每颗上调0.8美元

预计第四季度DRAM市场仅HBM价格上涨

今日看点丨消息称骁龙 8 Gen 4 芯片价格上涨 20.68%;消息称东风本田计划裁员 2000 人

PC存储器价格持续攀升

龙头同日调价 隆基绿能 TCL中环硅片涨价 隆基绿能回应硅片涨价

SK海力士DDR5芯片价格或将大幅上涨

三星电子存储芯片价格大幅上调,中国市场面临挑战与机遇

DRAM价格下半年或将持续上涨

ADI预计第三财季营收将高于预期,乐观预测推动股价上涨

硅片价格上涨对Intel和TSMC带来的影响

硅片价格上涨对Intel和TSMC带来的影响

评论