毫米波雷达作为汽车中重要的传感器,近年来,我国涌现出一批优秀的车载毫米波雷达企业,并已在角雷达领域实现差异化竞争。

数据显示,2023年国内有将近10家毫米波雷达企业完成融资,包括木牛科技、赛恩领动、傲图科技等获得融资共计超过了10亿元。

有多家4D毫米波雷达厂商拿下了车企项目定点,有部分企业进入前装量产阵营,也有部分厂商仍在研发或已进入路测调试阶段。

国产毫米波雷达,正在加速发展,在国产化趋势下,未来毫米波雷达中的机会在哪里?

一、毫米波雷达市场规模测算

1)整体乘用车市场

毫米波雷达的增长不仅来源于雷达配置渗透率的提升,还很大程度上得益于多雷达方案渗透率的快速提升。特别是NOA(Navigate on Autopilot,领航辅助驾驶)、行泊一体的落地以及未来高阶自动驾驶方案的落地,将会直接推动5R(指单车配置毫米波雷达数量为5个)方案安装量的上升。

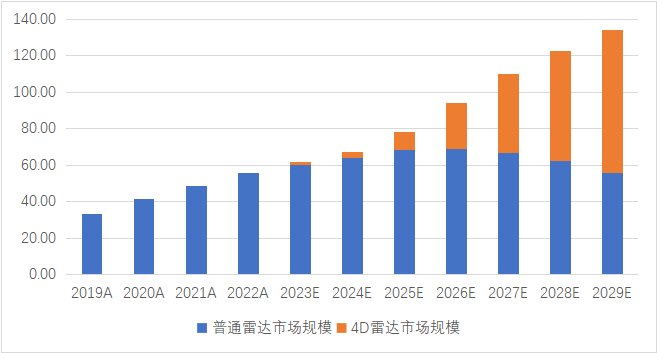

①供应端:国内外Tier1供应商行泊一体方案已大量落地,且已发布多种L3方案落地,5R同样为主流配置

安波福、采埃孚、福瑞泰克、知行科技等多家国际及国内Tier1推出的行泊一体解决方案中,5R已经成为大多数中高阶方案的标配。据佐思汽研数据中心统计,2023年1-5月,行泊一体方案量产车型装配量为49.0万套,同比增长138%,装配率达6.7%,较去年同期上升3.8个百分点。预计2025年装配量将达619万套,装配率达30%。

随着L3相关法规日渐成熟,L3的落地已被提上日程,将成为拉动5R方案的另一个驱动力。在博世、安波福、宏景智驾、智驾科技等Tier1推出的L3方案中,5R也同样成为了标配。

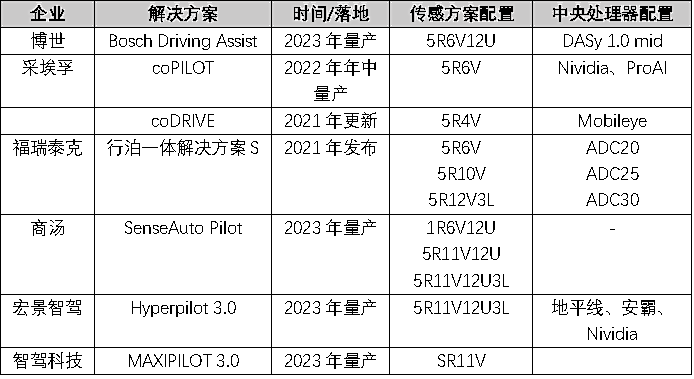

表1 | 部分国内外Tier1行泊一体以及L3解决方案

(来源:公开资料整理)

注:以5R11V12U3L为例,5R代表毫米波雷达数量为5,11V代表摄像头数量为11,12U代表超声波雷达数量为12,3L代表激光雷达数量为3

② 需求端:主机厂重点布局NOA功能,其中5R为标配

从主机厂的选择来看,NOA是各大主机厂都在布局的热点,包括高速NOA、城市NOA、通勤NOA,其中5R的NOA方案是市场主流:

高速NOA(L2.5):2020年底,国内部分主机厂开始逐渐将导航辅助驾驶应用到高速场景,高速NOA成为布局方向。2022年,高速NOA已集中上车。

城市NOA(L2.9):2022年下半年,小鹏、问界等主机厂开始谋划抢跑城市场景,NOA从高速延伸至城区。2023年,大部分拥有智驾业务的头部企业都发布了各自的城市NOA计划,2023年成为城市NOA落地的元年。

通勤NOA:即城市NOA+路线记忆功能,主打卖点为方便上下班通勤,很可能成为继城市NOA之后的又一个新赛道。目前已推出该类型方案的主机厂有理想、小鹏等。

表2 | 部分主机厂NOA方案

(来源:公开资料整理)

根据相关公开数据,预计2023年全年5R方案占比为3%左右,预计2029年5R方案占比将达到25%,成为占比最多的方案。

图1 | 不同雷达数量方案渗透率预测

(来源:信熹资本测算)

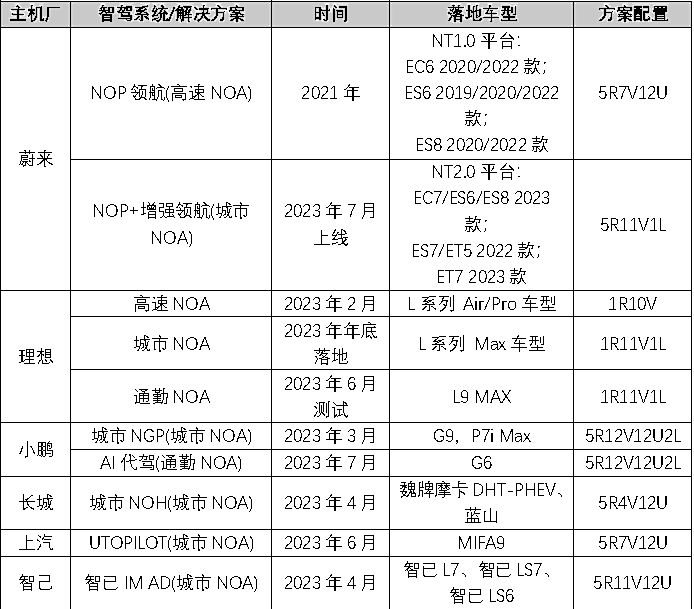

对应的,我们计算得出乘用车毫米波雷达的市场规模预测:

图2 | 前向雷达和角雷达市场规模预测

(来源:信熹资本测算)

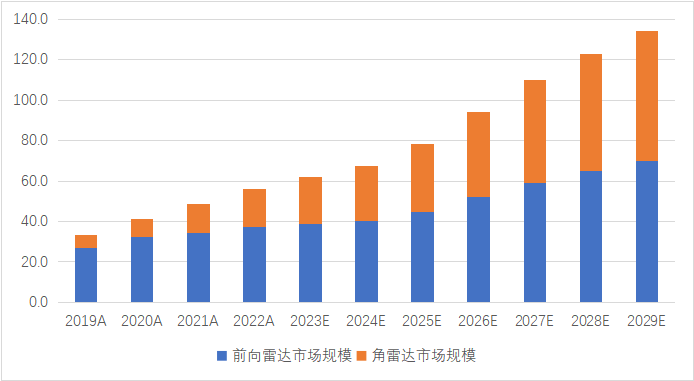

2)4D毫米波雷达市场

据统计,2023年1-6月,中国乘用车新车4D雷达整体安装量超过11.4万颗,占总雷达安装量的1.3%。就替代顺序来看,4D毫米波雷达将优先完成前向雷达替代,即优先满足智驾中的行车需求,其次顺序替代角雷达,用以更好地满足高阶安全功能要求。

根据预测,未来4D毫米波雷达市场规模将快速提升,有望在2029年整体占比超过一半。

图3 | 4D毫米波雷达和普通雷达市场规模预测

(来源:信熹资本测算)

二、芯片方案的选择

1)毫米波雷达的构成拆分

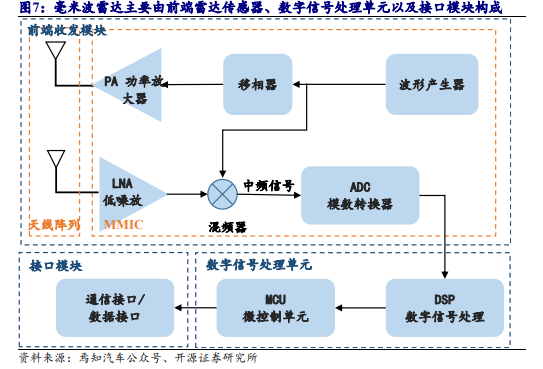

下图为毫米波雷达的结构,其中雷达核心部分主要位于雷达主板上,非核心的主要部分包括电源主板、外壳、接插件等。

图4 | 雷达结构示意图

(来源:纳瓦电子)

核心部分一般包括雷达前端收发模块、数字信号处理单元以及接口模块。

雷达前端收发模块进行毫米波信号的调制、发射与接收,包括天线阵列、射频前端、中频电路、模数转换器,目前除天线外一般可集成到一颗MMIC(单片微波集成电路)芯片中;

数字信号处理单元进行信号处理与数据处理,包括DSP(数字信号处理器)、MCU(微控制单元)或FPGA(现场可编程门阵列)等;

接口模块负责数据通信以及与其他系统的集成。

图5 | 雷达主板示意图

(来源:TI)

图6 | 毫米波雷达主板的一般构成

(来源:网络)

对应的,毫米波雷达工作流程一般是:

(1)首先射频发射器产生电磁波信号并且将之发射,信号到达目标物体;

(2)物体反射或者散射信号形成回波信号,接收器接收回波信号;

(3)混频器将回波信号与原始信号混合,经过滤波器进行滤波,得到中频信号(实际是雷达发射信号与回波信号的频率差,包含有物体的位置、速度等信息);

(4)中频信号输入到处理后端进行调制解调、FFT(Fast Fourier Transform,快速傅里叶变换)等算法处理,提取目标信息并进行分析,实现目标检测、距离测量、速度测量、方位估计;

(5)最终将结果输出以进行后续感知处理。

2) MMIC:毫米波雷达发展的核心部件

作为毫米波雷达的核心组件,MMIC制造难度高,对制造工艺、信号收发技术、抗干扰技术等方面提出了很高的要求。

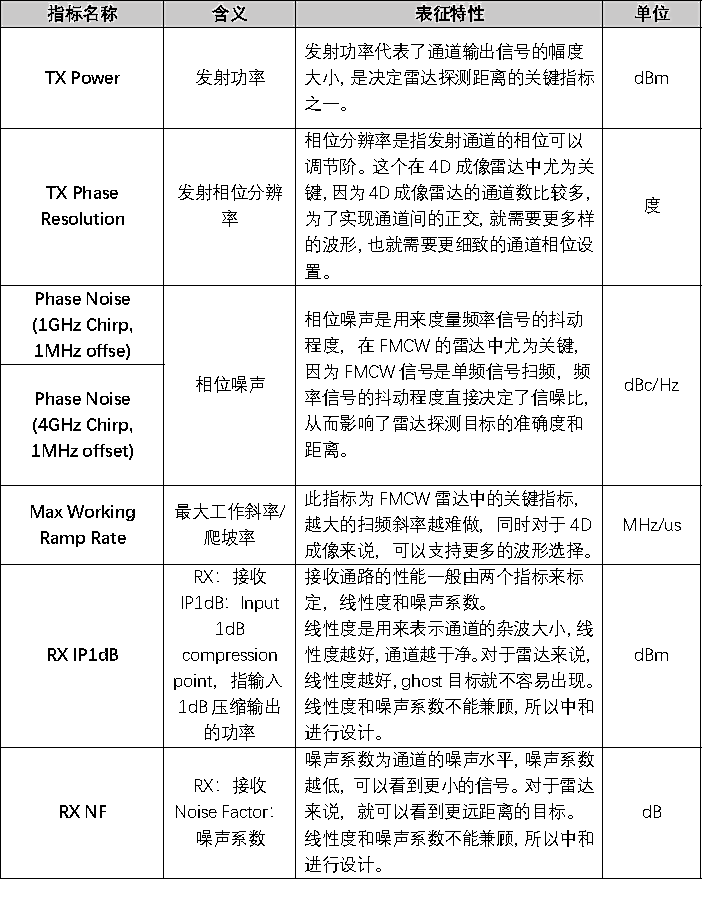

一般来看,主要从以下方面评价MMIC的性能表现:

表3 | MMIC的核心性能指标

(来源:公开资料整理)

由于MMIC是极其复杂的数模混合芯片,涉及技术领域广泛,尤其对射频领域技术积淀要求较高,玩家通常具备较强的技术背景,如恩智浦、TI、英飞凌等,均具备多年射频器件和芯片开发的历史和相应产品线,因此当前MMIC供应商主要为国外公司。

特别是2018年之前,毫米波雷达核心技术掌握在国外毫米波雷达巨头手中,中国企业对77GHz及以上频段毫米波雷达系统和毫米波射频设计经验与能力不足,直到近年才有少数企业实现量产。

总体来说,国内毫米波雷达MMIC企业起步较晚,技术积累不足,未形成规模效应;但4D成像毫米波雷达MMIC发展时间不长,国外也处于摸索验证阶段,为国内MMIC供应商提供技术追赶的窗口期。

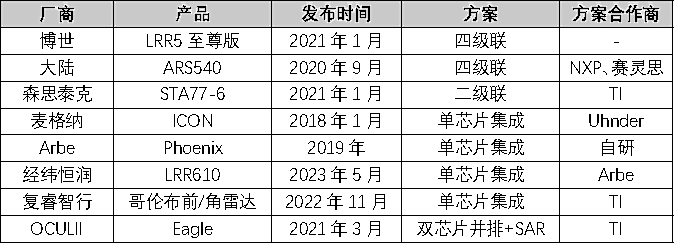

3)4D毫米波雷达下的MMIC选择

目前乘用车已上量或将要上车的4D毫米波雷达以级联方案为主,其中又主要为二级联和四级联。单芯片多通道方案目前尚在研发阶段,成熟后将有成本优势,预计将成为未来布局重点,但可能需要5-8年才能广泛落地。

目前,已确定搭载4D毫米波雷达的车型包括宝马iX、理想L7、飞凡R7等。其中飞凡R7的前向雷达采用采埃孚的FRGen21,四级联方案12T16R(12个发射通道,16个接收通道),供应商为TI、赛灵思,角雷达采用海拉的4D毫米波雷达;理想L7 Pro款的前向雷达则采用了森思泰克的STA77-6,二级联方案6T8R,供应商为TI。

表4 | 部分4D雷达方案及上游供应商

(来源:佐思汽研整理)

整体来看,主要的芯片方案供应商包括TI、NXP、Arbe、Uhnder等。

TI方案

TI公司最早于2019年推出了自己的毫米波雷达系统级联方案,其级联效果如图7所示,其通过将四个3发4收的单个MIMO(Multiple Input Multiple Output,多进多出)芯片级联方案可以构成12发16收的MIMO雷达阵列,此时雷达系统的虚拟通道数可从12提升到192,可以极大提升雷达系统的角度分辨率。目前国内有不少厂商依托于TI成像雷达系统的级联方案进行系统改进。

图7 | TI级联系统实物图

(来源:公开资料整理)

2022年1月TI发布第二代毫米波雷达芯片AWR2944,相较前一代产品,AWR2944采用4T4R方案,性能进一步提高。MCU、DSP、HWA(雷达算法加速器)全方位升级。目前基于该芯片的4D雷达包括森思泰克的前向雷达STA77-5S、复睿智行的前向雷达哥伦布系列等。

NXP方案

2018年开始,恩智浦便相继推出各种毫米波雷达解决方案,当前在毫米波雷达的MCU和MMIC市场中占据了50%以上的市场份额,已出货数千万颗。

NXP目前主推的MMIC芯片一共有两代:TEF81XX和TEF82XX。NXP从飞思卡尔时代就和大陆集团有长期合作,为大陆集团ARS300和ARS400系列提供射频芯片和雷达MCU,但是为大陆集团提供的MMIC芯片不对中国销售,这一时期NXP提供的MMIC都是基于SiGe工艺。2018年NXP开始提供基于40nm RFCMOS工艺的MMIC也就是TEF810X系列,TEF810X系列包含7个型号,包括最低端的1发3收、中端2发4收、高端的3发4收。2020年NXP发布了新一代MMIC芯片TEF82系列,3发4收,可支持多片级联的4D雷达方案。

Arbe

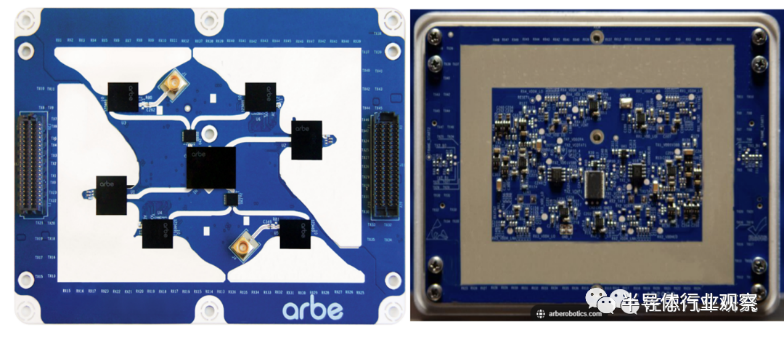

以色列Arbe公司开发出了目前最大的48发48收级联雷达系统方案,其虚拟通道数可以达到惊人的2304个,大大地提升了毫米波雷达系统的角度分辨率,与此同时随着虚拟通道数的增加,传统的处理器无法解决毫米波雷达系统信号处理和数据处理,Arbe公司也推出了自己的专用毫米波雷达处理器芯片,使得毫米波雷达系统的集成度更高,数据处理更加高效。

图8 | Arbe公司成像雷达系统实物图

(来源:网络)

图8为Arbe公司成像雷达系统实物图,从图中可以看出该成像雷达系统采用口字型阵列来设计MIMO雷达,可同时在水平维度和俯仰维度探测目标。

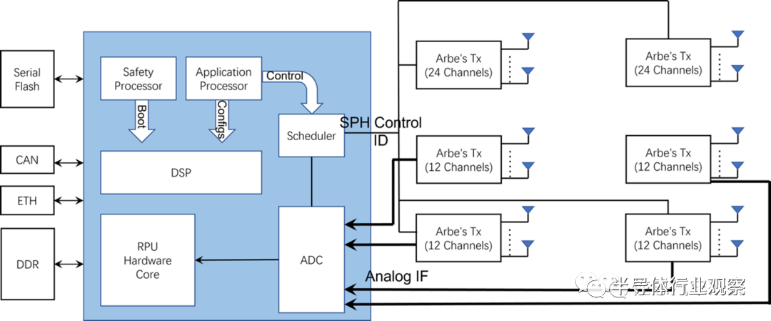

图9 | Arbe公司雷达专用处理器框图

(来源:网络)

图9为Arbe公司雷达专用处理器框图,从其展现的框图中可以看出,在该专用处理器中增加了其独有的雷达信号处理硬件加速模块,以更好地解决成像雷达系统中数据高吞吐量的问题。

从Arbe的技术方案中可以看出,超大规模的MIMO阵列将可能是一种技术趋势,而在使用超大规模MIMO阵列后需要考虑产生的海量数据如何有效处理的问题,因此专用的成像雷达系统硬件加速模块是需要的,关于这点国内还比较空白。

Uhnder

不同于传统FMCW(调频连续波)信号波形,美国Uhnder公司采用的PMCW(调相连续波)波形通过多天线同时发射正交相位编码信号的方式来探测目标的距离和速度,该方案不仅可以探测更远距离,同时在有效探测目标时可以有效地抗除雷达与雷达之间的相互干扰。

图10 |Uhnder成像雷达解决方案S81

(来源:网络)

2024年4月24日,Uhnder宣布推出全新成像雷达解决方案 S81,S81是一款高度集成的单芯片解决方案,支持多达96个MIMO通道,目前已通过相关车规级认证。

4)数字信号处理芯片:供应商与MMIC供应商高度重合,国外厂商高度垄断

数字信号处理单元是毫米波雷达中另一个核心部分。

毫米波雷达的信息处理过程主要分为信号处理和数据处理两个阶段:信号处理主要包括从处理中频信号到获取点云信息的整个流程,主要由DSP来完成;数据处理阶段则包括目标跟踪、识别以及信息融合等任务,主要由MCU来执行。FPGA能够同时进行信号处理和控制,但由于成本较高,一般只用于早期的demo方案开发。

另外,随着汽车域控算力的逐步提升,目前也在尝试把后处理数据放到高算力的域控芯片中进行处理,同时更方便进行数据融合。

传统处理器无法承担4D成像毫米波雷达任务,处理器升级成为必然要求。数据量方面,4D成像毫米波雷达纵向角测量能力带来数据量的大幅提升,要求信号处理实时性与准确性兼备;数据处理方面,随着点云密度增加,数据处理器必须能够进行大吞吐量的运算分析。

赛灵思认为,4D成像毫米波雷达面临多信号干扰问题,而大规模的数据并行处理可以帮助解决这一问题。赛灵思的FPG以其高性能、灵活性和大量的并行结构而著称,具有巨大的算法优化潜力,非常适合用于需要大吞吐量计算的4D成像毫米波雷达,但主要问题是成本较高。目前各厂商的雷达处理器性能也在不断提升,推动4D成像毫米波雷达落地。

整体来看,4D成像毫米波雷达处理芯片供应商与MMIC供应商重合度高。

TI:官网给出的级联参考设计中,AWR2243 MMIC能够与AM2732R雷达处理芯片共同工作,其中AM2732R为集成DSP的双核MCU。

NXP:TEF82xx MMIC能够与S32R45、S32R41等集成DSP的MPU(微处理单元)或S32R29x系列MCU搭配用于成像雷达解决方案。

英飞凌:RASIC RXS816xPL MMIC配有多核的AURIX TC3xx MCU来完成对环境的成像。

瑞萨:RAA270205 MMIC能够连接到基于该公司R-Car V4H SoC的中央处理单元,该处理单元具有高达每秒34万亿次运算的深度学习性能,能够对周围物体的高速图像识别和处理。

基于这样的背景,芯片厂商正推出MMIC、MCU与DSP的集成产品。一方面,集成化可以控制雷达的成本与体积,降低信号传递的延迟;另一方面,具有雄厚研发实力的公司也可以通过集成化产品的方式提升产品单价。根据系统的集成方式,可以将雷达芯片组归为三种模式:(1)分立模式:MMIC、MCU与DSP都分开,有三个模块。(2)模组合成:将MMIC与DSP或者DSP与MCU模块进行合成,有两个模块。(3)SoC集成:将MMIC、DSP、MCU都集成在雷达SoC上,只有一个模块。已经有厂商进行SoC的研发,如上文提到的TI的AWR2944、加特兰的Andes系列、Uhnder的片上雷达RoC等以及NXP正在研发的SAF85xx都是SoC,未来SoC集成或成趋势。

5)小结

整体而言毫米波雷达处于发展初期,下游车厂需求的变化会最终影响芯片厂商的产品路线。一方面,芯片厂逐步推出集成化更高的产品以实现更高性价比,帮助下游毫米波雷达厂商降低开发难度,进而提升自身产品竞争力。另一方面,自动驾驶行业的变化又要求算法端引入更多的底层数据,并应用各类神经网络算法提升感知效果,这意味着部分主机厂希望获取到DSP甚至MMIC输出的基础数据而无需经过过多后处理算法的开发。因此芯片厂商产品目前呈现多种路线并存的状态。

三、国内竞争格局

1)模组及整机:国产正在加速布局

在智能驾驶起步的初始阶段,传统主机厂选择供应商时会优先考虑安全、质量、智驾系统融合等方面,因此会优先选择成熟品牌,其中以大陆、博世等国外Tier1为代表,它们在汽车领域有足够多的积累,能够保证汽车软硬件的车规级标准。所以国外企业在拥有时间先发以及行业影响力的优势下,当前仍占据国内毫米波雷达市场主流份额。

具体来看,2022年及2023年1-6月,中国市场毫米波雷达供应商中,国外企业占比均达到95%以上,其中博世为最大的前向雷达供应商,2023年1-6月占比达到50.6%;海拉为最大的角雷达供应商,2023年1-6月占比达到49.8%。

不过情况正在发生变化,我国近年来涌现出一批车载毫米波雷达企业,目前已在角雷达领域实现差异化竞争。

同时有超过20家公司正积极研发前向雷达以及分辨率更高的4D成像雷达,包括森思泰克、华域汽车、纳瓦电子、福瑞泰克、欧菲光、楚航科技、保隆科技、行易道、木牛科技、几何伙伴、纵目科技、隼眼科技、复睿智行、赛恩领动、联合光电、威孚科技、承泰科技、安智杰、蛮酷科技等公司已纷纷进场。据不完全统计,2023年国内有将近10家毫米波雷达企业完成融资,包括木牛科技、赛恩领动、傲图科技等获得融资共计超过了10亿元。

在过去一年里,有多家4D毫米波雷达厂商拿下了车企项目定点,有部分企业进入前装量产阵营,也有部分厂商仍在研发或已进入路测调试阶段。

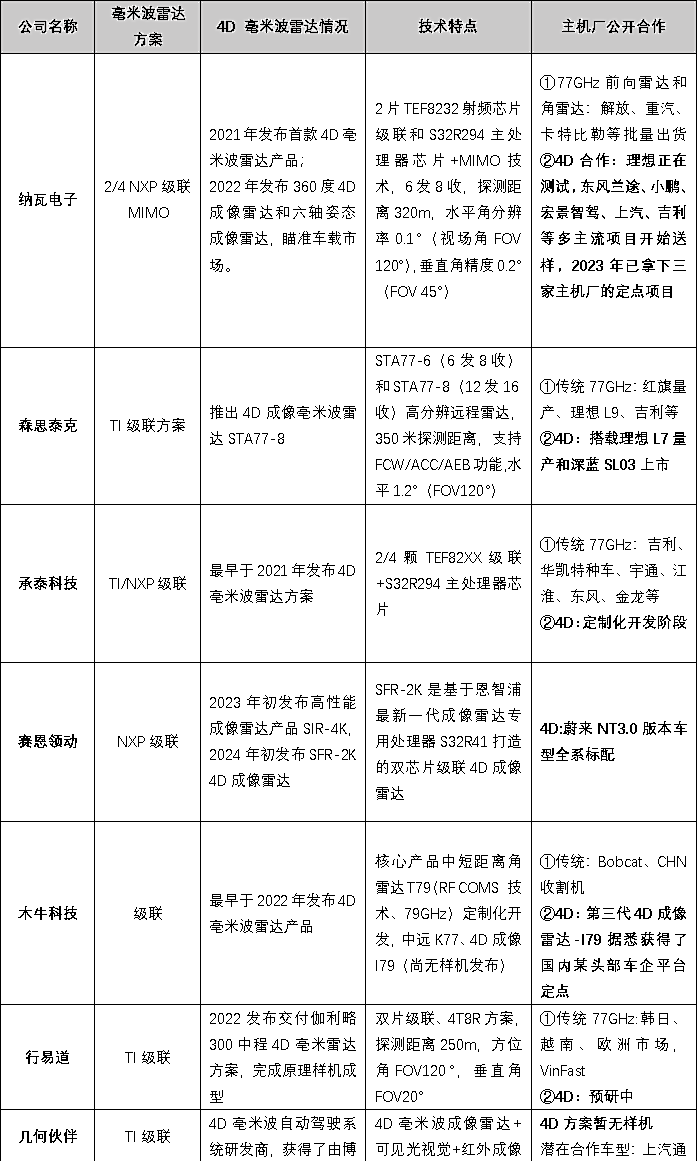

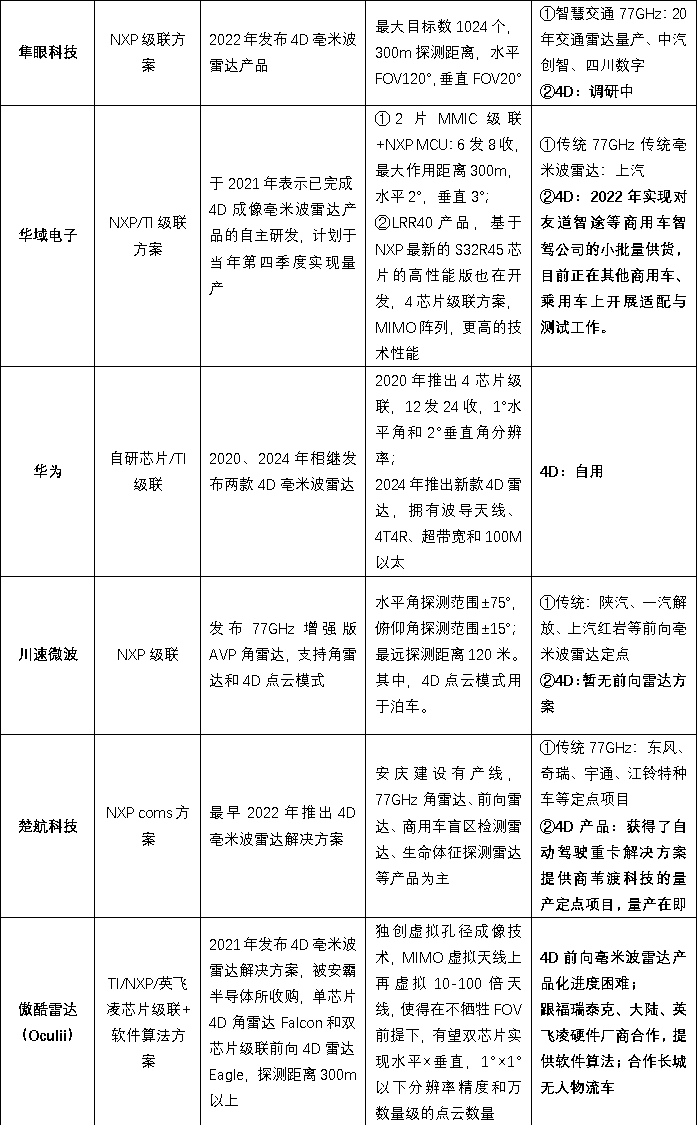

表5 | 国产4D毫米波雷达厂商进展

(来源:公开资料整理)

不止这些,国内其他4D成像雷达公司也在积极推进相关产品研发进程,试图在需求引爆前占得一席之地:

福瑞泰克4D成像雷达也随着路特斯Eletre上市步入规模出货阶段。

纵目科技的4D毫米波成像雷达也成功“搭车”问界M5。

2023年4月中旬,行易道发布了77Ghz车载远程毫米波4D雷达新品——ALRR300。

保隆科技表示,4D毫米波雷达处于路测调试阶段,接下来将向客户集中展示推广。

经纬恒润也指出,其4D毫米波雷达产品已研发出B样件,预计2024年达到量产状态。

安智汽车研发的4D毫米波成像雷达也在今年实现了装车测试,向量产推进。

联合光电、比亚迪旗下弗迪科技、长城汽车内部孵化的感知硬件公司睿博感知以及欧菲光等也都已进入4D成像雷达赛道。

尽管国内车载毫米波雷达市场前十大供应商中已出现多家本土企业的身影,但市场竞争依然十分激烈。早些时候外媒证实,博世已经彻底放弃车载激光雷达的开发,这意味着,其对毫米波雷达或者4D成像雷达的投入将更甚以往。海外厂商加大布局,谁能坐在最后的牌桌上,2024年或许是更为关键的时间点。

业内普遍认为,随着国内智能汽车产业快速发展,本土企业凭借数据开放度更高、价格更低、服务更好等优势,有望在4D毫米波雷达赛道弯道超车,但这并非可以一蹴而就。

2)芯片:国内依然存在明显差距

前文提到,由于国内车载毫米波雷达行业起步较晚等原因,且芯片存在极高的设计难度,国产芯片供应商的发展速度明显落后于模组的发展厂商。不过近年来随着市场情况的变化,芯片上也开始涌现出一批创业公司。

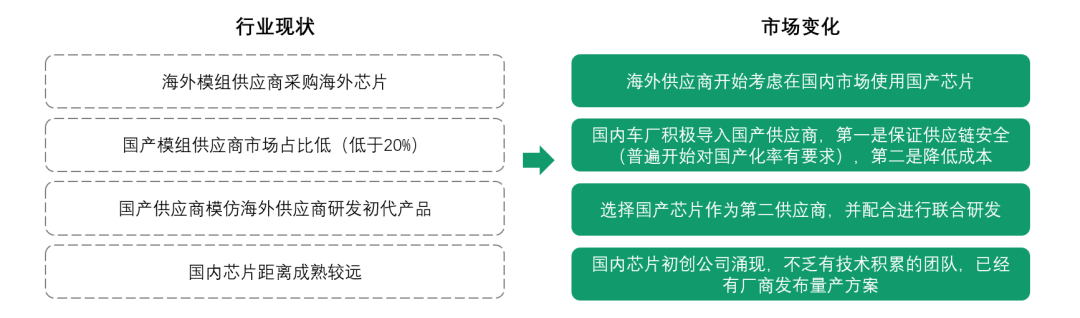

图11 | 毫米波雷达芯片国产供应商面临的情况变化

(来源:公开资料整理)

国内毫米波雷达芯片一共出现过两次创业浪潮,第一次是在毫米波雷达的国产化进程中,主要集中在2015-2018年,第二次则是在4D毫米波雷达的发展过程中,主要集中在2023年。

国内创业公司一般将MMIC作为最优先开发的产品,SOC和处理器次之。这主要是因为MMIC的设计开发难度更高且更核心,处理器则可以临时选用FPGA或者其他厂商的专用处理器,待MMIC开发成熟后,处理器的开发一般不会构成特别的障碍。

从结果来看,在第一次创业浪潮中,只有加特兰取得了阶段性胜利,成功进入到量产阶段,尤其是SOC方案以极高的性价比获得市场好评,据了解2024年可实现过亿元出货,当前已经成为国内企业当之无愧的领头羊。

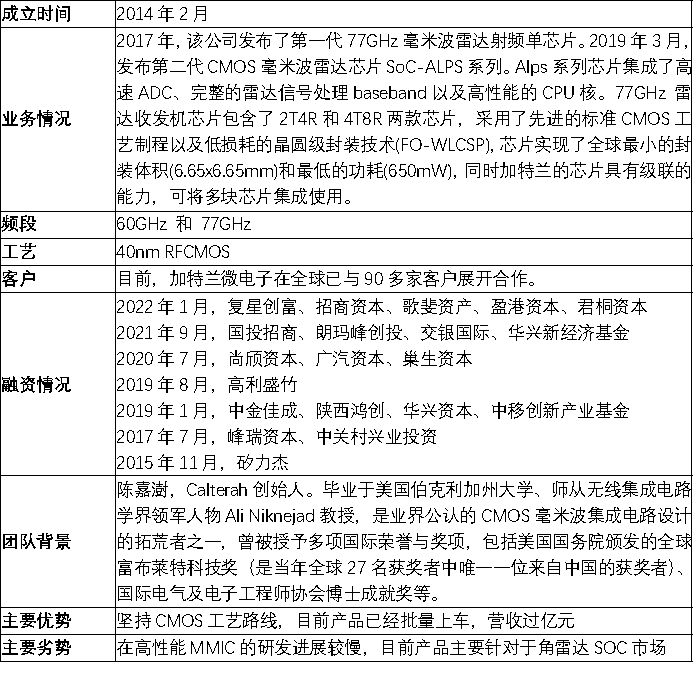

表6 | 加特兰情况整理

(来源:公开资料整理)

而第一批创业公司中,仍处在研发导入的阶段,也有部分厂商放弃车载方向,转向其他应用场景。

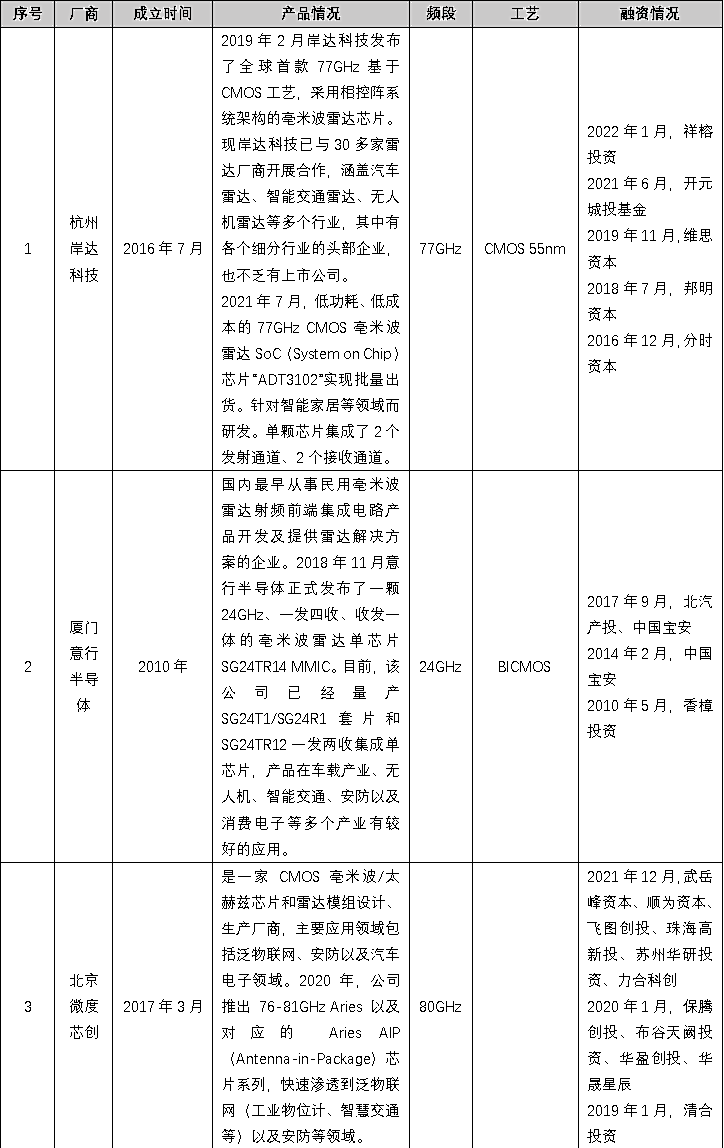

表7 | 第一批毫米波雷达芯片创业公司

(来源:公开资料整理)

但是目前来看,加特兰目前针对4D毫米波雷达开发的MMIC进展并不顺利,这也给了后续的创业公司机会。2021年开始,国内开始出现第二批针对4D成像雷达 MMIC芯片开发的团队,以圭步微、瓴钛科技、牧野微、毫感微、欧思微为代表,目前也都取得一定进展,产品将前后进入市场验证阶段。

四、小结

基于我们对车载毫米波雷达方向的判断,即:

a)毫米波雷达是高阶自动驾驶的标配,具有广阔应用潜力。

b) 4D毫米波雷达解决当前雷达的核心痛点,将成为未来高性能雷达的主流方案。

c)毫米波雷达中核心芯片——MMIC是复杂度极高的数模混合芯片,具有极高的技术壁垒。

d)随着4D成像雷达的普及,MMIC需求量将进一步提升。

e)当前MMIC国产化率极低,国内公司存在极大的发展空间。

我们认为MMIC是毫米波雷达方向中更具长期投资价值的领域。

-

MMIC

+关注

关注

3文章

445浏览量

24485 -

自动驾驶

+关注

关注

788文章

14002浏览量

167713 -

毫米波雷达

+关注

关注

107文章

1064浏览量

64770

发布评论请先 登录

相关推荐

北京市最值得去的十家半导体芯片公司

毫米波传感芯片企业 正和微芯 完成近亿元A轮融资

毫米波雷达信号的传输特性

毫米波雷达与超声波雷达的区别

毫米波雷达是声波还是电磁波

毫米波雷达与多普勒雷达区别是什么

简述毫米波雷达的结构、原理和特点

9年6轮,上海一家传感器芯片公司完成数亿元融资,某国家级产业基金入股

传感器国产自主研发趋势下,毫米波雷达中的机会在哪里?(深度分析)

10家国产毫米波雷达企业融资超10亿元!国产机会在哪里?

10家国产毫米波雷达企业融资超10亿元!国产机会在哪里?

评论