前言

钴消费增量增长依赖电池材料占比提升。根据CRU数据,2011年全球钴消费结构中电池材料占比仅为30%,而2016年该比例提升至49%,成为钴下游消费中占比最高的部分。

一、行业发展:

据高工锂电,2017年中国动力电池出货量实现44.5GWh,同比增长44%,其中三元动力电池比例继续提升,由2016年的24%上升至2017年的48%。和工信部1月份公布的新车申报中搭载三元电池的车型占比达35%互相印证。

未来空间:

动力电池:预计2020年中国动力电池需求量将达到94.5Gwh,较2016年翻三番,CAGR为33.2%,其中三元电池需求量71.6GWh,占比75.7%,三元电池年复合增长率达49.7%。

三元正极材料:其中预计至2020年中国三元正极材料出货量将保持30%以上增长。预计2020年中国三元正极材料出货量将达到21.8万吨,产值超过300亿元,在四种正极材料中占比最高。

钴:钴消费增量增长依赖电池材料占比提升。根据CRU数据,2011年全球钴消费结构中电池材料占比仅为30%,而2016年该比例提升至49%,成为钴下游消费中占比最高的部分。

二、产业链供需和产销:

产销:

1、2月9日,中汽协发布的数据显示,2018年1月,国内汽车销量281万辆,同比增长11.59%。其中,新能源汽车市场迎来开门红,共销售3.85万辆,同比增长4.3倍。

原因:1、去年1月新能源销量较低;2、一部分企业为了应对四五月份的退补开始提前的抢桩,预计该趋势将延续整个一季度,汇总龙头分校车型销量,预估整个新能源汽车销量要超越10万辆。

2、产业链价格:电池材料企业开始主动降价抢占市场份额;政策缓冲期和抢装效应导致1月乘用车电池价格跌幅不明显,但预计进入2月商用车订单逐步落地后,中游降价幅度能逐步明确,利空电池厂商。

长期看,预计全年动力锂电均价将下降20%~25%,电芯环节通过技术提升和材料改善能降本10%,隔膜环节确定性降价20%~25%,此外碳酸锂价格全年有望回落至13万元/吨附近(现价15万元,降幅13%左右),而成本端占比最高的正极材料因受到高位资源品价格支撑,很难压缩。

重点:电池厂商降价抢占份额,但上游厂商受需求旺盛、资源价格支撑等相对坚挺。

供需:

1)嘉能可2017年钴产量下滑3%。本周嘉能可产量报告披露:2017年,嘉能可自有钴资源产量为27.4千吨金属钴,同比下降3%。若包括第三方物料,则嘉能可生产金属钴产量为30.4千吨,同比下降2.6%。对于2018年指引产量,考虑到生产环境及运输时滞,实际供应量或将低于指引。

除了刚果手抓矿产能可能造成供给端增量,主力矿山产量预计保持稳定,同时对产能扩张仍不积极,下一个3000吨/年以上的主力矿山

投放预计在2018年以后,而万吨以上矿山投产则在2019年以后。另一方面,即使考虑到手抓矿产能弹性,由于钴金属供需预期已被扭转,即使钴价格小有回落,在新贸易商建立刚果等地区精矿采购渠道前,在产矿山和贸易商也不会因此大幅压低钴金属报价。

2)需求端来看,18年三元材料持续放量,钴需求不断攀升:青岛乾运新建1万吨三元材料春节后投产;沃特玛宣布将全面布局三元电池及储能市场;奔驰将投资124亿美元在全球建6座工厂生产电动汽车及配套电池;比亚迪发布纯电动车产品战略,2018年推出四款新车,全部切换成三元电池,大幅提高续航里程及充电功率。全球新能源汽车发展步伐逐步加速,三元电池占比将快速提升,钴需求不断攀升。

综上:供需格局支撑钴价上涨。当前全球钴供需规模约为12万吨,总量较小,数千吨的供需失衡就足以对全球钴市造成较大影响,历史数据显示,大多数供应过剩的年份均对应着价格下跌,若连续出现短缺或紧平衡局面,钴价也将冲高或维持高位。

因此,2018年钴的供需平衡仍然处于紧张态势,钴价上扬态势仍可延续,钴仍是基本面最确定的品种之一。

三、政策变化

新能源汽车补贴政策顺利落地,并且超出市场预期,“靴子落地”将带动下游正常排产,采购需求有望快速恢复。板块有望实现戴维斯双击,估值修复叠加涨价,首选配置钴板块,

四、对523向811转化的担忧:

对于三元电池:镍在其中起增加能量密度的作用,而钴起稳定性的作用。目前部分厂商对811的稳定性仍有疑虑,车企的安全线是根本大事,因此出于安全性考虑,短期内大部分车企大概率依然会沿用523型号,短期内不会对钴价形成压力。

五、国内龙头公司:

国内的钴矿的龙头公司主要有洛阳钼业和华友钴业,其中洛阳钼业以钴资源为主,华友钴业不仅有钴资源,还是钴产品产能的全球第一。

钴矿:

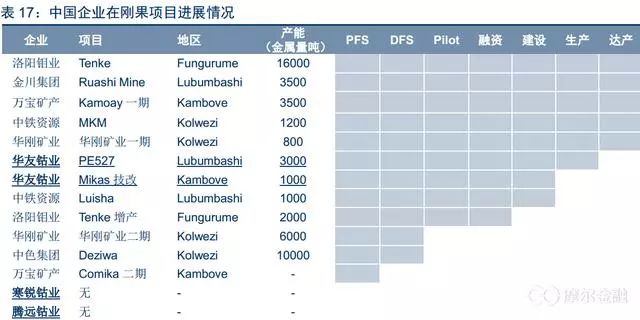

刚果大型钴矿资源目前主要集中在嘉能可、欧亚资源和洛阳钼业等上游巨头手中,中小型钴矿项目则由中资企业如华友钴业,金川集团,万宝矿业和中色集团等掌控。

钴产品:

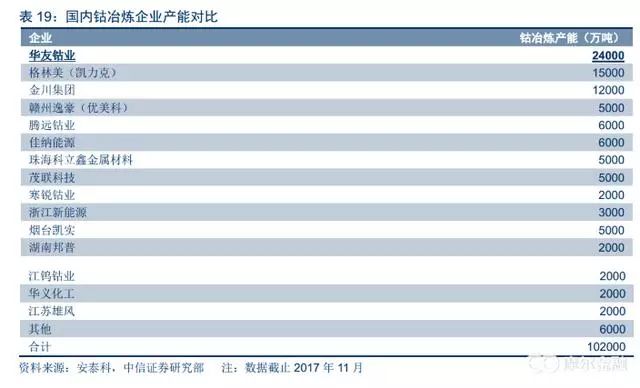

华友钴业:公司目前钴产品产能(折合钴金属量)达2.4万吨,居全球第一。

公司钴产品产能全球第一。公司2016年精炼钴产量(金属量)约2万吨,产量居于全球第一,是排名第二的自由港公司(原芬兰OMG公司)的两倍。国内方面,2017年国内精炼钴产能超过1万吨的仅有华友钴业、格林美和金川集团三家,其中华友钴业产能2.4万吨,龙头地位稳固。

两个公司的收入构成:

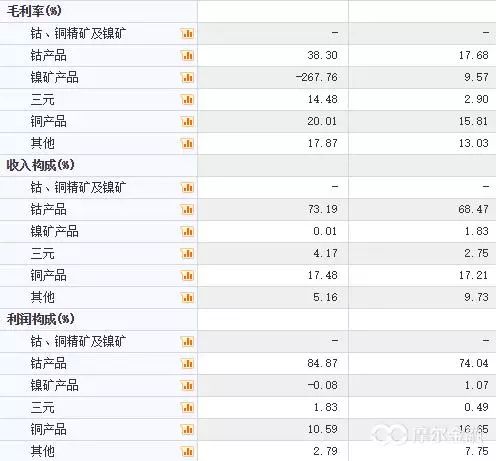

华友钴业:

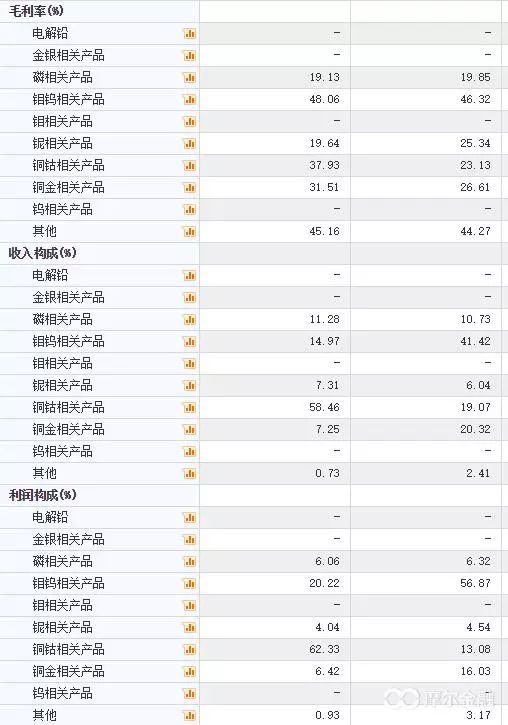

洛阳钼业:

图为17年中报与16年年报对比,两家公司在2017年铜钴产品收入占比显著提高,毛利率显著提高。

综上:

2018年钴的供需平衡仍然处于紧张态势,钴价上扬态势仍可延续,钴仍是基本面最确定的品种之一。未来依然首先看好拥有固资源的洛阳钼业和华友钴业,华友钴业的故产能也利于未来毛利率的提升。

从技术形态上来说,华友钴业创出新高,上面没有阻力,为首选。

-

动力电池

+关注

关注

113文章

4546浏览量

77816 -

三元动力电池

+关注

关注

1文章

9浏览量

2742

原文标题:【利元亨·高工透视】5大维度预测2018年钴产业供给情况

文章出处:【微信号:gh_a6b91417f850,微信公众号:高工锂电技术与应用】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

三元动力电池需求暴涨背景下预测2018年钴产业发展

三元动力电池需求暴涨背景下预测2018年钴产业发展

评论