前言

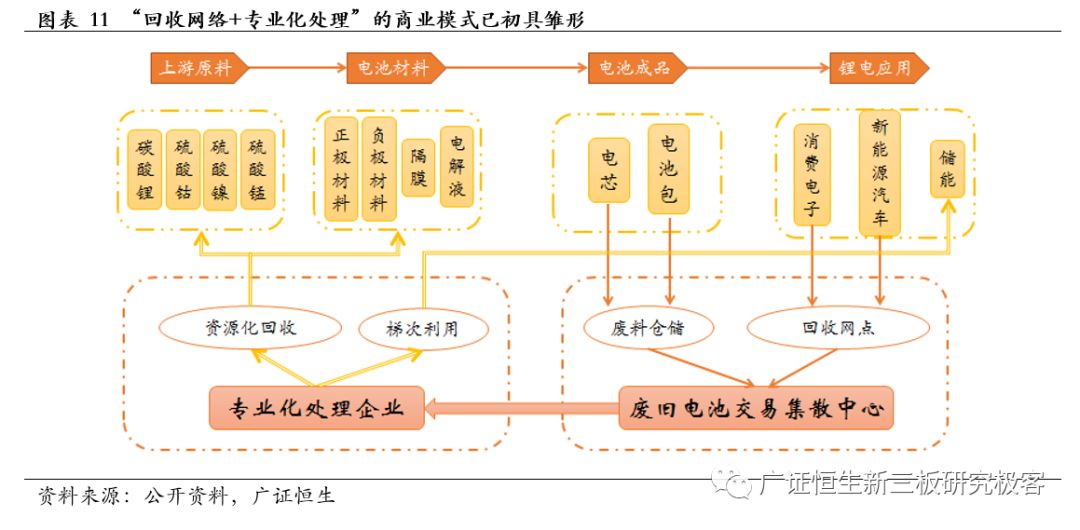

动力电池即将迎来首批退役潮,预计2020 年锂电池回收市场整体规模将达到156 亿元。2017-2020 年复合增长率为40.84%。商业模式已具雏形,三元电池的资源化回收或将成主角,“回收网络+专业化处理”的框架性商业模式正在不断优化。通过与动力电池和整车厂商的积极合作,专业第三方回收企业逐步建立起较为成熟的回收网络。“回收网络+专业化处理”的商业模式已具雏形。其中,相较于动力电池生产者,专业化处理回收企业在资源化回收领域具有多方面优势,尤其在技术、资质和环保配套方面优势明显。随着锂电池回收市场的爆发,规模效应凸显,技术储备深厚的专业化处理企业将率先获益。

1锂电池回收市场已处于爆发前夜,预计2020年市场规模将达到156亿元

1.1 锂电池回收兼具环保性和经济性,是构筑产业链闭环的关键

随着使用时间的增长,锂电池的容量、放电效率以及安全性等各方面性能均会出现明显下滑。对于已经不能满足当前应用需求的锂电池,回收可以有效发挥其“剩余价值”:对于应用于消费类场景的钴酸锂、三元材料锂电池,可以回收其中的锂、钴等金属元素及外壳;而对于结构和组分更加复杂的动力电池,则有梯次利用和原料回收两种模式:

(1)容量无法满足新能源汽车要求,但循环寿命较长的动力电池,可通过梯次利用的模式用于储能领域;

(2)对于循环寿命显著下降的电池,可提取其中的金属氧化物、有机电解液、塑料外壳等再生资源。

梯次利用是适用于废旧动力电池的一种高效节能的回收方式,通过延长动力电池使用期限的方式实现经济性目标。一般而言,当新能源汽车搭载的动力电池容量衰减至80%左右时,动力电池将被淘汰,但此时的动力电池仍然能用于储能设备,投放到商业住宅储能站、电动汽车充电储能站以及电信基站等场所。

资源化回收可以有效收回锂电池成本,具有较强的经济性。电芯在动力电池成本中占比达到36%,若扣除毛利则电芯占比高达49%;在消费类电池中电芯成本占比更高。而在电芯中,富含镍钴锰等金属元素的正极材料的成本占到了45%。通过原料回收,镍钴锰等金属元素可实现95%以上的回收率,而锂元素的回收率也在70%以上,经济效益显著。经由资源化回收,可以生产出镍、钴、锰及锂盐,甚至进一步产出三元正极材料及前驱体,直接用于锂电池电芯制造,具有构建产业链闭环的重大意义。

另一方面,锂电池正极材料中包括镍、钴、锰、锂等重金属元素,而电解液一般由高纯度电池级电解质锂盐、有机溶剂和必要的添加剂等原料制成。如将废旧锂电池采取普通的垃圾处理方法(包括填埋、焚烧、堆肥等),其中的重金属和电解液等物质将对大气、水和土壤造成严重污染,因此锂电池回收具有环境保护和污染防治层面的必要性

1.2 政策框架明确,细则不断落实推动回收市场发展

近年来,国家通过一系列直接补贴型和鼓励引导型政策大力推动新能源汽车相关产业发展。随着新能源汽车和动力电池的产销量快速增长,动力电池报废回收的问题逐渐显露。针对于此,近年来国家积极部署相关政策和规范,动力电池回收的政策框架已经基本确立:2016年1月,工信部出台《新能源汽车废旧动力蓄电池综合利用行业规范条件》,对动力电池综合利用产业提出规模化、规范化和专业化的要求;而2017年1月出台的《生产者责任延伸制度推行方案》则明确动力电池生产者为动力电池回收的责任主体。

基本政策框架确定后,国家标准化管理委员会联合行业内主要企业着手制定了《车用动力电池回收利用 拆解规范》《车用动力电池回收利用 余能检测》等锂电回收行业细则政策;未来,国标委还将针对包装运输、梯次利用、放电、拆卸、材料、生产条件等诸多方面制定丰富详细的准则。政策细则的不断落实将推动锂电池回收行业向健康、有序的方向发展。

此外,部分地区出台了补贴政策以鼓励动力电池回收行业发展:上海市曾出台政策规定,车企若回收动力电池,政府将补助1000元/套。深圳则推出如下政策:每卖一辆车,则厂商出资600元、政府配套300元——专门用于回收动力电池,以激励电池回收机制的建立。补贴政策对缓解上海、深圳等新能源汽车高消费地区的动力电池回收处理需求,具有积极的意义。

1.3 动力电池首批退役潮将至,预计2020年市场整体规模将达156亿元

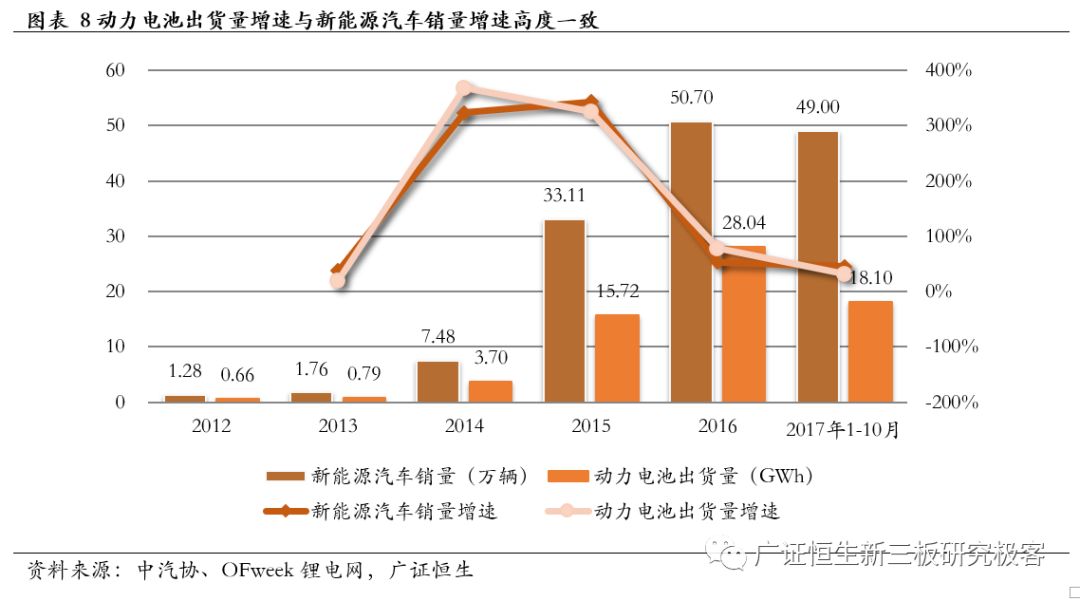

在国家能源战略的指导规划下,2014年以来新能源汽车相关政策集中出台,伴随着动力电池技术的不断进步,整个产业链进入高速发展期;2013-2016年,新能源汽车的年销量由1.76万辆剧增至50.7万辆。受到新能源汽车需求爆发的直接拉动,2014年以来动力电池出货量也呈现同步高速增长态势。

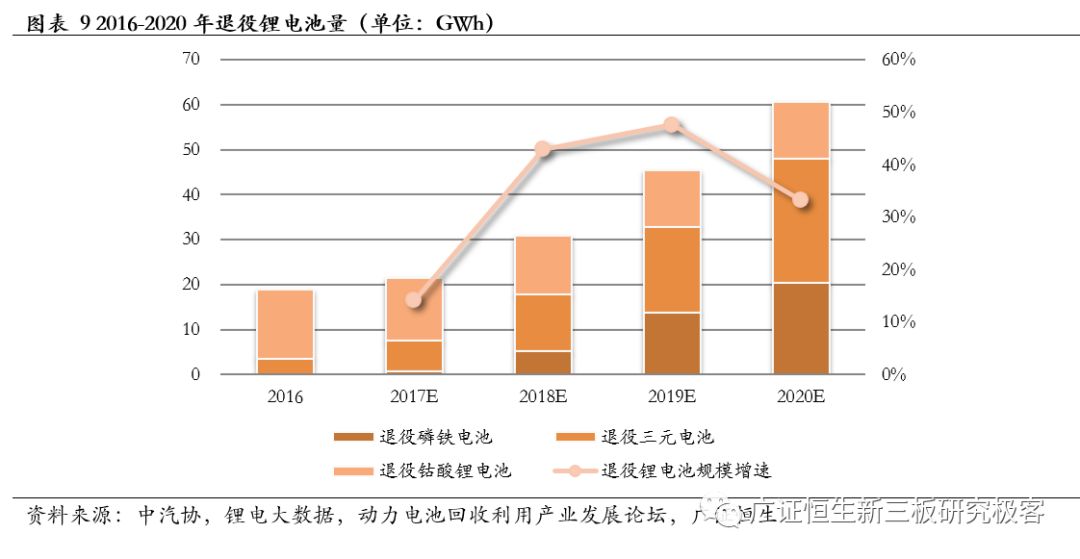

动力电池的正极材料主要包括磷酸铁锂和三元材料两种,一般由新能源客车搭载的磷酸铁锂电池具有较高的循环性能,80%循环寿命可达2000-6000次;而新能源乘用车搭载的三元材料电池虽然具有更高的能量密度,但其80%循环寿命仅为800-2000次。锂电池不同应用环境的影响,磷酸铁锂电池的平均使用年限约为4-6年,而三元电池的使用寿命在2-4年左右;故此2014年以来装机量快速增长的动力电池将在2018年迎来首批退役潮。另一方面,消费类电池中有较高回收价值的为钴酸锂电池和三元电池。综合各类锂电池消费结构和使用年限,我们测算得出,未来三年锂电池退役规模将快速增长,至2020年退役锂电池将达60GWh以上, 2017-2020年复合增长率为41.12%。

根据目前主要的三类材料体系锂电池——三元材料、磷酸铁锂、钴酸锂电池的回收价值,我们进一步测算出锂电池回收的市场规模。同时要考虑到,锂电池生产过程中会产生一部分报废电池和边角料,目前仍是电池回收的次要来源之一,预计未来随着设备升级和工艺技术改进,生产过程中报废电池和边角料比率将有所下降。综合以上各类电池回收来源,我们预计未来三年锂电池回收市场将呈现快速增长态势,至2020年市场规模有望超过156亿元,2017-2020年复合增长率为40.84%。

2 商业模式已具雏形,三元电池的资源化回收或将成主角

2.1“回收网络+专业化处理”的框架性商业模式正在不断优化

锂电池回收行业目前尚处于发展初期,商业模式尚不很成熟。在2014年之前,锂电池的需求主要来自手机、笔记本电脑等消费类电子产品,因其体积小、结构和组分简单、集散运输难度小,因而多由传统的镍氢、镍镉电池回收企业进行回收处理。2014年后,新能源汽车产销量大幅增长,受此需求拉动,动力电池在2016年已经成为锂电池中消费占比最高的产品;同时,动力电池材料、动力电池、新能源整车产销和运营等更多的企业也逐渐进入了锂电池回收产业链。经过多方的努力探索,并且伴随着技术的不断进步,目前“回收网络+专业化处理”的框架性商业模式初具雏形,也已涌现出格林美、邦普集团等行业领军企业。

目前,回收网络主要包括两套模式:生产者主导的回收网络和以专业第三方为主体的回收网络。2016年1月,五部委联合下发《电动汽车动力蓄电池回收利用技术政策(2015年版)》,明确建立动力电池编码制度,形成废旧电池可追溯体系,为生产者为主体的回收网络构建提供条件;2017年1月,国家出台《生产者责任延伸制度推行方案》,明确了废旧动力电池回收的责任主体——动力电池厂商及整车厂商。

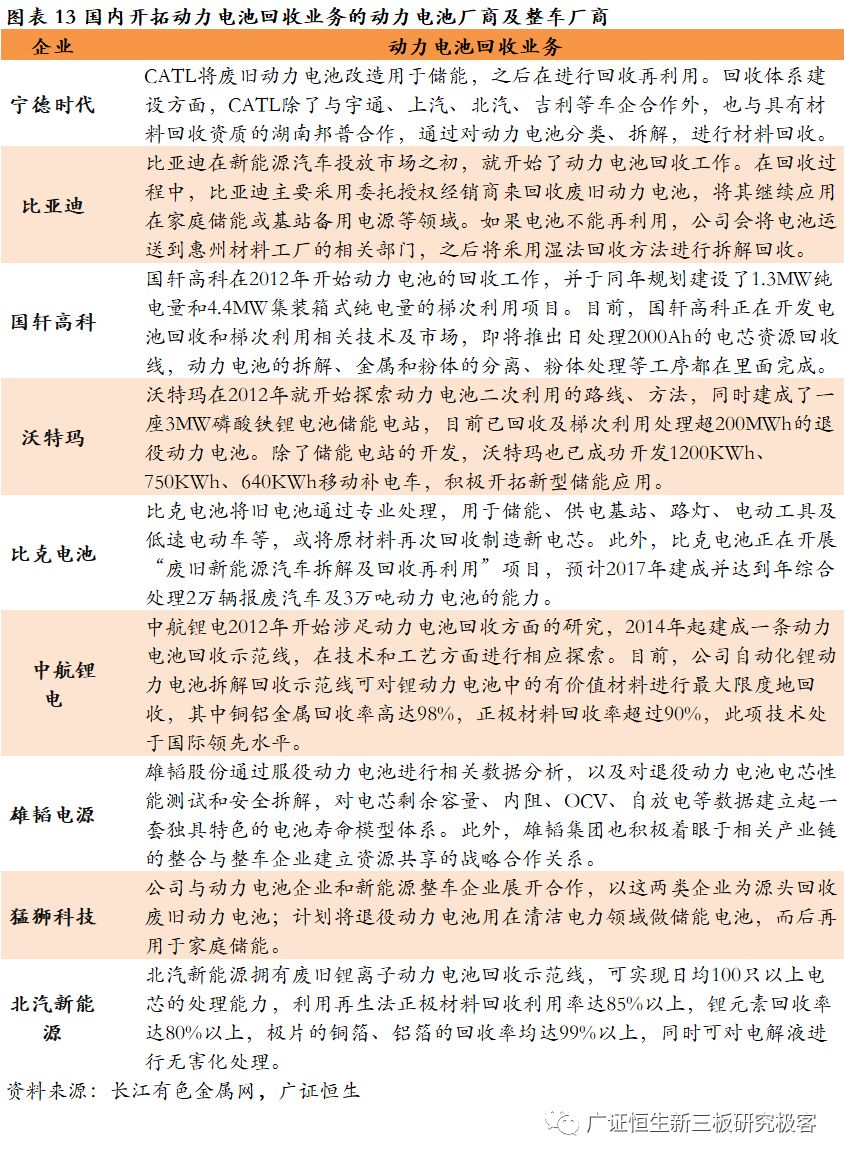

在政策及市场的推动下,国内主要动力电池厂商及整车厂商纷纷涉足在动力电池回收领域,积极推动以生产者为主导锂电回收网络的构建和运维。诸如比亚迪、宁德时代、国轩高科等行业领先企业,已在动力电池回收领域较早布局——依托其动力电池生产制造相关环节的技术实力,并利用其渠道优势,实现对退役动力电池的高效回收,并以其在储能、小动力电池等应用场景的梯次利用为主的方式实现回收价值。

以专业第三方电池回收企业为主体的回收模式要求企业自建回收网络和物流渠道,将废旧动力电池统一收集到第三方处理中心进行集中处理。国内专业第三方电池回收企业有较多是从镍氢、镍铬等传统电池回收行业,以及相关的废弃资源综合再利用行业切入锂电回收领域,并已经在商业模式类似的消费类锂电池回收领域积累了一定的运营经验;而相比动力电池厂商和整车厂商,专业第三方企业在动力电池回收领域没有回收渠道的天然便利,因而在建立相应回收网络的过程中需要投入可观的人力、物力成本。

格林美、邦普集团等国内领先回收企业已经深耕锂电池回收领域多年,在行业中有较高的影响力和知名度;他们也已积累了较为成熟的回收技术,且具备危废处理资质,并在动力电池回收网络和处理技术方面率先布局,占据先发优势。其他有一定规模的第三方回收企业也实践各自的商业模式,如豪鹏科技与北汽新能源共建回收网络,超威集团成立子公司长兴亿威专注于回收网络的构建。通过积极与国内动力电池厂商和整车厂商建立深度合作关系,专业第三方回收企业正逐步建立起较为完善的回收网络。

从回收网络中的各类渠道收集到废旧锂电池后,第三方回收企业将对不同材料体系的锂电池分别采取梯次利用、资源化回收及电池材料修复再造等不同方式进行专业化处理,下文会更详细地进行分析阐述。综上我们认为,锂电池回收领域的“回收网络+专业化处理”的框架性商业模式已初具雏形,并在动力电池生产者及专业第三方回收企业等多方的推动下不断优化。

2.2 动力电池生产者在磷酸铁锂的梯次利用领域具有“先天优势”

磷酸铁锂电池是国内较早应用于新能源汽车的主要动力电池类型之一,因此也是率先退役的一批动力电池。宁德时代曾分别在25℃、45℃、60℃的温度下进行实验,测试退役动力电池的使用寿命。综合考虑储能设备的使用条件,退役后的动力电池可继续作为储能电池使用至少五年。因此磷酸铁锂电池适用于梯次利用,可充分发挥其剩余价值,降低储能系统的建设成本。

梯次利用能够充分发挥动力电池的剩余价值,实现循环经济的最大化,目前,动力电池梯次利用的关键技术在于离散整合技术和动力电池全生命周期追溯技术。离散整合技术主要包括动力电池组拆解和系统集成两个关键技术点,而电池全生命周期追溯技术的实现主要依托其BMS的技术成熟度。

(1)离散整合技术:不同动力电池的PACK技术不同,因此,如何更为高效地进行自动化拆解成为有效梯次利用的关键技术点,而根据不同电池模组的性能、寿命等数据进行系统集成,也是梯次利用的关键技术点。

(2)全生命周期追溯技术:通过BMS系统提供的精确SOC、SOH以及SOP等指标估算,可以及时退役用量达到80%容量的动力电池,同时该技术也是离散整合技术实现的基础。

数据是SOC、SOH以及SOP等指标估算的基础,因此建设大数据平台可以帮助动力电池全生命周期追溯技术更为高效地实现,梯次利用的大数据平台包括三套系统,分别是电芯研发生产数据系统、电池包研发生产数据系统、电池包车载运行监控数据系统;三套系统对退役电池进行系统分析,以此获得能否进入梯次利用市场的大数据,数据包括设计信息、性能数据安全、来料检测等。

梯次利用与动力电池开发具有技术协同性,动力电池和整车厂商在离散整合和生命周期追溯方面有一定优势;同时,该类企业在退役动力电池梯次利用方面具有渠道优势,能够以较低成本实现快速的电池回收。从全球市场来看,典型的动力电池梯次利用案例均有动力电池和整车企业参与,由其牵头主导。综上,动力电池生产者在梯次利用领域具有显著的“先天优势”。

2.3 三元电池的资源化回收综合效益高,需求放量后将成为市场主角

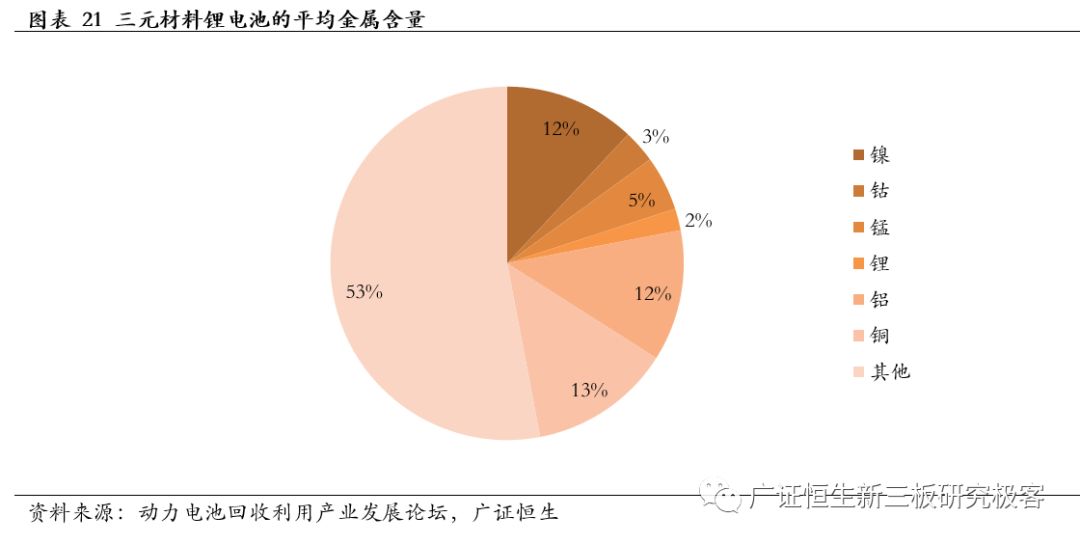

相较于磷酸铁锂,三元材料电池寿命较短,且安全性存在一定风险,不适宜用于储能电站、通信基站后备电源等应用环境复杂的梯次利用领域。但三元正极材料因其成分和易还原性而具备很高的资源化回收价值:三元材料中主要金属镍、钴、锰的含量分别占12%、3%及5%,金属总含量高达47%,具有较高的回收再利用价值。

近年来受新能源汽车-动力电池产业链高速发展的强势带动,上游原材料价格持续上涨:以碳酸锂为例,在2015年10月前价格一直保持在5万元/吨以下的价位,其后则迅速上涨并维持在12万元/吨以上的高位,最高价格高达17万元/吨以上;同时,三元材料电池在乘用车和物流车领域的大规模应用,导致钴的需求也大幅提升,国内钴价不断攀升,增长幅度近3倍。

三元材料含有高价金属元素,更具有直接资源化回收的价值。以硫酸镍的生产为例,通过废旧动力电池回收处理每吨镍的成本在4万元以下,而直接通过镍矿生产的成本在6万元以上。因此,通过资源化回收获得金属原料的成本低于直接从矿产开发的成本,因此三元材料电池的资源化回收亦具有降低成本的意义。

在2017年发布的新能源汽车推广目录中,新能源乘用车占比稳定上升,近几年的需求量也是呈稳步增长态势;而作为新能源乘用车主要搭载的动力电池,三元锂电池未来增长可期。因此,针对三元电池的资源化回收将具有广阔的规模空间,未来有望成为市场主角。

3 专业化处理企业优势显著,能延伸至三元材料者盈利更强

3.1 湿法技术日渐成为主流,多种技术发展综合提高回收效率

目前,普遍的废旧动力电池的资源化回收过程包括预处理和后续处理两个阶段。预处理过程首先需要对彻底放电,然后对电池进行拆解,以分离出正极、负极、电解液和隔膜等各组成部分。在后续处理环节,主要目标是对拆解后的各类废料中的高价值组分进行回收,以及更进一步开展电池材料再造或修复;其中采用的技术方法可分为三大类:干法回收技术、湿法回收技术和生物回收技术。

干法回收技术是指不通过溶液等媒介,直接实现各类电池材料或有价金属的回收技术方法,主要包括机械分选法和高分热解法。干法回收不经过其他的化学反应,工艺流程较短,回收的针对性不强,通常用于锂电池中金属的分离回收初步阶段。

部分企业已初步开发出干法热修复技术,可对干法回收得到的粗产品进行高温热修复;但这种方法产出的正、负极材料含有一定的杂质,其性能无法满足新能源汽车动力电池的要求,多用于储能或小动力电池等场景。

湿法回收技术是以各种酸碱性溶液为转移媒介,将金属离子从电极材料中转移到浸出液中,再通过离子交换、沉淀、吸附等手段,将金属离子以盐、氧化物等形式从溶液中提取出来。湿法技术路线主要包括湿法冶金、化学萃取以及离子交换等三种方法。湿法回收技术工艺相对比较复杂,但该技术对锂、钴、镍等有价金属的回收率较高;同时,藉由湿法回收技术得到的金属盐、氧化物等产品,其高纯度能够达到生产动力电池材料的品质要求;因而湿法回收技术也是国内外技术领先回收企业所采用的主要回收方法。

生物回收技术主要是利用微生物浸出,将体系的有用组分转化为可溶化合物并选择性地溶解出来,实现目标组分与杂质组分分离,最终回收锂、钴、镍等有价金属。目前生物回收技术尚未成熟,如高效菌种的培养、培养周期过长、浸出条件的控制等关键问题仍有待解决。

正如上所述,当前回收效率更高也相对成熟的湿法回收工艺正日渐成为专业化处理阶段的主流技术路线;格林美、邦普集团等国内领先企业,以及AEA、IME等国际龙头企业,大多采用了湿法技术路线作为锂、钴、镍等有价金属资源回收的主要技术;部分企业也同时配套干法等多种回收技术以提高综合回收效率。

从另一个侧面来看,无论是磷酸铁锂还是NCA三元材料,湿法技术进行有价金属回收后再造得到的正极材料,其比容量这一关键性能指标均优于干法技术修复后得到的正极材料。

3.2 专业化处理回收企业在资源化回收领域具有多方面优势

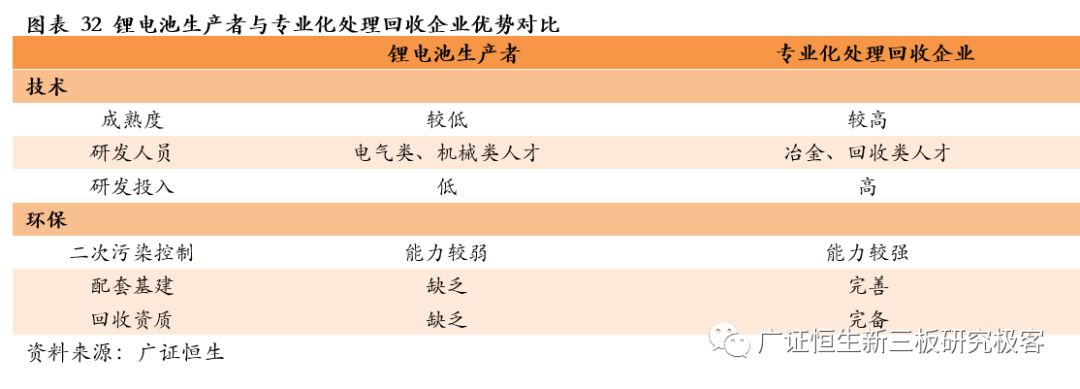

相较于锂电池生产者,专业化处理回收企业在资源化回收领域具有多方面优势,尤其在专业化处理技术和环保配套等方面:专业化处理回收企业深耕回收领域多年,积累了包括铅蓄电池、镍氢电池、锂电池在内的丰富的回收经验和完善的人才团队,具有采用湿法、干法多种方法来处理不同类型、不同型号废旧锂电池的专业技术;同时,专业化处理回收企业在提供环保综合解决方案方面优势明显,多数企业配备完善的二次污染处理设施,各类排放达到环保标准;此外,部分企业已经具备相关的废弃物处理资质,如危险废物经营许可证。

为提高动力电池回收的经济性,国家在《新能源汽车废旧动力蓄电池综合利用行业规范条件》中规定,湿法冶炼条件下,镍、钴、锰的综合回收率应不低于98%;火法冶炼条件下,镍、稀土的综合回收率应不低于97%。国内领先的锂电回收企业邦普集团,主要采用湿法技术,在镍、钴、锰的综合回收率已接近或达到了《规范条件》的要求;综合考虑到其废旧锂电池来源不仅仅是“高品味”的动力电池,邦普集团的高回收率已证明了其代表的专业化处理企业的技术实力。

专业化处理回收企业高度重视研发团队建设,格林美、邦普集团、芳源环保等国内专业回收企业多与清华大学、中南大学、北京工业大学等冶金类强校展开“产学研”合作,并积极引进院士、教授等一批人才。深耕回收领域多年,专业化处理回收企业在干湿法回收技术方面优势明显,具有多项专利。随着废旧动力电池市场的爆发,专业化处理企业的研发储备、规模效应等多方面优势将凸显出来。

动力电池回收过程中产生的二次污染是企业面临的巨大挑战,回收过程中使用的萃取剂,回收过程中产生的废气以及金属提炼后的残渣都会对环境造成污染。专业化处理回收企业的环保配套设施完备,在二次污染防治问题方面已经构建了较为成熟的处理体系。以格林美为例,公司会将回收金属后的残渣与煤矸石、页岩等进行混合、焙烧、压型成环保砖,最大限度地对资源循环利用;同时,格林美在液体污染物处理及水生态修复方面成果明显,具有一套完整的环境生态修复体系。

目前仅对废旧锂电池进行回收,尚未有相关的资质要求。但废旧锂电池中含有镍、钴、锰等重金属元素,对含有某些重金属(如镍元素)的废旧电池组分进行进一步处理,则需具备危险废物经营许可证;此外电解液含六氟磷酸锂,遇水易释放出氢氟酸,对人体和环境具有危害性。2017年5月,国家发布《车用动力电池回收利用拆解规范》,对动力电池的回收资质提出一些具体要求。未来随着相关政策的逐步落地,我们预期危险废物经营许可证等电池回收相关资质将成为专业化处理企业的重要资产与竞争壁垒。

3.3 具备三元材料及前驱体生产能力的专业化处理企业盈利能力更强

通过动力电池回收及相关工艺处理,专业化处理回收企业可将电池中的可再生金属提炼出来,生产出硫酸镍、硫酸钴、硫酸锰等金属盐,部分公司会继续加工处理生产出三元前驱体。以NCM523为例,通过市场价格计算可以得出,以镍、钴、锰的硫酸盐生产三元前驱体产品具有明显的增值空间,因而具备三元材料及前驱体生产能力的回收企业盈利能力更强。

以格林美和芳源环保为例:格林美在2012年通过投资江苏凯力克切入正极材料市场,并逐步建设年产万吨级动力电池用NCM正极材料项目;自此之后,格林美电池材料业务毛利率连续三年实现攀升,增长至22.32%。芳源环保自2016年实现三元前驱体的量产和大批量销售,毛利率得以从14.89%上涨到17.74%。

此外,能够将产品延伸至三元正极材料及前驱体,有望直接“对话”锂电池生产企业,在获取其退役电池及其生产过程中的报废电池、边角料方面具有显著的渠道优势,将进一步增强锂电回收企业的盈利能力,降低经营风险。

-

锂电池

+关注

关注

259文章

7991浏览量

169073

原文标题:150亿新蓝海,锂电池回收市场爆发在即(深度报告)

文章出处:【微信号:Recycle-Li-Battery,微信公众号:锂电联盟会长】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

锂电池CE认证要准备哪些资料?

锂铁电池和锂电池的区别

锂电池供电电路保护方案

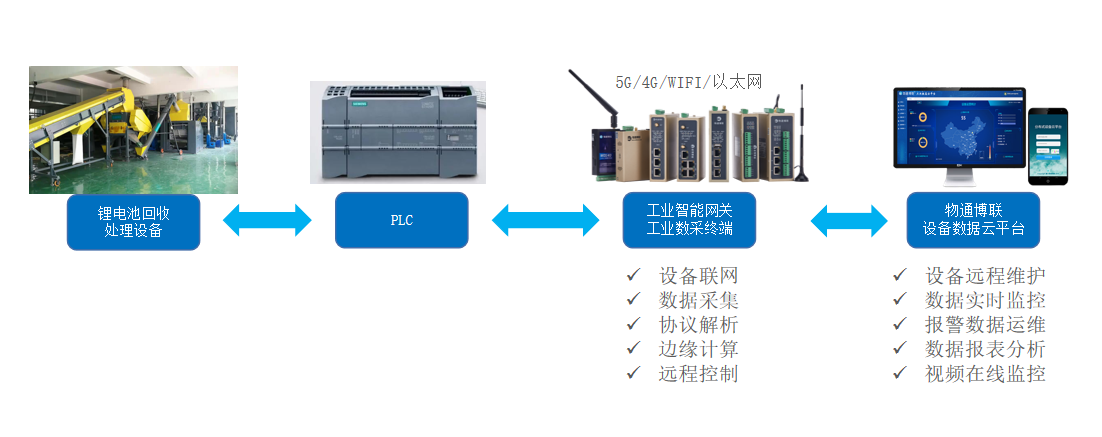

锂电池资源化回收处理设备数据采集远程监控系统

锂电池回收市场爆发在即

锂电池回收市场爆发在即

评论