类似大基金上位大股东的情形,除了通富微电在长电科技也出现过,但并不是大基金A股投资主流。通过一级市场IPO入股、二级市场股份受让以及定增入股等,目前大基金已入股9家上市公司。长电科技和通富微电是国内封装测试领域排名前三的企业,目前中国封测行业已经在全球占据重要地位。

纳入集成电路“国家队”的通富微电再度出招,一系列股份转让后,国家集成电路产业基金(“大基金”)将登上二股东位置。

2月27日盘前通富微电发布公告,股东富士通中国向三方签订了股权转让,其中富士通中国拟将其所持6.03%股份转让给大基金,另外南通招商和道康信斌投资分别受让5%持股。本次标的股份以9.2元/股转让,约合17亿元。其中,大基金受让出资6.4亿元,持股比例将升至21.72%。

本次权益变动前后,相关股东持股数量及比例具体如下:

消息刺激下,27日当天通富微电股价涨停收于11.33元/股。同日晚间,通富微电再度发布公告,基于对公司未来发展前景的信心以及对公司价值的认可,控股股东华达集团通过大宗交易增持了公司A股2%股份,增持均价9.27元/股,较交易前一日收盘价折价10%,而较当天股价折价约22%。

深交所大宗交易披露显示,当天(2月27日)华达集团通过华泰证券南通姚港路证券营业部从华泰证券北京雍和宫证券营业部买入约2亿元。据上市公司披露,本次大宗交易卖方正是富士通中国。

交易完成后,华达集团持股比例将达到28.35%,富士通中国则完全退出前十大股东。而分批公布股份转让消息后,富士通中国将坐收约合近20亿元。

另外,本次系列股份转让后,大基金与华达集团持股差距进一步缩小,从此前约相差10%减少至6.63%。换句话说,如果本次大基金全盘接收富士通中国所持股份,有望取代华达集团成为第一大股东。

为何通富微电被大基金看重

通富微电子股份有限公司成立于1997年10月,2007年8月在深圳证券交易所上市。公司总股本115370万股,第一大股东南通华达微电子集团有限公司(占股28.35%)、国家集成电路产业投资基金股份有限公司在完成股权交割后将成为第二大股东(占股21.72%),公司总资产120多亿元。

专业从事集成电路封装测试,是国家重点高新技术企业、中国半导体行业协会副理事长单位、国家集成电路封测产业链技术创新联盟常务副理事长单位、中国电子信息百强企业、中国前三大集成电路封测企业(另外两大封测企业分别是长电科技、华天科技),2017年全球封测企业排名第7位。

总部位于江苏南通崇川区,拥有总部工厂、南通通富微电子有限公司(南通通富)、合肥通富微电子有限公司(合肥通富)、苏州通富超威半导体有限公司(TF-AMD苏州)、TF AMD Microelectronics (Penang) Sdn. Bhd.(TF-AMD槟城)以及在建的厦门通富微电子有限公司(厦门通富)六大生产基地。通过自身发展与并购,公司已成为本土半导体跨国集团公司、中国集成电路封装测试领军企业。

拥有Bumping、WLCSP、FC、BGA、SiP等先进封测技术,QFN、QFP、SO等传统封测技术以及汽车电子产品、MEMS等封测技术;以及圆片测试、系统测试等测试技术。公司在国内封测企业中率先实现12英寸28纳米手机处理器芯片后工序全制程大规模生产,包括Bumping、CP、FC、FT、SLT等。产品和技术广泛应用于高端处理器芯片(CPU 、GPU)、存储器、信息终端、物联网、功率模块、汽车电子等面向智能化时代的云、管、端领域。

类似大基金上位大股东的情形,除了通富微电在长电科技也出现过,但并不是大基金A股投资主流。通过一级市场IPO入股、二级市场股份受让以及定增入股等,目前大基金已入股9家上市公司。

对于后续计划,大基金表示,目前来看,未来1年内没有增、减持通富微电计划,但不排除可能性。1月份,大基金以所持有的南通富润达投资49.48%股权和南通通润达投资47.63%股权为对价,完成认购通富微电新增股份,合计作价19.12亿元。

2016年通富微电在大基金助力下,完成收购AMD两家子公司各85%股权,去年将标的公司全年营收并表,上市公司整体营业总收入同比增加约四成。

不过,由于去年人民币兑美元持续升值,导致汇兑损失增加,加上控股子公司南通通富、合肥通富仍处于初期量产阶段,以及供应商供货脱节影响,造成通富微电去年净利润同比减少约三成至1.25亿元。

中国集成电路封测竞争格局

2017年中国集成电路封测行业销售额

在中国集成电路产业的发展中,封装测试行业虽不像设计和芯片制造业的高速发展那样抢眼,但也一直保持着稳定增长的势头。特别是近几年来随着国内本土封装测试企业的快速成长以及国外半导体公司向国内大举转移封装测试能力,中国的集成电路封装测试行业更是充满生机。2008-2016年,我国集成电路封装测试行业销售收入呈波动性增长,2016年行业销售收入达到1564.3亿元,同比增长13.03%。

分析认为,未来先进封装市场成长依旧强劲,包含球门阵列封装(BGA)、芯片尺寸构装(CSP,含leadframe-based)、覆晶封装,以及晶圆级封装(WLP)。这些封装形式在未来几年皆将有强劲的单位成长率,而许多的传统封装技术则将呈现停滞或较慢成长。

图表1:2009-2017年中国封装测试行业销售收入及增长情况(单位:亿元,%)

2009-2017年中国封装测试行业销售收入及增长情况(单位亿元,%)

资料来源:前瞻产业研究院整理

2017年中国集成电路封测行业竞争格局

目前,中国集成电路封装企业仍主要集中于长江三角洲、珠江三角洲和京津环渤海湾地区,中西部地区因国家政策扶持引导,区位优势逐步显现,对内外资企业的吸引力不断增强。长三角地区仍是外资、台资封测企业在中国大陆的主要聚集地,但近年来,因土地、人力、能源等运营成本不断提升,对外资封测企业的吸引力在减弱。长三角地区,欧美日资本正在退出封装测试业,而韩国、中国***地区的资本在大规模进入。

根据前瞻产业研究院统计,截止到2016年底国内有一定规模的集成电路封装测试企业超过85家,其中本土企业或内资控股企业28家左右,其余为外资、台资及合资企业。目前,国内外资IDM型封装测试企业主要封测其自身生产的产品,OEM型企业所接订单多为中高端产品;而内资封装测试企业的产品已由DIP、SOP等传统低端产品向QFP、QEN/DEN、BGA、CSP等中高端产品发展,而且中高端产品的产量与规模不断提升。

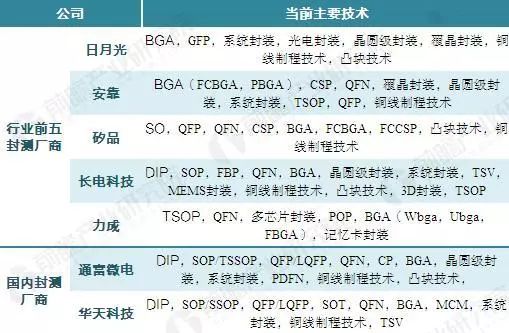

通过国内封测厂商与行业前五封测厂商主要技术对比可以看出,目前大陆厂商与业内领先厂商的技术差距正在缩小,大陆厂商的技术劣势已经不明显。业内领导厂商最先进的技术大陆厂商基本已逐渐掌握,比如铜制程技术、晶圆级封装和3D堆叠封装等。在应用方面,BGA的封装技术大陆三大封测厂均已实现批量出货,WLP晶圆级封装也有亿元级别的订单,SiP系统级封装的订单量也在亿元级别。

图表2:国内封测厂商与行业前五封测厂商主要技术对比

国内封测厂商与行业前五封测厂商主要技术对比

资料来源:前瞻产业研究院整理

中国集成电路封测行业发展趋势

(1)封装技术发展趋势

集成电路封装的发展,一直是伴随着封装芯片的功能和元件数的增加而呈递进式发展。封装技术已经经历了多次变迁,从DIP、SOP、QFP、MLF、MCM、BGA到CSP、SIP,技术指标越来越先进。其中三维叠层封装(3D封装)被业界普遍看好,三维叠层封装的代表产品是系统级封装(SIP),SIP实际上就是一系统级的多芯片封装,它是将多个芯片和可能的无源元件集成在同一封装内,形成具有系统功能的模块,因而可以实现较高的性能密度、更高的集成度、更小的成本和更大的灵活性。晶圆级芯片尺寸封装技术(CSP)和三维(3D)封装技术是目前封装业的热点和发展趋势。特别对后者,国内外封装公司基本上站在同一起跑线上。中国半导体封装公司应认清这种趋势,组织力量掌握这些技术,抓住机遇和挑战,在技术上保持不败之地。

(2)封装技术应用领域发展趋势

按照半导体国际的分析,随着电子产品继续在个人、医疗、家庭、汽车、环境和安防系统等领域得到新的应用。为获得推动产业向前发展的创新型封装解决方案,在封装协同设计、低成本材料和高可靠性互连技术方面的进步至关重要。封装技术的发展趋势也折射出应用和终端设备的变化。

在众多必需解决的封装挑战中,需要强大的协同设计工具的持续进步,这样可以缩短开发周期并增强性能和可靠性。节距的不断缩短,在单芯片和多芯片组件中三维封装互连的使用,以及将集成电路与传感器、能量收集和生物医学器件集成的需求,要求封装材料具有低成本并易于加工。为支持晶圆级凸点加工,并可使用节距低于60μm凸点的低成本晶圆级芯片尺寸封装(WLCSP),还需要突破一些技术挑战。最后,面对汽车、便携式手持设备、消费和医疗电子等领域中快速发展的MEMS器件带来的特殊封装挑战,也是国内相关企业努力的主要方向之一。

-

集成电路

+关注

关注

5388文章

11547浏览量

361834 -

长电科技

+关注

关注

5文章

352浏览量

32505 -

大基金

+关注

关注

1文章

81浏览量

12556 -

通富微电

+关注

关注

4文章

50浏览量

24511

发布评论请先 登录

相关推荐

喆塔科技与国家级创新中心共建高性能集成电路数智化联合工程中心

深圳集成电路产业新机遇

总规模30亿,又一集成电路产业基金落地

通富微电:国家大基金计划减持不超过3%股份

集成电路产业狂飙,企业如何为高质量发展注入活力

集成电路产业强劲增长:上半年我国产量飙升28.9%

重磅!大基金入股封装巨头!

重磅!两项集成电路国家标准正式发布,产业即将迎来新变革

国家集成电路产业大基金再出手入股多家上市龙头

国家集成电路产业大基金再出手入股多家上市龙头

评论