细数国内海外淘钴、锂、镍矿主体,主要有三类,一是锂电材料企业,二是动力电池企业,三是整车企业。

从2016年的三元暂缓遇冷到如今三元备受青睐,一场三元动力电池的逆袭翻身仗反倒激起一波海外矿产资源投资热。

细数国内海外淘矿主体,主要有三类:

一是锂电材料企业:以天齐锂业、赣锋锂业、当升科技、洛阳钼业等锂电原材料主流企业为主。主要出于稳固自己市场地位的需要。

二是动力电池企业:包括宁德时代、沃特玛等都有布局。主要原因是国内上游锂电原材料均纷纷涨价,价格波动大,电池企业为了保障原材料供应不得不提前卡位。

三是整车企业:比亚迪、长城汽车是其中的代表者。目前,车企直接涉足上游矿产的案例并不多。

从2017年年初以来,上述国内外动力电池产业链企业均纷纷跑去海外投资矿产,以三元电池必需的镍、钴、锂等矿产资源为主。而除了利益外,这背后驱动业内外资本奔赴海外矿产之地的内核动力主要在于:

动力电池转向三元的大背景下,产业链对于镍、钴、锂等矿产资源的依赖性持续增强,但仅从国内来看,上述三种矿产资源超过50%均需要依赖进口。就目前而言,国内镍、钴、锂矿产资源在技术、成本、品位等方面还略逊于海外产品。

需求端:短期来看,补贴新政2017年年初正式实施,政策效应波及,动力电池走向高能量密度技术路线成为明确方向;新能源客车市场趋于饱和,而乘用车市场潜力还很大,长续航里程偏向高能量密度动力电池。

长期来看,根据国家针对国产动力电池技术路线规划,到2020年,新能源汽车年产销达到200万辆,动力电池单体比能量达到300瓦时/公斤以上,力争实现350瓦时/公斤,系统比能量力争达到260瓦时/公斤、成本降至1元/瓦时以下。

囿于正极材料特性,磷酸铁锂电池能量密度目前已接近其理论值,难以达到规划目标。而高镍三元却能够担此大任,预计未来2-3年内,三元动力电池需求将大幅增长。

目前,包括比亚迪、宁德时代、国轩高科、沃特玛等磷酸铁锂电池的主流厂家均开始转道三元。2016年底,比亚迪董秘李黔就曾在公开场合对外透露,比亚迪未来将扩大三元锂电池布局,2016年比亚迪预计电池产能10GWh,2017年将新增三元电池5-6GWh。

以下为镍、钴、锂在动力电池市场的缺口测算数据:

根据中国有色金属工业协会钴业分会数据,2017年中国三元动力电池占新能源汽车装备的50%,带动镍消费量1.12万吨,钴消费量为4800吨;预计到2020年,中国三元动力电池占新能源汽车装备会提高到80%,带动镍消费增量6.7万吨,钴消费增量为1.9万吨。

数据显示,2016年底中国锂盐产能折合碳酸锂约17万吨,全球为19万吨,其中卤水提锂产能约4.5万吨,其他均为矿石提锂产能。2017年预计用到24万吨的碳酸锂,基本属于锂矿提锂。

供给端:国内外三元材料及其前驱体材料供应紧张,主要原因在于:一是镍、钴等矿产资源多集中在海外。今年菲律宾多个镍矿被关,产量减少;二是国内锂矿资源丰富但提锂技术裹足不前,没有重大突破,现有产能无法填补动力电池市场缺口。

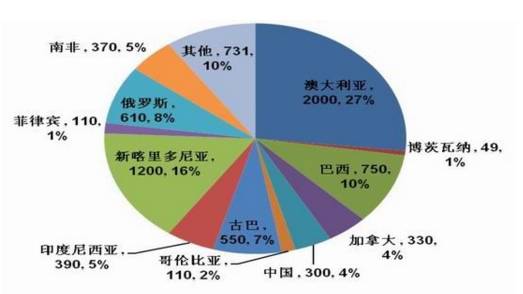

镍:目前全球已探明的红土镍矿资源总量为126亿吨,镍平均品位1.28%。新喀里多尼亚、菲律宾、印度尼西亚和澳大利亚4个国家拥有的红土镍矿资源排名在全球前四位,其中印尼是品质最优的红土镍矿资源地,其与菲律宾全球镍矿金属产量此消彼长,两者镍矿山产量占全球30%左右。

自2014年1月1日印度尼西亚禁止出口原矿后,菲律宾便取代其成为我国最大的镍矿来源国,基本上垄断我国的镍矿进口来源。根据最新消息,印尼政府开始放松对外出口限制。

全球红土镍矿分布图

目前,国内公开信息大举布局镍矿的锂电企业并不多。但据业内人士指出,目前国内动力电池正走向高镍化,不少三元正极材料企业已经加快海外布局。比如为保障镍的稳定供应,当升科技与澳大利亚镍钴矿供应商签署5年合作协议。

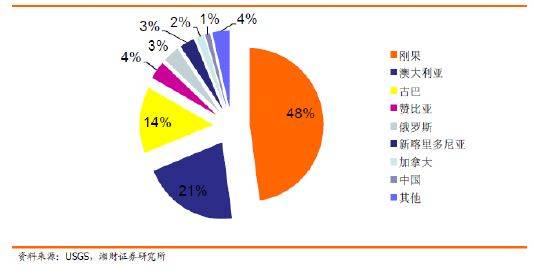

钴:世界钴储量主要集中分布在刚果(金)、澳大利亚,这两个国家的钴资源储量约占世界钴总储量的62.86%。其中,刚果(金)钴资源最为丰富,占世界储量的48.57%,世界第一;中国的钴资源储量为8万吨,仅占全球钴资源总储量的1.14%。

刚果钴矿基本上都是铜钴矿,钴的品位较高,丰富的资源使刚果掌握全球50%以上的钴矿,已经成为全球最大的钴生产国。钴矿供应商分布非常集中,嘉能可、自由港和欧亚资源是全球主要的钴矿生产商,约占全球钴矿供应60%。

全球钴储量分布图

当升科技:锁定5年供货

2017年8月30日,当升科技与澳大利亚证券交易所上市公司CleanTeQHoldingsLimited(下称“CleanTeQ”)的全资子公司Scandium21PtyLtd签署《产品承购协议》。根据协议约定,双方将在Syerston项目上展开产品承购合作。

当升科技公告披露,Syerston项目是世界上钴品位较高的镍钴矿之一,同时该矿拥有丰富的钪、锰资源。该项目位于澳大利亚悉尼以西,已获得资源开发、环境、用水等许可批文。CleanTeQ持有Syerston项目100%权益。

协议约定,Scandium21将在Syerston项目正式投产后向当升科技持续提供5年该项目出产的硫酸镍、硫酸钴产品用于生产锂电正极材料,且每年供应量占该项目计划产量的约20%。若当升科技未来在Syerston项目上获得不少于25%的股权,将获得与矿山寿命相同的长期承购资格。同时,双方将进一步探讨未来在前驱体和正极材料方面的潜在合作机会。

宁德时代:与海外矿业巨头签署2万吨钴协议

2017年7月初,有消息指出,矿业巨头Glencore与宁德时代已经签署一项重大协议,前者将向后者出售2万吨钴产品。由于2016年10月,Glencore就曾和宁德时代签署一份长达四年的供货协议。也有业内人士认为,Glencore、大众和宁德时代将形成一个三角形交易,Glencore向宁德时代出售2万吨钴产品,而大众会从宁德时代采购电池。

3.锂:盐湖资源目前仅集中在南美三巨头SQM、Albemarle、FMC手中,而矿石主要为澳大利亚泰利森的格林布什矿。但由于南美三巨头以生产钾肥为主,锂盐仅为副产品,所以即使锂盐价格飞涨,但产能扩张极为有限。

矿石资源目前主要是澳大利亚的格林布什矿在大规模开采,我国电池级碳酸锂80%以上的原料均来源于此。

全球锂储量分布图

事实上,中国锂资源探明储量排名全球第二,但国内锂辉石矿石由于征地、民族、技术等各种原因产能释放有限;国内盐湖锂资源靠天吃饭特点明显,锂含量低、高镁锂比及气候环境恶劣是盐湖提锂的主要障碍,国内仍无法达到大规模生产。

尽管澳大利亚的锂矿储量位列世界第四,排在智利、中国和阿根廷之后,但2016年的矿产量却是全球第一。在锂储量最为丰富的澳大利亚西部,以天齐锂业和赣锋锂业等为代表的中国企业已经买下了大量的锂矿。

天齐锂业:超16亿人民币加速海外基地扩产

澳大利亚锂矿生产商Talisonlithium称,位于澳大利亚西部的Greenbushes锂矿,其产能已经扩张了一倍多。据澳大利亚政府公开信息,该矿从1888年开始开采,其矿产量已经占到全球锂矿总产量的30%。目前,天齐锂业已经对该矿控股,并准备向该矿投入5.78亿美元,以求进一步扩大生产规模。

2017年6月20日,天齐锂业公告宣布,公司拟再次扩建电池级氢氧化锂产能,启动第二期年产2.4万吨电池级单水氢氧化锂项目,预计投资总额不超过3.17亿澳元(约合人民币16.26亿元),建设周期22个月。

公告还透露,控股子公司泰利森正在启动第二个独立、专用的大型化学级锂精矿生产设施和新矿石破碎设施建设,预计2019年第二季度竣工投产后,泰利森锂精矿产能将增加至134万吨/年,折合碳酸锂当量约18万吨/年,可为此次项目实施,提供充分锂精矿保障。

而赣锋锂业持有位于澳大利亚西部Mt.Marion锂矿项目43%的股份,并在今年5月同意向PilbaraMinerals的锂矿开发项目投资。同时,赣锋锂业海外投资的锂矿项目不止在西澳大利亚,此外还布局了阿根廷、美国、爱尔兰等国。

-

锂电池

+关注

关注

260文章

8102浏览量

169971 -

动力电池

+关注

关注

113文章

4533浏览量

77627

原文标题:【镭煜科技•聚焦】瞄准锂/钴/镍资源 中国企业上演海外“圈地运动”

文章出处:【微信号:weixin-gg-lb,微信公众号:高工锂电】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

OPPO荣登2024中国企业专利创新百强榜第四

高通发布《2023高通中国企业责任报告》

十字路口的全球化,中国企业的破局之道

中国企业扬帆出海正当时 ADVANCE.AI 出海大咖荟 上海站圆满落幕!

马云双出席2024全国企业家活动日暨中国企业家年会并发表主题演讲

亚马逊云科技推出Claude 3生成式AI大模型,中国企业可调用于其他场景

电池厂商面临严峻挑战,客户发出紧急“最后期限”通知

全球最大锂矿宣布减产

迅镭激光中标中国企业500强潍柴集团,赋能装备智造!

IDC中国企业级存储市场预测

2023中国企业级存储市场:整体韧性成长,领域此消彼长

瞄准锂/钴/镍资源 中国企业海外寻矿之旅依然马不停蹄

瞄准锂/钴/镍资源 中国企业海外寻矿之旅依然马不停蹄

评论